گره معاملاتی چیست؟ – از صفر تا صد + نحوه رفع

گره معاملاتی چیست و چه مفهومی دارد. ممکن است هنگام انجام معامله در بورس ایران با صفهای طولانی خرید یا فروش سهام مواجه شوید. در این صورت با توجه به صفهای خرید یا فروش تشکیل شده، تریدرها نمیتوانند معاملات موردنظر را انجام دهند. در این حالت به اصطلاح بازار قفل میشود و معاملهای انجام نمیشود. به این حالت گره معاملاتی در بورس میگویند. اما زمانی که در بازارهای کریپتو یا فارکس مشغول معامله هستید، ممکن است در مواقعی روند صعودی یا نزولی در بازار مربوطه متوقف شود. در این حالت قیمت در محدودهای مشخص نوسان میکند. این حالت در پرایس اکشن زمانی روی میدهد که بازار دچار بیتصمیمی میشود و به آن گره معاملاتی در پرایس اکشن میگویند. در این مطلب از مجله فرادرس گره معاملاتی را در بورس ایران، پرایس اکشن و بازارهای جهانی شرح میدهیم.

- یاد میگیرید گره معاملاتی چیست و چه زمانی رخ میدهد.

- میآموزید تفاوت گره معاملاتی در بورس، فارکس و کریپتو چیست.

- روشهای رفع گره معاملاتی و نقش ناظر بازار را یاد میگیرید.

- میآموزید حجم مبنا و قیمت پایانی چه تاثیری بر معاملات دارند.

- با الگوهای ادامهدهنده مانند Rally Base Rally آشنا میشوید.

- روش معامله با گره معاملاتی در روندهای صعودی و نزولی را میآموزید.

گره معاملاتی چیست ؟

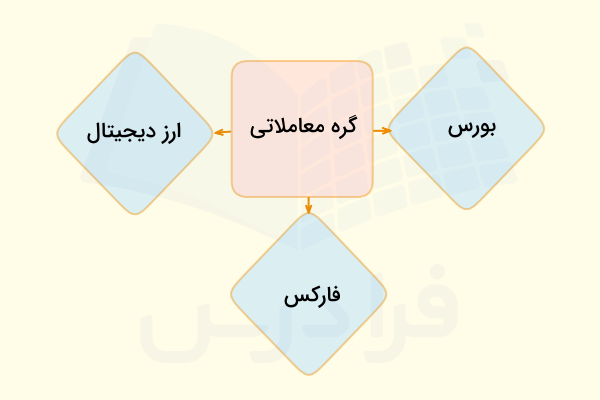

گره معاملاتی را از دیدگاههای متفاوتی میتوان بررسی کرد. در بازارهایی همانند بورس ایران برای دامنه نوسان سهم محدودیت وجود دارد. این موضوع در برخی اوقات باعث بهوجود آمدن صفهای طولانی خرید یا فروش میشود. بنابراین هنگامی که از عبارت گره معاملاتی در بورس استفاده میشود، گره معاملاتی به صفهای طولانی خرید یا فروشی اشاره دارد که با توجه به محدود بودن دامنه نوسان ایجاد شده است. در این حالت با توجه به اینکه خریدار یا فروشندهای در طرف مقابل برای قیمت مربوطه وجود ندارد، معاملات کند شده و به عبارتی بازار قفل میشود.

اما زمانی که در پرایس اکشن به گره معاملاتی اشاره میشود، منظور الگویی قیمتی در تحلیل پرایس اکشن است که قیمت در نمودار در آن قرار میگیرد. هنگامی که از گرههای معاملاتی در بازارهای جهانی همانند بازار ارزهای دیجیتال و بازار فارکس صحبت میشود نیز منظور همین گره پرایس اکشنی است که در نمودار قیمت مشاهده میشود. در ادامه این مطلب گره معاملاتی را برای هر کدام از دیدگاههای گفته شده بررسی میکنیم.

گره معاملاتی در بورس ایران

گره معاملاتی به صفهای خرید و فروشی اشاره میکند که به دلیل وجود دامنه نوسان مجاز برای قیمت در بورس تشکیل میشود. این موضوع برای نمادهای معاملاتی با حجم نقدینگی پایین بهوجود میآید و روند معاملات کند میشود. در این حالت اگر کلیه معاملات برای ۵ جلسه معاملاتی در قیمت کف یا سقف دامنه نوسانی مجاز باشد، در این صورت گره معاملاتی ایجاد میشود.

برای سهمی ممکن است افراد زیادی تمایل داشته باشند تا سهم موردنظر را در پایینترین قیمت مجاز بفروشند. در این حالت خریداری وجود ندارد تا سهم مربوطه را حتی در کف دامنه نوسان روزانه از فروشندگان خریداری کند و باعث ایجاد گره معاملاتی در سهم مربوطه میشود. در حالت عکس نیز هنگامی که صف خرید تشکیل میشود و قیمت بر روی سقف دامنه نوسان روزانه قفل میشود، در این حالت خریداران برای خرید سهام مربوطه در بالاترین قیمت ممکن تمایل دارند ولی فروشندهای وجود ندارد.

رفع گره معاملاتی چیست؟

نمادهایی که دارای گره معاملاتی هستند، با توجه به تشخیص ناظر بازار مشمول دستورالعمل رفع گره معاملاتی میشوند. بازگشایی این نمادها در حراج ناپیوسته در جلسه معاملاتی بعدی با دو برابر حد نوسان مجاز روزانه انجام میشود. پس از اینکه کشف قیمت بر روی نمادهای مشمول گره معاملاتی انجام شد، در حراج پیوسته دوباره با همان حد نوسان مجاز سهام، مطابق با دیگر نمادها در بازار عرضه میشوند.

علاوه بر این مکانیزم دیگری که برای رفع گره معاملاتی درنظر میگیرند، حذف حجم مبنا در جلسه معاملاتی مربوطه است. بنابراین پس از اطلاعرسانی ناظر در مورد گره معاملاتی نماد موردنظر، حجم مبنا تا رفع گره معاملاتی یا تا زمانی معین حذف میشود و پس از رفع گره یا اتمام زمان تعیین شده دوباره برای محاسبه قیمت پایانی نماد مربوطه لحاظ میشود.

مشمول رفع گره معاملاتی چیست ؟

هنگامی که بهدلیل وجود محدودیت در بازه نوسانی در قیمت روزانه، در نمادی صف خرید یا فروش تشکیل شود و این صفها برای چندین روز ادامه داشته باشند و انجام معاملات را با مشکل مواجه کنند، در صورت تشخیص ناظر بازار نماد مربوطه مشمول رفع گره معاملاتی میشود.

رفع گره معاملاتی چیست ؟

با ایجاد گره معاملاتی و کم شدن حجم معاملات، قیمت پایانی نسبت به روز قبل تغییر خاصی نمیکند. این شرایط اگر برای چند روز ادامه داشته باشد و نماد بهدلیل ایجاد صفهای خرید یا فروش قفل شود، در این صورت برای رفع گره معاملاتی نماد مربوطه اقداماتی از طرف بورس انجام میشود که به آن رفع گره معاملاتی میگویند.

انجام حراج ناپیوسته برای رفع گره معاملاتی

برای رفع گره معاملاتی، نماد موردنظر با حد نوسانی دو برابر حد نوسان مجاز روزانه در حراج ناپیوسته عرضه میشود. حراج ناپیوسته شرایطی را بهوجود میآورد تا در آن کشف قیمت برای نماد مربوطه انجام شود. در واقع در حراج ناپیوسته قیمتهای خرید با قیمتهای فروش مطابقت داده میشوند تا برای نماد موردنظر کشف قیمت انجام شود. پس از کشف قیمت، انجام معاملات در حراج پیوسته ادامه پیدا میکند. در صورتی که در حراج ناپیوسته کشف قیمت انجام نشود، پس از اطلاعرسانیهای مربوطه، حراج ناپیوسته دوباره انجام میشود و در صورتی که به هر دلیلی کشف قیمت انجام نشود، حراج پیوسته مطابق با آخرین قیمت پایانی نماد انجام میشود.

مشاهده فهرست شرکتهای مشمول رفع گره معاملاتی

برای مشاهده فهرست نمادهای مشمول گره معاملاتی میتوان از وبسایت رسمی شرکت مدیریت فناوری بورس تهران «+» استفاده کرد. علاوه بر این، وبسایت رسمی شرکت بورس و سامانههای معاملاتی آنلاین نیز در قالب پیام ناظر، فهرست شرکتهای مشمول گره معاملاتی را اطلاعرسانی میکنند.

مفهوم گره معاملاتی چیست؟

گره معاملاتی به این مفهوم است که در نماد دارای گره معاملاتی معاملهای انجام نمیشود. برای درک این موضوع توجه به این نکته اهمیت دارد که قیمت را در بازار سرمایه میزان عرضه و تقاضای موجود در بازار تعیین میکند.

حال اگر بنابر علتی تمامی تریدرها تصمیم به خرید یا فروش نمادی بگیرند، در این حالت بازار با صفهای خرید یا فروش طولانی مواجه خواهد شد. از طرفی دیگر با توجه به اینکه قیمت هر سهم در هر روز میتواند در بازه نوسانی مشخصی نوسان کند، بنابراین در مواقعی این صفها به مدت چندین روز با قیمتهای تقاضا و عرضه مربوطه باقی میمانند. برای درک بهتر مفهوم گره معاملاتی برخی از مفاهیم پایه در بورس را در ادامه این مطلب شرح میدهیم.

آخرین معامله چیست؟

آخرین معامله در بورس به قیمت آخرین معاملهای اشاره میکند که سهم موردنظر در آن قیمت معامله شده است. در بازار سرمایه هر سهم دارای نمادی است که با آن شناسایی و معامله میشود. این نماد معاملاتی در هر جلسه معاملاتی دارای نوسان قیمت است. یعنی زمانی که بازار کار خود را شروع میکند با توجه به میزان عرضه و تقاضا در آن روز قیمت نماد تغییر میکند. در این حالت آخرین قیمتی که سهم مربوطه در آن معامله میشود را آخرین معامله میگویند.

قیمت پایانی چیست؟

قیمت پایانی از محاسبه میانگین وزنی قیمت معاملات سهام موردنظر بهدست میآید. در واقع با استفاده از میانگین وزنی قیمت معاملات انجام شده، تأثیر حجم معاملات را در قیمت پایانی لحاظ میکنند. در طول جلسه معاملاتی سهام شرکتها در قیمتهای متفاوتی خرید و فروش میشوند که هر کدام از این قیمتها دارای حجمهای مختلفی هستند. اگر سهمی در یک قیمت خاص بیشتر معامله شود، حجم معاملاتی سهم در قیمت مربوطه بیشتر میشود و برعکس. با استفاده از میانگین وزنی قیمت معاملات برای محاسبه قیمت پایانی، این قیمت به قیمتی که حجم معاملات بالاتری دارد نزدیکتر میشود.

حجم معاملات چیست؟

تعداد سهام معامله شده را حجم معاملات میگویند. حجم معاملات برای سهم موردنظر را میتوان در بازههای زمانی گوناگونی محاسبه کرد. حجم معاملات یکی از فاکتورهای مهم در بررسی وضعیت انجام معاملات در بازارهای سرمایه است.

حجم مبنا چیست؟

حجم مبنا برای یک سهم برابر با حجمی از سهم مربوطه است که باید معامله شود تا قیمت پایانی برابر با میانگین وزنی قیمت در آن روز شود. به عبارت دیگر حجم مبنا تعدادی از سهم است که باید معامله شود تا قیمت پایانی بتواند به اندازه بازه نوسانی تعیینشده یعنی به اندازه ۵٪ نوسان کند.

برای جلوگیری از نوسانات شدید قیمت در بازار سرمایه، از حجم مبنا بهعنوان یک عامل بازدارنده استفاده میشود.

دلیل استفاده از حجم مبنا چیست؟

برای کنترل نوسانات قیمت سهام در بورس از حجم مبنا استفاده میشود. حجم مبنا باعث میشود تا قیمت سهام در بازار واقعیتر رشد کند و از ایجاد حبابهای قیمتی و سفتهبازی در بازار جلوگیری شود. به عبارت دیگر وجود حجم مبنا در بازار باعث میشود تا میزان زیان معاملهگرها در بازار بورس کمتر شود.

ارتباط بین حجم مبنا و قیمت پایانی چیست؟

میزان تغییرات قیمت پایانی سهم موردنظر به میزان حجم معاملات سهم مربوطه وابسته است و نسبت حجم معاملات به حجم مبنای تعیین شده متناسب با میزان تغییرات قیمت پایانی است. برای درک بهتر این موضوع فرض کنید حجم مبنای سهام شرکتی برابر با دو میلیون برگه سهم باشد. در این حالت زمانی قیمت پایانی میتواند به اندازه ۵٪ نوسان کند که میزان دو میلیون برگه سهم یعنی مقداری برابر با حجم مبنا با قیمت مثبت ۵٪ در بازار معامله شود.

در صورتی که کمتر از این مقدار برگه سهم در بازار معامله شود، تغییرات قیمت پایانی نیز متناسب با میزان تغییرات حجم معاملات است. برای مثال اگر حجم معاملات برابر با چهارصد هزار برگه سهم باشد در این حالت میزان تغییرات قیمت پایانی در بازه نوسانی تعیین شده برابر با ۱٪ میشود. در این مثال با توجه به اینکه میزان حجم معاملاتی به اندازه یک پنجم حجم مبنا معامله شده است، بنابراین تغییرات قیمت پایانی نیز برابر با یک پنجم بازه تعیین شده و برابر با ۱٪ میشود.

برای اینکه قیمت پایانی ۲٪ رشد کند نیز لازم است تا حجم معاملات سهم مربوطه برابر با هشتصدهزار برگه سهم باشد که دو برابر میزان حجم معاملات قبلی است. در همین مثال با توجه به اینکه حجم مبنا برابر با ۲ میلیون برگه سهم است، در صورتی قیمت پایانی میتواند به اندازه ۵٪ رشد کند که حداقل ۲ میلیون برگه سهم که برابر با حجم مبنا است، در قیمت مثبت ۵٪ معامله شود.

مفهوم گره معاملاتی در صف خرید

هنگامی که معاملهگرها در بالاترین قیمت دامنه نوسان مجاز بخواهند سهم موردنظر خود را بخرند ولی فروشندهای برای فروش سهم مربوطه نباشد، در این حالت بازار قفل میشود. برای اینکه معاملهگر در بازارهای مالی بتواند سهام یا دارایی موردنظر خود را خریداری کند لازم است تا فروشندهای نیز در طرف دیگر حضور داشته باشد و بخواهد سهام موردنظر را با حجم و قیمت مربوطه بفروشد، بنابراین با نبود فروشنده در طرف مقابل بازار، نماد مربوطه قفل میشود و معاملهای در آن انجام نمیشود که به این حالت گره معاملاتی در صف خرید میگویند.

مفهوم گره معاملاتی در صف فروش

گره معاملاتی در صف فروش نیز روی میدهد. روی دادن گره معاملاتی در صف فروش عکس گره معاملاتی در صف خرید است. در این حالت معاملهگرهای زیادی قصد دارند تا سهام مربوطه را در پایینترین قیمت در دامنه نوسان مجاز قیمتی بفروشند ولی خریداری برای خرید سهم مورد نظر وجود ندارد. در این حالت نیز برای اینکه معاملهگر بتواند سهام خود را بفروشد نیاز دارد تا خریداری در بازار وجود داشته باشد تا سهام مربوطه را با حجم و قیمت موردنظر خریدار باشد، بنابراین با عدم وجود خریدار در طرف دیگر بازار، صف فروش ممکن است در پایینترین قیمت مجاز برای چند روز در بازار تشکیل شود که به آن گره معاملاتی در صف فروش میگویند.

گره معاملاتی در پرایس اکشن

گره معاملاتی در پرایس اکشن به حالتی از رفتار قیمتی گفته میشود که قیمت در روند صعودی یا نزولی خود دچار وقفه میشود. در برخی مواقع این وقفه باعث میشود تا مسیر حرکت قیمت تغییر کند برای مثال از روند نزولی به روندی صعودی تبدیل شود یا برعکس.

در حالتی دیگر این گرهها باعث تغییر روند نمیشوند و تنها باعث میشوند تا روند قیمت برای مدتی توقف کند. پرایس اکشن شاخهای از تحلیل تکنیکال است که به نحوه حرکت و رفتار قیمت در نمودار توجه دارد و سعی میکند رفتار قیمت را بر اساس رفتار قیمت در گذشته پیشبینی کند. پرایس اکشن در هر بازار مالی که دارای نمودار قیمت باشد، برای تریدرها و فعالان بازارهای مالی قابل استفاده است.

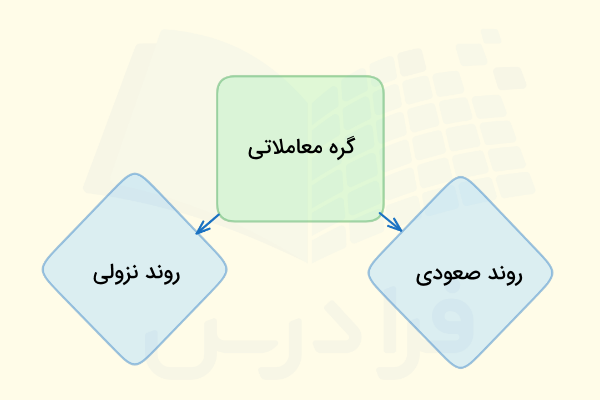

گره معاملات در چارت

چارت به معنی نمودار قیمت است و گره معاملاتی در چارت به حالتی گفته میشود که نمودار قیمت در الگوی خاصی قرار داشته باشد. در این حالت قیمت با توجه به روند صعودی یا نزولی قبلی خود برای مدتی در بازهای محدود شروع به نوسان یا به اصطلاح درجا زدن میکند. گره معاملاتی در پرایس اکشن نواحی از نمودار هستند که نمودار قیمت در بازار دچار بیتصمیمی است. گره معاملاتی در پرایس اکشن را میتوان در روندهای صعودی و نزولی بررسی کرد که در ادامه این مطلب هر کدام را شرح میدهیم.

تشکیل گره معاملاتی در روندهای صعودی

یکی از زمانهایی که گره معاملاتی تشکیل میشود در روندهای صعودی بازار است. در این حالت با توجه به میزان تقاضای موجود برای خرید دارایی، قیمت سهام یا دارایی مربوطه روندی افزایشی به خود میگیرد. این روند افزایشی قیمت معمولا تا جایی ادامه پیدا میکند که نمودار قیمت به محدودهای مقاومتی میرسد.

محدوده مقاومتی با توجه به میزان قدرتی که دارد میتواند برای مدتی از پیشروی قیمت جلوگیری کند. در این حالت قیمت در محدودهای مشخص نوسان میکند که به آن گره معاملاتی در پرایس اکشن میگویند. در صورتی که محدوده مقاومتی مربوط به تایمفریمهای بالاتری باشد این مقاومت در برابر صعود قیمت قویتر است و ممکن است باعث برگشت روند شود.

اما در صورتی که این مقاومت نتواند جلوی پیشروی قیمت به نواحی بالاتر را بگیرد، با افزایش میزان تقاضا، قیمت به روند صعودی خود ادامه میدهد. یکی از الگوهایی که ممکن است در این حالت تشکیل شود الگوی ادامهدهنده «رالی بیس رالی» (Rally Base Rally) است که در ادامه آن را توضیح میدهیم.

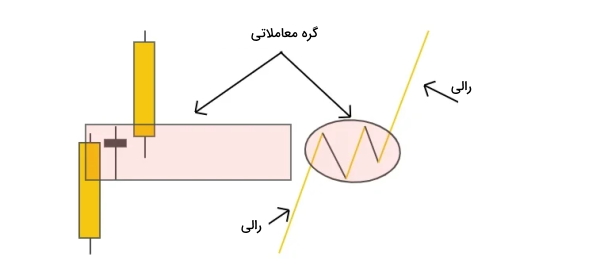

الگوی ادامه دهنده رالی بیس رالی

هنگامی که گره معاملاتی شکل گرفته در مسیر حرکت قیمت باعث تغییر مسیر حرکت قیمت در نمودار نشود، الگوی ادامهدهنده تشکیل میشود. به عبارت دیگر گره معاملاتی در مسیر حرکت خود تنها باعث میشود تا قیمت در مسیر حرکت توقفی داشته باشد و پس از استراحتی کوتاه، دوباره به مسیر اصلی خود بازگردد.

یکی از الگوهای ادامهدهنده در روند صعودی بازار، الگوی «رالی بیس رالی» (Rally Base Rally) است. این الگو نشاندهنده تشکیل سطح تقاضا در بازار است. زمانی که این الگو در نمودار قیمت تشکیل میشود بیانگر این موضوع است که تعداد خریدارها در بازار رو به افزایش است. رالی بیانگر روند صعودی قیمت است که باعث افزایش قیمت تا محدودهای خاص میشود. هنگامی که رالی قیمت اولیه یا اولین روند صعودی تمام میشود، قیمت در نمودار کمی استراحت میکند و پس از مدتی روند صعودی بعدی خود را در رالی دوم ادامه میدهد. در این حالت در بین روندهای صعودی بیس تشکیل میشود.

مثالی برای الگوی رالی بیس رالی

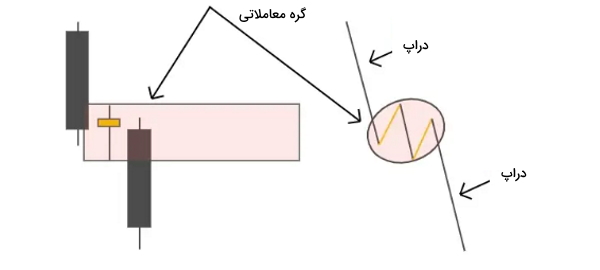

همانطور که در تصویر زیر مشاهده میکنید روند قیمت در ابتدا با افزایش میزان تقاضا وارد رالی میشود. سپس بیس تشکیل میشود که به آن گره معاملاتی میگویند. سپس با افزایش میزان تقاضا همانطور که در تصویر زیر مشاهده میکنید رالی بعدی شکل میگیرد. الگوی رالی بیس رالی را در دو نمودار خطی و شمعی در تصویر زیر مشاهده میکنید. در نمودار شمعی سمت چپ، دو کندل پرقدرت صعودی نشاندهنده رالی قیمت هستند و کندل دوجی بین آنها نیز نشاندهنده تشکیل شدن بیس در این محدوده است. در سمت راست نیز نمودار خطی مربوطه را مشاهده میکنید که گره معاملاتی موردنظر بین دو خط صعودی نشان داده شده است.

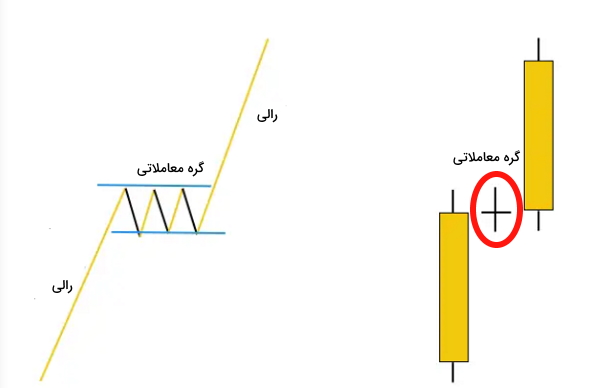

نحوه تشخیص رالی بیس رالی در نمودار شمعی

نمودار شمعی با توجه به اینکه اطلاعات زیادی از رفتار قیمتی در اختیار تریدرها قرار میدهد، از اهمیت زیادی در تحلیل پرایس اکشن برخوردار است. تریدرها با استفاده از نحوه قرارگیری کندلها در کنار هم میتوانند قیمتهای آتی را پیشبینی کنند. برای تشخیص الگوی رالی بیس رالی در نمودار شمعی، کندلهای موردنظر باید دارای خصوصیات ویژهای باشند تا بتوانیم این الگو را در آنها شناسایی کنیم.

کندلهایی که بهعنوان کندلهای رالی درنظر گرفته میشوند باید بدنه آنها نسبت به سایه کندل بیش از ۷۰٪ از کل طول کندل را به خود اختصاص دهد. در مورد کندل دوجی که بهعنوان گره معاملاتی درنظر گرفته میشود نیز طول بدنه کندل نسبت به سایههای آن باید کمتر از ۲۵٪ باشد.

اگر بتوانیم با ترکیب کندلها در تایمفریمهای پایینتر به سه کندل متوالی همانند تصویر زیر برسیم، در این صورت در تایمفریم مربوطه الگوی رالی بیس رالی را داریم. به عبارت دیگر این الگو در هر تایمفریمی میتواند تشکیل شود و با ترکیب کندلها نیز میتوان تشکیل این الگو را در تایمفریمهای بالاتر بررسی کرد. همانطور که در تصویر زیر مشاهده میکنید، الگوی رالی بیس رالی در دو نمودار خطی در سمت چپ تصویر و نمودار شمعی در سمت راست تصویر نشان داده شده است. کندل دوجی در نمودار شمعی سمت راست نشاندهنده گره معاملاتی است.

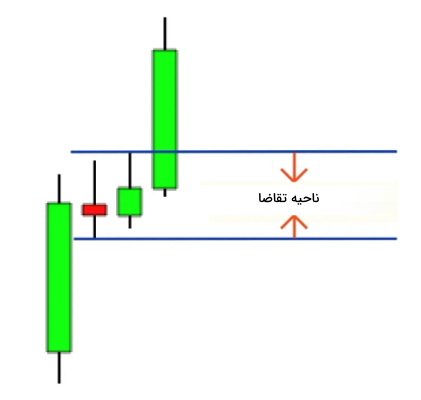

مشخص کردن محدوده گره معاملاتی

یکی از اقداماتی که تریدرها در هنگام بررسی روندهای صعودی ادامهدهنده انجام میدهند، مشخص کردن منطقه بیس در الگوی رالی بیس رالی برای تعیین گره معاملاتی در این ناحیه هستند. مشخص کردن گره معاملاتی برای تریدرها از آن جهت دارای اهمیت است که با آن میتوانند منطقه تقاضا را بهتر شناسایی کنند و استراتژیهای معاملاتی خود را بر مبنای آن تنظیم کنند.

همانطور که در تصویر زیر مشاهده میکنید گره معاملاتی ممکن است در تایمفریم مربوطه از دو یا چند کندل تشکیل شود. در این حالت یکی از روشهای مشخص کردن این ناحیه که با تقاضای خریداران در روندهای صعودی همراه است، مشخص کردن کمینه مقدار اولین کندل بعد از رالی اولیه و بیشینه مقدار کندل قبل از کندل رالی بعدی است.

در این حالت همانطور که در تصویر مشاهده میکنید با امتداد دادن خطوط مربوط به این دو قیمت میتوانیم محدوده گره معاملاتی را مشخص کنیم. در این حالت در صورتی که قیمت از ناحیه بیس معاملاتی با کندلی پر قدرت خروجی با ثبات را داشته باشد، میتوان با درنظر گرفتن ریسک به ریوارد مناسب، در نقطه مناسبی وارد پوزیشن لانگ شد و برای تیک پروفیت پوزیشن مربوطه تارگت مناسبی را با توجه به استاپ لاس تعیین شده قرار داد. گره معاملاتی که در این الگو بیانگر منطقه تقاضا است را در تصویر زیر مشاهده میکنید.

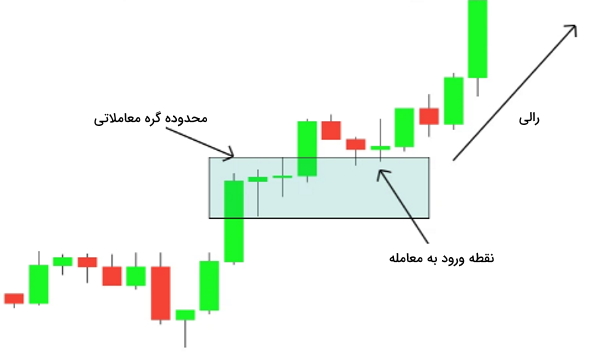

نحوه ترید الگوی رالی بیس رالی

سوالی که پس از تشخیص الگوی رالی بیس رالی و مشخص کردن گره معاملاتی در نمودار ممکن است مطرح شود این است که چگونه گره معاملاتی را در الگوی صعودی رالی بیس رالی ترید کنیم. برای جواب این سوال به این نکته توجه کنید که پس از پیدا کردن محدوده بیس و خروج پر قدرت از آن باید منتظر بمانیم تا قیمت به این محدوده پولبک بزند.

به عبارت دیگر باید منتظر برگشت دوباره قیمت به این محدوده باشیم تا در نقطه مناسبی وارد پوزیشن لانگ شویم. همانطور که در تصویر مشاهده میکنید منطقه گره معاملاتی با مستطیل مشخص شده است. قیمت با کندلی پر قدرت به این محدوده وارد میشود و پس از تشکیل دو نوع کندل دوجی که بیانگر بیتصمیمی در بازار است، مقداری درجا میزند.

سپس با کندل پر قدرت دیگری بیس را ترک میکند. در این حالت همانطور که در تصویر مشاهده میکنید قیمت در نمودار در بیشتر اوقات به محدوده بیس برگشت میکند که به آن پولبک میگوییم. پولبک به این محدوده فرصت ورود به معامله مناسبی را در اختیار تریدرها قرار میدهد تا بتوانند در نقطه مناسبی به معامله ورود کنند.

تشکیل گره معاملاتی در روندهای نزولی

گره معاملاتی در روندهای نزولی نیز تشکیل میشود. در روندهای نزولی قیمت سهام یا دارایی موردنظر در روندی کاهشی قرار دارد. این روند کاهشی در قیمت دارایی مربوطه معمولا تا جایی ادامه پیدا میکند که قیمت در مسیر حرکت خود به محدودهای حمایتی نزدیک شود.

در این حالت با توجه به افزایش میزان تقاضا برای دارایی یا سهام مربوطه، روند کاهشی قیمت متوقف میشود و قیمت در محدودهای مشخص نوسان میکند که به آن گره معاملاتی میگویند. گره معاملاتی در روند نزولی نشان میدهد که با رسیدن به محدوده حمایتی مربوطه از میزان عرضه کم شده و به میزان تقاضا اضافه میشود و در مجموع در گره معاملاتی میزان عرضه و تقاضا در رقابتی نزدیک به هم قرار دارند.

در این حالت در صورتی که محدوده حمایتی موردنظر مربوط به تایمفریمهای بالاتر باشد در این حالت ممکن است باعث افزایش میزان تقاضای خریداران و برگشت قیمت به نواحی بالاتر شود. اما در صورتی که این محدوده حمایتی قدرت لازم برای تغییر روند را نداشته باشد، در این صورت قیمت پس از مدتی درجا زدن در محدوده گره معاملاتی به روند نزولی خود ادامه میدهد. در این حالت یکی از الگوهای معروف ادامهدهنده بهنام «دراپ بیس دراپ» (Drop Base Drop) تشکیل میشود که در ادامه آن را توضیح میدهیم.

الگوی ادامهدهنده دراپ بیس دراپ

«دراپ بیس دراپ» (Drop Base Drop) یکی دیگر از الگوهای ادامهدهنده است که وجود عرضه در بازار مربوطه را نشان میدهد. قیمت در بازارهای مالی توسط میزان عرضه و تقاضا تعیین میشوند. بنابراین با افزایش میزان عرضه در بازارهای مالی قیمتها کاهش پیدا میکند.

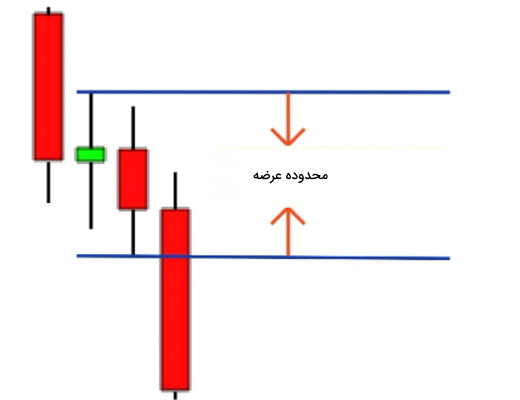

الگوی ادامهدهنده دراپ بیس دراپ دارای دو روند نزولی است که در بین آنها گره معاملاتی یا بیس تشکیل میشود. همانطور که در تصویر زیر مشاهده میکنید در سمت چپ نمودار شمعی برای این الگوی ادامهدهنده نزولی و در سمت راست نمودار خطی مربوطه به آن ترسیم شده است. بیس در نمودار شمعی میتواند یک یا چند کندل دوجی باشد که در کنار همدیگر تشکیل میشوند. در تصویر زیر بیشینه و کمینه کندل دوجی بهعنوان بیس در الگوی دراپ بیس دراپ را مشاهده میکنید.

نحوه تشخیص الگوی دراپ بیس دراپ

برای تشخیص الگوی ادامهدهنده دراپ بیس دراپ باید به این نکته توجه کنیم که هر اندازه کندلهایی که دراپ را در این الگو تشکیل میدهند، بدنه طولانیتر و سایه کمتری داشته باشند میزان عرضه قویتری داریم. در روندهای نزولی پرقدرت معمولا نسبت طول بدنه به سایه آن از ۷۰٪ بیشتر است. از سویی دیگر گره معاملاتی معمولا از یک یا چند کندل دوجی در کنار هم تشکیل میشوند که میزان تردید در گره معاملاتی را نشان میدهد. در این حالت هر اندازه بدنه کوتاهتری در کندل بیس مشاهده شود، الگوی بهتری خواهیم داشت. در این حالت نسبت طول بدنه کندل دوجی به طول سایه آن از ۲۵٪ طول کل کندل کمتر است.

محدوده عرضه در گره معاملاتی چیست؟

هنگامی که در روند نزولی گره معاملاتی مشاهده میشود، این حالت ممکن است باعث تشکیل الگوی ادامهدهنده دراپ بیس دراپ در نمودار شود. در این حالت محدوده بیس در این الگو، ناحیه عرضه را تشکیل میدهد. همانطور که در تصویر زیر مشاهده میشود بیشینه و کمینه قیمت برای کندلهایی که محدوده بیس را تشکیل میدهند در نمودار مشخص شده است.

نحوه ترید الگوی دراپ بیس دراپ

برای ترید الگوی ادامهدهنده دراپ بیس دراپ پس از اینکه ناحیه بیس تشکیل شد، منتظر میمانیم که کندل پرقدرتی بیس را به سمت پایین ترک کند. این کندل پر قدرت درواقع کندلی است که دراپ دوم را تشکیل میدهد. در این حالت ممکن است قیمت یک الی دو مرتبه به گره معاملاتی پولبک بزند و موقعیت معاملاتی مناسبی را در اختیار تریدرها قرار دهد.

در این حالت میتوان در نقطه مناسبی وارد پوزیشن معاملاتی شد. پس از تشکیل بیس در این الگو و خروج کندلی پرقدرت به سمت پایین، احتمال برگشت قیمت به محدوده عرضه وجود دارد و ممکن است برای مدتی در پایین این محدوده نوسان کند. اما با افزایش عرضه، قیمت سیر نزولی خود را دوباره آغاز میکند. در این حالت میتوانیم بر حسب موقعیت در پولبک اول یا در پولبک دوم پوزیشن معاملاتی خود را باز کنیم و از روند نزولی بازار کسب سود کنیم.

گره معاملاتی در الگوهای بازگشتی

گره معاملاتی در الگوهای بازگشتی نیز وجود دارند. الگوهایی که روند قیمت در آنها تغییر میکند، الگوهای بازگشتی هستند. ممکن است این تغییر روند حرکت از روندی صعودی به نزولی باشد یا برعکس. در هر صورت زمانی که گره معاملاتی در مسیر حرکت قیمت مشاهده میشود این احتمال وجود دارد که مسیر حرکت قیمت تغییر کند. با توجه به اینکه تغییر جهت حرکت قیمت در نمودار از روند صعودی به نزولی است یا برعکس دو الگوی برگشتی «رالی بیس دراپ» (Rally Base Drop) و «دراپ بیس رالی» (Drop Base Rally) وجود دارد که در ادامه این مطلب آنها را شرح میدهیم.

گره معاملاتی در برگشت به روند نزولی

گره معاملاتی در برگشت به روند نزولی میتواند در حالتی از بازار روی دهد که در آن شاهد تشکیل شدن الگوی رالی بیس دراپ هستیم. در این حالت در بخش رالی قیمت در بازار افزایش مییابد و بعد از آن گره معاملاتی تشکیل میشود. در این گره معاملاتی قیمت برای مدتی بلاتکلیف است و نمیداند به کدام طرف برود. در این حالت با افزایش میزان عرضه در بازار، قیمت روند نزولی را انتخاب میکند و مرحله دراپ را تشکیل میدهد. همانطور که در تصویر مشاهده میکنید قیمت در روند صعودی خود وارد محدودهای شده است که در آن قیمت برای مدتی درجا میزند. به این محدوده گره معاملاتی میگویند. سپس در خروج از این ناحیه، قیمت وارد روندی نزولی میشود. در تصویر زیر الگوی رالی بیس دراپ با رنگ زرد مشخص شده است.

گره معاملاتی در برگشت به روند صعودی

گره معاملاتی در برگشت به روند صعودی را میتوان در الگوی دراپ بیس رالی مشاهده کرد. در این هنگام بازار پس از افت قیمت در ناحیه دراپ وارد ناحیه بیس میشود. در این قسمت گره معاملاتی تشکیل میشود و قیمت برای مدتی در محدوده معینی نوسان میکند. در بیس ایجاد شده میزان عرضه و تقاضا تقریبا با هم برابری میکنند. بنابراین قیمت برای مدتی نمیتواند برای تعیین جهت حرکت خود تصمیم بگیرد. اما پس از مدتی با افزایش تقاضا در بازار قیمت وارد یک رالی صعودی میشود. همانطور که در تصویر زیر مشاهده میکنید روند نزولی قیمت پس از درجازدن در بیس وارد روند صعودی میشود. الگوی دراپ بیس رالی در تصویر زیر با رنگ زرد مشخص شده است.

نحوه ترید گرههای معاملاتی در الگوهای برگشتی

الگوهای برگشتی از محبوبت ویژهای در میان تریدرها برخوردار هستند. تریدرها با توجه به محل تشکیل این الگوهای بازگشتی میتوانند موقعیتهای معاملاتی مناسبی را برای ترید در بازار مربوطه بهدست آورند. الگوی دراپ بیس رالی تغییر روند قیمت از حالت نزولی به حالت صعودی را نشان میدهد و الگوی رالی بیس دراپ برعکس آن است یعنی تغییر روند قیمت از حالت صعودی به حالت نزولی را نشان میدهد.

گره معاملاتی در محدودهای که بیس نام دارد در هر کدام از این الگوهای قیمتی تشکیل میشود و فرصت معاملاتی مناسبی را در زمان تکمیل شدن این الگوهای برگشتی در اختیار تریدر قرار میدهد. در ادامه این مطلب نمونهای از نحوه ترید در هر کدام از این الگوها را با ذکر یک مثال توضیح میدهیم.

مثالی برای بازگشت به روند صعودی

یکی از حالتهایی که میتوان گرههای معاملاتی را ترید کرد در حالتی است که بیس پس از روندی نزولی تشکیل میشود و در حال شکستن محدوده قیمتی خود از سمت بالا است. در این وضعیت احتمال شروع روند صعودی و تکمیل شدن الگوی دراپ بیس رالی وجود دارد.

برای مثال هنگامی که قیمت در روند نزولی خود به ناحیه حمایتی مهمی در تایمفریم بالاتر میرسد، امکان دارد با نزدیک شدن به این ناحیه حمایتی از میزان عرضه کاسته شود و بهتدریج به تعداد تقاضا در بازار اضافه گردد. در این حالت احتمال تشکیل بیس در این ناحیه وجود دارد.

هنگامی که برای مدتی قیمت در نزدیکی محدوده حمایتی درجا میزند، تریدرها حرکات قیمت را در این ناحیه رنج درنظر میگیرند. در این وضعیت با افزایش میزان تقاضا ممکن است قیمت ناحیه بیس را از بالا بشکند و مانند تصویر زیر وارد روند صعودی شود. در این حالت تریدرها میتوانند دراپ بیس رالی را در زمان تشکیل رالی صعودی ترید کنند و از افزایش قیمت سود کسب کنند. نمونهای از ترید با استفاده از این الگو و گره معاملاتی مربوطه را تصویر زیر مشاهده میکنید.

همانطور که در این تصویر مشاهده میکنید قیمت در روند نزولی خود با نزدیک شدن به ناحیهای که منطقه حمایتی است، گره معاملاتی تشکیل میدهد. پس از مدتی نوسان در ناحیهای محدود و تشکیل گره معاملاتی در این ناحیه با شکستن بیس تشکیل شده از سمت بالا فرصت معاملاتی برای پوزیشن لانگ را برای تریدرها فراهم میکند. در تصویر زیر نقطه ورود به معامله، حد ضرر و تارگتی که برای تیک پروفیت مشخص شده است را با رنگهای مختلف مشاهده میکنید.

مثالی برای بازگشت به روند نزولی

الگوی بازگشتی رالی بیس دراپ زمانی تشکیل میشود که قیمت در روند صعودی خود به ناحیه مقاومتی نزدیک میشود. در این حالت با افزایش فشار فروش، قیمت در محدودهای درجا میزند و گره معاملاتی تشکیل میدهد. با تشکیل گره معاملاتی، قیمت برای مدتی از انتخاب مسیر حرکت خود ناتوان میشود. در این حالت فشار عرضه با میزان تقاضا برابری میکند.

اما پس از مدتی فروشندههای بازار نسبت به خریداران قدرت بیشتری پیدا میکنند و میتوانند قیمت را به محدودههای پایینتری سوق دهند. همانطور که در الگوی بازگشتی قبلی نیز عنوان شد، یکی از روشهایی که میتوان گرههای معاملاتی را در الگوهای بازگشتی ترید کرد، زمانی است که این الگوها در حال شکلگیری هستند.

بنابراین تریدرها با رصد دقیق حرکات قیمت در محدوده رنج حاصل از گره معاملاتی، منتظر زمانی هستند تا قیمت با کندلی پر قدرت از بیس به سمت قیمتهای پایینتر خارج شود تا بتوانند از روند نزولی بازار کسب سود کنند. در این حالت تریدرها علاوه بر تحلیلهای پرایس اکشن مبتنی بر نواحی عرضه و تقاضا، میتوانند از اندیکاتورهای موجود در تحلیل تکنیکال نیز برای گرفتن تأییدیه استفاده کنند.

همانطور که در تصویر زیر مشاهده میکنید بعد از رالی، قیمت در برخورد به باند بالایی در اندیکاتور «باند بولینگر» (Bollinger Bands) گره معاملاتی یا بیس خود را تشکیل میدهد. سپس پس از خروج از بیس وارد روند نزولی قیمت میشود. همانطور که در تصویر مشاهده میکنید قیمت در روند نزولی خود تا باند میانی این اندیکاتور کاهش قیمت پیدا میکند و فرصت معاملاتی مناسبی را در اختیار معاملهگرها قرار میدهد.

گره معاملاتی در سایر بازارهای مالی

هنگامی که صحبت از گره معاملاتی در سایر بازارهای مالی میشود، در صورتی که بازار مربوطه دارای محدودیت نوسان قیمت باشد، در این صورت ممکن است در مواقعی بازار دچار صفهای خرید یا فروش شود که برای چندین روز ادامه داشته باشند. در این حالت گره معاملاتی به قفل شدن معاملات در این بازارها اشاره میکند. البته با توجه به اینکه این بازارها نیز همانند دیگر بازارهای مالی دارای نمودار قیمت هستند، بنابراین گره معاملاتی مربوط به تحلیل پرایس اکشن نیز در این بازارها روی میدهد و در تحلیل نمودار آنها از عبارت گره معاملاتی استفاده میشود. در ادامه این مطلب از مجله فرادرس گره معاملاتی در بازار فارکس و بازار ارزهای دیجیتال را شرح میدهیم.

گره معاملاتی در فارکس

گره معاملاتی در بازار فارکس به نوسان قیمت در محدودهای معین پس از روندی صعودی یا نزولی گفته میشود. در بازار فارکس معامله و تبادل ارزهای کشورها انجام میشود. قیمت جفت ارزها نسبت به هم در این بازار نوسان میکند و این نوسانات قیمت دارای محدودیت نیست. بنابراین عوامل متنوعی همانند شرایط اقتصاد کلان، اخبار و رویدادهای اقتصادی، رویدادهای منطقهای، سیاستهای بانکهای مرکزی و احساسات بازار باعث ایجاد نوسانات زیادی در این بازار میشود. هنگامی که قیمت در نمودار جفت ارزی در بازار فارکس پس از روندی صعودی یا نزولی برای مدتی دچار وقفه و درجا زدن میشود، در این حالت گره معاملاتی در بازار جفت ارز مربوطه در بازار فارکس روی داده است.

گره معاملاتی در ارز دیجیتال

بازار ارزهای دیجیتال که به آن بازار کریپتو نیز میگویند را میتوان همانند دیگر بازارهای مالی با ابزارهای موجود در تحلیل تکنیکال بررسی و تحلیل کرد. در این بازار نیز الگوهای ادامهدهنده و برگشتی که دارای گرههای معاملاتی هستند را میتوان در نمودار قیمت شناسایی کرد.

الگوهای ادامهدهندهای همانند رالی بیس رالی که نشاندهنده ادامه روند صعودی در بازار هستند یا الگوهایی همانند دراپ بیس دراپ که نشاندهند روندهای نزولی ادامهدار در بازارهای ارز دیجیتال هستند، همانند بازارهای دیگر به تریدرها در شناسایی موقعیتهای معاملاتی کمک میکنند.

علاوه بر این الگوهای ادامهدهنده، در نمودار قیمت رمزارزها نیز میتوانیم با بررسی الگوهای دراپ بیس رالی و برعکس آن رالی بیس دراپ، برگشت بازار را در رسیدن به نواحی مهم عرضه و تقاضا پیشبینی کنیم. بنابراین تمامی روشهای تحلیل تکنیکال در بازار کریپتو نیز قابل اجرا است و معاملهگرها میتوانند از تجربیات خود در زمینه تحلیل تکنیکال در بازار پرنوسان و جذاب کریپتو نیز استفاده کنند.

جمعبندی

در ابتدای این مطلب از مجله فرادرس گره معاملاتی را تعریف کردیم و گره معاملاتی در بورس ایران را شرح دادیم. سپس رفع گره معاملاتی و مفهوم آن را توضیح دادیم. انجام حراج ناپیوسته برای رفع گره معاملاتی را شرح دادیم. برای درک بهتر مفهوم گره معاملاتی برخی از مفاهیم پایه در بورس همانند آخرین معامله، قیمت پایانی، حجم معاملات و حجم مبنا را شرح دادیم.

سپس مفهوم گره معاملاتی در صف خرید و فروش را توضیح دادیم. در ادامه گره معاملاتی در پرایس اکشن و چارت را شرح دادیم. برای این منظور به توضیح تشکیل گره معاملاتی در روندهای صعودی و نزولی بازار پرداختیم. برای توضیح گره معاملاتی در روندهای صعودی، الگوی رالی بیس رالی را با ذکر مثال شرح دادیم. سپس نحوه تشخیص الگوی رالی بیس رالی در نمودار شمعی را بیان کردیم.

در ادامه مشخص کردن محدوده گره معاملاتی را توضیح دادیم و نحوه ترید الگوی رالی بیس رالی را شرح دادیم. برای توضیح گره معاملاتی در روندهای نزولی نیز الگوی ادامهدهنده دراپ بیس دراپ را بیان کردیم و نحوه تشخیص این الگو را شرح دادیم. سپس محدوده عرضه در گره معاملاتی را بیان کردیم و نحوه ترید الگوی دراپ بیس دراپ را توضیح دادیم. گره معاملاتی در الگوهای بازگشتی و نحوه ترید آنها را شرح دادیم. در پایان نیز گره معاملاتی در سایر بازارهای مالی همانند بازار فارکس و بازار ارزهای دیجیتال را توضیح دادیم.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش بورس رایگان به زبان ساده» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- بورس چیست — به زبان ساده

- آموزش بورس رایگان — از شروع تا کسب درآمد | به زبان ساده

- بازار سرمایه چیست ؟ | تعریف، ویژگی ها، قوانین و انواع بازار سرمایه — به زبان ساده

- شرکت سهامی خاص چیست ؟ — قوانین، ساختار، مزایا و معایب — به زبان ساده

- شرکت سهامی عام چیست ؟ | قوانین، ساختار، مزایا و معایب — به زبان ساده

- بورس انرژی چیست ؟ | به زبان ساده — راهنمای کامل و رایگان

- بورس کالا چیست ؟ – از صفر تا صد + فیلم آموزشی رایگان

- فرابورس چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- بازار پایه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- تفاوت بورس و فرابورس چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- فارکس چیست؟ – آشنایی کامل به زبان ساده آپدیت ۱۴۰۴

- بورس نزدک (NASDAQ) چیست ؟ | آنچه باید بدانید به زبان ساده

- اوراق بهادار چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- سهام چیست و سهامدار کیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- بازار سهام و آشنایی با پنج شاخص مهم آن

- چگونه تریدر شویم ؟ – از صفر تا صد مسیر یادگیری

- کد بورسی چیست و چگونه آن را دریافت کنیم؟ — گام به گام و تصویری

- سامانه سجام چیست؟ | راهنمای گام به گام تصویری و ساده

- آموزش تصویری ثبت نام در بورس و ورود به بازار سرمایه — راهنمای گام به گام

- ثبت نام در بورس و سامانه سجام — راهنمای گام به گام (+ فیلم آموزش رایگان)

- بهترین کارگزاری بورس | بررسی جامع کارگزاری ها

- فارابیکسو — آموزش فارابیکسو کارگزاری فارابی | گام به گام

- صندوق سرمایه گذاری چیست؟ — به زبان ساده

- انواع صندوق های سرمایه گذاری و مزایا و معایب آن ها — به زبان ساده

- ETF چیست ؟ (صندوق قابل معامله) | به زبان ساده (+ فیلم آموزش رایگان)

- روانشناسی در بورس | راهنمای کاربردی (+ فیلم آموزش رایگان)

- خرید سهام در بورس — آموزش خرید سهام بورس — گام به گام

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- شاخص بورس چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- عرضه اولیه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- نمودار بورس و کاربردهای آن — از صفر تا صد (+ فیلم آموزش رایگان)

- کدال چیست ؟ – کاربرد، امکانات و سایر دانستنی ها – به زبان ساده

- کدال 360 چیست ؟ — آموزش جامع سایت کدال و کدال 360

- افزایش سرمایه چیست و چه تاثیری بر قیمت سهام دارد؟ — به زبان ساده

- حق تقدم سهام در بورس چیست؟ — استفاده، خرید و فروش به زبان ساده

- پرتفوی چیست ؟ | سبد سهام به زبان ساده (+ فیلم آموزش رایگان)

- سیگنال بورس چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- سبدگردانی چیست ، چه شرایطی دارد و چگونه انجام می شود؟ — به زبان ساده

- افزایش سرمایه در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تعدیل در بورس چیست ؟ | به زبان ساده

- نقدینگی چیست ؟ — به زبان ساده

- تحلیل بنیادی چیست ؟ | به زبان ساده

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد

- آموزش تابلو خوانی بورس | به زبان ساده (+ فیلم آموزش رایگان)

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- سهام شناور چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- حجم مبنا چیست | به زبان ساده (+ فیلم آموزش رایگان)

- نسبت P/E چیست؟ — به زبان ساده

- DPS در بورس چیست ؟ | مفهوم DPS به زبان ساده

- EPS چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- ارزش خالص دارایی یا NAV چیست ؟ | به زبان ساده

- پول هوشمند در بورس چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

- تحلیل تکنیکال بورس ایران | راهنمای کاربردی

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- قیمت پایانی در بورس چیست و چطور محاسبه می شود؟ — به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- الگوهای هارمونیک در تحلیل تکنیکال – آموزش تصویری از صفر تا صد

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- آزمون اصول بازار سرمایه ایران — راهنمای رایگان و گام به گام

- ارزش ذاتی سهم چیست ؟ – به زبان ساده + نحوه محاسبه

- تفاوت بازار خرسی و گاوی چیست ؟ – ۱۱ فرق مهم که باید بدانید

- سفارش محدود چیست ؟ – توضیح منظور از Limit Order به زبان ساده

- Take Profit چیست ؟ – توضیح تیک پروفیت به زبان ساده

- ریسک به ریوارد چیست ؟ – توضیح به زبان ساده + مثال

- گره معاملاتی چیست ؟ – از صفر تا صد + نحوه رفع(همین مطلب)

- ۲۶ کتاب تحلیل تکنیکال که باید بخوانید – از مقدماتی تا پیشرفته

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

- ترازنامه چیست ؟ – اهمیت، اقلام و کاربرد به زبان ساده

- صکوک چیست ؟ – از انواع تا تفاوت با اوراق بهادار دیگر به زبان ساده

- صف خرید و فروش در بورس چیست ؟ – به زبان ساده + زمان تشکیل

- اوراق مشارکت چیست ؟ – انواع + نحوه خرید و فروش

- اوراق بدهی چیست؟ – هر آنچه باید بدانید

- هجینگ چیست ؟ – توضیح پوشش ریسک به زبان ساده

- تسویه معاملات چیست ؟ – به زبان ساده + نحوه انجام

- حق تقدم سهام چیست؟ – در بازار بورس و به زبان ساده

- اولویت انجام معاملات در بورس چگونه است؟ + توضیح کامل و ساده

- کارگزار ناظر چیست؟ – از وظایف تا نحوه تغییر به زبان ساده

- شاخص بورس چیست؟ – توضیح به زبان ساده

- سرخطی زدن در بورس چیست؟ – به زبان ساده + انواع روش ها

- چگونه بورس را یاد بگیریم؟ – از صفر تا صد مسیر یادگیری

- انواع سهام در بورس – به زبان ساده

- قیمت اسمی سهام چیست؟ – توضیح ارزش اسمی به زبان ساده

- چگونه ترید را شروع کنیم؟ – از گام اول تا ورود به بازار + مسیر یادگیری

- کپی ترید چیست؟ – توضیح و آموزش کپی تریدینگ به زبان ساده

- اندیکاتور حجم Volume چیست؟ – در تحلیل تکنیکال به زبان ساده

- اندیکاتور مومنتوم چیست؟ – توضیح به زبان ساده

- چگونه در بورس سرمایه گذاری کنیم؟ – راهنمای شروع به زبان ساده

- اسمارت مانی چیست؟ – هر آنچه باید درباره پول هوشمند بدانید