آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

در آموزشهای قبلی مجله فرادرس در آموزشهای جامعی تحت عنوان «آموزش بورس رایگان | گام به گام برای همه | به زبان ساده» و «بورس چیست ؟ آموزش بورس (+ دانلود فیلم آموزش رایگان)» با بازار بورس و اصطلاحات مهم و پرکاربرد آن آشنا شدیم. همچنین، در آموزشهای دیگر از مجموعه بورس و بازار سرمایه، مفاهیم و موضوعاتی مانند شاخص بورس، تابلوخوانی، نوسانگیری و حجم مبنا را به طور مفصل بیان کردیم. اگر به بازار بورس وارد شوید و بخواهید در آن فعالیت کنید، بدون شک اصطلاحات تحلیل تکنیکال و فاندامنتال را خواهید شنید. در این مطلب درباره آموزش تحلیل تکنیکال و نقش آن در معاملات سهام است.

فیلم آموزش تحلیل تکنیکال در بورس

برای پخش و مشاهده ویدئو روی دکمه پلی یا تصویر بالا کلیک کنید.

تحلیل تکنیکال و تحلیل فاندامنتال

تحلیل بازار سرمایه را میتوان در دو دسته تحلیل فاندامنتال و تحلیل تکنیکال بررسی کرد.

«تحلیل فاندامنتال» (Fundamental Analysis) یا بنیادی نوعی تحلیل است که در آن، تمرکز بر پارامترهای بنیادی مبتنی بر مدیریت و قدرت شرکت بوده و بر اساس آن، سهام ارزیابی و قیمت بنیادی آن تخمین زده میشود. در تحلیل بنیادی یک شرکت، بدهیها، داراییها، میزان فروش، نوع بدهی، سهم بازار و… مورد ارزیابی قرار گرفته و در نهایت با استفاده از این اطلاعات ارزش ذاتی سهم تخمین زده میشود. تحلیل فاندامنتال برای بررسی رشد سهام در بلندمدت مناسب است و در نوسانات کوتاهمدت سهام کارایی چندانی ندارد. تحلیلگران بنیادی، عملکرد رقبا و چشمانداز اقتصاد را نیز در نظر میگیرند. میتوان گفت که در تحلیل فاندامنتال، گذشته و آینده در نظر گرفته میشود.

در «تحلیل تکنیکال» (Technical Analysis) یا فنی، اعتقاد بر این است که قیمت سهام را عرضه و تقاضا تعیین میکند. تحلیلگران فنی معتقدند که علیرغم نوسانهای روزانه، قیمت سهام از الگوهای خاصی پیروی میکند که برای مدت طولانی تغییری نمیکنند. یکی از ابزارهای مهم تحلیلگران فنی، نمودارها است. تحلیلگران فنی، وضعیت سهم را در کوتاهمدت و بلندمدت پیشبینی میکنند. آنها رفتار بازار را با روشهای محاسباتی پیشبینی میکنند و زمان خرید و فروش یک سهم را پیشنهاد میدهند.

فیلم آموزش تحلیل تکنیکال به زبان ساده

در ویدئوی آموزش تحلیل تکنیکال زیر، مبانی آن (شامل روند، سطوح حمایت و مقاومت، الگوهای قیمت و اندیکاتورهای تحلیل تکنیکال) و نقش آن در خرید و فروش سهام مورد بررسی قرار گرفته است.

اساس تحلیل تکنیکال

همانطور که گفتیم، در تحلیل تکنیکال اعتقاد بر این است که میتوان قیمت سهام در آینده را بر اساس مطالعه تغییرات قبلی قیمت آن پیشبینی کرد. ابزار اصلی در تحلیل تکنیکال نیز نمودارها هستند. تحلیلگران تکنیکال معتقد هستند که روند نمودارهای مختلف بر اساس عوامل اقتصادی، سیاسی، پولی، روانشناسی و... اتفاق افتاده است و میتوان به آن تکیه کرد. بر همین اساس، اطلاعات مالی در قالب نمودارها بیان میشود و برای یافتن الگوهای تکراری مورد بررسی قرار میگیرد.

تحلیلگران تکنیکال معمولاً به موارد زیر اعتقاد دارند:

- بررسی تغییرات عرضه و تقاضا در نمودارها

- مهمتر بودن قیمتهای گذشته سهام نسبت به دلایل آن قیمتها

- اثرات نقل و انتقال عرضه و تقاضا بر تغییرات روند سهام

- تعیین ارزش بازار توسط عرضه و تقاضا

البته خود تحلیلگران فنی هم به این نکته اقرار میکنند که گاهی قیمتها از «روند» (Trend) خاصی تبعیت نمیکنند.

در تحلیل تکنیکال دو پرسش اساسی برای بررسی سهام وجود دارد:

- قیمت کنونی چقدر است؟

- سابقه تغییرات قیمت چیست؟

به زبان ساده، تحلیلگر تکنیکال معتقد است که باید به دنبال چیستی قیمت باشیم و چرایی آن اهمیتی ندارد. از نظر او این بیشتر بودن تقاضا (خریدار) نسبت به عرضه (فروشنده) است که قیمت را افزایش میدهد و ارزش هر چیز به پولی است که در ازای آن پرداخت میشود و دلیل آن اهمیتی ندارد.

انواع تحلیل تکنیکال

به طور کلی، تحلیل تکنیکال به دو نوع «ذهنی» (Subjective) و «عینی» (Objective) تقسیم میشود.

تحلیل تکنیکال ذهنی شامل مجموعه روشها و الگوهایی است که از قبل توضیحی برای آنها مشخص نیست. نتیجه حاصل از روش ذهنی مبتنی بر تفسیر فردی روشهای به کار رفته توسط تحلیلگر است. غالباً این روش باعث میشود كه دو تحلیلگر گرچه از دادههای مشابهی استفاده میكنند، نتایج متفاوتی بگیرند. به همین دلیل، روش ذهنی غیرقابل آزمایش است و برنامهنویسی آن در کامپیوتر عملاً ممکن نیست.

اما روش عینی چنین نیست. در تحلیل تکنیکال عینی قوانین در مقایسه با تحلیل تکنیکال ذهنی به وضوح توضیح داده شدهاند و تفسیر افراد در این تحلیل تقریباً یکسان است. معیار استفاده از روش عینی در دادههای بازار بسیار دقیق است. بنابراین میتوانیم از این روش روی دادههای قبلی و قدیمی استفاده کنیم تا از قوانین مشخصی بهره ببریم.

چند فیلم آموزشی بسیار جامع و کامل توسط فرادرس تهیه شده است که روشهای مختلف تحلیل تکنیکال را به خوبی و به صورت عملی از مقدماتی تا پیشرفته به علاقهمندان ارائه میکند. دو مورد از این دورههای آموزشی را در ادامه معرفی میکنیم.

ابزارهای تحلیل تکنیکال

در تحلیل فنی از نظریهها و ابزارهای مختلفی برای بررسی قیمت و حجم معاملات در بورس استفاده میشود که برخی از مهمترین آنها در ادامه توضیح داده شدهاند.

نظریه داو چیست؟

«نظریه داو» (Dow Theory)، به بیان ساده، تعبیری از قانون سوم نیوتن است که میگوید هر عملی را عکسالعملی است. بدین صورت که در پس هر صعودی، نزولی نهفته است و بالعکس.

داو معتقد بود که بورس سهام یک معیار قابل اطمینان از شرایط کلی تجارت در اقتصاد است و با تجزیه و تحلیل بازار، میتوان آن شرایط را به دقت ارزیابی کرد و جهتگیری روند اصلی بازار و سهم را مشخص کرد. نظریه داو یکی از بهترین و قدیمیترین نظریهها در تحلیل تکنیکال است.

شش بخش اصلی نظریه داو به شرح زیر است:

- قیمت همه چیز است. داو معتقد است که همه چیز روی قیمت تأثیر میگذارد و قیمت تنها چیزی است که باید مورد تحلیل قرار گیرد.

- سه روند اصلی یا اولیه در بازار وجود دارد. طبق نظریه داو، نوسانات قیمت یا روندها در بازار به سه قسمت تقسیم میشوند. دسته اول نوسانهای روزانه هستند که تصادفیاند و مفهوم خاصی ندارند و از اهمیت چندانی برخوردار نیستند. نوع دیگر، نوسانهای ثانویهاند که در آن قیمتها چند ماه صعودی یا نزولی است و بالا و پایین میرود. این نوسانها برای اصلاح است و برعکس نوسان اولیه عمل میکند. بدین صورت که در بازار گاوی نوسان ثانویه نزولی و در روند اولیه خرسی نوسان ثانویه صعودی است. در رسانهها به این نوع نوسان بسیار پرداخته میشود. روند سوم، نوسانهای بلندمدت یا اولیه است که بازارهای صعودی و بازارهای نزولی و خنثی نامیده میشوند. در بازاری که صعودی است، در چند ماه یا چند سال، در مجموع روند صعودی است و در بازار منفی، روند قیمتها در مجموع نزولی است. نوسانهای ثانویه در طول نوسانهای اولیه رخ میدهند.

- روندهای اصلی یا اولیه سه مرحله دارند. طبق تئوری داو، روند اصلی از سه مرحله عبور خواهد کرد. در بازار گاوی، این مرحله انباشت، مرحله مشارکت عمومی (یا حرکت بزرگ) و مرحله فزونی است. در بازار خرسی به آنها مرحله توزیع، مرحله مشارکت عمومی و مرحله وحشت (یا ناامیدی) گفته میشود.

- شاخصها باید یکدیگر را تأیید کنند. این بدین معناست سیگنالهایی که در یک شاخص رخ میدهند باید با سیگنالهای دیگر مطابقت داشته باشند. اگر یک شاخص، رون اصلی صعودی جدید را تأیید کند، اما شاخص دیگر نشان دهنده روند اصلی نزولی است، معاملهگران نباید تصور کنند که روند جدیدی آغاز شده است.

- حجم معاملات باید روند را تأیید کند. اگر قیمت در جهت روند اصلی حرکت کند، حجم باید افزایش یابد و اگر قیمت برخلاف روند اصلی باشد، حجم باید کم شود. حجم کم نشانگر ضعف در روند است. به عنوان مثال، در بازار گاوی، با بالا رفتن قیمت، باید حجم آن افزایش یابد و در زمان افتهای ثانویه کم شود. اگر در این مثال، حجم در حین پولبک افزایش یابد، میتواند نشانه این باشد که روند در حال معکوس شدن است، زیرا اغلب فعالان بازار در جهت نزولی عمل میکنند.

- روندها تا زمانی که اتفاق خاصی رخ ندهد ادامه دارند. برگشت در روندهای اولیه میتواند با روند ثانویه اشتباه گرفته شود. تعیین اینکه آیا صعود در بازار خرسی یک بازگشت است یا یک نوسان کوتاه مدت، دشوار خواهد بود. در این مورد، تئوری داو از احتیاط حمایت میکند و تأکید میکند که ممکن است یک بازگشت احتمالی باشد.

شکل زیر سه روند یا نوسان نظریه داو را نشان میدهد.

سه مرحله روند اولیه نیز در شکل زیر نشان داده شده است.

میانگین متحرک چیست؟

میانگین متحرک نیز ابزاری قدیمی و محبوب در تحلیل تکنیکال است. به طور ساده میتوان گفت که میانگین متحرک، میانگین قیمت سهم در مدتی مشخص است. به عبارت دیگر، برای محاسبه میانگین متحرک، باید دوره زمانی را مشخص کنیم، مثلاً برای میانگین ۳۰ روزه، به سادگی میتوانیم قیمت سهم را در این ۳۰ روز با یکدیگر جمع کنیم و حاصل را بر ۳۰ تقسیم کنیم. در این صورت، نتیجه حاصل میانگین قیمت سهم در ۳۰ روز گذشته خواهد بود. این محاسبات را میتوان عیناً در نمودار نیز اعمال کرد و نمایش داد.

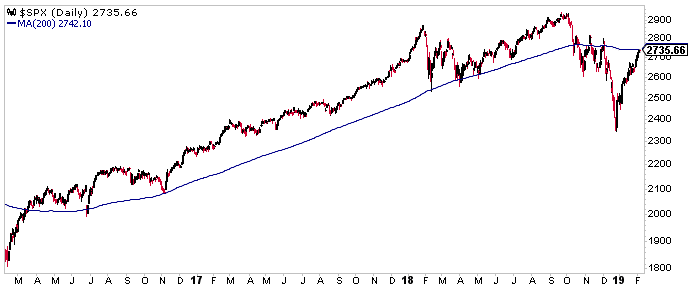

شکل زیر، نمودار میانگین متحرک قیمت ۲۰۰ روزه یک سهم را نشان میدهد.

یکی از ویژگیهای نمودار میانگین متحرک این است که اجماع رفتار سهامداران در مثلاً ۳۰ روز گذشته را نشان میدهد. اگر قیمت سهم پایینتر از نمودار ۳۰ روزه باشد، نشاندهنده کاهش توقعات سهامداران و به نوعی ناامیدی آنها از سهم است. در طرف مقابل، اگر قیمت سهم بالاتر از نمودار میانگین متحرک قرار گیرد، بدین معنی است که قیمت کنونی سهم و در نتیجه انتظار سهامداران بالاتر از انتظارات آنها در ۳۰ روز گذشته بوده است.

سهامداران معمولاً وقتی قیمت سهم به پایین میانگین متحرک برسد، آن را میفروشند و وقتی با بالای آن برود، سهم مورد نظر را میخرند. یکی از عیوب روش میانگین متحرک این است که معمولاً دیر سهم میخریم و دیر آن را میفروشیم.

قدرت نسبی چیست؟

سهامی در بازار وجود دارند که در بازارهای گاوی یا همان صعودی افزایش بیشتری دارند و در بازارهای خرسی یا نزولی کمتر کاهش مییابند. این موضوع، ایده اصلی مفهوم قدرت نسبی است. تحلیلگران تکنیکال معتقدند سهامی که قدرت نسبی بیشتری دارند، بازده بیشتری نسبت به بازده متوسط بازار خواهند داشت.

مقاومت و حمایت در تحلیل تکنیکال

به محدودههایی که انتظار داریم عرضه روی آنها زیاد شود و به عنوان سد یا مقاومتی در برابر پیشروی سهم ایجاد شود، محدوده مقاومت میگوییم. بسته شدن قیمت بالای مقاومت با حجم سنگین نکته مثبت و افزایش حجم معاملات در آستانه مقاومت و برگشت قیمت نکتهای منفی به حساب میآید.

زمانی که یک مقاومت شکسته میشود، این مقاومت در آینده تبدیل به حمایت میشود. و بالعکس، زمانی که یک حمایت از دست میرود، این حمایت در آینده تبدیل به مقاومت میشود.

محدودههایی که انتظار داریم در آن افت قیمت متوقف شده و ریزش بیشتری نداشته باشیم، محدوده حمایتی نام دارند. حمایت روانی با حمایت تکنیکی فرق دارد. اعداد رند همیشه نقش حمایت و مقاومت روانی دارند. برای مثال، اگر سهمی تا محدوده ۱۰۰ تومان افت پیدا کند، بازار از نظر روانی انتظار دارد که ریزش در این نقطه متوقف شده و افت قیمت سهم ادامه پیدا نکند. این حمایت روانی است. حمایت تاریخی نیز به حمایتی گفته میشود که در گذشته قبلاً برای سهم انجام شده است.

بسته شدن قیمت زیر حمایت با حجم سنگین نکتهای منفی برای سهم محسوب میشود. در طرف مقابل، افزایش حجم معاملات در آستانه حمایت و برگشت قیمت نکته مثبتی است.

شکل زیر، محدوده حمایت و مقاومت را به خوبی نشان میدهد.

انواع نمودارها در تحلیل تکنیکال

همانطور که گفتیم، نمودارها ابزار اصلی تحلیلگران تکنیکال هستند. به طور کلی، یک نمودار نمایشی بصری از دادهها است که با توجه به اهدافی که داریم آنها را به شکلهای مختلف رسم میکنیم. نمودار قیمت بر اساس زمان، رایجترین نموداری است که همه میتوانند از آن استفاده کنند و بر اساس آن نیز تحلیلهای مختلفی انجام دهند. برای آشنایی کامل با نمودارها پیشنهاد میکنیم آموزش «نمودار بورس و کاربردهای آن» را مطالعه کنید. در ادامه، با سه نمودار خطی، میلهای و شمعی آشنا میشویم.

نمودار خطی قیمت

نمودار خطی یک نمایش گرافیکی از عملکرد تاریخی قیمت سهم است که مجموعهای از نقاط داده را با یک خط پیوسته متصل میکند. این نمودار ابتداییترین نوع نمودار مورد استفاده در امور مالی است و معمولاً فقط قیمتهای بسته شدن سهم را با گذشت زمان به تصویر میکشد. نمودارهای خطی را میتوان در هر بازه زمانی رسم کرد، اما اغلب تغییرات قیمت روزانه در این نمودارها بررسی میشود.

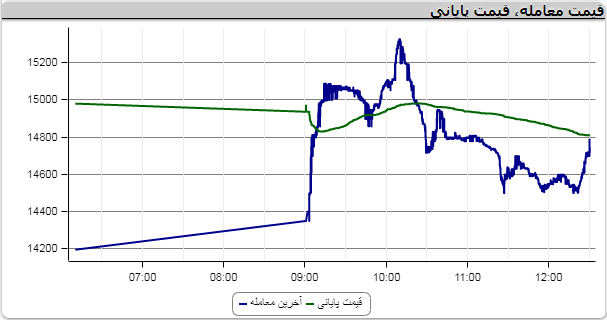

شکل زیر، نمودار خطی تغییرات روزانه قیمت معامله و قیمت پایانی نماد «والبر» را در تاریخ ۱ اردیبهشت ۹۹ نشان میدهد.

نمودار میله ای حجم معاملات

نمودار میله ای نموداری است که دادهها را با استفاده از میلههای مستطیلی یا ستونها ترسیم میکند و نشان دهنده کل مشاهدات دادهها برای آن لحظات است. نمودارهای میلهای معمولاً در تجزیه و تحلیل مالی برای نمایش دادهها استفاده میشوند. نمودار حجم معامله سهام یکی از رایجترین کاربردهای نمودار میلهای است.

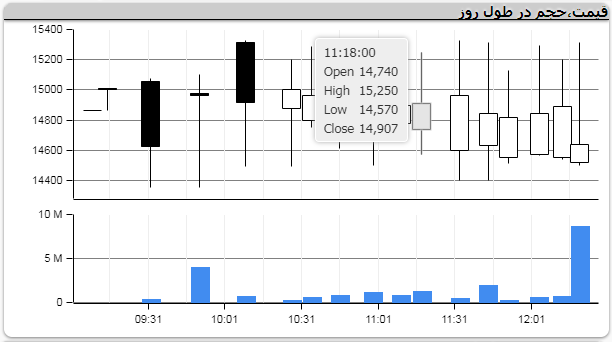

نمودار شمعی در بورس

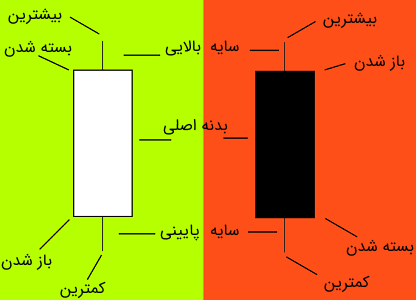

نمودارهای شمعی یا کندل احساسات معاملهگران را با نشان دادن اندازه حرکت قیمت با رنگهای مختلف نشان میدهد. معاملهگران از شمعها برای تصمیمگیری در معاملات استفاده میکنند و بر اساس الگوهای منظم میتوانند روند کوتاهمدت قیمت را پیشبینی کنند. یک شمع قیمت روزانه باز شدن، قیمت بسته شدن، کمترین قیمت و بیشترین قیمت را نشان میدهد.

شمع قسمتی دارد که به آن بدنه گفته میشود. این بدنه نشان دهنده دامنه قیمت بین باز و بسته شدن معاملات آن روز است. هنگامی که بدنه سیاه (در برخی موارد قرمز) باشد، بدین معنی است که قیمت بسته شدن از قیمت باز شدن پایینتر بوده و اگر اگر بدنه خالی یا سفید (در برخی موارد سبز) باشد، یعنی قیمت بسته شدن از قیمت باز شدن بیشتر بوده است.

شکل زیر نمودارهای میلهای و شمعی را به ترتیب برای حجم معادلات (نمودار پایینی) و قیمت (نمودار بالایی) نماد «والبر» را در تاریخ ۱ اردیبهشت ۹۹ نشان میدهد.

تایم فریم چیست؟

تایم فریم (Time Frame) یا دوره زمانی، همانطور که از نامش مشخص است، مدت زمان تاریخچه یک پارامتر مانند حجم، قیمت و... را نشان میدهد. تایم فریم میتواند روزانه، هفتگی، ماهانه و... باشد. انتخاب تایم فریم، به استراتژی تحلیلگر بستگی دارد.

برای آشنایی با کاربرد نمودارها در تحلیل تکنیکال، پیشنهاد میکنیم به آموزش ویدیویی «آموزش تحلیل تکنیکال (Technical Analysis) معاملات بر اساس نمودارهای شاخص و قیمت» از طریق این لینک مراجعه کنید. در این آموزش، انواع بازارها، شاخصها، تحلیلگران، نمودارها و الگوها معرفی شدهاند. علاوه بر این، بهترین استراتژیهای خرید و فروش بر اساس تحلیل تکنیکال نمودارهای شاخص و قیمت در این آموزش ارائه شدهاند.

نظریه های تحلیل تکنیکال

نظریه داو را به علت قدمت و اهمیتی که دارد، در ابتدای آموزش معرفی کردیم. در ادامه، با چند نظریه دیگر آشنا میشویم که تحلیلگران تکنیکال از آنها استفاده میکنند.

نظریه امواج الیوت در بورس

«رالف نلسون الیوت» (Ralph Nelson Elliott) در دهه 1930 تئوری موج الیوت را توسعه داد. الیوت معتقد بود معاملات بورس سهام که به طور کلی تصور میشود تصادفی و آشوبی رفتار میکند و در واقع الگوهایی تکراری دارد. الیوت بیان کرد که روند قیمتهای مالی ناشی از رفتار روانشناسی غالب سرمایهگذاران است. وی دریافت که نوسانات روانشناسی جمعی همیشه در همان الگوهای تکراری فراکتال یا امواج در بازارهای مالی ظاهر میشود.

نظریه الیوت تا حدودی به نظریه داو شباهت دارد، زیرا هر دو میگویند که قیمت سهام به صورت موج حرکت میکند. البته از آنجا که الیوت ماهیت «فراکتالی» بازارها را نیز تشخیص داد، توانست جزئیات بیشتری را تجزیه و تحلیل کند. فراکتالها ساختارهای ریاضی هستند که در مقیاس کوچکتر همیشه بینهایت بار تکرار میشوند. الیوت کشف کرد که الگوهای قیمت سهام به همان روش ساختار یافتهاند. وی سپس به بررسی شاخصهای پیشبینی بازار از این الگوهای تكراری پرداخت.

برای آشنایی کامل با امواج الیوت در بازار بورس، پیشنهاد میکنیم آموزش ویدیویی «آموزش مقدماتی امواج الیوت در تحلیل تکنیکال» را در این لینک مشاهده کنید. در این آموزش ۵ ساعت و ۵۵ دقیقهای، ابتدا مقدمات و مفاهیم نظری امواج الیوت بیان شده و سپس روشهای عملی تحلیل تکنیکال با استفاده از این روش به طور کامل و به زبانی ساده ارائه شده است.

شاخصهای گن

در سال 1908، «ویلیام دلبرت گن» (William Delbert Gann) آنچه را که «عامل زمان بازار» نامیده بود، معرفی کرد و به یکی از پیشگامان تحلیل تکنیکال تبدیل شد. وی برای آزمایش استراتژی جدید خود، یک حساب 300 دلاری و یک حساب 150 دلاری افتتاح کرد. گن توانست تنها با سه هزار دلار درآمد 25000 دلار سود خود را با حساب 300 دلاری به دست آورد. در همین حال، او با حساب 150 دلار خود تنها در 30 روز 12000 دلار سود کسب کرد. پس از تأیید نتایج، وی در وال استریت به عنوان یکی از بهترین پیشبینیکنندگان آن زمان شناخته شد.

پیشبینیهای گن از قیمتها مبتنی بر سه استدلال بیان شده است:

- قیمت، زمان و دامنه سه عوامل مهم هستند.

- ماهیت بازار دورهای است.

- بازارها از لحاظ طراحی و عملکرد هندسی هستند.

بر اساس این سه مورد، استراتژیهای گن در سه حوزه کلی پیشبینی ارائه شده است:

- مطالعه قیمت که در آن، از خطوط حمایت و مقاومت، نقاط لولا و زوایا استفاده میشود.

- مطالعه زمان که به تکرار تاریخ اشاره میکند که برگرفته از تعابیر طبیعی و اجتماعی است.

- مطالعه الگو که در آن، نوسانات بازار با استفاده از خطوط روند و الگوهای بازگشت بررسی میشود.

ابزار فیبوناچی در تحلیل فنی

اصلاح فیبوناچی (Fibonacci Retracement) یک ابزار محبوب در بین تحلیلگران فنی است. این ابزار مبتنی بر اعدادی کلیدی است که در قرن سیزدهم توسط ریاضیدان معروف، «لئوناردو فیبوناچی» (Leonardo Fibonacci) شناسایی شد.

در تحلیل تکنیکال اصلاح فیبوناچی، دو نقطه بحرانی (معمولاً یک قله و دره) در نمودار قیمت سهام شناسایی و فاصله عمودی آنها با نسبتهای کلیدی فیبوناچی 23٫6، 38٫2، 50 ، 61٫8 و 100 درصد تقسیم شده و خطوط افقی مربوط به آنها ترسیم میشود. این کار در شناسایی سطح حمایت و مقاومت احتمالی به کار میرود.

علاوه بر فیبوناچی اصلاحی، ابزار دیگری نیز به نام فیبوناچی خارجی، فیبوناچی انبساطی و فیبوناچی پروجكشن نیز در تحلیل تکنیکال کاربرد دارند.

شاخص چنگال اندرو

«آلن اندرو» (Alan H. Andrews)، شاخص تکنیکالی را معرفی کرد که به نام «چنگال اندرو» معروف است. شاخص اندرو را برای بررسی فرصتهای سودآور و نوسانات در بازار ارز مورد استفاده قرار گرفته است. در مقیاس بلندمدت، میتوان از شاخص چنگال اندرو برای شناسایی و سنجش چرخههای کلی تأثیرگذار استفاده کرد. چنگال اندرو (که گاهی «مطالعات خط متوسط» نیز نامیده میشود) در تعداد زیادی از برنامههای کامپیوتری نمودارها موجود است و خطوط حمایت و مقاومت را به نحوی ارائه میدهد که میتوان با استفاده از آن در کنار سایر ابزارها، دقت تحلیل را بالا برد.

فیلم آموزش تحلیل تکنیکال در بازارهای مالی - مقدماتی

برای آشنایی با مفاهیم و روشهای تحلیل تکنیکال، پیشنهاد میکنیم فیلم آموزش تحلیل تکنیکال مقدماتی در بازارهای مالی را مشاهده کنید. در این آموزش، که مدت آن ۱۱ ساعت و ۴۴ دقیقه است، مطالب در ۱۲ درس گنجانده شدهاند. در درس اول فلسفه تحلیل تکنیکال بیان شده است. انواع نمودارها و کاربرد آنها در تحلیل تکنیکال، موضوع درس دوم است. در درس سوم، مفاهیم پایه و اساسی ارائه شده است. دروس پنجم و ششم به الگوهای مهم برگشتی و الگوهای ادامه دهنده اختصاص یافتهاند. میانگین متحرک نیز از مباحث مهمی است که به طور مفصل در درس هفتم به آن پرداخته شده است. نمودارهای شمعی ژاپنی و سریهای فیبوناچی نیز از ابزارهای مهم بررسی بازار هستند که در دروس هشتم و نهم ارائه شدهاند. در سه درس پایانی این آموزش نیز با برخی از استراتژیهای متداول معاملاتی، مدیریت سرمایه در معاملات و مباحث تکمیلی تحلیل تکنیکال آشنا خواهید شد. لینک مربوط به آموزش مذکور در ادامه آورده شده است.

- برای مشاهده فیلم آموزش مقدماتی تحلیل تکنیکال در بازارهای مالی + اینجا کلیک کنید.

سخن پایانی

در این مطلب، مروری اجمالی بر تحلیل تکنیکال داشتیم؛ کاربرد و اساس آن را مورد بحث قرار دادیم، از انواع تحلیل تکنیکال و ابزارهای آن سخن گفتیم، به نمودارهای مرتبط به این نوع از تحلیل پرداختیم و در نهایت نظریههای گوناگون آن را بررسی کردیم تا خوانندگان بتوانند دیدی اولیه پیرامون این مبحث کاربردی و علمی به دست بیاورند.

در پایان، از شما دعوت به عمل میآوریم تا دیدگاههای خود را در رابطه با این نوشتار با ما و سایر خوانندگان از طریق بخش نظرات در میان بگذارید. اگر پرسشی دارید، میتوانید در همین بخش مطرح کنید و همچنین سایر مواردی که فکر میکنید به غنای این مطلب میافزایند را با ما و دیگر خوانندگان به اشتراک بگذارید.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش بورس رایگان به زبان ساده» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- بورس چیست — به زبان ساده (+ فیلم آموزش رایگان بورس)

- آموزش بورس رایگان — از شروع تا کسب درآمد | به زبان ساده

- بازار سرمایه چیست ؟ | تعریف، ویژگی ها، قوانین و انواع بازار سرمایه — به زبان ساده

- شرکت سهامی خاص چیست ؟ — قوانین، ساختار، مزایا و معایب — به زبان ساده

- شرکت سهامی عام چیست ؟ | قوانین، ساختار، مزایا و معایب — به زبان ساده

- بورس انرژی چیست ؟ | به زبان ساده — راهنمای کامل و رایگان

- بورس کالا چیست ؟ – از صفر تا صد + فیلم آموزشی رایگان

- فرابورس چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- بازار پایه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- تفاوت بورس و فرابورس چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- فارکس چیست ؟ — آنچه باید برای ورود به فارکس بدانید | به زبان ساده

- بورس نزدک (NASDAQ) چیست ؟ | آنچه باید بدانید به زبان ساده

- اوراق بهادار چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- سهام چیست و سهامدار کیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- بازار سهام و آشنایی با پنج شاخص مهم آن

- چگونه تریدر شویم ؟ – از صفر تا صد مسیر یادگیری

- کد بورسی چیست و چگونه آن را دریافت کنیم؟ — گام به گام و تصویری

- سامانه سجام چیست؟ | راهنمای گام به گام تصویری و ساده

- آموزش تصویری ثبت نام در بورس و ورود به بازار سرمایه — راهنمای گام به گام

- ثبت نام در بورس و سامانه سجام — راهنمای گام به گام (+ فیلم آموزش رایگان)

- بهترین کارگزاری بورس | بررسی جامع کارگزاری ها

- فارابیکسو — آموزش فارابیکسو کارگزاری فارابی | گام به گام

- صندوق سرمایه گذاری چیست؟ — به زبان ساده

- انواع صندوق های سرمایه گذاری و مزایا و معایب آن ها — به زبان ساده

- ETF چیست ؟ (صندوق قابل معامله) | به زبان ساده (+ فیلم آموزش رایگان)

- روانشناسی در بورس | راهنمای کاربردی (+ فیلم آموزش رایگان)

- خرید سهام در بورس — آموزش خرید سهام بورس — گام به گام

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- شاخص بورس چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- عرضه اولیه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- نمودار بورس و کاربردهای آن — از صفر تا صد (+ فیلم آموزش رایگان)

- کدال چیست ؟ – کاربرد، امکانات و سایر دانستنی ها – به زبان ساده

- کدال 360 چیست ؟ — آموزش جامع سایت کدال و کدال 360

- افزایش سرمایه چیست و چه تاثیری بر قیمت سهام دارد؟ — به زبان ساده

- حق تقدم سهام در بورس چیست؟ — استفاده، خرید و فروش به زبان ساده

- پرتفوی چیست ؟ | سبد سهام به زبان ساده (+ فیلم آموزش رایگان)

- سیگنال بورس چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- سبدگردانی چیست ، چه شرایطی دارد و چگونه انجام می شود؟ — به زبان ساده

- افزایش سرمایه در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تعدیل در بورس چیست ؟ | به زبان ساده

- نقدینگی چیست ؟ — به زبان ساده

- تحلیل بنیادی چیست ؟ | به زبان ساده

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد

- آموزش تابلو خوانی بورس | به زبان ساده (+ فیلم آموزش رایگان)

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- سهام شناور چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- حجم مبنا چیست | به زبان ساده (+ فیلم آموزش رایگان)

- نسبت P/E چیست؟ — به زبان ساده

- DPS در بورس چیست ؟ | مفهوم DPS به زبان ساده

- EPS چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- ارزش خالص دارایی یا NAV چیست ؟ | به زبان ساده

- پول هوشمند در بورس چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)(همین مطلب)

- تحلیل تکنیکال بورس ایران | راهنمای کاربردی

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- قیمت پایانی در بورس چیست و چطور محاسبه می شود؟ — به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- الگوهای هارمونیک در تحلیل تکنیکال بورس — آموزش کاربردی

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- آزمون اصول بازار سرمایه ایران — راهنمای رایگان و گام به گام

- ارزش ذاتی سهم چیست ؟ – به زبان ساده + نحوه محاسبه

- تفاوت بازار خرسی و گاوی چیست ؟ – ۱۱ فرق مهم که باید بدانید

- سفارش محدود چیست ؟ – توضیح منظور از Limit Order به زبان ساده

- Take Profit چیست ؟ – توضیح تیک پروفیت به زبان ساده

- ریسک به ریوارد چیست ؟ – توضیح به زبان ساده + مثال

- گره معاملاتی چیست ؟ – از صفر تا صد + نحوه رفع

- ۲۶ کتاب تحلیل تکنیکال که باید بخوانید – از مقدماتی تا پیشرفته

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

- ترازنامه چیست ؟ – اهمیت، اقلام و کاربرد به زبان ساده

- صکوک چیست ؟ – از انواع تا تفاوت با اوراق بهادار دیگر به زبان ساده

- صف خرید و فروش در بورس چیست ؟ – به زبان ساده + زمان تشکیل

- اوراق مشارکت چیست ؟ – انواع + نحوه خرید و فروش

- اوراق بدهی چیست؟ – هر آنچه باید بدانید

- هجینگ چیست ؟ – توضیح پوشش ریسک به زبان ساده

- تسویه معاملات چیست ؟ – به زبان ساده + نحوه انجام

- حق تقدم سهام چیست؟ – در بازار بورس و به زبان ساده

- اولویت انجام معاملات در بورس چگونه است؟ + توضیح کامل و ساده

- کارگزار ناظر چیست؟ – از وظایف تا نحوه تغییر به زبان ساده

- شاخص بورس چیست؟ – توضیح به زبان ساده

- سرخطی زدن در بورس چیست؟ – به زبان ساده + انواع روش ها

- چگونه بورس را یاد بگیریم؟ – از صفر تا صد مسیر یادگیری

- انواع سهام در بورس – به زبان ساده

- قیمت اسمی سهام چیست؟ – توضیح ارزش اسمی به زبان ساده

- چگونه ترید را شروع کنیم؟ – از گام اول تا ورود به بازار + مسیر یادگیری

- کپی ترید چیست؟ – توضیح و آموزش کپی تریدینگ به زبان ساده

- اندیکاتور حجم Volume چیست؟ – در تحلیل تکنیکال به زبان ساده

- اندیکاتور مومنتوم چیست؟ – توضیح به زبان ساده

- چگونه در بورس سرمایه گذاری کنیم؟ – راهنمای شروع به زبان ساده

- اسمارت مانی چیست؟ – آنچه باید درباره پول هوشمند بدانید