پولبک چیست و چطور از آن استفاده کنیم؟ – به زبان ساده + نکات کلیدی

پولبک چیست و چگونه از آن در معاملات خود استفاده کنیم. برخی از نواحی مهم قیمتی در نمودار وجود دارند که قیمت تمایل دارد به آنها بازگشت کند. در این نواحی میزان عرضه و تقاضای زیادی وجود دارد. تریدرها میتوانند با استفاده از ابزارهای تحلیل تکنیکال این نواحی مهم عرضه و تقاضایی را شناسایی کنند. هنگامی که پولبک روی میدهد قیمت بهصورتی موقت کاهش پیدا میکند. در این حالت ممکن است قیمت به نواحی پایینتری که نواحی مهم حمایتی هستند بازگشت کند. این بازگشت قیمت موقعیت معاملاتی مناسبی را برای تریدرها ایجاد میکند تا بتوانند با ورود بهموقع در قیمتی مناسب به معامله ورود کنند. استراتژیهای متنوعی برای ترید در پولبکها وجود دارد که در این مطلب از مجله فرادرس پس از آشنایی با مفهوم پولبک، آنها را نیز شرح میدهیم.

پولبک چیست ؟

«پولبک» (Pullback) نوعی برگشت بهعقب خفیف است که در روندهای صعودی در نمودار قیمت مشاهده میشود. به عبارتی دیگر پولبک نوعی تغییر مسیر موقت از روند صعودی است. در صورتی که اندیکاتورها و شرایط بازار در حالت گاوی یا صعودی باشند، پولبک به تریدرهای مجرب فرصت مناسبی را برای ورود به معامله میدهد. تریدرها برای اینکه فرصت ورود به معامله را از دست ندهند میتوانند از انواع سفارشهای لیمیت و سفارش استاپ برای ورود به معامله و باز کردن پوزیشن معاملاتی لانگ در پولبکها استفاده کنند.

مفهوم پولبک

پولبک در واقع بهعنوان فرصتی برای خرید بعد از حرکتی صعودی در بازار محسوب میشود. برای مثال اخبار مثبت فاندامنتالی که درباره سهام شرکتی بورسی منتشر میشود، باعث میشود تا سهام مربوطه رشد کند. در این حالت سهام موردنظر ممکن است با حرکتی صعودی افزایش قیمت قابل توجهی پیدا کند. اما با توجه به اینکه بعد از این اخبار مثبت برخی از سهامدارانی که از ابتدا سهام موردنظر را داشتهاند ممکن است در قیمتهای بالا اقدام به تیک پروفیت کنند، بنابراین قیمت سهام مربوطه بهصورت موقت کاهش قیمت را تجربه میکند.

این کاهش قیمت که همان پولبک به قیمتهای پایین تر است، فرصتی را برای خرید در اختیار تریدرها قرار میدهد تا بتوانند سهام مربوطه را در قیمت مناسبی خریداری کنند. تریدرهایی که در پولبک اقدام به خرید میکنند از این نظر اطمینان دارند که با توجه به اخبار بنیادی منتشر شده، احتمال بازگشت روند صعودی سهام بعد از این افت قیمت وجود دارد. بنابراین سعی میکنند از این فرصت استفاده کنند و در پولبک به این سهم ورود کنند.

محدوده حمایتی در پولبک چیست ؟

این محدوده معمولا منطبق با نواحی مهم عرضه و تقاضا در نمودار قیمت است که قیمت در برخورد با آن واکنش نشان میدهد. حمایت مربوطه ممکن است از نوع خطوط حمایتی معتبر، میانگین متحرکها یا سطوح فیبوناچی باشد. در این حالت قیمت دارایی یا سهام موردنظر بعد از روند صعودی، بهطور موقت روندی نزولی را شروع میکند و تا محدودههای قیمتی منطبق با نواحی حمایتی ذکر شده پایین میآید. لازم به ذکر است تریدرها باید توجه ویژهای به این محدودههای حمایتی داشته باشند. در برخی مواقع ممکن است با شکست این نواحی به سمت قیمتهای پایینتر، بهجای پولبک تغییر مسیر روند روی دهد.

چگونه از پولبک استفاده کنیم؟

برای استفاده از پولبک باید به این نکته توجه کرد که پولبک نشاندهنده تغییر مسیر کلی نیست و تنها بیانگر کاهش قیمتی موقت است که از فشار فروش برخی از عرضهکنندگان سهام یا دارایی ایجاد شده است. بنابراین درصورتی که تشکیل روند صعودی بر اساس اخبار بنیادی معتبر ایجاد شده باشد، کاهش قیمتهایی که بهعنوان پولبک شناسایی میشوند، تنها برای مدتی کوتاه روند قیمت را از مسیر صعودی اصلی خود باز میدارند و پس از مدتی قیمت سهام یا دارایی روند صعودی خود را ادامه میدهد.

اما سوالی که ممکن است مطرح شود این است که چگونه از پولبک استفاده کنیم. در جواب به این سوال توجه به این نکته ضروری است که پولبکها فرصتی را برای ورود به معامله یا خرید سهام یا دارایی در اختیار معاملهگرها یا سرمایهگذارها قرار میدهند. بنابراین دو دسته افراد میتوانند از این پولبکها استفاده کنند که در ادامه این مطلب از مجله فرادرس آنها را شرح میدهیم.

- دسته اول: افرادی هستند که سهام یا دارایی مربوطه را قبل از شروع روند صعودی خریداری کردهاند و اکنون با بررسی قیمت متوجه شدهاند که فرصت مناسبی برای تیک پروفیت است. بنابراین با توجه به مدیریت ریسک و استراتژی معاملاتی مربوطه ترجیح میدهند تا تمام یا قسمتی از دارایی مربوطه را در قیمتهای بالا بفروشند. این افراد برای اینکه از ادامه روند صعودی دارایی مربوطه نیز استفاده کنند، در پولبکها دوباره میتوانند سهم یا دارایی مربوطه را خریداری کنند.

- دسته دوم: افرادی هستند که سهام یا دارایی مربوطه را قبل از ایجاد روند صعودی نداشتهاند و با افزایش قیمت دارایی و منتشر شدن اخبار مثبت برای دارایی قصد دارند که در پولبکها نسبت به خرید سهام یا دارایی موردنظر اقدام کنند. این افراد با توجه به اینکه از قبل این سهام را در اختیار نداشتند و از سود حاصل از افزایش قیمت جا ماندهاند برای خرید سهم مربوطه باید دقت بیشتری کنند تا در نقاط مناسبی وارد شوند. علاوه بر این باید همواره احتمال تغییر روند صعودی بازار را نیز در نظر داشته باشند و با مدیریت سرمایه و درنظر گرفتن نسبت ریسک به ریوارد مناسب وارد معامله شوند.

استفاده از فرصت در پولبک چیست ؟

استفاده از فرصت در پولبک به این معنا است که تریدر بعد از بررسیهای فاندامتال و تکنیکال، پیشبینی کند که کاهش قیمت دارایی یا سهام موقتی است و پس از مدتی کوتاه قیمت دوباره روند صعودی خود را آغاز میکند. در این حالت تریدر سعی میکند با انواع سفارشهایی از قبیل استاپ یا لیمیت در قیمتی مناسب وارد پوزیشن لانگ شود یا خرید سهام و دارایی مربوطه را انجام دهد.

در این حالت تریدر میتواند قیمتی را بهعنوان تارگت برای تیک پروفیت انتخاب کند. لازم به ذکر است با توجه به اینکه در تمامی معاملات برای مدیریت ریسک و سرمایه تریدر ملزم به قرار دادن حد ضرر در معاملات است، بنابراین میتواند نسبت ریسک به ریوارد را محاسبه کند و در صورتیکه این نسبت با استراتژی معاملاتی وی مطابقت داشت، میتواند وارد پوزیشن معاملاتی شود و از موقعیت معاملاتی استفاده کند.

تفاوت تغییر روند و پولبک چیست ؟

پولبک و تغییر مسیر روند هر دو زمانی روی میدهند که بعد از ایجاد روندی صعودی، قیمت در نمودار کاهش پیدا میکند، اما تفاوت مهمی که دارند این است که پولبک موقت است و بعد از مدتی روند قیمت به حالت صعودی برمیگردد ولی در تغییر روند، قیمت روند صعودی قبلی را ادامه نمیدهد و روندی نزولی را آغاز میکند. اما سوالی که مطرح میشود این است که تریدرها چگونه میتوانند این دو را از هم تشخیص دهند که در ادامه آن را شرح میدهیم.

نحوه تشخیص تغییر روند از پولبک چیست ؟

برای تشخیص پولبک در زمان شروع کاهش قیمت سهام یا دارایی میتوان این کاهش را از دو دیدگاه بنیادی و تکنیکال بررسی کرد. در واقع برای اینکه بتوانیم با احتمال بیشتری پولبک را از آغاز روند نزولی تشخیص دهیم باید علاوه بر درنظر گرفتن عوامل بنیادی سهم یا دارایی، نمودار قیمت را از لحاظ تکنیکال نیز بررسی کنیم. در این حالت با استفاده از مجموع اطلاعاتی که از تحلیلهای بنیادی و تکنیکال حاصل میشود، میتوانیم تشخیص بهتری درباره رفتار قیمت داشته باشیم.

نقش عوامل بنیادی در پولبک چیست ؟

عوامل بنیادی تأثیری مستقیم در روند قیمت در نمودار سهام یا دارایی موردنظر دارد. در حالتی که عوامل بنیادی همگی مثبت هستند و اخبار و گزارشات منتشر شده از شرکت مربوطه حاکی از وضعیتی مطلوب است، در این صورت کاهش قیمت بعد از روندی صعودی معمولا بهصورت پولبک است و پس از مدتی قیمت به روند صعودی خود ادامه میدهد. اما در صورتی که عوامل بنیادی مربوط به شرکت وضعیت مطلوبی نداشته باشد، ممکن است تغییر جهت روند روی دهد و روند نزولی سهام شروع شود.

بیشتر تغییر روندها با تغییراتی که از لحاظ بنیادی در شرکت مربوطه روی میدهد، منطبق هستند. در این حالت با توجه به تغییراتی که از لحاظ بنیادی در شرکت موردنظر انجام میشود، بازار ارزیابی مجددی در قیمتگذاری سهام مربوطه انجام میدهد. برای مثال اگر دادههای منتشر شده از شرکتی حاکی از این موضوع باشد که میزان درآمدهای شرکت روندی نزولی را آغاز کرده است. سهامداران مربوطه با ارزیابی مجددی که از ارزش ذاتی سهام موردنظر انجام میدهند، ممکن است برای اینکه از کاهش قیمت سهام مربوطه دچار زیان نشوند، مقدار یا کل سهام خود را بفروشند.

برخی از اخبار همانند پیدا شدن شرکتی رقیب که میتواند محصولات مشابهی با قیمتی پایینتر را در اختیار مصرفکنندگان قرار دهد نیز میتواند باعث تأثیراتی بلندمدت در سهام شرکت شود. بهگونهای که سهام شرکت مربوطه روند نزولی بلندمدتی را شروع کند. در تمامی این مثالها عوامل منفی که از لحاظ بنیادی سهام شرکت را تحت تأثیر قرار میدهند باعث میشوند تا سرمایهگذارها و تریدرها بتوانند تغییر روند را از پولبک تشخیص دهند.

نقش عوامل تکنیکال در پولبک چیست ؟

تحلیل تکنیکال نیز در کنار تحلیل فاندامنتال برای شناسایی پولبک از تغییر جهت روند در نمودار استفاده میشود. در این حالت تریدرها با بررسی نمودار قیمت، هرگونه شکست محدودههای حمایتی به سمت پایین را بررسی میکنند. اگر قیمت در برگشت از روند صعودی به محدودههای پایینتر بتواند حمایتهای معتبرتری را در تایمفریمهای بالاتر بشکند، در این صورت احتمال برگشت روند به محدودههای قیمتی پایینتر بیشتر میشود.

نقش تایمفریم در پولبک چیست ؟

تایم فریم انتخابی تریدر یکی از مواردی است که در استراتژی معاملاتی لحاظ میشود. با توجه به تایم فریم انتخابی برای یک نمودار واحد ممکن است تغییر جهت روند برای تریدر روزانه نوعی پولبک در تایمفریمهای بالاتر محسوب شود. برای مثال پولبکی که در تایم فریم هفتگی به حمایتی معتبر انجام میشود ممکن است برای تریدر روزانه و در تایمفریمهای ساعتی بهعنوان تغییر جهت روند حساب شود.

نقش تایم فریم در تعداد معاملات

هر اندازه تایمفریم انتخابی توسط تریدر کوچکتر باشد، تعداد معاملات با استفاده از استراتژی پولبک بیشتر میشود. از طرفی دیگر هر اندازه تایمفریم انتخابی توسط تریدر بزرگتر باشد، تعداد موقعیتهای معاملاتی برای ترید پولبک کمتر میشود. بنابراین تایمفریم نقش مهمی در تعداد معاملات با استفاده از استراتژی پولبک دارد. تریدرها با توجه به استراتژی معاملاتی خود روشهای گوناگونی را برای ترید در بازارهای مالی انتخاب میکنند. هر کدام از این روشها با توجه به تایمفریم انتخابی تعداد متفاوتی از موقعیتهای معاملاتی با استفاده از پولبک را در اختیار تریدر قرار میدهد. برای روشنتر شدن این موضوع در ادامه این مطلب انواع روشهای ترید و تأثیر آنها در تعداد موقعیتهای پولبک را شرح میدهیم.

ترید پولبک در اسکالپینگ

«اسکالپینگ» (Scalping) یکی از روشهای ترید در بازارهای مالی است که در آن تریدر در بازههای زمانی کوتاه سعی میکند تعداد معاملات بیشتری را انجام دهد. در این حالت ممکن است اسکالپر در یک ساعت چندین معامله را انجام دهد. در اسکالپینگ تریدر سعی میکند با رعایت نسبت ریسک به ریوارد مناسب، در مجموع معاملات سودزایی داشته باشد. اسکالپر برای اینکه بتواند تعداد معاملات زیادی انجام دهد از تایمفریمهای کوچکتر در معاملات استفاده میکند تا بتواند موقعیتهای معاملاتی بیشتری را شناسایی کند. بنابراین تعداد موقعیتهای معاملاتی با استفاده از پولبکها نیز افزایش پیدا میکند.

ترید پولبک در ترید روزانه

در ترید روزانه تریدر در همان روز یا جلسه معاملاتی تکلیف پوزیشن معاملاتی خود را مشخص میکند و پوزیشن معاملاتی را برای روز بعد باز نگه نمیدارد. تریدر ممکن است با استفاده از این روش تنها یک یا دو معامله را در روز انجام دهد یا ممکن است همانند یک اسکالپر تعداد زیادی از پوزیشنهای معاملاتی را در طی روز باز کند و پس از تیک پروفیت آنها را ببندد.

در استراتژی ترید پولبک در ترید روزانه معاملهگر سعی میکند از نواحی حمایتی که در تایمفریمهای بالاتر تشکیل میشود برای پیدا کردن نقاط ورود به معامله در تایمفریمهای ساعتی یا کوچکتر استفاده کند. معمولا تایمفریم انتخابی برای تیک پروفیت در ترید روزانه از تایمفریمهای انتخابی در اسکالپینگ بزرگتر است، بنابراین تعداد معاملات کمتری نسبت به اسکالپینگ انجام میشود ولی میزان سود در هر معامله از اسکالپینگ بیشتر است.

در ترید روزانه با توجه به اینکه تعداد موقعیتهای معاملاتی کمتری نسبت به اسکالپینگ ممکن است شناسایی شود، بنابراین تعداد موقعیتهایی که برای ترید پولبک شناسایی میشود نیز برای معاملهگر کمتر است.

ترید پولبک در سوئینگ تریدینگ

نوعی دیگری از استراتژی معاملاتی وجود دارد که به آن «سوئینگ تریدینگ» (Swing Trading) میگویند. در این روش تریدر در بازههای زمانی بزرگتری سعی میکند تا روندهای اصلیتر قیمت را شناسایی کند و از نوسانات آنها کسب سود کند. برای اینمنظور تریدر ممکن است پوزیشن معاملاتی خود را برای چندین روز تا چندین هفته باز نگه دارد. تایمفریمهایی که برای سوئینگ تریدینگ استفاده میشود، تایمفریمهای هفتگی و ماهانه هستند.

تریدر با بررسی این تایمفریمها سعی میکند تا نواحی مهم قیمتی را شناسایی کند. سپس برای ورود به معاملات میتواند در تایمفریمهای کوچکتر بهدنبال سیگنال ورود به معاملات باشد. در این روش نیز تریدر میتواند از پولبکهایی که در نمودار قیمت مشاهده میکند برای ترید استفاده کند. اما با توجه به اینکه تریدر در این روش تیک پروفیت را در بازههای بزرگتری نسبت به ترید روزانه انجام میدهد، بنابراین تعداد موقعیتهای معاملاتی برای ترید پولبک نیز در این استراتژی کمتر است.

استراتژیهای ترید پولبک چیست ؟

استراتژیهای ترید پولبک به تریدرها این امکان را میدهند تا با کمک ابزارهای تحلیل تکنیکال همانند خطوط روند، میانگین متحرکها، فیبوناچی و خطوط حمایت و مقاومت بتوانند از پولبکها برای کسب سود استفاده کنند. تریدرها میتوانند از پولبکهایی که در تایمفریمهای گوناگون همانند یکساعته و روزانه روی میدهند با کمک ابزارهای تحلیل تکنیکال برای ترید استفاده کنند. بنابراین تریدرهای روزانه، اسکالپرها و افرادی که سوئینگ تریدر هستند، همگی میتوانند از استراتژیهای پولبک در ترید که در ادامه این مطلب شرح میدهیم برای انجام معاملات سودزا استفاده کنند.

استراتژی پولبک به خطوط روند

استفاده از پولبکها به خطوط روند یکی از استراتژیهایی است که تریدرها میتوانند برای انجام معامله در پولبکها از آن بهره ببرند. در این استراتژی تریدر با بررسی نمودار قیمت سعی می کند خطوط روند را با اتصال نقاط کمینه و بیشینه قیمت در نمودار ترسیم کند. تریدر میتواند با متصل کردن دو نقطه از نمودار قیمت بههم خط روند را ترسیم کند. در این حالت هنگامی که قیمت به خط روند پولبک میزند، موقعیت مناسبی را برای ورود به معامله ایجاد میکند. اما نکتهای که در ترسیم و استفاده از خطوط روند وجود دارد این است که برای اینکه خط روندی معتبر داشته باشیم نیاز است تا این خطوط روند را بهدرستی رسم کنیم.

نحوه ترسیم خطوط روند

برای اینکه بتوانیم خط روند مناسبی رسم کنیم در ابتدا باید نقاط مهم برگشت قیمت را مشخص کنیم. نقاط مهم برگشت قیمت نقاطی هستند که در آنها تغییر روند با نوسان بیشتری روی داده است. به عبارتی دیگر نقاط مهم برگشت قیمت همان نقاط بیشینه و کمینه نسبی در نمودار قیمت هستند.

با توجه به اینکه برای رسم خط حداقل به دو نقطه نیاز داریم، بنابراین برای ترسیم خطوط روند در نمودار قیمت نیاز داریم تا حداقل دو نقطه مهم برگشت قیمت را شناسایی کنیم. برای شناسایی خط روند مطلوب توجه به این نکته اهمیت دارد که نقاطی که به هم متصل میکنیم نقاط مهمی باشند که قیمت در آنها برگشته است. در تصویر زیر خط روندی را مشاهده میکنید که دو نقطه کمینه نسبی را بههم وصل میکند.

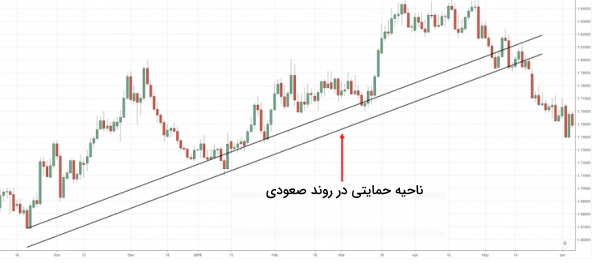

ترسیم محدوده قیمتی با خط روند

با توجه به اینکه بازارهای مالی دارای نوسانات زیادی هستند، بنابراین تریدرها برای اینکه بتوانند پیشبینی بهتری از روند قیمت بهدست آورند در برخی مواقع محدودههای قیمتی را برای روند قیمت رسم میکنند. در برخی اوقات این محدوده قیمتی همانند محدوده حمایتی در روندهای صعودی عمل میکند. این محدوده قیمتی با ترسیم خطوط موازی در نمودار قیمت حاصل میشود. محدودههای قیمتی که با خطوط روند تشکیل میشوند این امکان را به تریدر میدهند تا بتوانند در زمان پولبک زدن به این نواحی با پیدا کردن موقعیت مناسبی به معامله ورود کنند. در تصویر زیر نمونهای از محدوده حمایتی در روند صعودی را مشاهده میکنید.

تشخیص قدرت روند از طریق خط روند

از طریق خطوط روند میتوان به قدرت روند در نمودار قیمت پی برد. برای این منظور هرگاه شیب خط روند بیشتر شود، نشاندهنده افزایش قدرت روند است و هرگاه شیب روند کاهش پیدا کند نشاندهنده کاهش قدرت روند است. در صورتی که خط روند به سمت خطی افقی نزدیک شود نشاندهنده نزدیک شدن به بازاری رنج است.

نحوه ترید پولبک با خطوط روند

برای اینکه بتوانیم احتمال موفقیت در معاملات را افزایش دهیم، نیاز داریم تا نقاط ورود به معاملات را در زمان پولبک به خطوط روند قرار دهیم. در این حالت ممکن است خطوط روند با خطوط حمایت یا مقاومتی نیز تلاقی داشته باشند که در این حالت موقعیت معاملاتی بهتری را در پولبک به این نقاط در اختیار تریدرها قرار میدهد. همانطور که تصویر زیر مشاهده میکنید، قیمت در روندی صعودی قرار دارد. در این حالت با کشیدن خط روند مشاهده میشود که این خط با خطی افقی که خطی حمایتی و مقاومتی است، تلاقی پیدا میکند. نقطه تلاقی این دو خط میتواند نقطه مناسبی برای ورود به معامله باشد.

یکی از نقاط ضعف استفاده از پولبک در خطوط روند طولانی بودن زمانی است که برای معتبر شدن خط روند نیاز است. بنابراین برای اینکه بتوانیم از استراتژی ترید پولبک با استفاده از خطوط روند در معاملات بهره ببریم، نیاز داریم تا پولبکهایی که در سومین یا چهارمین برخورد نمودار قیمت با خط روند تشکیل میشوند را مبنای استفاده برای باز کردن پوزیشن معاملاتی قرار دهیم. استفاده از این استراتژی بهتنهایی با توجه به زمانبر بودن تأیید اعتبار خطوط روند باعث میشود تا تریدرها فرصتهای زیادی را از دست بدهند.

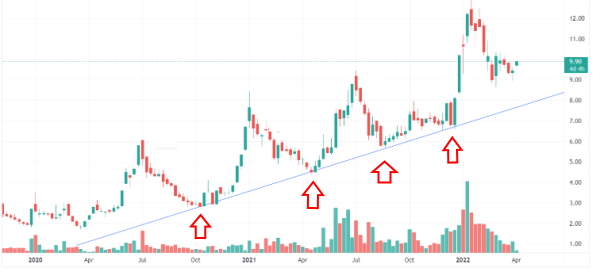

تریدرها میتوانند از استراتژی خطوط روند برای انجام معاملات بر روی پولبکها استفاده کنند. در تصویر زیر نمونهای از پولبک به خط روند صعودی را مشاهده میکنید. نواحی که پولبک به خط روند صعودی انجام شده است با پیکان قرمز رنگ مشخص شده است.

استراتژی میانگین متحرک برای پولبک چیست ؟

«میانگین متحرک» (Moving Average) یکی از ابزارهای کاربردی در تحلیل تکنیکال است که تریدرها از آن استفاده میکنند. تریدرها با استفاده از میانگین متحرکها میتوانند بر روی پولبکها ترید کنند. در تحلیل تکنیکال تمرکز بر روی قیمت است. در این میان ابزارهایی همانند اندیکاتورها و اسیلاتورها درک بهتری از روند قیمت را در اختیار تریدرها قرار میدهند. میانگین متحرک به تریدرها این امکان را میدهد تا بتوانند روند قیمت نمودار را بدون نوسانات کوتاهمدت درنظر بگیرند.

در واقع میانگین متحرک روندی هموارتر از قیمت در نمودار را نشان میدهد. استفاده از میانگین متحرک به تریدرها در شناسایی پولبکها در نمودار قیمت کمک میکند و این امکان را به آنها میدهد تا بتوانند نقاط ورود و خروج بهتری برای معاملات خود پیدا کنند. در تصویر زیر روند صعودی در نمودار قیمت را مشاهده میکنید که در چندین نقطه به میانگین متحرک پولبک زده است. همانطور که در تصویر مشاهده میکنید، میانگین متحرک با خط آبی و نقاطی که قیمت نمودار به آن پولبک زده است، با پیکان سبز رنگ مشخص شده است.

نحوه ترید پولبک با میانگین متحرک

برای استفاده از میانگین متحرک در ترید پولبکها تریدرها میتوانند مراحل زیر را انجام دهند.

انتخاب میانگین متحرک مناسب

با توجه به نوع استراتژی معاملاتی و انتخاب تایمفریم تریدرها میتوانند میانگین متحرک مناسبی را انتخاب کنند. بنابراین معاملهگرها میتوانند هرکدام از میانگین متحرکهای با دوره ۲۰، ۵۰ یا ۱۰۰ را برای شناسایی و ترید پولبکها انتخاب کنند.

شناسایی روند در ترید پولبک

دومین مرحله در استفاده از میانگین متحرک برای ترید پولبکها، مشخص کردن روند قیمت در نمودار است. برای این منظور در صورتی که شیب میانگین متحرک به سمت بالا باشد، روند نمودار قیمت صعودی است و در صورتی که شیب میانگین متحرک به سمت پایین باشد، روند نمودار نزولی است.

شناسایی پولبکها

در این مرحله پولبکها را شناسایی میکنند. برای شناسایی پولبکها نزدیک شدن نمودار قیمت به میانگین متحرک را در نظر میگیرند. با توجه به اینکه پولبکها در واقع افت موقت قیمت در روندی صعودی هستند، بنابراین هنگامی که در روندی صعودی قیمت نمودار به میانگین متحرک نزدیک میشود، میتواند فرصت مناسبی برای ورود به معامله و باز کردن پوزیشن لانگ باشد. توجه به این نکته ضروری است که در صورتی که قیمت به پایینتر از میانگین متحرک کاهش پیدا کند، احتمال برگشت روند از صعودی به نزولی افزایش مییابد.

ورود به پوزیشن معاملاتی در پولبک

هنگامی که قیمت به میانگین متحرک پولبک میزند در این هنگام باید منتظر موقعیت مناسبی برای ورود به معامله باشیم. در این حالت با مشاهده کندل سیگنال در برخورد به میانگین متحرک و مشاهده کندل یا کندلهای تأیید صعودی بعد از آن میتوانیم با مدیریت سرمایه و تعیین نسبت ریسک به ریوارد مناسب به پوزیشن معاملاتی ورود کنیم. برای ورود به معامله توجه به محدودهای که در آن بتوانیم استاپ لاس مناسبی با توجه به میزان ریسک به ریوارد انتخاب کنیم، برای مدیریت ریسک ضروری است که در ادامه آن را شرح میدهیم.

تعیین استاپ لاس

مشخص کردن حد ضرر در تمامی معاملات برای جلوگیری از ضرر بیشتر ضروری است. در ترید پولبک با استفاده از میانگین متحرک نیز تریدرها باید با توجه به نمودار قیمت، حد ضرر را در قسمت پایین میانگین متحرک یا پایینتر از کمینه قیمت در محدوده قیمتی ورود به معامله قرار دهند. بنابراین درصورتی که قیمت به روند نزولی تغییر جهت بدهد با فعال شدن استاپ لاس از ضررهای بیشتر جلوگیری میشود.

تعیین تارگت

در این مرحله با توجه به نسبت ریسک به ریوارد انتخابی و حد ضرر میتوانید، تارگت مناسبی برای تیک پروفیت درنظر بگیرید. در این حالت ممکن است تریدرها تارگت را در قیمت بیشینه قبلی نمودار قرار دهند یا محدوده مقاومتی معتبری را در تایمفریم بالاتر برای کسب سود و انتخاب تارگت درنظر بگیرند. در انتخاب قیمت تارگت توجه به این نکته ضروری است که این قیمت باید منطبق با نسبت ریسک به ریوارد تریدر باشد تا تریدر بتواند در مجموع معاملاتی با برآیند مثبت داشته باشد.

دسته بندی روندها با انواع میانگین متحرک

یکی از کاربردهایی که میانگین متحرکها برای تریدرها دارند این است که با کمک آنها میتوانند میزان قدرت روند را تشخیص دهند. برای اینکه تریدرها بتوانند میزان قدرت روند را متوجه شوند، موقعیت نمودار قیمت را نسبت به میانگین متحرکهای مختلف درنظر میگیرند که در ادامه آنها را شرح میدهیم.

- روندهای پر قدرت: این روندها به میانگین متحرک ۲۰ احترام میگذارد و بالای آن حرکت میکند.

- روندهای مطلوب: در روندهای سالم و مطلوب، نمودار قیمت به میانگین متحرک ۵۰ احترام میگذارد و بالای آن حرکت میکند.

- روندهای ضعیف: روندهای ضعیف به میانگین متحرک ۲۰۰ احترام میگذارند و بالای آن حرکت میکنند.

مشخص کردن نواحی تقاضا با میانگین متحرک

یکی از کاربردهای میانگین متحرک مشخص کردن نواحی تقاضا در نمودار است. در نواحی تقاضا فشار خرید بالا میرود و امکان افزایش قیمت را ایجاد میکند. پس از اینکه میزان قدرت روندها را با استفاده از میانگین متحرک مشخص کردیم، در ادامه میتوانیم در برخورد با هر کدام از میانگینهای متحرک نقطه ورود مناسب برای ورود به معامله را پیدا کنیم. در این حالت در روندهای پر قدرت که در بالای میانگین متحرک ۲۰ حرکت میکنند، در نواحی نزدیک به میانگین متحرک ۲۰ نواحی تقاضای مهمی وجود دارد که تریدرها میتوانند در پولبک قیمت به این نواحی به معامله ورود کنند.

در روندهای سالم قیمت در زمان پولبک به میانگین متحرک ۵۰ به تریدرها فرصت ورود به معامله در روند صعودی را میدهد. در روندهای ضعیف نیز هنگامی که قیمت به میانگین متحرک ۲۰۰ نزدیک میشود، سرمایهگذارها و تریدرها خود را برای ورود به معامله آماده میکنند.

همانطور که تصویر زیر مشاهده میکنید، در روند صعودی با هر بار برخورد به میانگین متحرک ۲۰ قیمت به سمت بالا حرکت کرده است. در این حالت میانگین متحرک ۲۰ در روندهای پرقدرت صعودی بهعنوان ناحیه حمایتی عمل میکند. تریدرها میتوانند در پولبک قیمت به میانگین متحرک ۲۰ در روندهای پرقدرت به معامله ورود کنند. نواحی که قیمت به میانگین متحرک پولبک زده است را در تصویر زیر مشاهده میکنید.

ترید پولبک با ابزار فیبوناچی

ابزار «فیبوناچی» (Fibonacci) یکی از ابزارهای تحلیل تکنیکال است که تریدرها برای پیشبینی روند قیمت میتوانند از آن استفاده کنند. هنگامی که تریدرها از ابزار فیبوناچی بر روی نمودار استفاده میکنند، این ابزار سطوح حمایتی و مقاومتی را بر روی نمودار قیمت مشخص میکند که کاربردی مهم برای تریدرها دارد.

ابزار فیبوناچی میتواند برای تشخیص پولبکها در نمودار قیمت و انجام ترید با کمک آنها استفاده شود. در ادامه این مطلب از مجله فرادرس مراحل گام به گام برای استفاده از ابزار فیبوناچی در ترید پولبکها را شرح میدهیم. در تصویر زیر استفاده از ابزار فیبوناچی برای ترید پولبک را مشاهده میکنید. همانطور که در تصویر ملاحظه میکنید، قیمت به یکی از سطوح فیبوناچی پولبک زده است و موقعیت مناسبی را برای پوزیشن لانگ ایجاد کرده است. این موقعیت در تصویر زیر با پیکان سبز نشان داده شده است.

مراحل گام به گام برای ترید پولبک با ابزار فیبوناچی

بررسی روند نمودار قیمت

اولین گام برای استفاده از ابزار تحلیل فیبوناچی برای ترید در پولبکها مشخص کردن روند صعودی یا نزولی در نمودار قیمت است. اگر با بررسی نمودار قیمت از چپ به راست شاهد افزایش در بیشینه و کمینه قیمتها باشیم، در این صورت روند بازار صعودی است اما در صورتی که در نمودار قیمت شاهد کاهش در بیشینه و کمینه قیمتها باشیم، در این صورت روند بازار نزولی است.

استفاده از ابزار فیبوناچی

پس از مشخص کردن روند قیمت در نمودار میتوانیم ابزار فیبوناچی را در نمودار قیمت استفاده کنیم. در این صورت ابزار فیبوناچی سطوح حمایتی و مقاومتی را بر روی نمودار قیمت مشخص میکند که به سطوح فیبوناچی معروف هستند. تریدرها میتوانند از سطوح فیبوناچی همانند دیگر سطوح حمایتی و مقاومتی در نمودار قیمت برای انجام معاملات خود استفاده کنند.

شناسایی پولبک با ابزار فیبوناچی

پس از اینکه سطوح فیبوناچی در نمودار قیمت مشخص شدند، منتظر بمانید تا قیمت در نمودار به یکی از این سطوح پولبک بزند. در این حالت با پولبک قیمت به یکی از سطوح مهم در ابزار فیبوناچی تریدرها میتوانند در صورت مشاهده کندلهای سیگنال و تایید مناسب، به پوزیشن معاملاتی ورود کنند.

ورود به پوزیشن معاملاتی

هنگامی که قیمت در نمودار به یکی از سطوح مهم در فیبوناچی نزدیک میشود، در صورتی که کندلهای سیگنال و تأیید مناسبی را مشاهده کنیم میتوانیم همانند ترید پولبک بر روی سطوح حمایتی بر روی آن ترید کنیم و با پیدا کردن موقعیت مناسبی برای ورود، پوزیشن معاملاتی موردنظر را باز کنیم.

حد ضرر در ابزار فیبوناچی

انتخاب استاپ لاس مناسب برای ترید پولبک با استفاده از ابزار فیبوناچی همانند دیگر استراتژیهای معاملاتی از اهمیت بالایی برخوردار است. تریدرها میتوانند قیمت حد ضرر را در پایین سطح فیبوناچی مربوطه یا کمینه قیمت در محدوده ورود به معامله انتخاب کنند.

تیک پروفیت در ترید پولبک با ابزار فیبوناچی

بعد از انتخاب حد ضرر مناسب تریدرها با توجه به نسبت ریسک به ریوارد مربوط به استراتژی معاملاتی موردنظر میتوانند قیمت تارگت را برای پوزیشن مربوطه مشخص کنند. برای این کار میتوانند از انواع سفارشهای لیمیت و استاپ برای تیک پروفیت استفاده کنند.

نکات کلیدی درباره ترید پولبک

هنگامی که با استفاده از میانگین متحرک موقعیتهای پولبک را ترید میکنیم، ممکن است در برخی موارد قبل از قیمتی که برای ورود به معامله درنظر گرفتهایم قیمت به سمت بالا حرکت کند و به ما فرصت ورود ندهد. در برخی دیگر از موارد ممکن است قیمت حد ضرر را فعال کند و دوباره به سمت بالا حرکت کند و در مواقعی دیگر حتی ممکن است جهت حرکت روند تغییر کند یا برای مدتی طولانی در ناحیهای نوسان کند.

با توجه به اینکه در هنگام ترید در بازارهای مالی تمامی این حالات ممکن است روی دهد، تریدر میتواند با پیروی از قواعدی احتمال موفقیت در معاملات خود را افزایش دهد. در مورد ترید پولبک با استفاده از میانگینهای متحرک نیز توجه به قواعدی میتواند باعث افزایش احتمال موفقیت در ترید شود که در ادامه آنها را توضیح میدهیم.

ترید پولبک به سطوح قیمتی مهم

یکی از سطوحی که تریدرها پولبک به آن را ترید میکنند، سطوح مهم قیمتی در نواحی حمایت و مقاومتی است. این نواحی مهم قیمتی اگر در تایمفریمهای بالاتری تشکیل شوند، از اعتبار بیشتری برخوردار میشوند. قیمت در برخورد با این نواحی به آنها واکنش نشان میدهد. برای مثال در روندی صعودی هنگامی که نمودار قیمت به مقاومتی معتبر در تایم فریمهای بالاتر برخورد میکند، ممکن است نسبت به آن واکنش نشان دهد و به سمت قیمتهای پایینتر برگشت کند.

اما در مواقعی نیز حرکت صعودی به نواحی بالاتر این سطوح مقاومتی مهم ادامه پیدا میکند. در این حالت قیمت پس از شکست این سطوح مقاومتی، به احتمال زیاد به این سطح پولبک میزند. در این حالت تریدرهایی که روند قیمت دارایی یا سهام مربوطه را صعودی پیشبینی میکنند، میتوانند در این پولبکها به معامله ورود کنند. همانطور که در تصویر زیر مشاهده میکنید، قیمت پس از شکستن سطح مقاومتی، قبل از اینکه به روند صعودی خود ادامه دهد به این سطح پولبک میزند. پولبک به این سطح در تصویر با پیکان قرمز نشان داده شده است.

ترید در جهت روند چیست؟

اولین نکتهای که در زمان انجام معاملات باید درنظر گرفت ترید در جهت روند است. تریدرها با توجه به استراتژیهای معاملاتی خود میتوانند در تایمفریمهای گوناگونی معامله کنند، در هر تایم فریم انتخابی برای اینکه احتمال موفقیت در معامله افزایش پیدا کند، تریدرها میبایست در جهت روند پوزیشنهای معاملاتی خود را باز کنند. در مورد ترید پولبکها نیز این قاعده وجود دارد. بنابراین همانطور که در مراحل گام به گام برای ترید پولبک با استفاده از ابزارهای تحلیل تکنیکال ذکر شد، اولین قاعدهای که تریدرها نیاز دارند برای افزایش موفقیت در ترید درنظر بگیرند، پیدا کردن روند اصلی و گرفتن پوزیشن معاملاتی در جهت این روند است.

نحوه خروج از معامله

خروج از معامله به معنای بستن پوزیشن معاملاتی است. در این صورت ممکن است دو حالت پیش بیاید.

- پیشبینی تریدر درست است: در این حالت روند قیمت در بازار مطابق با پیشبینی تریدر است. بنابراین تریدر در تارگت تعیین شده تیک پروفیت را انجام میدهد و از معامله خارج میشود.

- پیشبینی تریدر اشتباه است: در این حالت روند قیمت برخلاف پیشبینی تریدر حرکت میکند. خروج از معامله در این صورت با فعال شدن استاپ لاس انجام میشود.

نحوه انتخاب تارگت در پولبک

انتخاب تارگت در پولبکها علاوه بر اینکه به شرایط تکنیکال نمودار قیمت وابسته است به قیمت حد ضرر تعیین شده نیز بستگی دارد. برای اینکه تریدر بتواند از معامله سود کسب کند نیاز دارد تا نقطه ورود خود را بهگونهای انتخاب کند که بتواند در تارگت احتمالی تیک پروفیت خود را انجام دهد. بنابراین تریدر با استفاده از ابزارهای تحلیل تکنیکال و توجه به شرایط بنیادی سهم یا دارایی پس از ورود به معامله، قیمتی را برای بستن پوزیشن معاملاتی انتخاب میکند. به این قیمت، تارگت در معامله میگوییم.

علاوه بر این تریدرها برای اینکه بتوانند نسبت ریسک به ریوارد مناسبی را برای مدیریت سرمایه داشته باشند، نیاز دارند تا قیمتی را برای حدضرر مشخص کنند. در واقع تعیین قیمت تارگت با استفاده از تحلیل تکنیکال و مشخص کردن نواحی عرضه و تقاضایی مهم انجام میشود. علاوه بر این تریدر نیاز دارد تا با درنظر گرفتن قیمت استاپ لاس تعیین شده، قیمت تارگت را طوری انتخاب کند که با نسبت ریسک به ریوارد در استراتژی معاملاتی مطابق باشد. بنابراین تریدر علاوه بر درنظر گرفتن روند قیمت با توجه به پولبک باید مدیریت ریسک به ریوارد را نیز در نظر بگیرد.

نحوه انتخاب حد ضرر در پولبک

انتخاب حد ضرر در انجام معاملات از اهمیت بالایی برخوردار است. اهمیت انتخاب حد ضرر به این دلیل است که با انتخاب حد ضرر در واقع تریدر میزان زیان از معامله را در زمانی که روند قیمت برخلاف پیشبینی حرکت کند، در معامله تعیین میکند. با انتخاب استاپ لاس تریدر با توجه به استراتژی معاملاتی میتواند تارگتی متناسب با حد ضرر تعیین شده را انتخاب کند. این تارگت باید بهگونهای باشد که نسبت ریسک به ریوارد در معامله با نسبت قابل قبول در استراتژی معاملاتی تریدر مطابقت داشته باشد. برای انتخاب قیمت استاپ لاس تریدرها از نمودار قیمت و ابزارهای تحلیل تکنیکال کمک میگیرند. برای روشنتر شدن مطلب در ادامه مثالی را برای انتخاب حد ضرر در میانگین متحرک ۲۰ شرح میدهیم.

مثالی برای انتخاب حد ضرر برای میانگین متحرک ۲۰

هنگامی که روند قیمت پرقدرت است، روند در بالای میانگین ۲۰ حرکت میکند. در مواقعی که قیمت به این میانگین متحرک نزدیک میشود، فشار تقاضا قیمت را به سمت بالای این میانگین متحرک پرتاب میکند. بنابراین نواحی نزدیک به میانگین متحرک ۲۰ در روندهای پرقدرت برای ورود به معامله میتواند موقعیت مناسبی باشد. در این حالت با توجه به اینکه هر لحظه امکان دارد تا قدرت این روندها کاهش پیدا کند و قیمت به زیر میانگین متحرک ۲۰ ورود کند، بنابراین تریدرها همواره حد ضرر را در ناحیهای زیر این میانگین متحرک قرار میدهند تا در صورت افت قیمت زیان آنها محدود باشد. در تصویر زیر قیمتی که استاپ لاس در آن قرار داده میشود را مشاهده میکنید. این قیمت نقطه خروج از معامله در صورت حرکت قیمت برخلاف پیشبینی تریدر است.

تعیین حد ضرر با توجه به چندین حمایت

حد ضرر در قیمتهایی انتخاب میشود که درصورتی که قیمت به پایینتر از آنها برسد، احتمال برگشت روند وجود دارد. در این حالت در صورتی که تریدر از پوزیشن معاملاتی خود خارج نشود، ممکن است ضرر زیادی را متحمل شود. هر اندازه نواحی مهم عرضه و تقاضایی که احتمال واکنش قیمت در آنها بیشتر است توسط خطوط حمایت یا مقاومتی بیشتری تأیید شوند، احتمال برگشت قیمت در برخورد با آنها بیشتر است.

بنابراین هنگامی که قیمت به این نواحی پولبک میزند، تریدرها میتوانند استاپ لاس را در پایین این ناحیه قرار دهند تا در صورتیکه قیمت به پایینتر از این نواحی رفت، با ضرر کمتری از معامله خارج شوند. در تصویر زیر میانگین متحرک ۵۰ را مشاهده میکنید که همانند خطی حمایتی برای نمودار قیمت عمل میکند. از طرفی دیگر خطی حمایتی را مشاهده میکنید که از خط مقاومتی به خطی حمایتی تبدیل شده است.

در قیمتی که با پیکان قرمز در نمودار مشاهده میکنید نقطه مناسبی برای قیمت استاپ لاس برای خروج از معامله است. این قیمت پایینتر از تلاقی دو حمایت میانگین متحرک و خط حمایت افقی است. در صورتی که قیمت به زیر این محدوده حرکت کند احتمال تغییر روند از روند صعودی به روند نزولی بیشتر میشود. بنابراین تریدرها برای اینکه میزان ریسک در معاملات را کاهش دهند، میتوانند حد ضرر خود را در ناحیه مشخص شده در تصویر قرار دهند.

استفاده از پولبک در انواع بازارهای مالی

پولبک میتواند در نمودار قیمت برای هر کدام از بازارهای مالی روی دهد. در این حالت با توجه به اینکه تریدر در کدام بازار فعالیت دارد، میتواند با استفاده از ابزارهای تحلیل تکنیکال پولبکهای قیمتی را شناسایی کند و از آنها کسب سود کند. در ادامه پولبک را در برخی از بازارهای مالی شرح میدهیم.

پولبک در بورس چیست؟

هنگامی که تریدرها در بورس سهمی را میخرند نیاز دارند تا با استفاده از تحلیل تکنیکال بهترین قیمت برای خرید را بهدست آورند. برای اینمنظور تریدر با درنظر گرفتن تحلیل بنیادی سهامی را برای خرید شناسایی میکند. در این حالت با استفاده از خطوط روند، میانگین متحرکها یا دیگر ابزار تحلیل تکنیکال نقطه ورود مناسبی را برای خرید سهم پیدا میکند.

در صورتی که روند قیمت سهم در بازار صعودی باشد، در پولبکهای قیمت به خطوط روند، میانگین متحرک، سطوح فیبوناچی یا نواحی حمایتی در نمودار، تریدر میتواند خرید سهم مربوطه را انجام دهد. در بازار فیوچرز نیز تریدرها قراردادهای آتی و اختیار معامله را با استفاده از استراتژی ترید پولبک که در این مطلب از مجله فرادرس ذکر شد، با رعایت مدیریت ریسک و سرمایه معامله میکنند. برای مثال در بازار مشتقه بورس کالا تریدرها میتوانند قراردادهای آتی را معامله کنند و از روندهای موجود در این بازار و از استراتژیهای ترید پولبک استفاده کنند.

پولبک در بازار ارز دیجیتال

بازار ارز دیجیتال نوعی بازار است که در آن بیت کوین و سایر رمزارزها معامله میشود. در این بازار که به آن بازار کریپتو نیز میگویند، معاملهگرها همانند دیگر بازارهای مالی میتوانند از تحلیل تکنیکال برای بررسی نمودار قیمت استفاده کنند. در این حالت تریدرها میتوانند از تمام استراتژیهایی که برای ترید پولبک ذکر شد، برای کسب سود استفاده کنند.

نکتهای که در ترید پولبکها و دیگر روشهای تحلیل تکنیکال برای بازارهای مالی مختلف وجود دارد این است که با توجه به اینکه هر بازار ممکن است رفتار قیمتی مربوط به خود را داشته باشد، بنابراین تریدرها بهتر است در ابتدا روشهای سودزای تحلیل تکنیکال را در بازار موردنظر بهصورت آزمایشی تست کنند و درصورتی که توانستند نتایج مثبتی را بهدست آورند، میتوانند از آن استفاده کنند.

پولبک در فارکس

در بازار فارکس معاملهگرها ارزهای کشورهای مختلف را با هم معامله میکنند. تریدرها با استفاده از کارگزاریهایی که خدمات معاملات در بازار فارکس را انجام میدهند میتوانند در این بازار فعالیت داشته باشند. برای این منظور برای اینکه بتوانند نمودار قیمت در این بازار را تحلیل کنند نیاز دارند تا همانند بازارهای دیگر از ابزارهای موجود در تحلیل تکنیکال استفاده کنند.

در این بازار نیز پولبکهای زیادی روی میدهد که تریدرها میتوانند با استفاده از آنها موقعیتهای مناسب ورود به معاملات را پیدا کنند. پولبک در بازار فارکس زمانی روی میدهد که برخی از تریدرها پس از روندی افزایشی شروع به تیک پروفیت میکنند و باعث میشوند تا ارزش ارز مربوطه کاهش پیدا کند. این کاهش قیمت ممکن است تا ناحیه حمایتی پایینتر ادامه داشته باشد و پس از آن قیمت دوباره به روند افزایشی خود ادامه دهد که به این حالت پولبک در فارکس میگویند.

در این بازار نیز همانند بازارهای مالی دیگر ممکن است با افزایش فشار فروش در ارز مربوطه، روند بازار ارز موردنظر به کلی تغییر کند. بنابرای در این بازار نیز تریدرها همواره از حد ضرر در معاملات خود استفاده میکنند تا بتوانند با رعایت نسبت ریسک به ریوارد مناسب در مجموع معاملات سودزایی داشته باشند.

جمعبندی

در ابتدای این مطلب مفهوم پولبک را توضیح دادیم و محدوده حمایتی در پولبک را شرح دادیم. سپس نحوه استفاده از پولبک را بیان کردیم. تفاوت تغییر روند و پولبک و نحوه تشخیص تغییر روند از پولبک را شرح دادیم. سپس نقش تایمفریم در پولبک و تعداد معاملات را توضیح دادیم.

در ادامه استراتژیهای ترید پولبک را شرح دادیم. برای این منظور استراتژی خطوط روند در پولبک را بیان کردیم و نحوه ترید پولبک با خطوط روند را شرح دادیم. استراتژی میانگین متحرک برای پولبک را توضیح دادیم و نحوه ترید پولبک با میانگین متحرک را شرح دادیم.

سپس دستهبندی روندها با انواع میانگین متحرک را بیان کردیم. ترید پولبک با ابزار فیبوناچی را شرح دادیم و مراحل گام به گام برای ترید پولبک با ابزار فیبوناچی را توضیح دادیم. در ادامه نکات کلیدی درباره ترید پولبک را بیان کردیم و نحوه انتخاب تارگت و حد ضرر در پولبک را شرح دادیم. در پایان نیز استفاده از پولبک در بورس، بازار ارزهای دیجیتال و بازار فارکس را شرح دادیم.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش ترید ارزهای دیجیتال — از صفر تا صد» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- ترید ارز دیجیتال چیست ؟ – آموزش از صفر تا صد

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- تریدر کیست و چگونه یک تریدر موفق شویم ؟ — راهنمای کامل

- کندل استیک چیست ؟ — آموزش الگوهای مهم به زبان ساده

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

- صرافی ارز دیجیتال — کدام صرافی آنلاین ارز دیجیتال برای ایرانیان بهتر است؟

- ۱۰ برنامه ترید ارز دیجیتال که باید بشناسید – بهترین نرم افزارها برای مبتدی و حرفه ای ها

- انواع استراتژی معاملاتی در ارز دیجیتال چیست؟ – نحوه انتخاب و طراحی به زبان ساده

- بای استاپ چیست ؟ – از اهمیت تا کاربرد به زبان ساده

- بهترین کیف پول ارز دیجیتال کدام است ؟ | راهنمای استفاده تصویری گام به گام

- کیف پول بیت کوین چیست ؟ | نحوه ساخت کیف پول بیت کوین — به زبان ساده

- ساخت کیف پول بیت کوین بلاک چین — راهنمای تصویری

- تحلیل تکنیکال چیست و چگونه آن را یاد بگیریم؟ – کاربرد، مزایا و معایب

- تریدینگ ویو چیست و چگونه با آن کار کنیم؟ — آموزش تصویری

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد

- تحلیل بنیادی چیست ؟ | به زبان ساده

- تحلیل فاندامنتال ارز دیجیتال — آموزش از صفر تا صد رایگان

- هودل چیست و HODL کردن به چه معناست؟ — به زبان ساده

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- مدیریت ریسک چیست؟ – فرآیندها و روش های انجام به زبان ساده

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده

- میانگین متحرک چیست ؟ + پیاده سازی Moving Average در پایتون

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- تایم فریم چیست ؟ – مفهوم دوره زمانی به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- کندل چیست و انواع کندل ها بیانگر چه هستند؟ — به زبان ساده

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تشخیص روند بازار — از صفر تا صد

- خط روند چیست؟ – در تحلیل تکنیکال و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- الگوهای هارمونیک در تحلیل تکنیکال بورس — آموزش کاربردی

- تریگر چیست و چه کاربردی در بورس و تحلیل تکنیکال دارد؟ — کامل و ساده

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- اسکالپ چیست ؟ — Scalp در فارکس به زبان ساده

- مدیریت سرمایه چیست و چگونه آن را یاد بگیریم؟ — راهنمای کاربردی و عمومی

- استاپ لاس چیست ؟ — توضیح حد ضرر به زبان ساده

- کال مارجین چیست ؟ — توضیح به زبان ساده

- لیکویید شدن چیست ؟ — لیکوئید در ارز دیجیتال به زبان ساده

- موثرترین تکنیک های مدیریت ریسک در بورس — به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- کندل دوجی چیست ؟ + آموزش انواع به زبان ساده

- بهترین زمان ترید ارز دیجیتال چه وقتی است؟ – آنچه باید بدانید

- تفاوت استاپ لیمیت و استاپ مارکت چیست ؟ – به زبان ساده

- پولبک چیست و چطور از آن استفاده کنیم ؟ – به زبان ساده + نکات کلیدی(همین مطلب)

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

- روش های ترید ارز دیجیتال که باید بدانید

- سوئینگ تریدینگ چیست ؟ – توضیح Swing Trading به زبان ساده

- کندل چکش چیست ؟ – نحوه شناسایی و کاربرد – به زبان ساده

- کندل چکش معکوس چیست ؟ – از شناسایی تا کاربرد

- معامله شورت و لانگ چیست؟ – به زبان ساده و در ارز دیجیتال

- معاملات اسپات چیست ؟ – آموزش اسپات تریدینگ به زبان ساده

- سفارش OCO چیست ؟ – توضیح استفاده و کاربرد به زبان ساده

- بهترین استراتژی ترید ارز دیجیتال چیست ؟ – معرفی 20 تکنیک کلیدی

- عمق بازار چیست ؟ – توضیح کاربرد و نمودار به زبان ساده

- استاپ مارکت چیست ؟ – به زبان ساده + آموزش

- استاپ لیمیت چیست ؟ – توضیح سفارش با حد ضرر به زبان ساده

- اصطلاحات ترید ارز دیجیتال که باید بدانید – توضیح 83 اصطلاح کلیدی

- سیستم معاملاتی چیست ؟ – توضیح اهمیت به زبان ساده

- بهترین اندیکاتور برای نوسان گیری ارز دیجیتال – راهنمای کاربردی

- ترید روزانه ارز دیجیتال چیست ؟ — به زبان ساده

- معاملات مارجین چیست ؟ – Margin Trading به زبان ساده

- تارگت در ارز دیجیتال چیست ؟ – توضیح معنی به زبان ساده

- انواع تحلیل تکنیکال – ۱۰ روش و سبک هایی که باید بشناسید

- الگوهای تحلیل تکنیکال که باید بشناسید – ۲۵ الگو به زبان ساده

- ربات تریدر چیست ؟ – هر آنچه باید بدانید

- تریدر چیست و کیست؟ – دانستنی های مهم شغل تریدری

- ۸ ابزار هوش مصنوعی که به آن ها نیاز دارید – معرفی و کاربرد

- پرایس اکشن RTM چیست؟ – آموزش به زبان ساده

- اوردر بلاک چیست؟ – توضیح نحوه استفاده به زبان ساده

- الگوی مثلث صعودی یا افزایشی در تحلیل تکنیکال به زبان ساده