تحلیل فاندامنتال ارز دیجیتال – آموزش از صفر تا صد رایگان

تحلیل فاندامنتال یکی از انواع تحلیل در بازارهای مالی است که هدف آن، بررسی ارزش ذاتی پروژهها، شرکتها و سهام است. این نوع تحلیل در بازارهای مختلف «بورس»، «فارکس» و «ارزهای دیجیتال» به کار گرفته میشود اما نحوه انجام آن در این بازارها متفاوت است زیرا عواملی که بر ارزش ذاتی داراییها در این بازاراها تاثیر میگذارد متفاوت هستند. هدف از تحلیل فاندامنتال ارز دیجیتال بررسی ارزش ذاتی پروژههای کریپتوکارنسی بر مبنای فعالیتهای کاربران در شبکه، تکنولوژیهای استفاده شده و اهداف و کاربردهای آنها است. در این مقاله به طور کامل گامهایی که برای تحلیل فاندامنتال ارز دیجیتال نیاز است را بررسی میکنیم.

انواع تحلیل در بازار ارز دیجیتال

بازار ارزهای دیجیتال از بسیاری جهات شبیه سایر بازارهای مالی است و به همین دلیل بیشتر ابزارهای مورد استفاده برای بررسی قیمت و ارزش رمزارزها، مشابه سایر بازارهای مالی است. در بازارهای مالی سنتی معمولا از سه نوع تحلیل «فاندامنتال» (Funamental Analysis)، «تکنیکال» (Technical Analysis) و «سنتیمنتال» (Sentimental Analysis) برای تحلیل داراییهای استفاده میکنند. در بازار ارز دیجیتال علاوه بر این سه نوع تحلیل، تحلیل دیگری با نام تحلیل «آنچین» (On-Chain) وجود دارد که از ماهیت تکنولوژی بلاک چین سرچشمه میگیرد.

در تحلیل تکنیکال، شرایط داراییها بر اساس نمودار تغییرات قیمتی آنها تحلیل میشود. فرض اصلی تحلیل تکنیکال این است که همه چیز در قیمتها لحاظ شده است و قیمت همواره داخل روندهای مشخص تغییر میکند. در تحلیل تکنیکال گذشته نمودار نمایشگر ویژگیهای آینده نمودار است و به همین دلیل میتوان از الگوهای موجود در در گذشته نمودار برای تشخیص وضعیت یک دارایی استفاده کرد. تحلیل تکنیکال تقریبا برای تمام بازارهای مالی یکسان است و برای این نوع از تحلیل تنها به نمودار قیمت نیاز است. «پرایس اکشن»، «اندیکاتورها»، «الگوهای هارمونیک»، «امواج الیوت» و «فیبوناچی» از جمله ابزراهای پرکاربرد تحلیل تکنیکال هستند.

تحلیل فاندامنتال نوع دوم تحلیل در بازارهای مالی است که هدف آن بررسی ارزش ذاتی داراییها و مقایسه آن با ارزش بازار آنها است. این مقایسه به سرمایهگذار کمک میکند تا بر روی سهامی که ارزش بازار آنها کمتر از ارزش ذاتی است سرمایهگذاری کند و از این طریق به کسب درآمد بپردازد. تحلیل بنیادی در بازارهای مختلف با هم متفاوت است. لزوما همه انواع تحلیلهای بنیادی به صورت کمی قادر به ارزشگذاری داراییها نیستند بلکه به صورت کیفی، شرایط یک دارایی را نسبت به داراییهای مشابه میسنجند تا بهترین گزینه را برای سرمایهگذاری انتخاب کنند.

تحلیل سنتیمنتال به صورت مستقیم با ارزش ذاتی و قیمت یک دارایی کار ندارد. در این نوع از تحلیل، احساسات و نظرات کاربران و سرمایهگذاران بر روی یک دارایی سنجیده میشود و براساس آن تصمیمگیری میشود که روند دارایی میتواند مثبت یا منفی باشد. شاخص ترس و طمع بیت کوین و سایتهایی مثل «گوگل ترندز» «+» از جمله ابزارهایی هستند که به نوعی میتوانند احساسات کاربران را نمایش بدهند.

در نهایت، تحلیل آنچین از اطلاعات موجود در شبکههای بلاک چینی و فعالیت کاربران برای تحلیل شرایط بازار استفاده میکنند. بسیاری از فعالان بازار کریپتو این تحلیل را زیرمجموعه تحلیل بنیادی میدانند زیرا در بازار رمزارزها ارزش شبکه براساس فعالیت کاربران در آن سنجیده میشود. از طرفی در تحلیل آنچین اندیکاتورهای مختلفی برای بررسی شرایط بازار ایجاد شده است که بررسی آنها بیشتر مشابه تحلیل تکنیکال است. در ادامه مقاله که به بررسی جزئیتر تحلیل بنیادی در بازار ارزهای دیجیتال میپردازیم به برخی از اندیکاتورها و شاخصهای مهم آنچین نیز اشاره خواهیم کرد.

تحلیل فاندامنتال ارز دیجیتال

در بازارهای سنتی مانند بازار سهام، ارزش ذاتی یک سهم براساس درآمد شرکت و قیمت آن در بازه زمانی مشخص به صورت کمی ارزیابی میشود. تحلیلگر فاندامنتال بازار سهام با بررسی شرایط اقتصادی دنیا، کشور و شرکت، نرخهای تاثیرگذار در فروش شرکت را تعیین و برآوردی از میزان فروش، درآمد و سود شرکت برای سالهای آتی به دست میآورد. مقایسه سود شرکت به ازای هر سهم با ارزش بازار سهام شرکت، به کاربر در تشخیص گزینههای مناسب سرمایهگذاری کمک میکند. روشهای زیادی برای تحلیل فاندامنتال در بازارهای سنتی وجود دارد و مثال گفته شده تنها یک نمونه از آنها است.

تحلیل فاندامنتال ارز دیجیتال کمی متفاوتتر از بازارهای مالی سنتی است و ارزشگذاری توکنهای پروژه ارز دیجیتال به راحتی قابل انجام نیست. در بسیاری از پروژههای ارز دیجیتال منبع اصلی تحلیل فاندامنتال درآمد پروژه نیست نیست و این عامل در کنار عوامل دیگری مانند میزان استفاده از محصولات پروژه، تکنولوژی استفاده شده در آن و اقتصاد توکن پروژه مورد بررسی قرار میگیرد.

شباهت تحلیل فاندامنتال ارز دیجیتال با سایر بازارهای مالی در این است که برای تشخیص ارزشمندی این پروژهها نیز به یک تحلیل همهجانبه نیاز است و نمیتوان با بررسی یک متغیر بنیادی ارزش توکن پروژه را تعیین کرد. همانطور که در تحلیل بازارهای سنتی شرایط اقتصاد کلان، شرایط خود شرکتها و نحوه تعامل مصرفکنندکان با شرکت بررسی میشود، در تحلیل فاندامنتال ارز دیجیتال نیز عوامل درونی پروژه، تعامل کاربران با پروژه ارز دیجیتال، مدل اقتصادی توکنهای پروژه و شرایط کل بازار ارزهای دیجیتال و حتی اقتصاد کلان جهانی موثر هستند. در ادامه این مقاله به بررسی هر یک از این عوامل میپردازیم.

اطلاعات اولیه برای تحلیل فاندامنتال ارز دیجیتال

بازار ارزهای دیجیتال مبتنی بر تکنولوژی و فناوری است. بنابراین، مرحله اول در تحلیل فاندامنتال ارز دیجیتال آشنایی اولیه با مفاهیم مطرح شده در این بازار و حوزههای مختلف کاربردی آن است. برای تحلیل یک پروژه ارز دیجیتال هر تریدر و سرمایهگذاری باید اهداف و برنامههای تعیین شده برای پروژه را درک کند و امکانپذیری آن را بسنجد. علاوه بر این، برای تحلیل نسبی پروژههای مختلف نیاز است که تکنولوژیها و روشهای مختلف استفاده شده در ارزهای دیجیتال یک حوزه بررسی و ارزیابی شود. بنابراین، قدم اول در تحلیل فاندامنتال ارز دیجیتال، آشنایی با اصطلاحات ارز دیجیتال است.

اطلاعات مورد نیاز برای بررسی بازار شامل بخشهای مختلفی است که ورودی همه آنها، آشنایی با سازوکار بیت کوین و مفاهیم مطرح شده برای این رمزارز است. مفاهیمی مانند «تکنولوژی دفتر کل توزیع شده» (Distributed Ledger Technology | DLT)، «بلاک چین» (Blockchain)، «الگوریتم اجماع» (Consensus Algorithm)، «رمزنگاری» (Cryptography)، «امضای دیجیتال» (Digital Signature)، «استخراج ارز دیجیتال» (Cryptocurremcy Mining)، «فول نود» (Full Node) و «دستگاه ماینر» (Miner) همگی جزو مفاهیم اساسی هستند که در شبکه بیت کوین معرفی شدهاند و درک درست از آنها برای فعالیت در بازار ارزهای دیجیتال ضروری است.

پس از آشنایی با مفاهیم مطرح شده در بیت کوین، نیاز است که کاربران با حوزههای مختلف فعالیت پروژههای بلاک چینی آشنا شوند. بسیاری از پروژههای ارز دیجیتال اولیه فورک بیت کوین هستند و تقریبا فعالیت مشابهی با بیت کوین دارند. این ارزها که به عنوان آلت کوین شناخته میشوند، تکنولوژی جدیدی ایجاد نکردهاند بلکه با اعمال تغییراتی بر روی کد بیت کوین، یک هاردفورک از آن ایجاد کردهاند. گسترش کاربردهای بلاک چین و ایجاد انواع پروژههای ارز دیجیتال، مربوط به پیدایش پروژه ارز دیجیتال اتریوم است که با ایده «قرارداد هوشمند» (Smart Contract) خود بازار ارزهای دیجیتال را گسترش داد.

شبکه اتریوم با ایده قرارداد هوشمند، امکان ساخت اپلیکیشنهای غیرمتمرکز و توکنهای ارز دیجیتال را بدون نیاز به ایجاد انوع بلاک چین فراهم کرد. توسعهدهندهها میتوانند با استفاده از قراردادهای هوشمند شرایط فعالیت کاربران در سیستم مورد نیاز خود را در شبکه پیادهسازی کنند و پروژههای مختلف در حوزههای مختلف ایجاد کنند. بنابراین، کاربران علاوه بر آشنایی با مفاهیم مرتبط با قرارداد هوشمند باید در حوزههای مختلفی چون «پلتفرمهای ایجاد قرارداد هوشمند»، «پروژههای دیفای»، «NFT»، «بازیهای بلاک چینی»، «متاورس»، «اوراکل»، «وب 3»، «توکنهای هواداری» و سایر حوزههای مطرح اطلاعات کسب کنند.

جدای از این موارد، کاربردهای انواع بلاک چین در دنیای واقعی، بررسی انواع تکنولوژیهای دفتر کل توزیع شده و تفاوتها و شباهتهای آنها و آشنایی با پروژههای جدید که در حوزههای تعاملپذیری بلاک چینها و آسان کردن ایجاد بلاک چین فعالیت میکنند میتواند برای شروع تحلیل فاندامنتال ارز دیجیتال مفید باشد. پس از آشنایی با این مفاهیم و درک متغیرهای موثر در هر کدام از آنها، نوبت به بررسی عوامل درونی هر پروژه میرسد.

تحلیل بنیادی ارز دیجیتال با بررسی عوامل درونی پروژه

منظور از عوامل درونی پروژههای ارز دیجیتال، عوامل شکلدهنده آن است. تیم توسعهدهنده، سرمایهگذاران، مشاوران، اهداف و برنامههای پروژه، وایت پیپر، وبسایت و شبکههای اجتماعی، اقتصاد توکنهای پروژه و در صورت وجود، اپلیکیشن کاربردی پروژه از جمله عواملی هستند که در تحلیل فاندامنتال ارز دیجیتال مرود بررسی قرار میگیرند.

با توجه به وجود تعداد زیادی رمزارز در بازار، تحلیل بنیادی همه آنها نیاز به زمان و فعالیت زیادی دارد. به همین دلیل، تحلیل بنیادی در ارزهای دیجیتال به صورت حذفی انجام میشود تا در مراحل اولیه بسیاری از پروژههای اسکم و بیارزش از چرخه بررسی حذف شوند. در ادامه به بررسی تک تک عوامل درونی پروژه برای تحلیل فاندامنتال ارز دیجیتال میپردازیم.

بررسی وایت پیپر در تحلیل فاندامنتال ارز دیجیتال

«وایت پیپر» (White Paper) یا سفیدنامه در پروژههای ارز دیجیتال به سند فنی و تبلیغاتی گفته میشود که تیم توسعهدهنده پروژه در آن اهداف، برنامهها، تیم مدیریتی، سرمایهگذاران و مشاوران و اقتصاد توکنی خود را منتشر میکند. وایت پیپر به طور کاملا شفاف هدف اصلی پروژه و مشکلی که حل میکند را بیان میکند و از تکنولوژیهایی که برای این کار استفاده کرده است رونمایی میکند. در وایت پیپر برنامههای پروژه برای توسعه و رشد نیز گنجانده میشود و زمانبندی مشخصی برای هر مرحله عنوان میشود.

نیروی انسانی فعال در پروژه یکی دیگر از بخشهای اصلی پروژه است که در بیشتر وایت پیپرهای معتبر شامل تیم مدیریتی، مشاوان و سرمایهگذاران اصلی پروژه است. اطلاعات مربوط به توکن پروژه و کاربردهای آن بخش مهم دیگری از وایت پیپر پروژههای معتبر است. وجود وایت پیپر برای یک پروژه لزوما نشاندهنده اعتبار آن نیست اما نبود وایت پیپر میتواند دلیلی برای نامعتبر بودن آن باشد. بنابراین، در اولین گام تحلیل بنیادی پروژههای ارز دیجیتال، از پروژههایی که وایت پیپر ندارند، دوری میکنیم. نحوه مطالعه و بررسی متغیرهای موجود در وایت پیپر در بخشهای مربوطه بررسی خواهند شد.

وبسایت و شبکههای اجتماعی پروژه

دومین عامل درونی در تحلیل بنیادی ارز دیجیتال بررسی وبسایت و شبکههای اجتماعی پروژه است. داشتن یک وبسایت رسمی جزو اولین فعالیتهای تیم توسعهدهنده پروژه بلاک چینی است. بنابراین، برای هیچ پروژه ارز دیجیتالی نداشتن وبسایت رسمی قابل قبول نیست. محتوای موجود در وبسایت نیز برای بررسی اعتبار پروژه ارز دیجیتال مفید است. معمولا تمامی اطلاعات موجود در وایت پیپر پروژه به صورت کامل در وبسایت نیز قرار داده میشود. در این بخش، اطلاعات مربوط به تیم پروژه و لینکهای مرتبط به اطلاعات پروژه اهمیتی زیادی دارند و بدون اطلاعرسانی در مورد آنها احتمال کلاهبرداری بودن پروژه وجود خواهد داشت.

شبکههای اجتماعی پروژه یکی دیگر از منابع اولیه بررسی پروژههای ارز دیجیتال است. فعالیت پروژه در شبکههای اجتماعی مطرح و جذب تعداد بالای مخاطب در این شبکهها میتواند نقطه مثبتی برای یک پروژه ارز دیجیتال تلقی شود. توجه داشته باشید که این موضوع بیشتر از نظر سنتیمنتال مهم است و بسیاری از پروژههای کلاهبرداری نیز فعالیتهای مناسبی در این زمینه دارند.

تیم توسعهدهنده، مشاوران و سرمایهگذاران

یکی از اصلیترین بخشهای تحلیل فاندامنتال ارز دیجیتال بررسی تیم توسعهدهنده و مدیریتی پروژه است. یک تیم قوی که تجربه قبلی در حوزه ارزهای دیجیتال یا سایر زمینههای مرتبط مثل اقتصاد و دیجیتال مارکتینگ دارد میتواند این اطمینان را ایجاد کند که تیم مدیریتی و توسعهدهنده پروژه توانایی اجرایی کردن برنامههای خود را دارند و میتوانند در توسعه پروژه نقش اساسی داشته باشند. اهمیت زمینه کاری اعضای اعضای تیم از پروژهای به پروژه دیگر فرق میکند اما به طور کلی افراد با زمینه کاری و علمی در حوزههای رمزنگاری، علوم کامپیوتر، اقتصاد، برنامهنویسی، دیجیتال مارکتینگ و مدیریت پروژه میتوانند برای پروژههای ارز دیجیتال مناسب باشند.

علاوه بر این، سابقه کار در شرکتهای بزرگ حوزه تکنولوژی مثل گوگل، اپل، مایکروسافت یا فعالیت در پروژههای ارز دیجیتال قدیمی موفق میتواند از عوامل دیگر اعتماد به تیم توسعهدهنده و مدیریتی و مشاوران پروژه باشد. به عنوان مثال، «گوین وود» (Gavin Wood) مدیر اصلی پروژه ارز دیجیتال پولکادات در رشته مهندسی نرمافزار درس خوانده و دکتری خود را در این رشته به پایان رسانده است. علاوه بر این، او به همراه «ویتالیک بوترین» (Vitalik Buterin) پروژه ارز دیجیتال اتریوم را بنیانگذاری کرده و زبان برنامهنویسی سالیدیتی را برای توسعه قراردادهای هوشمند ایجاد کرده است. این رزومه قوی نشان میدهد که پروژ پولکادات به احتمال زیاد در به ثمر رساندن برنامههای خود موفق خواهد بود.

سرمایهگذاران بخش مهم دیگر در تحلیل بنیادی ارز دیجیتال هستند. سرمایهگذاران اولیه بر روی پروژههای ارز دیجیتال معمولا شرکتهای بزرگ خطرپذیر هستند که معمولا برای حمایت از پروژه ارز دیجیتال به طور کامل آن را مورد بررسی و ارزیابی قرار میدهند. بنابراین، سرمایهگذاری شرکتهای بزرگ و فعال در یک پروژه ارز دیجیتال میتواند تا حدود زیادی ارزشمند بودن فعالیت پروژه را نشان دهد. سرمایهگذاری شرکتهایی مانند «MicroStrategy»، «Andreessen Horowitz»، «Coinbase Ventures» و «Three Arrows» میتواند تا حد زیادی فعالیت مثبت پروژه را تایید کند.

اهداف و برنامههای پروژه

اصلیترین قسمت تحلیل فاندامنتال ارز دیجیتال مربوط به این بخش است. در این بخش مشکل یا مشکلاتی که پروژه به دنبال حل آن است و راهحلی که برای حل این مشکل ارائه کرده است مورد بررسی قرار میگیرد. معمولا این دو مورد هم در وایت پیپر پروژه و هم در وبسایت آن قرار دارد. اطلاعات فنی و اساسی ممکن است در یلو پییر پروژه قرار داده شود که از طریق وبسایت میتوان به آن دسترسی پیدا کرد. نکته مهم در مطالعه این این مقالهها این است که این مقالهها توسط تیم مدیریتی و توسعهدهنده پروژه نوشته میشود و بیشتر شامل نقاط مثبت پروژه است. بنابراین، مطالعه این مقالات باید با دید کاملا انتقادی باشد.

برای کسب اطلاعات بیشتر در این مورد میتوان از اطلاعات جمعآوری شده توسط سایر تحلیلگران و فعالان بازار استفاده کرد. معمولا اطلاعات زیادی از پروژهها در شبکههای اجتماعی و وبسایتهای معتبر منتشر میشود که مراجعه به آنها نیز میتواند مفید باشد. در مورد مشکلی که توسط پروژه حل میشود باید به نکات زیر توجه ویژهای داشته باشید.

- مشکل گفته شده واقعی باشد و راهحل سادهتری برای حل آن وجود نداشته باشد.

- حل مشکل عنوان شده غیرممکن نباشد.

- پروژههای قدیمیتر در حوزه ارز دیجیتال این مشکل را حل نکرده باشند.

برای تحلیل و بررسی درستی اطلاعات ارائه شده به عنوان راهحل و مشکل، اطلاعات اولیه تحلیل بنیادی ارز دیجیتال لازم و ضروری است. بدون درک درست از انواع پروژههای ارز دیجیتال، تکنولوژیهای استفاده شده در آنها و متغیرهای مهم در مقایسه این پروژهها با یکدیگر، امکان بررسی راهحلها و سنجش آنها در عمل وجود نخواهد داشت. در بررسی راهحلهای ارائه شده نیز باید به نکات زیر توجه ويژه شود.

- راهحل ارائه شده منطقی و قابل انجام باشد.

- راهحل ارائه شده مشکل را بهتر از سایر پروژهها حل کند.

- راهحل ارائه شده هزینه و مشکلات دیگری برای پروژه ایجاد نکند.

اقتصاد توکن پروژه در تحلیل فاندامنتال ارز دیجیتال

متغیرهای مرتبط با توکنهای ارز دیجیتال مربوط به پروژه برای سرمایهگذاران پروژه بسیار اهمیت دارد. در بسیاری از پروژههای ارز دیجیتال سرمایهگذاری شما به صورت مستقیم بر روی توکن پروژه انجام میشود و تغییرات قیمتی توکن است که میتواند باعث سود یا ضرر شما شود. علاوه بر متغیرهای فنی و کاربردی پروژه که میتواند بر روی قیمت توکن موثر باشد، متغیرهایی مانند تعداد کل توکنهای قابل تولید، تعداد توکنهای در گردش، ارزش بازار، نحوه تولید توکنها، نحوه توزیع توکنها، وضعیت توزیع توکنها، ماهیت تورمی یا ضدتورمی بودن توکنها و توکن سوزی باعث ارزشمندی یا کاهش ارزش توکن در طی زمان میشوند.

کاربرد توکنهای پروژه

یکی از اصلیترین متغیرهای اقتصادی برای تحلیل فاندامنتال ارز دیجیتال کاربرد توکنهای پروژه است. توجه داشته باشید که کاربرد توکنهای پروژه با کاربرد خود پروژه متفاوت است. یک پروژه ارز دیجیتال میتواند کاربردها و اهداف عالی داشته باشد اما کاربرد مناسبی برای توکن پروژه وجود نداشته باشد. از آنجایی که بیشتر سرمایهگذاریها در فضای رمزارزها بر روی توکنهای پروژهها صورت میگیرد توجه به کاربردهای توکن پروژه از اهمیت بسیار زیادی برخوردار است.

رمزارزها برای موارد متعددی استفاده میشوند و توکن مربوط به هر پروژه میتواند یک یا چندین نقش اصلی را ایفا کند. هرچه این نقشها مهمتر باشند و تاثیر زیادی بر روی عرضه و تقاضای توکنها ایجاد کنند، سرمایهگذاری بر روی توکن مورد نظر منطقیتر خواهد بود. از جمله اصلیترین کاربردهای توکنهای یک پروژه میتوان به موارد زیر اشاره کرد.

- تامین امنیت شبکه طی فرآیند استیکینگ و کسب در آمد از توکنهای پروژه

- ابزار کاربردی برای فعالیتهای درون شبکه

- اعمال حاکمیت و شرکت در رایگیریهای مربوط به برنامههای آتی پروژه

- استفاده به عنوان ابزار پرداخت کارمزد تراکنشها (گس) در شبکه

به عنوان مثال، کوین اصلی پروژه ارز دیجیتال پولکادات با نماد «DOT» نقشهای مختلفی در اکوسیستم ایفا میکند. کاربران با استیک کردن این توکن میتوانند در فرآیند تامین امنیت این شبکه نقش ایفا کنند و از آن به کسب درآمد بپردازند. علاوه بر این، داشتن این توکنها به کاربران حق رایدهی به پروپوزالهای تهیه شده برای فعالیتهای آتی پروژه را میدهد. توکن این پروژه به عنوان ابزار پرداخت هزینه تراکنشها استفاده میشود و در کنار این اضافه شدن هر پروژه جدید به پروتکل لایه صفر این شبکه با قفل کردن توکنهای DOT صورت میگیرد.

تعداد کل توکنهای پروژه

یکی از متغیرهای مهم در اقتصاد توکن پروژه تعداد کل توکنهای آن است. در شرایط یکسان دو پروژه ارز دیجیتال، هر چه تعداد توکنهای یک پروژه بیشتر باشد، قیمت آن کمتر خواهد بود. بنابراین، به جز در موارد خاص مثل توکنهای مربوط به پلتفرمهای ساخت قرارداد هوشمند، هر چه تعداد توکنهای پروژه کم باشد، ارزش آن بیشتر خواهد بود. در مورد تعداد توکنهای پروژههای ارز دیجیتال سه اصطلاح کلی در بازار رمزارزها مطرح است که تعریف آنها به صورت زیر است.

- Circulating Supply: توکنهای در گردش، توکنهایی که در دسترس عموم است و کاربران قادر به انتقال آنها در بلاک چین هستند. ارزش بازار ارز دیجیتال با استفاده از این مقدار محاسبه میشود.

- Total Supply: کل توکنهای ساخته شده، توکنهایی که در بلاک چین تولید شدهاند اما تمام آنها در دسترس عموم نیستند. اختلاف بین این مقدار با مقدار توکنهای در گردش ممکن است در شبکه برای پرداخت پاداش استیکینگ قفل شده باشد.

- Max Supply: کل توکنهای قابل ساخت، نشاندهنده تعداد کل توکنهای قابل ساخت در بلاک چین و پروژه است.

در صورتی که توکنهای در گردش پروژه نزدیک به تعداد کل توکنهای ساخته شده باشد، ریسک افزایش عرضه توکنهای شبکه وجود نخواهد داشت. محدود نبودن MAX Supply پروژه نشان میدهد که در طی زمان امکان ساخت توکن همواره وجود دارد و این به معنی افزایش عرضه و کاهش قیمت در بلند مدت است.

نحوه تولید و توزیع توکنها

یکی از متغیرهای قابل بحث در حوزه اقتصاد توکن، بحث مربوط به نحوه ایجاد توکنهای جدید است. بیشتر پروژههای ارز دیجیتال جدید توکنهای خود را از همان ابتدا ایجاد میکنند و بخشی از آن را وارد چرخه میکنند و بخش دیگر را در قراردادهای هوشمند یا کیف پولهای مربوط به پروژه قفل میکنند. در مقابل در برخی از پروژهها مثل بیت کوین تولید سکههای جدید در طی زمان اتفاق میافتد و روند مشخصی برای آن وجود دارد.

اهمیت نحوه توزیع توکنها بیشتر از نحوه تولید آنها است چرا که توزیع نامتناسب از یک طرف باعث متمرکز شدن پروژه و از طرف دیگر باعث افزایش عرضه ارز در یک زمان خاص و دامپ قیمت میشود. در بسیاری از پروژهها توکنهای مربوط به سرمایهگذاران اولیه و عرضههای اولیه قفل میشود و زمان و نرخ مشخصی برای آزادسازی آنها تعیین میشود. توجه به این زمان و نرخ، در تعیین میزان عرضه توکن بسیار مفید است. از طرفی پروژههای ارز دیجیتال که درصد بالایی از توکنهای آنها در اختیار چند آدرس است از نظر متمرکز بودن خطرناک است.

ارزش بازار توکنهای پروژه

ارزش بازار توکنهای یک پروژه از ضرب تعداد توکنهای در گردش هر پروژه به قیمت آن به دست میآید. ارزش بازار معیار بهتری نسبت به معیار قیمت است زیرا این معیار همزمان قیمت و تعداد توکنهای ارز دیجیتال را برای محاسبه استفاده میکند و تفاوت بین تعداد توکنها را نیز در خود حل میکند. به عنوان مثال، ممکن است یک نفر به شما بگوید قیمت شت کوین شیبا اینو به زودی به یک دلار میرسد و شما این گفته را باور کنید چرا که یک دلار از نظر شما عدد بالایی برای یک توکن ارز دیجیتال نیست. اما باید به این نکته توجه کنید که تعداد توکنهای در گردش این پروژه 550 هزار میلیارد است و قیمت یک دلاری توکن، ارزش بازار پروژه را به چندین برابر ارزش بازار بیت کوین و اتریوم به عنوان اصلیترین پروژههای بازار میرساند.

نکته مهم دیگری که باید در این مورد باید به آن توجه شود، حجم معاملات و تراکنشهای توکنهای یک پروژه است. بسیاری از پروژههای کلاهبرداری که تنها در صرافیهای ارز دیجیتال غیرمتمرکز ایجاد شدهاند، با انجام چند معامله صوری در استخر نقدینگی توکنهای خود، ارزش توکن را با کمترین معامله به مقدار بالا میرسانند. در چنین شرایطی ممکن است شما 10 توکن پروژه را به قیمت هر کدام 10 دلار خریده باشید. اگر تعداد توکنهای در گردش پروژه 1 میلیارد باشد، ارزش بازار آن به 10 میلیارد دلار میرسد در حالی که تنها 10 توکن پروژه معامله شده است. بنابراین همیشه باید به نسبت ارزش بازار پروژه به حجم معاملات آن نیز توجه کرد.

ماهیت تورمی یا ضدتورمی توکنهای پروژه

یکی از اساسیترین متغیرها در اقتصاد توکن، تورم است. پروژههایی که در طی زمان توکنهای آنها در حال افزایش است ماهیت تورمی دارند و با افزایش عرضه، قیمت توکنهای آنها کاهش مییابد. البته این شرایط با فرض ثابت بودن مقدار تقاضا است و افزایش تقاضا میتواند این عرضه را جبران کند. طبیعی است که برای بیش از 90 درصد پروژههای ارز دیجیتال این تقاضا افزایشی نخواهد بود و به همین دلیل قیمت این توکنها کاهش مییابد. پروژههای با ماهیت تورمی توکنهای جدید خود را برای فعالیت استخراج یا استیکینگ استفاده میکنند و پاداش ماینرها و اعتبارسنجها را با ایجاد تورم پرداخت میکنند. این روند را میتوان با چاپ ارز فیات و پول بدون پشتوانه مقایسه کرد.

در مقابل، دستهای از ارزهای دیجیتال هستند که ماهیت ضدتورمی دارند. اولین نکته در مورد این ارزها این است که کل توکنهای قابل ساخت آن مشخص و به یک عدد خاص محدود شده است. به عنوان مثال تعداد کل توکنهای بیت کوین قرار است 21 میلیون توکن باشد. دومین نکته در مورد این توکنها مربوط به نرخ افزایش تعداد توکنهای در گردش است.

این پروژهها سعی میکنند با تعیین قوانین خاص، تعداد توکنهای جدیدی که عرضه میشود را کنترل کنند. به عنوان مثال، در شبکه بیت کوین از هر چهار سال یک بار در طی فرآیند هاوینگ، پاداش استخراج ارز دیجیتال نصف میشود و این باعث کنترل عرضه توکنهای پروژه میشود. بنابراین بیت کوین در حال حاضر به دلیل عرضه کوین جدید تورمی است اما تورم آن در زمان در حال کاهش است تا در نهایت با رسیدن به 21 میلیون توکن تورم نیز به صفر برسد.

مساله مهم دیگری که در مورد پروژههای ضدتورمی وجود دارد توکن سوزی است. توکن سوزی به معنی ارسال توکنهای ارز دیجیتال پروژه به یک آدرس با کلید عمومی مشخص و بدون کلید خصوصی است تا دیگر امکان استفاده از این توکنها وجود نداشته باشد. توکن سوزی گاهی اوقات از توکنهای در دست تیم مدیریتی پروژه انجام میشود و گاهی اوقات بخشی از هزینه کارمزدهای شبکه به آدرس مورد نظر ارسال میشود. بایننس از نوع اول و اتریوم 2 از نوع دوم توکن سوزی استفاده میکند. این پروژهها با کاهش توکنهای در گردش خود، به دنبال افزایش ارزش توکنهای باقیمانده هستند.

بررسی اپلیکیشن پروژه در تحلیل بنیادی ارز دیجیتال

یکی دیگر از عوامل درونی پروژه که در تحلیل فاندامنتال ارز دیجیتال مورد بررسی قرار میگیرد بررسی قراردادهای هوشمند و اپلیکیشنهای پروژهها است. این قراردادها و اپلیکیشنها به عنوان محصولات اصلی پروژه شناخته میشوند بنابراین هر چه وضعیت اجرایی این اپلیکیشنها بهتر باشد، به احتمال زیاد پروژه آینده خوبی خواهد داشت. بررسی اپلیکیشن و قراردادهای هوشمند برای پروژههای مختلف با یکدیگر متفاوت است.

به عنوان مثال، برای یک بلاک چین جدید که ادعا میکند سرعت بیشتر و هزینه کمتری فراهم میکند علاوه بر بررسی غیرمتمرکز بودن یا متمرکز بودن شبکه میتوان این ویژگیها را در عمل نیز بررسی کرد. طبیعی است که تعداد تراکنشهایی که در واحد زمان ثبت میشود برای این پروژهها مهم است. به عنوان مثال، پروژه سولانا که خود را به عنوان یک رقیب جدی برای اتریوم مطرح میکند، مقیاسپذیری بسیار بالایی دارد و هزینه ثبت تراکنش در آن نیز کم است. امروزه تعداد زیادی قرارداد هوشمند نیز بر بستر آن اجرا میشود. اما این پروژه بسیار متمرکزتر از اتریوم و سایر رقبا است و علاوه بر این بارها دچار مشکلات فنی و قطعی شبکه شده است.

در مورد پروژههایی که به عنوان قرارداد هوشمند فعالیت میکنند باید امنیت قرارداد هوشمند بررسی شود. از آنجایی که این کار تخصصی است میتوان به بررسی شرکتهای فعال در این حوزه بسنده کرد. بنابراین، در بررسی قرارداد هوشمند حتما باید توجه کنید که یک یا چند شرکت معتبر آن را «Audit» کرده باشد. علاوه بر این، توجه به ظاهر وب سایتها و رابط کاربری آنها نیز مهم است. معمولا پروژههایی که کار با آنها راحت است کاربران زیادی را به خود جلب میکند که این برای فعالیت پروژه حیاتی است. پروژههای اجرا شده بر روی بلاک چین بایننس معمولا از نظر رابط کاربری وضعیت خوبی دارند.

تحلیل فاندامنتال ارز دیجیتال با بررسی اخبار

تحلیل فاندامنتال ارز دیجیتال یک فرآیند پیوسته است و اینطور نیست که شما با یک بار بررسی پروژه بتوانید در مورد آینده پروژه با قطعیت نظر بدهید. پروژههای ارز دیجیتال در مرحله اول خود با ایردراپ، نظر سرمایهگذاران را به خود جلب میکنند و با ارائه توضیحات کامل در مورد پروژه و آینده آن اقدام به جذب سرمایهگذار در عرضه اولیه توکنهای ارز دیجیتال خود میکنند. بسیاری از پروژهها در این مرحله محصولی برای ارائه ندارند و بیشتر به عنوان یک ایده مطرح هستند. مراحل توسعه پروژه پس از این مراحل اولیه آغاز میشود و ممکن است در این مسیر تغییراتی در برنامهها ایجاد شود یا مشکلاتی بر سر راه پروژه شکل بگیرد.

معمولا پروژهها ابتدا شبکه تست خود را راهاندازی میکنند تا با استفاده از آن بتوانند خطاهای احتمالی موجود را شناسایی و رفع کنند. در صورت موفقیت آمیز بودن این مرحله، مرحله ایجاد شبکه اصلی آغاز میشود. در میانه راه پروژههای مختلف برای رسیدن به اهداف مشترک با یکدیگر همکاری میکنند و همه این عوامل در طی زمان میتوانند بر روی قیمت توکنهای پروژه اثر گذار باشند. در ادامه این مقاله مهمترین عواملی که میتواند بر قیمت توکنهای پروژه اثرگذار باشد را معرفی میکنیم.

راهاندازی شبکه تست

راهاندازی «شبکه تست» (TestNet) برای یک پروژه بلاک چینی به عنوان اولین گام در راستای شروع فعالیت عملی شناخته میشود. اجرایی شدن شبکه تست به خودی خود میتواند باعث ارزشمندی توکن پروژه شود اما موفقیت آمیز بودن آن شانس رشد قیمتی را بیشتر میکند چرا که سرمایهگذاران به این نتیجه میرسند که به زودی شبکه اصلی پروژه راهاندازی خواهد شد.

راهاندازی شبکه اصلی

اجرای «شبکه اصلی» (MainNet) یک پروژه ارز دیجیتال، مهمترین مرحله توسعه آن است. با انجام این کار موفقیت پروژه در راهاندازی بلاک چین و پلتفرم به صوت عملی اثبات میشود و پروژه میتواند به سایر مراحل توسعه خود بپردازد. راهاندازی شبکه اصلی معمولا تاثیر زیادی بر روی قیمت دارد و به همین دلیل تاریخ این رویداد برای بسیاری از سرمایهگذاران حائز اهمیت است.

فهرست شدن در صرافی

یکی از اخبار مهم در ارتباط با توکنهای یک پروژه فهرست شدن (Listing) آن در یک صرافی ارز دیجیتال معتبر و بزرگ است. این اتفاق باعث اضافه شدن نقدینگی جدید به شبکه و رشد قیمتی توکن پروژه میشود. معمولا میزان اثرگذاری این خبر به عواملی مثل شرایط کلی بازار و اعتبار صرافی مورد نظر بستگی دارد. توکنهایی که معمولا در صرافیهای «بایننس»، «کوین بیس»، «افتیایکس»، «هوبی» و «کوکوین» فهرست میشوند با رشد قیمتی همراه هستند.

توکن سوزی

توکن سوزی یکی دیگر از اخبار تاثیرگذار بر قیمت توکنهای یک شبکه ارز دیجیتال است. رویداد توکن سوزی اگر در مقیاس گسترده انجام شود میتواند با کاهش توکنهای در گردش اثر مثبتی بر روی قیت پروژه داشته باشد. تجربه نشان میدهد که این خبر در روزهای مثبت و رندهای صعودی بازار کاملا تاثیرگذار است اما در روزهای منفی تاثیر چندان بزرگی بر روی قیمت توکن ندارد.

جلسات پرسش و پاسخ

یکی دیگر از اخباری که در حوزه ارزهای دیجیتال مطرح است مربوط به جلسات پرسش و پاسخ مدیران و توسعهدهندههای پروژه ارز دیجیتال با رسانهها است. در این جلسات معمولا فعالیتهای انجام شده در ماههای گذشته و برنامههای آتی پروژه مورد بحث قرار میگیرد. به طور کلی این جلسات تاثیر زیادی بر روی قیمت توکن پروژه ندارند مگر اینکه در حین گفتوگو، خبرهای مثبتی برای پروژه مثل همکاری با سایر پروژهها و شرکتها منتشر شود.

همکاری با سایر پروژهها

تاثیر همکاری با سایر پروژهها بستگی به نوع همکاری دارد. برخی از همکاریها باعث گسترش تعداد فعالان و سرمایهگذاران در پروژه میشود بنابراین با افزایش تقاضا، قیمت توکنهای پروژه نیز افزایش مییابد. برخی از همکاریها تکنولوژیک هستند و امکانات جدیدی را به شبکه و اپلیکیشن پروژه اضافه میکنند. کمترین تاثیر این نوع همکاریها ایجاد حس مثبت نسبت به پروژه در بازار است.

ارائه یک محصول جدید

پروژههای ارز دیجیتال فعال معمولا در طی زمان محصولات جدید برای پروتکل خود ارائه میکنند. به عنوان مثال، برخی از بلاک چینهای مقیاسپذیر مثل هارمونی وان و آوالانچ، پلهای انتقال توکن بین خود و سایر شبکههای ارز دیجیتال ایجاد میکنند که این مساله میتواند باعث گسترش فضای فعالیت پروژه شود. در برخی از پروتکلهای مالی ممکن است یک ایده جدید یا یک بازار جدید راهاندازی شود. معمولا این اخبار نیز تاثیر مثبتی بر قیمت توکنهای پروژه میگذارند.

جذب سرمایه

بسیاری از پروژههای ارز دیجیتال در مسیر رشد و توسعه خود بارها از شرکتهای بزرگ سرمایهگذاری جذب سرمایه میکنند تا سرعت رشد و توسعه پروژه خود را بالا ببرند. این خبر در صورتی تاثیرگذار است که شرکتهایی که در تامین سرمایه شرکت کردهاند شرکتهای معتبری باشند و مبلغ سرمایهگذاری شده مبلغ قابل توجهی باشد. معمولا تاثیر این نوع خبر لحظهای نیست و بیشتر برای بلندمدت تاثیرگذار است.

تامین سرمایه

گاهی اوقات برخی از پروژههای ارز دیجیتال بزرگ از افراد و شرکتهایی که ایدههای خوب و راهکارهای عملی برای توسعه آن دارند حمایت مالی میکنند. این کار معمولا با هدف گسترش کامیونیتی یک پروژه ارز دیجیتال و تامین بسترهای مختلف برای آن اکوسیستم انجام میشود. این کار معمولا از سمت پروژههای ساخت قرارداد هوشمند یا پروژههای لایه صفر برای گسترش فضای بلاک چین انجام میشود.

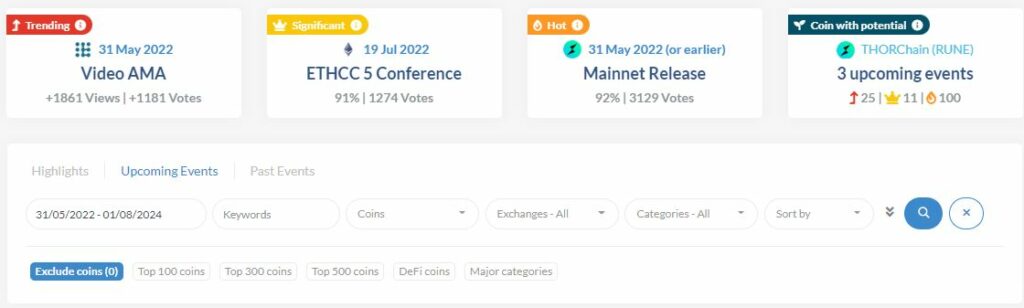

توجه به این نکته مهم است که برخی از این اخبار در زمان حال منتشر میشوند و تاثیر لحظهای خود را بر روی قیمت میگذارند اما برخی از آنها از زمانهای دور مشخص هستند و با اندکی تاخیر رخ میدهند. این اخبار معمولا تاثیر خود را در همان بلند مدت بر روی قیمت ایجاد میکنند و زمان رونمایی از پروژه قیمت به سقف رشد خود میرسد و کاهش مییابد. شما میتوانید از سایت «CoinMarkeCal» «+» تقویم مربوط به پروژههای مختلف و همچنین احساسات مربوط به آن رویدادها را مورد بررسی قرار دهید. برای مشاهده اخبار جدید نیز میتوان از سایت «Cryptopanic» «+» استفاده کرد.

تحلیل فاندامنتال ارز دیجیتال با بررسی وضعیت فعالیت پروژه

در بخشهای قبلی گفتیم که تحلیل فاندامنتال ارز دیجیتال چیست و معیارهای درونی و اولیه پروژه و اخبار چه تاثیری بر تحلیل پروژه دارند. هدف این بخش، تحلیل بنیادی ارز دیجیتال با بررسی فعالیت کاربران در سیستم است. هر ابزار و پلتفرمی اگر از طرف کاربران مورد استفاده قرار نگیرد بیارزش است. بنابراین، هدف ما در این قسمت بررسی فعالیت کاربران در شبکه با استفاده از برخی از معیارهای تحلیل آنچین است. بیشتر این معیارها عمومی هستند و در بیشتر سایتهای عمومی ارز دیجیتال مثل «Coinmarketcap» و «CoinGecko» میتوان به آنها دسترسی پیدا کرد.

هش ریت شبکه

«هش ریت» (Hash Rate) یا «نرخ هش» به میزان کل توان پردازشی موجود در شبکههای بلاک چینی با الگوریتم اجماع اثبات کار گفته میشود که به نوعی نشاندهنده تمایل کاربران به فعالیت در شبکه و تامین امنیت آن است. هرچه نرخ هش بالاتر باشد، کار ماینرهای خرابکار برای جمعآوری نیروی مورد نیاز برای حمله 51 درصدی به شبکه سختتر خواهد شد و به همین دلیل اعتبار شبکه بالا خواهد بود. ماینرها در صورتی به فعالیت در شبکه میپردازند که میزان درآمد آنها از فرآيند استخراج قابل قبول باشد. در صورتی که این مقدار کمتر شود تعداد زیادی از ماینرها نیز از شبکه خارج خواهند شد.

به طور کلی نرخ هش شبکه مهم است اما اینطور نیست که کاهش آن لزوما منجر به از بین رفتن شبکه بلاک چینی شود زیرا بلاکهای تولید شده توسط ماینرها، توسط فول نودها تایید میشود و ماینرها تنها بخشی از فول نودهای فعال در شبکه هستند. بنابراین میتوان گفت تا زمانی که فول نودها در شبکه درستکارانه فعالیت میکنند امکان خرابکاری در شبکه وجود ندارد. فعالیت به عنوان فول نود هزینه زیادی ندارد و با یک سیستم ساده با حافظه و اینترنت میتوان به فول نود شبکه تبدیل شد.

میزان استیکینگ در شبکه

در شبکههای بلاک چینی که از الگوریتم اجماع اثبات سهام به جای اثبات کار استفاده میکنند، تامین امنیت شبکه به جای فرآیند ماینینگ از طریق فرآیند استیکینگ انجام میشود. در این فرآیند سرمایهگذاران توکنهای ارز دیجیتال خود را در قراردادهای مربوط به شبکه قفل میکنند و به نسبت تعداد توکنهای خود به کل توکنهای قفل شده، شانس ایجاد بلاک جدید و دریافت پاداش شبکه را به دست میآورند. ایجادکننده هر بلاک از قبل مشخص نیست و طی فرآیند تصادفی و با استفاده از میزان شانس هر کاربر انتخاب میشود. این مساله در تامین امنیت شبکه نقش مهمی دارد.

امنیت شبکه در بلاک چینهای اثبات سهام با استیکینگ تامین میشود. بدین صورت که در صورتی که یک کاربر فعالیت درستکارانه انجام ندهد و این فعالیت توسط سایر نودها شناسایی شود، کاربر جریمه میشود و بخشی از توکنهای قفل شده او از بین میرود. از طرف دیگر، برای حمله 51 درصدی به شبکه کاربر باید بیش از 50 درصد توکنهای شبکه را در اختیار داشته باشد که در این صورت با حمله به شبکه بیشترین ضرر متوجه خود کاربر خواهد شد. در بررسی میزان توکنهای استیک شده در شبکه توجه به متعادل بودن میزان استیکینگ اهمیت زیادی درارد.

در صورتی که میزان استیکینگ در شبکه خیلی پایین باشد، امنیت شبکه با مشکل روبهرو میشود و کاربر مخرب میتواند با وارد کردن بخش کوچکی از توکنهای شبکه به فرآیند استیکینگ فعالیت شبکه را مختل کند. از طرف دیگر اگر میزان استیکینگ در یک شبکه بالا خیلی زیاد باشد، سایر کاربردهای تعریف شده برای توکن با مشکل روبهور میشود. به همین دلیل بهتر است میزان متعادلی از توکنها در شبکه استیک شوند. شبکه هارمونی وان میزان مناسب استیکینگ را 50 درصد تعیین کرده است که بیشترین سود به کاربران در این درصد پرداخت میشود. با تغییر در این درصد، میزان پاداش به گونهای تغییر میکند که دوباره میزان استیکینگ پایدار شود.

تحلیل فاندامنتال با بررسی هزینه استخراج ارز دیجیتال

ماینرها برای تولید ارزهای جدید توان محاسباتی و انرژی مصرف میکنند. بنابراین، تولید هر کوین جدید در شبکههای ارز دیجیتال با الگوریتم اجماع اثبات کار هزینهای دارد که به عنوان هزینه تولید آن در نظر گرفته میشود. اگر قیمت کوینهای شبکه در بازار گرانتر از هزینه تولید یک کوین باشد در این صورت استخراج ارز دیجیتال منطقی خواهد بود، در غیر اینصورت ماینرها دستگاههای خود را خاموش خواهند کرد. خاموش شدن بخشی از ماینرهای شبکه هزینه تولید یک بیت کوین را کاهش میدهد اما امنیت شبکه را با مشکل روبهرو میکند.

معمولا بررسی این هزینه برای شبکههای مشابه بیت کوین بسیار مهم است چرا که میتواند تا حدود زیادی قیمت کف را برای کوینهای شبکه مشخص کند. این هزینه را میتوان مشابه هزینه صرف شده برای استخراج طلا به عنوان پشتوانه تولید بیت کوین نیز در نظر گرفت که باعث ارزشمندی توکنهای آن میشود. قیمت تولید بیت کوین را میتوانید با جستوجوی عبارت «Bitcoin production cost» در بخش اندیکاتورهای تریدینگ ویو به نمودار بیت کوین اضافه کنید. با توجه به نمودار زیر در حال حاضر بیت کوین زیر قیمت تولید معامله میشود که البته هنوز قیمت آن بالای هزینه مربوط به مصرف برق است.

تعداد و ارزش تراکنشها

همانطور که در بخشهای قبل نیز گفته شد، بدون استفاده کاربران از شبکه، توکنهای آن هیچ ارزش و اهمیتی نخواهد داشت. تعداد تراکنشهای انجام شده به ثبت رسیده در یک شبکه ارز دیجیتال میتواند معیار خوبی برای بررسی فعالیت کاربران شبکه باشد. اگرچه امکان تفکیک بین تراکنشهای واقعی و تراکنشهای مصنوعی سخت است و این مساله ممکن است صحت اطلاعات را مورد شک و شبهه قرار دهد اما در هر حال میتوان با مقایسه نسبی تعداد تراکنشها در پلتفرمهای مختلف یا تعداد تراکنشها در بازههای زمانی مختلف به بررسی میزان علاقه کاربران به فعالیت در شبکه پرداخت.

ارزش تراکنشها مورد دیگری است که در بررسی فعالیتهای کاربران میتواند موثر باشد. 10 تراکنش ثبت شده در یک شبکه ارز دیجیتال ممکن است منجر به انتقال ارزش 10 دلاری شود درحالی که در یک شبکه دیگر ممکن است تنها در 1 تراکنش چندین هزار دلار جابجا شده باشد. طبیعی است که کم بودن تعداد تراکنشها امکان دستکاری ارزش تراکنشها را بالا میبرد و به همین دلیل بهتر است این دو متغیر به صورت یکجا مورد بررسی قرار بگیرند. برای مشاهده مقدار این دو متغیر برای ارزهای معروف میتوانید از سایت «Blockchain» «+» استفاده کنید.

تعداد آدرسهای منحصربهفرد و تعداد آدرسهای فعال

افزایش تعداد آدرسهای یک شبکه ارز دیجیتال را میتوان معادل افزایش تعداد مشتریان یک فروشگاه در نظر گرفت. بنابراین، هر چه تعداد آدرسهای منحصربهفرد ایجاد شده در یک شبکه افزایش پیدا کند، نشانگر علاقهمندی کاربران به شبکه است. طبیعی است که در این میان آدرسهایی که شامل توکنهای شبکه هستند اهمیت بیشتری برای پروژه دارند. بنابراین میتوان از میان تمام آدرسها تنها آنهایی که از شامل توکنهای پروژه هستند را در نظر گرفت.

نکته مهم دیگر در مورد آدرسهای ساخته شده در شبکه فعال بودن آنها است. برخی از کاربران شبکه برای سرمایهگذاری بلند مدت بر روی پروژههای ارز دیجیتال سرمایهگذاری میکنند به همین دلیل تعداد تراکنشهای این کیف پولها بسیار پایین است. در مقابل، برخی از آدرسها به طور دائم فعال هستند و برای ترید یا خرید وفروش کالا و خدمات از ارزهای خود استفاده میکنند. کاربران فعال شبکه میتوانند نشانه خوبی برای کارایی شبکه باشند و کاربران هودلر میتوانند ویژگی ذخیره ارزش توکنها را نمایش دهند. با مراجعه به صفحه مربوط به هر ارز دیجیتال و بخش «Holders» در سایت کوینمارکتکپ، میتوان میزان آدرسها و تغییرات آنها را مشاهده کرد.

کارمزد تراکنشهای شبکه

کارمزد تراکنشهای شبکه یکی از معیارهای پیچیده برای تحلیل فاندامنتال ارز دیجیتال است و برای بررسی آن باید از سایر متغیرها نیز استفاده کرد. بالا بودن کارمزد تراکنشها در یک شبکه بدون افزایش تعداد تراکنشها نشاندهنده ضعف شبکه است و معمولا به ندرت چنین چیزی اتفاق میافتد. بالا بودن کارمزد تراکنشها با افزایش تعداد تراکنشها نشاندهنده علاقهمندی کاربران به استفاده از شبکه و عدم مقیاسپذیری مناسب شبکه است. این مساله اگرچه به نفع ماینرها است ولی در بلند مدت باعث کاهش تعداد کاربرهای شبکه میشود.

کارمزد پایین در شبکه زمانی قابل قبول است که تعداد تراکنشهای روزانه شبکه به حد مناسبی رسیده باشد. کارمزد پایین در چنین شرایطی میتواند چند دلیل عمده داشته باشد. دلیل اول متمرکز بودن شبکه است. در این حالت شبکه از تعداد کمی نود استفاده میکند و به همین دلیل مقیاسپذیری شبکه خود را افزایش میدهد و به همین دلیل هزینه کارمزد نیر کاهش مییابد. دلیل دوم، استفاده از تکنولوژیهای قدرتمند و جدید مثل پروژههای لایه دوم است. به عنوان مثال شبکه پلیگون به عنوان پروژه لایه دوم اتریوم، کارمزد تراکنش بسیار پایینتری نسبت به خود شبکه اتریوم دارد.

در هر صورت میزان کارمزد تراکنشها برای شبکههای غیرتورمی مثل بیت کوین بسیار مهم است زیرا پس از اتمام کلیه توکنهای شبکه، پاداش ماینرها تنها شامل کارمزدهای پرداخت شده توسط کاربران خواهد بود. در چنین شرایطی مجموعه عوامل قیمت بیت کوین، هزینه تراکنش و تعداد تراکنشها باید گونهای باشد که مقدار کل هزینه کارمزد تراکنش در یک بلاک صرفه اقتصادی برای ماینرها داشته باشد. در بلاک چینهای با اثبات سهام چون هزینه زیادی برای تولید بلاکهای جدید صرف نمیشود، مشکلی از این بابت وجود ندارد.

روشهای کسب درآمد از ارزهای دیجیتال

تحلیل فاندامنتال ارز دیجیتال همانند سایر انواع تحلیلها به منظور کسب درآمد از ارزهای دیجیتال صورت میگیرد. در صورتی که سایر انواع تحلیلها به طور خاص بر روی توکن پروژه تاکید دارند، تحلیل بنیادی ارز دیجیتال سایر روشهای کسب درآمد از ارزهای دیجیتال را نیز پیش پای سرمایهگذاران و تریدرها قرار میدهد. همین مساله میتواند به کاربران کمک کند تا میزان سود خود را افزایش دهند یا با استفاده از روشهای مختلف، ریسک مربوط به سرمایهگذاریهای خود را کاهش دهند.

برای بررسی روشهای کسب درآمد از ارزهای دیجیتال کاربران باید با حوزههای مختلف موجود در این بازار آشنا باشند. حوزه دیفای یا امور مالی غیرمتمرکز، اصلیترین منبع کسب درآمد در بازار ارزهای دیجیتال است. در این حوزه، ابزارهای مالی مختلف موجود در بازارهای مالی سنتی برای استفاده در بازار ارزهای دیجیتال بهینهسازی شدهاند. علاوه بر این، ابزارهای مالی جدید مختص به رمزارها نیز در این حوزه طراحی و پیادهسازی شده است. کاربران میتوانند با تامین نقدینگی برای استخرها و درگیر شدن در پروتکلهای وامدهی و وامگیری از این حوزه کسب درآمد داشته باشند.

بازیهای بلاک چینی و متاورسی نیز از روشهای دیگر کسب درآمد در بازار ارزهای دیجیتال است. کاربران میتوانند مالک زمینها، بازیها و سایر آیتمهای موجود در بازیها و متاورسها باشند و با فروش آنها به کسب درآمد بپردازند. بسیاری از این آیتمها را میتوان به صورت رایگان و با انجام بازی نیز به دست آورد که شانس زیادی برای کاربران در کسب درآمد ایجاد میکند. NFTها علاوه بر بازیها و آثار هنری کاربردهای دیگری مثل دامنههای بلاک چینی نیز دارند که فعالیت در این حوزه نیز میتواند سود زیادی نصیب سرمایهگذاران کند.

در نهایت توجه داشته باشید که تمامی روشهای کسب درآمد در بازار ارزهای دیجیتال مثل استخراج ارز دیجیتال و دیفای و NFT همگی دارای ریسکهای مربوط به خود هستند و سرمایهگذاری در آنها بدون توجه به خطرات محتمل میتواند آثار زیانباری برای سرمایهگذاران داشته باشد.

سایت تحلیل فاندامنتال ارز دیجیتال

تحلیل فاندامنتال ارز دیجیتال نیازمند منابع و اطلاعات گوناگون است. بدون داشتن اطلاعات در مورد پروژه، اهداف آن، فعالیت کاربران و توکن پروژه امکان انجام تحلیل درست از پروژه وجود ندارد. برای کسب اطلاعات اولیه در مورد اهداف، تیم، سرمایهگذاران، اقتصاد توکنهای پروژه و نقشه راه آینده، بهترین منبع وایت پیپر پروژه و سایت اصلی آن است. برای دسترسی به اطلاعات عمومی در مورد توکنها پروژه میتوان از سایتهای عمومی مثل «Coinmarketcap» «+» و «Coingecko» «+» استفاده کرد. وبسایت «Messari» «+» نیز یکی از وبسایتهای معتبر ارائهدهنده بررسیهای علمی در مورد شرایط بنیادی پروژههای ارز دیجیتال است.

برای دسترسی به تقویم اخبار و اطلاعات مهم در مورد پروژهها استفاده از سایت «Coinmarketcal» «+» میتواند مفید باشد. این سایت علاوه بر مشخص کردن تقویم رخدادهای مهم، احساسات کاربران به این رویدادها را نیز مورد ارزیابی قرار میدهد و از این طریق یک تحلیل سنتیمنتال برای پروژه ارائه میکند. «Lunar Crush» «+» وبسایت دیگری است که برای بررسی وضعیت اجتماعی پروژهها استفاده میشود و از معیارهای خاصی برای این کار استفاده میکند.

بخش مهم دیگری از اطلاعات مورد نیاز برای تحلیل فاندامنتال ارز دیجیتال از بررسی فعالیتهای درون زنجیرهای پروژهها به دست میآید. وبسایتهای مرورگر بلاک مربوط به هر شبکه در این زمینه میتواند مفید و قابل استفاده باشد. وبسایت «Blockchain» «+» یکی از سایتهای معتبر برای بررسی اطلاعات درون زنجیرهای است که اطلاعات مربوط به ارزهای اصلی و حوزههای مختلف مثل دیفای و nft در آن قابل بررسی است. وبسایت «Defillama» «+» اصلیترین منبع رایگان برای بررسی میزان سرمایه قفل شده در بلاک چینها و پروژههای دیفای است.

مشکل تحلیل فاندامنتال ارز دیجیتال چیست ؟

تحلیل فاندامنتال ارز دیجیتال هنوز مثل تحلیل بنیادی در سایر بازارهای مالی بالغ نشده است و به همین دلیل امکان بررسی دقیقتر پروژهها به صورت کمی در این بازار وجود ندارد. بیشتر آمارها و متغیرهای مورد استفاده به صورت کیفی هستند و گستردگی حوزههای فعالیت و تکنولوژیهای استفاده شده کار ارزیابی را سختتر کرده است. مشکل مهم دیگری که در حوزه ارزهای دیجیتال وجود دارد، عدم اطمینان از صحت اطلاعات ارائه شده در مورد پروژهها است. این مساله باعث شده است همواره درصدی از عدم اطمینان برای سرمایهگذاری در ارزهای دیجیتال در میان سرمایهگذاران وجود داشته باشد.

تحلیل بنیادی بهتر است یا تحلیل تکنیکال ؟

در بازار ارزهای دیجیتال سرمایهگذاران باید تا حدود زیادی به هر دو نوع تحلیل تسلط داشته باشند و نمیتوان گفت یکی از آنها بر دیگری برتری دارد. تحلیل فاندامنتال به کاربر کمک میکند تا دلیل مناسبی برای سرمایهگذاری بر روی یک پروژه ارز دیجیتال پیدا کند. در مقابل، تحلیل تکنیکال نقطه ورود و خروج مناسب برای سرمایهگذاری در روی یک پروژه را مشخص میکند. معمولا تحلیل فاندامنتال برای سرمایهگذاریهای بلندمدت و تحلیل تکنیکال برای نوسانگیری از بازار ارزهای دیجیتال مناسب است. توجه داشته باشید که به دلیل نوسانات شدید قیمتی، سرمایهگذاری چندین ساله بر روی آلتکوینها توصیه نمیشود و به همین دلیل بهتر است از تحلیل تکنیکال برای ورود و خروج به موقع استفاده کنید.

جمعبندی

هدف تحلیل فاندامنتال ارز دیجیتال بررسی تکنولوژی و فناوری استفاده شده در پروژههای ارز دیجیتال و سنجش اهداف، تیم، سرمایهگذاران، نقشه راه و تمایلات کاربران در استفاده از پروژه است. بررسی شرایط اقتصادی تعیین شده برای توکن یا کوین پروژه ارز دیجیتال در کنار بررسی سایر روشهای کسب درآمد از رمزارزها و اخبار تاثیرگذار از دیگر اهداف تحلیل فاندامنتال ارز دیجیتال است. شناخت اولیه نسبت به پروژه ارزدیجیتال و توکن آن برای هر سرمایهگذاری لازم و ضروری است اما برای پیدا کردن موقعیتهای مناسب سرمایهگذاری نیاز به تحلیل عمیق و جامع است. در این مقاله سعی شد موضوعات مورد نیاز برای تحلیل فاندامنتال ارز دیجیتال و منابع دسترسی به آنها به طور کامل آموزش داده شود.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش ترید ارزهای دیجیتال — از صفر تا صد» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- ترید ارز دیجیتال چیست ؟ – آموزش از صفر تا صد

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- تریدر کیست و چگونه یک تریدر موفق شویم ؟ — راهنمای کامل

- کندل استیک چیست ؟ — آموزش الگوهای مهم به زبان ساده

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

- صرافی ارز دیجیتال — کدام صرافی آنلاین ارز دیجیتال برای ایرانیان بهتر است؟

- ۱۰ برنامه ترید ارز دیجیتال که باید بشناسید – بهترین نرم افزارها برای مبتدی و حرفه ای ها

- انواع استراتژی معاملاتی در ارز دیجیتال چیست؟ – نحوه انتخاب و طراحی به زبان ساده

- بای استاپ چیست ؟ – از اهمیت تا کاربرد به زبان ساده

- بهترین کیف پول ارز دیجیتال کدام است ؟ | راهنمای استفاده تصویری گام به گام

- کیف پول بیت کوین چیست ؟ | نحوه ساخت کیف پول بیت کوین — به زبان ساده

- ساخت کیف پول بیت کوین بلاک چین — راهنمای تصویری

- تحلیل تکنیکال چیست و چگونه آن را یاد بگیریم؟ – کاربرد، مزایا و معایب

- تریدینگ ویو چیست و چگونه با آن کار کنیم؟ — آموزش تصویری

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد

- تحلیل بنیادی چیست ؟ | به زبان ساده

- تحلیل فاندامنتال ارز دیجیتال — آموزش از صفر تا صد رایگان(همین مطلب)

- هودل چیست و HODL کردن به چه معناست؟ — به زبان ساده

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- مدیریت ریسک چیست؟ – فرآیندها و روش های انجام به زبان ساده

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده

- میانگین متحرک چیست ؟ + پیاده سازی Moving Average در پایتون

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- تایم فریم چیست ؟ – مفهوم دوره زمانی به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- کندل چیست و انواع کندل ها بیانگر چه هستند؟ — به زبان ساده

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تشخیص روند بازار — از صفر تا صد

- خط روند چیست؟ – در تحلیل تکنیکال و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- الگوهای هارمونیک در تحلیل تکنیکال – آموزش تصویری از صفر تا صد

- تریگر چیست و چه کاربردی در بورس و تحلیل تکنیکال دارد؟ — کامل و ساده

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- اسکالپ چیست ؟ — Scalp در فارکس به زبان ساده

- مدیریت سرمایه چیست و چگونه آن را یاد بگیریم؟ — راهنمای کاربردی و عمومی

- استاپ لاس چیست ؟ — توضیح حد ضرر به زبان ساده

- کال مارجین چیست ؟ — توضیح به زبان ساده

- لیکویید شدن چیست ؟ — لیکوئید در ارز دیجیتال به زبان ساده

- موثرترین تکنیک های مدیریت ریسک در بورس — به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- کندل دوجی چیست ؟ + آموزش انواع به زبان ساده

- بهترین زمان ترید ارز دیجیتال چه وقتی است؟ – آنچه باید بدانید

- تفاوت استاپ لیمیت و استاپ مارکت چیست ؟ – به زبان ساده

- پولبک چیست و چطور از آن استفاده کنیم ؟ – به زبان ساده + نکات کلیدی

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

- روش های ترید ارز دیجیتال که باید بدانید

- سوئینگ تریدینگ چیست ؟ – توضیح Swing Trading به زبان ساده

- کندل چکش چیست ؟ – نحوه شناسایی و کاربرد – به زبان ساده

- کندل چکش معکوس چیست ؟ – از شناسایی تا کاربرد

- معامله شورت و لانگ چیست؟ – به زبان ساده و در ارز دیجیتال

- معاملات اسپات چیست ؟ – آموزش اسپات تریدینگ به زبان ساده

- سفارش OCO چیست ؟ – توضیح استفاده و کاربرد به زبان ساده

- بهترین استراتژی ترید ارز دیجیتال چیست ؟ – معرفی 20 تکنیک کلیدی

- عمق بازار چیست ؟ – توضیح کاربرد و نمودار به زبان ساده

- استاپ مارکت چیست ؟ – به زبان ساده + آموزش

- استاپ لیمیت چیست ؟ – توضیح سفارش با حد ضرر به زبان ساده

- اصطلاحات ترید ارز دیجیتال که باید بدانید – توضیح 83 اصطلاح کلیدی

- سیستم معاملاتی چیست ؟ – توضیح اهمیت به زبان ساده

- بهترین اندیکاتور برای نوسان گیری ارز دیجیتال – راهنمای کاربردی

- ترید روزانه ارز دیجیتال چیست ؟ — به زبان ساده

- معاملات مارجین چیست ؟ – Margin Trading به زبان ساده

- تارگت در ارز دیجیتال چیست ؟ – توضیح معنی به زبان ساده

- انواع تحلیل تکنیکال – ۱۰ روش و سبک هایی که باید بشناسید

- الگوهای تحلیل تکنیکال که باید بشناسید – ۲۶ الگو به زبان ساده

- ربات تریدر چیست ؟ – هر آنچه باید بدانید

- تریدر چیست و کیست؟ – دانستنی های مهم شغل تریدری

- ۸ ابزار هوش مصنوعی که به آن ها نیاز دارید – معرفی و کاربرد

- پرایس اکشن RTM چیست؟ – آموزش به زبان ساده

- اوردر بلاک چیست؟ – توضیح نحوه استفاده به زبان ساده

- الگوی مثلث صعودی یا افزایشی در تحلیل تکنیکال به زبان ساده

- آموزش الگوهای کندل استیک – راهنمای جامع ۴۷ الگو (مبتدی تا حرفهای) + مثال

- کندل Spinning Top در تحلیل تکنیکال – صفر تا صد + تشخیص و تفسیر

- استراتژی شکست خط روند – راهنمای جامع + تشخیص پولبک و فیک بریک اوت

- واگرایی مخفی چیست؟ – راهنمای جامع تشخیص و ترید در بازارهای مالی