انواع نمودار تحلیل تکنیکال – معرفی ۵ نمودار و کاربرد هر کدام

تحلیلگران بازارهای مالی و تریدرها برای اینکه بتوانند انواع بازارها را تحلیل کنند، نیاز به ابزاری دارند تا با استفاده از آن روند قیمت در بازار مربوطه را در گذر زمان ارزیابی و تحلیل کنند. این ابزار نمودار قیمت است. انواع نمودار تحلیل تکنیکال این امکان را به تریدرها میدهد تا بتوانند روندهای موجود در بازار موردنظر را شناسایی کنند و نواحی مهم را برای ورود و خروج به بازار موردنظر پیدا کنند تا در نهایت بتوانند معاملات موفقی را در بازار مربوطه انجام دهند. در این مطلب از مجله فرادرس برخی از مهمترین نمودارهای تحلیل تکنیکال را شرح میدهیم و کاربرد هر کدام را توضیح میدهیم. علاوه بر این موارد، توضیحاتی درباره وبسایت نمودار تحلیل تکنیکال، بهترین نمودار تحلیل تکنیکال و نمودارهای قیمت مناسب برای تحلیل بازار ارزهای دیجیتال ارائه میکنیم.

انواع نمودار تحلیل تکنیکال

برای بررسی و ارزیابی نوسانات قیمت در تحلیل تکنیکال، نمودارهای مختلفی وجود دارد که تریدرها میتوانند با استفاده از آنها رفتار گذشته و حال حاضر قیمت را ارزیابی کنند. این ارزیابی به آنها کمک میکند تا بتوانند پیشبینی بهتری از روندهای آتی در بازار مربوطه داشته باشند. در فهرست زیر برخی از انواع نمودار در تحلیل تکنیکال را ذکر میکنیم.

- نمودار خطی در تحلیل تکنیکال

- نمودار میله ای در تحلیل تکنیکال

- انواع نمودار شمعی

- انواع نمودار Heikin Ashi در تحلیل تکنیکال

- انواع نمودار Renko در تحلیل تکنیکال

۱. نمودار خطی در تحلیل تکنیکال

نمودار خطی یکی از انواع نمودار تحلیل تکنیکال است که تریدرها میتوانند برای تحلیل اطلاعات قیمت در بازههای زمانی از آن استفاده کنند. نمودار خطی نوعی نمودار است که اطلاعات قیمت را بهصورت خطهایی که نقاط قیمت را بههم متصل کردهاند، نسبت به زمان نشان میدهد.

بنابراین برای اینکه بتوانیم نمودار خطی را درک کنیم، به دو محور نیاز داریم. یکی از این محورها مربوط به زمان است و دیگری تغییرات قیمت را نشان میدهد. بنابراین تریدرها میتوانند با دنبال کردن نمودار خطی از تغییرات قیمت در بازههای زمانی مختلف آگاهی پیدا کنند.

در این حالت محور افقی مربوط به زمان و محور عمودی مربوط به قیمت است. نمودار خطی در تحلیل تکنیکال معمولا بر اساس قیمت پایانی دارایی موردنظر رسم میشود. بنابراین اطلاعات دیگری از قیمت همانند قیمت اولیه، بیشترین و کمترین قیمت را در بازه موردنظر نشان نمیدهد.

تحلیل نمودار خطی

تحلیل نمودار خطی به معنای بررسی پیشینه قیمتی در نمودارهای خطی برای شناسایی انواع روندهای موجود در بازار مربوطه است. با توجه به اینکه نمودارهای خطی نمایی ساده از رفتار قیمت را در اختیار تحلیلگران قرار میدهند بنابراین تریدرها میتوانند بهراحتی روندهای صعودی و نزولی در بازار مربوطه را شناسایی کنند.

ساختار ساده نمودارهای خطی باعث میشود تا تحلیلگران بتوانند بهراحتی نواحی حمایت و مقاومت مهم در نمودار را بررسی کنند و با توجه به این نواحی روندهای کلی قیمت در بازار مربوطه را ارزیابی کنند.

برای مثال همانطور که در تصویر زیر مشاهده میکنید، محور افقی در نمودار خطی، تغییرات زمان و محور عمودی در این نمودار تغییرات قیمت را نشان میدهد. در این مثال قیمت در ابتدا در روندی صعودی قرار دارد. در روندهای صعودی در نمودار، قیمت بیشینهها و کمینههای بیشتر از قبل ایجاد میکند.

در این مثال خط روندی صعودی را که با خطچین ترسیم شده است، در سمت چپ تصویر مشاهده میکنید. این خط روند صعودی همانند نوعی حمایت نیز برای نمودار خطی مربوطه عمل میکند. زمانی که قیمت در نمودار به خط حمایت نزدیک میشود، به سمت بالا حرکت میکند. پس از روندی صعودی در ادامه، نمودار قیمت وارد روندی نزولی میشود.

در این حالت بهتدریج بیشینهها و کمینههای کمتری تشکیل می دهد. در سمت راست تصویر زیر خط روند نزولی را مشاهده میکنید که بیشینههای قیمتی در روند نزولی را بههم متصل کرده است. در این حالت خط روند نزولی همانند خط مقاومتی عمل میکند. بنابراین زمانی که قیمت به خط مقاومت نزدیک میشود به سمت قیمتهای پایینتر حرکت میکند.

کاربرد انواع نمودار خطی در تحلیل تکنیکال

نمودار خطی با توجه به ساختار سادهای که دارد میتواند کاربردهای مهمی برای تریدرها و سرمایهگذاران بازارهای مالی داشته باشد. در ادامه این مطلب سعی میکنیم خلاصهای از این کاربردها را شرح دهیم.

شناسایی انواع روندها در نمودار تحلیل تکنیکال

نمودار خطی با توجه به اینکه قیمتهای پایانی مربوط به بازه زمانی موردنظر را بههم وصل میکند، دنبال کردن روندهای قیمتی موجود در بازه زمانی موردنظر را برای تریدرها آسان میکند. با توجه به اینکه قیمت دارایی یا سهام موردنظر با توجه به زمان تغییر میکند، بنابراین تریدرها میتوانند با دنبال کردن تغییرات قیمت، از روندهای صعودی، نزولی یا خنثی در بازار مربوطه اطلاع پیدا کنند.

از سویی دیگر با توجه به نوساناتی که قیمت در بازههای زمانی موردنظر دارد، ممکن است تریدرها را در ردیابی جهت حرکت صحیح با دشواریهایی روبرو کند و آنها را دچار خطا کند. نمودارهای خطی با توجه به اینکه معمولا بر اساس قیمتهای پایانی دارایی مربوطه تنظیم میشوند، بنابراین نوساناتی که اهمیت کمتری دارند را به تریدرها نشان نمیدهند.

بنابراین تریدرها و تحلیلگران میتوانند با توجه به قیمتهای مهم دارایی موردنظر در بازه زمانی مربوطه و دنبال کردن تغییرات آن در زمان، جهت حرکت قیمت را راحتتر تشخیص دهند. این موضوع مخصوصا برای افراد تازهکاری که قصد دارند روندهای قیمت در نمودار را پیدا کنند، بسیار اهمیت دارد.

مقایسه عملکرد بازارها

از دیگر کاربردهای انواع نمودار خطی در تحلیل تکنیکال استفاده از این نمودارها برای مقایسه عملکردهای داراییهای مختلف است. با توجه به سادگی نمودارهای خطی، زمانی که چندین نمودار را در کنار هم قرار میدهیم، بهراحتی میتوانیم عملکرد آنها را باهم مقایسه کنیم.

بنابراین نمودارهای خطی با استفاده از خطوطی که تغییرات قیمت را در بازههای زمانی متفاوت نشان میدهند، نمایی کلی و ساده از روندهای قیمت برای دارایی مربوطه را نمایش میدهند که این موضوع میتواند برای مقایسه انواع نمودارهای خطی برای داراییهای مختلف بسیار سودمند باشد.

تصمیمگیریهای استراتژیک

برای اینکه شرکتها و افراد بتوانند تصمیمگیریهای استراتژیک برای سرمایهگذاری یا ترید انجام دهند، نیاز دارند تا نمایی کلی از روندهای صعودی و نزولی قیمت دارایی موردنظر را بررسی کنند. این نمای کلی با نشان دادن روندهای قیمتی در بازار مربوطه، باعث میشود تا تریدرها از نوسانات کلی قیمت در بازههای زمانی موردنظر آگاهی پیدا کنند. این موضوع مخصوصا برای ارزیابی عملکرد بازار مربوطه برای برنامهریزیهای بلندمدت بسیار اهمیت دارد.

بررسی پیشینه قیمتی در انواع نمودار تحلیل تکنیکال

بررسی پیشینه قیمتی مهمترین موضوعی است که تحلیلگران تکنیکال آن را در نمودارهای قیمت بررسی میکنند. قیمت در نمودارها بهگونهای است که به تمامی رویدادهای اقتصادی، سیاسی و منطقهای و کلیه سیاستهای پولی و مالی واکنش نشان میدهد. بنابراین تریدرها با بررسی واکنشهای قیمتی به رویدادهای گذشته میتوانند پیشبینی بهتری از روندهای قیمتی برای رویدادهای مشابه آینده داشته باشند.

اطلاعرسانی از وضعیت بازارهای مالی

انواع نمودار خطی در تحلیل تکنیکال بهراحتی میتوانند برای اطلاعرسانی انواع بازارهای مالی استفاده شوند. این موضوع بهدلیل آسانتر بودن درک نمودارهای خطی نسبت به نمودارهای دیگر در تحلیل تکنیکال است. بنابراین افراد در انواع مختلف گزارشات از نحوه عملکرد سهام یا دارایی موردنظر میتوانند با استفاده از نمودارهای خطی، مخاطبان خود را در جریان روندهای قیمت مربوط به دارایی موردنظر قرار دهند.

استفاده در تحلیل تکنیکال

با وجود سادگی نمودارهای خطی و اطلاعات کمتری که نسبت به دیگر نمودارها دارند، تریدرها میتوانند نواحی مهم حمایت و مقاومتی را با استفاده از نمودارهای خطی پیدا کنند. این موضوع به این دلیل است که بهدلیل آسان بودن رسم این نمودار، تریدرها میتوانند راحتتر نواحی مهم قیمتی را در نمودار مربوطه شناسایی کنند.

یادگیری تحلیل نمودار با فرادرس

برای اینکه بتوانیم انواع نمودارها در تحلیل تکنیکال را بررسی کنیم میبایست پیشینه قیمتی موجود در نمودار را تحلیل کنیم. بررسی پیشینه قیمتی در نمودار برای این منظور انجام میشود تا به تریدرها در پیشبینی روندهای آتی نمودار قیمت کمک کند.

با توجه به استراتژی معاملاتی موردنظر میتوانیم نمودار قیمت را در تایمفریمهای متفاوتی بررسی کنیم. برای این منظور تریدرها میتوانند با توجه به اهداف معاملاتی خود از تایمفریمهای روزانه، ساعتی، ماهانه و انواع دیگری از بازههای زمانی استفاده کنند. پس از انتخاب تایمفریم میتوانیم روندهای صعودی و نزولی در نمودار را شناسایی کنیم و با توجه به رفتار قیمت در نمودار نواحی مهم قیمتی را مشخص کنیم.

نواحی مهم قیمتی نواحی از نمودار هستند که قیمت در برخورد به آنها واکنش نشان میدهد. تریدرها از این واکنشهای قیمتی برای انجام تریدهای موفق استفاده میکنند. از سویی دیگر برخی از الگوهای قیمتی تکرار شونده در نمودار قیمت وجود دارند که تریدرها میتوانند با شناسایی آنها احتمال موفقیت در معاملات خود را افزایش دهند.

بنابراین با ترکیب نواحی مهم قیمتی که در قالب نواحی حمایت و مقاومتی در نمودار قیمت وجود دارند و الگوهای قیمتی تکرارشونده، تریدرها میتوانند تحلیل مناسبی را از روند آتی بازار مربوطه ارائه کنند. برای تحلیل درست انواع نمودار قیمت افراد میبایست مهارت خود را در تحلیل تکنیکال افزایش دهند. برای این منظور فیلمهای آموزشی متنوعی در فرادرس تهیه شده است که برخی از آنها را میتوانید در فهرست زیر مشاهده کنید.

- فیلم آموزش تحلیل تکنیکال با ایچیموکو برای سرمایه گذاری فرادرس

- فیلم آموزش سایت TradingView برای تحلیل تکنیکال در سرمایه گذاری بازار مالی فرادرس

- فیلم آموزش استراتژی معاملاتی رابرت ماینر برای معامله در بازارهای مالی فرادرس

- فیلم آموزش پرایس اکشن آر تی ام در بازارهای مالی فرادرس

- فیلم آموزش مقدماتی پرایس اکشن در بورس و بازارهای مالی فرادرس

- فیلم آموزش تحلیل تکنیکال بازارهای مالی به روش وایکوف فرادرس

برای مشاهده فیلمهای آموزشی بیشتر درباره تحلیل تکنیکال و مباحث مربوط به ترید در بازارهای مالی میتوانید از لینک زیر استفاده کنید.

۲. نمودار میله ای در تحلیل تکنیکال

نمودارهای میلهای همانطور که از نام آنها میتوان متوجه شد، از خطهایی عمودی همانند میله تشکیل شدهاند که دارای خطهای افقی کوچکی نیز هستند. نمودارهای میلهای اطلاعات جامعتری نسبت به نمودارهای خطی در اختیار تریدرها قرار میدهند.

با استفاده از نمودارهای میلهای میتوان بیشترین و کمترین قیمت، قیمت اولیه و قیمت پایانی را در بازه موردنظر بررسی کرد. خط عمودی در نمودار میلهای بیانگر بیشینه و کمینههای قیمتی و خطهای افقی در چپ و راست نمودار میلهای نیز بیانگر قیمتهای اولیه و پایانی در بازه زمانی مربوطه است.

مثال برای نمودار میله ای

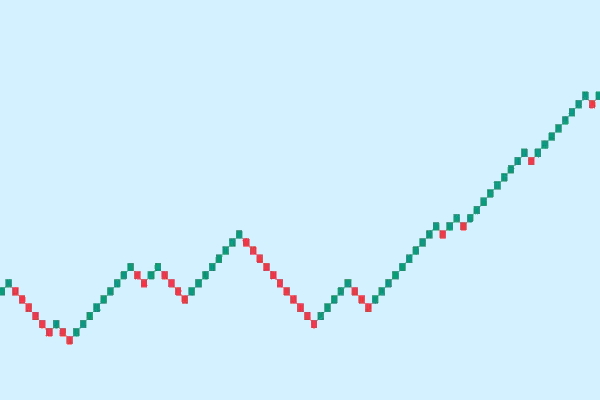

در تصویر زیر مثالی از نمودار میلهای برای قیمت را مشاهده میکنید. این نمودار میلهای همانند انواع نمودارهای قیمت در تحلیل تکنیکال از میلههای قیمتی سبز و قرمز تشکیل شده است که افزایش و کاهش قیمت را در بازه زمانی مربوطه نشان میدهد. تریدرها میتوانند با بررسی روندهای موجود در این نمودار تغییرات قیمت را در نمودار مربوطه بررسی کنند.

همانطور که در مثال زیر مشاهده میکنید، میلههای قیمتی با طول بلندتر نشاندهنده نوسان قیمت بیشتر در بازه زمانی مربوطه است. از سویی دیگر میلههای کوتاهتر نشاندهنده فاصله کمتر بین قیمتهای بیشینه و کمینه در بازه زمانی موردنظر است.

میلههای قیمتی در انواع نمودار تحلیل تکنیکال

نمودار میلهای از خطهایی عمودی با خطوطی افقی در چپ و راست آنها تشکیل شده است. این خطهای افقی و عمودی بیانگر اطلاعات مربوط به تغییرات قیمت در بازه زمانی موردنظر است. خطوط عمودی در نمودار میلهای میتوانند بلند یا کوتاه باشند.

از سویی دیگر این خطوط عمودی در قسمتهای چپ و راست خود دارای خطهای افقی نیز هستند که قیمتهای اولیه و پایانی را در بازه زمانی مربوطه نشان میدهد. هر اندازه فاصله بیشترین قیمت از کمترین قیمت بیشتر باشد، طول خط عمودی یا میله قیمت بیشتر است. از سویی دیگر قیمتهای اولیه و پایانی نیز با توجه به تغییرات قیمت در بازه زمانی مربوطه میتوانند در فواصل مختلفی نسبت به هم و نسبت به قیمتهای بیشینه و کمینه قرار گیرند.

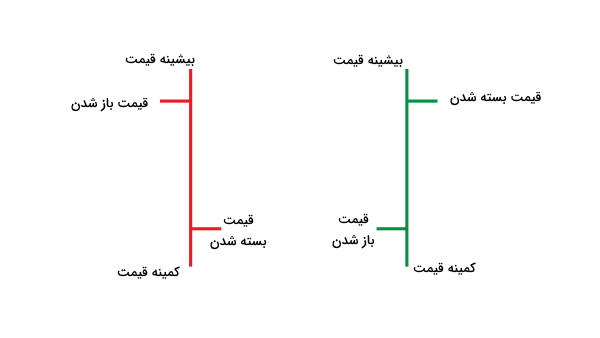

میلههای قیمت صعودی و نزولی

هر کدام از میلههای قیمتی که در نمودار قیمت همانند خطوط عمودی نشان داده میشوند، دارای خطوطی افقی در چپ و راست خود هستند. خط افقی در سمت چپ میله قیمت بیانگر قیمت اولیه در بازه مربوطه و خط افقی در سمت راست میله قیمت بیانگر قیمت پایانی در بازه زمانی موردنظر است.

در صورتی که قیمت پایانی از قیمت اولیه بیشتر باشد، این موضوع نشاندهنده رشد قیمت در بازه زمانی موردنظر است و باعث میشود میله قیمت به رنگ سبز نشان داده شود. از سویی دیگر زمانی که قیمت پایایی کمتر از قیمت اولیه باشد، این موضوع نشاندهنده کاهش قیمت در بازه موردنظر است و باعث میشود تا میله قیمت به رنگ قرمز نشان داده شود.

بنابراین با توجه به رنگهای میلههای قیمتی میتوانیم صعودی و نزولی بودن آنها را متوجه شویم. همانطور که در تصویر زیر مشاهده میکنید، میلههای قیمتی میتوانند صعودی یا نزولی باشند. در تصویر زیر میله قیمت صعودی با رنگ سبز و میله قیمت نزولی با رنگ قرمز را مشاهده میکنید.

در این تصویر دو انتهای میلههای قیمتی بیانگر مقدار بیشینه و کمینه قیمت در بازه زمانی مربوطه است. از سویی دیگر خط افقی در سمت چپ میلههای قیمتی در تصویر زیر نشانگر قیمت در زمان باز شدن و خط افقی سمت راست در میلههای قیمتی بیانگر قیمت بستهشدن است.

کاربرد نمودار میله ای

تریدرها با استفاده از نمودار میلهای میتوانند از تغییرات قیمت در بازه زمانی موردنظر اطلاعات بیشتری کسب کنند. در حالیکه در نمودار خطی تنها اطلاعات قیمت پایانی در بازههای زمانی مختلف توسط خط بههم متصل میشوند. بنابراین بهدلیل سادگی نمودارهای خطی، از این نمودارها نمیتوان برای تحلیل جزئیتر نمودار قیمت استفاده کرد.

نمودارهای خطی جزئیات دیگری نظیر تغییرات تدریجی قیمت در بازه موردنظر، قیمتهای بیشینه و کمینه را در نظر نمیگیرند. این قیمتها همانند بیشترین قیمت و کمترین قیمت برای تریدرها ارزشمند هستند و عدم پوشش این اطلاعات قیمتی در این نمودار یکی از معایب آن محسوب میشود.

تریدرها تمایل دارند تا بتوانند قیمت باز شدن، بسته شدن، بیشترین و کمترین قیمت در بازه موردنظر را بررسی کنند. این اطلاعات قیمتی آنها را قادر میکند تا بتوانند تحلیلهای بهتر و دقیقتری از بازار مربوطه انجام دهند و برای انجام معاملات مربوطه تصمیمهای بهتری بگیرند. بنابراین تریدرها و تحلیلگران تکنیکال سعی میکنند از نمودارهای میلهای برای تحلیل بهتر قیمت استفاده کنند.

تفسیر انواع نمودارهای میلهای در تحلیل تکنیکال

با توجه به طول میلههای قیمت و فاصله خطوط افقی از هم میتوانیم انواع تعابیر متفاوتی را از نمودارهای میلهای داشته باشیم که در ادامه برخی از آنها را شرح میدهیم.

میزان نوسان در بازار

یکی از کاربردهای مربوط به نمودارهای میله، شناسایی بازههای پرنوسان در بازار موردنظر است. طول میله که در نمودار آن را بهصورت خطی عمودی مشاهده میکنید، بیانگر مقدار نوسان قیمت در بازه زمانی مربوطه است، بنابراین هراندازه طول میله بلندتر باشد، بیانگر بازاری پرنوسان در بازه مربوطه است.

در این حالت انتهای بالایی خط عمودی یا میله قیمت بیانگر بیشینه قیمت و انتهای پایینی میله قیمت بیانگر کمینه قیمت در بازه مربوطه است. از سویی دیگر وقتی که طول میله قیمت کوتاه باشد، بیانگر نوسان کمتر قیمت در بازه زمانی موردنظر است.

محاسبه میزان رشد قیمت

زمانی که از میزان رشد قیمت در بازه زمانی صحبت میشود، منظور مقدار تغییرات قیمت در بازه زمانی مربوطه است. بنابراین هراندازه فاصله بین قیمت اولیه و قیمت پایانی در نمودار میلهای بیشتر باشد، این موضوع نشاندهنده تغییرات بیشتر قیمت در بازه موردنظر است.

در این حالت درصورتی که قیمت پایانی از قیمت اولیه بیشتر باشد، قیمت در بازه مربوطه رشد کرده است. در این حالت هراندازه فاصله بین خطوط افقی در چپ و راست میله قیمتی که نشاندهنده قیمت اولیه و پایانی هستند، در این نمودار بیشتر باشد، این موضوع بیانگر رشد بیشتر قیمت در نمودار است.

محاسبه میزان کاهش قیمت

برای اندازهگیری میزان کاهش قیمت در نمودارهای میلهای میتوان فاصله بین خطوط افقی در چپ و راست میله قیمت را محاسبه کرد. در این حالت هراندازه این فاصله بیشتر باشد، در این صورت میزان کاهش قیمت بیشتر است. با توجه به اینکه در صورت کمتر بودن قیمت پایانی از قیمت اولیه، نمودار میلهای با رنگ قرمز نمایش داده میشود، بنابراین تریدها با بررسی رنگهای مربوط به میلههای قیمت میتوانند از افزایش یا کاهش قیمت در نمودار مربوطه اطلاع پیدا کنند.

اطلاع از قدرت خرید یا فروش در بازار

با توجه به اینکه هراندازه میزان فاصله بین قیمت اولیه و پایانی بیشتر باشد، قدرت خرید یا فروش در بازار مربوطه بیشتر است، بنابراین با استفاده از نمودارهای میلهای میتوان میزان قدرت خریداران و فروشندگان را نیز متوجه شد. در این حالت در صورتی که میلههای سبز با فاصله خطوط افقی زیاد در نمودار مشاهده شوند، این موضوع بیانگر قدرت خریداران است.

در حالتی برعکس نیز یعنی زمانی که میلههای قرمز رنگ با فاصله خطوط افقی زیاد در نمودار مشاهده شوند، نشاندهنده قدرت گرفتن فروشندگان در بازار مربوطه است. اما در مواردی ممکن است فاصله خطوط افقی در میلههای قیمتی بسیار کم باشد. این موضوع نشان میدهد که تغییرات بین قیمت اولیه و قیمت پایانی ناچیز است و قدرت خریداران و فروشندگان برابر است. در این حالت بازار در حالت بیتصمیمی قرار میگیرد و برای مدتی در محدودهای نوسان میکند.

۳. انواع نمودار شمعی

نمودارهای شمعی یکی از انواع نمودارها در تحلیل تکنیکال هستند که از محبوبیت بالایی در میان تریدرها و تحلیلگران بازار برخوردارند. نمودارهای شمعی از کندلهای قیمتی تشکیل شدهاند. کندلهای قیمتی تغییرات قیمت را در بازههای زمانی موردنظر نشان میدهند.

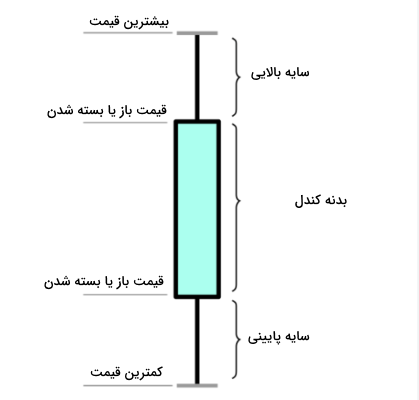

نمودارهای شمعی از کندلها تشکیل شده است، بنابراین برای درک نمودارهای شمعی بهتر است با ساختار هر کدام از کندلهای قیمت آشنا شویم. برای درک بهتر اجزای کندلها در نمودارهای شمعی، همانطور که در تصویر زیر مشاهده میکنید، میتوانیم اجزای مختلفی را برای کندل قیمت درنظر بگیریم که در ادامه هر کدام را شرح میدهیم.

بدنه کندل چیست؟

فاصله بین قیمت بازشدن و قیمت بستهشدن در کندلها را با ناحیهای مستطیلی شکل نشان میدهند و به آن بدنه کندل میگویند. در این حالت با توجه به اینکه قیمت باز شدن کندل بالاتر یا پایینتر از قیمت بسته شدن آن باشد، کندلها را میتوان با رنگهای قرمز و سبز نشان میدهند.

در صورتی که کندلها روندی صعودی داشته باشند، آنها را با رنگ سبز و در صورتی که روندی نزولی داشته باشند، آنها را با رنگ قرمز نشان میدهند. از سویی دیگر زمانی که قیمت بسته شدن کندل بالاتر از قیمت باز شدن آن باشد، کندل مربوطه صعودی و در حالتی برعکس کندل مربوطه نزولی است. علاوه بر این طول بیشتر بدنه نشاندهنده حرکت بیشتر قیمت در بازه مربوطه است.

سایه کندل چیست؟

سایه کندل در نمودارهای شمعی خطی است که در بالا و پایین بدنه کندلها قرار دارد و بیانگر بیشترین و کمترین قیمت در بازه زمانی موردنظر است. بنابراین با توجه به اینکه نمودار شمعی در کدام تایمفریم تنظیم شده باشد، هر کدام از سایههای شمعها بیانگر بیشینه یا کمینههای قیمتی در تایمفریم مربوطه است. هر کندل میتواند دو سایه داشته باشد که در ادامه هر کدام را شرح میدهیم.

- سایه بالایی: سایه بالایی کندل در قسمت بالایی بدنه کندل قرار دارد و نشاندهنده بیشترین قیمت در بازه زمانی موردنظر است. سایه بالایی این موضوع را بیان میکند که قیمت در بازه زمانی موردنظر تا سایه بالایی کندل بالا رفته است ولی بعد از مدتی به سمت پایین حرکت کرده و در قیمتهای پایینتری کندل مربوطه بسته شده است.

- سایه پایینی: سایه پایینی کندل در قسمت پایین بدنه کندل قرار دارد و نشاندهنده پایینترین قیمت در بازه زمانی موردنظر است. سایه پایینی کندل بیانگر این موضوع است که در بازه زمانی موردنظر قیمت تا سایه پایینی کندل نیز پایین آمده است، ولی در ادامه به سمت قیمتهای بالاتر حرکت کرده است و در قیمتهای بیشتری کندل مربوطه بسته شده است.

اندازه طول سایه کندل

توجه به اندازه طول سایه کندل نسبت به طول بدنه کندل مربوطه از اهمیت بالایی برخوردار است. هراندازه طول سایه بالایی یا پایینی کندل بیشتر باشد، این موضوع نشاندهنده برگشت قویتر قیمت از ناحیه مربوطه است. این موضوع معمولا در نزدیکی نواحی مهم قیمتی روی میدهد.

در این نواحی با توجه به وجود میزان بالایی از سفارشات خرید یا سفارشات فروش، قیمت به سمت بالا یا پایین برگشت داده میشود. از سویی دیگر هراندازه طول سایههای بالایی و پایینی کندل مربوطه کوچکتر باشد، نشاندهنده ثبات بیشتر در بازه زمانی موردنظر است.

برای درک بهتر میزان اهمیت کندل با سایههای بلند در تحلیل تکنیکال در ادامه این مطلب نحوه تحلیل نمودار قیمت را با استفاده از کندل با سایه بلند بالایی و کندل با سایه بلند پایینی بهطور جداگانه شرح میدهیم.

کندل با سایه بلند بالایی

کندلهایی که سایههای بلندی در قسمت بالای خود دارند، نشاندهنده برگشت قیمت از نواحی مقاومتی بالاتر هستند. این موضوع به این معنی است که در ابتدا خریداران توانستهاند قیمت را تا سطوح قیمتی بالاتری برسانند، اما در ادامه با توجه به افزایش قدرت فروشندگان، قیمت به سمت پایین برگشت میکند.

در این حالت هراندازه میزان فشار فروش در ناحیه مقاومتی بالا بیشتر باشد، برگشت قیمت شدیدتر میشود و سایه بالایی کندل بلندتری تشکیل میشود. بنابراین هراندازه سایه بالایی کندل بلندتر باشد، این موضوع را بیان میکند که سفارشات فروش بیشتری در ناحیه مقاومتی مربوطه قرار دارد که توانسته قیمت را به سمت پایین پرتاب کند.

این موضوع زمانی که نمودار قیمت در روند صعودی خود به ناحیه مقاومتی مهمی نزدیک میشود، اهمیت بیشتری پیدا میکند. در این حالت تریدرها با مشاهده شدت برگشت قیمت از نواحی مقاومتی که با اندازه طول سایه کندل مشخص میشود، میتوانند روندهای آتی قیمت را بهتر پیشبینی کنند.

این موضوع ممکن است در کنار دیگر عوامل تاثیرگذار در روندهای قیمتی باعث تغییر روند قیمت از روندهای صعودی به روندهای نزولی شود. برای مثال همانطور که در تصویر زیر مشاهده میکنید، در ابتدا قیمت در روندی افزایشی قرار دارد که این روند صعودی با پیکان سبز در تصویر زیر مشاهده میشود.

در ادامه با تشکیل کندلهایی با طول سایه بلند در نواحی مقاومتی، قیمت به سمت سطوح پایین حرکت میکند و تغییر جهت حرکت از روند صعودی به روند نزولی روی میدهد. روند نزولی در تصویر زیر را با پیکان قرمز رنگ مشاهده میکنید.

کندل با سایه پایینی بلند

در شرایطی نیز در نمودار قیمت کندلهایی با طول سایه پایینی بلند مشاهده میشود. این موضوع بیانگر وجود فشار خرید بالا در ناحیه حمایتی مربوطه در نمودار قیمت است. کندلهایی که طول سایه پایینی بلندی دارند، این موضوع را نشان میدهند که در ابتدا فشار فروش باعث شده است تا قیمت به نواحی پایینتر حرکت کند.

اما در ادامه قدرت خریداران افزایش پیدا کرده است. افزایش قدرت خریداران باعث میشود تا قیمت روندی افزایشی پیدا کند. در این حالت هراندازه طول سایه پایینی کندل بلندتر باشد، نشاندهنده قدرت خریداران در برگشت دادن قیمت به سمت سطوح بالاتر قیمتی است. این موضوع وجود ناحیهای حمایتی در نمودار قیمت را نیز نشان میدهد.

نواحی حمایتی نواحی مهمی از نمودار قیمت هستند که نمودار قیمت در برخورد با آنها واکنش نشان میدهد. هر اندازه نواحی حمایتی مربوط به تایمفریمهای بالاتری باشد، این نواحی از قدرت بیشتری در برگشت دادن قیمت به سمت سطوح بالاتر برخوردارند.

بنابراین در این نواحی کندلهایی با طول سایه بلند در قسمت پایین بدنه بیشتر مشاهده میشوند. همانطور که در تصویر زیر مشاهده میکنید، در ابتدا روندی نزولی در نمودار قیمت وجود دارد که با پیکان قرمز رنگ نشان داده شده است. در ادامه کندلی سبزرنگ را مشاهده میکنید که دارای طول سایهای بلند در قسمت پایین است.

طول سایه بلند این کندل این موضوع را نشان میدهد که نمودار قیمت در روند نزولی خود به ناحیه حمایتی مهمی برخورد کرده است و توانسته قیمت را به سمت بالا پرتاب کند و سایهای بلند را برای کندل مربوطه ایجاد کند. در ادامه همانطور که در تصویر نیز مشاهده میکنید، قیمت در نمودار روندی افزایشی را شروع میکند. روند صعودی قیمت با پیکان سبز رنگ در تصویر زیر مشخص شده است.

تفاوت نمودارهای شمعی و نمودارهای میلهای

نمودارهای شمعی همان اطلاعات مربوط به تغییرات قیمت در بازه موردنظر را همانند نمودارهای میلهای در اختیار تریدرها قرار میدهند. اما تفاوت نمودارهای شمعی با نمودارهای میلهای در نحوه نمایش این اطلاعات است. در نمودارهای شمعی فاصله بین قیمت باز شدن و بسته شدن کندل را با بدنه کندل نشان میدهند.

نمایش تفاوت قیمت بین باز شدن با بسته شدن با بدنه کندل، دید بهتری به تریدر برای تشخیص میزان رشد یا کاهش قیمت میدهد. از سویی دیگر با توجه به صعودی یا نزولی بودن کندل رنگ بدنه میتواند سبز یا قرمز باشد. تفاوت نمودارهای شمعی و نمودارهای میلهای از لحاظ نحوه نمایش اطلاعات را میتوان درباره نحوه نمایش اطلاعات بیشینه و کمینه قیمتی نیز بررسی کرد.

برای نمایش بیشینه و کمینههای قیمت در بازه مربوطه در نمودارهای شمعی از سایه کندل استفاده میشود اما همانطور که پیشتر توضیح دادیم اندازه طول خط عمودی در نمودارهای میلهای بیانگر فاصله بین بیشینه و کمینههای قیمت در بازه زمانی مربوطه است.

۴. نمودار Heikin Ashi در تحلیل تکنیکال

نمودار «هیکن آشی» (Heikin Ashi) برای شناسایی روندهای احتمالی آتی در نمودار یا تشخیص برگشت روندها استفاده میشود. کندلها در این نمودار بهگونهای محاسبه شدهاند که اطلاعات مربوط به گروهی از کندلها را در نمودار لحاظ میکنند. با توجه به نحوه محاسباتی خاصی که برای قیمتهای بازشدن، بستهشدن، بیشینه و کمینه برای هر کندل استفاده شده است، کندلهای این نمودار نمایی هموارتر نسبت به نمودارهای شمعی دارند.

این موضوع با فیلتر کردن نوسانات جزئی قیمت باعث میشود تا تریدرها بهتر بتوانند روندهای بازار مربوطه را رصد کنند و با احتمال بیشتری برگشتهای احتمالی را در نمودار قیمت پیشبینی کنند. با توجه به اینکه شناسایی روندهای آتی از اهمیت بالایی برای تریدرها برخوردار است، بنابراین تریدرها همواره بهدنبال ابزاری هستند تا بتوانند تاییدهای بهتری از روندهای آتی و تغییرات احتمالی در آنها را نشان دهد. در تصویر زیر نمونهای از نمودار Heikin Ashi را مشاهده میکنید.

کندلهای سبز و قرمز در Heikin Ashi

در نمودار Heikin Ashi نیز همانند نمودارهای شمعی کندلهای صعودی را با رنگ سبز و کندلهای نزولی را با رنگ قرمز نشان میدهند. در این حالت با دقت در نمودار Heikin Ashi و کندلهای مربوطه متوجه میشویم که برخی از کندلهای سایههای بالا یا پایین ندارند.

این موضوع با توجه به نوع کندل صعودی یا نزولی موردنظر نشان از قدرت روند در بازه زمانی موردنظر دارد. برای مثال کندلهای سبزی که بدون سایه پایینی هستند بیانگر روند صعودی قوی هستند. از سویی دیگر با بررسی کندلهای قرمز نیز با کندلهای قرمزی مواجه میشویم که سایه بالایی ندارند.

این کندلهای نزولی بدون سایه بالایی نیز نشاندهنده روندهای نزولی قوی در نمودار قیمت هستند. در تصویر بالا نمونههایی از کندلهای سبز و قرمز بدون سایه را مشاهده میکنید. در این تصویر کندل قرمز، بدون سایه بالایی و کندل سبز، بدون سایه پایینی است.

اهمیت استفاده از نمودار Heikin Ashi

نمودار «هیکن آشی» (Heikin Ashi) بهگونهای است که حرکات کم اهمیت در نوسانات قیمت را فیلتر میکند. این موضوع باعث میشود تا تریدرها بتوانند روند اصلی را در بازار مربوطه بهراحتی تشخیص دهند. با توجه به اینکه تشخیص روند در نمودارهای قیمت باعث انجام معاملات سودآور در ترید میشود، بنابراین تحلیلگران تکنیکال از این نمودار برای تشخیص روندها و برگشت روندهای احتمالی در نمودار قیمت استفاده میکنند.

نمودار Heikin Ashi از نمودارهای شمعی معمولی سایههای کوتاهتری دارد این موضوع بهدلیل استفاده از محاسبات خاصی است که برای رسم این نمودار لحاظ شده است. با این وجود در این نمودار نیز همانند نمودارهای شمعی هراندازه طول سایهها کوتاهتر باشند، نشاندهنده افزایش قدرت روند در بازه زمانی مربوطه است. تریدرها و تحلیلگران تکنیکال از نمودار Heikin Ashi برای پیدا کردن جهت روند و میزان قدرت روند مربوطه استفاده میکنند.

نحوه استفاده از نمودار Heikin Ashi

همانطور که پیشتر ذکر شد از نمودار قیمت Heikin Ashi میتوان برای پیدا کردن جهت روند و مشاهده قدرت آن در نمودار قیمت استفاده کرد. برای این منظور تریدرها میتوانند از رنگ کندلها برای پیدا کردن جهت روند قیمت در نمودار قیمت استفاده کنند.

این روش مشابه روش پیدا کردن روندهای قیمت در نمودار شمعی است. بنابراین زمانی که کندلهای سبز در نمودار دیده میشود، نشاندهنده روند صعودی و زمانی که کندلهای قرمز در نمودار دیده میشود، نشاندهنده روندهای نزولی است. اما برای شناسایی میزان قدرت روندها میبایست کندلهای بدون سایه بالا و پایین را شناسایی کنیم.

در این حالت نیز در روندهای صعودی که کندلهایی سبز دارند هراندازه تعداد کندلهای سبز بدون سایه پایینی بیشتر باشد، نشاندهنده قدرت روند صعودی است. از سویی دیگر در روندهای نزولی قیمت هراندازه تعداد کندلهای قرمز بدون سایه بالایی بیشتر باشد، نشاندهنده بیشتر بودن قدرت روند نزولی در بازار مربوطه است. برای کسب اطلاعات بیشتر درباره این نوع نمودار میتوانید فیلم آموزش استراتژی هیکن آشی Heikin Ashi در بازارهای مالی – نمودارهای مالی فرادرس را از لینک زیر مشاهده کنید.

۵. انواع نمودار Renko در تحلیل تکنیکال

یکی دیگر از نمودارهای موجود در تحلیل تکنیکال، نمودار «رنکو» (Renko) است. با مشاهده نمودار رنکو متوجه میشویم که این نمودار بهصورت بستههایی بهشکل آجر نشان داده میشود. به این آجرها در برخی اوقات بسته یا بلوک نیز میگویند.

هر آجر در نمودار رنکو بیانگر مقدار تغییر قیمتی ثابت است که از قبل تعیین میشود. برای مثال درصورتی که اندازه هر بسته را یک دلار تنظیم کنید، هر بستهای که در نمودار قیمت مشاهده میکنید تغییرات قیمتی برابر با یک دلار را نشان میدهد.

نمودار رنکو ابزاری کاربردی در شناسایی راحتتر و بهتر روندهای قیمتی است. زمانی که تعدادی از آجرها بهصورت پیوسته در دنبال هم قرار گیرند، این حالت نشاندهنده وجود روندی قوی در جهت مربوطه است. در تصویر زیر نمونهای از نمودار رنکو را مشاهده میکنید.

تعیین اندازه بستهها در نمودار رنکو

نکته مهمی که برای استفاده از این نوع نمودار قیمت باید به آن توجه شود، تعیین اندازه بستهها با توجه به نمودار قیمت بازار موردنظر است. برای این منظور اندازه هر بسته یا آجر میبایست با توجه به میزان نوسان در بازار مربوطه تعیین شود. بنابراین تعیین اندازههای بزرگتر برای آجرها، باعث کاهش تعداد آنها در نمودار میشود. از سویی دیگر تعیین اندازه کوچک برای آجرها نیز باعث میشود تا تعداد آجرها یا بستهها در نمودار قیمت افزایش پیدا کند.

مزایای استفاده از نمودار رنکو

در ادامه به مزایای استفاده از نمودار رنکو اشاره میکنیم و هر کدام از آنها را شرح میدهیم.

- شناسایی راحتتر روندها: با توجه به اینکه هر کدام از آجرها در نمودار رنکو تنها زمانی تشکیل میشوند که مقدار تغییرات قیمت لازم برای تشکیل هر آجر انجام شود، بنابراین رصد این نمودار تحلیل راحتتری از روند قیمت در نمودار در اختیار افراد قرار میدهد.

- حذف نوسانات کماهمیت: از مزایای دیگر استفاده از نمودار رنکو حذف نوسانات کماهمیت قیمت است. بنابراین با حذف نوسانات ضعیف قیمت، تریدرها میتوانند روندهای موجود در نمودار قیمت را با خطای کمتری شناسایی کنند.

- راحتی در فهم نمودار: یکی از مزیتهای این نمودار راحتی در استفاده و فهم تغییرات قیمت در این نمودار است. این موضوع زمانی اهمیت بیشتری پیدا میکند که تریدرها بتوانند نقاط ورود و خروج واضحتری را با استفاده از این نمودار پیدا کنند.

معایب نمودار رنکو

در کنار مزایای استفاده از نمودار رنکو برخی از معایب نیز وجود دارند که در ادامه به دو مورد از آنها اشاره میکنیم و هر کدام را شرح میدهیم.

- محدودیت اطلاعات: یکی از معایب نمودار رنکو محدودیت در اطلاعات دریافتی از این نمودار است. این نمودار تنها تغییرات قیمت را نمایش میدهد و اطلاعاتی درباره متغیرهای زمان و حجم به تریدرها نمیدهد.

- تعیین اندازه بستهها: دشواری در تعیین اندازه بستهها یکی دیگر از مواردی است که میتواند جزو معایب این نمودار درنظر گرفته شود. این موضوع به این دلیل است که برای تعیین اندازه هر بسته نیاز است تا با توجه به میزان نوسانات قیمت هر دارایی، اندازه مناسبی برای هر کدام از بستهها در نمودار رنکو تعیین شود.

سایت نمودار تحلیل تکنیکال

افراد زیادی بهدنبال وبسایتهایی هستند که بتوانند انواع نمودارهای تحلیل تکنیکال را به کمک آنها تحلیل و بررسی کنند. امروزه وبسایتهای زیادی خدمات ارائه نمودار قیمت را در اختیار کاربران قرار میدهند. افراد برای فعالیت در انواع بازارهای مالی همانند بازار فارکس و بازار ارز دیجیتال، نیاز دارند تا اطلاعات قیمتی جامعی از رفتار قیمت در دارایی موردنظر داشته باشند.

برای این منظور از وبسایتهایی همانند تریدینگ ویو برای تحلیل نمودارهای قیمتی استفاده میکنند. برای کسب اطلاعات بیشتر درباره نحوه کار با این وبسایت میتوانید مطلب تریدینگ ویو چیست و چگونه با آن کار کنیم از مجله فرادرس را مطالعه کنید. برای یادگیری بیشتر درباره نحوه کار با این وبسایت نیز میتوانید فیلم آموزش وبسایت TradingView برای تحلیل تکنیکال در سرمایه گذاری بازار مالی فرادرس را از لینک زیر مشاهده کنید.

بهترین نمودار تحلیل تکنیکال

بهترین نمودار تحلیل تکنیکال نموداری است که اطلاعات جامعی از رفتار قیمت در بازه زمانی مربوطه در اختیار تریدرها قرار دهد. هراندازه تریدرها بتوانند اطلاعات دقیقتر و جامعتری را از رفتار قیمت بهدست آورند، تحلیلهای بهتری را از رفتار قیمت ارائه میدهند که این موضوع باعث افزایش تعداد معاملات موفق آنها میشود.

نکته مهم دیگری که درباره خصوصیات بهترین نمودار تحلیل تکنیکال میتوان ذکر کرد، نحوه نمایش اطلاعات مربوط به رفتار قیمت در بازه مربوطه است. این موضوع باعث میشود تا تریدرها و تحلیلگران بتوانند بهراحتی اطلاعات موردنظر را از نمودار مربوطه استخراج کنند.

این موضوع در نهایت باعث کاربرپسند شدن نمودار مربوطه میشود. با وجود این هر نمودار با توجه به خصوصیات مربوطه میتواند برای موارد خاصی مناسبتر باشد. برای مثال نمودار خطی را در نظر بگیرید. این نمودار در مقایسه با نمودار میلهای در تحلیل تکنیکال اطلاعات کمتری را از نوسانات قیمت در اختیار تریدرها قرار میدهد.

اما با توجه به سادگی و نمای کلی که از بازار مربوطه ارائه میکند، در مواردی همانند ارائه گزارشات کلی و موارد مقایسهای، استفاده بیشتری نسبت به انواع دیگر نمودار در تحلیل تکنیکال دارد. در این مطلب نمودار شمعی را توضیح دادیم. این نمودار با توجه به ارائه اطلاعات جامع قیمتی از رفتار قیمت و نحوه نمایش اطلاعات مناسبی که دارد از محبوبیت بالایی برخوردار است و بسیاری از تریدرها از آن بهعنوان بهترین نمودار تحلیل تکنیکال یاد میکنند.

بهترین نمودار تحلیل تکنیکال ارز دیجیتال

برای فعالیت در بازار ارزهای دیجیتال تریدرها نیاز دارند تا همان اصول و قواعد مربوط به تحلیل تکنیکال در بازارهای دیگر را استفاده کنند. بنابراین در ابتدا میبایست با انتخاب نموداری مناسب رفتار قیمت را در تایمفریمهای مختلف این بازار ارزیابی کنند. بنابراین انتخاب بهترین نمودار برای تحلیل تکنیکال ارز دیجیتال همانند انتخاب بهترین نمودار برای بازارهای دیگر به عواملی همانند اهداف تحلیلی اشخاص وابسته است.

برای مثال برای مقایسه اجمالی روندها و میزان عملکرد رمزارزهای مختلف میتوان از نمودارهای خطی استفاده کرد که بهطور ساده نحوه عملکرد ارزهای دیجیتال مختلف را به تحلیلگران نشان میدهد. اما تریدرهایی که قصد انجام معاملاتی دقیق در این بازار را دارند، میبایست قیمتهای ورود و خروج دقیقی را با توجه به تحلیل و استراتژی معاملاتی موردنظر در نمودار مربوطه شناسایی کنند.

این موضوع باعث میشود تا این افراد بهدنبال نمودارهایی باشند که علاوه بر ارائه اطلاعات کاملی از نحوه رفتار قیمت در تایمفریم مربوطه، اطلاعات قیمتی را بهنحو مناسبی نمایش دهد. ارائه مناسب اطلاعات قیمت در نمودار باعث میشود تا تریدرها راحتتر بتوانند از اطلاعات مربوطه استفاده کنند و در نتیجه عملکرد بهتری داشته باشند. با توجه به برخی از انواع نمودارهای تحلیل تکنیکال که در این مطلب شرح دادیم، بسیاری از تحلیلگران و تریدرها نمودارهای شمعی را برای انجام تحلیل در بازار ارزهای دیجیتال انتخاب میکنند.

شناسایی رمزارزهای مناسب ترید

شناسایی رمزارزهای مناسب ترید این امکان را به معاملهگران میدهد تا بتوانند ارزهای دیجیتال مستعد رشد را پیدا کنند. برای یافتن رمزارزهای پرپتانسیل علاوه بر تحلیل نمودار رمزارز مربوطه، میبایست به عوامل بنیادی تاثیرگذار در رشد توکن نیز توجه شود.

بنابراین موضوع دیگری که در تحلیل بازار ارزهای دیجیتال اهمیت دارد، توجه به تحلیل بنیادی ارزهای دیجیتال در کنار تحلیل تکنیکال است. این موضوع به این دلیل دارای اهمیت است که ارزهای دیجیتال بر بسترهای غیرمتمرکز توسعه پیدا میکنند. بنابراین تاثیرپذیری بالایی از تکنولوژی استفاده شده و اهداف پروژه رمزارزی مربوطه دارند.

این عوامل بههمراه میزان کاربرد توکن و میزان فعالیتهای تیم مربوطه میتوانند نقش مهمی در رشد توکنها داشته باشند. در صورت علاقه به کسب اطلاعات بیشتر درباره ارزهای دیجیتال و نحوه شناسایی ارزهای دیجیتال با رشد بالا میتوانید فیلم آموزش شناسایی توکن های ارز دیجیتال با رشد بالا در سرمایه گذاری فرادرس را از لینک زیر مشاهده کنید.

آموزش تحلیل انواع نمودار قیمت در فرادرس

برای انجام تحلیل انواع نمودارهای قیمت روشهای مختلفی وجود دارد. برخی از روشهای تحلیلی از انواع اندیکاتورهای موجود در تحلیل تکنیکال برای شناسایی روندهای بازار مربوطه استفاده میکنند. اندیکاتورها این امکان را برای تحلیلگران فراهم میکنند تا با انجام محاسباتی ریاضی درک بهتری از رفتار قیمت در نمودار را برای تریدرها ایجاد کنند.

اما برخی دیگر از روشهای تحلیلی همانند تحلیل پرایس اکشن، بر روی رفتار قیمت در نمودار و نوسانات مربوطه تمرکز کردهاند. اینگونه تحلیلها نیز انواعی دارند که هر کدام دارای خصوصیات ویژهای برای تحلیل نمودار قیمت هستند. برای آشنایی و کسب اطلاعات بیشتر درباره انواع تحلیلهای موجود برای نمودارهای قیمت در تحلیل تکنیکال، آموزشهای متنوعی در فرادرس تهیه شده است که میتوانید در فهرست زیر آنها را مشاهده کنید.

- فیلم آموزش تحلیل تکنیکال در سرمایه گذاری بازارهای مالی فرادرس

- فیلم آموزش آشنایی با پرایس اکشن برای ورود به بازار سرمایه فرادرس

- فیلم آموزش تحلیل تکنیکال ارزهای دیجیتال و رمزارزها فرادرس

- فیلم آموزش الگوهای شمعی یا کندل استیک در بورس و بازارهای مالی فرادرس

- فیلم آموزش پرایس اکشن ICT برای تحلیل بازارهای مالی فرادرس

برای مشاهده فیلمهای آموزشی بیشتر در این حوزه میتوانید از لینک زیر استفاده کنید.

جمعبندی

در ابتدای این مطلب از مجله فرادرس فهرستی از انواع مختلف نمودار در تحلیل تکنیکال ارائه کردیم. سپس هر کدام را شرح دادیم. بنابراین در ابتدا نمودار خطی را بهعنوان سادهترین نمودار در تحلیل تکنیکال شرح دادیم و کاربرد انواع نمودار خطی را بیان کردیم. در ادامه به این موضوع پرداختیم که چگونه یک نمودار را تحلیل کنیم. نمودار میلهای نوع دیگری از انواع نمودار در تحلیل تکنیکال است که در ادامه این مطلب آن را شرح دادیم و کاربرد ان را بیان کردیم.

سپس به تفسیر انواع نمودارهای میلهای در تحلیل تکنیکال پرداختیم. نمودارهای شمعی نوع دیگری از نمودارها هستند که در ادامه این مطلب آن را شرح دادیم. بنابراین اجزای کندلهای قیمتی همانند بدنه و سایه را در نمودارهای شمعی توضیح دادیم. کندل با سایه بلند در بالا و پایین بدنه را بیان کردیم و تفاوت نمودارهای شمعی و نمودارهای میلهای را شرح دادیم. سپس انواع نمودار هیکن آشی در تحلیل تکنیکال را بیان کردیم و کندلهای سبز و قرمز در این نمودار را توضیح دادیم.

در ادامه پس از ارائه توضیحاتی درباره اهمیت این نمودار، نحوه استفاده از آن را شرح دادیم. انواع نمودار رنکو را توضیح دادیم و مزایا و معایب این نمودار را بیان کردیم. وبسایت نمودار تحلیل تکنیکال را شرح دادیم و بهترین نمودار تحلیل تکنیکال را توضیح دادیم. سپس بهترین نمودار تحلیل تکنیکال ارز دیجیتال را بیان کردیم و در پایان نیز توضیحاتی درباره آموزش تحلیل انواع نمودار قیمت در فرادرس ارائه کردیم.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش ترید ارزهای دیجیتال — از صفر تا صد» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- ترید ارز دیجیتال چیست ؟ – آموزش از صفر تا صد

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- تریدر کیست و چگونه یک تریدر موفق شویم ؟ — راهنمای کامل

- کندل استیک چیست ؟ — آموزش الگوهای مهم به زبان ساده

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

- صرافی ارز دیجیتال — کدام صرافی آنلاین ارز دیجیتال برای ایرانیان بهتر است؟

- ۱۰ برنامه ترید ارز دیجیتال که باید بشناسید – بهترین نرم افزارها برای مبتدی و حرفه ای ها

- انواع استراتژی معاملاتی در ارز دیجیتال چیست؟ – نحوه انتخاب و طراحی به زبان ساده

- بای استاپ چیست ؟ – از اهمیت تا کاربرد به زبان ساده

- بهترین کیف پول ارز دیجیتال کدام است ؟ | راهنمای استفاده تصویری گام به گام

- کیف پول بیت کوین چیست ؟ | نحوه ساخت کیف پول بیت کوین — به زبان ساده

- ساخت کیف پول بیت کوین بلاک چین — راهنمای تصویری

- تحلیل تکنیکال چیست و چگونه آن را یاد بگیریم؟ – کاربرد، مزایا و معایب

- تریدینگ ویو چیست و چگونه با آن کار کنیم؟ — آموزش تصویری

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد

- تحلیل بنیادی چیست ؟ | به زبان ساده

- تحلیل فاندامنتال ارز دیجیتال — آموزش از صفر تا صد رایگان

- هودل چیست و HODL کردن به چه معناست؟ — به زبان ساده

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- مدیریت ریسک چیست؟ – فرآیندها و روش های انجام به زبان ساده

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده

- میانگین متحرک چیست ؟ + پیاده سازی Moving Average در پایتون

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- تایم فریم چیست ؟ – مفهوم دوره زمانی به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- کندل چیست و انواع کندل ها بیانگر چه هستند؟ — به زبان ساده

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تشخیص روند بازار — از صفر تا صد

- خط روند چیست؟ – در تحلیل تکنیکال و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- الگوهای هارمونیک در تحلیل تکنیکال بورس — آموزش کاربردی

- تریگر چیست و چه کاربردی در بورس و تحلیل تکنیکال دارد؟ — کامل و ساده

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- اسکالپ چیست ؟ — Scalp در فارکس به زبان ساده

- مدیریت سرمایه چیست و چگونه آن را یاد بگیریم؟ — راهنمای کاربردی و عمومی

- استاپ لاس چیست ؟ — توضیح حد ضرر به زبان ساده

- کال مارجین چیست ؟ — توضیح به زبان ساده

- لیکویید شدن چیست ؟ — لیکوئید در ارز دیجیتال به زبان ساده

- موثرترین تکنیک های مدیریت ریسک در بورس — به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- کندل دوجی چیست ؟ + آموزش انواع به زبان ساده

- بهترین زمان ترید ارز دیجیتال چه وقتی است؟ – آنچه باید بدانید

- تفاوت استاپ لیمیت و استاپ مارکت چیست ؟ – به زبان ساده

- پولبک چیست و چطور از آن استفاده کنیم ؟ – به زبان ساده + نکات کلیدی

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

- روش های ترید ارز دیجیتال که باید بدانید

- سوئینگ تریدینگ چیست ؟ – توضیح Swing Trading به زبان ساده

- کندل چکش چیست ؟ – نحوه شناسایی و کاربرد – به زبان ساده

- کندل چکش معکوس چیست ؟ – از شناسایی تا کاربرد

- معامله شورت و لانگ چیست؟ – به زبان ساده و در ارز دیجیتال

- معاملات اسپات چیست ؟ – آموزش اسپات تریدینگ به زبان ساده

- سفارش OCO چیست ؟ – توضیح استفاده و کاربرد به زبان ساده

- بهترین استراتژی ترید ارز دیجیتال چیست ؟ – معرفی 20 تکنیک کلیدی

- عمق بازار چیست ؟ – توضیح کاربرد و نمودار به زبان ساده

- استاپ مارکت چیست ؟ – به زبان ساده + آموزش

- استاپ لیمیت چیست ؟ – توضیح سفارش با حد ضرر به زبان ساده

- اصطلاحات ترید ارز دیجیتال که باید بدانید – توضیح 83 اصطلاح کلیدی

- سیستم معاملاتی چیست ؟ – توضیح اهمیت به زبان ساده

- بهترین اندیکاتور برای نوسان گیری ارز دیجیتال – راهنمای کاربردی

- ترید روزانه ارز دیجیتال چیست ؟ — به زبان ساده

- معاملات مارجین چیست ؟ – Margin Trading به زبان ساده

- تارگت در ارز دیجیتال چیست ؟ – توضیح معنی به زبان ساده

- انواع تحلیل تکنیکال – ۱۰ روش و سبک هایی که باید بشناسید

- الگوهای تحلیل تکنیکال که باید بشناسید – ۲۵ الگو به زبان ساده

- ربات تریدر چیست ؟ – هر آنچه باید بدانید

- تریدر چیست و کیست؟ – دانستنی های مهم شغل تریدری

- ۸ ابزار هوش مصنوعی که به آن ها نیاز دارید – معرفی و کاربرد

- پرایس اکشن RTM چیست؟ – آموزش به زبان ساده

- اوردر بلاک چیست؟ – توضیح نحوه استفاده به زبان ساده

- الگوی مثلث صعودی یا افزایشی در تحلیل تکنیکال به زبان ساده