کندل چکش معکوس چیست؟ – از شناسایی تا کاربرد

کندل چکش معکوس از پرکاربردترین الگوها در نمودارهای شمعی است. نمودارهای «شمعی» (Candlestick) منابع با ارزشی هستند که اطلاعات مفیدی را در اختیار تریدرها قرار میدهند. با وجود تنوع الگوهای مختلفی که در نمودارهای شمعی وجود دارد، بررسی هر یک از آنها باعث میشود نمودار قیمت را بهتر تحلیل کنیم. هر یک از کندلهایی که در نمودار شمعی ظاهر میشود با توجه به محلی از نمودار که در آن قرار دارد میتواند مفهوم متفاوتی داشته باشد.

بنابراین علاوه بر شناسایی دقیق کندلها، باید به اطلاعات دیگری که نمودار در اختیار ما قرار میدهد مانند محدودههای مقاومتی و حمایتی توجه کافی کنیم. به طور کلی کندل چکش معکوس الگویی است که معمولا سیگنال برگشت روند بازار را نشان میدهد. بنابراین این کندل را میتوانیم در پایان روندهای نزولی پیدا کنیم. کندل چکش معکوس نوعی از الگوی کندل چکش معمولی است که در این مطلب به توضیح آن میپردازیم.

کندل چکش معکوس چیست ؟

«کندل چکش معکوس» (Inverted Hammer) الگویی از نمودار شمعی است و زمانی تشکیل میشود که خریداران برای بالا بردن قیمت دارایی به بازار فشار میآورند. این کندل معمولا در پایین روندی نزولی تشکیل میشود و نشانگر وجود پتانسیل برای برگشت قیمت به سمت بالا است. به دلیل اینکه این کندل شبیه چکش برعکس است به آن کندل چکش معکوس میگویند.

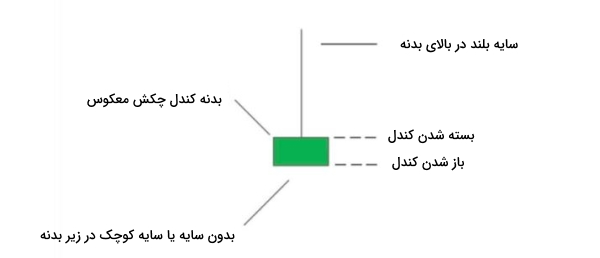

کندل چکش معکوس از یک «بدنه» (Body) و دو «سایه» (Shadow) تشکیل میشود. قسمت بدنه این کندل شبیه مستطیلی با عرض کوتاه است که بر روی طول خود قرار دارد. سایه بالایی که بر روی بدنه قرار دارد حداقل باید دوبرابر طول بدنه کندل باشد. سایه پایین کندل در صورت وجود بسیار کوتاه است.

تفاوت کندل چکش و Inverted Hammer

کندل چکش شبیه چکشی است که دسته آن به سمت پایین است. اما کندل چکش معکوس شبیه چکشی است که دسته آن رو به سمت بالا است. در واقع کندل چکش معکوس نوعی از کندل چکش است. در کندل چکش معکوس که به کندل چکش وارون نیز معروف است سایه بلند کندل در بالای بدنه کندل تشکیل میشود. در صورتی که در کندل چکش سایه بلند کندل در پایین بدنه امتداد یافته است.

کندل چکش معکوس سبز

کندل چکش معکوس سبز یا سفید، کندل چکش معکوسی است که بدنه آن سبز یا سفید است. در این نوع کندل قیمت در زمان باز شدن کندل و پایینترین قیمت کندل برهم منطبق یا بسیار به هم نزدیک هستند. با توجه به اینکه قیمت در زمان بسته شدن کندل سبز از قیمت در زمان باز شدن آن بالاتر است بنابراین رنگ این کندل سبز یا سفید است. رنگ سبز بدنه در کندل وارون سبز به معنای این است که خریداران فشار بیشتری در زمان بسته شدن کندل برای بالا بردن قیمت ایجاد کردهاند.

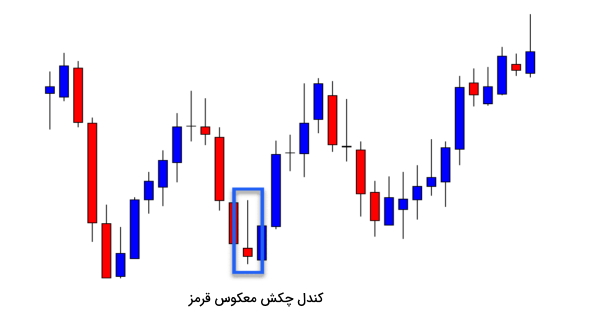

کندل چکش وارون قرمز چیست ؟

در کندل چکش وارون قرمز که آن را با رنگ سیاه نیز نشان میدهند، قیمت در زمان بسته شدن کندل با پایینترین قیمت کندل منطبق است یا این دو قیمت بسیار به هم نزدیک هستند. با توجه به اینکه قیمت در زمان بسته شدن کندل از قیمت در زمان باز شدن آن پایینتر است، بنابراین رنگ بدنه کندل قرمز است. با وجود اینکه رنگ بدنه کندل چکش وارون تأثیر چندانی در تحلیل قیمت ندارد اما در مجموع کندل چکش وارون قرمز نسبت به کندل وارون سبز احتمال کمتری برای برگشت روند به سمت بالا دارد.

کندل چکش معکوس نشانه چیست ؟

کندل چکش معکوس نشانه این است که خریداران اطمینان به نفس بیشتری برای خرید پیدا کردهاند. بالاترین قسمت سایه بالایی کندل به معنای این است که خریداران، قیمت را تا حد امکان بالا بردهاند. قسمتهای پایینتر در سایه بالایی نشاندهنده مقاومت فروشندهها برای پایین نگهداشتن قیمت است. با وجود این قدرت خریداران بیشتر است و بازار ممکن است قیمتهای بالاتری را ببیند.

معنی کندل چکش معکوس چیست ؟

کندل چکش معکوس به تریدرها میگوید که خریداران بازار را تحت فشار قرار دادهاند و ممکن است بعد از روند نزولی موجود شاهد صعود قیمت باشیم. البته هرگز نباید کندل چکش معکوس را بهتنهایی سیگنال برگشت روند در نظر گرفت. بلکه بعد از بررسی محل تشکیل این کندل باید کندلهای بعدی را برای گرفتن تأیید درنظر داشت.

کندل چکش سفید معکوس نشانه چیست ؟

در کندل چکش سفید معکوس پایینترین قیمت بسیار نزدیک با قیمت در زمان باز شدن کندل است. در برخی موارد نیز این دو قیمت بر هم منطبق هستند. این موضوع باعث میشود تا رنگ بدنه کندل سبز یا سفید شود. با توجه به اینکه فشار خریداران در زمان بسته شدن کندل برای بالاتر بردن قیمت از کندل چکش وارون قرمز بیشتر است، بنابراین کندل چکش وارون سفید یا سبز سیگنال بهتری برای تغییر روند به سمت بالا میدهد. البته رنگ بدنه کندل چکش معکوس در مقایسه با مواردی مثل محل تشکیل کندل چکش وارون در نمودار قیمت و منطبق شدن آن با تأییدیههای دیگر اهمیت کمی دارد.

فیلتر کندل چکش معکوس چیست ؟

با توجه به اینکه کندل چکش معکوس نشانهای از برگشت روند قیمتی به سمت بالا است، بنابراین پیدا کردن این نوع کندل در نمودار قیمت در مکانی مناسب میتواند موقعیتهای خوبی را برای تریدر ایجاد کند. پلتفرمهایی که برای ترید در انواع بازارها استفاده میشوند امکان فیلتر کردن کندل چکش وارون را برای تریدرها ایجاد کردهاند. با فیلتر کردن کندل چکش وارون، این پلتفرمها داراییهایی که در حال ایجاد کندل چکش وارون هستند را برای تریدرها بهصورت جداگانه نشان میدهند.

کاربرد Inverted Hammer در ترید

همانطور که در قسمت قبلی ذکر شد هیچ الگویی بهتنهایی نمیتواند اطلاعات مورد نیاز را برای یک ترید موفق به ما بدهد. بنابراین شناسایی Inverted Hammer تنها شرط لازم برای ترید با کندل چکش وارون است. برای ترید به کمک چکش وارون در ابتدا باید تمامی مواردی که از طریق تحلیل «پرایس اکشن» (Price Action) میتوانیم از محدودههای مهم قیمتی متوجه شویم را در نمودار بررسی کنیم.

سپس با توجه به موقعیتی که کندل چکش وارون نسبت به این محدودههای مهم دارد، اقدام به باز کردن پوزیشن معاملاتی کنیم. در نظر داشته باشید که برای یک ترید موفق بعد از شناسایی کندل چکش در موقعیت پرایس اکشنی مناسب، باید تأیید سیگنال را در نحوه تشکیل کندل بعدی مشاهده کنیم.

Inverted Hammer و رعایت قوانین ترید

کندل چکش معکوس در صورتیکه برخی از قوانین کلی در ترید را رعایت کنیم میتواند موقعیتیهای سودزای خوبی را برای ما فراهم کند. با توجه به اینکه کندل چکش وارون نوعی الگوی «صعودی» (Bullish) است بنابراین تنها قوانین خرید درباره آن صادق است.

- نقاط بازگشتی: مشخص کردن نقاط بازگشتی در نمودار از اهمیت بالایی برخوردار است. در واقع تشکیل کندل چکش وارون در این نواحی میتواند سیگنال صعودی خوبی محسوب شود. خطوط حمایت و مقاومت و یا خطوط روند صعودی برخی از محدودههایی هستند که Inverted Hammer در برخورد با آنها میتواند تشکیل شود و سیگنال خرید خوبی به ما بدهد.

- زمان مناسب برای ورود به معامله: هنگامی که در موقعیتی مناسب کندل چکش معکوس مشاهده میشود باید منتظر تشکیل کندل تأیید بعد از آن باشیم. اگر کندل تأیید خوبی تشکیل شود آنگاه احتمال موفقیت ترید ما بیشتر میشود. در واقع با ورود به معامله بعد از مشاهده کندل تأیید، ریسک معامله را کاهش میدهیم. البته در این حالت مجبور هستیم تا در قیمتهای بالاتری وارد معامله شویم و به نسبت سود کمتری نیز خواهیم داشت.

- حد ضرر: با توجه به اینکه حتی مجربترین تریدرها نیز در بسیاری مواقع پیشبینیهای نادرستی میکنند بنابراین استفاده از حد ضرر در تمامی معاملات واجب است. در صورتیکه روند قیمتی بر خلاف تحلیل ما پیش برود، حد ضرر زیان معامله را کاهش میدهد.

نکات Inverted Hammer در ترید

در زمان ترید با کمک کندل چکش وارون توجه به برخی نکات میتواند احتمال موفقیت در ترید را بیشتر کند. در ادامه به برخی از این موارد میپردازیم.

- اندازه طول سایه بالایی کندل: هر چه اندازه سایه بالایی کندل چکش معکوس بیشتر باشد احتمال برگشت روند بیشتری وجود خواهد داشت.

- رنگ کندل چکش وارون: رنگ بدنه کندل چکش وارون تأثیر زیادی در تحلیل قیمت ندارد. البته کندلهای چکش وارون با بدنه سبز یا سفید از کندلهای چکش قرمز یا سیاه صعودیتر هستند یعنی تا حدودی سیگنال صعودی بهتری میدهند.

- توجه به کندل تأیید: هر چه بدنه کندل تأیید بعد از کندل چکش وارون بزرگتر باشد، احتمال برگشت روند قیمت به سمت بالا بیشتر است.

Inverted Hammer و نواحی PRZ

یکی از مواردی که کمک بسیاری در تشخیص درست حرکت قیمتی به تریدرها میکند، بررسی «نواحی برگشتی پرپتانسیل» (Potential Reversal Zone | PRZ) است. در این نواحی احتمال برگشت قیمت بیشتر از نواحی دیگر است. برای مثال محدودههای حمایتی و مقاومتی مهم میتوانند بهعنوان نواحی PRZ باشند. برای پیدا کردن این نواحی مهم حمایتی و مقاومتی از گذشته نمودار قیمتی استفاده میشود. بعد از مشخص کردن این نواحی برگشتی باید منتظر بمانیم و واکنش قیمت را در برخورد با این نواحی بررسی کنیم. در صورتیکه کندل چکش معکوس و کندل تأیید بعد از آن در این نواحی مشاهده شود، میتواند موقعیت مناسبی برای ورود به معامله باشد.

کندل چکش معکوس روی حمایت

یکی از حالتهایی که برای کندل چکش وارون در نمودار ممکن است بهوجود آید، تشکیل کندل چکش وارون در نزدیکی محدوه های حمایتی است. برای مثال نمودار زیر را در نظر بگیرید. در این نمودار میبینیم که قیمت بعد از روندی نزولی در نزدیکی خط حمایت و در بالای آن نوسان میکند. همانطور که در تصویر مشاهده میکنید Inverted Hammer در این ناحیه تشکیل شده است.

تشکیل کندل چکس معکوس در بالای خط حمایتی نشان از وجود پتانسیل برای صعودی شدن قیمت است. با تشکیل کندل سبز بعدی که سیگنال صعودی کندل چکش معکوس را تأیید میکند، تریدر میتواند وارد پوزیشن معاملاتی شود. البته لازم به ذکر است که در ورود به پوزیشن اصلا نباید عجله کرد و هرچه تریدر از الگوهای مختلف پرایس اکشنی و اندیکاتورها و اسیلاتورهای تحلیل تکنیکال سیگنالهای مثبت بگیرد، احتمال موفقیت در پوزیشن معاملاتی وی بیشتر میشود.

در نهایت تریدر بعد از گرفتن تأییدیههای مختلف، برای باز کردن پوزیشن معاملاتی میتواند «حد ضرر» (Stop Loss) خود را در زیر خط حمایت قرار دهد. در هر پوزیشن معاملاتی همواره احتمال این وجود دارد که روند قیمتی برخلاف تحلیل تریدر پیش رود. بنابراین استفاده از حد ضرر برای جلوگیری از ضرر بیشتر در تمامی معاملات الزامی است.

قیمتی که تریدر در آن میتواند پوزیشن خود را ببندد، با توجه به تحلیل پرایس اکشنی نمودار میتواند در نزدیکترین محدوده مقاومتی باشد.

Inverted Hammer و فیبوناچی

با ترکیب ابزار فیبوناچی و کندل چکش وارون میتوان برخی پیشبینیهای قیمتی را انجام داد. برای مثال در نمودار تصویر زیر برای تحلیل قیمت از ابزار فیبوناچی استفاده شده است. همانطور که مشاهده میشود سطح 38/2% فیبوناچی محدودهای حمایتی را به ما نشان میدهد. قیمت در روند صعودی خود در ابتدا میتواند به این سطح پولبک بزند و بعد از تجدید قوا دوباره به حرکت صعودی خود ادامه دهد.

تریدرهای باتجربه برای افزایش احتمال ترید موفق همواره به دنبال سیگنالهای مکمل هستند تا با اطمینان بیشتری بتوانند پوزیشن معاملاتی خود را باز کنند. در نمودار تصویر زیر با تشکیل Inverted Hammer در بالای سطح 38/2% فیبوناچی، احتمال صعود قیمت تقویت میشود.

کندل چکش معکوس در روند نزولی

در روندهای نزولی نمودار قیمت ممکن است منطبق با برخی محدودههایی شود که احتمال برگشت قیمتی از آنها وجود دارد. برای مثال در روندی نزولی هنگامی که قیمت به یک حمایت قوی میرسد به احتمال زیادی ممکن است به این محدوده حمایتی واکنش نشان دهد. در این حالت در صورتیکه کندل چکش وارون تشکیل شود، با توجه به اهمیت حمایت و وضعیت کلی بازار در صورت دیدن کندل تأیید میتوان به پوزیشن معاملاتی ورود کرد.

البته قبل از ورود به هر نوع پوزیشن معاملاتی در ابتدا باید ریسک به ریوارد معامله را در نظر بگیریم. در برخی اوقات کندل چکش وارون در محل خوبی از نمودار قیمت ظاهر میشود و کندل تأیید بعدی را نیز مشاهده میکنیم ولی با توجه به مناسب نبودن ریسک به ریوارد بهتر است به معامله ورود نکنیم.

کندل چکش معکوس در کف

برای استفاده بهتر از موقعیتهایی که Inverted Hammer به ما نشان میدهد در ابتدا باید با توجه به گذشته نمودار قیمت نواحی PRZ را مشخص کنیم. یکی از این نواحی که احتمال برگشت روند قیمتی در آن وجود دارد زمانی تشکیل میشود که قیمت در روندی نزولی قرار دارد و با رسیدن به محدودهای حمایتی شروع به کفسازی میکند در این مناطق نیز با توجه به رقابت خریداران با فروشندگان برای برگرداندن روند قیمت ممکن است شاهد به وجود آمدن کندل چکش وارون باشیم.

کندل چکش معکوس در روند صعودی

هنگامی که کندل چکش معکوس در روند صعودی مشاهده میشود باید به محل تشکیل این کندل توجه کنیم. اگر کندل چکش وارون در محدودههای مقاومتی تشکیل شود به آن «ستاره دنبالهدار» (Shooting star) میگوییم. مشاهده Shooting Star یا کندل چکش وارون در سقف نشانگر ضعف قدرت خریداران است و میتواند احتمالی برای تغییر روند به سمت پایین باشد.

کندل چکش معکوس در سقف

کندل چکش معکوس هنگامی که در سقف یک روند صعودی دیده شود نشانه برگشت و ریزش قیمت میتواند باشد و به همین دلیل ستاره دنبالهدار نامیده میشود. کندل چکش معکوس در سقف نشانه ضعف قدرت خریداران است. بنابراین Inverted Hammer در سقف یا شوتینگ استار میتواند نشانهای از برگشت روند بازار به قیمتهای پایینتر باشد.

البته همانند دیگر سیگنالهایی که از الگوهای کندل استیک بهدست میآید برای ورود به پوزیشن معاملاتی باید منتظر تشکیل کندل تأیید نیز باشیم. لازم به ذکر است برای ترید به کمک کندل چکش معکوس در سقف یا شوتینگ استار، همانند دیگر موقعیتهای معاملاتی برای افزایش احتمال موفقیت در ترید بهتر است از ترکیب و جمعبندی چند سیگنال استفاده کنیم.

تفاوت کندل چکش معکوس و Shooting Star

همانطور که پیشتر ذکر شد کندل چکش وارون نشانهای از برگشت قیمت بازار از سیر نزولی خود است. معمولا این برگشت قیمتی در نواحی خاصی انجام میشود که طبق تحلیل پرایس اکشنی مستعد برگشت قیمت هستند. یکی از شروطی که باید در ترید با کمک کندل چکش معکوس به آن توجه داشت این است که این کندل در انتهای روندی نزولی ظاهر میشود.

بنابراین ظاهر شدن کندل چکش وارون در سقف نشانهای کاملا متفاوت است و Shooting Star نام دارد. بنابراین Shooting Star از نظر شکل ظاهری همان کندل چکش معکوس است. در واقع Inverted Hammer و شوتینگ استار هر دو میتوانند سیگنالی برای برگشت روند باشند. بنابراین تنها تفاوت آنها در موقعیتی است که در آن ظاهر میشوند.

کندل چکش معکوس همواره در اواخر روندی نزولی تشکیل میشود و نشانهای از احتمال برگشت روند بازار به سمت قیمتهای بالاتر است. اما شوتینگ استار دقیقا عکس موقعیت مکانی کندل چکش معکوس را دارد. Shooting Star در انتها و سقف روندی صعودی تشکیل میشود و نشانهای از احتمال برگشت روند به سمت قیمتهای پایینتر است. بنابراین کندل چکش معکوس و Shooting Star از نظر ظاهری کاملا شبیه هم هستند ولی با توجه به موقعیت قرارگیری آنها در نمودار، سیگنالهایی کاملا متفاوت تولید میکنند.

جمع بندی

شناخت الگوهای کندلی که در ترید داراییهای مختلف استفاده میشوند و ترکیب آنها با دیگر الگوهای تحلیل تکنیکال میتواند موقعیتهای مناسبی را برای ترید در اختیار ما قرار دهد. در این مطلب یکی از الگوهای پرکاربرد در نمودار کندل استیک بهنام کندل چکش معکوس را توضیح دادیم. با توجه به اهمیت شناخت ظاهری کندل چکش وارون، در ابتدا از نظر ظاهری این کندل را تشریح کردیم. سپس درباره مفهوم و نشانه این کندل در نمودار توضیحاتی دادیم.

کندل چکش وارون با توجه به موقعیتی که در نمودار دارد میتواند معانی و تعابیر کاملا متفاوتی داشته باشد. با توجه به اینکه شناخت ظاهری کندل چکش وارون به تنهایی در معاملات کمکی به ما نمیکند بنابراین در ادامه این مطلب نحوه استفاده از کندل وارون در ترید را با توجه به شناسایی نواحی PRZ توضیح دادیم. سپس کندل چکش وارون در روندهای صعودی و نزولی تشریح شد و در پایان نیز تفاوت کندل چکش معکوس و Shooting Star بررسی شد.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش ترید ارزهای دیجیتال — از صفر تا صد» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- ترید ارز دیجیتال چیست ؟ – آموزش از صفر تا صد

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- تریدر کیست و چگونه یک تریدر موفق شویم ؟ — راهنمای کامل

- کندل استیک چیست ؟ — آموزش الگوهای مهم به زبان ساده

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

- صرافی ارز دیجیتال — کدام صرافی آنلاین ارز دیجیتال برای ایرانیان بهتر است؟

- ۱۰ برنامه ترید ارز دیجیتال که باید بشناسید – بهترین نرم افزارها برای مبتدی و حرفه ای ها

- انواع استراتژی معاملاتی در ارز دیجیتال چیست؟ – نحوه انتخاب و طراحی به زبان ساده

- بای استاپ چیست ؟ – از اهمیت تا کاربرد به زبان ساده

- بهترین کیف پول ارز دیجیتال کدام است ؟ | راهنمای استفاده تصویری گام به گام

- کیف پول بیت کوین چیست ؟ | نحوه ساخت کیف پول بیت کوین — به زبان ساده

- ساخت کیف پول بیت کوین بلاک چین — راهنمای تصویری

- تحلیل تکنیکال چیست و چگونه آن را یاد بگیریم؟ – کاربرد، مزایا و معایب

- تریدینگ ویو چیست و چگونه با آن کار کنیم؟ — آموزش تصویری

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد

- تحلیل بنیادی چیست ؟ | به زبان ساده

- تحلیل فاندامنتال ارز دیجیتال — آموزش از صفر تا صد رایگان

- هودل چیست و HODL کردن به چه معناست؟ — به زبان ساده

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- مدیریت ریسک چیست؟ – فرآیندها و روش های انجام به زبان ساده

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده

- میانگین متحرک چیست ؟ + پیاده سازی Moving Average در پایتون

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- تایم فریم چیست ؟ – مفهوم دوره زمانی به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- کندل چیست و انواع کندل ها بیانگر چه هستند؟ — به زبان ساده

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تشخیص روند بازار — از صفر تا صد

- خط روند چیست؟ – در تحلیل تکنیکال و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- الگوهای هارمونیک در تحلیل تکنیکال بورس — آموزش کاربردی

- تریگر چیست و چه کاربردی در بورس و تحلیل تکنیکال دارد؟ — کامل و ساده

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- اسکالپ چیست ؟ — Scalp در فارکس به زبان ساده

- مدیریت سرمایه چیست و چگونه آن را یاد بگیریم؟ — راهنمای کاربردی و عمومی

- استاپ لاس چیست ؟ — توضیح حد ضرر به زبان ساده

- کال مارجین چیست ؟ — توضیح به زبان ساده

- لیکویید شدن چیست ؟ — لیکوئید در ارز دیجیتال به زبان ساده

- موثرترین تکنیک های مدیریت ریسک در بورس — به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- کندل دوجی چیست ؟ + آموزش انواع به زبان ساده

- بهترین زمان ترید ارز دیجیتال چه وقتی است؟ – آنچه باید بدانید

- تفاوت استاپ لیمیت و استاپ مارکت چیست ؟ – به زبان ساده

- پولبک چیست و چطور از آن استفاده کنیم ؟ – به زبان ساده + نکات کلیدی

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

- روش های ترید ارز دیجیتال که باید بدانید

- سوئینگ تریدینگ چیست ؟ – توضیح Swing Trading به زبان ساده

- کندل چکش چیست ؟ – نحوه شناسایی و کاربرد – به زبان ساده

- کندل چکش معکوس چیست ؟ – از شناسایی تا کاربرد(همین مطلب)

- معامله شورت و لانگ چیست؟ – به زبان ساده و در ارز دیجیتال

- معاملات اسپات چیست ؟ – آموزش اسپات تریدینگ به زبان ساده

- سفارش OCO چیست ؟ – توضیح استفاده و کاربرد به زبان ساده

- بهترین استراتژی ترید ارز دیجیتال چیست ؟ – معرفی 20 تکنیک کلیدی

- عمق بازار چیست ؟ – توضیح کاربرد و نمودار به زبان ساده

- استاپ مارکت چیست ؟ – به زبان ساده + آموزش

- استاپ لیمیت چیست ؟ – توضیح سفارش با حد ضرر به زبان ساده

- اصطلاحات ترید ارز دیجیتال که باید بدانید – توضیح 83 اصطلاح کلیدی

- سیستم معاملاتی چیست ؟ – توضیح اهمیت به زبان ساده

- بهترین اندیکاتور برای نوسان گیری ارز دیجیتال – راهنمای کاربردی

- ترید روزانه ارز دیجیتال چیست ؟ — به زبان ساده

- معاملات مارجین چیست ؟ – Margin Trading به زبان ساده

- تارگت در ارز دیجیتال چیست ؟ – توضیح معنی به زبان ساده

- انواع تحلیل تکنیکال – ۱۰ روش و سبک هایی که باید بشناسید

- الگوهای تحلیل تکنیکال که باید بشناسید – ۲۵ الگو به زبان ساده

- ربات تریدر چیست ؟ – هر آنچه باید بدانید

- تریدر چیست و کیست؟ – دانستنی های مهم شغل تریدری

- ۸ ابزار هوش مصنوعی که به آن ها نیاز دارید – معرفی و کاربرد

- پرایس اکشن RTM چیست؟ – آموزش به زبان ساده

- اوردر بلاک چیست؟ – توضیح نحوه استفاده به زبان ساده

- الگوی مثلث صعودی یا افزایشی در تحلیل تکنیکال به زبان ساده