الگوی مثلث متقارن در تحلیل تکنیکال به زبان ساده

الگوی مثلث متقارن یکی از الگوهای قیمتی است که تریدرها میتوانند با استفاده از آن پیشبینی بهتری از روند آتی قیمت در نمودار ارائه دهند. تریدرها همواره سعی میکنند تا رفتار قیمت را در نمودار تحلیل کنند. تحلیلگران تکنیکال سعی دارند با بررسی پیشینه قیمتی در نمودار قیمت، روندهای قیمتی را در آینده پیشبینی کنند. این افراد از ابزارهایی همانند انواع اندیکاتورها برای درک بهتر رفتار قیمت در نمودار استفاده میکنند. انواع الگوهای قیمتی در تحلیل تکنیکال همانند الگوی مثلث متقارن نیز از ابزارهایی است که این افراد برای پیدا کردن موقعیتهای مناسب معاملاتی استفاده میکنند و در کنار ابزارهای دیگر از اهمیت بالایی برخوردار است.

در این مطلب از مجله فرادرس پس از معرفی این الگو و ارائه توضیحاتی درباره نحوه شناسایی آن در نمودار قیمت، نحوه ترید با استفاده از الگوی مثلث متقارن را شرح میدهیم و در پایان نیز تاثیر نواحی مهم قیمتی بر روی این الگو را بیان میکنیم.

الگوی مثلث متقارن چیست؟

«الگوی مثلث متقارن» (Symmetrical Triangle Pattern) یکی از الگوهای تحلیل تکنیکال است که الگویی خنثی محسوب میشود. این الگو از دو خط روند در بالا و پایین مثلث تشکیل میشود که بههم نزدیک میشوند. قیمت در بین این دو خط بهصورت تدریجی فشرده میشود تا زمانی که یکی از خطوط روند را بشکند و از الگوی مثلث متقارن خارج شود.

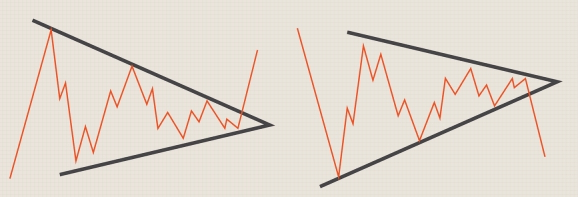

همانطور که در تصویر زیر مشاهده میکنید، خط روند بالایی بیشینههای قیمتی را بههم متصل کرده است. در این حالت با توجه به اینکه این بیشینههای قیمتی بهتدریج کوتاهتر میشوند بنابراین خط روند بالایی در مثلث متقارن نزولی است. از سویی دیگر کمینههای قیمتی که در قسمت پایین این الگو قرار دارند بهتدریج به سطوح بالاتر قیمتی میرسند. بنابراین خط روندی که این کمینههای قیمتی را بههم متصل میکند، دارای روندی صعودی است.

جهت شکست قیمت در الگوی مثلث متقارن

با وجود اینکه الگوی مثلث متقارن الگویی خنثی محسوب میشود، اما به این نکته توجه کنید که احتمال شکست این الگو بیشتر از سمتی انجام میشود که همراستا با روند قبلی است. برای مثال درصورتی که روند قبل از این الگو صعودی باشد، قیمت معمولا از سمت بالای این الگو به سمت سطوح بالاتر قیمتی خارج میشود.

در حالتی برعکس نیز زمانی که روند قبل از این الگو نزولی باشد، قیمت تمایل دارد تا از قسمت پایین این الگو از آن خارج شود. همانطور که در تصویر بالا ملاحظه میکنید، در الگوی مثلث سمت چپ، قیمت در ابتدا دارای روندی صعودی است و پس از تشکیل این الگو نیز قیمت از سمت بالای این مثلث، روند صعودی قبلی را ادامه میدهد. در تصویر سمت راست نیز قبل از تشکیل الگوی مثلث متقارن، قیمت دارای روندی نزولی است، در این حالت همانطور که در تصویر مشاهده میکنید، قیمت از سمت پایین این الگو را شکسته و از آن خارج میشود.

الگوی مثلث متقارن چه زمانی تشکیل میشود؟

الگوی مثلث متقارن زمانی تشکیل میشود که قیمت در بین دو خط روند صعودی و نزولی بهتدریج نوسان کمتری را تجربه میکند. کاهش نوسان قیمت و فشردگی آن بین دو خط روند تا زمانی ادامه پیدا میکند که قیمت بتواند این الگو را بشکند و به یکی از دو سمت بالا یا پایین حرکت کند. الگوی مثلث متقارن را میتوان یکی از الگوهای ادامهدهنده بهحساب آورد.

این موضوع به این دلیل است که این الگو در هر یک از روندهای صعودی یا نزولی میتواند تشکیل شود که در این حالت بیشتر تمایل دارد تا روند قبلی را ادامه دهد. در واقع این الگو در زمان توقف قیمت در مسیر حرکت در نمودار تشکیل میشود. این وقفه کوتاه و موقت میتواند در مسیر حرکت صعودی یا نزولی در نمودار تشکیل شود و الگوی مثلث متقارن را تشکیل دهد.

الگوی مثلث متقارن بیانگر چیست؟

الگوی مثلث متقارن بیانگر این است که قیمت دچار نوعی بیتصمیمی در انتخاب جهت حرکت شده است. بیشینههای کمتر و کمینههای بیشتر در این الگو بیانگر موضعی خنثی در برابر نحوه ادامه روند هستند. با وجود این موضوع همانطور که پیشتری اشاره شد، قیمت تمایل دارد تا روند قبلی خود را ادامه دهد.

نحوه شناسایی الگوی مثلث متقارن

الگوهای مثلث متقارن را میتوان در روندهای صعودی و نزولی شناسایی کرد. تریدرها برای باز کردن پوزیشنهای معاملاتی خود نیاز دارند تا در ابتدا الگوهای موجود در تحلیل تکنیکال را در نمودار قیمت شناسایی کنند. برای الگوی مثلث متقارن نیز تریدرها در ابتدا باید این الگوها را در نمودار قیمت مشخص کنند.

لازم به ذکر است که شناسایی انواع الگوها در تحلیل تکنیکال همانند الگوی مثلث متقارن به تمرین و مهارت کافی نیاز دارد. برای درک بهتر این موضوع در ادامه این مطلب از مجله فرادرس نحوه شناسایی الگوی مثلث متقارن را در روندهای صعودی و نزولی بهطور جداگانه توضیح میدهیم.

شناسایی الگوی مثلث متقارن در روندهای صعودی

برای شناسایی الگوی مثلث متقارن در روندهای صعودی در ابتدا روند صعودی را از سمت چپ نمودار قیمت مشخص میکنیم. سپس سعی میکنیم نوعی فشردگی در نمودار قیمت را شناسایی کنیم. پس از ردیابی فشردگی در قیمت، اولین بیشینه قیمتی قبل از فشردگی را در نمودار مشخص میکنیم و آن را به بیشینههای قیمتی بعدی متصل میکنیم.

برای شناسایی الگوی مثلث متقارن توجه به این نکته ضروری است که در زمان فشردگی قیمت، میبایست بهتدریج بیشینههایی با قیمت کمتر تشکیل شوند. از سویی دیگر پس از اینکه خط روند نزولی را برای بیشینههای قیمتی رسم کردیم، کمینههای قیمتی متناظر با بیشینههای مربوطه را نیز مشخص میکنیم.

در این حالت در صورتی که کمینههای قیمتی روندی صعودی داشته باشند، الگوی مثلث متقارن شناسایی شده است. در این حالت میتوانیم کمینههای مربوطه را با خطی بههم متصل کنیم. همانطور که در تصویر زیر مشاهده میکنید، با ترسیم دو خط روند نزولی و صعودی از بالا و پایین الگوی مثلث متقارن، میتوانیم این الگو را در نمودار قیمت مشخص کنیم.

در این تصویر همانطور که ملاحظه میکنید، قبل از تشکیل الگوی مثلث، نمودار قیمت دارای روندی صعودی است و بعد از تشکیل الگو مثلث نیز با شکست این الگو از سمت بالا به روند صعودی خود ادامه میدهد. با توجه به اینکه الگوی Symmetrical Triangle نوعی الگوی خنثی است بنابراین تمایل دارد تا ادامه روند قبلی خود را ادامه دهد. در این مثال نیز همانطور که مشاهده میکنید، قیمت از سمت بالای این الگو آن را شکسته و روند صعودی قبلی را ادامه داده است.

شناسایی الگوی مثلث متقارن در روندهای نزولی

الگوی Symmetrical Triangle در روندهای نزولی نیز تشکیل میشوند. با توجه به اینکه الگوی Symmetrical Triangle بیشتر تمایل دارند تا همانند الگوهای ادامهدهنده رفتار کنند، بنابراین پس از تشکیل این الگوها بعد از روندهای نزولی، قیمت معمولا از سمت پایین این الگو آن را میشکند و به سمت قیمتهای پایینتر حرکت میکند.

برای شناسایی این الگو در روندهای نزولی در ابتدا پس از مشخص کردن روند نزولی در نمودار قیمت، اولین کمینه قیمتی را قبل از شروع فشردگی قیمت در نمودار پیدا میکنیم. در این حالت با دنبال کردن نمودار در صورتی که کمینههای دیگری را در نمودار قیمت شناسایی کردیم، آنها را با یک خط بههم متصل میکنیم.

از سویی دیگر از سمت بالا نیز سعی میکنیم بیشینههای قیمتی متناظر با کمینههای مربوطه را در نمودار پیدا کنیم و آنها را نیز با خطی بههم متصل کنیم. در صورتی که خط بالایی روندی نزولی و خط پایینی روندی صعودی داشته باشد، در این حالت الگوی مثلث متقارن در نمودار تشکیل شده است. همانطور که در تصویر زیر مشاهده میکنید، قیمت در روندی نزولی وارد نوعی فشردگی شده است که در آن الگوی Symmetrical Triangle تشکیل میشود.

سپس قیمت از سمت پایین این الگو آن را شکسته و به سمت قیمتهای پایینتر حرکت میکند. در این حالت با توجه به اینکه الگوی Symmetrical Triangle تمایل دارد روند قبل از خود را ادامه دهد، بنابراین معمولا قیمت از سمت پایین این الگو را میشکند و به سمت سطوح قیمتی پایینتر حرکت میکند. در این مثال نیز مشاهده میکنید که قیمت از سمت پایین از این الگو خارج شده است و روند نزولی قبلی را ادامه داده است.

نحوه ترید با الگوی مثلث متقارن

هدف از شناسایی الگوی مثلث متقارن، پیدا کردن نقاط ورود مناسب برای انجام معامله است. بنابراین تریدرها همواره سعی میکنند با شناسایی دقیق الگوهای قیمتی در تحلیل تکنیکال معاملات پرسودتری داشته باشند. برای ترید با استفاده از الگوی Symmetrical Triangle همانند دیگر الگوها در تحلیل تکنیکال، تریدرها پس از پیدا کردن این الگو میبایست نقطه ورود مناسبی را برای باز کردن پوزیشن معاملاتی پیدا کنند.

علاوه بر این میبایست با توجه به نمودار قیمت و الگوی مربوطه، قیمتی را برای تیکپروفیت درنظر بگیرند. تریدرها برای اینکه بتوانند نسبت ریسک به ریوارد مناسبی را با توجه به پوزیشن معاملاتی بهدست آورند، همزمان با بازکردن پوزیشن موردنظر میبایست قیمتهایی را بهعنوان تارگت و حد ضرر تعیین کنند.

قیمت تارگت برای تیکپروفیت از پوزیشن معاملاتی تعیین میشود و زمانی که قیمت بازار به آن میرسد، پوزیشن معاملاتی بسته میشود و سود مربوطه به حساب تریدر واریز میشود. حدضرر نیز برای مواقعی است که پیشبینی تریدر درست نباشد. در این حالت با فعال شدن حدضرر در معامله، تریدر میتواند با مقدار کمی ضرر از معامله خارج شود.

بهعبارت دیگر زمانی که قیمت در خلاف جهت پیشبینی تریدر حرکت کند، حدضرر این امکان را برای تریدر فراهم میکند تا بتواند با مقدار کمی ضرر از زیانهای بیشتر اجتناب کند. برای روشنتر شدن نحوه ترید با الگوی مثلث متقارن در ادامه این مطلب نحوه ترید با این الگو را در روندهای صعودی و روندهای نزولی بررسی میکنیم و موقعیتهای مناسب را برای قرار دادن تارگت و حد ضرر با مثالهایی بیان میکنیم.

نحوه ترید الگوی مثلث متقارن در روندهای صعودی

الگوی Symmetrical Triangle در روندهای صعودی میتواند تشکیل شود و با توجه به اینکه این الگو یکی از انواع الگوهای ادامهدهنده محسوب میشود، بنابراین قیمت تمایل دارد پس از تشکیل الگوی Symmetrical Triangle این الگو را از سمت بالا بشکند و به سمت سطوح بالاتر قیمتی حرکت کند. این موضوع باعث میشود تا تریدرها بتوانند با پیدا کردن نقاط مناسبی برای ورود به معامله از افزایش قیمت مربوط به شکست الگوی مثلث برای کسب سود استفاده کنند.

در این حالت باتوجه به استراتژی مدیریت ریسک انتخابی میتوانند قیمتهای تارگت و حدضرر موردنظر را نیز در نمودار قیمت مشخص کنند. بنابراین تریدرها میبایست علاوه بر قیمتی برای ورود به معامله، قیمتهایی را برای تارگت و حدضرر نیز تعیین کنند. در ادامه این مطلب نحوه تعیین هر کدام از این قیمتها را برای ترید الگوی مثلث متقارن در روندی صعودی شرح میدهیم.

تعیین قیمت ورود به معامله در روندهای صعودی

برای تعیین قیمت ورود به معامله با توجه به تشکیل الگوی Symmetrical Triangle در روند صعودی تریدرها میبایست جهت خروج قیمت از مثلث را درنظر بگیرند. همانطور که پیشتر نیز اشاره شد، خروج قیمت از الگوی Symmetrical Triangle در روندهای صعودی معمولا از سمت بالای این الگو انجام میشود و قیمت پس از خروج از این الگو تمایل دارد به سمت سطوح بالاتر قیمتی حرکت کند.

در این حالت تریدرها تنها زمانی میتوانند به معامله ورود کنند که قیمت در بالای خط روند تثبیت شود. برای این منظور تریدرها منتظر میمانند تا پس از شکست خط روند نزولی در بالای الگوی مثلث متقارن، کندل قیمتی در تایمفریمهای چهار ساعته یا بالاتر در خارج از این الگو بسته شود. استراتژی معاملاتی دیگری که برخی از تریدرها برای ورود به معامله با استفاده از این الگو استفاده میکنند، ورود به معامله در نقاط پولبک به قیمت شکست است.

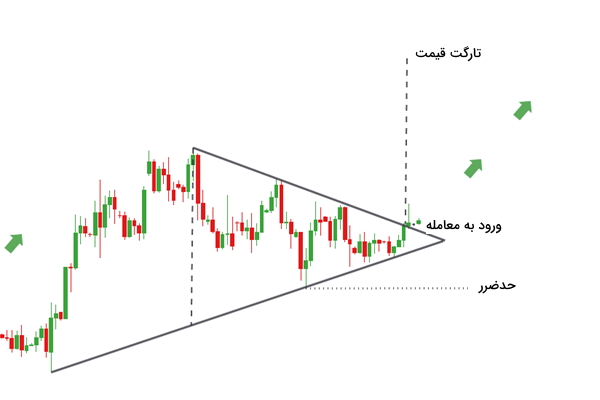

در این استراتژی معاملاتی تریدرها پس از شکست الگوی مثلث منتظر میمانند تا قیمت به محل شکست الگو پولبک بزند. در این حالت میتوانند در زمان پولبک به معامله ورود کنند و از روند صعودی قیمت کسب سود کنند. البته در این روش قیمت ممکن است به قیمت شکست الگو نرسد و پس از مقداری برگشت به عقب، دوباره به روند صعودی خود ادامه دهد. بنابراین تریدرها میتوانند با توجه به استراتژی معاملاتی موردنظر زمان مناسبی را برای ورود به معامله انتخاب کنند. در تصویر زیر قیمت ورود به معامله را پس از شکست خط روند نزولی در الگوی مثلث مشاهده میکنید.

تعیین تارگت و حد ضرر در روندهای صعودی

برای اینکه تریدرها بتوانند مدیریت ریسک مناسبی را در معاملات خود انجام دهند، میبایست نسبت ریسک به ریوارد مناسبی را در معاملات خود درنظر بگیرند. برای این منظور تریدرها میبایست قیمتهای تارگت و حدضرر را برای پوزیشن معاملاتی خود تعیین کنند.

همانطور که در تصویر بالا مشاهده میکنید، برای این منظور میبایست فاصله بین دو ضلع مثلث را از محل تشکیل بالاترین بیشینه قیمتی اندازه بگیرند و همین مقدار را بهعنوان تارگت قیمتی از نقطه ورود به معامله به سمت بالا در نظر بگیرند. برای مثال همانطور که در تصویر بالا ملاحظه میکنید، این فاصله با خطچین نشان داده شده است.

از سویی دیگر برای جلوگیری از ضرر بیشتر در انجام معاملات تریدرها میبایست محل مناسبی را برای حدضرر انتخاب کنند. قیمت حدضرر با توجه به شرایط نمودار قیمت میتواند متفاوت باشد. برای مثال در تصویر بالا پایینترین کمینه قیمتی در داخل الگوی مثلث بهعنوان قیمت حدضرر در نظر گرفته شده است.

نحوه ترید الگوی مثلث متقارن در روندهای نزولی

نحوه ترید الگوی Symmetrical Triangle در روندهای نزولی نیز همانند ترید این الگو در روندهای صعودی است. با این تفاوت که زمانی که الگوی Symmetrical Triangle در روندهای نزولی تشکیل میشود، قیمت تمایل به شکست این الگو از قسمت پایین آن را دارد.

بنابراین تارگت در سطوح قیمتی پایینتر از نقطه ورود به معامله قرار داده میشود و تریدرها میبایست از پوزیشنهای شورت استفاده کنند تا بتوانند از روند نزولی قیمت کسب سود کنند. برای این منظور همانند ترید الگوی مثلث در روندهای صعودی تریدرها میبایست سه قیمت ورود به معامله، تارگت و حدضرر را در نمودار مشخص کنند. برای درک بهتر این موضوع در ادامه این مطلب نحوه تعیین هر کدام از این قیمتها را بهطور جداگانه شرح میدهیم.

تعیین قیمت ورود به معامله در روندهای نزولی

برای تعیین قیمت ورود به معامله تریدرها میبایست منتظر بمانند تا قیمت در پایین خط روند صعودی در پایین الگوی مثلث تثبیت شود. برای این منظور تریدرها میتوانند پس از انجام تثبیت و در پولبک قیمت به نقطه شکست این الگو به معامله ورود کنند. البته ممکن است قیمت به محل شکست پولبک نزند و تریدرها فرصت ورود به معامله را نداشته باشند.

بنابراین برخی دیگر از تریدرها با توجه به قیمت بسته شدن کندلها در تایمفریمهای بالاتر در زیر خط روند صعودی در این الگو، نقطه مناسبی را برای ورود به معامله پیدا میکنند. برای مثال در تصویر زیر نقطه ورود به معامله بعد از بسته شدن کندل نزولی قرمز رنگ تعیین شده است. در این حالت قیمت بسته شدن کندل نزولی بهعنوان نقطه ورود به معامله درنظر گرفته شده است.

همانطور که در تصویر مشاهده میکنید قیمت بعد از بسته شدن این کندل به قیمت شکست الگو نیز پولبک زده است. اما این حالت ممکن است روی ندهد و قیمت تا محل شکست الگو بالا نیاید. بنابراین برخی از تریدرها همانطور که در تصویر زیر مشاهده میکنید، پس از تثبیت قیمت در پایین این الگو نسبت به باز کردن پوزیشن شورت اقدام میکنند.

تعیین تارگت و حد ضرر در روندهای نزولی

برای قرار دادن تارگت نیز میبایست مقدار فاصله پایینترین کمینه قیمت تا خط روند نزولی در بالای الگو محاسبه شود. سپس همین مقدار را میتوان از نقطه ورود به معامله تا سطوح پایینتر قیمتی برای قرار دادن تارگت درنظر گرفت. انتخاب حدضرر نیز به شرایط نمودار قیمت و نسبت ریسک به ریوارد موردنظر بستگی دارد. برای این منظور میتوانند بالاترین بیشینه قیمتی در الگو یا مقادیری دیگر را برای حد ضرر انتخاب کنند. برای مثال همانطور که در تصویر بالا مشاهده میکنید، حد ضرر را کمی بالاتر از بیشینه قیمتی قبل از شکست الگوی مثلث قرار دادهاند.

لازم به ذکر است انتخاب تارگت و حد ضرر در الگوی مثلث متقارن همانند دیگر الگوها در تحلیل تکنیکال به شرایط نمودار قیمت و موقعیت قیمت نسبت به نواحی مهم نمودار در تایمفریمهای بالاتر نیز بستگی دارد. در واقع نواحی مهم قیمتی در تایمفریمهای بالاتر تاثیر زیادی در جهت حرکت قیمت دارند که در ادامه این مطلب این موضوع را بررسی میکنیم.

تاثیر نواحی مهم قیمت در تایمفریمهای بالاتر

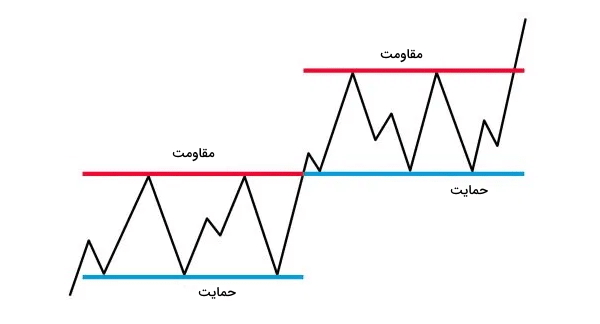

نواحی مهم قیمتی نواحی هستند که قیمت در برخورد به آنها واکنش نشان میدهد. واکنش قیمت به نواحی مهم در نمودار به این معنی است که قیمت در برخورد به این نواحی تغییر جهت میدهد. برای مثال زمانی که قیمت در روندی صعودی قرار دارد، با رسیدن به ناحیه مقاومتی در تایمفریم بالاتر معمولا تغییر مسیر میدهد و برای مدتی به سمت پایین حرکت میکند.

در حالتی برعکس نیز زمانی که قیمت در روندی نزولی قرار دارد. در برخورد به ناحیهای حمایتی به سمت قیمتهای بالاتر تغییر مسیر میدهد. حمایتها و مقاومتهایی که در تایمفریمهای بالاتر تشکیل میشوند از قدرت بیشتری برای برگرداندن قیمت برخوردار هستند.

بنابراین زمانی که قیمت به این نواحی نزدیک میشود، تریدرها تاثیر این نواحی را بر روی نوسانات قیمت در بازار مربوطه در نظر میگیرند. از سویی دیگر زمانی که الگوهای قیمتی در تایمفریمهای پایینتر تشکیل میشوند، تحت تاثیر نواحی مهم قیمتی در تایمفریمهای بالاتر قرار دارند.

الگوی مثلث متقارن نیز نمونهای از این الگوها است که تحت تاثیر نواحی حمایت و مقاومتی مهم در تایمفریمهای بالا قرار دارد. برای روشنتر شدن این موضوع در ادامه تاثیر هر کدام از نواحی حمایتی یا مقاومتی را در روند قیمتی پس از خروج قیمت از الگوی مثلث متقارن بررسی میکنیم.

تاثیر ناحیه مقاومتی در الگوی مثلث متقارن

یکی از نواحی مهم قیمتی که بر روی روند قیمت در الگوهای موجود در تحلیل تکنیکال همانند الگوی مثلث متقارن تاثیرگذار است، ناحیه مقاومتی در تایمفریمهای بالا در نمودار قیمت است. زمانی که قیمت در روند صعودی خود به نواحی مقاومتی در تایمفریمهای بالاتر میرسد، برای مدتی درجا میزند. سپس با توجه به افزایش میزان خرید یا فشار فروش به سمت بالا یا پایین حرکت میکند.

در این حالت در صورتی که فشار خرید از فروش بیشتر باشد، قیمتها به سمت سطوح بالاتر قیمتی حرکت میکنند. در حالتی برعکس زمانی که فشار فروش از خرید بیشتر باشد، قیمت به سمت سطوح پایینتر تغییر مسیر میدهد. با توجه به اینکه سفارشات فروش زیادی در نواحی مقاومتی در تایمفریمهای بالاتر وجود دارد، قیمتها معمولا تمایل دارند تا به سمت سطوح پایینتر قیمتی تغییر مسیر دهند.

بنابراین زمانی که در نزدیکی نواحی مهم مقاومتی الگوی مثلث تشکیل میشود، قیمت پس از خروج از این الگو و در زمان نزدیک شدن به مقاومت مهم در تایمفریم بالاتر، تمایل دارد تا به سمت قیمتهای پایینتر حرکت کند. بنابراین معاملهگرها در زمان ترید با استفاده از الگوی مثلث متقارن، میبایست به موقعیت قرارگیری این الگوها نسبت به نواحی مقاومتی مهم دقت کنند و با توجه به این نواحی مهم نسبت به انجام معاملات تصمیمگیری کنند.

در تصویر زیر تاثیر نواحی مهم مقاومتی را در برخورد قیمت به آنها مشاهده میکنید. از دیگر نواحی مهم تاثیرگذار در جریان قیمت، محدودههای حمایتی در تایمفریمهای بالاتر هستند که در ادامه تاثیر آنها را در الگوهای قیمتی در نمودار بررسی میکنیم.

تاثیر ناحیه حمایتی در الگوی مثلث متقارن

نواحی مهم حمایتی در تایمفریمهای بالاتر یکی دیگر از نواحی مهم تاثیرگذار بر روند قیمت در انواع الگوهای تحلیل تکنیکال همانند الگوی مثلث متقارن هستند. قیمت در روندهای نزولی زمانی که به نواحی مهم حمایتی در تایمفریمهای بالاتر نزدیک میشود، معمولا به این نواحی واکنش نشان میدهد و به سمت قیمتهای بالاتر حرکت میکند.

در این حالت در صورتی که یکی از انواع الگوهای قیمتی همانند الگوی مثلث متقارن در نزدیکی محدوده حمایتی در نمودار قیمت تشکیل شود، روند قیمتی در این الگو به این محدودههای حمایتی واکنش نشان میدهد. بنابراین ممکن است پس از فشردگی قیمت، با توجه به محدوده حمایتی قیمت از سمت بالای مثلث خارج شود و به سمت قیمتهای بالاتر حرکت کند.

در حالتی دیگر قیمت ممکن است پس از خروج از قسمت پایین مثلث بعد از مدت کوتاهی و با توجه به نزدیکی به ناحیه حمایتی مربوطه، تغییر مسیر داده و به سمت بالا حرکت کند. در مواردی نیز ممکن است قدرت فروش بهقدری زیاد باشد که حتی ناحیه حمایتی مربوطه نیز نتواند جلوی ریزش قیمت را بگیرد و قیمت پس از خروج از الگوی مثلث، روند نزولی قبلی را ادامه دهد و به سمت قیمتهای پایینتر حرکت کند.

همانطور که در تصویر بالا مشاهده میکنید، خطوط حمایتی با رنگ آبی نشان داده شدهاند. قیمت در برخورد با این نواحی به سمت قیمتهای بالا حرکت میکند. در مواردی نیز ممکن است خطوط حمایت یا مقاومت شکسته شوند. در این حالت در صورتی که قیمت دارای روند صعودی باشد در صورت شکست مقاومت و تثبیت قیمت در بالای این ناحیه، ناحیه مقاومتی به ناحیه حمایتی تبدیل میشود.

همانطور که در تصویر بالا ملاحظه میکنید، قیمت در روندی صعودی مقاومت را شکسته و به روند صعودی خود ادامه داده است. در این مثال ناحیه مقاومتی به ناحیه حمایتی تبدیل شده است و قیمت در برگشت به این ناحیه به آن واکنش نشان داده است. لازم به ذکر است این موضوع در روندهای نزولی نیز روی میدهد و ناحیه حمایتی پس از شکسته شدن و تثبیت قیمت در زیر آن میتواند به ناحیه مقاومتی تبدیل شود.

جمعبندی

در ابتدای این مطلب از مجله فرادرس الگوی مثلث متقارن را تعریف کردیم و درباره جهت شکست قیمت در الگوی مثلث متقارن و زمان تشکیل این الگو توضیحاتی ارائه کردیم. سپس نحوه شناسایی الگوی مثلث متقارن را شرح دادیم. برای این منظور شناسایی این الگو را در روندهای صعودی و نزولی توضیح دادیم. در ادامه نحوه ترید با استفاده از این الگو را بیان کردیم.

با توجه به اینکه الگوی مثلث متقارن در روندهای صعودی و نزولی میتواند تشکیل شود، بنابراین تریدرها میبایست این توانایی را داشته باشند تا نقاط ورود مناسبی را با استفاده از این الگوهای قیمتی پیدا کنند. بنابراین در ادامه این مطلب نحوه ترید الگوهای مثلث متقارن را در روندهای صعودی و نزولی شرح دادیم و نحوه تعیین نقاط ورود به معامله، قیمت تارگت و حد ضرر را در استفاده از این الگو در روندهای صعودی و نزولی بهطور جداگانه توضیح دادیم.

نواحی مهم قیمتی در نمودار همانند نواحی مهم حمایت و مقاومتی در تایمفریمهای بالاتر تاثیر زیادی در روندهای قیمتی در نمودار دارند. بنابراین در انتهای این مطلب تاثیر نواحی مهم مقاومتی و حمایتی را بهطور جداگانه بر روی روندهای قیمتی در الگوهای مثلث متقارن شرح دادیم.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش ترید ارزهای دیجیتال — از صفر تا صد» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- ترید ارز دیجیتال چیست ؟ – آموزش از صفر تا صد

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- تریدر کیست و چگونه یک تریدر موفق شویم ؟ — راهنمای کامل

- کندل استیک چیست ؟ — آموزش الگوهای مهم به زبان ساده

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

- صرافی ارز دیجیتال — کدام صرافی آنلاین ارز دیجیتال برای ایرانیان بهتر است؟

- ۱۰ برنامه ترید ارز دیجیتال که باید بشناسید – بهترین نرم افزارها برای مبتدی و حرفه ای ها

- انواع استراتژی معاملاتی در ارز دیجیتال چیست؟ – نحوه انتخاب و طراحی به زبان ساده

- بای استاپ چیست ؟ – از اهمیت تا کاربرد به زبان ساده

- بهترین کیف پول ارز دیجیتال کدام است ؟ | راهنمای استفاده تصویری گام به گام

- کیف پول بیت کوین چیست ؟ | نحوه ساخت کیف پول بیت کوین — به زبان ساده

- ساخت کیف پول بیت کوین بلاک چین — راهنمای تصویری

- تحلیل تکنیکال چیست و چگونه آن را یاد بگیریم؟ – کاربرد، مزایا و معایب

- تریدینگ ویو چیست و چگونه با آن کار کنیم؟ — آموزش تصویری

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد

- تحلیل بنیادی چیست ؟ | به زبان ساده

- تحلیل فاندامنتال ارز دیجیتال — آموزش از صفر تا صد رایگان

- هودل چیست و HODL کردن به چه معناست؟ — به زبان ساده

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- مدیریت ریسک چیست؟ – فرآیندها و روش های انجام به زبان ساده

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده

- میانگین متحرک چیست ؟ + پیاده سازی Moving Average در پایتون

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- تایم فریم چیست ؟ – مفهوم دوره زمانی به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- کندل چیست و انواع کندل ها بیانگر چه هستند؟ — به زبان ساده

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تشخیص روند بازار — از صفر تا صد

- خط روند چیست؟ – در تحلیل تکنیکال و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- الگوهای هارمونیک در تحلیل تکنیکال بورس — آموزش کاربردی

- تریگر چیست و چه کاربردی در بورس و تحلیل تکنیکال دارد؟ — کامل و ساده

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- اسکالپ چیست ؟ — Scalp در فارکس به زبان ساده

- مدیریت سرمایه چیست و چگونه آن را یاد بگیریم؟ — راهنمای کاربردی و عمومی

- استاپ لاس چیست ؟ — توضیح حد ضرر به زبان ساده

- کال مارجین چیست ؟ — توضیح به زبان ساده

- لیکویید شدن چیست ؟ — لیکوئید در ارز دیجیتال به زبان ساده

- موثرترین تکنیک های مدیریت ریسک در بورس — به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- کندل دوجی چیست ؟ + آموزش انواع به زبان ساده

- بهترین زمان ترید ارز دیجیتال چه وقتی است؟ – آنچه باید بدانید

- تفاوت استاپ لیمیت و استاپ مارکت چیست ؟ – به زبان ساده

- پولبک چیست و چطور از آن استفاده کنیم ؟ – به زبان ساده + نکات کلیدی

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

- روش های ترید ارز دیجیتال که باید بدانید

- سوئینگ تریدینگ چیست ؟ – توضیح Swing Trading به زبان ساده

- کندل چکش چیست ؟ – نحوه شناسایی و کاربرد – به زبان ساده

- کندل چکش معکوس چیست ؟ – از شناسایی تا کاربرد

- معامله شورت و لانگ چیست؟ – به زبان ساده و در ارز دیجیتال

- معاملات اسپات چیست ؟ – آموزش اسپات تریدینگ به زبان ساده

- سفارش OCO چیست ؟ – توضیح استفاده و کاربرد به زبان ساده

- بهترین استراتژی ترید ارز دیجیتال چیست ؟ – معرفی 20 تکنیک کلیدی

- عمق بازار چیست ؟ – توضیح کاربرد و نمودار به زبان ساده

- استاپ مارکت چیست ؟ – به زبان ساده + آموزش

- استاپ لیمیت چیست ؟ – توضیح سفارش با حد ضرر به زبان ساده

- اصطلاحات ترید ارز دیجیتال که باید بدانید – توضیح 83 اصطلاح کلیدی

- سیستم معاملاتی چیست ؟ – توضیح اهمیت به زبان ساده

- بهترین اندیکاتور برای نوسان گیری ارز دیجیتال – راهنمای کاربردی

- ترید روزانه ارز دیجیتال چیست ؟ — به زبان ساده

- معاملات مارجین چیست ؟ – Margin Trading به زبان ساده

- تارگت در ارز دیجیتال چیست ؟ – توضیح معنی به زبان ساده

- انواع تحلیل تکنیکال – ۱۰ روش و سبک هایی که باید بشناسید

- الگوهای تحلیل تکنیکال که باید بشناسید – ۲۵ الگو به زبان ساده

- ربات تریدر چیست ؟ – هر آنچه باید بدانید

- تریدر چیست و کیست؟ – دانستنی های مهم شغل تریدری

- ۸ ابزار هوش مصنوعی که به آن ها نیاز دارید – معرفی و کاربرد

- پرایس اکشن RTM چیست؟ – آموزش به زبان ساده

- اوردر بلاک چیست؟ – توضیح نحوه استفاده به زبان ساده

- الگوی مثلث صعودی یا افزایشی در تحلیل تکنیکال به زبان ساده