تحلیل بنیادی چیست؟ | به زبان ساده

برای سرمایهگذاری در بازارهای عرضهکننده داخلی (مانند فرابورس) و خارجی (مانند نزدک) ابتدا باید به تحلیل دقیق سهام عرضه شده بپردازیم. تحلیل بنیادی در کنار تحلیل تکنیکال یکی از شناختهشدهترین روشها برای بررسی سهام است. از تحلیل بنیادی میتوانید علاوه بر بازار سرمایه، برای انواع داراییها و سایر اوراق بهادار و حتی ارزهای دیجیتال (مانند اتریوم) نیز بهره بگیرید. در اینجا با پایههای اساسی تحلیل بنیادی آشنا میشویم و به بررسی جنبههای کمی و کیفی آن میپردازیم.

تحلیل بنیادی چیست ؟

«تحلیل بنیادی» (Fundamental Analysis) به یکی از مهمترین سوالات شما پاسخ میدهد. اینکه آیا سهام شرکت مورد نظر شما ارزش سرمایهگذاری را دارد یا خیر. در تحلیل بنیادی، به بررسی ارزش سهام یک دارایی با تمرکز بر عوامل زیرزمینهای اثرگذار بر تجارت اصلی آن کسبوکار و وضعیتش در آینده، میپردازیم. شما میتوانید تحلیل بنیادی را برای یک صنعت یا اقتصاد به صورت کلی انجام دهید. به عبارتی دیگر، منظور از تحلیل بنیادی بررسی پایهای هر موردی است که نشاندهنده وضعیت اقتصادی شرکت موردنظر باشد. تحلیل بنیادی به موارد واضحی مانند درآمد و سود تا نسبت فروش شرکت به کل فروش صنعت مربوطه و کیفیت مدیریت آن میپردازد. «بنجامین گراهام» (Benjamin Graham) و «دیوید داد» (David Dodd) تحلیل بنیادی را در سال ۱۹۳۴ میلادی پایه گذاری کردند.

عوامل تاثیرگذار بر تحلیل بنیادی چه هستند ؟

عوامل تاثیرگذار بر تحلیل بنیادی در دو دسته کلی کیفی و کمی تقسیمبندی میشوند. عوامل کمی را میتوان با کمک اعداد بیان کرد اما عوامل کیفی برخلاف عوامل کمی به ویژگیها و کیفیت میپردازند. به عنوان مثال، گزارش مالی شرکت یا کسبوکار منبع بزرگی از دادههای کمی به شمار میرود زیرا با استفاده از آن میتوان درآمد، سود، اموال و سایر موارد را با دقت بالایی سنجید. عوامل کیفی نامحسوستر هستند و مواردی مانند کیفیت اعضای هیئت مدیره و کادر اجرایی، میزان شناخته شدن شرکت به عنوان یک برند، حق اختراعها یا «فناوریهای اختصاصی» (Proprietary Technology) را بررسی میکنند.

هیچکدام از تحلیلهای کیفی یا کمی به صورت ذاتی برتر از یکدیگر نیستند. در واقع بسیاری از تحلیلگران از عوامل کیفی در کنار عوامل سخت کمی استفاده میکنند. برای مثال، شرکت کوکاکولا را در نظر بگیرید. برای بررسی سهام آن، فرد تحلیلگر به سود سالانه، EPS، نسبت P/E و بسیاری دیگر از عوامل کمی نگاه میاندازد. با این حال اگر شهرت برند کوکاکولا را در تحلیلهایمان نادیده بگیریم، هیچکدام از آنها کامل نخواهند بود. ممکن است کسبوکارهای زیادی از فروش مخلوط آب وشکر به کسب درآمد بپردازند اما تعداد معدودی از این شرکتها توسط میلیونها فرد شناخته شده است. تعیین ارزش برند کوکاکولا به این آسانی امکانپذیر نیست اما بدون شک یکی از عوامل تعیینکننده موفقیت ادامهدار این شرکت است.

ارزش ذاتی چیست ؟

یکی از مسائل مطرح شده در تحلیل بنیادی همیشه این بوده که قیمت سهام نشاندهنده خوبی از ارزش حقیقی آن نیست. در مباحث مالی ارزش حقیقی را تحت عنوان «ارزش ذاتی» (Intrinsic Value) میشناسند. ارزش ذاتی در واقع سنجش ارزش حقیقی یک دارایی است. این ارزش را میتوان با استفاده از مدلهای پیچیده مالی یا قیمت فعلی معامله سهام محاسبه کرد.

برای درک بهتر این مفهوم به مثال مقابل توجه کنید. فرض کنید سهام شرکتی در ۲۰ دلار معامله میشود. بعد از انجام تحقیقات مفصل درباره این شرکت، به این نتیجه میرسید که ارزش حقیقی سهام آن ۲۵ دلار است. به عبارتی دیگر شما ارزش ذاتی این شرکت را ۲۵ دلار تعیین میکنید. این تخمین بسیار مهم است زیرا معاملهگران به خریداری سهام معامله شده در کمتر از ارزش ذاتی خود، علاقهمند هستند.

تحلیلگر، با تمرکز روی یک کسبوکار، موفق میشود ارزش ذاتی آن را تخمین بزند و درنتیجه فرصتهایی را بیابد که بتواند با تخفیف، سهام آن را خریداری کند. اگر این موارد به خوبی انجام شوند، این سرمایهگذاری بازدهی خواهد داشت و سود آن در زمانِ برابری قیمت سهم و ارزش ذاتی آن، به دست تحلیلگر خواهد رسید. در واقعیت، زمان برابری ارزش ذاتی سهام با قیمت آن برای هیچکس مشخص نیست. ممکن است این برابری در بلندمدت رخ دهد. این نتیجه به یکی از فروض مهم تحلیل بنیادی میانجامد. در بلندمدت، بازار سهام نشاندهنده عوامل بنیادی است. البته بلندمدت ممکن است روزها یا سالها به طول بینجامد. تعدادی شرکت ارائهدهنده خدمات تحلیل بنیادی وجود دارند که میتوانند برای سرمایهگذاران بلندمدت بسیار جالب باشند.

ابعاد تحلیل بنیادی سهام کدامند ؟

تحلیل بنیادی کامل از سه بُعد تحلیل اقتصادی ، تحلیل صنعت و تحلیل شرکت تشکیل میشود. در ادامه هر کدام از این موارد را بیان و شاخصهای زیرمجموعه آنها را بررسی میکنیم.

تحلیل اقتصاد کلان

در تحلیل از بُعد اقتصاد کلان عوامل اثرگذار بر وضعیت اقتصاد در سطح جهانی و بومی را بررسی میکنیم زیرا این موارد بر صادرات، رقابت قیمتی و در نهایت، سود کسب شده تاثیرگذار هستند. اگر قابلیت پیشبینی وضعیت اقتصاد را داشته باشید، عملکرد شما در سرمایهگذاری تا حد قابلتوجهی افزایش خواهد یافت. موارد زیادی بر وضعیت اقتصاد در سطح کلان تاثیر میگذارند که در ادامه مهمترین آنها بیان شدهاند.

- نرخ تبدیل ارز: بر قدرت خرید و درآمدها تاثیر میگذارد.

- جیدیپی: جیدیپی یا تولید ناخالص داخلی به اندازهگیری میزان کل خدمات و محصولات تولید شده در یک اقتصاد میپردازد.

- نرخ اشتغال: با بررسی میزان بیکاری در نظر میگیرد که آیا از تمام توان بالقوه یک اقتصاد استفاده میشود یا خیر.

- تورم: تورم در واقع سطح کلی افزایش قیمت را بررسی میکند. ممکن است برای سنجش تورم از شاخصهای متفاوتی استفاده شود. یکی از آنها «شاخص قیمت مصرفکننده» (CPI) است.

- نرخ سود: نرخ سود بالا ارزش فعلی جریان نقدینگی و در نتیجه سهام را کاهش میدهد.

- کسری بودجه: هرچه میزان کسری بودجه بیشتر باشد، نرخ سود نیز افزایش خواهد یافت.

- چرخه های تجاری:«چرخه تجاری» (Business Cycle) الگوی رونق و رکود بوجود آمده در اقتصاد را بررسی میکند. معمولاً، سود سهام در انتهای دوره رونق و آغاز دوره رکود کاهش مییابد. این عامل را به صورتی دیگر در بُعد صنعت نیز بررسی میکنیم.

تحلیل صنعت

سرمایهگذاران برای انجام تحلیل بنیادی در صنعت، جذابیت کل صنعت و امکان رشد آن در آینده را بررسی میکنند. توجه کنید که ممکن است عوامل مختلف تاثیرگذار روی صنعت وجود داشته باشند که در دستهبندیهای زیر قرار نگیرند. یکی از این موارد نوآوری است. برای مثال نوآوریهای مربوط به توسعه شبکههای5G، تاثیرات بیشتری روی شرکتهای فناوریمحور داشت تا روی شرکتهای متالورژی. در ادامه، همزمان به بررسی عوامل کمی و کیفی در تحلیل بنیادی از بعد صنعت میپردازیم.

حمایت دولت

صنایع میتوانند تحت تاثیر حمایت دولت و سیاستگذاریهای بوجود آمده از اقتصاد دستوری قرار بگیرند. به عنوان مثال، در روسیه، جهتدهی به طرف صادرات منابع طبیعی است و دولت از صنایع تولیدکننده فرآوردههای نفتی حمایت میکند.

مشتریان

بعضی از کسبوکارها برای تعداد اندکی مشتری خدمت ارائه میدهند در حالیکه بعضی از آنها میلیونها متقاضی دارند. در تحلیل بنیادی، تعداد مشتریان کم، نشانه خوبی نیست زیرا با از دست دادن هر مشتری درآمد به طرز قابل ملاحظهای کاهش خواهد یافت.

احتمال ضرر کسبوکار

«احتمال ضرر کسبوکار» (Business Risk) به تهدیداتی اشاره میکند که مانع از دسترسی آن صنعت به اهداف مالی تعیین شدهاش میشوند. هنگامی که احتمال ریسک تجاری در صنعتی وجود داشته باشد، میزان فروش شرکتهای فعالیت کننده در آن صنعت تحت تاثیر قرار میگیرد. برعکس این مورد نیز امکانپذیر است. یعنی خطراتی که یک شرکت را تهدید میکنند میتوانند کل صنعت مربوطه را متحمل ضرر کنند. برای مثال، تحریمهایی که علیه شرکت «روسال» (Rusal) وضع شد، قیمت صنایع متالورژی و آلومینیوم را در سراسر جهان، تحت تاثیر قرار داد.

چرخه های صنعت

میتوان کسبوکارهای فعال در صنعت را در دو دسته «صنایع چرخهای» (Cyclical Industries) و «صنایع تدافعی» (Defensive Industries) تقسیمبندی کرد. صنایع چرخهای یا دورهای در دورههای رونق عملکرد خوبی دارند و در دورههای رکود، ضعیف عمل میکنند.

برای مثال، میتوان به صنایع تولیدکننده کالاهای پایدار مانند صنایع ساخت اتومبیل و ماشینهای لباسشویی اشاره کرد. صنایع تدافعی صنایعی هستند که کالاهای ضروری را تولید میکنند و همیشه برای تولیدات آنها تقاضا هست. میتوان صنایع تولیدکننده موادغذایی را زیرمجموعه صنایع تدافعی به شمار آورد. صنایع تدافعی به ندرت تحت تاثیر چرخههای تجاری قرار میگیرند.

تحلیل شرکت

قبل از اینکه صورتحسابهای مالی شرکت را بررسی کنیم، جنبههای کیفی آن را مورد مطالعه قرار میدهیم. تحلیل بنیادی در واقع ارزش ذاتی سهام یک شرکت را تعیین میکند. با اینکه کمی کردن این موارد کیفی و محاسبه آنها در تخمین قیمت میتواند دشوار باشد اما نمیتوان از آنها چشمپوشی کرد. در این قسمت به موارد کیفی مخصوص شرکت که باید از آنها آگاه باشید، میپردازیم.

مزیت رقابتی

«مزیت رقابتی» (Competitive Advantage) یکی دیگر از موارد مهم تحلیل بنیادی است که باید مورد توجه سرمایهگذاران قرار بگیرد. یکی از مهمترین عوامل تاثیرگذار بر موفقیت یک شرکت در طولانیمدت، توانایی آن برای حفظ مزیت رقابتی خود نسبت به شرکتهای رقیب است. از نمونههای قابل توجه مزیت رقابتی در شرکتهای مختلف میتوان به نامتجاری یا برند کوکاکولا و غلبه «مایکروسافت» (Microsoft) بر بازار رایانههای شخصی اشاره کرد. اگر یک شرکت بتواند به خوبی به مزیت رقابتی دست پیدا کند، سهامداران آن برای دههها سود کسب خواهند کرد.

مدیریت

یکی از عوامل مهمی که به موفقیت کسبوکارها میانجامد، نحوه مدیریت آنهاست. بعضی از معاملهگران، مدیریت را یکی از پراهمیتترین عوامل برای سرمایهگذاری در شرکتهای عرضهکننده سهام در نظر میگیرند. نه تنها در سطح کسبوکار بلکه در کشورها نیز اگر به بهترین ایدهها و منابع برای عملیکردن آنها دسترسی داشته باشید اما عملکرد اجرایی مدیریت ضعیف باشد، آن مجموعه محکوم به شکست خواهد بود.

اندازه بازاری حجم شرکت

این مورد اطلاعات زیادی را درباره شرکت در اختیار شما قرار میدهد. برای مثال، اینکه شرکتی ۸۵ درصد حجم بازار را در اختیار داشته باشد، نشاندهنده میزان قدرت اوست. اندازه بازاری حجم شرکت حتی راجع به «صرفه به مقیاس» (Economies of Scale) نیز ما را مطلع میکند. هرچه شرکت از سایر رقیبان خود بزرگتر باشد، در موقعیتبهتری قرار دارد تا با افزایش میزان تولیدات خود، هزینهها را کاهش دهد.

مرحله توسعه شرکت

برای تحلیل بنیادی و بررسی شرکت عرضهکننده سهام باید مشخص شود که وضعیت فعالیتهای آن شرکت به چه صورت است. کسبوکارها ممکن است در هرکدام از مراحل پنجگانه توسعه بسر ببرند. این ۵ مرحله به ترتیب شامل «استارت آپ» (Start-Up)، گسترش، رشد انفجاری، بلوغ و رکود است.

استارت آپ

در این مرحله درآمدها رشد میکنند اما هنوز سودی وجود ندارد. سرمایهگذاری در سهام شرکتی که در این مرحله است، مخاطرهآمیز بنظر میرسد. اما اگر شرکت به نحو بهینهای توسعه یابد، سهام عرضه شده توسط آن نیز رشد شدیدی خواهد داشت.

گسترش

کسبوکارها در این مرحله سود را تجربه میکنند و سود بدست آمده برای توسعه بیشتر شرکت در آن سرمایهگذاری میشود. سرمایهگذاری در شرکت در مرحله گسترش نسبت به مرحله استارت آپ با مخاطره کمتری مواجه است، اما رشد قیمت سهام پایینتر خواهد بود.

رشد انفجاری

در این مرحله، درآمدها با سرعت کمتری رشد میکنند اما سود همچنان وجود دارد. معمولاً سرمایهگذاران حقیقیِ بدون تجربه در مرحله رشد انفجاری به سرمایهگذاری در شرکت علاقهمند میشوند.

بلوغ

شرکت در این مرحله، پرداخت سود را آغاز میکند. سرمایهگذاران محافظهکار درآمد ثابت را ترجیح خواهند داد و تغییرات بوجودآمده در قیمت سهام، قابلملاحظه نخواهد بود.

رکود

منطقی است که در این زمان، سهام شرکت فروخته شود.

مدل کسب و کار

قبل از اینکه اظهارنامههای مالی شرکتی را بررسی کنید یا تحقیقی را انجام دهید باید به مهمترین سوال پاسخ دهید. شرکت مورد نظر شما دقیقاً به چه فعالیتی مشغول است. پاسخ این پرسش در گِرو نحوه درآمدزایی یا «مدل کسب و کار» (Business Model) است. در مواقعی، مدل های کسبوکار چندان پیچیده نیستند. برای مثال رستورانی را در نظر بگیرید که از فروش فستفود مانند همبرگر، سیبزمینی سرخکرده، سالاد و نوشابه درآمد کسب میکند. این مدل ساده و قابلفهم است.

در مواقعی دیگر این مورد میتواند بسیار پیچیده باشد. برای مثال شرکت «باستن چیکن» (Boston Chicken) را در نظر بگیرید. در اوایل سالهای دهه ۹۰ میلادی سهام این شرکت یکی از محبوبترین سهامها در «والاستریت» (Wall Street) بود. در زمانی رئيس این شرکت ادعا میکرد که از سال ۱۹۶۹ میلادی اولین رستوران فستفودی بوده که به فروش یک میلیارد دلار رسیده است.

مسئله اساسی این بود که این شرکت از فروش مرغ درآمدزایی نمیکرد. آنها از حق امتیاز دریافت شده از شعبات زنجیرهای و اعطای وام با بهره بالا کسب درآمد میکردند. این شرکت چیزی بجز یک اعطاکننده بزرگ حق امتیاز نبود. علاوه بر این، مدیریت از نحوه ساماندهی درآمدها راضی نبود. به محض انتشار اخبار ضرر مالی اکثر شعبات، این شرکت ورشکسته شد.

معاملهگر باید حتما از مدل کسبوکار شرکت عرضه کننده سهام، اطلاع داشته باشد. «وارن بافت» (Warren Buffet)، یکی از بزرگترین و شناخته شدهترین معاملهگران قرن ۲۱، اغلب اوقات در شرکتهای فناوریمحور سرمایهگذاری نمیکند زیرا درک مدل کسبوکار آنها برای او دشوار است. به صورت مشابه، شما نیز تا زمانی که موفق به درک مدل کسبوکار شرکتی نشوید، تشخیص دادن عوامل تاثیرگذار بر رشد آینده آن برای شما دشوار خواهد بود.

حاکمیت شرکتی

«حاکمیت شرکتی» (Corporate Governance) به بررسی سیاستگذاریهای تاثیرگذار بر روابط و مسئولیتهای تعریفشده بین مدیریت، عوامل اجرایی و سهامداران میپردازد. این سیاستگذاریها به همراه قوانین و مقررات در اساسنامه شرکت درج شده است. هدف حاکمیت شرکت کسب اطمینان از عدم انجام فعالیتهای غیراخلاقی و خلاف مقررات است. در واقع، حاکمیت شرکتی مطمئن میشود که شرکت شفافیت مالی و اطلاعاتی و احترام به حقوق سهامداران را رعایت میکند.

رشد

یکی از راههای بررسی اینکه آیا شرکتی در آینده رشد میکند یا نه سنجش میزان مشتریان آن است. اگر مشتریان این صنعت به مرور زمان افزایش پیدا کنند، این شرکت نیز سودده خواهد بود. در بعضی از بازارها میزان رشد صفر یا حتی منفی است. برای مثال، شرکتی که نوارهای صوتی تولید میکرد میتوانست در دهههای ۷۰، ۸۰ و ابتدای ۹۰ میلادی بسیار موفق باشد. اما امروزه به علت حضور سیدیها و ابزارهای بسیار پیشرفتهتر، شرکتهای تولیدکننده نوار موفق نخواهند بود. میزان تقاضایی که در حال حاضر برای نوار وجود دارد تنها کسری از محبوبیت آن را در زمان اوجش نشان میدهد.

رقابت

در صنایعی که برای ورود شرکتها موانعی وجود دارد فضای سختی برای فعالیت کسبوکارها بوجود میآید. یکی از بزرگترین عوامل تهدیدکننده کسبوکارهای فعال در صنایع انحصاری، «قدرت قیمت گذاری» (Pricing Power) است. قدرت قیمتگذاری در واقع به توانایی شرکتها برای افزایش قیمت و انتقال هزینه اضافه به مشتری اشاره میکند.

قوانین

در بعضی از صنایع به علت اهمیت محصولات تولید شده، قوانین سنگینی وجود دارد. این قوانین ممکن است جذابیت سرمایهگذاری در یک صنعت را کاهش دهند. در صنایعی که تنها یک یا دو شرکت به تولید کل محصولات آن میپردازند - مانند شرکتهای ارائهدهنده خدمات آب و فاضلاب - معمولاً دولتها معین میکنند که هر شرکت چقدر میتواند سود کسب کند. در این مواقع، ممکن است فرصتهایی برای جمعآوری سود بیشتر وجود داشته باشد اما دولت بوسیله قوانین آن را محدود کرده باشد.

تحلیل بنیادی کمی شرکت چیست؟

در ادامه به تحلیل بنیادی شرکت به صورت کمی میپردازیم. یکی از مهمترین موارد در تحلیل بنیادی بررسی نسبتهای مالی است. نسبتهای مالی ویژگیهای اولیه شرکت را به صورت مختصر و واضح بیان میکنند. قبل از اینکه به بررسی این موارد بپردازیم، سه مورد از مهمترین اظهارنامههای مالی را نام میبریم. «اظهارنامه درآمدی» (Income Statement)، «اظهارنامه جریان نقدینگی» (Cash Flow Statement) و «ترازنامه» (Balance Sheet) از پراهمیتترینها موارد در تحلیل بنیادی کمی شرکت هستند.

توجه داشته باشید که تحلیل کامل فعالیت یک شرکت معین، زمانبر و انرژیبر است. نیاز است که گزارشهای مالی چندین سال پیش مطالعه شود. مراجع و منابع تحلیلی بسیاری وجود دارند که این دادهها را عرضه میکنند. در زمانهایی این اطلاعات را میتوان بدون صرف هزینه بدست آورد اما همیشه اینطور نیست.

ترازنامه چیست ؟

ترازنامه آیینه تمام نمای داراییها، بدهیها و سرمایههای شرکت در یک دوره زمانی معین است. ساختار مالی شرکت باید به نحوی باشد که میزان داراییها با مجموع بدهیها و سرمایهها برابری کند. به همین علت آن را ترازنامه نامیدهاند.

اظهارنامه درآمدی چیست ؟

اظهارنامه درآمدی عملکرد شرکت را در طی یک دوره زمانی معین میسنجد. شرکتها میتوانند ترازنامه یکماهه یا یکروزه داشته باشند اما معمولاً گزارشهای درآمدی به صورت سالانه یا فصلی ارائه میشوند. اظهارنامه درآمدی شامل درآمد، هزینهها و سود تولید شده در نتیجه فعالیتهای شرکت در آن دوره زمانی معین است.

اظهارنامه جریان نقدینگی چیست ؟

اظهارنامه جریان نقدینگی نشاندهنده میزان جریان نقدینگی ورودی و خروجی در یک دوره زمانی معین است. به صورت معمول، اظهارنامه جریان نقدینگی به «جریان نقدینگی عملیاتی» «جریان نقدینگی عملیاتی» (Operating Cash Flow | OCF)، «نقدینگی سرمایهگذاری» ( CFI | Cash from Investing) و «نقدینگی حاصل از منابع مالی» ( CFF | Cash from Financing) اشاره میکند.

جریان نقدینگی عملیاتی میزان پول تولیدشده در جریان فعالیتهای تجاری هرروزه شرکت را میسنجد. CFI به میزان پولی که برای سرمایهگذاری استفاده شده یا از سرمایهگذاری بوجود آمده است، اشاره میکند. CFF جریان خالص نقدینگی را نشان میدهد که برای تامین هزینههای مالی شرکت بکار میرود.

اظهارنامه جریان نقدینگی بسیار مهم است زیرا دستکاری وضعیت نقدینگی برای شرکتها دشوار است. حسابداران میتوانند به روشهای متفاوتی گزارش درآمدی را تغییر دهند اما نمیتوان میزان پول قرارگرفته در حسابهای بانکی را تغییر داد. بنابراین، بعضی از سرمایهگذاران محافظهکار برای سنجش عملکرد یک شرکت، اظهارنامه درآمدی آن را مد نظر قرار میدهند. حال که پراهمیتترین موارد را بررسی کردیم به سایر گزارشهای مالی میپردازیم.

گزارش حسابرس چیست ؟

وظیفه حسابرس این است که در کمال شفافیت بیان کند که آیا اظهارنامههای مالی شرکت صحیح هستند یا خیر. گزارش حسابرس، گزارشی کمی است که به شرح این موارد میپردازد.

EPS

«عایدی بر سهم» (Earning per Share) نشاندهنده سودخالص یک سهم عادی است.

ROE

«بازده حقوق صاحبان سهام» (Return on Equity) به بازدهی سرمایه یا سوددهی آن اشاره میکند. در واقع ROE بیانگر میزان سود خالص بدست آمده به ازای هر واحد پول سرمایهگذاری شده است. هرچه این نرخ بالاتر باشد، عملکرد صندوقهای سهامداران بهتر است.

P/E

«نسبت قیمت به سود» (Price to Earning Ratio) نشاندهنده زمان بازدهی سرمایهگذاری است. اگر این نسبت بین ۰ تا ۵ محاسبه شود، شرکت کمتر از ارزش واقعیاش قیمتگذاری شده است.

ارزش دفتری

«ارزش دفتری» (Book Value) ارزش خالص دارایی یک شرکت است که در ترازنامه آن ثبت میشود.

P/B

اگر «نسبت قیمت به ارزش دفتری» (Price to Book Value ratio) در شرکتی، بیشتر از این نسبت در صنعت و در کسبوکارهای رقیب باشد، ممکن است این شرکت بیش از حد ارزشگذاری شده باشد. از طرفی دیگر عملکرد صندوقهای سهام داران در شرکتهایی با P/B بالاتر، بهتر است. درک چرایی زیاد یا اندک بودن این نسبت توسط سرمایهگذاران، مهم است.

P/S

«نرخ قیمت به فروش» (Price to Sell ratio) به بررسی رابطه بین قیمت سهم به بازدهی آن را بررسی میکند. عموماً این نسبت برابر ۲ است اما اگر کمتر از یک باشد، شرکت کمتر از حد واقعیاش ارزشگذاری شده است.

EBITDA

«عایدی قبل از کسر بهره، مالیات و استهلاک» (Earnings before Interest، Taxes، Depreciation and Amortization) یکی از مهمترین موارد در تحلیل بنیادی کمی و نشاندهنده بازدهی شرکت در کوتاهمدت است.

نسبت بدهی به سرمایه

«نسبت بدهی به سرمایه» (Leverage Ratio) بررسی میکند که چه میزان از داراییهای یک شرکت به صورت بدهی است و از طریق وام گرفتن بدست آمده است. این نسبت همچنین توانایی شرکت در پرداخت دیون مالی خود را میسنجد.

تعیین ارزش ذاتی

تحلیل بنیادی در بازار سرمایه در واقع تشخیص قیمت حقیقی سهام موردنظر است. شما میتوانید قیمت سهام را با استفاده از محاسبات ریاضی و با استفاده از روشهای زیر بدست آورید.

- روش نرخ بازگشت

- روش تنزیل جریان نقدی

- روش مقایسه با شرکتهای رقیب

محاسبه مدلهای ریاضی تا اندازهای دشوار است برای همین بعضی از معاملهگران از گزارشهای تهیه شده توسط شرکتهای ارائه دهنده خدمات تحلیل بنیادی استفاده میکنند.

مثال تحلیل بنیادی

این قسمت حاوی تحلیل بنیادی گامبهگام از شرکت «لوکیل» (Lukoil) است. لوکیل یک شرکت چند ملیتی واقع در مسکو است که به استخراج، تولید، انتقال و فروش نفت و فرآوردههای آن میپردازد. تحلیل انجام شده در اینجا همه جانبه نیست و جذابیت سرمایهگذاری را مورد بررسی قرار نمیدهد. همانطور که در بخش تعاریف بیان کردیم، در اینجا نیز به ترتیب اقتصاد، صنعت و شرکت را مورد سنجش قرار میدهیم.

تحلیل اقتصاد کلان

اولین قدم، بررسی وضعیت اقتصاد است. در اینجا تمام شاخصهای اقتصادی بررسی نشدهاند یعنی تنها به شاخصهای مهم پرداخته شده و تاثیر آنها بر جذابیت سرمایهگذاری در بازار روسیه بررسی شده است. این میزان بررسی برای تحلیلی کامل و حرفهای کافی نبوده و صرفاً با هدف آموزش نگارش شده است.

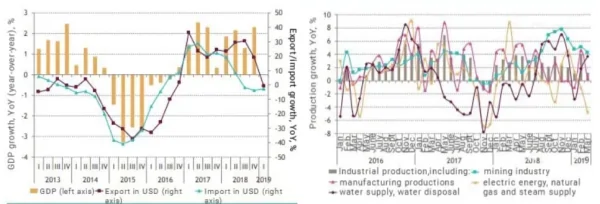

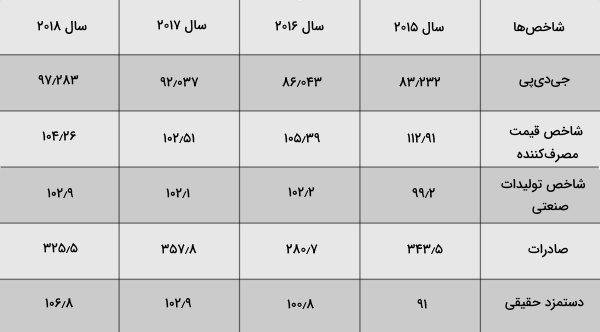

در جدول بالا به موارد زیر در سالهای ۲۰۱۵ تا ۲۰۱۸ میلادی پرداخته شده است.

- جیدیپی روسیه بر حسب هزارمیلیارد روبل روسیه

- «شاخص قیمت مصرفکننده» (CPI) برحسب میلیارد دلار آمریکا

- «شاخص تولیدات صنعتی» (Industrial Production Index) بر حسب درصد مقایسهای با سال پیش

- صادرات بر حسب میلیارد دلار آمریکا

- درصد مقایسهای دستمزدهای حقیقی نسبت به سال قبل در روسیه

تصویر زیر نشاندهنده درصد رشد جیدیپی و درصد رشد تولیدات است.

همانطور که در تصویر بالا مشاهده میکنید، رشد جیدیپی، شاخص تولیدات صنعتی و صادرات، جذابیت سرمایهگذاری در روسیه را افزایش داده است. با این حال، نرخ رشد جیدیپی خیلی بالا نبوده است و نباید توقع ورود جریان زیاد سرمایهگذاری را داشته باشیم. کندی سرعت رشد دستمزهای حقیقی قدرت خرید مصرفکننده را کاهش میدهد و عاملی نامطلوب به شمار میرود. کاهش تورم به کاهش نرخ بهره و رشد اقتصادی میانجامد که عاملی مثبت برای اقتصاد و سرمایهگذاریها محسوب میشود.

زمانی که نرخ بهره اندک باشد، سرمایهگذاران تمایل به یافتن راههای متنوع دیگری برای سرمایهگذاری دارند. البته باید توجه کنید که کاهش رشد درآمد حقیقی، سرمایهگذاری را کاهش و مخارج فعلی را افزایش میدهد. وضع تحریم اثر قابلملاحظهای بر اقتصاد روسیه داشته است. در اینجا نتیجهگیری قطعی درباره جذابیت سرمایهگذاری دشوار است. اما بازدهی سهام و اوراق قرضه در روسیه بالاتر از نمونه آن در ایالات متحده آمریکا و اروپا است.

تحلیل صنعت

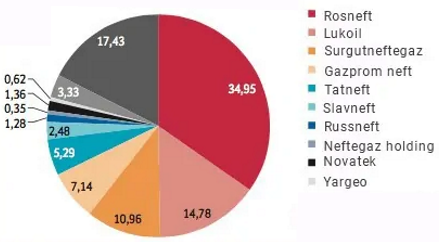

در قدم دوم به تحلیل بنیادی صنعت نفت و گاز طبیعی میپردازیم. همانطور که میدانید، روسیه یکی از پیشروان جهانی در استخراج و پالایش نفت است. در نتیجه، این صنعت که در روسیه باثبات است بخشی از صادرات آنرا تشکیل میدهد. شرکتهای مهم فعال در صنعت نفت در تصویر زیر نشانداده شده است.

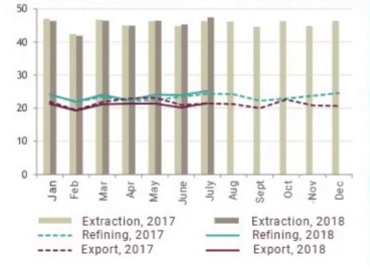

در تصویر زیر شاهد دادههای مربوط به «استخراج» (Extraction)، «صادرات» (Export) و «پالایش» (Refining) نفت هستید.

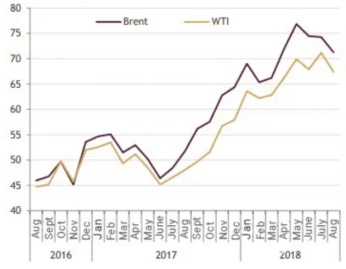

در تصویری که در ادامه قرار گرفته، میانگین قیمت ماهانه نفت در سالهای ۲۰۱۶ تا ۲۰۱۸ میلادی قابل مشاهده است.

این دادهها همچنان برای تحلیل مفصل صنعت ناکافی هستند. یک سرمایهگذار لازم است که نزدیکترین دادهها از لحاظ زمانی و متغیرهای اختصاصی دیگری را در صنعت مانند ساختار پالایش و تولید محصولات نفتی را مورد مطالعه قرار دهد. با استفاده از دادههای جمعآوری شده نتیجه میگیریم که صنعت نفت سرمایهگذاران را جلب میکند.

تحلیل شرکت

سومین گام، تحلیل شرکت است. در اینجا به بررسی شاخصهای مالی شرکت میپردازیم. برای انجام یک تحلیل مفصل، لازم است که سرمایهگذار گزارشهای حسابداری و مالی لوکویل و نزدیکترین رقبای آن را مورد مطالعه قرار دهد. همچنین نسبتهای مخصوص صنعت نفت و گاز طبیعی را بررسی کند که در اینجا به آنها اشاره نکردهایم.

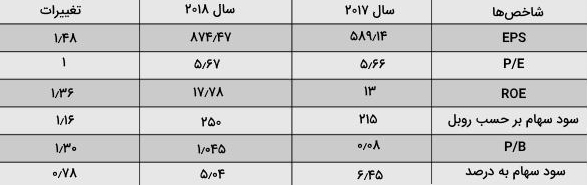

همانطور که در جدول زیر مشاهده میکنید، شاخصهای عملکرد شرکت در طی سالهای ۲۰۱۷ تا ۲۰۱۸ میلادی بهبود داشتهاند که عاملی مثبت برای سرمایهگذاری تلقی میشود. توجه داشته باشید که در جدول پایین، ROE بر حسب درصد بیان شده است.

برای انجام یک تحلیل مفصل لازم است که شاخصهای عملکردی شرکت مورد نظر را با شاخص های عملکردی رقیبان آن مقایسه و همچنین ارزیابی کنیم که کدام عوامل، بیشتر بر ارزش فعلی سهام شرکت تاثیرگذارند. برای مثال اگر لوکویل به بازخرید سهام بپردازد، قیمت سهام آن افزایش مییابد. تهدید به تحریم شدن از جانب ایالات متحده آمریکا، ارزش شرکت را کاهش میدهد. با بررسی این موارد خواننده باید به این نتیجه برسد که در سهام لوکویل سرمایهگذاری کند. این نتیجهگیری کاملاً شخصی است.

تفاوت های تحلیل تکنیکال و تحلیل بنیادی

بازار به شدت نزولی که در سال ۲۰۰۷ میلادی شروع شد به سرمایهگذاران آموخت که کورکورانه و به محض احساس اینکه از یک شرکت معین و محصولات آن خوششان میآید، پورتفوی خود را برحسب آن تنظیم نکنند. دنبال کردن نظرات شخصی برای تصمیمگیری راجع به خریداری سهام راه مناسبی نیست.

تحلیل بنیادی و تحلیل تکنیکال با وجود تفاوتهای بسیار، دو روش مهم برای بررسی بازار سهام به شمار میروند. سرمایهگذاران و معاملهگران از هردوی این روشها برای تحقیق و پیشبینی قیمت آتی سهام استفاده میکنند. مانند هر استراتژی سرمایهگذاری دیگری، این دو نیز موافقان و مخالفان خود را دارند.

همانطور که در این مطلب بیان کردیم، تحلیل بنیادی ارزش ذاتی سهام یا دارایی را میسنجد و برای انجام این عمل تمام شرایط اقتصادی و صنعتی را بررسی میکند.

در تحلیل تکنیکال، معاملهگر، با مشاهده نمودارها، تغییرات بوجود آمده در حجم و قیمت سهم را مدنظر قرار میدهد. فلسفه اصلی تحلیل تکنیکال بیان میکند که تمام اطلاعات بنیادی مورد نیاز در قیمت سهم نهفته است، در نتیجه نیازی به بررسی جداگانه این اطلاعات نداریم.

در واقع، تکنیکالیستها، ارزش ذاتی سهام را بررسی نمیکنند. آنها به جستجوی الگوها و روندهایی میپردازند که بیانکننده حرکت سهام در آینده باشد. معاملهگران تکنیکال شناخته شده سیگنالهای بدست آمده از میانگین متحرک، سطوح حمایت و مقاومت، خطوط روند و اندیکاتورهای بر پایه شتاب روند را تحلیل میکنند.

مزایای تحلیل بنیادی

بسیاری از معاملهگران موفق و شناخته شده از تحلیل بنیادی برای شناسایی سهام سودده استفاده میکنند. در ادامه به شرح مزیتهای تحلیل بنیادی میپردازیم.

- تحلیل بنیادی برای سرمایهگذاریهای بلند مدت بسیار مناسب است. توانایی تشخیص و پیشبینی روندهای اقتصادی، آماری، فناوری و مصرفی ممکن است برای سرمایهگذارانی که صنعت یا شرکت مناسبی را برگزیدهاند، بسیار مفید باشد.

- تحلیل بنیادی درست کمک میکند که شرکتهای ارزشمند را شناسایی کنید. بسیاری از معاملهگران شناخته شده همانند وارن بافت و «جان نف» (John Neff) در تحلیلهای خود، ارزش بلندمدت را مد نظر قرار دادهاند. با تحلیل بنیادی میتوانید به شناسایی شرکتهایی با داراییهای ارزشمند، ترازنامه قوی، سود ثابت و ... بپردازید.

- یکی از ویژگیهای آشکار اما نامحسوس کار با تحلیل بنیادی، رسیدن به درکی عمیق از کسبوکار است. بعد از تحقیق و بررسی طولانی مدت، سرمایهگذار با کلیدیترین عوامل اثرگذار بر سود و درآمد شرکتها، آشنا خواهد شد.

معایب تحلیل بنیادی

تحلیل بنیادی علاوه بر مزایا شامل معایبی نیز هست که در ادامه آنها را بر میشماریم.

- بعضی از معاملهگران عقیده دارند که یکی از اصلیترین معایب تحلیل تکنیکال این است که «رفتار گلهای» (Herd Mentality) را در نظر نمیگیرد. در بلندمدت قیمت سهام هر شرکت تحت تاثیر سود کسب شده آن قرار خواهد گرفت اما در کوتاه مدت شتاب روند بر آن اثر میگذارد. ممکن است متوجه شده باشید که بعضی از سهام عرضه شده در اغلب مواقع جز سهام های محبوب به شمار میروند و افراد بدون توجه به عملکرد فصلی شرکتهای عرضهکننده به خریداری آنها ادامه میدهند. این مورد درباره شرکتهایی که به صورت ناگهانی محبوبیت خود را از دست میدهند هم، صدق میکند. حتی اگر عملکرد این شرکتها بهبود یابد، تا زمان برعکس شدن این رویه، همچنان سهام آنها مورد بیلطفی قرار خواهد گرفت. در واقع، در تحلیل بنیادی «رفتار غیرعقلانی» (Irrational Behavior) مورد توجه قرار نمیگیرد.

- روشهای تخمین ارزش، بسته به نوع صنعت و خصوصیات هر شرکت متفاوت است. به همین دلیل، برای صنایع و شرکتهای مختلف به مدلها و روشهای متفاوتی نیاز است. این امر میتواند به شدت زمان را تلف کند که در نهایت بازده تحقیق انجام شده را کاهش میدهد.

- منبع عمده اطلاعاتی که از آنها برای تحلیل بنیادی استفاده میکنیم خود شرکت است. شرکتها ممکن است اخبار را به صورتی منتشر کنند که همیشه احساس کنید آنها در وضعیت مناسب به سر میبرند.

معرفی فیلم آموزش تحلیل تکنیکال معاملات بر اساس نمودار های شاخص و قیمت

برای آشنایی بیشتر با تحلیل تکنیکال میتوانید به آموزش بالا مراجعه کنید. این آموزش ویدئویی توسط «فرادرس» و در قالب دورهای ۱۶ ساعته و در ۱۰ درس تدوین شده است.

در آموزش حاضر، درس اول به معرفی انواع بازارها، شاخصها، تحلیلگران، نمودارها و الگوها میپردازد. درس دوم مباحث پیرامون تحلیل تکنیکال بر اساس نمودار شاخص را بررسی میکند. در درس سوم، تحلیل تکنیکال بر اساس نمودار قیمت آموزش داده میشود.

تحلیل تکنیکال براساس نمودار قیمت با روند صعودی و نزولی در درس چهارم بررسی شده است. تحلیل تکنیکال براساس نمودار قیمت در محدوده قیمتی معین معاملاتی را در درس پنجم میآموزیم. مطالب مربوط به تحلیل تکنیکال براساس نمودار برگشتی قیمت در درس ششم مطرح شده است. درس هفتم به آموزش انواع مقدار سوددهی، توقف ضرر و طریقه محاسبه آن در شیوههای مختلف معاملاتی میپردازد.

در درس هشتم، روانشناسی بازار را میآموزیم. انواع معاملات روزانه و خلاصهای از بهترین تکنیکهای معاملاتی به ترتیب در دروس نهم و دهم ارائه میشوند.

برای مشاهده فیلم آموزش تحلیل تکنیکال معاملات بر اساس نمودارهای شاخص و قیمت+ اینجا کلیک کنید.

سخن پایانی

میتوان در جمعبندی این نوشتار به ارزشمند بودن تحلیل بنیادی اشاره کرد اما باید با احتیاط به آن نزدیک شد. اگر خودتان به تحلیل نمیپردازید و تحلیلهای بنیادی ارائه شده توسط سایر معاملهگران را بررسی میکنید، باید توجه داشته باشید که همه افراد به نحوی دچار سوگیری و خطای ذهنی هستند. اگر تصمیم به مطالعه تحلیلهای بنیادی معاملهگر معینی گرفتید، قبل از هر فعالیتی، سوابق آن فرد را با دقت مورد ملاحظه قرار دهید.

اظهارنامههای شرکتی و اخبار منتشر شده منابع اطلاعاتی خوبی هستند اما باید با درجه کنترل شدهای از تردید بررسی شوند. این عمل موجب میشود که بتوانید حقایق را بهتر تشخیص دهید. به عنوان یک معاملهگر باید به میزانی مهارتهای خود را در تحلیل بنیادی بهبود داده باشید تا بدون اینکه تحت تاثیر جو روانی قرار بگیرید، به اطلاعات حیاتی دست یابید.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش بورس رایگان به زبان ساده» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- بورس چیست — به زبان ساده

- آموزش بورس رایگان — از شروع تا کسب درآمد | به زبان ساده

- بازار سرمایه چیست ؟ | تعریف، ویژگی ها، قوانین و انواع بازار سرمایه — به زبان ساده

- شرکت سهامی خاص چیست ؟ — قوانین، ساختار، مزایا و معایب — به زبان ساده

- شرکت سهامی عام چیست ؟ | قوانین، ساختار، مزایا و معایب — به زبان ساده

- بورس انرژی چیست ؟ | به زبان ساده — راهنمای کامل و رایگان

- بورس کالا چیست ؟ – از صفر تا صد + فیلم آموزشی رایگان

- فرابورس چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- بازار پایه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- تفاوت بورس و فرابورس چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- فارکس چیست؟ – آشنایی کامل به زبان ساده آپدیت ۱۴۰۴

- بورس نزدک (NASDAQ) چیست ؟ | آنچه باید بدانید به زبان ساده

- اوراق بهادار چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- سهام چیست و سهامدار کیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- بازار سهام و آشنایی با پنج شاخص مهم آن

- چگونه تریدر شویم ؟ – از صفر تا صد مسیر یادگیری

- کد بورسی چیست و چگونه آن را دریافت کنیم؟ — گام به گام و تصویری

- سامانه سجام چیست؟ | راهنمای گام به گام تصویری و ساده

- آموزش تصویری ثبت نام در بورس و ورود به بازار سرمایه — راهنمای گام به گام

- ثبت نام در بورس و سامانه سجام — راهنمای گام به گام (+ فیلم آموزش رایگان)

- بهترین کارگزاری بورس | بررسی جامع کارگزاری ها

- فارابیکسو — آموزش فارابیکسو کارگزاری فارابی | گام به گام

- صندوق سرمایه گذاری چیست؟ — به زبان ساده

- انواع صندوق های سرمایه گذاری و مزایا و معایب آن ها — به زبان ساده

- ETF چیست ؟ (صندوق قابل معامله) | به زبان ساده (+ فیلم آموزش رایگان)

- روانشناسی در بورس | راهنمای کاربردی (+ فیلم آموزش رایگان)

- خرید سهام در بورس — آموزش خرید سهام بورس — گام به گام

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- شاخص بورس چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- عرضه اولیه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- نمودار بورس و کاربردهای آن — از صفر تا صد (+ فیلم آموزش رایگان)

- کدال چیست ؟ – کاربرد، امکانات و سایر دانستنی ها – به زبان ساده

- کدال 360 چیست ؟ — آموزش جامع سایت کدال و کدال 360

- افزایش سرمایه چیست و چه تاثیری بر قیمت سهام دارد؟ — به زبان ساده

- حق تقدم سهام در بورس چیست؟ — استفاده، خرید و فروش به زبان ساده

- پرتفوی چیست ؟ | سبد سهام به زبان ساده (+ فیلم آموزش رایگان)

- سیگنال بورس چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- سبدگردانی چیست ، چه شرایطی دارد و چگونه انجام می شود؟ — به زبان ساده

- افزایش سرمایه در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تعدیل در بورس چیست ؟ | به زبان ساده

- نقدینگی چیست ؟ — به زبان ساده

- تحلیل بنیادی چیست ؟ | به زبان ساده(همین مطلب)

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد

- آموزش تابلو خوانی بورس | به زبان ساده (+ فیلم آموزش رایگان)

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- سهام شناور چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- حجم مبنا چیست | به زبان ساده (+ فیلم آموزش رایگان)

- نسبت P/E چیست؟ — به زبان ساده

- DPS در بورس چیست ؟ | مفهوم DPS به زبان ساده

- EPS چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- ارزش خالص دارایی یا NAV چیست ؟ | به زبان ساده

- پول هوشمند در بورس چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

- تحلیل تکنیکال بورس ایران | راهنمای کاربردی

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- قیمت پایانی در بورس چیست و چطور محاسبه می شود؟ — به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- الگوهای هارمونیک در تحلیل تکنیکال – آموزش تصویری از صفر تا صد

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- آزمون اصول بازار سرمایه ایران — راهنمای رایگان و گام به گام

- ارزش ذاتی سهم چیست ؟ – به زبان ساده + نحوه محاسبه

- تفاوت بازار خرسی و گاوی چیست ؟ – ۱۱ فرق مهم که باید بدانید

- سفارش محدود چیست ؟ – توضیح منظور از Limit Order به زبان ساده

- Take Profit چیست ؟ – توضیح تیک پروفیت به زبان ساده

- ریسک به ریوارد چیست ؟ – توضیح به زبان ساده + مثال

- گره معاملاتی چیست ؟ – از صفر تا صد + نحوه رفع

- ۲۶ کتاب تحلیل تکنیکال که باید بخوانید – از مقدماتی تا پیشرفته

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

- ترازنامه چیست ؟ – اهمیت، اقلام و کاربرد به زبان ساده

- صکوک چیست ؟ – از انواع تا تفاوت با اوراق بهادار دیگر به زبان ساده

- صف خرید و فروش در بورس چیست ؟ – به زبان ساده + زمان تشکیل

- اوراق مشارکت چیست ؟ – انواع + نحوه خرید و فروش

- اوراق بدهی چیست؟ – هر آنچه باید بدانید

- هجینگ چیست ؟ – توضیح پوشش ریسک به زبان ساده

- تسویه معاملات چیست ؟ – به زبان ساده + نحوه انجام

- حق تقدم سهام چیست؟ – در بازار بورس و به زبان ساده

- اولویت انجام معاملات در بورس چگونه است؟ + توضیح کامل و ساده

- کارگزار ناظر چیست؟ – از وظایف تا نحوه تغییر به زبان ساده

- شاخص بورس چیست؟ – توضیح به زبان ساده

- سرخطی زدن در بورس چیست؟ – به زبان ساده + انواع روش ها

- چگونه بورس را یاد بگیریم؟ – از صفر تا صد مسیر یادگیری

- انواع سهام در بورس – به زبان ساده

- قیمت اسمی سهام چیست؟ – توضیح ارزش اسمی به زبان ساده

- چگونه ترید را شروع کنیم؟ – از گام اول تا ورود به بازار + مسیر یادگیری

- کپی ترید چیست؟ – توضیح و آموزش کپی تریدینگ به زبان ساده

- اندیکاتور حجم Volume چیست؟ – در تحلیل تکنیکال به زبان ساده

- اندیکاتور مومنتوم چیست؟ – توضیح به زبان ساده

- چگونه در بورس سرمایه گذاری کنیم؟ – راهنمای شروع به زبان ساده

- اسمارت مانی چیست؟ – هر آنچه باید درباره پول هوشمند بدانید