منحنی فیلیپس چیست؟ — آنچه باید بدانید به زبان ساده

منحنی فیلیپس نشاندهنده رابطه بین بیکاری و تورم در یک اقتصاد است. منحنی فیلیپس از زمان کشف آن توسط اقتصاددان نیوزیلندی - ویلیام فیلیپس - به ابزاری مهم برای تحلیل سیاستهای اقتصاد کلان تبدیل شده است. در این مطلب به زبان ساده و عمیق به تاریخچه منحنی فیلیپس و تعاریف مهم زیر مجموعه آن میپردازیم و بررسی میکنیم که آیا امروزه نیز رابطهای همانند رابطه بیان شده در منحنی فیلیپس میان تورم و بیکاری وجود دارد یا خیر.

تاریخچه منحنی فیلیپس

«منحنی فیلپس» (Philips Curve) نشاندهنده رابطه بین تغییرات تورم و تغییرات بیکاری از سویی دیگر است. این رابطه در سال ۱۹۵۸ میلادی توسط «ویلیام فیلیپس» (A.W.Phillips) مشاهده شد که رابطهای بین تغییرات دستمزدهای اسمی و بیکاری را ارائه میکرد. در آن زمان، فیلیپس به مطالعه تحلیلهای «کینز» (John Maynard Keynes) میپرداخت.

نظریه کینزی بیان میکرد که در طی یک رکود فشارهای تورمی اندک هستند اما زمانی که سطح تولید برابر یا بیشتر از جی دی پی بالقوه باشد، اقتصاد در ریسک تورمی بزرگتری قرار میگیرد. فیلیپس دادههای ۶۰ سال بریتانیا را بررسی کرد و به رابطه دادوستدی بین بیکاری و تورم دست یافت. رابطه دادوستدی بین بیکاری و تورم یعنی برای داشتن بیکاری کمتر، باید تورم بیشتر را انتخاب کنیم و برعکس.

این مدل در سالهای بعد گسترش پیدا کرد و پذیرفته و الگوهای مشابهی هم در ایالات متحده آمریکا، مشاهده شد. همچنین، این رابطه، دائمی در نظر گرفته شد و این امکان را برای سیاستگذاران فراهم کرد که بین بیکاری و نرخ تورم یک مورد را برگزینند. اگرچه، «فریدمن» (Milton Friedman) و «فلپس» (Edmund Phleps)، این روش را نقد کردند زیرا به عقیده آنها، اصل رابطه منفی، در سوگیری با انتظارات تورمی نیروی کار قرار داشت.

نرخ طبیعی بیکاری چیست؟

«نرخ طبیعی بیکاری» (Natural Rate of Unemployment) نرخی از بیکاری است که در اقتصادی سالم و در حال رشد وجود دارد. زمانی که نرخ بیکاری حقیقی برابر نرخ طبیعی باشد، اقتصاد در حالت اشتغال کامل در نظر گرفته میشود. زمانی که اقتصاد در حالت اشتغال کامل قرار داشته باشد، جیدیپی حقیقی برابر با جیدیپی حقیقی بالقوه خواهد بود.

برعکس این مورد نیز صحیح است. زمانی که اشتغال در اقتصاد، بیشتر از اشتغال کامل باشد، جیدیپی حقیقی بزرگتر از جی دی پی بالقوه خواهد بود. در نهایت، زمانی که بیکاری در جامعه، بیشتر از نرخ طبیعی بیکاری باشد، جی دی پی حقیقی کمتر از جی دی پی حقیقی بالقوه خواهد بود. فعالیت بیشتر از حد بالقوه، تنها در مدت زمانی کوتاه میسر است زیرا مشابه کار کردن نیروی کار، بیشتر از حد تعیین شده است.

تعریف منحنی فیلیپس

احتمالا منحنی فیلیپس یکی از مهمترین روابط در مباحث اقتصاد کلان به شمار میرود. این جمله بخشی از سخنان «جرج آکرلوف» (George Akerlof) از سخنرانی او هنگام دریافت جایزه نوبل اقتصاد در سال ۲۰۰۱ میلادی است. منحنی فیلیپس نشاندهنده رابطه کوتاهمدت بین تورم و بیکاری است. در ادامه، برای درک بهتر مفهوم منحنی فیلیپس، نحوه بوجود آمدن آنرا به صورت جزئیتر بررسی میکنیم.

در سال ۱۹۵۸ میلادی، ویلیام فیلیپس، مقالهای در ژورنال بریتانیایی «اکونومیکا» (Economica) منتشر کرد که برای او شهرت به ارمغان آورد. عنوان این مقاله، «رابطه بین بیکاری و نرخ تغییر دستمزد در ممالک متحده بریتانیا در سالهای ۱۸۶۱-۱۹۵۷» بود. در آن مقاله، فیلیپس «رابطه» (Correlation) منفی بین نرخ بیکاری و نرخ تورم را نشان داده بود. یعنی فیلیپس نشان داده بود که سالهایی که در آنها نرخ بیکاری پایین بوده، تورم بالاتری وجود داشته است و برعکس. فیلیپس بجای اینکه در جستجوی تورم، قیمتها را بررسی کند، به بررسی این مفهوم در دستمزدهای اسمی پرداخته بود.

در اینجا، ما روی این مورد خیلی تمرکز نمیکنیم زیرا این دو معیار سنجش تورم، عموماً همراه با یکدیگر حرکت میکنند.

فیلیپس، در نهایت، نتیجه گرفت که دو متغیر اقتصاد کلانی مهم – تورم و بیکاری – به صورتی با یکدیگر ارتباط دارند که قبلاً مورد توجه اقتصاددانان قرار نگرفته بوده است.

با اینکه، کشف فیلیپس بر پایه دادههای ممالک متحده بریتانیا بود اما محققان به سرعت یافتههای او را به سایر کشورها تعمیم دادند. دو سال پس از انتشار مقاله توسط فیلیپس، اقتصاددانان آمریکایی، «پاول ساموئلسون» (Paul Samuelson) و «رابرت سولو» (Robert Solow)، مقالهای در ژورنال اقتصادی آمریکایی تحت عنوان «سیاست ضد تورمی» منتشر کردند که درآن، رابطه مشابه و منفی بین تورم و بیکاری در دادههای ایالات متحده آمریکا نشان داده میشد.

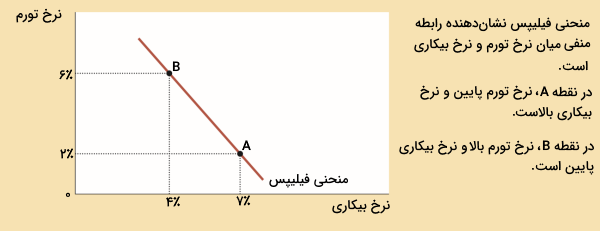

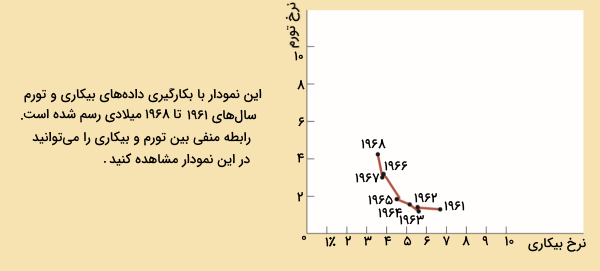

آنها استدلال کردند که این رابطه به علت ارتباط نرخ پایین بیکاری با میزان بالای تقاضای کل، بوجود آمده است، که در نهایت، موجب میشود فشاری به سمت بالا بر دستمزدها و قیمتها در اقتصاد وارد شود. ساموئلسون و سولو این رابطه منفی بین تورم و بیکاری را منحنی فیلیپس نامیدند. در نمودار زیر میتوانید منحنی مشابه منحنی ارائه شده توسط ساموئلسون و سولو را مشاهده کنید.

همانطور که از عنوان مقاله آنها مشخص بود، ساموئلسون و سولو به منحنی فیلیپس توجه کرده بودند زیرا باور داشتند که حاوی درسهای مهمی برای سیاستگذاران است. به صورت بخصوص، آنها بیان کردند که منحنی فیلیپس به سیاستگذاران فهرستی از پیامدهای اقتصادی محتمل را ارائه میکند. با تغییر سیاستهای پولی و مالی برای اثرگذاری بر تقاضای کل، سیاستمداران میتوانستند هر نقطهای روی این نمودار را انتخاب کنند.

نقطه A نشاندهنده بیکاری بالا همراه با نرخ تورم پایین است. نقطه B نشان دهنده بیکاری پایین و نرخ تورم بالاست. سیاستگذاران ممکن است بخواهند تورم و بیکاری را به صورت همزمان، در سطح پایینی حفظ کنند اما دادهها در قالب منحنی فیلیپس نشان میدهند که بوجود آمدن این ترکیب ناممکن است. طبق یافتههای ساموئلسون و سولو، سیاستگذاران با دادوستدی بین تورم و بیکاری مواجه میشوند و منحنی فیلیپس، نشاندهنده آن است.

تقاضای کل، عرضه کل و منحنی فیلیپس

مدل عرضه کل و تقاضای کل به نحوی ساده، پیامدهای احتمالی ارائه شده توسط منحنی فیلیپس را شرح میدهد. منحنی فیلییپس نشاندهنده ترکیباتی از تورم و بیکاری است که در کوتاهمدت به علت انتقال منحنی تقاضای کل باعث حرکت اقتصاد در طول منحنی کوتاهمدت عرضه کل میشود.

با افزایش تقاضا برای کالاها و خدمات، در کوتاهمدت، عرضه کالاها و خدمات و سطح قیمت، افزایش مییابد.

تولید بیشتر کالاها و خدمات به معنی اشتغال در سطحی وسیعتر است در نتیجه، نرخ بیکاری اندک خواهد بود. همچنین، افزایش سطح کلی قیمتها به معنی نرخ تورم بالاتر است. بنابراین، انتقال منحنی تقاضای کل موجب تورم و بیکاری در جهتهای متفاوت در کوتاهمدت میشود. رابطهای که منحنی فیلیپس آن را نشان میدهد.

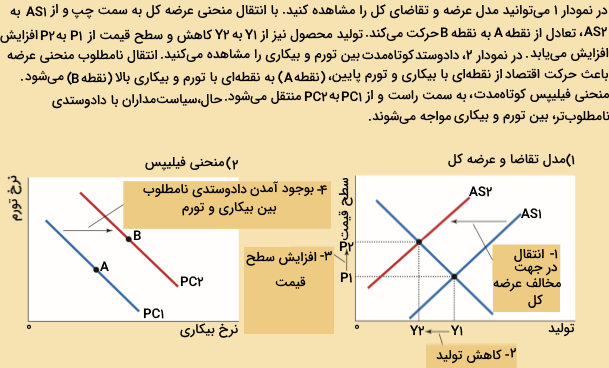

برای درک بهتر این مفهوم به مثال زیر توجه کنید، برای اینکه محاسبات سادهتر باشند، فرض کنید که سطح قیمت (بر حسب شاخص قیمت مصرف کننده) در سال ۲۰۲۰ میلادی برابر ۱۰۰ باشد. در تصویر زیر میتوانید ۲ پیامد رخ داده محتمل در سال ۲۰۲۱ را بسته به قدرت تقاضای کل، مشاهده کنید.

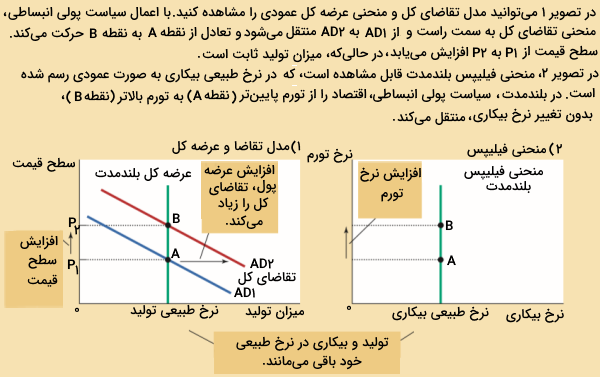

یکی از این پیامدها درصورتی رخ میدهد که تقاضای کل بالا باشد و دیگری در صورتی رخ میدهد که تقاضای کل پایین باشد. در تصویر ۱ میتوانید دو پیامد را با بهرهگیری از مدل تقاضا و عرضه کل مشاهده کنید. در تصویر ۲ میتوانید این دو پیامد را با استفاده از منحنی فیلیپس، مورد ملاحظه قرار دهید.

تصویر شماره ۱ نشان میدهد که چه اتفاقی برای تولید و سطح قیمت در سال ۲۰۲۱ میلادی رخ میدهد. اگر تقاضای کل برای کالاها و خدمات اندک باشد، اقتصاد، وضعیت A را تجربه خواهد کرد. تولید در اقتصاد به اندازه ۱۵۰۰۰ واحد و سطح قیمت ۱۰۲ است.

از طرفی دیگر، اگر تقاضای کل بالا باشد، اقتصاد وضعیت B را تجربه خواهد کرد. تولید معادل ۱۶۰۰۰ واحد و سطح قیمت ۱۰۶ است. این تنها نمونه ای از نتیجهای است که قبلاً هم با آن آشنا شده بودیم. تقاضای کل بالاتر، اقتصاد را به سمت تعادل حرکت میدهد که در آن، سطح قیمت و میزان تولید بیشتر است.

در تصویر ۲ میتوانید نتایج این دوپیامد احتمالی را برای بیکاری و تورم، مشاهده کنید. از آنجاییکه، شرکتها به نیروی کار بیشتر برای تولیدات بیشتر کالاها و خدمات، نیاز دارند، سطح بیکاری در گزینه ۲ پایینتر از سطح بیکاری در گزینه ۱ است.

در این مثال، زمانی که میزان تولید از ۱۵۰۰۰ واحد به ۱۶۰۰۰ واحد میرسد، نرخ بیکاری از ۷ درصد به ۴ درصد تغییر میکند. همچنین، از آنجاییکه، سطح قیمت در تصویر ۲ نسبت به تصویر ۱ بالاتر است، نرخ تورم (درصد تغییر در سطح قیمت نسبت به سال قبل) نیز بالاتر در نظر گرفته میشود.

به صورت بخصوص، از آنجاییکه، سطح قیمت در سال ۲۰۲۰ میلادی برابر ۱۰۰ بوده، تصویر ۱ دارای نرخ تورم ۲ درصد و تصویر ۲ دارای نرخ تورم ۶ درصد است. این دو پیامد احتمالی برای اقتصاد را میتوان از لحاظ میزان تولید و سطح قیمت با استفاده از مدل تقاضای کل و عرضه کل یا از لحاظ میزان بیکاری و تورم (با استفاده از منحنی فیلیپس) سنجید.

از آنجاییکه، سیاستهای پولی و مالی میتوانند موجب انتقال منحنی تقاضای کل شوند، همچنین میتوانند اقتصاد را در طول منحنی فیلیپس منتقل کنند. افزایش عرضه پول، افزایش مخارج دولت یا کاهش مالیاتها میتواند موجب افزایش تقاضای کل شود و اقتصاد را به نقطهای از منحنی فیلیپس منتقل میکند که بیکاری کمتر و تورم بالاتر است.

کاهش عرضه پول، کاهش مخارج دولت و افزایش مالیات موجب انقباض تقاضا و حرکت اقتصاد به سمت نقطهای از منحنی فیلیپس میشود که در آن تورم پایینتر و بیکاری بیشتر است. در اینصورت، منحنی فیلیپس برای سیاستگذاران مجموعهای از گزینههای ترکیبی از تورم و بیکاری را ارائه میکند.

انتقال در منحنی فیلیپس: نقش انتظارات

با وجود تفاسیر بیان شده از منحنی فیلیپس آیا این نمودار با شیب کاهنده، همیشه بیانکننده رابطه ثابتی است که سیاستمداران بتوانند با توجه به آن، تصمیمات خود را اتخاذ کنند؟

در ادامه، به بررسی منحنی فیلیپس در بازههای زمانی متفاوت پرداختهایم.

منحنی فیلیپس در بلند مدت

در سال ۱۹۶۸ میلادی، «میلتون فریدمن» (Milton Friedman) مقالهای در ژورنالی آمریکایی به عنوان رییس «اتحادیه اقتصادی آمریکا» (American Economic Association) منتشر کرد. این مقاله، «نقش سیاست پولی» (The Role of Monetary Policy) نامیده شده و به کارهایی پرداخته بود که سیاست پولی، توانایی انجام آنها را داشت یا نداشت. به عقیده فریدمن یکی از کارهایی که سیاست پولی قادر به انجام آن در بلند مدت نیست، کاهش دادن بیکاری با تورم است.

تقریباً در همین زمان، اقتصاددان دیگری به نام «ادموند فلپس» (Edmond Phleps) مقالهای منتشر کرد و در آن وجود رابطه بلندمدت دادوستدی میان تورم و بیکاری را تکذیب کرد.

فریدمن و فلپس نتایج خود را بر پایه اصول اقتصاد کلان کلاسیک قرار داده بودند. نظریه کلاسیک، رشد عرضه پولی را به عنوان عامل مهم و اساسی تورم در نظر میگیرد. نظریه کلاسیک همچنین بیان میکند که رشد پولی بر متغیرهای حقیقی مانند میزان تولید و اشتغال تاثیری ندارد و تنها به صورت خفیف، تمامی قیمتها و به صورت تناسبی درآمدهای اسمی را، تغییر میدهد.

به صورت بخصوص، رشد پولی بر عوامل تعیینکننده نرخ بیکاری در اقتصاد مانند قدرت اتحادیهها در بازار، نقش دستمزدها یا فرایند جستجوی شغل تاثیر نمیگذارد. فریدمن و فلپس نتیجه گرفتند که دلیلی موجود نیست که فکر کنیم در بلندمدت رابطهای بین نرخ بیکاری و نرخ تورم وجود دارد.

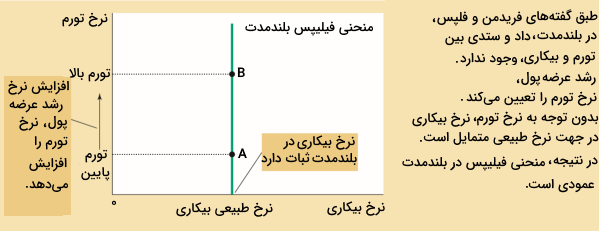

این دیدگاهها مفاهیم مهمی در منحنی فیلیپس به شمار میروند. به صورت جزئی، آنها بیان میکنند که سیاستگذاران پولی در بلندمدت با منحنی فیلیپسی مواجه هستند که عمودی است. اگر بانک مرکزی یا «فدرال رزو» در ایالات متحده آمریکا (Federal Reserve)، میزان عرضه پول را به آهستگی افزایش دهد، نرخ تورم پایین میماند و اقتصاد در نقطه A قرار میگیرد. اگر فدرال رزرو، عرضه پول را به سرعت افزایش دهد، نرخ تورم بالا خواهد ماند و اقتصاد در نقطه B قرار خواهد گرفت.

در هر دو صورت، نرخ بیکاری به سمت طبیعی میل میکند که نرخ بیکاری طبیعی نامیده میشود. منحنی فیلیپس عمودی نشاندهنده این است که در بلندمدت، بیکاری، ارتباطی با رشد پول و تورم نخواهد داشت. بنابراین، منحنی فیلیپس عمومی بلندمدت، به عبارتی، یکی از موارد نشاندهنده نظریه کلاسیک خنثی بودن پول، به شمار میرود.

نمودار «الف»، نشان میدهد که منحنی افقی فیلیپس بلندمدت و منحنی عرضه کل بلندمدت افقی، دو سوی یک سکه هستند. در تصویر ۱ از این نمودار، افزایش در عرضه پول، منحنی تقاضای کل را به سمت راست و از AD1 به AD2 منتقل میکند. یکی از نتایج این انتقال، حرکت تعادل بلندمدت از نقطه A به نقطه B است. سطح قیمتها نیز از P1 تا P2 تغییر میکند اما به علت افقی بودن منحنی عرضه کل، میزان تولید یکسان باقی میماند.

در تصویر شماره ۲، رشد سریعتر عرضه پولی نرخ تورم را با حرکت دادن اقتصاد از نقطه A به نقطه B افزایش میدهد اما به علت افقی بودن منحنی فیلیپس، نرخ بیکاری در این دو نقطه ثابت باقی میماند.

در نتیجه، منحنی عرضه کل عمودی بلندمدت و منحنی عمودی فیلیپس هر دو نشاندهنده این هستند که سیاست پولی بر متغیرهای اسمی مانند (سطح قیمت و نرخ تورم) و نه متغیرهای حقیقی (مانند میزان تولید و بیکاری) تاثیر دارد.

معنی طبیعی در نرخ بیکاری طبیعی

فریدمن و فلپس از صفت طبیعی برای تشریح نرخ بیکاری که اقتصاد در بلندمدت به سمت آن گرایش دارد، استفاده کردند. با این حال، نرخ طبیعی بیکاری لزوماً نرخ بیکاریای نیست که از لحاظ اجتماعی مطلوب باشد. همچنین، این نرخ، نشاندهنده نرخ بیکاری ثابت در طی زمان نیست.

برای مثال، فرض کنید که اتحادیه کارگری جدیداً شکلگرفته از قدرت خود در بازار برای افزایش دستمزد حقیقی به اندازه بیشتر از حد تعادل برای تعدادی از کارگران استفاده میکند. این مورد باعث اضافه عرضه نیروی کار و در نتیجه نرخ طبیعی بیکاری بالاتری میشود. این بیکاری، طبیعی به شمار میرود، نه به این علت که خوب است بلکه به این علت که بوسیله سیاست پولی نمیتوان آنرا تغییر داد.

افزایش میزان پول با سرعت بیشتر نه قدرت اتحادیه را در بازار کاهش میدهد و نه سطح بیکاری را و تنها تورم بیشتری بوجود میآورد.

با اینکه، سیاست پولی نمیتواند نرخ طبیعی بیکاری را تغییر دهد اما انواع دیگر سیاست میتوانند. برای کاهش نرخ طبیعی بیکاری، سیاستگذاران باید در جستجوی سیاستهایی باشند که عملکرد بازار نیروی کار را بهبود دهد.

چگونگی تغییر نرخ بیکاری طبیعی توسط سیاستهای مختلف بازار نیروی کار مانند قوانین حداقل دستمزد، بیمه بیکاری و... از عوامل مهم به شمار میرود. تغییر سیاستی که نرخ طبیعی بیکاری را کاهش دهد، منحنی فیلیپس بلندمدت را به سمت چپ منتقل میکند.

به علاوه، کمتر بودن نرخ بیکاری بدین معنی است که نیروی کار بیشتری مشغول به تولید کالاها و ارائه خدمات هستند. در نتیجه، مقدار کالاها و خدمات عرضه شده با توجه به هر سطح داده شدهای از قیمت، بیشتر خواهد بود و منحنی بلندمدت عرضه کل، به سمت راست منتقل میشود. در آنصورت، اقتصاد از بیکاری کمتر و تولید بیشتر با توجه به هر نرخ داده شدهای از رشد پول و تورم برخوردار است.

منحنی فیلیپس کوتاه مدت

تحلیلهای صورت گرفته توسط فریدمن و فلپس را میتوان در معادله زیر خلاصه کرد.

( تورم حقیقی – تورم انتظاری ) a - نرخ طبیعی بیکاری = نرخ بیکاری

این معادله که در حقیقت بیانی دیگر از معادله عرضه کل است، ارتباط بین نرخ بیکاری، نرخ طبیعی بیکاری، تورم حقیقی و تورم انتظاری را نشان میدهد.

در کوتاه مدت، تورم انتظاری مشخص است در نتیجه، تورم حقیقی بالاتر، منجر به بیکاری کمتر میشود (متغیر a پارامتری است که بیکاری را نسبت به تورم غیرانتظاری بررسی میکند).

در بلندمدت، افراد میتوانند تورم انتظاری تولید شده توسط بانک مرکزی را تخمین بزنند. در نتیجه، تورم انتظاری با تورم حقیقی برابر و نرخ بیکاری نیز طبیعی است.

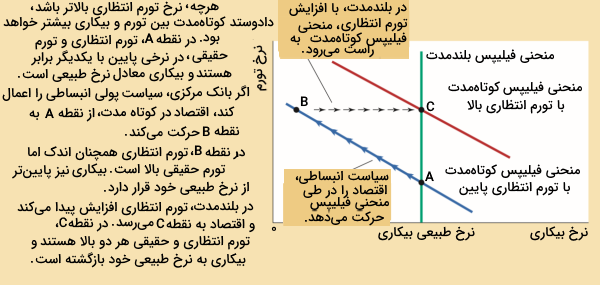

این معادله نشاندهنده این است که هیچ منحنی فیلیپس کوتاهمدتِ با ثباتی وجود ندارد. هر منحنی فیلیپس کوتاهمدتی، انعکاس دهنده بخشی از نرخ تورم انتظاری است. به صورت دقیقتر، اگر این نمودار را رسم کنید در مییابید که منحنی کوتاهمدت فیلیپس با شیب نزولی، منحنی بلندمدت افقی فیلیپس را در نقطه تورم انتظاری قطع میکند. با تغییر میزان تورم انتظاری، منحنی فیلیپس کوتاه مدت، انتقال پیدا میکند.

طبق گفتههای فریدمن و فلپس، این ترسناک است که منحنی فیلیپس را به عنوان فهرستی از گزینههای ممکن پیشروی سیاستمداران در نظر بگیریم. برای درک این موضوع، فرض کنید که اقتصادی با میزان کم تورم حقیقی و میزان کمتر تورم انتظاری داشته باشیم. همچنین، نرخ بیکاری در این اقتصاد برابر با نرخ طبیعی است.

همانطور که در نمودار زیر (نمودار «ب») مشاهده میکنید، اقتصاد در نقطه A قرار دارد. حال فرض کنید که سیاستمدار بخواهد از رابطه دادوستدی بین تورم و بیکاری با بکارگیری سیاست پولی یا مالی برای افزایش تقاضای کل، منتفع شود.

در کوتاهمدت، با داشتن تورم انتظاری، اقتصاد از نقطه A به نقطه B حرکت میکند. بیکاری به کمتر از حد طبیعی میرسد و تورم حقیقی افزایش مییابد و بیشتر از تورم انتظاری میشود. با حرکت اقتصاد از نقطه A به نقطه B، سیاستمداران به این فکر میکنند که که به صورت دائمی توانستهاند، به بیکاری کمتر به قیمت تورم بالاتر، دست پیدا کنند. عملی که در صورت امکانپذیر بودن، مفید به شمار میرود.

با این حال، این موقعیت، ماندگار نیست. در طی زمان، افراد به نرخ تورم بالاتر عادت میکنند و میزان انتظار خود را از نرخ تورم، افزایش میدهند. با افزایش تورم انتظاری، شرکتها و نیروی کار هنگام تنظیم دستمزدها و قیمتها مقدار بیشتری از تورم را مدنظر قرار میدهند.

سپس، همانطور که در نمودار بالا قابل مشاهده است، منحنی فیلیپس کوتاهمدت به سمت راست منتقل میشود. در نهایت، اقتصاد در نقطه C قرار میگیرد. در این نقطه، تورم بالاتر از نقطه A اما سطح بیکاری ثابت مانده است. در نتیجه، فریدمن و فلپس به این نکته رسیدند که مبادله بیکاری و تورم قرارگرفته پیشروی سیاستمداران موقتی است. در بلندمدت، افزایش دادن تقاضای کل با سرعت بیشتر منجر به ظهور تورم بالاتر، بدون دستیابی به سطح بیکاری کمتر میشود.

آزمایش طبیعی برای فرضیه نرخ طبیعی

فریدمن و فلپس در سال ۱۹۶۸ میلادی دست به پیشبینی جسورانهای زدند. اگر سیاستگذاران قصد استفاده از منحنی فیلیپس را جهت انتخاب نرخ تورمی بالاتر برای کاهش دادن بیکاری داشته باشند، تنها موفق به کاهش دادن بیکاری در دورهای کوتاه میشوند.

این نگرش - بازگشت نهایی نرخ بیکاری به نرخ طبیعی بدون توجه به نرخ تورم - «فرضیه نرخ طبیعی» (Natural-rate Hypothesis) نامیده میشود. چندین سال پس از مطرح شدن این فرضیه توسط فریدمن و فلپس، سیاستگذاران پولی و مالی به صورت سهوی، آزمایشی طبیعی را برای امتحان آن بوجود آوردند. آزمایشگاه آنها، اقتصاد ایالات متحده آمریکا بود.

قبل از مشاهده نتیجه این آزمایش، به دادههای فریدمن و فلپس در زمان انجام پیشبینیشان در سال ۱۹۶۸ میلادی، توجه کنید. تصویر زیر نشاندهنده نرخ تورم و بیکاری برای دوره زمانی بین سالهای ۱۹۶۱ تا ۱۹۶۸ میلادی است. با استفاده از این دادهها میتوان منحنی فیلیپس تقریباً کاملی را رسم کرد. در زمان افزایش تورم در طول این ۸ سال، بیکاری کاهش پیدا کرده است. بنظر میرسید که دادههای اقتصادی این دوره، مواجهه سیاستمداران را با دادوستد بین تورم و بیکاری تائيد کرده باشد.

موفقیت ظاهری منحنی فیلیپس در دهه ۱۹۶۰ میلادی موجب شد که پیشبینی فریدمن و فلپس، جسورانهتر بنظر برسد. در سال ۱۹۵۸ میلادی، فیلیپس رابطهای منفی را بین تورم و بیکاری پیشنهاد داده بود. در سال ۱۹۶۰ میلادی، ساموئلسون و سولو نشان داده بودند که این رابطه برای دادههای اقتصادی ایالات متحده آمریکا، صدق میکند. دهه دیگری از داده، این رابطه را تائيد کرده بود. برای بعضی از اقتصاددانان آن زمان، احمقانه بود که ادعا کنند که منحنی فیلیپس به محض تلاش سیاستمداران برای بهرهبرداری از آن، تغییر میکند.

در حقیقت، دقیقاً همین اتفاق افتاده بود. این اتفاق که در اواخر دهه ۱۹۶۰ میلادی رخ داده بود، باعث شد که دولت سیاستهای افزایشدهنده تقاضای کل را دنبال کند. در این بخش، افزایش تقاضا به علت سیاست مالی رخ داده بود. با شدت گرفتن جنگ ویتنام، مخارج دولت افزایش یافت. در حقیقت، سیاست پولی، علت اصلی این اتفاق به شمار میرفت.

بانک مرکزی آمریکا قصد داشت که نرخ بهره را در مواجهه با سیاست مالی انبساطی ثابت حفظ کند، عرضه پول (M2) در طی دوره سالهای ۱۹۷۰ تا ۱۹۷۲ میلادی به اندازه ۱۳ درصد در مقایسه با ۷ درصد سالانه در اوایل دهه ۱۹۶۰ میلادی، افزایش یافت.

در نتیجه، تورم در سطح بالایی (به صورت تقریبی ۵ تا ۶ درصد به ازای هر سال در اواخر دهه ۱۹۶۰ میلادی و اوایل دهه ۱۹۷۰ در مقایسه با افزایش ۱ تا ۲ درصدی سالانه در اوایل دهه ۱۹۶۰ میلادی) باقی ماند. همانطور که فریدمن و فلپس، پیشبینی کرده بودند، کاهشی در نرخ بیکاری مشاهده نشد.

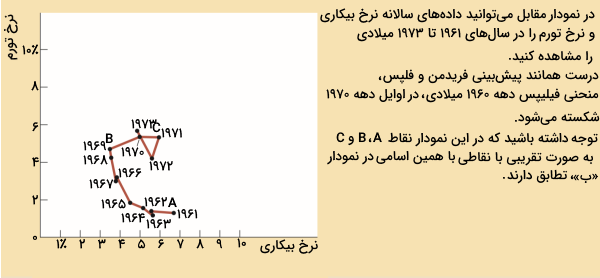

در نمودار زیر، میتوانید نمایی از تاریخچه تورم و بیکاری را در سالهای ۱۹۶۱ تا ۱۹۷۳ میلادی، مشاهده کنید. در این نمودار، قابل ملاحظه است که رابطه منفی ساده بین این دو متغیر در حدود سال ۱۹۷۰ میلادی شروع به شکست کرده است.

به طور بخصوص، با بالاماندن نرخ تورم در اوایل دهه ۱۹۷۰ میلادی، تورم انتظاری با تورم حقیقی همسطح شد و نرخ بیکاری به بازه ۵ تا ۶ درصد اوایل دهه ۱۹۶۰ میلادی بازگشت کرد. توجه داشته باشید که تاریخچه نمایش داده شده در نمودار زیر با نظریه انتقال منحنی فیلیپس کوتاهمدت در نمودارهای بالا (نمودار «ب»)، شباهت دارد.

در سال ۱۹۷۳ میلادی، سیاستمداران آموخته بودند که حق با فریدمن و فلپس است. در بلندمدت، مبادلهای بین تورم و بیکاری وجود ندارد.

انتقالها در منحنی فیلیپس: نقش شوکهای عرضهای

در سال ۱۹۶۸ میلادی، فریدمن و فلپس پیشنهاد کرده بودند که تغییرات تورم انتظاری موجب انتقال منحنی فیلیپس کوتاهمدت میشود و تجربه اوایل دهه ۱۹۷۰ میلادی اکثر اقتصاددانان را متقاعد کرد که حق با فریدمن و فلپس بوده است.

اگرچه، در طی چند سال، توجه اقتصاددانان به منبع بوجود آورنده انتقالات دیگری در منحنی فیلیپس کوتاه مدت جلب شد. شوک های وارده به عرضه کل.

در این زمان، این تغییر توجه را نه دو پروفسور آمریکایی بلکه شیخهای عرب بوجود آورده بودند. در سال ۱۹۷۴ میلادی، «سازمان اوپک» (Organization of the Petroleum Exporting Countries | OPEC) تلاش کرد که قدرت خود را در بازار به عنوان کارتل جهانی نفت جهت افزایش سود اعضای خود، بیشتر کند. کشورهای عضو اوپک مانند عربستان صعودی، کویت و عراق میزان نفت خام فروخته شده در بازارهای جهانی را محدود کردند. در طی چند سال، این کاهش در میزان عرضه، منجر به دوبرابر شدن تقریبی قیمت نفت شد.

افزایش قابل توجه در قیمت جهانی نفت، یکی از نمونههای شوک در عرضه به شمار میرود. «شوک عرضه» (Supply Shock) پدیدهای است که به صورت مستقیم، هزینه تولید در شرکتها و قیمتهای تعیین شده توسط آنها را تغییر می دهد. شوک عرضه موجب انتقال منحنی عرضه کل و در نتیجه، منحنی فیلیپس میشود.

برای مثال، با افزایش قیمت نفت هزینه تولید گازوئيل، سوخت گرمایشی، لاستیکها و بسیاری دیگر از محصولات افزایش و مقدار کالاها و خدمات عرضه شده در هر سطح قیمتی کاهش مییابد. همانطور که در تصویر اول نمودار زیر، مشاهده میکنید، این کاهش عرضه با انتقال به سمت چپ منحنی عرضه کل یعنی از AS1 تا AS2 قابل مشاهده است.

میزان تولید از Y1 تا Y2 کاهش پیدا میکند و سطح قیمت از P۱ به P2 میرسد. ترکیب کاهش میزان تولید (رکود) و افزایش قیمتها (تورم)، گاهی اوقات، «رکود تورمی» (Stagflation) نامیده میشود.

از آنجاییکه، شرکتها به نیروی کار کمتری برای تهیه میزان کالای کمتر احتیاج دارند، میزان اشتغال کاهش پیدا میکند و بیکاری زیاد میشود. به علت بالاتر بودن سطح قیمت، نرخ تورم نیز افزایش مییابد.

در نتیجه، انتقال در منحنی عرضه کل منجر به بالاتر رفتن نرخ بیکاری و تورم میشود. دادوستدِ کوتاهمدت بین تورم و بیکاری به سمت راست و از PC۱ به PC۲ میرسد. سیاستمداران که با یک انتقال معکوس در منحنی عرضه کل مواجه شدهاند، با انتخابی سخت بین مبارزه با تورم و مبارزه با بیکاری برخورد میکنند. اگر آنها تقاضای کل را برای از بین بردن تورم، کاهش دهند، بیکاری را به میزان بیشتری افزایش خواهند داد. اگر برای مبارزه با بیکاری تقاضای کل را افزایش دهند، تورم زیادتر میشود.

به عبارتی دیگر، سیاستمداران با مبادلهای نامطلوبتر بین بیکاری و تورم در مقایسه با قبل از انتقال منحنی عرضه، مواجه میشوند.

این انتقال معکوس در منحنی فیلیپس، موجب میشود که سیاستمداران از خود بپرسند که آیا این انتقال موقتی است یا دائمی. پاسخ بسته به دیدگاه افراد راجع به تورم انتظاری دارد. اگر افراد، افزایش بوجود آمده در تورم را ناشی از یک گمراهی موقتی ببینند، تورم انتظاری تغییر نخواهد کرد و به زودی به موقعیت قبلی خود باز میگردد.

اما اگر افراد عقیده داشته باشند که این شوک منجر به بوجود آمدن دورهای با تورم بالاتر میشود، تورم انتظاری افزایش پیدا میکند و منحنی فیلیپس در جایگاه جدید نامطلوب خود باقی میماند.

در ایاالات متحده آمریکا در دهه ۱۹۷۰ میلادی، تورم انتظاری به صورت اساسی افزایش پیدا کرد. بخشی از دلیل این افزایش در تورم انتظاری، به علت تصمیم بانک مرکزی ایالات متحده آمریکا برای تعدیل شوک عرضه با رشد بیشتر پولی بود.

زمانی که سیاستمداران، جهت جلوگیری از کاهش محصولات، تقاضای کل را افزایش میدهند، شوک معکوس عرضه را تعدیل میکنند. به علت این تصمیم، رکود بوجود آمده از شوک عرضه خفیفتر شد اما اقتصاد ایالات متحده آمریکا برای سالها با دادوستدی نامطلوب بین تورم و بیکاری مواجه بود.

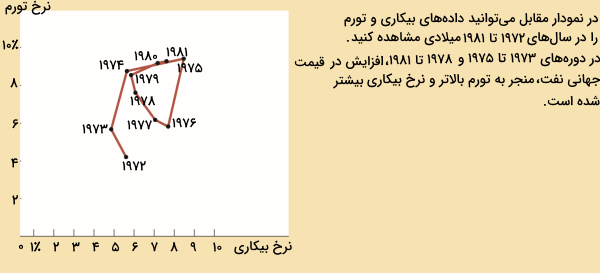

این مشکل در سال ۱۹۷۹ میلادی پیچیدهتر شد زیرا اوپک مجدداً تصمیم گرفت که قدرت خود را در بازار افزایش دهدو این عمل چیزی بیشتر از دوبرابر کردن قیمت نفت بود. در نمودار زیر، میتوانید تورم و بیکاری اقتصاد ایالات متحده آمریکا را در این دوره، مشاهده کنید.

در سال ۱۹۸۰ میلادی، بعد از دو شوک عرضه اوپک، اقتصاد ایالات متحده آمریکا، نرخ تورمی بیشتر از ۹ درصد و نرخ بیکاری ۷ درصدی را تجربه کرد. این ترکیب از تورم و بیکاری اصلاً شبیه به دادوستد امکانپذیرِ مشاهده شده در دهه ۱۹۶۰ میلادی نبود. در دهه ۱۹۶۰ میلادی منحنی فیلیپس نشان میداد که نرخ بیکاری ۷ درصدی تنها تورمی ۱ درصدی را به همراه دارد و نرخ تورمی ۹ درصدی غیرقابل تصور به شمار میرفت.

با وجود بالا بودن «شاخص فلاکت» (Misery Index) در سال ۱۹۸۰ میلادی، عموم افراد نسبت به عملکرد اقتصاد، بسیار ناراضی بودند. این نارضایتی تا حد زیادی موجب شد که «جیمی کارتر» (Jimmy Carter) در انتخابات نوامبر سال ۱۹۸۰ میلادی مجدداً برگزیده نشود و «رونالد ریگان» (Ronald Reagan) جای او را بگیرد.

هزینه کاهش تورم

در اکتبر سال ۱۹۷۹ میلادی که اوپک در حال اعمال شوکهای عرضه معکوس بر اقتصاد جهان برای دومین بار به صورت پیاپی در طی یک دهه بود، رئيس فدرال رزرو، «پاول ولکر» (Paul Volcker) تصمیم گرفت که اقدامی اساسی انجام دهد. ولکر دو ماه پیش توسط کارتر به عنوان رییس بانک مرکزی انتخاب شده بود و با دانش کافی نسبت به بالا بودن نرخ تورم، این شغل را پذیرفته بود. به عنوان حافظ سیستم مالی ایالات متحده آمریکا، او نتیجه گرفت که راه حلی بجز اجرای سیاست ضدتورمی ندارد.

«کاهش دادن نرخ تورم» (Disinflation)، نباید با «تورم منفی» (Deflation) اشتباه گرفته شود. برای درک بهتر اتومبیلی را تصور کنید. ضد تورم شبیه به کاهش دادن سرعت است در حالیکه، تورم منفی شبیه به حرکت در جهتی مخالف است. ولکر و بسیاری از آمریکاییهای دیگر میخواستند که سرعت افزایش قیمت در اقتصاد، کاهش پیدا کند.

ولکر کاملا مطمئن بود که با توجه به توانایی بانک مرکزی در کنترل میزان عرضه پول، در نهایت، موفق به کاهش تورم میشود اما کاملاً اطمینان نداشت که هزینه کوتاهمدت سیاست ضد تورمی چیست.

نسبت فداکاری چیست؟

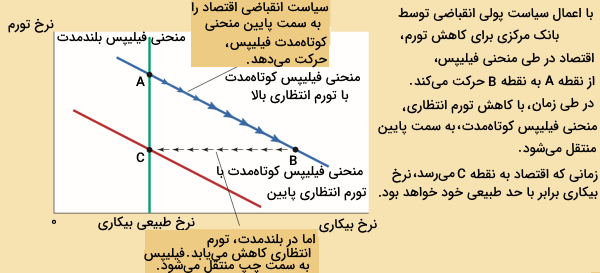

برای کاهش نرخ تورم، بانک مرکزی میبایست سیاست پولی انقباضی را در پیش بگیرد. در نمودار زیر میتوانید بعضی از اثرات این عمل را مشاهده کنید. بانک مرکزی با کاستن از نرخ رشد عرضه پول، درواقع از تقاضای کل میکاهد.

کاهش تقاضای کل، موجب کاهش مقدار کالاها و خدمات تولیدشده توسط شرکتها میشود و این کاهش تولید، نرخ بیکاری را افزایش میدهد. اقتصاد در نقطه A شروع به حرکت میکند و در طی منحنی فیلیپس کوتاهمدت، به نقطه B میرسد که تورمی پایینتر و و نرخ بیکاری بالاتری دارد.

در طی زمان، هنگامی که افراد متوجه میشوند که قیمتها به آرامی در حال افزایش هستند، انتظار تورمی کاهش و منحنی فیلیپس کوتاهمدت به سمت پایین انتقال مییابد. اقتصاد نیز از نقطه B به نقطه C منتقل میشود. حال، تورم در نقطهای کمتر از مقدار نقطه A است و بیکاری به نرخ طبیعی خود باز میگردد.

در نتیجه، اگر کشوری تمایل به کاهش دادن تورم داشته باشد، باید دورهای طولانی از نرخ بیکاری بالا و میزان تولیدات کم را سپری کند. در تصویر زیر، این هزینه توسط حرکت اقتصاد از طریق نقطه B و از نقطه A به نقطه C نشان داده شده است. اندازه این هزینه بستگی به شیب منحنی فیلیپس و سرعت تطبیق انتظارات تورمی با سیاست پولی جدید دارد.

در بسیاری از مقالهها، دادههای تورم و بیکاری برای تخمین هزینه کاهش تورم، بررسی شدهاند. یافتههای این تحقیقات عموماً در آماری تحت عنوان «نسبت فداکاری» (Sacrifice Ratio) خلاصه شدهاند. این نسبت عددی، نشاندهنده میزان تولید سالانه از دسترفته در فرایند کاهش تورم است که با واحدِ ۱ «نقطهدرصد» (Percentage Point) بیان میشود.

معمولا تخمین این نسبت برابر ۵ است. یعنی به ازای هر نقطه درصد که تورم کاهش مییابد، باید ۵ درصد از میزان تولید سالانه در این فرایند، کاسته شود.

این تخمینها، مطمئناً پاول ولکر را در زمان مواجهه با مسئولیت کاهش دادن تورم، نگران میکرده است. در این زمان، نرخ تورم در هر سال برابر ۱۰ درصد بوده است. برای رسیدن به تورمی تعدیل شده، برای مثال ۴ درصد در سال، باید تورم تا حد 6 نقطه درصد کاهش پیدا میکرده است. اگر هزینه هر نقطه درصد، برابر با ۵ درصد تولید کل سالانه اقتصاد باشد، درآنصورت کاهش دادن تورم تا ۶ درصد به از دست دادن ۳۰ درصد از کل تولید سالانه نیاز دارد.

طبق تحقیقات انجام شده پیرامون منحنی فیلیپس و هزینه سیاست ضدتورمی، این چشم پوشی از میزان تولید را میتوان به روشهای متفاوتی انجام داد. کاهش سریع تورم میتواند تولید را در یکسال به تنهایی تا ۳۰ درصد کاهش دهد اما این پیامد برای فرد با تجربهای همچون پاول ولکر هم نامطلوب و ناگوار به شمار میرود.

بسیاری عقیده دارند که بهتر است این هزینه در طی سالهای متمادی پخش شود. یک روش تدریجیتر، این است که تولید تنها به کمتر از ۳ درصد روند رایج برسد. کاهش دادن تورم با انتخاب هر روش پیشرو، آسان نخواهد بود.

انتظارات عقلایی و امکان کاهش دادن تورم بدون صرف هزینه

همانطور که پاول ولکر به هزینه کاهش تورم فکر میکرد، گروهی از استادان اقتصاد در حال رهبری انقلاب علمی بودند که علم متعارف در زمینه نسبت فداکاری را به چالش میکشید. این گروه، از اقتصاددانان برجستهای مانند «رابرت لوکاس» (Robert Lucas) «توماس سارجنت» (Thomas Sargent) و «رابرت بارو» (Robert Barro) تشکیل شده بود.

انقلاب آنها برپایه نگرشی جدید بر نظریه و سیاست اقتصادی تحت عنوان انتظارات عقلایی بود. در هنگام پیش بینی آینده طبق نظریه انتظارات عقلایی، افراد به صورت بهینه از تمام اطلاعات در دسترس - از جمله اطلاعات راجع به سیاست های دولتی - استفاده میکنند.

این نگرش جدید، دارای پیامدهای قابل توجهی در بسیاری از زمینههای اقتصاد کلان بوده اما هیچ کدام از آنها مهمتر از کاربرد آن در دادوستد بین تورم و بیکاری به شمار نمیرفته است. همانطور که فریدمن و فلپس در ابتدا تاکید داشتند، تورم انتظاری متغیر مهمی است که توضیح میدهد چرا در کوتاهمدت رابطه دادوستدی بین تورم و بیکاری وجود دارد اما در بلندمدت نه.

ضد تورم ولکر

همانطور که مشاهده کردید، زمانی که پاول ولکر با موقعیت کاهش تورم از قله تقریبا ۱۰ درصدی آن مواجه شد، اقتصاد دو پیشبینی متضاد با یکدیگر را ارائه میکرد. یک گروه از اقتصاددانان تخمینهایی از نسبت فداکاری ارائه دادند و نتیجه گرفتند که کاهش دادن تورم هزینه قابل توجهی از لحاظ تولید از دسترفته و نرخ بیکاری بالا خواهد داشت. گروه دیگر، نظریه انتظارات عقلایی را ارائه دادند و بیان کردند که کاهش دادن تورم میتواند هزینه کمتری داشته و حتی بدون هزینه باشد.

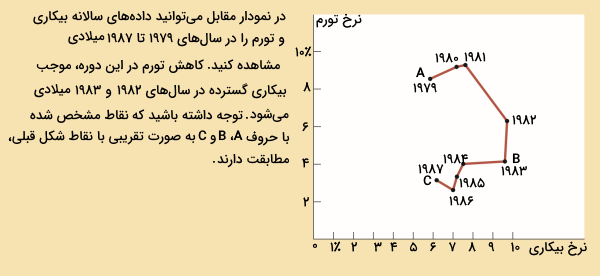

در نمودار زیر میتوانید تورم و بیکاری را در سالهای ۱۹۷۹ تا ۱۹۸۷ میلادی مشاهده کنید. همانطور که قابل مشاهده است، ولکر در کاهش دادن تورم موفق عمل کرد. تورم از نقطه تقریبی ۱۰ درصد در سال ۱۹۸۱ و ۱۹۸۲ به تقریبا ۴ درصد در ۱۹۸۳ و ۱۹۸۴ رسید و این کار توسط او تماماً بوسیله سیاست پولی انجام شد.

سیستم مالی در این زمان، در جهت مقابل عمل می کرد. افزایش کاهش بودجه در زمان ریاست جمهوری ریگان تقاضای کل و در نتیجه تورم را افزایش میداد. کاهش تورم از سال ۱۹۸۱ تا ۱۹۸۴ میلادی به علت سیاستها شدید ضدتورمی پاول ولکر بود.

همانطور که نمودار زیر نشان میدهد، سیاست ضد تورمی ولکر همراه با هزینه بیکاری بالا بود. در سالهای ۱۹۸۲ و ۱۹۸۳ میلادی نرخ بیکاری تقریبا ۱۰ درصد یعنی ۴ درصد بیشتر از زمان انتخاب شدن ولکر به سمت ریاست بانک مرکزی بود. در همین زمان، تولید کالاها و خدمات بر حسب جیدیپی حقیقی پایینتر از سطح روند به شمار میرفت.

سیاست ضد تورم ولکر، رکودی را بوجود آورده بود که درآن زمان عمیقترین رکود مشاهده شده در آمریکا از زمان رکود بزرگ دهه ۱۹۳۰ میلادی، به شمار میرفت.

در حقیقت، الگوی ضد تورمی مشاهده شده در نمودار بالا مشابه الگوی پیشبینی شده در نمودار قبلی است. برای انتقال پیدا کردن از تورم بالا (نقطه A در هردو نمودار) به تورم پایین (نقطه C) اقتصاد باید دورهای دردناک با نرخ بیکاری بالا (نقطه B) را تجربه میکرد. همچنان، دو دلیل وجود دارد که نتیجهگیریهای نظریهپردازان انتظارات عقلایی را به سرعت رد نکنیم.

با وجود اینکه سیاست ضدتورمی ولکر، نرخ بیکاری بالا به صورت موقتی را در پی داشت اما این هزینه، در حد پیشبینی اکثر اقتصاددانان، بالا نبود. بیشتر تخمینهای نسبت فداکاری بر پایه ضد تورم ولکر، کوچکتر از تخمینهای بدست آمده از دادههای قبلی بودند.

با اینکه، ولکر اعلام کرده بود که از سیاست پولی برای کاستن از تورم استفاده میکند، اغلب افراد سخن او را باور نکردند زیرا تعداد کمی از افراد فکر میکردند که ولکر تورم را به سرعتی که کم کرد، کاهش میدهد. انتظار تورمی کاهش پیدا نکرد و منحنی فیلیپس کوتاهمدت با سرعتی که میتوانست به سمت پایین منتقل شود، به سمت پایین منقل نشد.

بعضی از شواهد برای این فرضیه از پیشبینیهای مطرحشده توسط شرکتهای پیشبینیکننده تجاری، بوجود میآیند. دردهه ۱۹۸۰ میلادی، پیشبینی آنها از تورم، نسبت به کاهش تورم واقعی، به کندی بیشتری کاهش پیدا کرد .

در نتیجه، ضد تورم پال ولکر الزاماً نگرش انتظارات عقلایی - بدون هزینه بودن سیاست ضد تورمی - را تکذیب نکرد. اگرچه، این مورد نشاندهنده این است که سیاستگذاران نمیتوانند انتظار داشته باشند که شهروندان سخنان آنها پیرامون سیاست ضد تورمی را باور کنند.

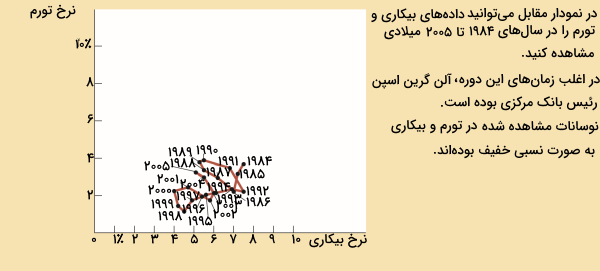

دوره گریناسپن

از زمان تورم اوپک در دهه ۱۹۷۰ میلادی و سیاست ضد تورمی ولکر در دهه ۱۹۸۰ میلادی اقتصاد ایالات متحده آمریکا نوسانات تقریباً خفیفی را در بیکاری و تورم تجربه کرده است. نمودار زیر، تورم و بیکاری را از سال ۱۹۸۴ تا ۲۰۰۵ میلادی نشان میدهد. این دوره، گرین اسپن نامیده میشود که نام آن از «آلن گرین اسپن» (Alan Greenspan) رییس بعدی بانک مرکزی، پس از ولکر برگرفته شده است.

این دوره با شوک عرضهای مطلوب شروع میشود. در سال ۱۹۸۶ میلادی، اعضای اوپک شروع به بحث درباره سطوح تولید کردند و توافق بلندمدت آنها برای محدود کردن عرضه از بین رفت. قیمت نفت به نصف قیمت قبلی رسید. همان طور که در نمودار بالا، مشاهده میکنید این شوک عرضه مطلوب منجر به کاهش تورم و کاهش بیکاری در سالهای ۱۹۸۴ تا ۱۹۸۶ میلادی شد. از آنزمان، بانک مرکزی ایالات متحده آمریکا درصدد است که اشتباهات سیاستی دهه ۱۹۶۰ میلادی را تکرار نکند.

در آن زمان، با افزایش تقاضای کل، نرخ بیکاری به کمتر از حد طبیعی رسید و تورم افزایش پیدا کرد. با کاهش پیدا کردن نرخ بیکاری و افزایش تورم در سالهای ۱۹۸۹ و ۱۹۹۰ میلادی، بانک مرکزی نرخ بهره را افزایش و تقاضای کل را کاهش داد، که باعث رکودی خفیف در سالهای ۱۹۹۱ و ۱۹۹۲ میلادی شد. در آن زمان، بیکاری به مقداری بیشتر از تخمینهای نرخ طبیعی رسید و تورم مجدداً کاهش پیدا کرد.

در دیگر سالهای دهه ۱۹۹۰ میلادی، ایالات متحده آمریکا، شاهد دورهای از رفاه اقتصادی بود. تورم به صورت تدریجی به سمت پایین رفت و در انتهای دهه برابر صفر شده بود. نرخ بیکاری نیز کاهش پیدا کرد و باعث شد تمام شاهدان فکر کنند که نرخ طبیعی بیکاری کاهش یافته است.

بخشی از این عملکرد خوب اقتصاد به علت فعالیتهای گرین اسپن و همکارانش در بانک مرکزی بود زیرا تورم کم فقط با اعمال سیاست سنجیده شدهِ پولی قابل دستیابی است، اما همانطور که در ادامه مطلب بیان میشود، شوک عرضهای مناسب نیز، نقش مهمی در بروز این پدیده داشت.

بااینحال، اقتصاد در سال ۲۰۰۱ میلادی به مشکل برخورد. بحران مالی حباب دات کام، حملات ۱۱ سپتامبر و رسواییهای شرکتهای حسابداری، تماماً موجب کاهش تقاضای کل شدند. با تجربه اولین رکود در دهه، بیکاری نیز افزایش یافت اما ترکیبی از سیاستهای انبساطی پولی و مالی به این وضعیت خاتمه داد و در اوایل ۲۰۰۵ میلادی، بیکاری به تخمینهای صورتگرفته از نرخ طبیعی، شباهت داشت.

در سال ۲۰۰۵ میلادی، «جرج بوش» (George W.Bush) - رییس جمهور وقت ایالات متحده آمریکا - «بن برنانکه» (Ben Bernanke) را به عنوان رییس بانک مرکزی برگزید. برنانکه در اول فوریه سال ۲۰۰۶ میلادی سوگند خورد و در سال ۲۰۰۹ میلادی، مجدداً توسط اوباما انتخاب شد.

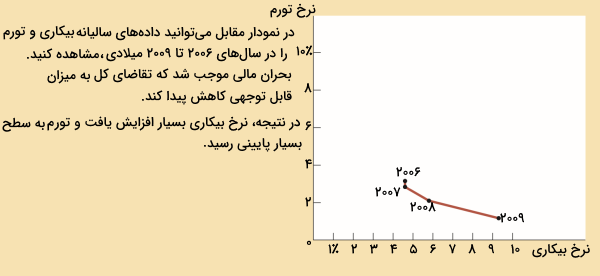

منحنی فیلیپس در زمان بحران مالی

شاید برنانکه تمایل داشت که سیاستهای زمان گرین اسپن را دنبال کند و از آرامش آن دوران لذت ببرد اما اهداف او مطابق انتظار، محقق نشدند. در اولین سالهای ریاست، رییس جدید بانک مرکزی با چالشهای اقتصادی قابل توجه و اضطرابآوری مواجه شد.

اغلب این چالشها از مشکلات بازار مسکن و سیستم مالی ریشه میگرفتند. از سال ۱۹۹۵ تا ۲۰۰۶ میلادی قیمت مسکن افزایشی قابل توجه را تجربه کرد و قیمت هر خانه آمریکایی به طور متوسط بیش از دو برابر شد. این افزایش ماندگار نبود و در سالهای ۲۰۰۶ تا ۲۰۰۹ میلادی قیمت مسکن کاهش پیدا کرد و به ۱/۳ رسید.

این کاهش قابل توجه، موجب کاهش ثروت خانوار و بوجود آمدن بسیاری از مشکلات در موسسات مالی شد. این موسسات مالی از طریق خرید داراییهایی با پشتوانه سند رهن، شرطبندی کرده بودند که قیمت خانه به افزایش خود ادامه میدهد. در اثر بحران مالی، کاهش قابل توجهی در تقاضای کل بوجود آمد و بیکاری به شدت افزایش یافت.

در نمودار زیر میتوانید تاثیر این حوادث را بر بیکاری و تورم مشاهده کنید. با اینکه کاهش تقاضای کل، موجب افزایش بیکاری شد، تورم را نیز کاهش داد. به صورت خلاصه، اقتصاد باعث شد که منحنی فیلیپس به سمت پایین حرکت کند.

سیاستمداران از سیاست پولی انبساطی و سیاست مالی جهت معکوس کردن این وضعیت استفاده کردند. هدف، افزایش تقاضای کل و برگرداندن اقتصاد و منحنی فیلیپس به سمت بیکاری کمتر و به نحوی، تورم بیشتر بود.

سخن پایانی

در اینجا ایدههایی از بسیاری از اقتصاددانان مطرح قرن ۲۰ میلادی مانند فیلیپس، ساموئلسون، سولو، فریدمن، فلپس، لوکاس، سارجنت و بارو مطرح شده است. تعداد زیادی از اعضای این گروه تا به حال موفق به برنده شدن نوبل اقتصاد شدهاند.

بیل فیلیپس با بوجود آوردن منحنی فیلیپس، منجر به پدید آمدن مباحثات زیادی در اقتصاد شد. او رابطه معکوس بین بیکاری و تورم را مشاهده کرد. منحنی فیلیپس اصلی، نشان میدهد که با افزایش نرخ بیکاری، تورم، کاهش پیدا میکند. با وجود تورم در اقتصاد، بهتر است در هنگام اخذ تصمیمات سرمایهگذاری، به ارزش زمانی پول توجه کنیم.

از زمان مشاهدات اولیه ویلیام فیلیپس، منحنی فیلیپس به نحوی تغییر کرده است که حال، شاهد منحنی فیلیپس کوتاهمدت (مانند منحنی فیلیپس اولیه و نمایانگر رابطه معکوس بین بیکاری و تورم) و منحنی فیلیپس بلندمدت - نشان دهنده عدم وجود رابطه بین بیکاری و تورم در بلندمدت - هستیم.

هر تغییر در مدل تقاضا و عرضه کل، بر مدل منحنی فیلیپس اثرگذار خواهد بود. از همه مهمتر، منحنی فیلیپس ما را در درک معضلات پیشروی دولتها در زمان تصمیمگیری راجع به بیکاری و تورم، آگاه میکند.

منحنی فیلیپس نشاندهنده رابطه منفی بین تورم و بیکاری است و با افزایش تقاضای کل سیاستمداران میتوانند نقطهای روی منحنی فیلیپس را انتخاب کنند که دارای تورم بیشتر و نرخ بیکاری پایینتری باشد. با کاهش دادن تقاضای کل، سیاستمداران میتوانند نقطهای را برگزینند که تورم پایینتر و بیکاری بیشتری را به همراه داشته باشد.

دادوستدِ بین تورم و بیکاری ، همانطور که توسط منحنی فیلیپس شرح داده شده، تنها در کوتاه مدت صحیح است. در بلندمدت، تورم انتظاری با تغییرات بوجود آمده در تورم حقیقی مطابقت مییابد و منحنی فیلیپس کوتاهمدت انتقال پیدا میکند. در نتیجه، منحنی فیلیپس بلندمدت در نرخ طبیعی بیکاری، عمودی خواهد بود.

منحنی فیلیپس کوتاهمدت همچنان به علت شوکهای وارد شده بر عرضه کل، تغییرپذیر است. شوک معکوس واردشده بر عرضه کل، مانند افزایش قیمت جهانی نفت، دادوستدی نه چندان دلخواه بین تورم و بیکاری را، در مقابل سیاستمداران قرار میدهد.

بنابراین، پس از وارد شدن شوک معکوس بر منحنی عرضه، سیاستمداران باید نرخ بالاتر تورم را به ازای هر نرخی از بیکاری یا نرخ بالاتری از بیکاری را برای هر نرخی از تورم، بپذیرند. زمانی که بانک مرکزی جهت کاهش تورم، از افزایش رشد عرضه پولی میکاهد، اقتصاد در طول منحنی فیلیپس کوتاهمدت حرکت میکند که به صورت موقتی، منجر به افزایش بیکاری میشود.

هزینه سیاست ضد تورمی، بستگی به سرعت کاهش انتظارات تورمی دارد. بعضی از اقتصاددانان عقیده دارند که تعهد به تورم پایین میتواند با تطبیق سریع با انتظارات تورمی، هزینه سیاست ضد تورمی را کاهش دهد .

نرخ بیکاری بالا موجب پایین آمدن تورم، مانند منحنی ساده فیلیپس میشود. اما اگر نرخ بیکاری بالا بماند و تورم برای مدتی طولانی بالا بماند (مانند اوایل دهه ۱۹۸۰ میلادی در ایالات متحده) هر دوی انتظارات تورمی و چرخه قیمت-دستمزد، کند میشوند. این مورد موجب انتقال منحنی فیلیپس کوتاهمدت به سمت پایین و چپ میشود. بنابراین، در هر نرخی از بیکاری، تورم کمتری را شاهد خواهیم بود.

اقتصاد کلان کینزی پیشنهاد میکند که برای از بین بردن رکود، به سیاست مالی انبساطی مانند کاهش دادن مالیات توجه کنیم، تا مصرف و سرمایهگذاری افزایش یابند. از نمونههای سیاست مالی انبساطی میتوان به افزایش مستقیم مخارج دولتی اشاره کرد، به نحوی که منحنی تقاضای کل به سمت راست منتقل شود.

بخش دیگر سیاست کینزی زمانی رخ میدهد که عملکرد اقتصاد بالاتر از جی دی پی بالقوه باشد. در این موقعیت، نرخ بیکاری اندک است اما تورم بالایی وجود خواهد داشت. در اینصورت، پاسخ کینزی این خواهد بود که با اعمال سیاست مالی انقباضی مانند افزایش مالیات یا کاهش مخارج دولت، منحنی تقاضا را به سمت چپ منتقل کنیم.

به شدت گره های ذهنیم رو باز کرد و موظف دونستم خودم رو که تشکر کنم ازتون… ممنون از زحماتتون

عالی بود – خوندنش یکساعت زمان نبرد اما به اندازه یک ترم مطالب کاربردی و مفید داشت.

سلام . بسیار ممنون. بررسی جامعی از موضوع بصورت روان ارائه شده که برای آموزش بسیار مناسب است

مطلب خیلی خوب و شسته رفته ای بود

در عین اینکه روون بود غنای علمی هم داشت.

تشکر