اندیکاتور مومنتوم چیست؟ – توضیح به زبان ساده

برای اینکه تریدرها بتوانند نوسانات قیمت را در بازارهای مالی رصد کنند از نمودارهای قیمت در بازار مربوطه استفاده میکنند. در این صورت میتوانند نوسانات قیمت دارایی موردنظر را بهتر تحلیل کنند. نمودار قیمت این امکان را به تریدرها میدهد تا بتوانند با استفاده از ابزارهای متنوعی که تحلیل تکنیکال در اختیار آنها قرار میدهد، پیشبینیهای بهتری از بازار مالی مربوطه داشته باشند. اندیکاتورهای موجود در تحلیل تکنیکال یکی از این ابزارها هستند که نقش مهمی در درک بهتر نمودار قیمت دارند. انواع متنوعی از اندیکاتور در تحلیل تکنیکال استفاده میشود که اندیکاتور مومنتوم یکی از انواع محبوب آن بهشمار میرود. در این مطلب از مجله فرادرس به این موضوع میپردازیم که اندیکاتور مومنتوم چیست و برخی از انواع آن را شرح میدهیم. برای این منظور در ابتدا درباره این اندیکاتور توضیحاتی میدهیم و در ادامه سه نمونه پرکاربرد از آن را بهطور جداگانه شرح میدهیم. سپس درباره استفاده از اندیکاتور مومنتوم در بازارهایی همانند فارکس و کریپتو توضیحاتی ارائه میکنیم.

- یاد میگیرید اندیکاتور مومنتوم چگونه روند بازار را نشان میدهد.

- با مفهوم مومنتوم و نقش آن در تحلیل قیمت آشنا میشوید.

- میآموزید سیگنال تغییر جهت روند را با مومنتوم تشخیص دهید.

- انواع اندیکاتور مومنتوم را در معاملات واقعی شناسایی خواهید کرد.

- با کاربرد عملی شاخصهایی مانند RSI، MACD و ADX آشنا میشوید.

- خواهید آموخت ترکیب مومنتوم با سایر ابزارها پیشبینی را بهبود میدهد.

اندیکاتور مومنتوم چیست؟

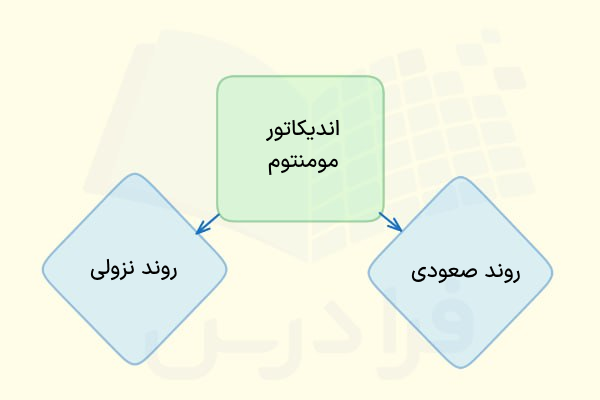

«اندیکاتور مومنتوم» (Momentum Indicator) به تریدرها کمک میکند تا بتوانند قدرت و سرعت حرکت قیمت در جهتی مشخص را شناسایی کنند. اندیکاتورهای مومنتوم این امکان را به تریدرها میدهند تا بتوانند پتانسیل موجود در نمودار قیمت را در ادامه روند یا برگشت روند قیمتی تشخیص دهند. بهعبارتی دیگر اندیکاتور مومنتوم ابزاری است که با آن میتوان سرعت و نرخ تغییر قیمت دارایی مربوطه را درک کرد.

اندیکاتور مومنتوم نشان دهنده چیست؟

اندیکاتور مومنتوم مقدار حرکت قیمت را در بازه زمانی موردنظر نشان میدهد. این اندیکاتور بدون درنظر گرفتن جهت حرکت قیمت، میزان قدرت حرکت قیمت در بازه مربوطه را مشخص میکند.

بنابراین با توجه به اینکه اندیکاتور مومنتوم تنها قدرت نسبی حرکت قیمت را نشان میدهد، برای تحلیل بهتر نمودار قیمت میتوان از این اندیکاتور همراه با اندیکاتورهای دیگری همانند میانگین متحرک که جهت حرکت قیمت را نشان میدهند، بهطور همزمان برای پیشبینی قیمت در نمودار استفاده کرد.

اندیکاتورهای مومنتوم برای تشخیص نقاطی از نمودار قیمت که احتمال برگشت قیمت در آنها وجود دارد نیز برای تریدرها کاربرد دارد. تریدرها با استفاده از واگرایی نمودار اندیکاتور مومنتوم نسبت به نمودار قیمت میتوانند احتمال برگشت روند قیمت را پیشبینی کنند. برای درک بهتر این موضوع در ادامه این مطلب به این موضوع میپردازیم که واگرایی در اندیکاتور مومنتوم چیست و مفهوم آن را توضیح میدهیم.

انواع اندیکاتور مومنتوم چیست؟

انواع متنوعی از اندیکاتور مومنتوم وجود دارد که تریدرها میتوانند از آنها استفاده کنند با این وجود تنها تعداد اندکی از انها در میان تریدرها محبوب هستند که در ادامه برخی از مهمترین آنها را شرح میدهیم.

اندیکاتور مومنتوم RSI چیست؟

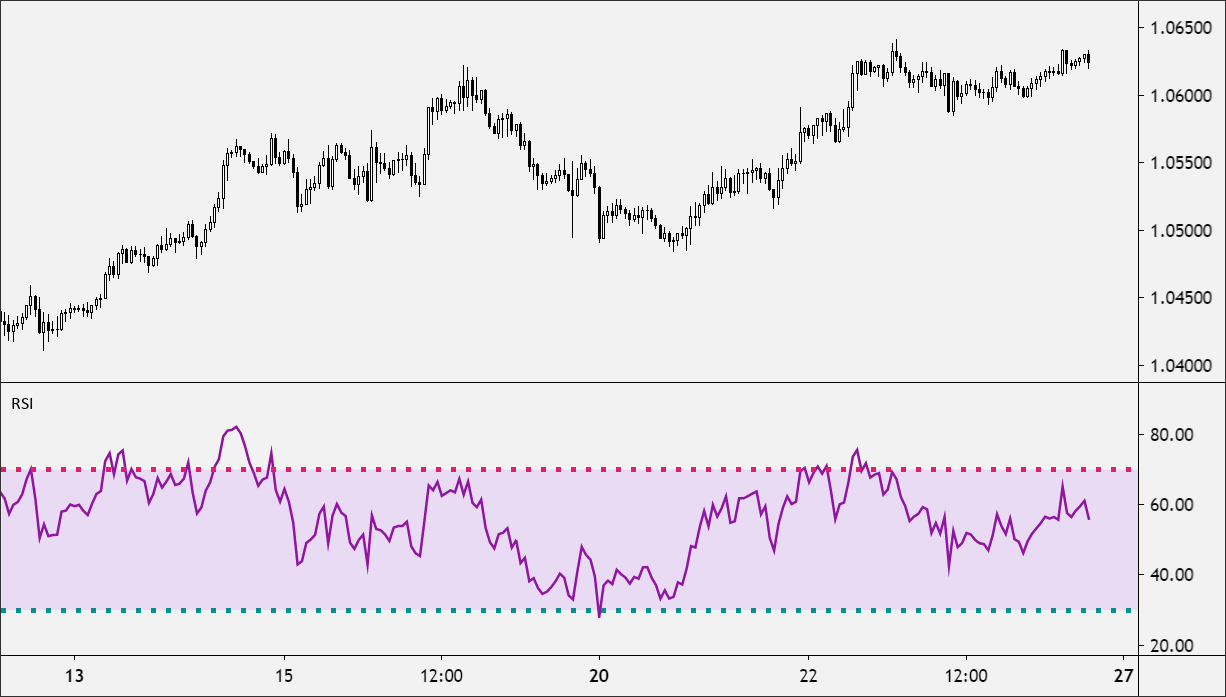

اندیکاتور مومنتوم «شاخص قدرت نسبی» (Relative Strength Index | RSI) یکی از اندیکاتورهای مهم مومنتوم است که تغییرات قیمت و سرعت این تغییرات را به تریدرها نشان میدهد. این اندیکاتور بین صفر و صد نوسان میکند. زمانی که اندیکاتور مومنتوم RSI بالاتر از ۵۰ است، نشاندهنده مومنتوم صعودی است و زمانی که این اندیکاتور بالاتر از ۷۰ باشد، نشاندهنده اشباع خرید است.

در حالتی برعکس اندیکاتور RSI پایینتر از ۵۰ نشاندهنده مومنتوم منفی و نزولی است و زمانی که این اندیکاتور اعداد پایینتر از ۳۰ را نشان دهد، به این معنی است که در شرایط اشباع فروش قرار دارد. در تصویر زیر اندیکاتور RSI را مشاهده میکنیم که در پایین نمودار قیمت قرار گرفته است.

دریافت سیگنال با اندیکاتور مومنتوم RSI چیست؟

دریافت سیگنال با اندیکاتور مومنتوم RSI به این معنی است که با توجه به موقعیتهایی که این اندیکاتور به تریدرها نشان میدهد، میتوانند موقعیتهای مناسبی برای خرید یا فروش را در نمودار قیمت برای باز کردن پوزیشنهای معاملاتی خود پیدا کنند. برای این منظور بررسی سیگنال با اندیکاتور مومنتوم RSI را در دو بخش سیگنال خرید و سیگنال فروش بررسی میکنیم.

سیگنال خرید با اندیکاتور مومنتوم RSI چیست؟

سیگنال خرید با اندیکاتور مومنتوم RSI به موقعیتی در اندیکاتور مومنتوم RSI اشاره میکند که با توجه به آن تریدرها میتوانند معاملات لانگ باز کنند یا دارایی موردنظر را خریداری کنند. البته برای انجام معامله تریدرها میبایست با استفاده از انواع تحلیل تکنیکال همانند پرایس اکشن RTM و انواع الگوهای قیمتی و شمعی در نمودار، شرایط موردنظر را بررسی کنند.

بنابراین تنها با یک عامل نمیتوانند نسبت به انجام معامله اقدام کنند. برای مثال در شرایطی که اندیکاتور مومنتوم RSI پایینتر از عدد ۳۰ است، بازار مربوطه در حالت اشباع فروش قرار دارد. این موضوع میتواند موقعیتهای مناسبی را جهت خرید در اختیار تریدرها قرار دهد. در این حالت تریدرها میتوانند با استفاده از تحلیل تکنیکال و بررسی شرایط نمودار قیمت، تصمیمهای بهتری را برای انجام معاملات خود بگیرند.

سیگنال فروش اندیکاتور مومنتوم RSI چیست؟

سیگنال فروش اندیکاتور مومنتوم RSI به موقعیتی در اندیکاتور مومنتوم RSI اشاره میکند که با توجه به آن تریدرها میتوانند معاملات شورت باز کنند و از روند کاهشی نمودار قیمت کسب سود کنند. زمانی که اندیکاتور مومنتوم RSI بالاتر از عدد ۷۰ قرار دارد، نشاندهنده اشباع فروش است.

این موضوع در صورتی که با دیگر الگوها و روندهای قیمتی در تحلیل تکنیکال همراه شود، احتمال ریزش قیمت از این نواحی را افزایش میدهد. بنابراین زمانی که قیمت در نمودار بهطور سریع افزایش پیدا میکند و در نتیجه اندیکاتور مومنتوم نیز بهسرعت افزایش پیدا میکند و به نواحی اشباع خرید میرسد، در این حالت تریدرها میتوانند با توجه به نمودار قیمت بهدنبال موقعیتهایی برای باز کردن پوزیشنهای شورت برای کسب سود از روندهای نزولی در بازار مربوطه باشند.

سیگنال خرید و فروش با استفاده از اندیکاتور مومنتوم RSI تنها به پیدا کردن نواحی اشباع خرید و فروش محدود نمیشود. علاوه بر این تریدرها میتوانند با استفاده از مفهومی بهنام واگرایی در اندیکاتور مومنتوم، برگشت روند در نمودار قیمت را پیشبینی کنند که در ادامه این مطلب به این موضوع میپردازیم.

مفهوم واگرایی در اندیکاتور مومنتوم RSI چیست؟

واگرایی در اندیکاتور مومنتوم RSI زمانی روی میدهد که جهت حرکت اندیکاتور مومنتوم همراستا با جهت حرکت نمودار قیمت نباشد. برای مثال در روندهای نزولی قیمت در نمودار، در ابتدا ممکن است جهت حرکت اندیکاتور مومنتوم نیز همانند جهت حرکت نمودار قیمت نزولی باشد، اما زمانی که روند نزولی در اندیکاتور مومنتوم پایان یابد یا اندیکاتور مومنتوم روندی صعودی را آغاز کند، در این حالت واگرایی در اندیکاتور مومنتوم بهوجود میاید.

این موضوع در روندهای قیمتی صعودی که با روندی نزولی در اندیکاتور مومنتوم همراه هستند نیز نشاندهنده واگرایی در اندیکاتور مومنتوم است. بنابراین با توجه به اینکه اندیکاتور مومنتوم RSI روندی صعودی یا نزولی دارد، میتوانیم واگراییها را به دو نوع واگرایی گاوی و خرسی RSI تقسیم کنیم که در ادامه این مطلب آنها را شرح میدهیم.

واگرایی مثبت در اندیکاتور مومنتوم RSI چیست؟

در واگرایی مثبت در اندیکاتور مومنتوم RSI قیمت روندی نزولی دارد ولی اندیکاتور RSI از زمانی مشخص روند صعودی خود را شروع میکند. در این حالت در بازه زمانی مشخصی اندیکاتور RSI روندی صعودی دارد و دارای کمینههای بالاتری است ولی در همین بازه زمانی نمودار قیمت روندی نزولی دارد و دارای کمینههای قیمتی پایینتری است.

همانطور که در تصویر زیر مشاهده میکنید در ابتدا نمودار قیمت و اندیکاتور RSI هر دو دارای روندی نزولی هستند که نشاندهنده افزایش مومنتوم منفی در نمودار است. اما در بازه زمانی مشخصی اندیکاتور RSI روند صعودی خود را شروع میکند. این در حالی است که نمودار قیمت در این بازه روندی نزولی دارد.

اما پس از مدتی نمودار قیمت نیز روند صعودی خود را آغاز میکند. بنابراین با توجه به اینکه واگرایی اندیکاتور RSI روندی صعودی دارد به آن واگرایی مثبت یا گاوی در اندیکاتور RSI میگویند. همانطور که در تصور زیر مشاهده میکنید خط روند سبزرنگ نشاندهنده روند نزولی در نمودار قیمت است. در قسمت پایین تصویر خط روند سبزرنگ نشاندهنده روندی صعودی در اندیکاتور شاخص قدرت نسبی است که نشاندهنده واگرایی گاوی در این اندیکاتور است.

نحوه یافتن واگرایی گاوی در اندیکاتور RSI

برای پیدا کردن واگرایی گاوی در اندیکاتور RSI میبایست بهدنبال روندهای نزولی در نمودار قیمت باشیم. بنابراین کمینههای قیمتی در نمودار قیمت را مشخص میکنیم. در ادامه اندیکتور RSI را مشاهده میکنیم و در همان نقاط مربوط به کمینههای قیمتی، اندیکاتور RSI را مورد بررسی قرار میدهیم.

در این حالت باید توجه کنیم که اندیکاتور در چه وضعیتی قرار دارد. برای مثال همانطور که در تصویر زیر مشاهده میکنیم، پس از مشخص کردن کمینهها در نمودار قیمت، کمینههای مربوط به آنها را در اندیکاتور RSI نیز با پیکان مشکی مشخص میکنیم. در ادامه کمینههای مربوط به نمودار قیمت را با خطوطی بههم متصل میکنیم. همانطور که در تصویر زیر مشاهده میکنید، با توجه به اینکه کمینههای مربوط به نمودار قیمت روندی نزولی دارند، این خطوط را با رنگ قرمز نمایش دادهایم.

سپس کمینههای مربوط به اندیکاتور RSI را نیز بههم متصل میکنیم. این خطوط نیز با توجه به روند کاهشی در اندیکاتور مومنتوم، با رنگ قرمز ترسیم شدهاند. در این حالت در صورتی که خطی که کمینهها را بههم متصل میکند رو به پایین باشد، آن را با رنگ قرمز و در صورتی که رو به بالا باشد آن را با رنگ سبز مشخص میکنیم.

در پایان برای یافتن واگرایی گاوی در اندیکاتور RSI میتوانیم خط سبز در این اندکاتور را که در همان بازه زمانی دارای روندی نزولی در نمودار قیمت است، را بهراحتی در نمودار پیدا کنیم. همانطور که در تصویر زیر نشان داده شده است، واگرایی گاوی اندیکاتور RSI را در بازه زمانی مربوطه مشاهده میکنید که این بازه زمانی با ستونی رنگی مشخص شده است.

واگرایی منفی در اندیکاتور مومنتوم RSI چیست؟

واگرایی منفی در اندیکاتور مومنتوم RSI زمانی مشاهده میشود که نمودار قیمت در روندی صعودی قرار دارد، اما اندیکاتور RSI در همان بازه زمانی روندی نزولی دارد. بنابراین با توجه به اینکه اندیکاتور مومنتوم روندی نزولی دارد و بر خلاف جهت روند نمودار قیمت است، به آن واگرایی منفی یا خرسی میگویند.

همانطور که در تصویر زیر مشاهده میکنید در قسمت بالای تصویر نمودار قیمت روندی صعودی دارد. این روند صعودی در نمودار قیمت با خط سبزرنگی که بیشینههای قیمتی را بههم متصل کرده است در تصویر مشاهده میشود. از سویی دیگر در قسمت پایین تصویر اندیکاتور RSI را مشاهده میکنیم که در ابتدا همانند نمودار قیمت روندی صعودی دارد.

اما در زمان مشخصی این اندیکاتور روند نزولی خود را شروع میکند. در این حالت در بازه زمانی مشخصی روند این اندیکاتور با روند نمودار قیمت متفاوت است که به آن واگرایی میگویند. همانطور که در تصویر زیر مشاهده میکنید، واگرایی خرسی در اندیکاتور RSI در نهایت باعث شده است تا نمودار قیمت نیز روندی نزولی را شروع کند.

نحوه پیدا کردن واگرایی خرسی در اندیکاتور RSI

برای پیدا کردن واگرایی خرسی در اندیکاتور RSI در نمودار قیمت بهدنبال بیشینههای قیمتی میگردیم. در این حالت میتوانیم بیشینههای قیمتی را با علامتی مشخص کنیم. سپس این بیشینههای قیمتی را با خطوطی بههم متصل میکنیم. در حالتی مشابه همین اقدامات را برای اندیکاتور RSI مربوط به نمودار قیمت انجام میدهیم.

بهعبارتی دیگر در اندیکاتور RSI در ابتدا مقادیر بیشینه معادل با بیشینههای قیمتی در نمودار مربوطه را مشخص میکنیم. سپس این مقادیر را در اندیکاتور RSI بههم متصل میکنیم. در این حالت میتوانیم خطوط مربوطه را با توجه به اینکه روندهای صعودی یا نزولی را نشان میدهند، بهترتیب با رنگهای سبز و قرمز مشخص کنیم.

همانطور که در تصویر زیر مشاهده میکنیم، در قسمت بالای تصویر نمودار قیمت و در قسمت پایین آن اندیکاتور RSI قرار دارند. در این حالت برای پیدا کردن واگرایی خرسی بهدنبال خطی قرمز رنگ در اندیکاتور RSI هستیم که نمودار قیمت مربوطه در همان بازه زمانی روندی صعودی دارد و با خط سبز نشان داده شده است.

این حالت را میتوانید در ستون رنگی تصویر زیر مشاهده کنید. در این تصویر بیشینهها در نمودار قیمت و معادل آنها بیشینهها در اندیکاتور RSI با پیکان مشکی مشخص شده است. این بیشینهها نیز با توجه به روند صعودی یا نزولی آنها با خطوط سبز و قرمز ترسیم شدهاند. با این ترتیب بهراحتی میتوانید واگرایی خرسی در اندیکاتور RSI را پیدا کنید.

ترید با استفاده از واگرایی منفی در اندیکاتور RSI

تریدرها میتوانند با استفاده از پیدا کردن واگراییها در اندیکاتور مومنتوم RSI نسبت به گرفته تایید بیشتر برای انجام معاملات خود، پیشبینیهای بهتری از روند آتی قیمت در نمودار داشته باشند. همانطور که پیشتر توضیح دادیم یکی از انواع واگراییها در اندیکاتور RSI واگرایی منفی است. واگراییهای منفی در نمودارهایی با روند صعودی قیمت روی میدهد و احتمال برگشت روند و شروع روندی نزولی در نمودار قیمت را افزایش میدهد.

بنابراین در این حالت با پیدا کردن واگرایی منفی در اندیکاتور RSI تریدرها بهدنبال نشانههای بیشتری برای باز کردن پوزیشنهای شورت برای کسب سود از روند نزولی بازار هستند. برای این منظور میتوانند از انواع تحلیلهای پرایس اکشن برای پیشبینی روند آتی قیمت در نمودار استفاده کنند. در صورتی که تحلیل نمودار قیمت نشان از احتمال روندی نزولی باشد و اندیکاتور RSI نیز این موضوع را با واگرایی منفی نشان دهد، در این حالت تریدرها بهدنبال نقطه ورود مناسب برای ورود به معاملات و باز کردن پوزیشن شورت هستند.

برای مثال همانطور که در تصویر زیر مشاهده میکنید، اندیکاتور RSI واگرایی منفی دارد. این موضوع احتمال برگشت روند صعودی قیمت را بیشتر میکند. در این مثال نمودار قیمت نیز پس از واگرایی منفی در اندیکاتور RSI روند نزولی خود را شروع میکند. در این حالت تریدرها بهدنبال موقعیت مناسبی برای ورود به معامله هستند. بنابراین همانطور که در تصویر زیر مشاهده میکنید در پولبکی که قیمت به سمت بالا میزند و در تصویر زیر آن را با نقطهچین آبی نمایش دادهایم، میتواند نقطه مناسبی برای ورود به معامله برای باز کردن پوزیشن شورت باشد.

در این حالت برای اینکه تریدرها بتوانند میزان ریسک در معاملات خود را کنترل کنند نیاز دارند تا با قرار دادن حدضرر در معاملات خود علاوه بر محدود کردن میزان ضرر در معاملات، بتوانند نسبت ریسک به ریوارد مناسبی را برای ترید انتخاب کنند. بنابراین همانطور که در تصویر زیر مشاهده میکنید در نقطهچین قرمز رنگ حدضرر و در نقطهچین سبزرنگ تارگت پوزیشن معاملاتی قرار داده شده است.

ترید با استفاده از واگرایی مثبت در اندیکاتور RSI

با استفاده از تاییدی که اندیکاتور RSI در نمودار قیمت به تریدر میدهد، معاملهگر میتواند با استفاده از ابزارهای تحلیل تکنیکال موقعیتهای مناسبی را برای ورود به معامله پیدا کند. برای مثال در نمودار زیر میانگین متحرک را بر روی نمودار قیمت مشاهده میکنید که با خط آبیرنگ نشان داده شده است.

در قسمت پایین تصویر نیز اندیکاتور RSI را مشاهده میکنید که در روندی صعودی قرار دارد و با توجه به نمودار قیمت دارای واگرایی مثبت یا گاوی است. این موضوع نشان میدهد که احتمال برگشت روند نزولی و شروع روندی صعودی در نمودار قیمت وجود دارد. بنابراین تریدرها در این حالت با استفاده از ابزارهای دیگر موجود در تحلیل تکنیکال بهدنبال موقعیتهای مناسبی برای ورود به معامله هستند. همانطور که در این نمودار مشاهده میشود نمودار قیمت با کندل سبز پرقدرتی توانسته است که میانگین متحرک را قطع کند و در بالای آن تثبیت شود.

در این حالت با توجه به واگرای مثبت اندیکاتور RSI تریدرها میتوانند پس از پولبک قیمت به میانگین متحرک در قیمتی که با نقطهچین آبی نشانداده شده است به پوزیشن معاملاتی ورود کنند و برای کسب سود از احتمال روند صعودی در نمودار قیمت، پوزیشن معاملاتی لانگ باز کنند. در این مثال همانطور که در تصویر مشاهده میکنید، حدضرر با نقطهچین قرمزرنگ و تارگت معامله با نقطهچین سبزرنگ نشان داده شده است.

اندیکاتور مومنتوم MACD چیست؟

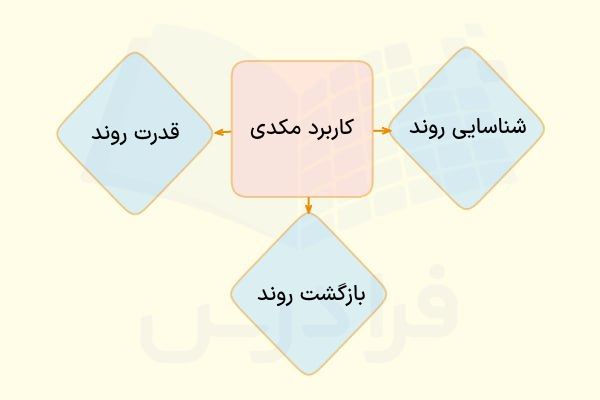

اندیکاتور «مکدی» (Moving Average Convergence Divergence | MACD) نوعی اندیکاتور مومنتوم محسوب میشد. این اندیکاتور از اختلاف دو اندیکاتور میانگین متحرک برای تولید نوعی اسیلاتور مومنتوم استفاده میکند. بنابراین با استفاده از این اندیکاتور علاوه بر شناسایی روندها در نمودار قیمت میتوانیم مومنتوم آنها را نیز مشخص کنیم. در واقع با استفاده از این اندیکاتور میتوانیم موارد زیر را در نمودار قیمت شناسایی کنیم.

- شناسایی روندهای جدید و در حال شکلگیری در نمودار قیمت

- شناسایی میزان قدرت روند در بازههای زمانی موردنظر

- شناسایی موقعیتهای بازگشت روند در نمودار قیمت

اجزای اندیکاتور مومنتوم MACD چیست؟

اندیکاتور MACD از سه قسمت زیر تشکیل شده است که در ادامه این مطلب آنها را توضیح میدهیم.

- خط MACD

- خط سیگنال

- نمودار هیستوگرام MACD

خط MACD در اندیکاتور مومنتوم چیست؟

خط مکدی در اندیکاتور مومنتوم مکدی خطی است که در بالا و پایین خط افقی صفر نوسان میکند. این خط از اختلاف دو میانگین متحرک نمایی ۲۶ روزه و ۱۲ روزه تشکیل میشود. میانگین متحرک نمایی ۱۲ روزه سریعتر است و نسبت به نمودار قیمت بیشتر واکنش نشان میدهد. از سویی دیگر میانگین متحرک نمایی ۲۶ روزه واکنش کمتری نسبت به تغییرات نمودار قیمت دارد.

لازم به ذکر است تریدرها با توجه به روش موردنظر خود در ترید میتوانند بهجای اعداد ۲۶ و ۱۲ اعداد دیگری را در تنظیمات این اندیکاتور انتخاب کنند. اما معمولا از اعداد۲۶ و ۱۲ بیشتر در این اندیکاتور استفاده میشود. بنابراین موقعیت قرارگیری خط MACD نسبت به خط صفر وسط این اندیکاتور نشاندهنده میزان نزدیکشدن یا دورشدن میانگین متحرکهای ۱۲ و ۲۶ روزه است. برای روشنتر شدن این موضوع در ادامه مطلب اندازهگیری مومنتوم با استفاده از خط MACD را در دو جهت منفی و مثبت بهطور جداگانه شرح میدهیم.

افزایش مومنتوم در جهت منفی

همانطور که در تصویر زیر مشاهده میکنید، دو میانگین متحرک نمایی کوتاهمدت با رنگ آبی و میانگین متحرک بلندمدت با رنگ قرمز نشان داده شدهاند. این دو میانگین متحرک برخی اوقات بههم نزدیک یا همگرا میشوند و در مواقعی دیگر از هم دور میشوند و نسبت بههم واگرایی پیدا میکنند.

در این حالت با توجه به موقعیتی که این دو میانگین متحرک نمایی کوتاهمدت و بلندمدت نسبت بههم پیدا میکنند، خط MACD در موقعیتهای متفاوتی نسبت به خط افقی صفر در اندیکاتور مومنتوم MACD قرار میگیرد. برای مثال همانطور که در تصویر زیر مشاهده میکنید زمانی که میانگین متحرک نمایی کوتاهمدت ۱۲ روزه در پایین میانگین متحرک نمایی ۲۶ روزه حرکت میکند، خط MACD پایین خط صفر قرار میگیرد.

در این حالت هراندازه واگرایی میانگین متحرکهای کوتاهمدت و بلندمدت نسبت بههم بیشتر شود، خط MACD بیشتر در جهت منفی حرکت میکند. این حالت را در تصویر زیر با رنگ طلایی مشاهده میکنید. بنابراین هراندازه خط MACD در جهت منفی بیشتر پایین رود، نشاندهنده افزایش مومنتوم در جهت نزولی است.

افزایش مومنتوم در جهت مثبت

افزایش مومنتوم در جهت مثبت زمانی روی میدهد که میانگین متحرک کوتاهمدت ۱۲ روزه در بالای میانگین متحرک بلندمدت ۲۶ روزه قرار بگیرد. در این حالت خط مکدی در بالای خط صفر حرکت میکند. این موضوع نشاندهنده وجود مومنتوم در جهت مثبت نمودار است.

در این حالت هراندازه میانگین متحرک کوتاهمدت واگرایی بیشتری نسبت به میانگین متحرک بلندمدتتر پیدا کند، خط مکدی مقادیر مثبت بیشتری را در بالای خط صفر نشان میدهد. همانطور که در تصویر بالا مشاهده میکنید، زمانی که خط آبی در بالای خط قرمز قرار میگیرد، در این حالت خط مکدی بالای خط صفر حرکت میکند. در تصویر این محدوده با رنگ قرمز مشخص شده است.

در ادامه خط آبی که معرف میانگین متحرک نمایی کوتاهمدت است دوباره به زیر خط قرمز حرکت میکند. خط قرمز معرف میانگین متحرک نمایی بلندمدت است. در این حالت خط مکدی نیز پایین خط صفر قرار میگیرد. در نهایت خط آبی از پایین خط قرمز آن را قطع میکند و در بالای آن قرار میگیرد.

در این زمان نیز همانطور که در تصویر مشاهده میکنید خط مکدی روند حرکتی خود را در بالای خط صفر شروع میکند. در این حالت هراندازه واگرایی خطوط آبی و قرمز از هم بیشتر شود، نشاندهنده افزایش مومنتوم در جهت مثبت است.

خط سیگنال در اندیکاتور مومنتوم MACD چیست؟

خط سیگنال میانگین متحرک نمایی ۹ روزهای از خط MACD است. البته دوره زمانی با توجه به انتخاب تریدر میتواند متفاوت باشد اما در تنظیمات مربوط به خط سیگنال بیشتر از عدد ۹ استفاده میکنند. با توجه به اینکه خط سیگنال نوعی اندیکاتور محسوب میشود بنابراین بهعبارتی میتوان گفت خط سیگنال اندیکاتوری برای خط MACD است که باعث میشود تغییرات خط MACD را سریعتری بتوان رصد کرد.

بنابراین در اندیکاتور MACD در قسمتی جدای نمودار قیمت میتوانیم دو خط را مشاهده کنیم که یکی از آنها خط MACD است و دیگری خط سیگنال مربوط به ان محسوب میشود. با توجه به اینکه خط سیگنال، میانگین متحرک نمایی برای خط مکدی است، بنابراین نسبت به آن تاخیر دارد. با توجه به این موضوع زمانی که خط مکدی از پایین به بالا یا از بالا به پایین خط سیگنال را قطع میکند، میتواند سیگنالهای مهمی برای تریدرها محسوب شود که در ادامه این مطلب درباره آنها توضیحات بیشتری میدهیم.

هیستوگرام در اندیکاتور مومنتوم مکدی چیست؟

هیستوگرام نموداری است که اختلاف بین خط مکدی و خط سیگنال را نشان میدهد. بنابراین نمودار هیستوگرام در بالا و پایین خط صفر قرار میگیرد. در حالت کلی زمانی که خط مکدی مقادیری مثبت را نشان میدهد نمودار هیستوگرام در حال افزایش است، این موضوع نشاندهنده روند افزایشی در مومنتوم مثبت است.

در حالتی برعکس در صورتی که خط مکدی منفی است و مقادیر مربوط به هیستوگرام نیز در حال کاهش باشد، این موضوع نشاندهنده افزایش مومنتوم در جهت منفی است. همانطور که در تصویر زیر مشاهده میکنید، اندیکاتور مکدی از دو خط و یک نمودار هیستوگرام تشکیل شده است که در پایین نمودار قیمت قرار دارند. در این تصویر هراندازه خطوط مکدی و سیگنال بههم نزدیکتر میشوند، نمودار هیستوگرام کوتاهتر و هراندازه خطوط مکدی و سیگنال از هم فاصله میگیرند، نمودار هیستوگرام بلندتری تشکیل میشود.

دریافت سیگنال با اندیکاتور MACD

اندیکاتور مکدی این امکان را به تریدرها میدهد تا بتوانند سه نوع سیگنال را با استفاده از آن دریافت کنند که در ادامه این مطلب هر کدام از این سیگنالها را شرح میدهیم.

- دریافت سیگنال با استفاده از عبور خط مکدی از خط سیگنال

- دریافت سیگنال با توجه به عبور از خط صفر

- دریافت سیگنال با استفاده از واگرایی در اندیکاتور مکدی

دریافت سیگنال با توجه به نحوه عبور خط مکدی از خط سیگنال

با استفاده از موقعیت خط سیگنال و خط MACD نسبت بههم میتوان سیگنالهای خرید و فروش برای باز کردن پوزیشنهای معاملاتی را دریافت کرد. تریدرها برای اینکه بتوانند جهت حرکت قیمت را در نمودار بهتر پیشبینی کنند، میتوانند از موقعیت قرارگیری دو خط مکدی و سیگنال در اندیکاتور مومنتوم مکدی استفاده کنند.

برای این منظور زمانی که خط مکدی از پایین به بالا خط سیگنال را قطع کند و در بالای آن قرار بگیرد، نشاندهنده روندی صعودی در قیمت و زمانی که خط مکدی از بالا به پایین خط سیگنال را قطع کند و در پایین آن قرار بگیرد، نشاندهنده شروعی برای روند نزولی در نمودار قیمت است.

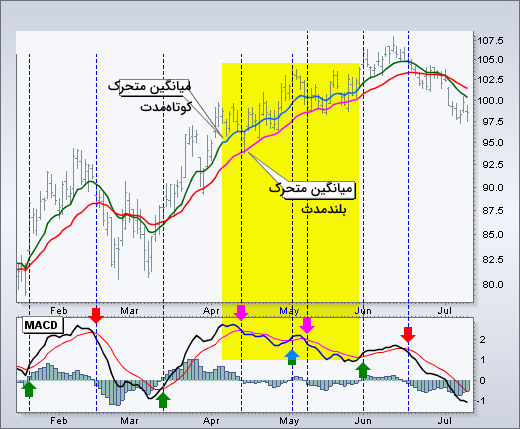

البته لازم به ذکر است که تریدرها از این اندیکاتور در کنار دیگر ابزارهای تحلیل تکنیکال برای درک بهتر جهت و قدرت روند استفاده میکنند. بنابراین از این اندیکاتور نمیتوان بهتنهایی برای باز کردن پوزیشنهای معاملاتی استفاده کرد. همانطور که در تصویر زیر مشاهده میکنید بر روی نمودار قیمت در قسمت بالای تصویر دو میانگین متحرک نمایی کوتاهمدت و بلندمدت قرار دارند. در قسمت پایین تصویر زیر نیز اندیکاتور مکدی را مشاهده میکنید که در آن خط مکدی با رنگ مشکی و خط سیگنال با خط قرمز مشخص شدهاند.

همانطور که در تصویر زیر مشاهده میکنید پیکانهای سبز و قرمز سیگنالهای خرید و فروش را نشان میدهند که این سیگنالها مطابق با نحوه قطع کردن خطوط مکدی و سیگنال نسبت بههم قرار گرفته است. با مقایسهای که بین نمودار قیمت و اندیکاتور مکدی در قسمت زرد رنگ تصویر مشاهده میشود، به این نکته میتوان پی برد که برخی از سیگنالهای مربوطه مطلوبیت کمتری دارند.

دریافت سیگنال با توجه به عبور خط مکدی از خط صفر

دریافت سیگنال با توجه به عبور خط مکدی از خط صفر، از سیگنالهای دیگری است که با استفاده از اندیکاتور مکدی میتوان دریافت کرد. در این حالت در صورتی که خط مکدی خط صفر را از پایین به بالا قطع کند و در بالای آن قرار بگیرد نشاندهنده سیگنالی مثبت و بازاری صعودی است.

در حالتی برعکس در زمانی که خط مکدی از بالای خط صفر به سمت پایین این خط حرکت کند، این موضوع نشاندهنده سیگنالی نزولی برای بازار مربوطه است. با توجه به اینکه در پایین خط صفر مقادیر منفی و در بالای خط صفر مقادیر مثبت وجود دارند، بنابراین در صورتی که خط مکدی از مقادیر منفی به مقادیر مثبت حرکت کند، نشاندهنده بازار گاوی و در حالتی برعکس اگر از مقادیر مثبت به سمت مقادیر منفی حرکت کند، نشاندهنده بازار خرسی است.

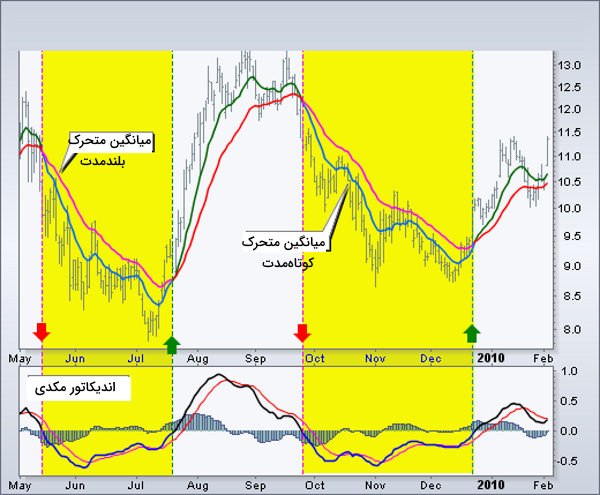

همانطور که در تصویر زیر مشاهده میکنید اندیکاتور مکدی که از سه قسمت خط مکدی، خط سیگنال و هیستوگرام تشکیل شده است، پیرامون خط صفر نوسان میکند. در این حالت در برخی مواقع خط مکدی که با رنگ مشکی در قسمت پایین تصویر مشاهده میشود، در پایین خط صفر و در مواقعی دیگر در بالای آن قرار دارد.

همانطور که در تصویر زیر مشاهده میشود در مواقعی که خط مکدی از بالای خط صفر به سمت پایین آن میرود، نشاندهنده روندی نزولی در نمودار قیمت است که در تصویر زیر با پیکان قرمز مشخص شده است. در مواردی که خط مکدی از نواحی منفی زیر خط صفر به نواحی مثبت در بالای این خط حرکت میکند، بیانگر روندی صعودی در نمودار قیمت است که در تصویر زیر با پیکان سبز مشخص شده است.

دریافت سیگنال با استفاده از واگرایی اندیکاتور مکدی

یکی دیگر از روشهایی که با استفاده از اندیکاتور مکدی میتوان سیگنال خرید و فروش دریافت کرد، استفاده از واگرایی در اندیکاتور مکدی است. برای بررسی واگرایی در اندیکاتور مکدی میبایست نمودار قیمت را با خط مکدی مقایسه کرد. برای این منظور در صورتی که روند خط مکدی برخلاف روند نمودار قیمت باشد، در این حالت در اندیکاتور مکدی واگرایی داریم. با توجه به روند صعودی یا نزولی اندیکاتور مکدی دو نوع واگرایی مثبت و منفی خواهیم داشت که در ادامه هر کدام را بهطور جداگانه شرح میدهیم.

واگرایی مثبت در اندیکاتور مومنتوم مکدی چیست؟

واگرایی مثبت یا گاوی در اندیکاتور مومنتوم مکدی زمانی ایجاد میشود که نمودار قیمت روندی نزولی دارد، اما اندیکاتور مکدی در روندی صعودی است. در این حالت با توجه به اینکه اندیکاتور مکدی دارای روندی صعودی است بنابراین این نوع واگرایی را مثبت یا گاوی میگویند.

در این حالت این احتمال وجود دارد تا روند قیمت در نمودار از روندی نزولی به روندی صعودی تبدیل شود. همانطور که در تصویر زیر مشاهده میکنید نمودار قیمت در بالای تصویر کمینههای کمتری تشکیل داده است که بیانگر روندی نزولی در نمودار قیمت است. این روند نزولی با خط نقطهچین قرمز در تصویر زیر نشان داده شده است.

از سویی دیگر در پایین تصویر اندیکاتور مکدی را مشاهده میکنید که کمینههای بالاتری نسبت به کمینههای قبلی تشکیل میدهد. این موضوع نشاندهنده کاهش مومنتوم نزولی است. با وجود این تا زمانی که نمودار مکدی در زیر خط صفر و در ناحیه منفی قرار دارد، مومنتوم نزولی همچنان از مومنتوم صعودی بیشتر است.

دریافت سیگنالهای صعودی بیشتر در اندیکاتور مکدی

هر اندازه سیگنالهای دریافتی از نمودارهای قیمت و اندیکاتورهای تحلیل تکنیکال همجهتتر و بیشتر باشند، تریدرها بهتر و راحتتر میتوانند نسبت به باز کردن پوزیشنهای معاملاتی اقدام کنند. در این حالت تریدرها میتوانند از سیگنالهای دریافتی از اندیکاتورهای تحلیل تکنیکال بهعنوان تاییدی برای روند موجود در نمودار قیمت استفاده کنند.

برای مثال همانطور که در تصویر بالا مشاهده میکنید. نمودار قیمت روندی نزولی را نشان میدهد ولی در همین بازه زمانی اندیکاتور مکدی روندی صعودی دارد. در ادامه مشاهده میکنیم که خط مکدی از پایین به بالا خط سیگنال را قطع میکند و در بالای آن قرار میگیرد. در همین بازه زمانی در نمودار قیمت نیز شاهد تغییراتی در جهت شروع روند صعودی در بازار هستیم.

همانطور که در تصویر بالا مشاهده میکنید، نمودار قیمت توانسته است خط مقاومتی را بشکند و در بالای آن تثبیت شود. در نمودار قیمت این خط مقاومت را با خطی قرمزرنگ مشاهده میکنید. بنابراین با توجه به اینکه سیگنالهای بیشتری از سمت نمودار قیمت و اندیکاتور مکدی برای ادامه روند نزولی بهدست میآید، احتمال بیشتری برای موفقیت در انجام معاملات وجود دارد.

دریافت سیگنال از واگرایی منفی در اندیکاتور مکدی

دریافت سیگنال از واگرایی منفی در اندیکاتور مکدی یکی دیگر از روشهای سیگنالگیری از اندیکاتور مکدی است. در این حالت نمودار قیمت روندی صعودی دارد اما در همین بازه زمانی اندیکاتور مکدی در روندی نزولی قرار میگیرد. این موضوع نشاندهنده کاهش مومنتوم صعودی در نمودار است.

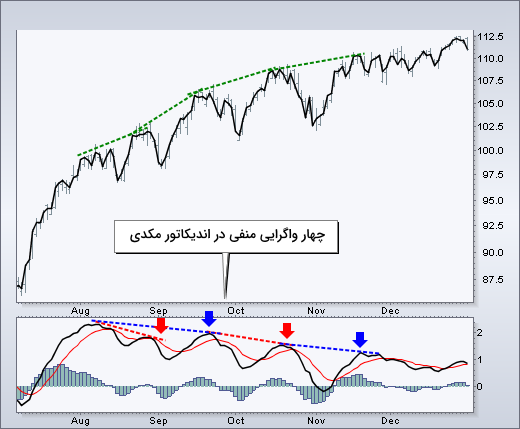

اما تا زمانیکه اندیکاتور مکدی دارای مقادیری مثبت در بالای خط صفر است، هنوز مومنتوم صعودی نسبت به نزولی قویتر است. همانطور که در تصویر زیر مشاهده میکنید، در قسمت بالای تصویر نمودار قیمت قرار دارد که دارای روندی صعودی است. این موضوع را با نقطهچین سبزرنگ که قلههای نمودار قیمت را بههم متصل میکند، در تصویر زیر مشاهده میکنید.

اما در همین بازه زمانی در قسمت پایین تصویر اندیکاتور مکدی را مشاهده میکنید که روندی نزولی از خود نشان میدهد. این روند نزولی با نقطهچین قرمزرنگ در تصویر زیر قابل مشاهده است. این موضوع بیانگر احتمال تغییر روند صعودی در نمودار قیمت به سمت روندهای نزولی است.

دریافت سیگنالهای نزولی بیشتر از اندیکاتور مکدی

همانطور که برای تشخیص شروع روندهای صعودی تریدرها نیاز دارند تا سیگنالهای کافی از نمودار قیمت و اندیکاتور مومنتوم بهدست آورند، برای تشخیص روندهای نزولی نیز تریدرها میبایست سیگنالهای بیشتری را در تایید شروع روندهای نزولی از نمودار قیمت و اندیکاتور مربوطه دریافت کنند.

برای مثال همانطور که در تصویر بالا مشاهده میکنید، پس از شروع روند نزولی در اندیکاتور مکدی، این اندیکاتور خط سیگنال را از بالا به پایین قطع کرده است. علاوه بر این خط مکدی، خط حمایت خود را بهسمت مقادیر پایینتر شکسته است. خط حمایت در اندیکاتور مکدی را با خط آبی در تصویر بالا مشاهده میکنید.

از سویی دیگر در نمودار قیمت در تصویر بالا مشاهده میکنید که نمودار قیمت خط حمایت خود را که با نقطهچین قرمزرنگ نشان داده شده است را شکسته و در ادامه روند نزولی خود آن را به مقاومت تبدیل میکند. بنابراین با مشاهده این سیگنالهای نزولی تریدرها با اطمینان بیشتری میتوانند نسبت به انجام معاملات خود اقدام کنند.

کارکرد ضعیف اندیکاتور مکدی در روندهای قوی

نکته مهمی که تریدرها نیاز دارند به آن توجه کنند این است که در روندهای قوی صعودی یا نزولی این احتمال وجود دارد که واگرایی در اندیکاتور مکدی سیگنال مناسبی برای پیشبینی تغییر جهت روند نباشد. برای مثال در روندهای قوی صعودی، تغییرات مثبت قیمتی در ابتدای روند صعودی زیاد است.

اما پس از مدتی قدرت روند صعودی کاهش پیدا میکند اما همچنان به روند صعودی خود ادامه میدهد. در این حالت ممکن است اندیکاتور مکدی واگرایی منفی داشته باشد اما تا زمانی که این اندیکاتور در بالای خط صفر قرار دارد، مومنتوم مثبت از منفی بیشتر است. در این حالت نمودار قیمت با روندی آهستهتر به صعود خود ادامه میدهد. برای روندهای قوی نزولی نیز برعکس این حالت ممکن است روی دهد.

برای درک بهتر این موضوع نمونهای از عدم کارکرد صحیح اندیکاتور مکدی در یک روند صعودی قوی را در تصویر زیر مشاهده میکنید. در این تصویر نمودار قیمت در روندی صعودی قرار دارد. اما همانطور که در تصویر زیر مشاهده میکنید، اندیکاتور مکدی در روندی نزولی قرار دارد. با این وجود نمودار قیمت به روند صعودی خود ادامه داده است. البته همانطور که در این تصویر مشاهده میکنید، حرکت صعودی خود را با شتاب کمتری ادامه میدهد.

اندیکاتور مومنتوم ADX چیست؟

«اندیکاتور میانگین حرکت جهتدار» (Average Directional Index | ADX) نوعی اندیکاتور مومنتوم است که به تریدرها در شناسایی میزان قدرت روندها بدون درنظر گرفتن جهت آنها کمک میکند. بنابراین زمانی که تنها میزان قدرت روند برای تریدرها اهمیت داشته باشد، از اندیکاتور ADX استفاده میکنند. این اندیکاتور در واقع نوعی اسیلاتور است که بین مقادیر صفر و صد نوسان میکند.

زمانی که این اندیکاتور مقادیر کمتر از ۲۰ را نشان میدهد، بیانگر روندهایی ضعیف است و زمانی که مقادیر بالای ۵۰ را نشان میدهد، بیانگر روندهایی قوی در نمودار است. در عبارتی ساده میتوان گفت هراندازه میزان روند قویتر باشد، این اندیکاتور مقادیر بالاتری را نشان میدهد. بنابراین زمانی که این اندیکاتور مقادیر کمی را نشان میدهد، بیانگر بازاری بدون روند است که قیمت در آن در محدودهای «رنج» (Range) قرار دارد.

همانطور که در تصویر زیر مشاهده میکنید، زمانی که نمودار قیمت در محدودهای درجا میزند و روند خاصی ندارد، اندیکاتور ADX مقادیری کمتر از ۲۰ را نشان میدهد. اما با شروع روند پرقدرت نزولی در نمودار، مشاهده میکنید که این اندیکاتور مقادیر بالای ۵۰ را نشان میدهد.

نحوه استفاده از اندیکاتور مومنتوم ADX

برای اینکه تریدرها بتوانند از این اندیکاتور استفاده بهینهای داشته باشند، نیاز دارند تا به اعدادی که این اندیکاتور نشان میدهد توجه ویژهای داشته باشند. برای این منظور تریدرها میبایست سطوح مهمی همانند ۲۰ و ۴۰ را درنظر بگیرند. در ادامه این مطلب نحوه استفاده از اندیکاتور ADX را بهطور خلاصه و با توجه به مقادیر این اندیکاتور شرح میدهیم.

با درنظر گرفتن این موضوع که این اندیکاتور جهت حرکت روند را مشخص نمیکند، بنابراین افزایش یا کاهش این اندیکاتور که با خطی در بیرون از نمودار قیمت نمایش داده میشود، بدون توجه به جهت صعودی یا نزولی در نمودار قیمت، تنها میزان قدرت روند صعودی یا نزولی را نشان میدهد.

شناسایی روندهای پرقدرت با اندیکاتور ADX

زمانی که اندیکاتور ADX روندی افزایشی داشته باشد، نشاندهنده افزایش قدرت روند در نمودار قیمت است. بنابراین بدون درنظر گرفتن جهت حرکت قیمت در نمودار در صورتی که اندیکاتور ADX افزایش پیدا کند، این موضوع را بیان میکند که قدرت روند صعودی یا نزولی در نمودار قیمت در حال افزایش است. در این حالت در صورتی که اندیکاتور ADX در بین اعداد ۲۰ و ۴۰ قرار داشته باشد، بیانگر روندهای قوی صعودی یا نزولی است. در روندهای قیمتی بسیار قوی نیز این اندیکاتور اعداد بالای ۴۰ را نشان میدهد.

مقادیر کم در اندیکاتور مومنتوم ADX نشاندهنده چیست؟

زمانی که اندیکاتور ADX مقادیر کمی را نشان میدهد، این موضوع بیان میکند که روند خاصی در نمودار قیمت وجود ندارد. در این حالت قیمت ممکن است در محدوده خاصی درجا بزند. بنابراین روند کاهشی در اندیکاتور ADX نشان دهنده کاهش قدرت روند صعودی یا نزولی در نمودار قیمت است.

علاوه بر این با توجه به اعدادی که این اندیکاتور در آن قرار میگیرد، میتوان نتیجه گرفت زمانیکه اندیکاتور ADX پایینتر از ۲۰ باشد، بیانگر روندی ضعیف در نمودار قیمت است. همانطور که در تصویر زیر مشاهده میکنید، در ابتدا نمودار قیمت در محدودهای ثابت درجا میزند. در همین بازه زمانی مشاهده میکنید که اندیکاتور ADX مقادیری کمتر از ۲۰ را نشان میدهد. در ادامه نمودار قیمت وارد روند صعودی پرقدرتی میشود. در این حالت همانطور که در تصویر مشاهده میکنید، اندیکاتور ADX نیز روندی صعودی را شروع میکند و اعدادی بالای ۵۰ را نشان میدهد.

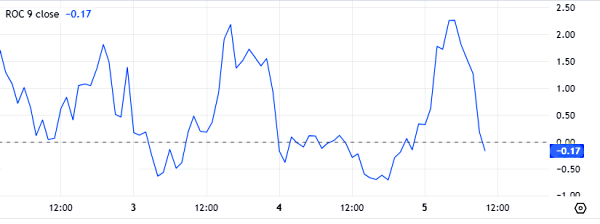

اندیکاتور ROC چیست؟

اندیکاتور ROC یکی از پرکاربردترین ابزارهای تحلیل تکنیکال است و در دسته اندیکاتورهای مومنتوم قرار میگیرد. این اندیکاتور سرعت تغییر قیمت یک دارایی را در یک بازه زمانی مشخص اندازهگیری میکند و به تحلیلگر کمک میکند قدرت روند را ارزیابی کند. به عبارت دیگر اندیکاتور ROC میزان حرکت قیمت نسبت به یک نقطه در گذشته را نشان میدهد.

از آنجا که ROC تغییرات قیمت را نسبت به گذشته نشان میدهد، میتوان آن را یک اندیکاتور مومنتوم ساده و کاربردی دانست. هنگامی که اندیکاتور ROC مثبت و در حال افزایش باشد، نشاندهنده مومنتوم صعودی قوی است و احتمال ادامه روند صعودی بالاست. در حالتی برعکس ROC منفی و در حال کاهش بیانگر مومنتوم نزولی در بازار است.

اندیکاتور ROC برای شناسایی واگراییها نیز بسیار مفید است. واگرایی بین این اندیکاتور و قیمت دارایی میتواند نشانهای از تغییر روند آینده باشد. به همین دلیل، تحلیلگران معمولا این اندیکاتور را همراه با سایر ابزارها مانند میانگین متحرک یا اندیکاتور شاخص قدرت نسبی استفاده میکنند تا دقت تحلیل خود را افزایش دهند.

یکی از مزایای مهم اندیکاتور ROC به عنوان یک اندیکاتور مومنتوم، سادگی و سرعت در تشخیص نقاط قوت و ضعف حرکت قیمت است. با انتخاب دوره مناسب، میتوان روندهای کوتاهمدت یا بلندمدت را تحلیل کرد. در مجموع این اندیکاتور ابزاری موثر برای تحلیل شتاب بازار و پیشبینی نقاط ورود و خروج است که به عنوان یک اندیکاتور مومنتوم شناخته میشود و استفاده درست از آن میتواند به تصمیمگیریهای بهتر در معاملات کمک کند.

اندیکاتور مومنتوم در بازارهای مالی

اندیکاتورهای مومنتوم در انواع بازارهای مالی استفاده میشوند. در واقع تریدرها برای اینکه بتوانند تاییدیههای بهتری برای روندهای قیمت در بازارهای مالی بهدست آورند میتوانند از انواع اندیکاتورهای موجود در تحلیل تکنیکال استفاده کنند. برای درک بهتر این موضوع در ادامه این مطلب درباره استفاده از اندیکاتور مومنتوم در دو نمونه از این بازارها توضیحاتی ارائه میکنیم.

اندیکاتور مومنتوم در فارکس چیست؟

بازار فارکس یکی از بازارهایی است که در آن میتوان از انواع اندیکاتورهای تحلیل تکنیکال استفاده کرد. یکی از انواع این اندیکاتورها، اندیکاتور مومنتوم است. اندیکاتورهای مومنتوم نیز همانطور که پیشتر توضیح دادیم، انواع متنوعی دارند که سه نمونه از آنها را در این مطلب شرح دادیم و تمامی آنها را میتوان در بازار فارکس استفاده کرد. بازار فارکس بازاری است که در آن ارزهای کشورهای مختلف معامله میشود. در این بازار ارزش جفتارزها نسبت به هم تحلیل میشود.

بنابراین جفتارزهایی که نسبت بههم مقایسه میشوند را میتوان در نمودار مربوطه تحلیل کرد. در بازار فارکس هر ارز دارای نمادی است که از نظر ارزش مربوطه با نماد ارزهای کشورهای دیگر مقایسه میشود. برای مثال USD نماد دلار آمریکا و JPY نماد ین ژاپن است. در این صورت برای مقایسه ارزش این دو ارز نسبت بههم آنها را با استفاده از کسر بهصورت USD/JPY نمایش میدهند. در صورتی که ارزش دلار آمریکا نسبت به ین ژاپن تقویت شود در این حالت با توجه به اینکه دلار آمریکا در صورت کسر USD/JPY قرار دارد، بنابراین مقدار این کسر افزایش پیدا میکند.

در حالتی برعکس زمانی که ارزش ین ژاپن نسبت به دلار آمریکا بیشتر شود، در این حالت مقدار کسر USD/JPY کوچکتر میشود. در بازار فارکس مقدار کسر USD/JPY نسبت به زمان در نمودار نشان داده میشود و تریدرها با توجه به تحلیلهایی که انجام میدهند، نسبت به باز کردن پوزیشنهای لانگ و شورت برای این جفت ارز اقدام میکنند. بنابراین تریدرهایی که احتمال میدهند دلار آمریکا تقویت شود، پوزیشنهای لانگ باز میکنند تا از روند افزایشی USD/JPY کسب سود کنند. در حالتی برعکس افرادی که تقویت ین ژاپن را پیشبینی میکنند، پوزیشنهای معاملاتی شورت باز میکنند تا از روند کاهشی USD/JPY کسب سود کنند.

اندیکاتور مومنتوم در بازار کریپتو

اندیکاتورهای مومنتوم در بازار ارزهای دیجیتال نیز استفاده میشوند. بازار ارزهای دیجیتال که به آن بازار کریپتو نیز میگویند، بازاری است که در آن ارزهای دیجیتال معامله میشود. تریدرها میتوانند با بررسی نمودار قیمت ارزهای دیجیتال موردنظر در بازار مربوطه نسبت به باز کردن پوزیشنهای معاملاتی در آنها اقدام کنند.

در این بازار نیز همانند بازارهای مالی دیگر تریدرها میتواند از انواع الگوهای موجود در تحلیل تکنیکال برای پیشبینی روند آتی قیمت استفاده کنند. علاوه بر این تریدرها میتوانند برای درک بهتر از روندهای موجود در بازار و کسب تاییدهای لازم برای روند قیمتی موردنظر از انواع اندیکاتورهای موجود در پلتفرمهای معاملاتی و صرافیهای ارز دیجیتال استفاده کنند. در این میان تریدرها میتوانند با توجه به سیستم معاملاتی موردنظر از اندیکاتور مومنتوم در این بازار برای تحلیل بهتر نمودار قیمت در ارز دیجیتال موردنظر استفاده کنند.

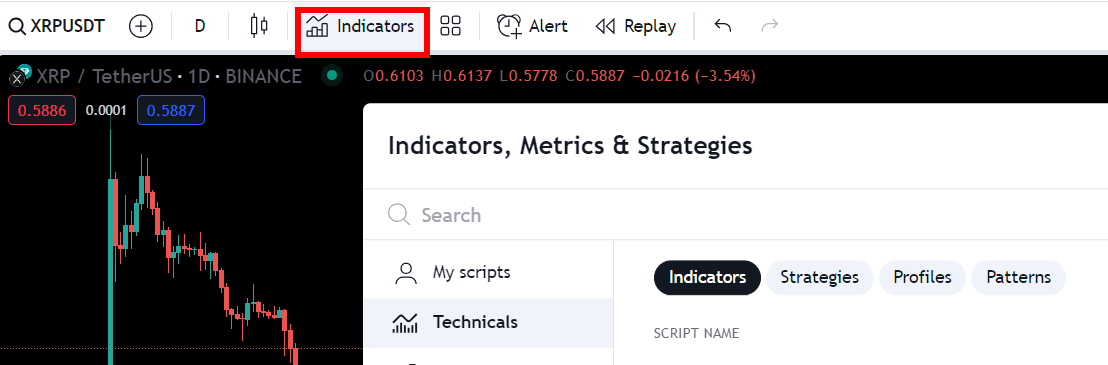

اندیکاتور مومنتوم در تریدینگ ویو چیست؟

«تریدینگ ویو» (Trading View) وبسایتی است «+» که با استفاده از آن انواع نمودارهای قیمت برای داراییها و سهامهای متنوع را میتوان مشاهده کرد. از سویی دیگر این وبسایت قابلیتهای فراوانی را برای تحلیل بازارهای مالی با استفاده از ابزارهای مختلف در اختیار تریدرها قرار میدهد.

یکی از این ابزارهایی که تریدرها میتوانند در این وبسایت برای تحلیل تکنیکال بازار موردنظر استفاده کنند، انواع اندیکاتورهای مومنتوم است. همانطور که در تصویر زیر مشاهده میکنید، تریدرها میتوانند پس از انتخاب بازار موردنظر برای تحلیل تکنیکال، از قسمت مربوط به اندیکاتورها که در تصویر زیر با مستطیل قرمز رنگ مشاهده میکنید، اندیکاتور موردنظر خود را جستجو کنند و پس از آن بهراحتی آن را در نمودار قیمت مربوطه اعمال کنند.

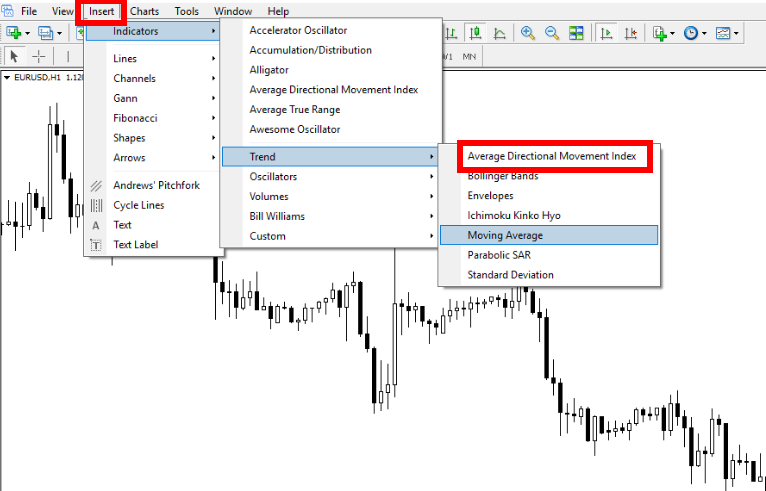

اندیکاتور مومنتوم در متاتریدر

تریدرها میتوانند برای انجام تحلیل تکنیکال از اندیکاتورهای مومنتوم در متاتریدر نیز استفاده کنند. متاتریدر یکی از پلتفرمهای معاملاتی است که افرادی که در بازار فارکس فعالیت میکنند، میتوانند با توجه به نام کاربری و رمزعبوری که کارگزاری مربوطه در اختیارشان قرار میدهد، از این پلتفرم معاملاتی استفاده کنند.

بنابراین در این پلتفرم معاملاتی تریدرها میتوانند با توجه به کارگزاری مربوطه به بازارهای مالی موردنظر خود دسترسی داشته باشند و معاملات خود را در آن مدیریت کنند. تریدرها این امکان را دارند تا از انواع اندیکاتورهای تحلیل تکنیکال در این پلتفرم استفاده کنند.

همانطور که در تصویر زیر مشاهده میکنید، تریدرها میتوانند از قسمتی که با مستطیل قرمز رنگ نشان داده شده است، از میان انواع ابزارهای تحلیل تکنیکال، گزینه مربوط به اندیکاتور را انتخاب کنند و در پنجرهای که باز میشود، با توجه به نحوه تحلیل موردنظر، اندیکاتور مربوطه را انتخاب کنند. در تصویر زیر مسیر استفاده از اندیکاتور ADX نشان داده شده است.

جمعبندی

در ابتدای این مطلب اندیکاتور مومنتوم را شرح دادیم و انواع آن را بیان کردیم. برای این منظور در ادامه مطلب چند نمونه از مهمترین آنها را شرح دادیم و نحوه استفاده از آنها را بیان کردیم. بنابراین اندیکاتور مومنتوم RSI را شرح دادیم و درباره دریافت سیگنال با استفاده از این اندیکاتور توضیحاتی دادیم. سپس مفهوم واگرایی در این اندیکاتور را شرح دادیم. برای این منظور انواع واگرایی مثبت و منفی را در این اندیکاتور شرح دادیم. در ادامه ترید با استفاده از واگرایی مثبت و منفی در این اندیکاتور را توضیح دادیم.

سپس اندیکاتور MACD را بهعنوان نمونه بعدی از انواع اندیکاتور مومنتوم شرح دادیم و اجزای آن را نام بردیم. بنابراین خط MACD، خط سیگنال و هیستوگرام اندیکاتور MACD را شرح دادیم. در ادامه دریافت سیگنال با اندیکاتور مکدی را توضیح دادیم. برای این منظور دریافت سیگنال با توجه به نحوه عبور خط مکدی از خط سیگنال و با توجه به عبور خط مکدی از خط صفر را شرح دادیم. سپس دریافت سیگنال با استفاده از واگرایی در اندیکاتور مکدی را بیان کردیم.

در ادامه اندیکاتور ADX را شرح دادیم و نحوه استفاده از آن را بیان کردیم. سپس شناسایی روندهای پرقدرت را با استفاده از این اندیکاتور توضیح دادیم. اندیکاتور مومنتوم در بازارهای مالی را شرح دادیم و برای این منظور اندیکاتور مومنتوم در بازارهای فارکس و بازار کریتو را توضیح دادیم. در پایان این مطلب نیز درباره اندیکاتور مومنتوم در تریدینگ ویو و در متاتریدر توضیحاتی را بیان کردیم.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش بورس رایگان به زبان ساده» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- بورس چیست — به زبان ساده

- آموزش بورس رایگان — از شروع تا کسب درآمد | به زبان ساده

- بازار سرمایه چیست ؟ | تعریف، ویژگی ها، قوانین و انواع بازار سرمایه — به زبان ساده

- شرکت سهامی خاص چیست ؟ — قوانین، ساختار، مزایا و معایب — به زبان ساده

- شرکت سهامی عام چیست ؟ | قوانین، ساختار، مزایا و معایب — به زبان ساده

- بورس انرژی چیست ؟ | به زبان ساده — راهنمای کامل و رایگان

- بورس کالا چیست ؟ – از صفر تا صد + فیلم آموزشی رایگان

- فرابورس چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- بازار پایه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- تفاوت بورس و فرابورس چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- فارکس چیست؟ – آشنایی کامل به زبان ساده آپدیت ۱۴۰۴

- بورس نزدک (NASDAQ) چیست ؟ | آنچه باید بدانید به زبان ساده

- اوراق بهادار چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- سهام چیست و سهامدار کیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- بازار سهام و آشنایی با پنج شاخص مهم آن

- چگونه تریدر شویم ؟ – از صفر تا صد مسیر یادگیری

- کد بورسی چیست و چگونه آن را دریافت کنیم؟ — گام به گام و تصویری

- سامانه سجام چیست؟ | راهنمای گام به گام تصویری و ساده

- آموزش تصویری ثبت نام در بورس و ورود به بازار سرمایه — راهنمای گام به گام

- ثبت نام در بورس و سامانه سجام — راهنمای گام به گام (+ فیلم آموزش رایگان)

- بهترین کارگزاری بورس | بررسی جامع کارگزاری ها

- فارابیکسو — آموزش فارابیکسو کارگزاری فارابی | گام به گام

- صندوق سرمایه گذاری چیست؟ — به زبان ساده

- انواع صندوق های سرمایه گذاری و مزایا و معایب آن ها — به زبان ساده

- ETF چیست ؟ (صندوق قابل معامله) | به زبان ساده (+ فیلم آموزش رایگان)

- روانشناسی در بورس | راهنمای کاربردی (+ فیلم آموزش رایگان)

- خرید سهام در بورس — آموزش خرید سهام بورس — گام به گام

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- شاخص بورس چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- عرضه اولیه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- نمودار بورس و کاربردهای آن — از صفر تا صد (+ فیلم آموزش رایگان)

- کدال چیست ؟ – کاربرد، امکانات و سایر دانستنی ها – به زبان ساده

- کدال 360 چیست ؟ — آموزش جامع سایت کدال و کدال 360

- افزایش سرمایه چیست و چه تاثیری بر قیمت سهام دارد؟ — به زبان ساده

- حق تقدم سهام در بورس چیست؟ — استفاده، خرید و فروش به زبان ساده

- پرتفوی چیست ؟ | سبد سهام به زبان ساده (+ فیلم آموزش رایگان)

- سیگنال بورس چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- سبدگردانی چیست ، چه شرایطی دارد و چگونه انجام می شود؟ — به زبان ساده

- افزایش سرمایه در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تعدیل در بورس چیست ؟ | به زبان ساده

- نقدینگی چیست ؟ — به زبان ساده

- تحلیل بنیادی چیست ؟ | به زبان ساده

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد

- آموزش تابلو خوانی بورس | به زبان ساده (+ فیلم آموزش رایگان)

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- سهام شناور چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- حجم مبنا چیست | به زبان ساده (+ فیلم آموزش رایگان)

- نسبت P/E چیست؟ — به زبان ساده

- DPS در بورس چیست ؟ | مفهوم DPS به زبان ساده

- EPS چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- ارزش خالص دارایی یا NAV چیست ؟ | به زبان ساده

- پول هوشمند در بورس چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

- تحلیل تکنیکال بورس ایران | راهنمای کاربردی

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- قیمت پایانی در بورس چیست و چطور محاسبه می شود؟ — به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- الگوهای هارمونیک در تحلیل تکنیکال – آموزش تصویری از صفر تا صد

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- آزمون اصول بازار سرمایه ایران — راهنمای رایگان و گام به گام

- ارزش ذاتی سهم چیست ؟ – به زبان ساده + نحوه محاسبه

- تفاوت بازار خرسی و گاوی چیست ؟ – ۱۱ فرق مهم که باید بدانید

- سفارش محدود چیست ؟ – توضیح منظور از Limit Order به زبان ساده

- Take Profit چیست ؟ – توضیح تیک پروفیت به زبان ساده

- ریسک به ریوارد چیست ؟ – توضیح به زبان ساده + مثال

- گره معاملاتی چیست ؟ – از صفر تا صد + نحوه رفع

- ۲۶ کتاب تحلیل تکنیکال که باید بخوانید – از مقدماتی تا پیشرفته

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

- ترازنامه چیست ؟ – اهمیت، اقلام و کاربرد به زبان ساده

- صکوک چیست ؟ – از انواع تا تفاوت با اوراق بهادار دیگر به زبان ساده

- صف خرید و فروش در بورس چیست ؟ – به زبان ساده + زمان تشکیل

- اوراق مشارکت چیست ؟ – انواع + نحوه خرید و فروش

- اوراق بدهی چیست؟ – هر آنچه باید بدانید

- هجینگ چیست ؟ – توضیح پوشش ریسک به زبان ساده

- تسویه معاملات چیست ؟ – به زبان ساده + نحوه انجام

- حق تقدم سهام چیست؟ – در بازار بورس و به زبان ساده

- اولویت انجام معاملات در بورس چگونه است؟ + توضیح کامل و ساده

- کارگزار ناظر چیست؟ – از وظایف تا نحوه تغییر به زبان ساده

- شاخص بورس چیست؟ – توضیح به زبان ساده

- سرخطی زدن در بورس چیست؟ – به زبان ساده + انواع روش ها

- چگونه بورس را یاد بگیریم؟ – از صفر تا صد مسیر یادگیری

- انواع سهام در بورس – به زبان ساده

- قیمت اسمی سهام چیست؟ – توضیح ارزش اسمی به زبان ساده

- چگونه ترید را شروع کنیم؟ – از گام اول تا ورود به بازار + مسیر یادگیری

- کپی ترید چیست؟ – توضیح و آموزش کپی تریدینگ به زبان ساده

- اندیکاتور حجم Volume چیست؟ – در تحلیل تکنیکال به زبان ساده

- اندیکاتور مومنتوم چیست؟ – توضیح به زبان ساده(همین مطلب)

- چگونه در بورس سرمایه گذاری کنیم؟ – راهنمای شروع به زبان ساده

- اسمارت مانی چیست؟ – هر آنچه باید درباره پول هوشمند بدانید