کندل چکش چیست؟ – نحوه شناسایی و کاربرد – به زبان ساده

کندل چکش یکی از معروفترین و پرکاربردترین مدلهای شمعی است که در تحلیل قیمت بازار استفاده میشود. بسیاری از تریدرهای بازارهای جهانی از نمودار شمعی در ترید روزانه خود استفاده میکنند. نمودار شمعی مختص بازار خاصی نیست و «مدلهای شمعی» (Candlestick) در تحلیل قیمت در بازارهای مختلفی همانند فارکس، بازار سهام و ارزهای دیجیتال قابل استفاده است.

- میآموزید ساختار، اجزا و ویژگیهای کندل چکش را بهطور دقیق تشخیص دهید.

- خواهید آموخت با کندل چکش، فرصتهای خرید و فروش را شناسایی کنید.

- یاد میگیرید کندل چکش، چکش معکوس و «Hanging Man» را از هم تشخیص دهید.

- نحوه استفاده از کندل چکش در استراتژیهای کاربردی ترید را یاد خواهید گرفت.

- میآموزید اعتبار و قدرت سیگنال کندل چکش را بر اساس رنگ و طول سایهها بسنجید.

- یاد میگیرید با کمک کندل چکش، نقاط بازگشت روند را در نمودارها شناسایی کنید.

فعالیت در بازارهای مالی نیازمند دارا بودن دانش کافی در تحلیل فاندامنتال و تکنیکال است. استفاده از تمامی این تحلیلها در نهایت باعث پیشبینی روند قیمتی در بازار مورد بررسی میشود. تریدرها با تشخیص درست روند قیمتی در بازارهای مالی مختلف کسب سود میکنند. البته تشخیص درست حرکت قیمت در بازارهای مالی نیازمند تجربه فراوان در ترید و تحلیل درست الگوهای شمعی و تشخیص صحیح روند بازار با استفاده از تحلیلهای فاندامنتال و تکنیکال است. کندل چکش یا کندل چکشی در این میان از اهمیت زیادی برخوردار است که در این مطلب قصد داریم به توضیح آن بپردازیم.

کندل چکش چیست ؟

«کندل چکش» (Hammer Candlestick) یا چکشی نوعی کندل در نمودار «شمعی» (Candlestick) است که شکلی شبیه چکش دارد. کندل چکشی نشانهای از بازگشت روند قیمتی است که بعد از یک روند طولانی نزولی مشاهده میشود. الگوی Hammer Candlestick یکی از مهمترین الگوها در نمودار شمعی است. الگوهای شمعی اطلاعات مفیدی درباره میزان عرضه و تقاضا به ما میدهند. با توجه به اینکه روند قیمتی را میزان عرضه و تقاضا تعیین میکند، بنابراین درک درست الگوهای شمعی از اهمیت زیادی برخوردار است.

کندل چکشی در نمودار شمعی

برای تحلیل قیمت بازار سه نوع نمودار اصلی وجود دارد که در تحلیل تکنیکال از آنها استفاده میشود. در ادامه این نمودارها را توضیح میدهیم.

- نمودار خطی: نمودار خطی قیمت را به کمک ترسیم خط نشان میدهد. در نمودار خطی معمولا قیمت پایانی در هر بازه زمانی را به قیمت پایانی در بازه زمانی بعدی متصل میکند. مزیت اصلی نمودار خطی ارائهای سریع از نمای کلی بازار و حمایتها و مقاومتهای موجود است. با توجه به اینکه نمودارهای خطی اطلاعات بسیار کمی از قیمت را در اختیار ما قرار میدهند بنابراین در ترید کاربردی ندارند و نمیتوان به کمک آنها نقاط ورود و خروج در ترید را پیدا کرد.

- نمودار میلهای: هر نمودار میلهای اطلاعات کاملی را درباره قیمت در تایمفریم انتخابی در اختیار ما قرار میدهد. هر «میله استاندارد قیمت» اطلاعات قیمت در زمان باز شدن، بسته شدن، بالاترین و پایینترین قیمت در تایمفریم مورد نظر را به ما نشان میدهد.

- نمودار شمعی: نمودار شمعی نیز همانند نمودار میلهای تمامی اطلاعات مورد نیاز برای ترید را دارد. با توجه به اینکه نمودار شمعی اطلاعات قیمتی را از لحاظ دیداری بهتر نشان میدهد بنابراین اکثر تریدرها از این نمودار استفاده میکنند.

نمودار شمعی از بین این نمودارها اطلاعات دقیقتری را دراختیار کاربران و تحلیلگران بازار قرار میدهد. همانطور که در تصویر نمودار شمعی مشاهده میکنید این نمودار از کندلها یا شمعهایی تشکیل شده است. نمودارهای شمعی را میتوان در بازههای زمانی یا تایمفریمهای مختلفی بررسی کرد. هر کندل یا شمع معرف نحوه تغییر قیمتی در آن بازه است.

برای مثال در تایم فریم یکساعته هر کندل نشاندهنده میزان و نحوه تغییر قیمت در هر ساعت، و در تایم فریم روزانه هر کندل معرف نحوه و میزان تغییرات قیمت در یک روز است. بنابراین هر Hammer Candlestick در نمودار شمعی نیز معرف نحوه و تغییرات قیمت در تایم فریم تنظیم شده است.

اجزای Hammer Candlestick چیست ؟

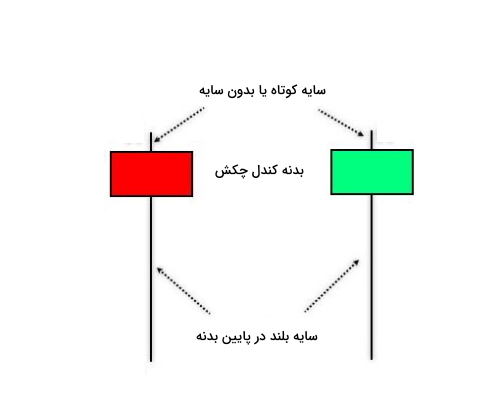

در ادامه اجزای مختلف Hammer Candlestick را توضیح میدهیم. لازم به ذکر است کندلهای دیگر در نمودار شمعی نیز از همین اجزا تشکیل شدهاند.

- بدنه کندل: بدنه کندل اختلاف قیمت در شروع و پایان بازار را نشان میدهد.

- سایه بالایی کندل: سایههای کندل در دو طرف بدنه تشکیل میشوند. Hammer Candlestick سایه بالایی ندارد یا ممکن است سایه بالایی بسیار کوچکی داشته باشد. انتهای بالایی در سایه بالایی نمایانگر بالاترین سطح قیمت در تایم فریم مورد نظر است.

- سایه پایینی: سایه پایینی در Hammer Candlestick حداقل باید دوبرابر بدنه Hammer Candlestick باشد. پایینترین قسمت سایه کندل نشانگر کمترین قیمت در تایم فریم موردنظر است.

نحوه شناسایی Hammer Candlestick

Hammer Candlestick همانند کندلهای دیگر از قسمتهای بدنه و سایه تشکیل شده است. برای شناسایی Hammer Candlestick باید به بدنه و سایه پایینی کندل دقت کنید. سایه کندل چکش حداقل دو برابر بدنه و در قسمت پایین آن قرار دارد. سایه بالایی کندل چکش در صورت وجود بسیار کوتاه است.

انواع کندل چکش

کندلهای چکش برحسب قیمت باز و بسته شدن کندل و محل قرارگیری سایه بلند کندل نسبت به بدنه و میزان اندازه آن، به انواع مختلفی دستهبندی میشوند. در ادامه با انواع Hammer Candlestick آشنا میشویم.

کندل چکش سبز چیست ؟

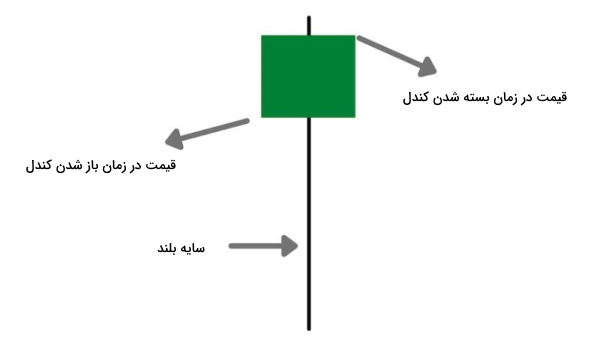

کندل چکش سبز یا «بولیش» (Bullish) بدنه سبز رنگی دارد. در کندل چکش سبز قیمت در هنگام پایان تایم فریم کندل و زمان بسته شدن کندل از قیمت در زمان شروع کندل بیشتر است. کندل چکش سبز نشان میدهد خریداران قبل از بسته شدن کندل قویتر از فروشندگان بودهاند. میزان اعتبار و قدرت سیگنال کندل چکش سبز به قیمت بسته شدن کندل و اندازه سایه پایینی کندل بستگی دارد. سایه بلندتر همراه با بالاتر بودن قیمت در زمان بسته شدن کندل نسبت به قیمت زمان باز شدن، میزان اعتبار Hammer Candlestick را تقویت میکند.

کندل چکش قرمز چیست ؟

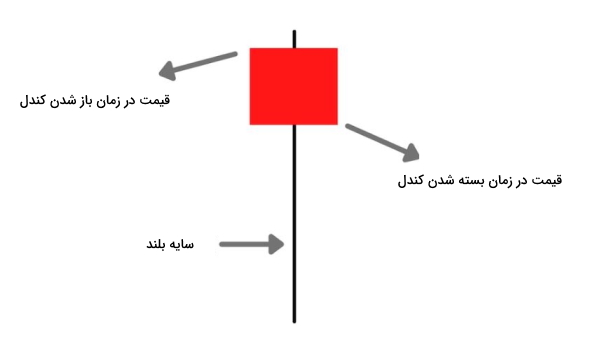

کندل چکش قرمز بدنه قرمز رنگ دارد. در کندل چکش قرمز قیمت در زمان بسته شدن کندل پایینتر از قیمت در زمان باز شدن کندل است. با وجود قرمز بودن بدنه این کندل، کندل چکش قرمز نشانگر این است که قیمت صعود داشته است. با این وجود کندل چکش قرمز سیگنال خرید ضعیفتری را نسبت به کندل چکش سبز به ما میدهد.

Hammer Candlestick قوی چیست ؟

هر چه سایه پایینی Hammer Candlestick نسبت به بدنه آن طولانیتر و بلندتر باشد کندل چکش قویتری خواهیم داشت. سایه بلند نشانگر این است که با وجود اینکه فروشندگان فشار فروش را برای ادامه سیر نزولی قیمت به بازار آوردهاند ولی در نهایت با توجه به بسته شدن کندل در قیمت بالا و تشکیل Hammer Candlestick این فروشندگان شکست خوردهاند و نتوانستند قیمت را پایین بیاورند. در واقع Hammer Candlestick که سایه پایینی بلندتری داشته باشد سیگنال قویتری برای برگشت قیمت میدهد و کندل چکشی قویتری است.

Hammer Candlestick در تایم فریمهای پایینتر

با توجه به بازه زمانی و نوع ترید میتوانیم نمودارهای شمعی را در تام فریمهای متفاوتی بررسی کنیم. برای اینکه تریدی موفقتر داشته باشیم گاهی ممکن است نیاز داشته باشیم Hammer Candlestick تشکیل شده را در تایم فریمهای پایینتر بررسی کنیم. این کار درک بهتری از نحوه و تغییر قیمت به ما میدهد. همانطور که در تصویر مشاهده میکنید، کندل چکشی از چندین کندل در تایمفریمهای پایینتر تشکیل شده است.

برای مثال با بررسی Hammer Candlestick در تایم فریمهای پایینتر میبینیم که چگونه در ابتدا فروشندگان قیمت را پایین آوردهاند ولی در نهایت خریداران قیمت را بالا بردهاند و Hammer Candlestick تشکیل شده است.

کندل چکش معکوس چیست ؟

کندل چکش معکوس نیز همانند الگوی Hammer Candlestick با توجه به اینکه در کدام قسمت چارت تشکیل شود، میتواند به عنوان الگویی برای تشخیص تغییر روند بازار استفاده شود. اما نسبت به الگوی Hammer Candlestick اعتبار کمتری دارد. تفاوت اصلی کندل چکشی و کندل چکش معکوس در محل قرارگیری سایه کندل است. در کندل چکش معکوس سایه کندل در بالای بدنه کندل قرار دارد. لازم به ذکر است که به کندل چکشی معکوس، کندل چکش وارون نیز میگویند. این نوع کندل بر حسب قیمتهای باز و بسته شدن کندل به دو نوع کندل چکش معکوس سبز و قرمز دستهبندی میشود.

کندل چکش معکوس سبز چیست ؟

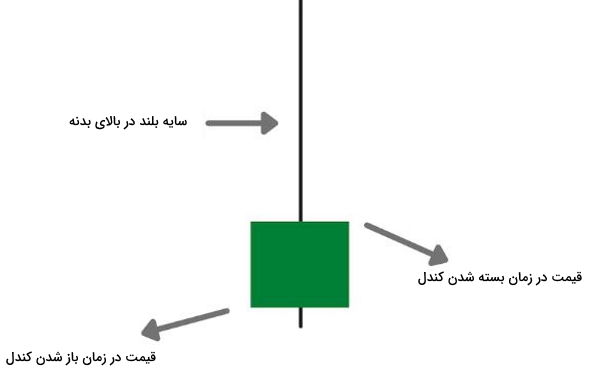

کندل چکش معکوس سبز یا بولیش، کندلی با بدنهای کوچک و سایهای بلند در قسمت بالای بدنه است. در کندل چکش معکوس سبز قیمت در زمان بسته شدن کندل بالاتر از قیمت در زمان باز شدن آن است. این موضوع نشاندهنده فشار خرید در زمان بسته شدن کندل است. این کندل بعد از روند نزولی بلندمدت ممکن است احتمال خرید در بازار را نشان دهد. میزان اعتبار این کندل نیز به بدنه و طول سایه آن بستگی دارد.

کندل چکش معکوس قرمز چیست ؟

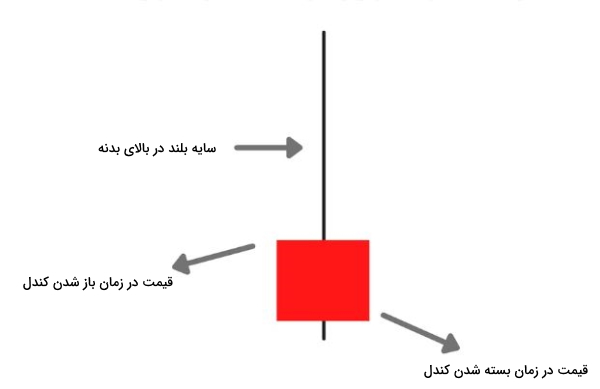

کندل چکش معکوس قرمز بدنهای کوچک و سایهای بلند در قسمت بالای بدنه دارد. در کندل چکش معکوس قرمز قیمت در زمان باز شدن کندل بالاتر از قیمت در زمان بسته شدن آن است. این نشانگر فشار خرید کمتر در زمان بسته شدن کندل است. ولی در مجموع کندل چکش معکوس قرمز نیز بیانگر احتمال خرید است. همانند کندل چکش معکوس سبز اعتبار این کندل نیز با توجه به اندازه بدنه و طول سایه آن مشخص میشود.

کاربرد Hammer Candlestick در استراتژی های ترید

مواردی که درباره Hammer Candlestick و کندل چکش معکوس بیان شد همگی شرط لازم برای گرفتن سیگنال است. به عبارتی دیگر برای اینکه بتوانیم تحلیل درستی در بازار داشته باشیم باید محلی که این کندل در چارت تشکیل می شود را بررسی کنیم. بنابراین صرف تشکیل شدن Hammer Candlestick، اطلاعات کافی را برای شروع معامله به ما نمیدهد.

تریدر موفق باید با تحلیل تکنیکال آشنایی کافی داشته باشد تا بتواند از الگوهای کندل استیک همانند الگوی Hammer Candlestick استفاده کند. در ادامه قصد داریم تا سه استراتژی معاملاتی در ترید با Hammer Candlestick را توضیح دهیم.

ترید در پایینترین قیمت با کندل چکش

«چرخههای بازارهای مالی» (Financial Market Cycles) روندهای قیمتی را در بازارها ایجاد میکنند و باعث تغییر در آنها میشوند. بسیاری از نقاط حداقلی در نمودار قیمت هنگامی تشکیل میشود که اخبار تأثیرگذار مهمی منتشر شود. قیمت معمولا به این اخبار فاندامنتال واکنش نشان میدهد. برای مثال بازار ارزهای دیجیتال علاوه بر تأثیرپذیری از شرایط اقتصاد جهانی، تحت تأثیر مواردی نظیر قانونگذاری در حوزه رمزارزها، میزان پذیرش ارزهای دیجیتال و موارد متنوع دیگری نیز قرار دارد.

اولین کاری که در اجرای این استراتژی باید انجام داد مشخص کردن یا پیشبینی محدودههایی است که میتواند کفهای قیمتی باشد. قیمت معمولا در واکنش به اخبار منفی در روند نزولی خود حمایتهای قیمتی را میشکند و به قیمتهایی پایینتر میرسد.

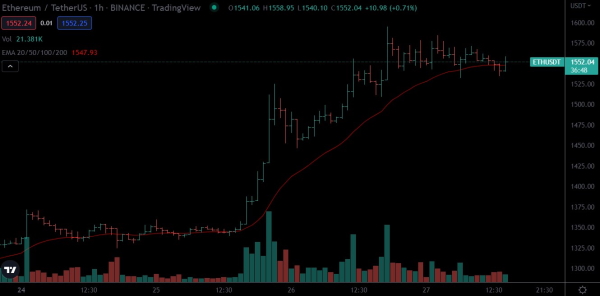

برای مثال در تصویر زیر مشاهده میکنید که قیمت اتریوم با شکست حمایتهای خود و عبور از حمایت کوتاه مدت 1800 دلار به زیر این قیمت میرسد.

در تصویر زیر تشکیل Hammer Candlestick را در واکنش قیمت به پایینترین قیمت، مشاهده میکنید. در این تصویر بعد از تشکیل کندل چکش، قیمت تا مقطعی صعودی میشود. در ادامه فروشندگان دوباره قیمت را تا کف قبلی پایین میآورند. با تماس دوباره قیمت به کف قبلی و تشکیل کندل چکش روند قیمت صعودی میشود.

با توجه به تصویر، نقطه ورود بعد از گرفتن تأیید میتواند در بالای Hammer Candlestick باشد. نقطه خروج یا کسب سود از این معامله نیز در تصویر مشاهده میشود.

Hammer Candlestick در خطوط حمایت و مقاومت

مناطق حمایتی و مقاومتی همانند سدی در برابر حرکت قیمت عمل میکنند. هنگامی که قیمت از این سطوح عبور میکند حرکت قیمتی قابل توجهی را خواهیم داشت. لازم به ذکر است شکستن محدودههای حمایتی و مقاومتی بهسختی صورت میگیرد. روند قیمتی در برخورد با این محدودهها نمیتواند بهراحتی از آن عبور کند. عبور از این مناطق معمولا همزمان با انتشار خبری مهم انجام میشود.

به کمک تحلیل «پرایس اکشن» (Price Action) تریدرها روند قیمت را مشخص میکنند و از الگوی Hammer Candlestick برای گرفتن تأییدی مضاعف در معاملات خود استفاده میکنند.

بنابراین محلی که Hammer Candlestick در نمودار قیمت ظاهر میشود بسیار مهم است. برای مثال در تصویر نمودار قیمت اتریوم را مشاهده میکنید. در این نمودار قیمت $2,332.97 برای اتریوم، هم به عنوان مقاومت و هم به عنوان حمایت عمل میکند. همانطور که در تصویر مشاهده میکنید قیمت اتریوم این خط مقاومتی را میشکند و با فشار خرید مناسبی در بالای آن قرار میگیرد.

بعد از این حرکت صعودی روبه بالا قیمت اتریوم دوباره به محدودهای که از آن عبور کرده پولبک میزند. این محدوده که در پولبک به عنوان خط حمایتی عمل میکند برای تریدرها اهمیت زیادی دارد.

با توجه به اینکه احتمال برگشت قیمت در برخورد به این خط حمایتی زیاد است، بنابراین همانند تصویر زیر تریدرها هنگامی که قیمت به این منطقه نزدیک میشود به دنبال Hammer Candlestick برای سیگنال و تأیید بعد از آن برای ورود به معامله هستند.

کندل چکش در سقف چیست ؟

هنگامی که از Hammer Candlestick میخواهیم برای ترید استفاده کنیم باید به موقعیت محل شکلگیری کندل توجه کنیم. برای مثال وقتی Hammer Candlestick در انتهای روندی صعودی و در سقف تشکیل میشود نشانهای از ضعف خریداران است. کندل چکش در سقف یک روند صعودی را «مرد بهدار آویخته» (Hanging Man) میگویند.

این کندل با وجود اینکه از لحاظ ظاهری هیچ تفاوتی با Hammer Candlestick ندارد ولی در این موقعیت از نمودار، احتمال برگشت روند به سمت قیمتهای پایینتر را نشان میدهد. اگر کندل چکش در نزدیکی محدودههای مهم مقاومتی در روندی صعودی تشکیل شود احتمال درجازدن قیمت در نمودار بیشتر میشود.

دیده شدن Hanging Man در سقف یک روند صعودی میتواند نشانه بهوجود آمدن محدوده اشباع خرید باشد. در مجموع Hanging Man بهعنوان زنگ خطری است که از ضعیف شدن خریداران در روندی صعودی خبر میدهد.

Hammer Candlestick و میانگین متحرک

اگر قیمت در روند مناسبی باشد استفاده از Hammer Candlestick با توجه به میانگین متحرک، استراتژی بسیار راحت و سودآوری است. در این روش ابتدا باید اطمینان حاصل کنیم که روند کلی بازار صعودی است. هر روند صعودی میتواند اصلاحات متعددی انجام دهد. این اصلاحات به دلیل کسب سود فروشندگان در مقاومتهای قیمتی روی میدهد و معمولا قیمت را تا محدوده حمایت قبلی پایین میآورد. البته بعد از این پولبک یا بازگشت به عقب، دوباره فشار خرید باعث ادامه روند صعودی میشود.

همانطور که در تصویر مشاهده میکنید، «میانگین متحرک نمایی 20» (20 EMA) همانند یک حمایت ضعیف عمل میکند. با توجه به اینکه روند کلی بازار صعودی است بنابراین هر بازگشتی که قیمت در برخورد با این میانگین متحرک انجام میدهد بهعنوان موقعیت خرید محسوب میشود.

با دیدن Hammer Candlestick در برخورد به میانگین متحرک و کندل تأیید بعد از آن میتوان به معامله ورود کرد. در این پوزیشن «حد ضرر» (Stop Loss) را میتوان کمی پایینتر از سایه کندل سبز قبلی قرار داد. نقطه «کسب سود» (Take Profit) نیز در تصویر مشخص است.

جمع بندی

Hammer Candlestick یکی از مهمترین الگوهای شمعی است که تریدرها برای شناسایی محدودههای برگشت قیمت در بازار از آن استفاده میکنند. در ابتدای این مطلب تعریفی از کندل چکش ارائه کردیم و برای تشخیص بهتر کندل چکشی از سایر کندلها، بعد از معرفی اجزای Hammer Candlestick به نحوه شناسایی آن پرداختیم.

با توجه به اینکه بر حسب قیمت در زمان باز و بسته شدن کندل و موقعیت قرارگیری سایه بلند کندل نسبت به بدنه، کندل چکشی به انواع مختلفی تقسیم میشود، بنابراین در ادامه مطلب انواع مختلفی از کندلهای شمعی موجود را توضیح دادیم. در پایان نیز کاربردهای Hammer Candlestick در ترید را با معرفی سه استراتژی ترید به کمک این کندل توضیح دادیم.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش ترید ارزهای دیجیتال — از صفر تا صد» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- ترید ارز دیجیتال چیست ؟ – آموزش از صفر تا صد

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- تریدر کیست و چگونه یک تریدر موفق شویم ؟ — راهنمای کامل

- کندل استیک چیست ؟ — آموزش الگوهای مهم به زبان ساده

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

- صرافی ارز دیجیتال — کدام صرافی آنلاین ارز دیجیتال برای ایرانیان بهتر است؟

- ۱۰ برنامه ترید ارز دیجیتال که باید بشناسید – بهترین نرم افزارها برای مبتدی و حرفه ای ها

- انواع استراتژی معاملاتی در ارز دیجیتال چیست؟ – نحوه انتخاب و طراحی به زبان ساده

- بای استاپ چیست ؟ – از اهمیت تا کاربرد به زبان ساده

- بهترین کیف پول ارز دیجیتال کدام است ؟ | راهنمای استفاده تصویری گام به گام

- کیف پول بیت کوین چیست ؟ | نحوه ساخت کیف پول بیت کوین — به زبان ساده

- ساخت کیف پول بیت کوین بلاک چین — راهنمای تصویری

- تحلیل تکنیکال چیست و چگونه آن را یاد بگیریم؟ – کاربرد، مزایا و معایب

- تریدینگ ویو چیست و چگونه با آن کار کنیم؟ — آموزش تصویری

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد

- تحلیل بنیادی چیست ؟ | به زبان ساده

- تحلیل فاندامنتال ارز دیجیتال — آموزش از صفر تا صد رایگان

- هودل چیست و HODL کردن به چه معناست؟ — به زبان ساده

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- مدیریت ریسک چیست؟ – فرآیندها و روش های انجام به زبان ساده

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده

- میانگین متحرک چیست ؟ + پیاده سازی Moving Average در پایتون

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- تایم فریم چیست ؟ – مفهوم دوره زمانی به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- کندل چیست و انواع کندل ها بیانگر چه هستند؟ — به زبان ساده

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تشخیص روند بازار — از صفر تا صد

- خط روند چیست؟ – در تحلیل تکنیکال و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- الگوهای هارمونیک در تحلیل تکنیکال – آموزش تصویری از صفر تا صد

- تریگر چیست و چه کاربردی در بورس و تحلیل تکنیکال دارد؟ — کامل و ساده

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- اسکالپ چیست ؟ — Scalp در فارکس به زبان ساده

- مدیریت سرمایه چیست و چگونه آن را یاد بگیریم؟ — راهنمای کاربردی و عمومی

- استاپ لاس چیست ؟ — توضیح حد ضرر به زبان ساده

- کال مارجین چیست ؟ — توضیح به زبان ساده

- لیکویید شدن چیست ؟ — لیکوئید در ارز دیجیتال به زبان ساده

- موثرترین تکنیک های مدیریت ریسک در بورس — به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- کندل دوجی چیست ؟ + آموزش انواع به زبان ساده

- بهترین زمان ترید ارز دیجیتال چه وقتی است؟ – آنچه باید بدانید

- تفاوت استاپ لیمیت و استاپ مارکت چیست ؟ – به زبان ساده

- پولبک چیست و چطور از آن استفاده کنیم ؟ – به زبان ساده + نکات کلیدی

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

- روش های ترید ارز دیجیتال که باید بدانید

- سوئینگ تریدینگ چیست ؟ – توضیح Swing Trading به زبان ساده

- کندل چکش چیست ؟ – نحوه شناسایی و کاربرد – به زبان ساده(همین مطلب)

- کندل چکش معکوس چیست ؟ – از شناسایی تا کاربرد

- معامله شورت و لانگ چیست؟ – به زبان ساده و در ارز دیجیتال

- معاملات اسپات چیست ؟ – آموزش اسپات تریدینگ به زبان ساده

- سفارش OCO چیست ؟ – توضیح استفاده و کاربرد به زبان ساده

- بهترین استراتژی ترید ارز دیجیتال چیست ؟ – معرفی 20 تکنیک کلیدی

- عمق بازار چیست ؟ – توضیح کاربرد و نمودار به زبان ساده

- استاپ مارکت چیست ؟ – به زبان ساده + آموزش

- استاپ لیمیت چیست ؟ – توضیح سفارش با حد ضرر به زبان ساده

- اصطلاحات ترید ارز دیجیتال که باید بدانید – توضیح 83 اصطلاح کلیدی

- سیستم معاملاتی چیست ؟ – توضیح اهمیت به زبان ساده

- بهترین اندیکاتور برای نوسان گیری ارز دیجیتال – راهنمای کاربردی

- ترید روزانه ارز دیجیتال چیست ؟ — به زبان ساده

- معاملات مارجین چیست ؟ – Margin Trading به زبان ساده

- تارگت در ارز دیجیتال چیست ؟ – توضیح معنی به زبان ساده

- انواع تحلیل تکنیکال – ۱۰ روش و سبک هایی که باید بشناسید

- الگوهای تحلیل تکنیکال که باید بشناسید – ۲۶ الگو به زبان ساده

- ربات تریدر چیست ؟ – هر آنچه باید بدانید

- تریدر چیست و کیست؟ – دانستنی های مهم شغل تریدری

- ۸ ابزار هوش مصنوعی که به آن ها نیاز دارید – معرفی و کاربرد

- پرایس اکشن RTM چیست؟ – آموزش به زبان ساده

- اوردر بلاک چیست؟ – توضیح نحوه استفاده به زبان ساده

- الگوی مثلث صعودی یا افزایشی در تحلیل تکنیکال به زبان ساده

- آموزش الگوهای کندل استیک – راهنمای جامع ۴۷ الگو (مبتدی تا حرفهای) + مثال

- کندل Spinning Top در تحلیل تکنیکال – صفر تا صد + تشخیص و تفسیر

- استراتژی شکست خط روند – راهنمای جامع + تشخیص پولبک و فیک بریک اوت

- واگرایی مخفی چیست؟ – راهنمای جامع تشخیص و ترید در بازارهای مالی