آموزش اندیکاتور RSI – نحوه استفاده به زبان ساده

تحلیل تکنیکال قدرتمندترین ابزار ترید در بازارهای مالی، به خصوص بازار ارزهای دیجیتال است. یکی از بخشهای مهم تحلیل تکنیکال اندیکاتورها هستند. اندیکاتورها ابزارهای ریاضی هستند که با تلفیق توابع ریاضی و اطلاعات بازار مثل قیمت و حجم، به پیشبینی روند قیمت میپردازند. اندیکاتورها به دستههای مختلفی تقسیم میشوند که یکی از پرکاربردترین و مهمترین دستهها، اسیلاتورها یا نوسانگرنماها هستند. اندیکاتور RSI پرکاربردترین اندیکاتور نوسانگرنما است که برای تحلیل نواحی اشباع خرید و فروش استفاده میشود. در این مقاله سوال اندیکاتور RSI چیست را از جنبههای مختلف پاسخ میدهیم.

اندیکاتور RSI چیست ؟

اندیکاتور RSI یک اندیکاتور «مومنتوم» (Momentum) است که در تحلیل تکنیکال مورد استفاده قرار میگیرد. این اندیکاتور میزان تغییرات اخیر قیمت را برای ارزیابی نواحی اشباع خرید یا اشباع فروش در بازار سهام یا سایر بازارهای مالی مثل ارز دیجیتال و فارکس به کار میگیرد. منظور از اندیکاتورهای مومنتوم اندیکاتورهایی هستند که برای تعیین قدرت یا ضعف روند قیمت استفاده میشوند. مومنتوم، شتاب افزایش یا کاهش قیمت را در بازار اندازهگیری میکند. از جمله اندیکاتورهای معروف مومنتوم اندیکاتور RSI و اندیکاتور MACD است.

اندیکاتور RSI به عنوان یک نوسانگرنما بین دو خط افقی نوسان میکند و مقادیری بین صفر تا صد را به خود میگیرد. این شاخص برای اولین بار توسط «J. Welles Wilder Jr» در سال 1978 و در کتاب « مفاهیم جدید در سیستم معاملاتی تکنیکال» معرفی شد.

به طور سنتی، تفسیر و کاربرد اندیکاتور RSI به این صورت است که اگر مقدار شاخص بالای 70 باشد در حالت اشباع خرید قرار داریم و شرایط برای تغییر روند از صعودی به نزولی محیا است. همچنین اگر مقدار شاخص زیر 30 باشد، در حالت اشباع فروش هستیم و احتمال تغییر روند به صعودی وجود دارد. در صورتی که مقدار اندیکاتور بین 30 و 70 باشد، بازار از نظر اشباع خرید یا فروش در وضعیت عادی قرار دارد. توجه کنید که استفاده از اندیکاتور RSI فقط با این قوانین اشتباه است. در آموزش ارز دیجیتال باید به نکات دیگری در مورد اندیکاتور RSI دقت کرد که در ادامه و در بخشهای مختلف آنها را بررسی میکنیم.

اندیکاتور RSI مخفف چیست ؟

اندیکاتور RSI مخفف عبارت «Relative Strength Index» است که به معنی «شاخص قدرت نسبی» میباشد. این اندیکاتور با توجه به میزان تغییرات قیمت اندازهگیری میشود و به عنوان شاخصی، قدرت نسبی بازار را در افزایش یا کاهش قیمت نشان میدهد. هر چه مقدار عددی این شاخص بیشتر باشد، نشانگر قوی بودن روند خرید و هر چه این مقدار کمتر باشد نشانگر قوی بودن روند فروش است.

فرمول محاسبه اندیکاتور RSI چیست ؟

محاسبه اندیکاتور RSI همانند بیشتر اندیکاتورها در یک دوره انجام میشود. به طور کلی میتوان گفت اندیکاتورها از طریق توابع ریاضی عملیاتی مانند میانگینگیری انجام داده و نتایج حاصل را برای تحلیل استفاده میکنند. در اندیکاتور RSI دوره محاسباتی معمولا 14 است. به این معنی که برای محاسبه مقدار RSI برای یک کندل خاص، از اطلاعات 14 کندل قبل استفاده میشود. دقت کنید که این محاسبات ربطی به تایم فریم نمودار ندارد. یعنی اگر تایم فریم روزانه باشد، محاسبه با استفاده از 14 کندل روزانه و اگر تایم فریم 1 ساعتی باشد، محاسبه با استفاده از 14 کندل 1 ساعته انجام میشود.

برای محاسبه اندیکاتور RSI ابتدا باید مقدار قدرت نسبی محاسبه میشود. قدرت نسبی از تقسیم «متوسط سود» (Average Gain) به «متوسط زیان» (Average Loss) در طی دوره محاسبه اندیکاتور به دست میآید. دقت کنید که متوسط زیان نیز همانند متوسط سود به صورت مقدار مثبت استفاده میشود.

با فرض استفاده از دوره 14 روزه برای محاسبه قدرت نسبی، فرض کنید که در 5 کندل از 14 کندل قبلی قیمت پایانی، بالاتر از قیمت شروع بسته شده است و متوسط مقدار سود در آن 5 کندل برابر 1 درصد است. در 9 کندل باقیمانده، قیمت پایانی کمتر از شروع بوده و به طور متوسط مقدار ضرر در آنها برابر با 0/8 درصد است. در این حالت مقدار قدرت نسبی برابر با تقسیم 1 به 0/8 خواهد بود که مقدار آن 1/25 میشود.

حال برای محاسبه مقدار اندیکاتور RSI قدرت نسبی به دست آمده در رابطه زیر قرار داده میشود. این مقدار همواره بین صفر تا صد خواهد بود. برای مثال ذکر شده، این مقدار برابر با 55/55 خواهد بود.

تفسیر اندیکاتور RSI چیست ؟

در بخش قبلی سوال اندیکاتور RSI چیست را از منظر فرمول و ریاضیات بررسی کردیم. در این بخش میخواهیم به تفسیر این اطلاعات از منظر نمودار قیمتی بپردازیم. توجه به روندهای قیمت و شاخصهای مختلف برای نمودار قیمتی هر سهم یا ارز دیجیتال، کمک شایانی به تفسیر نمودار میکند. به عنوان مثال ایده اصلی مبنی بر اینکه اگر RSI بالای 70 باشد اشباع خرید و اگر زیر 30 باشد اشباع فروش است، به راحتی قابل رد است.

در بسیاری از روندهای نزولی بازار، اصلاحات صعودی معمولا با مقدار RSI زیر 70 انجام میشوند و در روندهای صعودی، اصلاحات نزولی معمولا از مقادیر بالاتر از 30 برای RSI برگشت داده میشوند. بنابراین، توجه به نوع روند موجود، میتواند در برداشت ما از مقادیر RSI موثر باشد. همچنین برعکس این موضوع نیز صحت دارد. به عنوان مثال اگر مقادیر RSI در یک روند نزولی از مقدار 50 در اصلاحات صعودی برگردد، میتوان به این نتیجه رسید که روند نزولی همچنان پابرجاست.

همانطور که در تصویر زیر مشاهده میکنید، در طی یک روند نزولی، مقدار RSI در حدود عدد 50 به جای عدد 70 به اوج خود میرسد. این مساله نزولی و خرسی بودن شرایط بازار را به خوبی نشان میدهد. برخی از تحلیلگران از رسم خطوط افقی بین مقادیر 30 و 70 برای تشخیص سقف و کفها در روندهای قوی استفاده میکنند. به هر حال همانطور که مشخص است استفاده از RSI میتواند گول زننده باشد. برای جلوگیری از سیگنالهای کاذب اندیکاتور، میتوان تنها سیگنالهایی را که در جهت روند بازار هستند استفاده کرد.

تنظیمات اندیکاتور RSI چیست ؟

برای محاسبه اندیکاتور RSI مهمترین عنصر «طول دوره» (Length) است. در واقع طول دوره نشان میدهد که مقادیر اندیکاتور با استفاده از چه تعداد کندل محاسبه میشود. هر چه تعداد این کندلها بیشتر باشد، مقدار اندیکاتور به دادههای بیشتری وابسته میشود. بنابراین، سیگنالهای اندیکاتور بلند مدتیتر میشود. هر چقدر طول دوره کمتر باشد، در این حالت مقدار اندیکاتور بیشتر به دادههای جدید نزدیک خواهد بود. پس سیگنالهای اندیکاتور برای تحلیل کوتاه مدتی کارایی خواهد داشت.

عدد 14 که مقدار پیشفرض طول دوره اندیکاتور RSI است، برای تحلیلهای میان مدتی مناسب است. بسته به اینکه استراتژی معاملاتی شما کوتاهمدتی، میان مدتی و یا بلند مدتی است میتوانید طول دوره را تغییر دهید. علاوه بر طول دوره، قیمت مورد استفاده نیز در مقدار عددی اندیکاتور موثر است. معمولا برای تمام اندیکاتورها از قیمت پایانی کندل برای محاسبه استفاده میشود.

استراتژی واگرایی در اندیکاتور RSI چیست ؟

تحلیلگران از «واگرایی» (Divergence) بین نمودار قیمت و نمودار اندیکاتورهای نوسانگرنما، در تحلیلهای خود از شرایط بازار بهره میگیرند. در حالت کلی چهار نوع واگرایی وجود دارد. «واگرایی معمولی» (Regular Divergence) و «واگرایی مخفی» (Hidden Divergence) دو نوع اصلی انواع واگراییها هستند که هر کدام به دو نوع مثبت و منفی تقسیم میشوند. وجود واگرایی ادامهدهنده بودن یا برگشت روند را تا حدودی مشخص میکند. در ادامه هر یک از انواع واگراییها را توضیح میدهیم.

واگرایی معمولی مثبت

واگرایی معمولی مثبت در روندهای نزولی اتفاق میافتد. مشاهده واگرایی معمولی مثبت به این معنی است که روند نزولی در حال اتمام است و به زودی روند صعودی شکل میگیرد. در این حالت از کفهای ایجاد شده در نمودار قیمت و اندیکاتور برای تشخیص واگرایی استفاده میشود. اگر دو کف تشکیل شده در نمودار قیمت نزولی باشد یعنی، کف دوم پایین تر از کف اول باشد و کفهای متناظر در اندیکاتور RSI به صورت صعودی باشند یعنی، کف دوم بالاتر از کف اول باشد، به این حالت واگرایی معمولی مثبت گفته میشود.

تصویر زیر نمودار قیمتی بیتکوین را در تایم فریم چهار ساعته نشان میدهد. همانطور که مشاهده میکنید، در انتهای روند نزولی واگرایی معمولی مثبت مشاهده میشود (درهها در قیمت روند نزولی ولی در اندیکاتور روند صعودی دارند) و پس از آن قیمت با تغییر روند و رشد همراه است. دوباره در مرحله بعد روند نزولی شکل میگیرد. در انتهای روند دوباره شاهد تشکیل واگرایی معمولی مثبت و پس از آن، رشد قیمت هستیم.

واگرایی معمولی منفی

واگرایی معمولی منفی در انتهای روندهای صعودی شکل میگیرد. این واگرایی روند مثبت سهم را تبدیل به روند نزولی میکند و به همین دلیل واگرایی معمولی منفی نام دارد. برای ترسیم واگرایی در این حالت از قلهها استفاده میشود. به حالیت که در آن خط وصل کننده دو قله در نمودار قیمت صعودی، اما متناظر آنها در نوسانگرنما نزولی است، واگرایی معمولی منفی گفته میشود.

تصویر زیر نمودار قیمتی بیتکوین را در تایم فریم روزانه نشان میدهد. همانطور که مشاهده میکنید در انتهای روند صعودی علیرغم صعود قلههای قیمتی، ارتفاع قلههای متناظر در اندیکاتور RSI کاهش مییابد. در نهایت میبینیم که قیمت با یک اصلاح عمیق روبهرو شده و نزول میکند.

واگرایی مخفی مثبت

برخلاف واگرایی معمولی، واگرایی مخفی نشاندهنده ادامه روند است. واگرایی مخفی مثبت در روند صعودی شکل میگیرد. برای تشخیص این روند از کفهای روند صعودی استفاده میشود. اگر در یک روند صعودی، کفهای تشکیل شده بالاتر از کفهای قبلی باشند اما متناظر آنها در اندیکاتور RSI روند نزولی داشته باشد، واگرایی مخفی مثبت شکل میگیرد. این واگرایی نشاندهنده ادامه دار بودن روند صعودی است.

تصویر زیر نمودار بیتکوین در تایم فریم یک ساعته را نشان میدهد. همانطور که مشاهده میکنید قیمت در یک روند صعودی در حال حرکت است. کفهای قیمتی روند صعودی دارند اما کفهای اندیکاتور RSI روند نزولی دارند. به همین دلیل قیمت روند صعودی خود را ادامه میدهد و رشد میکند.

واگرایی مخفی منفی

واگرایی مخفی منفی در روندهای نزولی قابل مشاهده است. این واگرایی نشاندهنده ادامه روند نزولی است. برای تشخیص واگرایی مخفی منفی از قلههای قیمتی در روند نزولی استفاده میشود. اگر قلههای قیمتی در روند نزولی به شکل نزولی ایجاد شوند اما قلههای متناظر در اندیکاتور RSI صعودی باشد، در این حالت واگرایی مخفی منفی ایجاد میشود.

تصویر زیر نمودار ارز دیجیتال سولانا را در تایم فریم یک ساعته نشان میدهد. همانطور که مشاهده میکنید، در روند نزولی قله قیمت پایینتر از قله قبلی ایجاد شده اما در اندیکاتور RSI خلاف این روند اتفاق افتاده است. پس از به وجود آمدن واگرایی مخفی منفی، قیمت روند نزولی خود را ادامه داده و با کاهش همراه بوده است.

توجه کنید که مبحث واگراییها تنها برای اندیکاتور RSI نیست. شما میتوانید به جای استفاده از اندیکاتور RSI از اندیکاتور MACD یا اندیکاتور CCI برای تشخیص واگرایی استفاده کنید. در هر حال برای کسب سود از بازار ارزهای دیجیتال استفاده از استراتژیهای واگرایی میتواند بسیار مفید باشد.

استراتژی خط روند در اندیکاتور RSI چیست ؟

همانطور که در نمودار قیمت میتوان با استفاده از خطوط روند و خطوط حمایت و مقاومت به معاملهگری و ترید پرداخت، این خطها را در اندیکاتور RSI نیز میتوان رسم نمود. معمولا اسیلاتورها به عنوان «اندیکاتورهای پیشرو» (Leading) شناخته میشوند. این به این معنی است که سیگنالهای مشاهده شده در اسیلاتورها، با تاخیر در نمودار قیمت قابل مشاهده هستند. بنابراین اگر شکستی در خط روند یا سطوح حمایت و مقاومت اندیکاتور RSI رخ بدهد، به احتمال زیاد در نمودار قیمت نیز این اتفاق خواهد افتاد.

تصویر زیر نمودار قیمتی ارز دیجیتال کاردانو را در تایم فریم چهار ساعته نشان میدهد. همانطور که مشاهده میکنید خط روند قیمت در اندیکاتور RSI رسم شده است. در اندیکاتور RSI در جایی که با فلش قرمز مشخص شده است، خط روند میشکند. معادل آن در نمودار قیمت نیز با فلش مشخص شده است اما همانطور که میبینید خط روند در نمودار قیمت هنوز نشکسته است. حدودا پس از 12 کندل چهار ساعته شاهد هستیم که خط روند قیمتی نیز شکسته است. توجه داشته باشید که برای معاملهگری، به هیچ عنوان نباید فقط از یک اندیکاتور استفاده کرد. احتمال خطا در معامله با یک اندیکاتور زیاد است و همین مساله میتواند منجر به ضرر و زیان شما شود.

استراتژی رد شدن از تابخوردگی در اندیکاتور RSI چیست ؟

«رد شدن از تاب خوردگی» (Swing Rejection) یکی دیگر از استراتژیهای مربوط به اندیکاتور RSI است. این استراتژی در زمانهای خرید در ناحیه اشباع فروش و در زمانهای فروش در ناحیه اشباع خرید به کار میرود. اگر در ناحیه اشباع فروش این اتفاق بیفتد به آن ردشدگی مثبت گفته میشود. این استراتژی از چهار مرحله تشکیل شده است.

- مقدار اندیکاتور RSI به زیر ناحیه اشباع فروش نفوذ میکند.

- اندیکاتور دوباره به بالای ناحیه اشباع فروش یعنی خط افقی 30 میرسد.

- پس از آن دوباره مقدار RSI کاهش مییابد اما وارد محدوده اشباع فروش نمیشود.

- در نهایت، اندیکاتور روند صعودی گرفته و قله قبلی را فتح میکند.

تصویر زیر نمودار رمزارز کاردانو را در تایم فریم چهار ساعته نشان میدهد. همانطور که مشاهده میکنید اندیکاتور RSI ابتدا وارد محدوده اشباع فروش شده است. سپس این مقدار رشد کرده و مقدار آن به 40 رسیده است. دوباره مقدار آن کاهش یافته ولی وارد محدوده اشباع فروش نشده است. دوباره در روند صعودی مقدار از 40 بیشتر شده و روند صعودی آغاز شده است. عین همین اتفاق در حالت اشباع خرید نیز ممکن است رخ بدهد.

ترکیب RSI با سایر ابزارهای تحلیل تکنیکال

مانند سایر اندیکاتورها، تنها با استفاده از اندیکاتور RSI نمیتوان سیگنال صحیح خرید و فروش دریافت کرد. تغییر مقدار RSI لزوما با ایجاد روند انجام نمیشود. نوسان قیمت در یک محدوده نیز میتواند اندیکاتور را از حالت اشباع خرید یا فروش دور کند. بنابراین، بهترین راهکار استفاده از این اندیکاتور، ترکیب آن با سایر ابزارهای تحلیل تکنیکال است.

به عنوان مثال میتوان از ترکیب این اندیکاتور با میانگین متحرکها برای ساختن استراتژی استفاده کرد. اگر هر دو اندیکاتورها سیگنال ورود به معامله صادر کردند، میتوان وارد معامله شد. بهترین ترکیب، اندیکاتور RSI با پرایس اکشن است. در مواقعی که از نظر پرایس اکشنی در سطوح مهم قرار داریم، استفاده از اندیکاتور RSI و واگراییها میتواند تا حدودی وضعیت ادامه یا برگشت روند را مشخص کند.

اضافه کردن اندیکاتور RSI به نمودار قیمت

برای دسترسی به نمودار قیمت، باید از پلتفرمهای مخصوص هر بازار استفاده کنید. به عنوان مثال برای تحلیل سهام بازار بورس ایران از مفید تریدر استفاده میشود. نرم افزار متاتریدر در بازار فارکس ابزار اصلی تحلیل نمودار است و در بازار ارزهای دیجیتال سایت «tradingview» ابزارهای لازم جهت تحلیل تکنیکال را برای معاملهگران فراهم میکند. البته این سایت برای تحلیل بازار فارکس نیز بسیار مناسب است.

در هر نرمافزار تحلیل تکنیکال، برای اضافه کردن اندیکاتور به نمودار باید از قسمت مربوط به اندیکاتورها، ابزار مورد نظر خود را جستجو و به نمودار اضافه کنید. در ادامه به صورت تصویری، نحوه اضافه کردن و تنظیم اندیکاتور RSI را در سایت tradingview آموزش میدهیم.

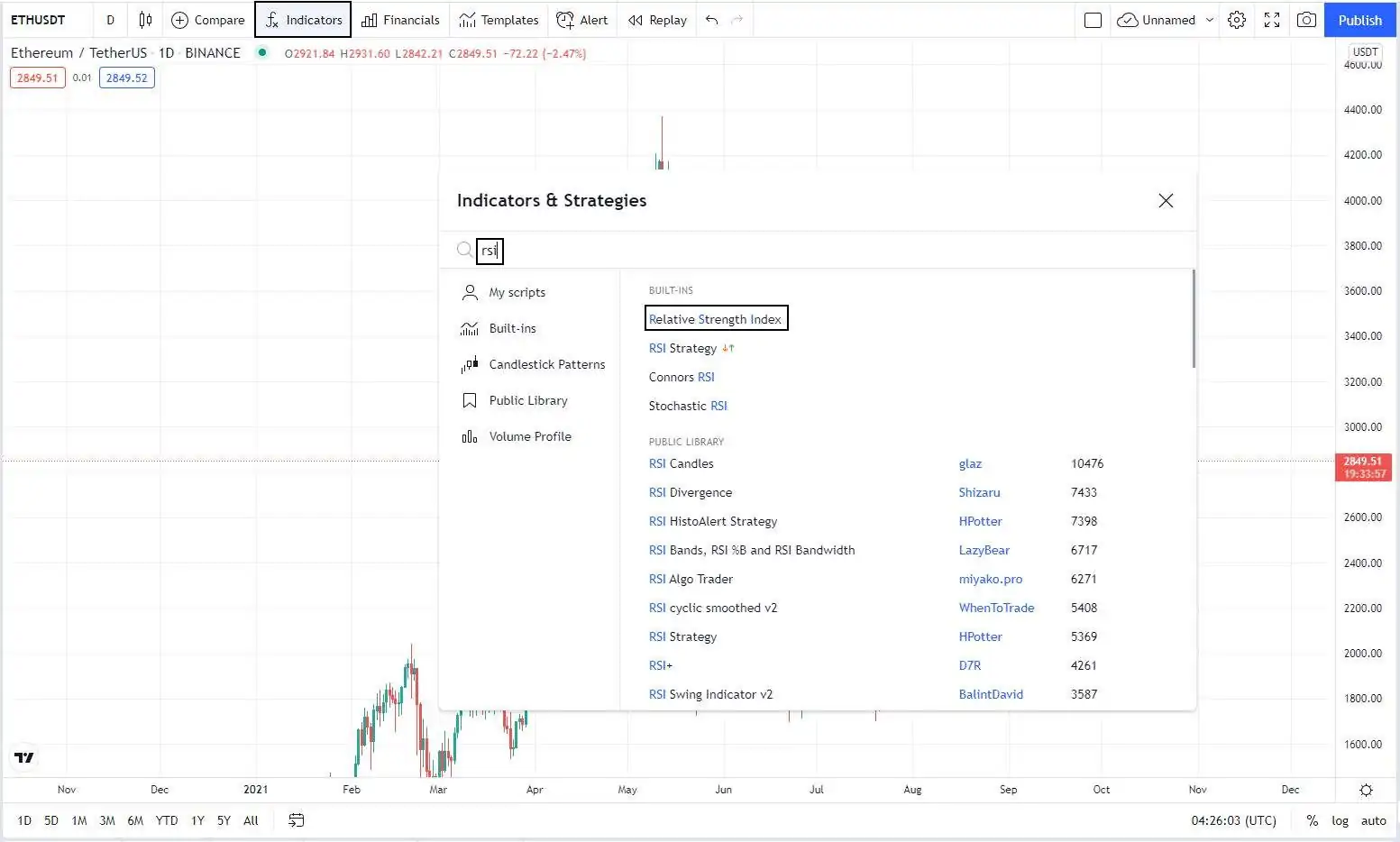

برای اضافه کردن اندیکاتور به نمودار در قسمت مربوط به اندیکاتورها عبارت rsi را جستجو میکنیم. تمامی ابزارهای مرتبط با rsi برای ما لیست میشود. بیشتر این ابزارها توسط برنامهنویسها شخصی سازی شده و برای استفاده عموم در این پلتفرم قرار داده شده اند. ما به دنبال اندیکاتور اصلی rsi هستیم بنابراین گزینه (Relative Strength Index) را انتخاب میکنیم. تصویر زیر مربوط به سایت تریدینگ ویو و نمودار قیمتی ارز دیجیتال اتریوم است.

با انتخاب این گزینه اندیکاتور به نمودار اضافه میشود. با توجه به اینکه RSI اسیلاتور هست، نمودار آن در زیر نمودار قیمت و به اصطلاح در یک «Pane» جدا اضافه میشود. در گوشه سمت چپ و بالای Pane مربوط به RSI گزینههای مختلفی برای تنظیمات مربوط به آن وجود دارد. گزینه اول مربوط به نمایش دادن یا مخفی کردن RSI هست و با کلیک بر روی آن، میتوانید نمودار اندیکاتور را روشن یا خاموش کنید.

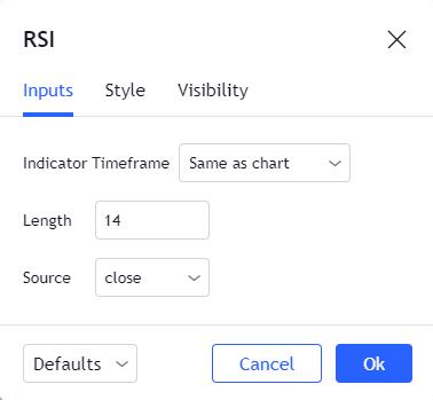

گزینه دوم مربوط به «تنظیمات» (Setting) است. با کلیک بر روی آن پنجره مربوط به تنظیمات باز میشود. در این قسمت میتوانید تایم فریم اندیکاتور، طول دوره، منبع قیمت استفاده شده برای ترسیم و تمام تنظیمات مربوط به نمایش مثل رنگبندی و ترسیم خطوط را تنظیم کنید. دقت کنید که تایم فریم اندیکاتور باید روی «Same as chart» باشد تا در صورت تغییر تایم فریم نمودار، مقدار RSI نیز متناسب با آن تغییر کند.

اندیکاتور Stochastic RSI چیست ؟

اندیکاتور «Stochastic RSI» که با نماد «StochRSI» نیز نمایش داده میشود، اندیکاتوری است که مقدار آن بین صفر تا یک نوسان میکند. این اندیکاتور با استفاده از فرمول اندیکاتور استوکاستیک بر روی مجموعه دادههای RSI به جای دادههای قیمتی به دست آمده است. استفاده از این اندیکاتور به تریدرها نشان میدهد که آیا RSI فعلی در محدوده اشباع خرید و فروش هست یا نه.

اسیلاتور StochRSI برای ایجاد یک شاخص مومنتوم حساستر با استفاده از دو اسیلاتور ایجاد شده است. در این حالت به جای تجزیه و تحلیل کلی تغییرات قیمت، عملکرد تاریخی یک دارایی خاص بررسی میشود. برای محاسبه این اندیکاتور از مقادیر RSI در چهارده دوره گذشته استفاده میشود. با داشتن کمترین، بیشترین و مقدار فعلی RSI اندیکاتور StochRSI با فرمول زیر محاسبه میشود.

اگر مقدار این اندیکاتور زیر 0/2 باشد وارد حالت اشباع فروش میشود. همچنین اگر مقدار این اندیکاتور بالاتر از 0/8 باشد نشانگر حالت اشباع خرید خواهد بود. از این اندیکاتور میتوان برای شناسایی روندهای کوتاه مدت با توجه به خط مرکزی 0/5 استفاده کرد. زمانی که مقدار این اندیکاتور بالای 0/5 است روند ما صعودی و در حالت بر عکس روند نزولی خواهد بود.

همانند سایر اندیکاتورها، اندیکاتور StochRSI نیز به تنهایی کاربرد چندانی در تحلیل تکنیکال ندارد و در کنار دیگر ابزارهای تحلیلی میتواند مورد استفاده قرار گیرد. برای دریافت سیگنالهای حساس تر میتوان دو اندیکاتور با دوره زمانی متفاوت را ایجاد و از تقاطع آنها برای خرید و فروش استفاده کرد.

معرفی فیلم آموزش اسیلاتورها (نوسانگرنماها) در بورس و بازارهای مالی

برای ترید در بازار بورس و ارزهای دیجیتال نیاز به دانش تحلیل تکنیکال است. تحلیل تکنیکال با استفاده از ابزارهای مختلف به دنبال پیشبینی روند قیمت از روی تغییرات گذشته نمودار است. از جمله ابزارهای مهم تحلیل تکنیکال میتوان اندیکاتورها را نام برد که از ترکیب اطلاعات بازار و توابع ریاضی به وجود میآیند. اندیکاتورها به چهار دسته روند، نوسانگرنما، حجمی و اندیکاتورهای بیلویلیامز تقسیم میشوند. اسیلاتورها یا اندیکاتورهای نوسانگرنما از جمله اندیکاتورهای پیشرو هستند. بنابراین میتوانند سیگنال تغییرات قیمت را زودتر از وقوع آن صادر کنند. به دلیل اهمیت یادگیری اسیلاتورها، «فرادرس» اقدام به تدوین فیلم 7 ساعتی آموزش اسیلاتورها (نوسانگرنماها) در بورس و بازارهای مالی کرده است.

این فیلم آموزشی در 7 فصل تدوین شده است و به جز فصل اول که مربوط به مقدمات و مفاهیم اسیلاتورها است، در سایر فصلها کار با یکی از اسیلاتورها آموزش داده شده است. در فصل دوم اندیکاتور ATR با تعاریف و فرمول و تنظیمات در محیط نرمافزار آموزش داده میشود. فصل سوم مربوط به آموزش اسیلاتور CCI است. در فصل چهارم اندیکاتور MACD به طور کامل مورد بحث و بررسی قرار گرفته است. اندیکاتور مومنتوم در فصل پنج و اندیکاتور RSI در فصل ششم به طور کامل تشریح شدهاند. در نهایت و در فصل هفتم اسیلاتور استوکاستیک آموزش داده شده است. این دوره برای تمام فعالان بازارهای مالی و علاقمندان به تحلیل تکنیکال مناسب است.

- برای دیدن فیلم آموزش اسیلاتورها (نوسانگرنماها) در بورس و بازارهای مالی + اینجا کلیک کنید.

جمعبندی

اندیکاتور RSI یکی از پرکاربردترین اندیکاتورهای نوسانگرنما در تحلیل تکنیکال است. با استفاده از این اندیکاتور میتوان مناطق اشباع خرید و فروش را شناسایی کرد. همچنین همانند دیگر اسیلاتورها، استفاده از واگراییها در این اندیکاتور میتواند بسیار مفید و سودزا باشد. با ترسیم خط روند یا خطوط حمایت و مقاومت در اندیکاتور RSI میتوان تغییرات روند را زودتر از تغییرات در نمودار قیمتی مشاهده کرد. به خاطر داشته باشید که هیچ وقت از یک اندیکاتور به تنهایی برای ورود به معامله استفاده نکنید و حتما آن را با سایر ابزارهای تحلیل تکنیکال ترکیب کنید. در این مقاله سوال اندیکاتور RSI چیست به طور جامع و کامل بررسی شد.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش ترید ارزهای دیجیتال — از صفر تا صد» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- ترید ارز دیجیتال چیست ؟ – آموزش از صفر تا صد

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- تریدر کیست و چگونه یک تریدر موفق شویم ؟ — راهنمای کامل

- کندل استیک چیست ؟ — آموزش الگوهای مهم به زبان ساده

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

- صرافی ارز دیجیتال — کدام صرافی آنلاین ارز دیجیتال برای ایرانیان بهتر است؟

- ۱۰ برنامه ترید ارز دیجیتال که باید بشناسید – بهترین نرم افزارها برای مبتدی و حرفه ای ها

- انواع استراتژی معاملاتی در ارز دیجیتال چیست؟ – نحوه انتخاب و طراحی به زبان ساده

- بای استاپ چیست ؟ – از اهمیت تا کاربرد به زبان ساده

- بهترین کیف پول ارز دیجیتال کدام است ؟ | راهنمای استفاده تصویری گام به گام

- کیف پول بیت کوین چیست ؟ | نحوه ساخت کیف پول بیت کوین — به زبان ساده

- ساخت کیف پول بیت کوین بلاک چین — راهنمای تصویری

- تحلیل تکنیکال چیست و چگونه آن را یاد بگیریم؟ – کاربرد، مزایا و معایب

- تریدینگ ویو چیست و چگونه با آن کار کنیم؟ — آموزش تصویری

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد

- تحلیل بنیادی چیست ؟ | به زبان ساده

- تحلیل فاندامنتال ارز دیجیتال — آموزش از صفر تا صد رایگان

- هودل چیست و HODL کردن به چه معناست؟ — به زبان ساده

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- مدیریت ریسک چیست؟ – فرآیندها و روش های انجام به زبان ساده

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده(همین مطلب)

- میانگین متحرک چیست ؟ + پیاده سازی Moving Average در پایتون

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- تایم فریم چیست ؟ – مفهوم دوره زمانی به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- کندل چیست و انواع کندل ها بیانگر چه هستند؟ — به زبان ساده

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تشخیص روند بازار — از صفر تا صد

- خط روند چیست؟ – در تحلیل تکنیکال و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- الگوهای هارمونیک در تحلیل تکنیکال – آموزش تصویری از صفر تا صد

- تریگر چیست و چه کاربردی در بورس و تحلیل تکنیکال دارد؟ — کامل و ساده

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- اسکالپ چیست ؟ — Scalp در فارکس به زبان ساده

- مدیریت سرمایه چیست و چگونه آن را یاد بگیریم؟ — راهنمای کاربردی و عمومی

- استاپ لاس چیست ؟ — توضیح حد ضرر به زبان ساده

- کال مارجین چیست ؟ — توضیح به زبان ساده

- لیکویید شدن چیست ؟ — لیکوئید در ارز دیجیتال به زبان ساده

- موثرترین تکنیک های مدیریت ریسک در بورس — به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- کندل دوجی چیست ؟ + آموزش انواع به زبان ساده

- بهترین زمان ترید ارز دیجیتال چه وقتی است؟ – آنچه باید بدانید

- تفاوت استاپ لیمیت و استاپ مارکت چیست ؟ – به زبان ساده

- پولبک چیست و چطور از آن استفاده کنیم ؟ – به زبان ساده + نکات کلیدی

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

- روش های ترید ارز دیجیتال که باید بدانید

- سوئینگ تریدینگ چیست ؟ – توضیح Swing Trading به زبان ساده

- کندل چکش چیست ؟ – نحوه شناسایی و کاربرد – به زبان ساده

- کندل چکش معکوس چیست ؟ – از شناسایی تا کاربرد

- معامله شورت و لانگ چیست؟ – به زبان ساده و در ارز دیجیتال

- معاملات اسپات چیست ؟ – آموزش اسپات تریدینگ به زبان ساده

- سفارش OCO چیست ؟ – توضیح استفاده و کاربرد به زبان ساده

- بهترین استراتژی ترید ارز دیجیتال چیست ؟ – معرفی 20 تکنیک کلیدی

- عمق بازار چیست ؟ – توضیح کاربرد و نمودار به زبان ساده

- استاپ مارکت چیست ؟ – به زبان ساده + آموزش

- استاپ لیمیت چیست ؟ – توضیح سفارش با حد ضرر به زبان ساده

- اصطلاحات ترید ارز دیجیتال که باید بدانید – توضیح 83 اصطلاح کلیدی

- سیستم معاملاتی چیست ؟ – توضیح اهمیت به زبان ساده

- بهترین اندیکاتور برای نوسان گیری ارز دیجیتال – راهنمای کاربردی

- ترید روزانه ارز دیجیتال چیست ؟ — به زبان ساده

- معاملات مارجین چیست ؟ – Margin Trading به زبان ساده

- تارگت در ارز دیجیتال چیست ؟ – توضیح معنی به زبان ساده

- انواع تحلیل تکنیکال – ۱۰ روش و سبک هایی که باید بشناسید

- الگوهای تحلیل تکنیکال که باید بشناسید – ۲۶ الگو به زبان ساده

- ربات تریدر چیست ؟ – هر آنچه باید بدانید

- تریدر چیست و کیست؟ – دانستنی های مهم شغل تریدری

- ۸ ابزار هوش مصنوعی که به آن ها نیاز دارید – معرفی و کاربرد

- پرایس اکشن RTM چیست؟ – آموزش به زبان ساده

- اوردر بلاک چیست؟ – توضیح نحوه استفاده به زبان ساده

- الگوی مثلث صعودی یا افزایشی در تحلیل تکنیکال به زبان ساده

- آموزش الگوهای کندل استیک – راهنمای جامع ۴۷ الگو (مبتدی تا حرفهای) + مثال

- کندل Spinning Top در تحلیل تکنیکال – صفر تا صد + تشخیص و تفسیر

- استراتژی شکست خط روند – راهنمای جامع + تشخیص پولبک و فیک بریک اوت

- واگرایی مخفی چیست؟ – راهنمای جامع تشخیص و ترید در بازارهای مالی

بهترین و جامعترین آموزشی بود که در سایتهای فارسی پیدا کردم. ممنون و سپاسگزار از زحمات شما

درودنمودار مثال واگرایی منفی معمولی شرایط واگرایی مثبت مخفی هم در آن دیده می شود؟

سلام وقت بخیر،

سوالی که داشتم اینه آیا روش یا فرمولی هست که مثلا سهم روی rsi 30 هست بتونیم پیش بینی کنیم قیمت روی rsi 70 چند میشه؟