سوئینگ تریدینگ چیست؟ – توضیح Swing Trading به زبان ساده

سوئینگ تریدینگ یکی از استراتژیهای متداول معاملاتی است که برای تریدرهای تازهکار نیز توصیه میشود. با توجه به بازه زمانی مناسبی که دارد، از این استراتژی ترید در بازارهای پرنوسانی همانند ارزهای دیجیتال استفاده میشود. سوئینگ تریدینگ در بازارهای مختلف جهانی همانند بازارهای سهام شرکتها و بازار فارکس توسط تریدرها به عنوان یکی از روشهای ترید استفاده میشود. روشهای مختلفی برای ترید ارزهای دیجیتال وجود دارد که برخی از آنها بر حسب بازه زمانی دستهبندی میشوند.

- تعریف سوئینگ تریدینگ و تفاوتهای آن با سایر سبکهای ترید را خواهید آموخت.

- میآموزید که چگونه از انواع تحلیلها برای شناسایی نقاط ورود و خروج استفاده کنید.

- روند بازار، تایمفریم مناسب و ابزارهای کلیدی را بهکار میگیرید.

- خواهید آموخت استراتژی سوئینگ تریدینگ را اجرا کرده و ریسک معاملات را کنترل کنید.

تریدر بر حسب میزان تجربه و روحیات شخصی خود معمولا بازهای زمانی را برای ترید انتخاب میکند. در استراتژی سوئینگ تریدینگ معاملهگر به دنبال شناسایی نوسانات قیمتی قابل توجه در بازههای زمانی چند روز تا چند هفته برای گرفتن پوزیشن معاملاتی است. بنابراین تریدر در Swing Trading بعد از در نظر گرفتن تمامی جوانب، روندهای قیمتی را با دقت بررسی میکند و برای کسب سود مورد نظر خود برای پیش آمدن موقعیت ورود مناسب صبر میکند.

سوئینگ تریدینگ چیست ؟

«سوئینگ تریدینگ» (Swing Trading) نوعی استراتژی برای ترید است که در آن تریدر بازههای زمانی کوتاه و متوسط را برای ترید انتخاب میکند. در سوئینگ تریدینگ معاملهگر نوسانات بازار را در بازههای زمانی چند روز یا چند هفته برای کسب سود در نظر میگیرد و بر حسب این بازه زمانی اقدام به معامله میکند.

سوئینگ تریدینگ بیشتر در بازارهای رونددار مورد استفاده قرار میگیرد. اگر روندی پرقدرت در تایم فریمهای بزرگتری در بازار مشاهده شود، استفاده از سوئینگ تریدینگ روشی سودآور خواهد بود. در این حالت یک تریدر مجرب با پیدا کردن نقطه ورودی مناسب میتواند از نوسان یا swing قیمتی برای کسب سود استفاده کند. لازم به ذکر است که تریدر با کمک Swing Trading در بازارهای رونددار میتواند سودهای قابل توجهی بهدست آورد. اما در بازارهای خنثی که روند قیمتی مشخصی ندارد استفاده از این استراتژی سود چندانی نخواهد داشت.

معنی سوئینگ چیست ؟

«سوئینگ» (Swing) در لغت به معنای تاب خوردن و نوسان داشتن است. هنگامی که که تریدر موقعیتی را در نمودار قیمتی شناسایی میکند که احتمال شروع روندی جدید وجود دارد، با در نظر گرفتن آن منتظر گرفتن تأیید برای ورود به پوزیشن میشود. معمولا در این پوزیشنها تریدر همانند موجسواری که بر روی موج سوار میشود از نوسانات قابل توجه روند قیمتی به نفع خود استفاده میکند. به همین دلیل این استراتژی Swing Trading نام دارد.

مقایسه Swing Trading با دیگر روش های ترید

سوئینگ تریدینگ یکی از روشهای ترید ارز دیجیتال است که تریدرهای مجرب میتوانند به کمک آن سودهای قابل توجهی بهدست آورند. با مروری به انواع روشهای ترید که با در نظر گرفتن بازه زمانی دستهبندی شدهاند، متوجه میشویم که سوئینگ تریدینگ روشی میانه از لحاظ بازه زمانی است. برای روشنتر شدن مطلب در فهرست زیر انواع روشهای ترید بر حسب بازه زمانی آورده شده است.

- «ترید روزانه» (Day Trading): در این روش تریدرها پوزیشنهای باز خود را برای روز بعد نگه نمیدارند. یک تریدر میتواند چند معامله را بهطور روزانه انجام دهد. لازم به ذکر است با توجه به بازه زمانی کوتاه در ترید روزانه این معاملات سود کمی خواهند داشت.

- سوئینگ تریدینگ: تریدر با توجه به شناسایی یک روند کوتاه یا میان مدت قیمتی در نقطهای مناسب ورود میکند. این معاملات در بازههای زمانی بین چند روز تا چند هفته میتوانند انجام شوند و در صورت تشخیص درست روند قیمتی میتوانند سودهای خوبی داشته باشند.

- «پوزیشن تریدینگ» (Position Trading): پوزیشن تریدینگ با تکیه بر تحلیل بنیادی رمزارز موردنظر، نسبت به سوئینگ تریدینگ ترید ارز دیجیتال در بازههای زمانی طولانیتر انجام میشود و در صورت تحلیل فاندامنتال درست میتواند از سوئینگ تریدینگ پرسودتر باشد.

تفاوت سوئینگ تریدینگ و Day Trading

یکی از سوالات متداولی که مطرح است تفاوت بین Swing Trading و Day Trading است. در ادامه چند مورد از تفاوتهای مهم این دو روش ترید را توضیح میدهیم.

- زمان باز ماندن پوزیشنها: در ترید روزانه یا Day Trading همانطور که از نام آن میتوان متوجه شد تریدر پوزیشن باز معاملاتی خود را برای روز بعد نگه نمیدارد ولی سوئینگ تریدر پوزیشنها را تا چند هفته نیز ممکن است باز نگه دارد.

- میزان رصد بازار: در ترید روزانه با توجه به وجود نوسانات قیمتی بازار رمزارزها و دیگر بازارهای جهانی تریدر همواره باید بازار را رصد کند. به عبارت دیگر تریدر روزانه همواره باید چارت قیمت را دنبال کند تا بتواند از نوسانات روزانهای که بازار دارد به نفع خود استفاده کند. از طرف دیگر در سوئینگ تریدینگ معاملهگر نسبت به تریدر روزانه نیاز کمتری به دنبال کردن قیمت رمزارز دارد.

- تفاوت در میزان سود: با توجه به اینکه پوزیشنهای معاملاتی گرفته شده در سوئینگ تریدینگ ممکن است تا هفتهها باز بماند بنابراین معمولا میزان سود در هر موقعیت معاملاتی نسبت به ترید روزانه بیشتر خواهد بود.

- روش تحلیل: تریدرهای روزانه معمولا توجهی به تحلیل فاندامنتال ندارند. تریدر روزانه با توجه به استراتژی معاملاتی خود میتواند از ترکیب پرایس اکشن و تعدادی از ابزارهای موجود در تحلیل تکنیکال در ترید استفاده کند. ولی سوئینگ تریدرها در کنار تحلیل تکنیکال از تحلیل فاندامنتال نیز کمک میگیرند.

تایم فریم های سوئینگ تریدینگ

برای ترید ارزدیجیتال با استفاده از روش سوئینگ تریدینگ معمولا تایم فریمهای میانمدت و بلندمدت را برای مطمئن شدن از روند بازار یا به اصطلاح گرفتن تأیید روند بررسی میکنیم. اما مهمترین تایم فریم برای بررسی در سوئینگ تریدینگ تایمفریم روزانه است.

بعد از گرفتن تأیید روند در تایمفریمهای بالاتر برای پیدا کردن نقطه ورود مناسب باید تایمفریمهای کوچکتر همانند یکساعته، چهارساعته و دوازدهساعته را چک کنیم. البته نکتهای که قبل از همه این مواد باید به آن توجه داشت بررسی وضعیت فاندامنتال پروژه رمزارز مورد نظر است. با توجه به این که ممکن است پوزیشن معاملاتی ما برای چندین هفته نیز باز بماند بنابراین قبل از باز کردن پوزیشن معاملاتی باید از وضعیت فاندامنتال رمزارز مطمئن شویم.

چگونه سوئینگ تریدینگ را شروع کنیم ؟

با توجه به بازه زمانی میانهای که سوئینگ تریدر انتخاب میکند تصمیمات بهتر و درستتری را میتواند در معاملات خود لحاظ کند. نکته مهمی که برای شروع Swing Trading باید در نظر داشت اهمیت تحلیلهای تکنیکال، فاندامنتال و آنچین است. هر کدام از این تحلیلها برای درک بهتر شرایط رمزارز مورد معامله مهم است.

همانطور که در تفاوت بین Swing Trading و ترید روزانه عنوان شد فردی که ترید روزانه انجام میدهد ممکن است توجهی به شرایط فاندامنتال رمزارز نداشته باشد و با همان روشها و ابزارهای موجود در تحلیل تکنیکال سودهای مورد قبولی از بازار کسب کند. اما سوئینگ تریدرها علاوه بر تحلیل تکنیکال به تحلیلهای فاندامنتال و آنچین نیز برای تشخیص دقیقتر روند قیمت نیاز دارند.

با توجه به موارد گفته شده فردی که میخواهد از استراتژی سوئینگ تریدینگ به عنوان روش معاملاتی خود استفاده کند در ابتدا باید تحلیلهای فاندامنتال، تکنیکال و «آنچین» (On-chain Analysis) را بداند. البته دانستن این موارد برای یک ترید موفق لازم است اما کافی نیست. با توجه به این که ترید نوعی مهارت است که به تدریج و با گذشت زمان و مهمتر از همه با کسب تجربه بهدست میآید بنابراین شخصی که مراحل یادگیری را شروع میکند ممکن است تا مدتها نتواند از بازار کسب سود کند.

به هر حال برای شروع سوئینگ تریدینگ باید تحلیلهای موجود برای بازارهای مالی را یاد بگیریم. در ادامه با برخی از مهمترین آنها آشنا میشویم. اما در ابتدا بهتر است ببینیم چه چیز قیمت ارز دیجیتال را تعیین میکند.

قیمت ارز دیجیتال چگونه تعیین می شود ؟

قیمت ارز دیجیتال توسط میزان عرضه و تقاضا تعیین میشود. به عبارتی دیگر خریداران و فروشندگان تصمیمگیرندگان نهایی برای تعیین قیمت ارز دیجیتال هستند. میزان عرضه و تقاضا در واقع پایان کار است و زمانی است که قیمت نهایی را در آن لحظه خواهیم داشت. با کمی تحقیق و بررسی میتوانیم برخی از عوامل تأثیرگذار در میزان عرضه و تقاضای موجود را پیدا کنیم. عواملی که بر میزان عرضه و تقاضا تأثیرگذار هستند نسبت به نوع دارایی فرق میکنند.

برای مثال عوامل تأثیرگذار بر قیمت نفت با عوامل تأثیرگذار بر قیمت طلا متفاوت هستند. برای رمزارزها نیز به همین صورت است. البته توجه داشته باشید که بازارهای مختلف جهانی از برخی عوامل کلان اقتصادی ممکن است بهطور یکسان تأثیر بگیرند اما بهطور تخصصی و برای تخمین دقیقتر قیمت یک دارایی باید عواملی که بهصورت ویژه بر همان دارایی تأثیر بیشتری دارند را برای پیشبینی بهتر قیمت دارایی بررسی کنیم.

در مورد تخمین قیمت ارزهای دیجیتال نیز همانند دیگر داراییها و سهامهایی که در بازارهای جهانی معامله میشود باید عوامل تأثیرگذار بر روی قیمت را شناسایی کرد. با توجه به تنوع رمزارزهای موجود و ذات تکنولوژی محور ارزهای دیجیتال عواملی که برای تحلیل بنیادی رمزارزها به کار برده میشوند نسبت به داراییهای دیگر تفاوتهای زیادی دارند که در ادامه سعی میکنیم برخی از آنها را توضیح دهیم.

تحلیل فاندامنتال در Swing Trading

«تحلیل بنیادی» (Fundamental Analysis) روشی برای ارزیابی ارزش مالی یک دارایی است. تحلیل بنیادی عوامل اقتصادی و مالی زیادی را برای پیدا کردن ارزش واقعی یک دارایی بررسی میکند. این بررسی شامل در نظر گرفتن شرایط کلان اقتصادی و شرایط صنایع و بنگاههای اقتصادی مرتبط با آن دارایی است. شاخصهای مختلفی از قبیل نرخ بهره، نرخ بیکاری و تولید ناخالص ملی به فعالان بازار سرمایه در تحلیل بهتر شرایط اقتصادی و تأثیر آن در دارایی مورد نظر کمک میکنند. در نهایت پس از بررسی موارد ذکر شده تحلیلگر فاندامنتال میتواند به ارزش واقعی یک دارایی پی ببرد.

در حوزه رمزارزها تحلیلگر فاندامنتال در نهایت همان هدف تحلیلگر فاندامنتال دارایی یا سهام را دنبال میکند. یعنی تحلیلگر فاندامنتال حوزه رمزارزها در نهایت به دنبال یافتن ارزش و قیمت واقعی رمزارز مورد بررسی است. به عبارتی دیگر در دنیای ارزهای دیجیتال دارایی مورد بررسی رمزارزها هستند.

البته با توجه به این که حوزه رمزارزها تکنولوژی محور است بنابراین مواردی که یک تحلیل گر فاندامنتال درباره رمزارزها بررسی میکند نسبت به فاکتورهای مورد بررسی در بازارهای سهام و داراییهای دیگر تفاوتهایی دارد. در واقع بررسی پروژه ارز دیجیتال و میزان فعالیت بنیانگذاران پروژه و بررسی نیازهای کاربران از پروژٰه در کنار مسائل کلان اقتصادی اهمیت پیدا میکند.

مسئله مهم دیگری که در تحلیل بنیادی ارزهای دیجیتال از اهمیت ویژهای برخوردار است تعداد و نحوه توزیع توکنهای پروژه است. بنابراین فردی که میخواهد در بازه زمانی چند هفتهای ترید کند باید عوامل فاندامنتالی تأثیرگذار بر روند قیمتی رمزارز پروژه را بررسی کند.

برای روشنتر شدن مطلب به عنوان مثال فرض کنید شما رمزارزی خاص را از نظر تکنیکالی بررسی کردهاید و میخواهید در نقطهای مناسب آن را خریداری کنید. با توجه به تحلیل تکنیکال شما انتظار دارید تا در مدت زمانی مثلا یک هفته قیمت این رمزارز بیست درصد رشد کند. اما با توجه به «توکنومیک» (Tokenomics) پروژه که شامل اطلاعاتی از قبیل میزان و نحوه توزیع توکنهای پروژه است، متوجه میشوید که دو روز بعد پروژه قصد توزیع و آزادسازی قسمتی از توکنهای خود را دارد.

با توجه به این که قیمت یک رمزارز توسط میزان عرضه و تقاضای موجود در بازار بهدست میآید بنابراین با عرضه رمزارز موردنظر در بازار قیمت آن کاهش پیدا میکند. بنابراین رمزارزی که برای سوئینگ تریدینگ خریداری کردهاید به هدف مورد نظر شما نخواهد رسید. در چنین شرایطی حتی ممکن است قیمت رمزارز از قیمت خریداری شده توسط شما نیز پایینتر بیاید و شما را دچار زیان کند.

تحلیل تکنیکال در Swing Trading

«تحلیل تکنیکال» (Technical Analysis) بر مبنای این اصل استوار است که گذشته قیمت در نمودار، قیمت آینده دارایی را نشان میدهد. تحلیلگر تکنیکال به دنبال پیدا کردن قیمت واقعی یک دارایی نیست بلکه با توجه به تاریخچه و رفتار قیمتی گذشته دارایی به دنبال پیدا کردن قیمت آینده دارایی مورد نظر است. تحلیلگر تکنیکال با کمک ابزارها و اندیکاتورهای مختلف سعی دارد تا حرکت بعدی قیمت را تشخیص دهد. تحلیل تکنیکال را میتوان در تمامی بازارهای مالی از قبیل بازار رمزارزها استفاده کرد.

بنابراین میتوانیم تمامی ابزارهای مختلفی که تحلیل تکنیکال در اختیار ما قرار میدهد را برای تحلیل نمودار قیمتی رمزارز موردنظر در تایم فریمهای مختلف استفاده کنیم. برخی از روشها و ابزارهای مورد استفاده در تحلیل تکنیکال را در فهرست زیر مشاهده میکنید.

- روش «پرایس اکشن» (Price Action)

- تحلیل «کندل استیک» (Candlestick)

- خطوط حمایت و مقاومت

- اندیکاتورهای تحلیل تکنیکال

علاوه بر اینکه تحلیل تکنیکال به ما در پیشبینی قیمت آینده رمزارزها کمک میکند به کمک آن میتوان ریسک موجود در معاملات را هم مدیریت کرد. مدیریت ریسک در معاملات بازارهای جهانی و بازار رمزارزها یکی از عوامل مهمی است که در میزان سود استراتژی معاملاتی مورد استفاده تأثیر زیادی دارد. برای مدیریت ریسک اولین کاری که باید انجام داد اندازهگیری مقدار ریسک موجود در هر معامله است و با توجه به اینکه تحلیل تکنیکال میزان سود و زیان یا ریسک معاملات را برای ما قابل اندازهگیری میکند بنابراین میتواند در مدیریت ریسک به ما کمک کند.

استفاده از تحلیل تکنیکال در مدیریت ریسک معاملات بهقدری گسترده و کاربردی است که بسیاری از تحلیلگرهای تکنیکال تنها به دادن مشاوره برای مدیریت ریسک بهینه معاملات به تریدرها میپردازند. در سوئینگ تریدینگ نیز استفاده از تحلیل تکنیکال برای مدیریت ریسک معاملات و میزان سود و زیان معاملات استفاده میشود. سوئینگ تریدر با کمک تحلیل تکنیکال روندهای قیمتی و نوسانات قیمتی بازار را در بازههای زمانی مختلف رصد میکند و نقاط ورود و خروج به معاملات را مشخص میکند.

تحلیل آنچین در سوئینگ تریدینگ

تفاوت مهمی که بازار ارزهای دیجیتال با بازارهای مالی دیگر دارد ذات تکنولوژی محور رمزارزها است. رمزارزها با کمک تکنولوژی بلاکچین پیاده سازی میشوند. این تکنولوژی تریدرها و فعالان حوزه بلاکچین را قادر میکند تا به اطلاعات درون شبکه بلاک چین دسترسی کاملی داشته باشند. در واقع همه چیز در بستر بلاک چین در عین امنیت کاملا شفاف و قابل دسترس است. اطلاعات «آنچین» (On-chain) یا درون زنجیرهای تمامی اطلاعات مربوط به تراکنشهای ثبت شده در بلاک چین را در بر دارد.

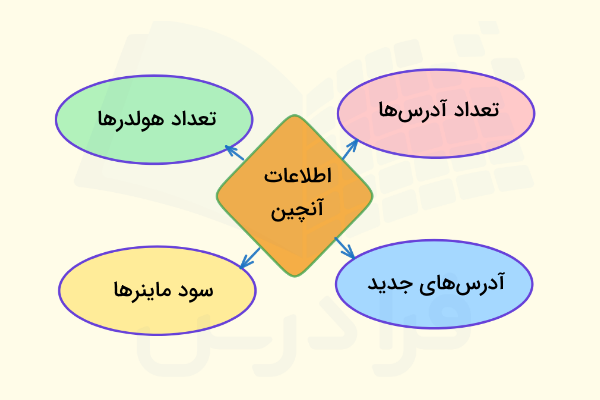

بررسی و تحلیل این اطلاعات « تحلیل آنچین» (On-chain Analysis) نام دارد. برخی از اطلاعات درون زنجیرهای یا آنچین سودمند در تحلیل بازار رمزارزها را در فهرست زیر مشاهده میکنید.

- هش ریت شبکه

- تعداد کل آدرسهای شبکه

- تعداد آدرسهای جدید شبکه

- اطلاعات کیف پول نهنگهای بیت کوین

- تعداد هولدرهای رمزارزی خاص

- میزان سود ماینرهای شبکه

- میزان ورودی و خروجی رمزارز به صرافیها

- میزان حجم تراکنشهای شبکه

اطلاعات آنچین در کنار تحلیلهای فاندامنتال و تکنیکال به تریدر در تشخیص روند قیمتی یک رمزارز کمک میکند. انتخاب مناسب رمزارز در سوئینگ تریدینگ اهمیت زیادی دارد. برای مثال با کمک تحلیل فاندامنتال و بررسی اخبار و رویدادهای پروژه مورد نظر در ابتدا اطمینان حاصل میکنیم که رمزارز مربوطه در بازه زمانی مشخص، انتخاب درستی است.

در انتخاب رمزارز میتوانیم از اطلاعات مفیدی که تحلیل آنچین در اختیار ما قرار میدهد نیز استفاده کنیم. مثلا با بررسی میزان و حجم تراکنشها و افزایش تعداد آدرسهای جدید برای رمزارزی خاص متوجه میشویم که تقاضا برای رمزارز مورد نظر افزایش یافته است. بنابراین آن رمزارز را میتوانیم در نظر بگیریم و موارد دیگر فاندامنتال و تکنیکال آنرا بررسی کنیم و سپس شروع به ترید کنیم. حتی میتوانیم داخل کیف پول نهنگهای بازار را ببینیم و رمزارزهای موجود در کیف پول آنها را مشاهده کنیم. تمامی این اطلاعات تحلیل ما را بهتر میکنند. بعد از این تحقیقات اکنون میتوانیم با مدیریت ریسک مناسب ترید را آغاز کنیم.

نکته مهمی که در ترید باید به آن دقت داشت توجه به کلیه عوامل تأثیرگذار بر روی قیمت رمزارز مورد نظر است. بنابراین هرچه تأییدیههایی که از عوامل مختلف فاندامنتال و تکنیکال و آنچین برای انتخاب رمزارزی خاص برای ترید میگیریم بیشتر باشد احتمال سود معامله بیشتر خواهد بود. بنابراین برای سوئینگ تریدینگ توجه به عوامل کلان اقتصادی و هر عامل تأثیرگذار بر قیمت ارز دیجیتال مهم است.

سوئینگ تریدینگ در فارکس

«فارکس» (Forex |Foreign Exchange Market) بازاری جهانی برای ترید و معامله ارزهای کشورهای مختلف است. بازار فارکس بزرگترین بازار دنیا است که بیشترین حجم نقدشوندگی را دارد. بازار فارکس یکی از بازارهای جهانی است که همانند دیگر بازارها میتوان برای معاملات از استراتژی سوئینگ تریدینگ در آن استفاده کرد. همانطور که پیشتر عنوان شد سوئینگ تریدینگ نوعی ترید در بازههای زمانی چند روز تا چند هفته است که در آن تریدر از نوسانات قیمتی بازار در روندهای قیمتی برای کسب سود استفاده میکند. بنابراین شما از Swing Trading در تمامی بازارهای رونددار میتوانید استفاده کنید.

کاربرد پرایس اکشن در سوئینگ تریدینگ

«پرایس اکشن» (Price Action) تغییرات قیمتی هر دارایی در بازه زمانی است که میتوان آن را روی نمودار قیمتی مربوطه نشان داد. پرایس اکشن مبنایی برای تمام تحلیلهای تکنیکال است. با توجه به اینکه در تحلیل تکنیکال با استفاده از گذشته قیمتی دارایی قیمت آینده پیشبینی میشود بنابراین تحلیل تکنیکال یکی از مشتقات پرایس اکشن است.

تمامی مدلها و الگوهایی که در تحلیل تکنیکال از آنها استفاده میشود همگی بر مبنای پرایس اکشن بهوجود آمدهاند. ابزارهای مورد استفاده در تحلیل تکنیکال همانند «میانگین متحرک» (Moving Average) نیز همگی بر مبنای پرایس اکشن محاسبه و ایجاد شدهاند. با توجه به این توضیحات پرایس اکشن در سوئینگ تریدینگ همانند دیگر استراتژیهای ترید ارز دیجیتال کاربرد دارد.

نحوه اجرای استراتژی سوئینگ تریدینگ

سوئینگ تریدینگ در بازارهای رونددار این امکان را به تریدر میدهد که محدودههای برگشتی قیمت که درآنها روند در تایم فریمی مشخص تغییر جهت میدهد را به درستی انتخاب و از آنها در پوزیشنهای معاملاتی خود استفاده کند. در ادامه قصد داریم تا طی چند گام نحوه اجرای استراتژی سوئینگ تریدینگ را توضیح دهیم.

پیدا کردن روند در تایم فریم بالاتر

در ابتدا تریدر باید روند پرقدرت صعودی یا نزولی را در تایم فریمهای بالاتر انتخاب کند. برای مثال این تایم فریمها میتوانند در بازههای زمانی هفتگی یا ماهانه باشند.

شناسایی سیگنال های تغییر روند

این شناسایی از آن جهت اهمیت دارد که به کمک آن بتوانیم نقطه ورود مناسبی را برای باز کردن معامله انتخاب کنیم. برای مثال کمترین قیمت در تایم فریم ماهانه را طی چند کندل قیمتی در نظر میگیریم اگر بعد از یک روند بلند مدت نزولی این کمینه قیمت ماهانه روندی صعودی داشته باشد، میتواند نشانهای از تغییر روند قیمتی باشد.

تحلیلگرهای تکنیکال معمولا از ترکیبی از اندیکاتورها برای گرفتن تأیید برای تغییر روند استفاده میکنند. برای مثال در نمودار بیت کوین بعد از یک سال روند نزولی در دسامبر 2018 قیمت بیت کوین به 3128 دلار رسید. با توجه به چارت ماهانه بیت کوین در تصویر زیر متوجه میشویم که کمترین قیمت ماهانه بیت کوین در سال 2019 از کمترین قیمت ماهانه قبلی بیشتر بوده است.

از طرفی دیگر این حمایت با EMA50 (میانگین قیمتی متحرک 50 ماهه) نیز هماهنگ شده است. اما موردی که بیشتر از همه جلب توجه میکند این است که خط حمایتی که قیمت بیت کوین به آن واکنش نشان داده است در سال 2017 به عنوان خط مقاومتی بوده است و هنگامی که قیمت بیت کوین در سال 2017 آن را میشکند قیمت بیت کوین تا 20 هزار دلار پرواز میکند. با در کنار هم قرار دادن این فاکتورها تریدر متوجه احتمال برگشت روند قیمتی بیت کوین خواهد شد.

شناسایی نقطه ورود

بعد از شناسایی محدودهای که در آن احتمال تغییر روند وجود دارد تریدر ارز دیجیتال برای پیدا کردن نقطه ورود مناسب تایم فریمهای کوچکتر را بررسی میکند. لازم به ذکر است که یک تریدر مجرب برای ورود به پوزیشن معاملاتی بعد از تحلیل فاندامنتال و بررسی شرایط و احساسات بازار رمزارزها برای پیدا کردن نقطه ورود مناسب از تحلیل تکنیکال استفاده میکند.

شناسایی اهداف قیمتی و میزان کسب سود

در ابتدا لازم به ذکر است که سوئینگ تریدرها معمولا سودهای قابل توجهی را از بازار انتظار دارند برای همین همواره به دنبال موقعیتها و نوسانات بزرگ بازار هستند. بررسی «نواحی حمایت و مقاومت» (Support and Resistance Levels) و استفاده از ابزارهایی مانند «خطوط فیبوناچی» (Fibonacci Retracement) به تریدر کمک میکند تا بتواند حدود قیمتی را برای کسب سود شناسایی کند. تریدرها معمولا با توجه به حجم معاملات و احساسات و جو روانی بازار هنگام رسیدن قیمت به نزدیگی خطوط مقاومتی به برداشت سود یا نگهداری و افزایش حجم معاملاتی خود اقدام میکنند.

همانطور که در تصویر زیر مشاهده میکنید نمودار قیمت در سومین برخورد خود به خط مقاومتی آن را میشکند و تا قیمت قابلتوجهی بالا میرود.

اعمال حد ضرر

اعمال «حد ضرر» (Stop-loss) یکی از ضروریترین مواردی است که یک تریدر برای داشتن مدیریت ریسک موفق و جلوگیری از زیان بیشتر همواره باید در معاملات خود در نظر بگیرد. تشخیص روند حرکتی قیمت بازار نیازمند تجربه و مهارت فراوانی است. حتی بهترین تریدرهای جهان نیز در بسیاری از تشخیصهای خود اشتباه میکنند. بنابراین تنها موردی که در کنار تحلیل درست از نابودی سرمایه تریدر در معاملات جلوگیری میکند مدیریت سرمایه و مدیریت ریسک است.

استاپ لاس یا حد ضرر به شما در مدیریت سرمایه و ریسک کمک میکند. اعمال حد ضرر در واقع مشخص کردن قیمتی برای خروج از معامله است. وقتی که روند قیمتی بازار طبق پیشبینی تریدر حرکت نکند با فعال شدن حد ضرر و خروج به موقع از پوزیشن معاملاتی جلوی ضرر بیشتر گرفته میشود.

جمع بندی

در این مطلب در ابتدا سوئینگ تریدینگ به عنوان یکی از روشهای ترید ارز دیجیتال معرفی شد. در ادامه به تفاوت سوئینگ تریدینگ با دیگر روشهای ترید اشاره شد. تحلیل فاندامنتال و تکنیکال و آنچین و لزوم استفاده از آنها برای ترید موفق را شرح دادیم. درباره سوئینگ تریدینگ در فارکس و کاربرد پرایس اکشن در سوئینگ تریدینگ توضیح دادیم. در پایان نیز نحوه اجرای استراتژي سوئینگ تریدینگ را شرح دادیم.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش ترید ارزهای دیجیتال — از صفر تا صد» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- ترید ارز دیجیتال چیست ؟ – آموزش از صفر تا صد

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- تریدر کیست و چگونه یک تریدر موفق شویم ؟ — راهنمای کامل

- کندل استیک چیست ؟ — آموزش الگوهای مهم به زبان ساده

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

- صرافی ارز دیجیتال — کدام صرافی آنلاین ارز دیجیتال برای ایرانیان بهتر است؟

- ۱۰ برنامه ترید ارز دیجیتال که باید بشناسید – بهترین نرم افزارها برای مبتدی و حرفه ای ها

- انواع استراتژی معاملاتی در ارز دیجیتال چیست؟ – نحوه انتخاب و طراحی به زبان ساده

- بای استاپ چیست ؟ – از اهمیت تا کاربرد به زبان ساده

- بهترین کیف پول ارز دیجیتال کدام است ؟ | راهنمای استفاده تصویری گام به گام

- کیف پول بیت کوین چیست ؟ | نحوه ساخت کیف پول بیت کوین — به زبان ساده

- ساخت کیف پول بیت کوین بلاک چین — راهنمای تصویری

- تحلیل تکنیکال چیست و چگونه آن را یاد بگیریم؟ – کاربرد، مزایا و معایب

- تریدینگ ویو چیست و چگونه با آن کار کنیم؟ — آموزش تصویری

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد

- تحلیل بنیادی چیست ؟ | به زبان ساده

- تحلیل فاندامنتال ارز دیجیتال — آموزش از صفر تا صد رایگان

- هودل چیست و HODL کردن به چه معناست؟ — به زبان ساده

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- مدیریت ریسک چیست؟ – فرآیندها و روش های انجام به زبان ساده

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده

- میانگین متحرک چیست ؟ + پیاده سازی Moving Average در پایتون

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- تایم فریم چیست ؟ – مفهوم دوره زمانی به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- کندل چیست و انواع کندل ها بیانگر چه هستند؟ — به زبان ساده

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تشخیص روند بازار — از صفر تا صد

- خط روند چیست؟ – در تحلیل تکنیکال و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- الگوهای هارمونیک در تحلیل تکنیکال – آموزش تصویری از صفر تا صد

- تریگر چیست و چه کاربردی در بورس و تحلیل تکنیکال دارد؟ — کامل و ساده

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- اسکالپ چیست ؟ — Scalp در فارکس به زبان ساده

- مدیریت سرمایه چیست و چگونه آن را یاد بگیریم؟ — راهنمای کاربردی و عمومی

- استاپ لاس چیست ؟ — توضیح حد ضرر به زبان ساده

- کال مارجین چیست ؟ — توضیح به زبان ساده

- لیکویید شدن چیست ؟ — لیکوئید در ارز دیجیتال به زبان ساده

- موثرترین تکنیک های مدیریت ریسک در بورس — به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- کندل دوجی چیست ؟ + آموزش انواع به زبان ساده

- بهترین زمان ترید ارز دیجیتال چه وقتی است؟ – آنچه باید بدانید

- تفاوت استاپ لیمیت و استاپ مارکت چیست ؟ – به زبان ساده

- پولبک چیست و چطور از آن استفاده کنیم ؟ – به زبان ساده + نکات کلیدی

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

- روش های ترید ارز دیجیتال که باید بدانید

- سوئینگ تریدینگ چیست ؟ – توضیح Swing Trading به زبان ساده(همین مطلب)

- کندل چکش چیست ؟ – نحوه شناسایی و کاربرد – به زبان ساده

- کندل چکش معکوس چیست ؟ – از شناسایی تا کاربرد

- معامله شورت و لانگ چیست؟ – به زبان ساده و در ارز دیجیتال

- معاملات اسپات چیست ؟ – آموزش اسپات تریدینگ به زبان ساده

- سفارش OCO چیست ؟ – توضیح استفاده و کاربرد به زبان ساده

- بهترین استراتژی ترید ارز دیجیتال چیست ؟ – معرفی 20 تکنیک کلیدی

- عمق بازار چیست ؟ – توضیح کاربرد و نمودار به زبان ساده

- استاپ مارکت چیست ؟ – به زبان ساده + آموزش

- استاپ لیمیت چیست ؟ – توضیح سفارش با حد ضرر به زبان ساده

- اصطلاحات ترید ارز دیجیتال که باید بدانید – توضیح 83 اصطلاح کلیدی

- سیستم معاملاتی چیست ؟ – توضیح اهمیت به زبان ساده

- بهترین اندیکاتور برای نوسان گیری ارز دیجیتال – راهنمای کاربردی

- ترید روزانه ارز دیجیتال چیست ؟ — به زبان ساده

- معاملات مارجین چیست ؟ – Margin Trading به زبان ساده

- تارگت در ارز دیجیتال چیست ؟ – توضیح معنی به زبان ساده

- انواع تحلیل تکنیکال – ۱۰ روش و سبک هایی که باید بشناسید

- الگوهای تحلیل تکنیکال که باید بشناسید – ۲۶ الگو به زبان ساده

- ربات تریدر چیست ؟ – هر آنچه باید بدانید

- تریدر چیست و کیست؟ – دانستنی های مهم شغل تریدری

- ۸ ابزار هوش مصنوعی که به آن ها نیاز دارید – معرفی و کاربرد

- پرایس اکشن RTM چیست؟ – آموزش به زبان ساده

- اوردر بلاک چیست؟ – توضیح نحوه استفاده به زبان ساده

- الگوی مثلث صعودی یا افزایشی در تحلیل تکنیکال به زبان ساده

- آموزش الگوهای کندل استیک – راهنمای جامع ۴۷ الگو (مبتدی تا حرفهای) + مثال

- کندل Spinning Top در تحلیل تکنیکال – صفر تا صد + تشخیص و تفسیر

- استراتژی شکست خط روند – راهنمای جامع + تشخیص پولبک و فیک بریک اوت

- واگرایی مخفی چیست؟ – راهنمای جامع تشخیص و ترید در بازارهای مالی