تحلیل فاندامنتال چیست؟ | به زبان ساده – از صفر تا صد

در آموزشهای قبلی مجله فرادرس، مطالبی با عنوان «آموزش بورس — از ورود به بورس تا کسب درآمد | به زبان ساده» و «بورس چیست — به زبان ساده (+ فیلم آموزش رایگان بورس)» ارائه کردیم و در آنها، با بازار بورس، فرابورس و بازار پایه و موضوعاتی مانند تابلوخوانی و نوسانگیری در بورس آشنا شدیم. همچنین، در مطلب «آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)» ابزارهای مهم تحلیل تکنیکال را معرفی کردیم. برخلاف تحلیل تکنیکال که بر پیشبینی تغییرات قیمت متمرکز است، هدف از تحلیل فاندامنتال تعیین ارزش واقعی اوراق بهادار است. با دانستن ارزش واقعی، یک سرمایهگذار میتواند آگاهانه در مورد سرمایهگذاری تصمیم بگیرد. در این آموزش، با تحلیل فاندامنتال و مؤلفههای مختلف آن آشنا میشویم.

تحلیل فاندامنتال چیست؟

«تحلیل فاندامنتال» یا «تحلیل بنیادی» (Fundamental Analysis) روشی برای اندازهگیری ارزش ذاتی اوراق بهادار با بررسی عوامل اقتصادی و مالی مرتبط با آن است. تحلیلگران بنیادی هر آنچه را که میتواند بر ارزش سهام تأثیر بگذارد، مطالعه میکنند؛ از عوامل اقتصاد کلان مانند وضعیت اقتصادی و شرایط صنعت گرفته تا عوامل اقتصاد خرد مانند اثربخشی مدیریت شرکت.

هدف نهایی تحلیل فاندامنتال، رسیدن به قیمتی است که سرمایهگذار بتواند آن را با قیمت فعلی اوراق بهادار مقایسه کند و مطلع شود که آیا اوراق بهادار کمتر از مقدار منصفانه ارزشگذاری شده یا بیشتر از آن. تحلیل فاندامنتال معمولاً از منظر کلان تا خرد برای شناسایی اوراق بهاداری انجام میشود که قیمت درستی از آنها در بازار وجود ندارد.

تحلیل بنیادی از دادههای عمومی برای ارزیابی ارزش سهام یا هر نوع دیگر از اوراق بهادار استفاده میکند. به عنوان مثال، یک سرمایهگذار میتواند با بررسی عوامل اقتصادی مانند نرخ بهره و وضعیت کلی اقتصاد، تحلیل فاندامنتال را برای تعیین ارزش اوراق قرضه انجام دهد.

ارزش ذاتی چیست؟

یکی از مفروضات اصلی تحلیل بنیادی این است که قیمت فعلی سهام، اغلب ارزش شرکت را که توسط دادههای عمومی در دسترس است منعکس نمیکند. فرض دوم این است که ارزش منعکس شده از دادههای بنیادی شرکت به احتمال زیاد به ارزش واقعی سهام نزدیکتر است.

تحلیلگران اغلب از این مقدار واقعی فرضی به عنوان ارزش ذاتی یاد میکنند. با این حال، باید توجه داشت که کاربرد عبارت «ذاتی» معنای متفاوتی در ارزیابی سهام نسبت به معنای آن در سایر زمینهها مانند معاملات اختیارات دارد. در قیمتگذاری اختیار معامله از محاسبه استاندارد برای ارزش ذاتی استفاده میشود. با این حال، تحلیلگران از مدلهای پیچیده مختلفی برای رسیدن به ارزش ذاتی یک سهم استفاده میکنند. برای رسیدن به ارزش ذاتی سهام یک فرمول واحد و به طور کلی پذیرفته شده وجود ندارد.

به عنوان مثال، ممکن است سهام یک شرکت ۲۰۰ هزار تومان معامله شود و پس از تحقیقات گسترده در مورد شرکت، یک تحلیلگر تشخیص دهد که ارزش آن باید ۲۴۰ تومان باشد. یک تحلیلگر دیگر تحقیقاتی انجام میدهد و تعیین میکند که ارزش آن سهام باید ۲۶۰ تومان باشد. بسیاری از سرمایهگذاران میانگین چنین برآوردهایی را در نظر میگیرند و مثلاً در این مورد خاص فرض میکنند که ارزش ذاتی سهام ممکن است نزدیک به ۲۵۰ تومان باشد. غالباً سرمایهگذاران میخواهند سهامی را خریداری کنند که به میزان قابل توجهی کمتر از ارزش ذاتی معامله میشوند.

این امر منجر به این فرض سوم در تحلیل بنیادی میشود: بازار سهام در بلندمدت بنیادها را منعکس میکند. مسئله این است که هیچکس نمیداند «بلندمدت» واقعاً چه مدتی است.

چرا باید از تحلیل فاندامنتال استفاده کنیم؟

درک تحلیل فاندامنتال برای تعیین ارزشگذاری صحیح سهام در بازار ضروری است. تحلیلگران معمولاً عوامل کلان و خرد را برای شناسایی سهامهایی که با قیمتهای بالاتر و پایینتر از ارزش واقعی معامله میشوند، بررسی میکنند.

اگر یک سهام به درستی قیمتگذاری نشود، میتواند ارزش پولی بیشتری داشته باشد و سود بالاتری کسب کند. این امر به ویژه در مواردی که ارزش سهام زیر قیمت منصفانه ارزشگذاری شده باشد، صادق است.

تحلیلگران تصویر کلان را میبینند و وقتی صحبت از تحلیل فاندامنتال میشود، به جزئیات میپردازند. آنها علاقه دارند وضعیت اقتصاد را به طور کلی ارزیابی کنند و سپس به بررسی صنعت خاص مربوط به سهام بپردازند. البته عکس این ترتیب نیز ممکن است انجام شود.

تحلیلگران بنیادی عوامل جزئی مانند عملکرد فروش شرکت را بررسی میکنند. از طریق این تحقیقات است که تحلیلگر میتواند ارزش منصفانه بازار را برای یک سهام خاص مشخص کند. این تحلیلگر فاندامنتال است که با مطالعه عوامل اقتصادی مانند نرخ بهره و عملکرد ناشر اوراق قرضه (مانند تغییرات گذشته رتبهبندی اعتبار) ارزش اوراق قرضه را تعیین میکند.

تحلیل بنیادی سهام از سود، رشد در آینده، درآمد، بازده حقوق صاحبان سهام، حاشیه سود و انواع دادههای دیگر برای مشاهده عملکرد و ارزشگذاری شرکت بهره میگیرد. این امر عمدتاً شامل بررسی صورتهای مالی مربوط به چند ماه یا سال یک شرکت است.

اغلبِ تحلیلگران از عوامل بنیادی برای ارزیابی اوراق بهادار استفاده میکنند. اگر تصویر گستردهتری از اقتصاد و صنعت را میبینید و منابع مالی شرکت را بررسی میکنید، در واقع، یک تحلیل فاندامنتال انجام دادهاید.

پیش از ادامه مطلب باید اشاره کنیم اگر میخواهید آشنایی بهتر و بیشتری با تحلیل بورس داشته باشید، میتوانید از مجموعه آموزش تحلیل بورس فرادرس استفاده کنید.

تفاوت تحلیل فاندامنتال و تحلیل تکنیکال چیست؟

تحلیل فاندامنتال به پارامترهای شرکت متکی است. از طرف دیگر، تحلیل تکنیکال، فقط تغییرات قیمت و داده قیمتهای گذشته را در نظر میگیرد.

سرمایهگذاران تحلیل تکنیکال را روی نمودار انجام میدهند. هدف از تحلیل تکنیکال ایجاد فرضیاتی بر اساس عملکرد قیمت گذشته سهام است. تحلیلگران فنی محض، به دادهها و بنیادهای شرکت اعتماد نمیکنند. آنها نمودارها را تجزیه و تحلیل کرده و سعی میکنند الگوهایی برای شناخت رفتارهای آینده پیدا کنند.

در نگاه اول، تحلیل تکنیکال ممکن است غیرمنطقی به نظر برسد. با این حال، یک رابطه روانشناختی قوی بین تغییرات قیمت و روانشناسی فعالان بازار وجود دارد. از آنجا که قیمت سهام بر اساس عرضه (فروش) و تقاضا (خرید) تعیین میشود، نقاط عطف مربوط به قیمت سهام احتمالاً در نگرش فعالان بازار تأثیر خواهد داشت.

به عنوان مثال، میتوان سطح اعداد رند روی نمودار را نام برد. اگر سهامی از زیر ۱۰۰۰ تومان رشد کرده و به این عدد نزدیک شود، احتمالاً تأثیر روانی بر فعالان بازار خواهد داشت. بسیاری از سرمایهگذاران ممکن است فکر کنند که این شرکت توانایی رشد قیمت بیش از ۱۰۰۰ تومان را ندارد و زمان آن رسیده که سهام خود را بفروشند. این موضوع منجر به افزایش عرضه و کاهش قیمت سهام میشود.

تحلیلگران فنی از ابزارهای مختلفی برای تحلیل قیمت سهام استفاده میکنند. برخی از این ابزارها عبارتند از:

- الگوهای شمع یا کندل

- الگوهای نمودار

- خطوط روند یا ترند

- کانالها

- اندیکاتورها

- اسیلاتورها

- تکانه قیمت

- حجم معاملات

- نوسان

هریک از این ابزارها و شاخصها معنای متفاوتی دارند و داستانی را روایت میکنند. اما تحلیلگر با طبیق سیگنال شاخصهای مختلف به سیگنالهایی با قابلیت اطمینان بالاتر دست مییابد.

تحلیل فاندامنتال کمّی و کیفی چیستند؟

مشکلی که در تعریف کلمه فاندامنتال یا بنیاد وجود دارد این است که این کلمه میتواند هر آنچه را که مربوط به وجوه اقتصادی یک شرکت است، پوشش دهد. عوامل زیادی در بنیادهایی که باید تحلیل شود، نقش دارند. در واقع، تحلیل فاندامنتال میتواند به معنای هر چیزی باشد که مربوط به شرایط اقتصادی پیرامون یک شرکت است.

بدیهی است که اعدادی مانند درآمد و سود نیز شامل این بنیادها میشوند. همچنین عواملی از سهم بازار یک شرکت تا کیفیت مدیریت نیز بنیادهای یک سهم هستند. عوامل بنیادی مختلف را میتوان به دو دسته تقسیم کرد: کمی و کیفی.

تحلیل فاندامنتال کمّی

«تحلیل فاندامنتال کمّی» (Quantitative Fundamental Analysis) مربوط به اطلاعاتی است که میتوان آنها را در قالب اعداد و مقادیر کمی بیان کرد. بنیادهای کمّی ویژگیهای قابل اندازهگیری یک کسب و کار هستند. به همین دلیل، بزرگترین منبع دادههای کمّی صورتهای مالی است. درآمد، سود، دارایی و موارد دیگر را میتوان با دقت زیادی اندازهگیری کرد.

صورت مالی واسطهای است که توسط آن شرکت اطلاعات مربوط به عملکرد مالی خود را افشا میکند. تحلیلگران بنیادی از اطلاعات کمّی صورتهای مالی برای تصمیمگیری در مورد سرمایهگذاری استفاده میکنند. سه صورت مهم مالی عبارتند از: صورت سود و زیان، ترازنامه و صورت جریان وجوه نقد. پارامترهای مهم تحلیل فاندامنتال کمّی را در ادامه معرفی خواهیم کرد.

تحلیل فاندامنتال کیفی

«تحلیل فاندامنتال کیفی» (Qualitative Fundamental Analysis) مربوط به ماهیت یا استانداردها است و عددی نیست. بنیادهای كیفی كمتر ملموس هستند. این تحلیل بنیادی ممکن است شامل کیفیت مدیران کلیدی یک شرکت، شناسایی نام تجاری، حق ثبت اختراع، فناوری انحصاری آن و... باشد.

بنیادهای کیفی مهمی که همواره برای هر شرکت باید در نظر داشت، به شرح زیر هستند:

- مدل کسبوکار: شرکت دقیقاً چه کاری انجام میدهد؟ به نظر میرسد پاسخ به این پرسش آسان نیست. اگر مدل کسبوکار شرکتی مبتنی بر فروش غذای آماده باشد، آیا درآمد خود را از این طریق به دست آورده است؟ یا فقط هزینههای حق امتیاز و سرقفلی را پرداخت میکند؟ بنابراین، مدل کسبوکار یک پارامتر مهم در تحلیل فاندامنتال است.

- مزیت رقابتی: موفقیت طولانی مدت یک شرکت عمدتاً به دلیل داشتن مزیت رقابتی و حفظ آن است. مزیتهای قدرتمند رقابتی، مانند نام تجاری و سلطه بر بازار، همانند ایجاد خندقی است که رقبا را از شرکتهای دارای آنها دور نگه میدارد. وقتی یک شرکت میتواند به یک مزیت رقابتی دست یابد، سهامداران آن میتوانند برای دههها سود خوبی دریافت کنند.

- مدیریت: برخی معتقدند که مدیریت مهمترین معیار سرمایهگذاری در یک شرکت است. این گفته منطقی است؛ اگر رهبران شرکت نتوانند به درستی برنامهها را اجرا کنند، حتی بهترین مدل کسبوکار نیز محکوم به شکست است. گرچه دیدار با مدیران و ارزیابی واقعی آنها برای سرمایهگذاران خرد دشوار است، اما میتوان با مراجعه به وبسایت شرکت، سوابق اعضای هیئت مدیره را بررسی کرد.

- راهبری شرکتی: راهبری شرکتی سیاستهای اعمال شده در یک سازمان را نشان میدهد و مبیّن روابط و مسئولیتهای بین مدیریت، مدیران و سهامداران است. این سیاستها همراه با قوانین و مقررات شرکت در اساسنامه شرکت و آییننامه آن تعریف و تعیین میشود. افراد تمایل دارند با شرکتی تجارت کنند که از نظر اخلاقی منصف باشد و شفاف و کارآمد اداره شود. به ویژه باید توجه کرد که آیا مدیریت به حقوق سهامداران و منافع آنها احترام میگذارد یا خیر.

همچنین، در نظر گرفتن صنعت یک شرکت، پایگاه مشتریان، سهم بازار در بین شرکتها، رشد کل صنعت، رقابت، مقررات و چرخههای تجاری عوامل مهم دیگری هستند که باید در نظر داشت. داشتن اطلاعات درباره نحوه کار صنعت درک عمیقتری از سرمایه مالی شرکت به سرمایهگذار خواهد داد.

مؤلفههای تحلیل فاندامنتال چه هستند؟

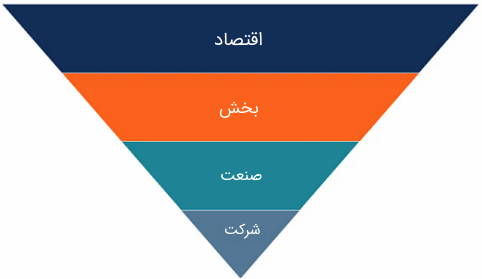

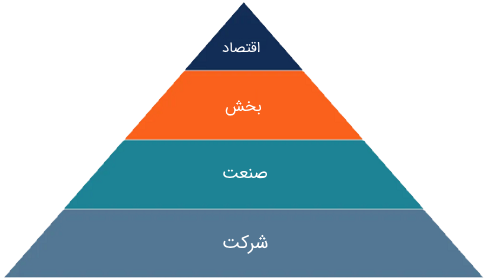

تحلیل فاندامنتال از سه مؤلفه اصلی تشکیل شده است:

- تحلیل اقتصاد

- تحلیل صنعت

- تحلیل شرکت

تحلیل فاندامنتال یک رویکرد کاملاً جامع است که نیاز به دانش عمیق در مورد حسابداری، مالی و اقتصادی دارد. به عنوان مثال، تحلیل بنیادی مستلزم توانایی خواندن صورتهای مالی، درک عوامل اقتصادی کلان و دانش تکنیکهای ارزیابی است. در درجه اول، پیشبینی رشد آینده به دادههای عمومی مانند درآمد گذشته و حاشیه سود یک شرکت متکی است.

تحلیل فاندامنتال بالا به پایین

تحلیل فاندامنتال میتواند از بالا به پایین یا از پایین به بالا باشد. یک سرمایهگذار که رویکرد بالا به پایین را دنبال میکند، با در نظر گرفتن سلامت اقتصاد کل، تحلیل را آغاز میکند. سرمایهگذار با تجزیه و تحلیل عوامل مختلف اقتصاد کلان مانند نرخ بهره، تورم و میزان تولید ناخالص داخلی (GDP)، سعی میکند جهت کلی اقتصاد را تعیین کند و صنایع و بخشهای اقتصادی را که بهترین فرصتهای سرمایهگذاری را نوید میدهند شناسایی کند. پس از آن، سرمایهگذار چشماندازهای خاص و فرصتهای بالقوه صنایع و بخشهای مشخص شده را ارزیابی میکند. سرانجام، سهام مختلف را در صنعتهای آیندهدار تحلیل و انتخاب میکند.

تحلیل فاندامنتال پایین به بالا

روش دیگر، رویکرد پایین به بالا است. در رویکرد پایین به بالا، به جای آغاز با تحلیل از مقیاس بزرگتر، از همان ابتدا سهام تحلیل میشود. دلیل منطقی سرمایهگذارانی که رویکرد پایین به بالا را دنبال میکنند این است که سهام خاصی ممکن است عملکرد به مراتب بهتری نسبت به صنعت کلی آن داشته باشد.

رویکرد پایین به بالا در وهله اول در عوامل اقتصادی مختلف مانند درآمد شرکت و معیارهای مالی متمرکز شده است. تحلیلگرانی که از چنین رویکردی استفاده میکنند، برای درک بهتر عملکرد شرکت، ارزیابی کاملی از آن انجام میدهند.

شاخصهای مهم تحلیل فاندامنتال چه هستند؟

پارامترهای بسیاری برای تحلیل فاندامنتال وجود دارد که میتوان از آنها برای تعیین سلامت مالی یک شرکت استفاده کرد. درک این شاخصهای کلیدی به ما کمک میکند تا با آگاهی بیشتری در مورد خرید یا فروش تصمیمگیری کنیم. در ادامه، مهمترین شاخصهای تحلیل فاندامنتال کمّی را معرفی میکنیم.

سود هر سهم (EPS)

«سود هر سهم» (Earnings Per Share) بخشی از سود شرکت است که به هر سهم از سهام آن اختصاص مییابد. سود هر سهم اساساً سود خالص و بر پایه هر سهم است. رشد EPS نشانه خوبی برای سرمایهگذاران است، زیرا به این معنی است که سهام آنها احتمالاً ارزش بیشتری دارد. سود هر سهم یک شرکت با تقسیم سود کل آن بر تعداد سهام در دست سهامداران محاسبه میشود. به عنوان مثال، اگر شرکتی سود فرضی ۳۰۰ میلیارد تومانی را گزارش کند و ۴۰۰ میلیون سهام داشته باشد، EPS آن برابر با ۷۵۰ خواهد بود.

برای آشنایی بیشتر با سود هر سهم، پیشنهاد میکنیم مطلب «EPS چیست؟ — به زبان ساده» را مطالعه کنید.

نسبت قیمت به درآمد (P/E)

«نسبت قیمت به درآمد» (Price–Earnings Ratio) رابطه بین قیمت سهام یک شرکت و سود هر سهم آن را اندازهگیری میکند. این پارامتر به سرمایهگذاران کمک میکند که تعیین کنند سهام مورد نظر نسبت به سایر سهامهای همان بخش کمارزشتر است یا بیشارزشگذاری شده است. از آنجا که نسبت P/E نشان میدهد بازار براساس درآمد گذشته یا آینده خود، حاضر است امروز چه چیزی را پرداخت کند، سرمایهگذاران به سادگی نسبت P/E سهام را با سایر رقبا و استانداردهای صنعت مقایسه میكنند. نسبت P/E کم به معنای پایین بودن قیمت فعلی سهام نسبت به درآمد آن است که برای سرمایهگذاران مطلوب است.

نسبت قیمت به درآمد با تقسیم قیمت فعلی هر سهم بر سود هر سهم شرکت محاسبه میشود. به عنوان مثال، اگر سهام یک شرکت در حال حاضر 7۰۰ تومان و سود هر سهم ۵۰ تومان باشد، نسبت P/E برابر با 14 خواهد بود (7۰۰ تومان تقسیم بر ۵۰ تومان).

دو نسبت اصلی P/E وجود دارد: نسبت P/E پیشبینی شده و نسبت P/E تحقق یافته. تفاوت این دو به این مربوط میشود که چه نوع درآمدی در محاسبه به کار میرود. اگر از درآمد یکساله پیشبینی شده (آینده) در مخرج کسر استفاده شود، نتیجه آن نسبت P/E پیشبینی شده است. در حالی که اگر از درآمد دوازده ماهه گذشته استفاده شود، نسبت P/E تحقق یافته به دست میآید.

برای آشنایی بیشتر با نسبت قیمت به درآمد، پیشنهاد میکنیم به مطلب «نسبت P/E چیست؟ — به زبان ساده» مراجعه کنید.

رشد درآمد برآورد شده (PEG)

نسبت P/E یک شاخص خوب برای تحلیل بنیادی است، اما رشد درآمد آینده را شامل نمیشود و تا حدودی محدود است. «رشد درآمد برآورد شده» (Price/Earnings to Growth Ratio) یا نسبت PEG با پیشبینی نرخ رشد سود یکساله سهام این نقص را جبران میکند. تحلیلگران میتوانند با نگاهی به نرخ رشد گذشته شرکت، نرخ رشد آینده آن را تخمین بزنند. این پارامتر یک تصویر کاملتر از ارزیابی سهام را ارائه میدهد. برای محاسبه رشد درآمد پیشبینی شده، نسبت P/E را بر نرخ رشد دوازده ماهه شرکت تقسیم میکنند. درصد نرخ رشد در محاسبه حذف میشود.

برای مثال، اگر نرخ رشد ٪۱۰ و نسبت P/E برابر با ۱۵ باشد، فرمول نسبت PEG به صورت زیر خواهد بود:

۱٫۵ = ۱۰ ÷ ۱۵ = رشد درآمد ÷ نسبت PEG = P/E

یک قاعده سرانگشتی این است که وقتی PEG سهمی بالاتر از 1 باشد، آن سهم بیش از ارزش واقعی قیمتگذاری شده و اگر زیر 1 باشد، کمتر از مقدار منصفانه ارزشگذاری شده است.

جریان نقدی آزاد (FCF)

به زبان ساده، «جریان نقدی آزاد» (Free Cash Flow) وجه نقدی است که پس از پرداخت هزینههای عملیاتی و سرمایهای توسط شرکت باقی مانده است. پول نقد برای تأمین هزینههای جاری و بهبود تجارت مهم است. شرکتهایی که جریان نقدی آزاد بالایی دارند، میتوانند ارزش سهام را بهبود بخشند، نوآوریهای لازم را تأمین مالی کنند و بهتر از همتایان خود از رکود جان سالم به در برند. بسیاری از سرمایهگذاران FCF را به عنوان یک شاخص بنیادی در نظر میگیرند، زیرا این شاخص نشان میدهد که آیا یک شرکت بعد از عملیات مالی و هزینههای سرمایهای هنوز هم پول کافی برای پاداش به سهامداران خود از طریق سود سهام دارد یا خیر.

جریان نقدی آزاد برابر با جریان نقد عملیاتی (OCF) منهای هزینههای سرمایهای (CAPEX) است که در صورت جریان وجوه نقد ثبت شده است. همچنین میتوان آن را از صورت سود و زیان به عنوان سود خالص عملیاتی پس از کسر مالیات (NOPAT) به اضافه استهلاک منهای سرمایه در گردش و هزینه سرمایه (CAPEX) به دست آورد:

(سرمایه در گردش و CAPEX) - استهلاک + FCF = NOPAT

نسبت قیمت به ارزش دفتری (P/B)

«نسبت قیمت به ارزش دفتری» (Price-to-Book Ratio) یا نسبت P/B یک شاخص تحلیل فاندامنتال است که ارزش دفتری سهام را با ارزش بازار آن مقایسه میکند. نسبت P/B با نشان دادن تفاوت بین ارزش بازار سهام و ارزشی که شرکت در دفاتر مالی خود بیان کرده است، به سرمایهگذاران کمک میکند تا تعیین کنند قیمت سهام نسبت به ارزش دفتری آن کمتر است یا بیشارزشگذاری شده است. این محاسبه با تقسیم قیمت بسته شدن سهام بر ارزش دفتری هر سهم که در گزارش سالانه شرکت ذکر شده است، محاسبه میشود.

با این حال، نسبت قیمت به ارزش دفتری یک شرکت خاص به خودی خود مفید نیست. یک سرمایهگذار باید نسبت P/B شرکت را با شرکتهای دیگر در همان بخش یا صنعت مقایسه کند. فقط در این صورت است که مشخص میشود کدام شرکت ممکن است نسبت به دیگران کمارزشتر یا باارزشتر باشد.

بازده حقوق صاحبان سهام (ROE)

«بازده حقوق صاحبان سهام» (Return on Equity) یا ROE نسبت سودآوری است که نشان دهنده نرخ بازدهی است که یک سهامدار برای بخشی از سرمایه خود در آن شرکت دریافت میکند. این شاخص ارزیابی میکند که یک شرکت چه اندازه بازدهی مثبتی برای سرمایهگذاری سهامداران خود دارد. از آنجا که سود محرک واقعی قیمت سهام است، جدا کردن سود حاصل از حقوق صاحبان سهام در واقع یک شاخص خوب از سلامت مالی یک شرکت و ارزش منصفانه سهام آن است. بازده حقوق صاحبان سهام را میتوان با تقسیم درآمد خالص بر ارزش سهام متوسط سهامداران محاسبه کرد.

نسبت پرداخت سود سهام (DPR)

همانطور که میدانیم، شرکتها بخشی از سود خود را به صورت سود سهام به سهامداران خود پرداخت میکنند. اما مهم است که بدانیم درآمد شرکت چقدر از پرداخت سود سهام حمایت میکند. این همان چیزی است که «نسبت پرداخت سود سهام» (Dividend Payout Ratio) یا DPR به ما نشان میدهد. این شاخص بیان میکند که شرکت چه بخشی از درآمد خالصش را به سهامداران خود باز میگرداند، همچنین چقدر برای رشد، ذخیره نقدینگی و بازپرداخت بدهی اختصاص میدهد. DPR با تقسیم مبلغ کل سود سهام بر درآمد خالص شرکت در همان دوره و معمولاً به صورت درصد سالانه محاسبه میشود.

نسبت قیمت به فروش (P/S)

«نسبت قیمت به فروش» (Price-to-Sales Ratio) یا نسبت P/S یک شاخص تحلیل بنیادی است که میتواند در کنار استفاده از سرمایه بازار و درآمد شرکت به تعیین ارزش منصفانه سهام کمک کند. این پارامتر نشان میدهد که بازار میزان فروش شرکت را چقدر ارزشگذاری میکند و میتواند در ارزیابی رشد سهام که هنوز سود کسب نکردهاند یا به دلیل عقب افتادگی موقتی مطابق انتظار عمل نکردهاند، موثر باشد. مقدار P/S با تقسیم فروش هر سهم به ارزش بازار هر سهم محاسبه میشود. سرمایهگذاران نسبت P/S کم را نشانه خوبی میدانند. این شاخص در مقایسه شرکت با شرکتهای همان بخش یا صنعت نیز مفید است.

نسبت بازده سود سهام

«نسبت بازده سود تقسیمی» (Dividend Yield Ratio) مبلغ پرداختی شرکت برای سود سهام نسبت به قیمت آن را مشخص میکند. این شاخص برآوردی از بازده سود سهام سرمایهگذاری است. با فرض اینکه تغییری در سود سهام وجود نداشته باشد، بازده رابطه معکوس با قیمت سهام دارد؛ یعنی بازده با کاهش قیمت سهام افزایش مییابد و بالعکس. این پارامتر برای سرمایهگذاران مهم است، زیرا به آنها میگوید که از هر تومان که در سهام شرکت سرمایهگذاری کردهاند چه میزان سود میگیرند.

نسبت بازده سود به صورت درصد بیان میشود و با تقسیم سود سالانه هر سهم بر قیمت فعلی سهام به دست میآید. به عنوان مثال، دو شرکت (الف و ب) سود سالانه ۳۰۰ تومان برای هر سهم پرداخت میکنند. هر برگ سهام شرکت الف با ۶ هزار تومان معامله میشود، در حالی که قیمت هر سهم شرکت ب ۳ هزار تومان است. این بدان معنی است که نسبت بازده سود سهام شرکت الف ۵ درصد و نسبت بازده سود سهام شرکت ب ۱۰ درصد است. یک سرمایهگذار، احتمالاً سهام شرکت ب را نسبت به شرکت الف ترجیح میدهد، زیرا نسبت بازده سود سهام بالاتری دارد.

نسبت بدهی به حقوق صاحبان سهام (D/E)

«نسبت بدهی به حقوق صاحبان سهام» (Debt-to-Equity Ratio) یا نسبت D/E رابطه بین سرمایه وام گرفته شده یک شرکت و سرمایه تأمین شده توسط سهامداران را نشان میدهد. سرمایهگذاران میتوانند از این شاخص برای تعیین نحوه تأمین مالی شرکت از داراییهای خود استفاده کنند. نسبت بدهی به حقوق صاحبان سهام به سرمایهگذاران کمک میکند تا اهرم مالی شرکت را ارزیابی کنند و نشان میدهد که در صورت مواجهه با مشکلات مالی، سهام سهامدار چه مقدار میتواند تعهدات خود را نسبت به طلبکاران انجام دهد.

با تقسیم کل بدهیها به کل سهامداران این نسبت به دست میآید. برای مثال، فرض کنید ترازنامه تلفیقی یک شرکت فرضی نشان میدهد که این شرکت در مجموع 241 میلیارد تومان بدهی ثبت کرده و کل حقوق صاحبان سهام آن 134 میلیارد تومان است. بر اساس این ارقام، نسبت بدهی به حقوق صاحبان سهام برابر با ۱٫۸ به دست میآید.

معرفی مجموعه فیلمهای آموزش بورس و تحلیل تکنیکال مقدماتی تا پیشرفته

فرادرس یکی از کاملترین و جامعترین مجموعه فیلمهای آموزشی بورس را ارائه کرده که فعالان بازار سرمایه میتوانند از سطح مقدماتی تا پیشرفته از آنها استفاده کنند. این مجموعه، تاکنون شامل ۲۷ عنوان آموزشی است.

- برای مشاهده مجموعه فیلمهای آموزش بورس و تحلیل تکنیکال | مقدماتی تا پیشرفته + اینجا کلیک کنید.

این مجموعه آموزشی به گونهای تدوین شده که نیازهای مختلف افراد علاقهمند به بازار سرمایه را در سطوح مختلف رفع کند. برای مثال، اگر قصد دارید با مبانی بورس و مقدمات آن آشنا شوید، میتوانید از آموزشهای زیر استفاده کنید:

چند مورد از فیلمهای آموزش تحلیل تکنیکال این مجموعه نیز به شرح زیر هستند:

- آموزش تحلیل تکنیکال (Technical Analysis) معاملات براساس نمودارهای شاخص و قیمت

- آموزش تحلیل تکنیکال ایچیموکو (Ichimoku) - مقدماتی

- آموزش الگوهای هارمونیک در تحلیل تکنیکال

- آموزش مقدماتی امواج الیوت در تحلیل تکنیکال

- آموزش مقدماتی الگوهای شمعی (کندل استیک) در بورس و بازارهای مالی

نوسانگیری و فیلترنویسی نیز از رویکردها و ابزار بسیار مهم معاملات بورس هستند که چند مورد از فیلمهای مربوط به آنها را میتوانید در لینکهای زیر مشاهده کنید:

سخن پایانی

تمام شاخصهای تحلیل بنیادی که در بالا بحث شد، در نوع خود قابل توجه هستند. اگرچه آنها میتوانند به شما در تعیین ارزش و پتانسیل رشد سهام کمک کنند، اما دانستن این نکته مهم است که چندین عامل دیگر نیز وجود دارد که بر قیمت سهام تأثیر میگذارد و اندازهگیری اغلب آنها به سادگی ممکن نیست. به همین دلیل است که هنگام ارزیابی سهام شرکت برای اهداف سرمایهگذاری، بهتر است همزمان با تحلیل بنیادی ابزارهای دیگر، مانند تحلیل تکنیکال، اخبار اقتصاد کلان و دادههای صنعت مورد نظر استفاده کنید. این موضوع به شما کمک میکند که در کنار استفاده از این شاخصها به عنوان معیارهایی برای اندازهگیری ارزش سرمایهگذاریهای بالقوه، تصویر واضحتری از سهم داشته باشید.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش بورس رایگان به زبان ساده» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- بورس چیست — به زبان ساده

- آموزش بورس رایگان — از شروع تا کسب درآمد | به زبان ساده

- بازار سرمایه چیست ؟ | تعریف، ویژگی ها، قوانین و انواع بازار سرمایه — به زبان ساده

- شرکت سهامی خاص چیست ؟ — قوانین، ساختار، مزایا و معایب — به زبان ساده

- شرکت سهامی عام چیست ؟ | قوانین، ساختار، مزایا و معایب — به زبان ساده

- بورس انرژی چیست ؟ | به زبان ساده — راهنمای کامل و رایگان

- بورس کالا چیست ؟ – از صفر تا صد + فیلم آموزشی رایگان

- فرابورس چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- بازار پایه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- تفاوت بورس و فرابورس چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- فارکس چیست؟ – آشنایی کامل به زبان ساده آپدیت ۱۴۰۴

- بورس نزدک (NASDAQ) چیست ؟ | آنچه باید بدانید به زبان ساده

- اوراق بهادار چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- سهام چیست و سهامدار کیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- بازار سهام و آشنایی با پنج شاخص مهم آن

- چگونه تریدر شویم ؟ – از صفر تا صد مسیر یادگیری

- کد بورسی چیست و چگونه آن را دریافت کنیم؟ — گام به گام و تصویری

- سامانه سجام چیست؟ | راهنمای گام به گام تصویری و ساده

- آموزش تصویری ثبت نام در بورس و ورود به بازار سرمایه — راهنمای گام به گام

- ثبت نام در بورس و سامانه سجام — راهنمای گام به گام (+ فیلم آموزش رایگان)

- بهترین کارگزاری بورس | بررسی جامع کارگزاری ها

- فارابیکسو — آموزش فارابیکسو کارگزاری فارابی | گام به گام

- صندوق سرمایه گذاری چیست؟ — به زبان ساده

- انواع صندوق های سرمایه گذاری و مزایا و معایب آن ها — به زبان ساده

- ETF چیست ؟ (صندوق قابل معامله) | به زبان ساده (+ فیلم آموزش رایگان)

- روانشناسی در بورس | راهنمای کاربردی (+ فیلم آموزش رایگان)

- خرید سهام در بورس — آموزش خرید سهام بورس — گام به گام

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- شاخص بورس چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- عرضه اولیه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- نمودار بورس و کاربردهای آن — از صفر تا صد (+ فیلم آموزش رایگان)

- کدال چیست ؟ – کاربرد، امکانات و سایر دانستنی ها – به زبان ساده

- کدال 360 چیست ؟ — آموزش جامع سایت کدال و کدال 360

- افزایش سرمایه چیست و چه تاثیری بر قیمت سهام دارد؟ — به زبان ساده

- حق تقدم سهام در بورس چیست؟ — استفاده، خرید و فروش به زبان ساده

- پرتفوی چیست ؟ | سبد سهام به زبان ساده (+ فیلم آموزش رایگان)

- سیگنال بورس چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- سبدگردانی چیست ، چه شرایطی دارد و چگونه انجام می شود؟ — به زبان ساده

- افزایش سرمایه در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تعدیل در بورس چیست ؟ | به زبان ساده

- نقدینگی چیست ؟ — به زبان ساده

- تحلیل بنیادی چیست ؟ | به زبان ساده

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد(همین مطلب)

- آموزش تابلو خوانی بورس | به زبان ساده (+ فیلم آموزش رایگان)

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- سهام شناور چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- حجم مبنا چیست | به زبان ساده (+ فیلم آموزش رایگان)

- نسبت P/E چیست؟ — به زبان ساده

- DPS در بورس چیست ؟ | مفهوم DPS به زبان ساده

- EPS چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- ارزش خالص دارایی یا NAV چیست ؟ | به زبان ساده

- پول هوشمند در بورس چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

- تحلیل تکنیکال بورس ایران | راهنمای کاربردی

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- قیمت پایانی در بورس چیست و چطور محاسبه می شود؟ — به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- الگوهای هارمونیک در تحلیل تکنیکال – آموزش تصویری از صفر تا صد

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- آزمون اصول بازار سرمایه ایران — راهنمای رایگان و گام به گام

- ارزش ذاتی سهم چیست ؟ – به زبان ساده + نحوه محاسبه

- تفاوت بازار خرسی و گاوی چیست ؟ – ۱۱ فرق مهم که باید بدانید

- سفارش محدود چیست ؟ – توضیح منظور از Limit Order به زبان ساده

- Take Profit چیست ؟ – توضیح تیک پروفیت به زبان ساده

- ریسک به ریوارد چیست ؟ – توضیح به زبان ساده + مثال

- گره معاملاتی چیست ؟ – از صفر تا صد + نحوه رفع

- ۲۶ کتاب تحلیل تکنیکال که باید بخوانید – از مقدماتی تا پیشرفته

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

- ترازنامه چیست ؟ – اهمیت، اقلام و کاربرد به زبان ساده

- صکوک چیست ؟ – از انواع تا تفاوت با اوراق بهادار دیگر به زبان ساده

- صف خرید و فروش در بورس چیست ؟ – به زبان ساده + زمان تشکیل

- اوراق مشارکت چیست ؟ – انواع + نحوه خرید و فروش

- اوراق بدهی چیست؟ – هر آنچه باید بدانید

- هجینگ چیست ؟ – توضیح پوشش ریسک به زبان ساده

- تسویه معاملات چیست ؟ – به زبان ساده + نحوه انجام

- حق تقدم سهام چیست؟ – در بازار بورس و به زبان ساده

- اولویت انجام معاملات در بورس چگونه است؟ + توضیح کامل و ساده

- کارگزار ناظر چیست؟ – از وظایف تا نحوه تغییر به زبان ساده

- شاخص بورس چیست؟ – توضیح به زبان ساده

- سرخطی زدن در بورس چیست؟ – به زبان ساده + انواع روش ها

- چگونه بورس را یاد بگیریم؟ – از صفر تا صد مسیر یادگیری

- انواع سهام در بورس – به زبان ساده

- قیمت اسمی سهام چیست؟ – توضیح ارزش اسمی به زبان ساده

- چگونه ترید را شروع کنیم؟ – از گام اول تا ورود به بازار + مسیر یادگیری

- کپی ترید چیست؟ – توضیح و آموزش کپی تریدینگ به زبان ساده

- اندیکاتور حجم Volume چیست؟ – در تحلیل تکنیکال به زبان ساده

- اندیکاتور مومنتوم چیست؟ – توضیح به زبان ساده

- چگونه در بورس سرمایه گذاری کنیم؟ – راهنمای شروع به زبان ساده

- اسمارت مانی چیست؟ – هر آنچه باید درباره پول هوشمند بدانید

جالبه فرادرس در مورد هر چی فکر میکنی یه نظری داده??. عالیه مرسی