اوراق سلف موازی چیست؟ – به زبان ساده و در بورس کالا

اوراق سلف موازی استاندارد یکی از ابزارهای تأمین مالی در بورس کالای ایران است. اگر بخواهیم جایگاه قراردادهای سلف موازی استاندارد را در انواع بورس کالا مشخص کنیم، این اوراق زیرمجموعهای از بازار مالی بورس کالا است. از دیگر بازارهای موجود در بورس کالا میتوان به بازار فیزیکی، بازار مشتقه و بازار فرعی بورس کالا اشاره کرد که هر کدام اهداف مربوط به خود را دارا هستند و معاملات خود را بر اساس قراردادهای معینی انجام میدهند. برای مثال در بازار مشتقه بورس کالا قراردادهای آتی و قراردادهای اختیار معامله خرید و فروش میشوند و هدف اصلی از این بازار مدیریت ریسک قیمت است. برای خرید سکه، سیمان و زعفران از بورس کالا میتوان از گواهی سپرده کالایی آنها نیز استفاده کرد. گواهی سپرده کالایی همانند صندوقهای کالایی و اوراق سلف موازی استاندارد زیرمجموعه بازار مالی هستند. در این مطلب از مجله فرادرس قصد داریم تا اوراق سلف موازی استاندارد را شرح دهیم.

قرارداد سلف چیست ؟

قرارداد سلف نوعی قرارداد پیشفروش است که طبق آن مقدار مشخصی از دارایی پایه معین در آینده به خریدار تحویل داده میشود. خریدار مبلغ خرید دارایی مربوطه را در زمان عقد قرارداد به فروشنده پرداخت میکند و فروشنده نیز متعهد میشود تا دارایی موردنظر را در تاریخ تعیین شده به خریدار تحویل دهد.

در انواع بازارهای موجود در بورس کالا قراردادهای متنوعی وجود دارد که بازارهای مربوطه معاملات خود را با کمک این قراردادها انجام میدهند. برخی از این قراردادها در بازار فیزیکی بورس کالا استفاده میشوند همانند قراردادهای نقد، نسیه و قرارداد سلف. مبادله کالاها در بازار فیزیکی بورس کالا با کمک این قراردادها انجام میشود.

کاربرد قرارداد سلف برای فروشنده چیست ؟

مطابق با قرارداد سلف که نوعی پیشفروش محسوب میشود، تولید کننده میتواند با فروش اوراق سلف تأمین مالی انجام دهد و مقادیر حاصل از فروش قراردادهای سلف را برای تولید بیشتر برنامهریزی کند. از طرف دیگر با توجه به اینکه با قرارداد سلف فروشنده در واقع کالای خود را پیشفروش کرده است، بنابراین از فروش محصول خود بعد از تولید مطمئن میشود.

فروش خودرو با قراردادهای سلف

یکی از مثالهایی که برای قراردادهای سلف میتوان بهکار برد، فروش خودرو در بورس کالا است که با قراردادهای سلف انجام میشود. اگر برای خرید خودرو از بورس کالا، اطلاعیههای عرضه را مشاهده کنید، متوجه میشوید که از قرارداد سلف برای فروش خودرو در بورس کالا استفاده میشود.

تاریخ تحویل در قراردادهای سلف

تاریخ تحویل در قراردادهای سلف متغییر است. بهطور کلی تمامی تاریخهای تحویلی که از سه روز کاری پس از تسویه طولانیتر باشند، از قراردادهای سلف استفاده میکنند. تاریخ تحویل قراردادهای سلف در بورس کالا معمولا بیشتر از سه ماه نمیشود. اما قراردادهای سلف میتوانند با تاریخ تحویل طولانیتری نیز تنظیم شوند.

کاربرد قرارداد سلف برای خریدار

با توجه به اینکه در قرارداد سلف کالای موردنظر در آینده تحویل داده میشود، بنابراین خریداران با پیش خرید کالای مربوطه میتوانند از میزان هزینه مربوط به تهیه کالاهای موردنیاز در آینده مطمئن شوند و میتوانند برنامهریزی بهتری برای استفاده از کالای مربوطه انجام دهند. از طرف دیگر با خرید کالا با قیمت فعلی از ریسک افزایش قیمت احتمالی کالا در آینده اجتناب میکنند.

راهکاری برای مشکل اصلی قراردادهای سلف

نداشتن بازار ثانویه را میتوان مشکل اصلی قراردادهای سلف دانست. عدم وجود بازار ثانویه برای قراردادهای سلف باعث میشود فعالان بازار مالی و سرمایهگذاران نتوانند به این بازار ورود کنند. عدم وجود بازار ثانویه علاوه بر این موضوع باعث مشکل نقدشوندگی نیز در بازار قراردادهای سلف میشود. برای مثال ممکن است در بازه زمانی از عقد قرارداد تا زمان سررسید آن قیمت دارایی دستخوش تغییراتی شود و با توجه به نبود بازار ثانویه نتوان عکسالعمل لازم را انجام داد. برای برطرف کردن این مشکل، اوراق سلف موازی استاندارد ایجاد شدند که در ادامه این مطلب از مجله فرادرس آنها را شرح میدهیم.

اوراق سلف موازی استاندار چیست ؟

اوراق سلف موازی استاندارد نیز نوعی قرارداد سلف است که در آن مقدار معینی از دارایی پایه در تاریخی مشخص در آینده به خریدار تحویل داده میشود. در این قرارداد نیز خریدار ملزم به پرداخت مبلغ کالای خریداری شده در زمان عقد قرارداد است. اما تفاوتی که اوراق سلف با قرارداد سلف دارد این است که این اوراق بازار ثانویه دارد. بنابراین افرادی که اوراق سلف موازی استاندارد را خریداری میکنند، میتوانند تا قبل از زمان سررسید آنها را بفروشند.

نحوه عرضه اوراق سلف موازی استاندارد

برای اینکه عرضهکنند کالا بتواند کالاهای خود را با استفاده از اوراق سلف موازی استاندارد بفروشد باید مراحل زیر انجام شوند.

- مراجعه به مشاور پذیرش: عرضه کننده اوراق باید با مراجعه به مشاور پذیرش نسبت به عقد قرارداد و تهیه امیدنامه اقدام کند. برخی از کارگزاریها مجوز مشاور پذیرش را دارا هستند که عرضه کنندگان میتوانند برای طی مراحل عرضه اوراق سلف از آنها کمک بگیرند.

- اقدامات مشاور پذیرش: پس از مراجعه عرضهکننده به مشاور پذیرش و ارائه مدارک لازم، مشاور پذیرش اقدامات لازم را برای پذیرش و انتشار اوراق مربوطه انجام میدهد. در این مرحله مشاور پذیرش اطلاعات لازم را در اختیار هیئت پذیرش بورس کالا قرار میدهد و هیئت پذیرش درخواست متقاضی را بررسی میکند و در صورت تأیید اقدامات لازم برای پذیرش را انجام میدهد.

- ارائه ضمانت به اتاق پایاپای: برای انتشار اوراق سلف موازی استاندارد، عرضه کننده ملزم به ارائه ضمانتهای لازم به اتاق پایاپای بورس کالا است. در این مرحله نیز بورس کالا تضامین مورد نیاز را برای عرضه اوراق سلف مربوطه مشخص میکند و به متقاضی اطلاع میدهد.

- انتشار اطلاعیه عرضه اولیه اوراق: در این مرحله کارگزاری عرضه کننده، اطلاعیه عرضه اولیه اوراق سلف را منتشر میکند.

- ثبت سفارش فروش: پس از انتشار اطلاعیه عرضه، فروشنده یا عامل عرضه، ثبت سفارش فروش اوراق را انجام میدهد.

شرایط دارایی پایه برای عقد قرارداد سلف موازی استاندارد چیست ؟

قراردادهای سلف موازی استاندارد نوعی تکامل یافته از قراردادهای سلف عادی هستند که بر روی دارایی پایه تنظیم میشوند. دارایی پایه انتخابی برای قرارداد سلف موازی استاندارد باید دارای شرایط زیر باشد.

- دارایی پایه باید امکان تحویل فیزیکی داشته باشد.

- دارایی پایه باید استاندارد پذیر باشد.

- دارایی پایه نباید از لحاظ سیاسی و قانونی دارای محدودیت در نقل و انتقالات باشد.

- دارایی پایه نباید شامل قیمتگذاریهای دولتی باشد و محدودیت قیمتی نداشته باشد.

- دارایی پایه باید دارای مرجع قیمتی قابل اتکا باشد و بازار نقدی قوی برای کشف صحیح نرخ داشته باشد.

چه کسانی در بازار اوراق سلف موازی استاندارد فعالیت میکنند ؟

با توجه به مزایایی که اوراق سلف موازی استاندارد برای عرضه کنندگان و خریداران آن دارد ممکن است این سوال مطرح شود که چه کسانی در بازار اوراق سلف فعالیت میکنند. در جواب این سوال میتوان گفت عرضه کنندگانی که دارای کسری منابع هستند و برای گسترش تولیدات خود یا سرمایهگذاریهای خود به منابع مالی نیاز دارند، عرضه کنندگان این اوراق را تشکیل میدهند. از طرف دیگر نیز سرمایهگذاران حقیقی و حقوقی که برای کسب سود، اوراق سلف موازی استاندارد را خریداری میکنند، دسته دیگری از فعالان بازار اوراق سلف موازی استاندارد هستند.

نحوه خرید اوراق سلف موازی استاندارد

برای خرید اوراق سلف موازی استاندارد خریداران میتوانند با داشتن کد بورسی و ثبتنام در کارگزاری موردنظر نسبت به ثبت سفارش خرید اوراق سلف موازی استاندارد اقدام کنند. برای ثبت سفارش خرید اوراق سلف، خریداران میتوانند از پلتفرمهای معاملاتی آنلاین کارگزاریها نیز استفاده کنند.

بازار ثانویه در اوراق سلف چیست ؟

بازار ثانویه به این معنا است که خریداران اوراق سلف میتوانند این اوراق را قبل از زمان سررسید آن به سرمایهگذارهای دیگر بفروشند. به عبارتی دیگر افرادی که قصد خرید اوراق سلف را دارند میتوانند این اوراق را به جای اینکه از شرکت ناشر آن بهطور مستقیم خریداری کنند، از سرمایهگذارهای دیگر نیز که قصد فروش این اوراق را دارند، در صورت تمایل خریداری کنند. وجود بازار ثانویه در بازارهای مالی باعث ورود سرمایهگذاران و فعالان بیشتری به بازار مربوطه میشود که این موضوع باعث افزایش نقدشوندگی برای دارایی موردنظر میشود.

امیدنامههای قرارداد سلف استاندارد

هنگامیکه متقاضی عرضه اوراق سلف موازی استاندارد، مشاور پذیرش خود را انتخاب میکند، برای انجام مراحل لازم برای عرضه اوراق باید امیدنامهای تنظیم کند. مواردی که در امیدنامههای قراردادهای سلف موازی استاندارد آورده میشوند را در ادامه ذکر میکنیم.

- مقدمه: در مقدمه امیدنامه مواردی از قبیل مشخصات کلی قرارداد از قبیل مشخصات قرارداد، معاملات ثانویه، سررسید و شرایط تحویل آورده میشود.

- معرفی عرضه کننده: در این قسمت که در بخش نخست آورده میشود، محصول معرفی میشود و مواردی از قبیل تحلیل صنعت مربوطه بیان میشود.

- معرفی اوراق: در این قسمت اوراق سلف استاندارد معرفی میشوند و مفاهیمی مانند قرارداد سلف بیان میشود. مشخصات و مزایای این اوراق بررسی میشود.

- انجام معاملات اوراق: در این قسمت مواردی مانند بازارهای اولیه و ثانویه و موارد مربوط به آنها بیان میشود و فرآیند تسویه در اوراق مربوطه شرح داده میشود.

- معرفی ارکان: این بخش از امیدنامه مربوط به ارکان عرضه اوراق سلف موازی استاندارد است و توضیحاتی درباره عرضه کننده، مشاور پذیرش، بازارگردان اوراق و عامل عرضه داده میشود.

اختیار خرید تبعی در قرارداد سلف موازی استاندارد

اختیار خرید تبعی اختیار معاملهای است که از طرف خریدار به عرضه کننده داده میشود که بر مبنای آن عرضه کننده میتواند در زمان سررسید مقدار مشخصی از دارایی پایه را به قیمت اعمال تعیین شده خریداری کند. لازم به ذکر است اختیار خرید تبعی همراه با معامله اوراق سلف موازی استاندارد به عرضه کننده داده میشود.

در صورتی که بازدهی دارایی پایه قرارداد سلف موازی استاندارد بیشتر از ۱۹ درصد باشد، در این حالت عرضه کننده اوراق، اختیار خرید این اوراق را از خریدار دارد. با اعمال اختیار خرید عرضه کننده، خریدار اوراق علاوه بر دریافت اصل مبلغ اوراق سلف موازی استاندارد از عرضه کننده، حداکثر سود را نیز دریافت میکند.

اختیار فروش تبعی در قرارداد سلف موازی استاندارد

اختیار فروش تبعی به همراه معامله قرارداد سلف موازی از طرف عرضه کننده به خریدار داده میشود. طبق این قرارداد خریدار اوراق سلف این اختیار را پیدا میکند تا در زمان سررسید مقدار مشخصی از دارایی پایه را به قیمت اعمال تعیین شده به عرضه کننده بفروشد.

در صورتی که بازدهی اوراق سلف موازی استاندارد کمتر از ۱۸/۵ درصد باشد، خریدار اوراق میتواند اختیار فروش خود را اعمال کند. در این صورت عرضه کننده ملزم به خرید این اوراق است و خریدار اوراق با فروش این اوراق به عرضه کننده، علاوه بر مبلغ مربوط به اصل این اوراق، حداقل سود حاصل از این اوراق را نیز دریافت میکند.

تضمین حداقل سود توسط عرضه کننده

ممکن است این سوال برای افرادی که قصد خرید اوراق سلف موازی استاندارد را دارند پیش بیاید که نحوه تضمین حداقل سود توسط عرضه کننده این اوراق چگونه است. در جواب این سوال به این نکته توجه کنید که عرضه کننده به خریدار، اختیار فروش در زمان سررسید را واگذار میکند. زمانی که خریدار اوراق، اختیار فروش خود را اعمال کند، عرضه کننده ملزم به خرید مقدار مشخصی از دارایی پایه مطابق قرارداد میشود.

اختیار فروش دارایی پایه با قیمت اعمال مشخص به خریدار داده شده است تا در صورتی که بازدهی دارایی پایه از حداقل میزان سود تعیین شده کمتر باشد، اختیار فروش خود را اعمال کند. که در این صورت نیز علاوه بر دریافت مبلغ قرارداد، سود ۱۸/۵ درصد یا همان حداقل سود را دریافت میکند.

دلیل تعیین حداکثر سود برای قراردادهای سلف موازی استاندارد چیست ؟

زمانی که قیمت دارایی پایه در قرارداد سلف موازی استاندارد دارای نوسانات مثبت شود، برای اینکه عرضه کننده زیان نکند مقدار حداکثری سود را برای این اوراق درنظر میگیرد. برای این منظور همراه با معامله قرارداد سلف موازی استاندارد، اختیار خریدی از طرف خریدار به عرضه کننده داده میشود که بر مبنای آن عرضه کننده این اختیار را دارد تا در زمان سررسید مقدار مشخصی از دارایی پایه را از خریدار اوراق، خریداری کند.

با این ساز و کار در صورتیکه قیمت دارایی پایه افزایش چشمگیری پیدا کند. شرکت عرضه کننده از نوسانات مثبت قیمت نیز بهرهمند میشود. بنابراین شرکت عرضه کننده علاوه بر تأمین مالی در زمان عرضه اوراق با داشتن اختیار خرید در زمان سررسید، این امکان را پیدا میکند تا از افزایش قیمت دارایی پایه نیز در زمان سررسید استفاده کند.

نحوه پوشش ریسک در قراردادهای سلف موازی استاندارد

اوراق سلف موازی استاندارد را میتوان به دو دسته اوراق بدون اختیار تبعی و اوراق با اختیار تبعی تقسیم کرد که هر کدام از لحاظ میزان ریسک با هم تفاوت دارند. در ادامه نحوه پوشش ریسک را در این دو گروه بررسی میکنیم.

بررسی ریسک در اوراق با اختیار تبعی

خریداران اوراق با اختیار تبعی معمولا سرمایهگذارانی هستند که برای سرمایهگذاری در بازارهای مالی و اوراق بهادار مربوطه اقدام به خرید میکنند و عمدتا تمایل دارند تا در تاریخ سررسید این اوراق تسویه نقدی انجام دهند. در اوراق دارای اختیارات تبعی ریسک نوسانات قیمت پوشش داده میشوند.

در اوراق با اختیار تبعی همراه با معامله قرارداد سلف موازی، اختیارات تبعی نیز به طرفین معامله داده میشود تا در صورت نوسانات شدید در قیمت دارایی پایه، این اختیارات بهعنوان پوششی برای ریسکهای احتمالی باشد. برای اینکه درک بهتری از نحوه کارکرد اختیارات تبعی در قراردادهای سلف موازی استاندارد داشته باشید، در ادامه این مطلب با ذکر مثالی احتمال رویداد حالات مختلف را بررسی میکنیم.

برای مثال فرض کنید قیمت پایه برابر با ده میلیون تومان است و حداقل و حداکثر سود تضمینی به ترتیب برابر با ۱۸ و ۲۰ درصد باشد. در این حالت با استفاده از اختیارات تبعی سه حالت قابل بررسی است.

- قیمت دارایی ۱۸ الی ۲۰ درصد افزایش پیدا میکند: در این حالت تحویل فیزیکی یا تسویه نقدی انجام میشود.

- دارایی پایه در زمان سررسد کمتر از ۱۸ درصد رشد میکند: در این حالت خریدار میتواند اختیار فروش خود را اعمال کند و علاوه بر دریافت ده میلیون تومان، ۱۸ درصد سود از فروشنده دریافت کند.

- قیمت دارایی پایه در زمان سررسید بیش از ۲۰ درصد افزایش پیدا میکند: در این حالت فروشنده از اختیار خرید خود استفاده میکند و ده میلیون تومان بههمراه ۲۰ درصد سود را به خریدار میدهد.

بررسی ریسک در اوراق بدون اختیار تبعی

هدف خریداران اوراق بدون اختیار تبعی معمولا تحویل فیزیکی کالای پایه است. این خریداران مصرفکنندگان کالاها هستند و برای تأمین کالای موردنظر اقدام به خرید اوراق مربوطه میکنند. اوراقی که بدون اختیار تبعی هستند، بازدهی آنها با نوسانات قیمت دارایی پایه ارتباط مستقیمی دارد. بنابراین خریدار و فروشنده در معرض ریسک نوسانات قیمت دارایی پایه هستند.

مزایای اوراق سلف موازی استاندارد

اوراق سلف موازی استاندارد برای تولید کننده و سرمایهگذار دارای مزایایی است که در ادامه این مطلب آنها را شرح میدهیم.

تأمین مالی تولید کننده

شرکتها میتوانند با فروش اوراق سلف موازی استاندارد جذب سرمایه کنند. در واقع شرکتهای تولیدی با پیش فروش بخشی از تولیدات آینده خود میتوانند تأمین مالی موردنیاز خود را انجام دهند. بنابراین شرکتها میتوانند منابع مالی برای گسترش تولیدات و سرمایهگذاریهای خود را از طریق فروش اوراق سلف موازی استاندارد تأمین کنند.

امکان فروش در بازار ثانویه

یکی از مزایای اصلی اوراق سلف موازی استاندارد نسبت به قراردادهای سلف وجود بازار ثانویه برای این اوراق است. در بازار ثانویه خریدار اوراق سلف میتواند این اوراق را به شخص دیگری بفروشد. بنابراین دارا بودن بازار ثانویه باعث جذابیت بیشتر این اوراق نسبت به قراردادهای سلف است.

پوشش ریسک برای تغییرات قیمت در آینده

با توجه به امکان استفاده از ابزارهای اختیار خرید و اختیار فروش تبعی میتوان از ریسک نوسانات قیمت دارایی پایه جلوگیری کرد. بنابراین خریدار اوراق سلف موازی استاندارد بر اساس ابزار اختیار فروش تبعی این اختیار را پیدا میکند تا در زمان سررسید قرارداد تعداد مشخصی از دارایی پایه را به عرضه کننده با قیمت اعمال تعیین شده بفروشد. از طرف دیگر همراه با معامله اوراق سلف موازی استاندارد، خریدار نیز اختیار خرید تعداد مشخصی از دارایی پایه را در زمان سررسید و با قیمت اعمال تعیین شده به عرضه کننده میدهد. بنابراین با استفاده از این ابزارهای معاملاتی از ریسک تغییرات قیمت دارایی پایه جلوگیری میشود.

افزایش نقدشوندگی با حضور بازارگردان

حضور بازارگردان این امکان را برای خریداران اوراق سلف موازی استاندارد ایجاد میکند تا برای فروش اوراق سلف موازی استاندارد نگرانی نداشته باشند. به عبارت دیگر در صورتی که خریدار اوراق سلف نتواند در بازار ثانویه اوراق را بفروشد، بازارگردان این اوراق را از وی خریداری میکند. بنابراین علاوه بر تضمین حداقل سود برای سرمایهگذار توسط اختیارات تبعی که همراه با معامله اوراق سلف به خریدار داده میشود، وجود بازارگردان موجب افزایش اعتماد خریدار میشود و درجه نقدشوندگی اوراق سلف موازی استاندارد را افزایش میدهد.

اوراق سلف موازی سکه

اوراق سلف موازی سکه یکی از اوراق سلف موازی است که سکه بهعنوان دارایی پایه آن محسوب میشود. اوراق سلف سکه توسط بانک ملی پیشفروش شدهاند و این قابلیت را دارند تا خریداران بتوانند تا قبل از زمان سررسید آنها را معامله کنند. در واقع اوراق سلف سکه دارای بازار ثانویه است. البته افرادی که تمایل به فروش اوراق سلف سکه را ندارند میتوانند در زمان سررسید با مراجعه به بانک ملی ایران نسبت به دریافت سکه اقدام کنند.

نحوه تحویل سکه در اوراق سلف

افرادی که اوراق سلف سکه را خریداری میکنند میتوانند قبل از زمان سررسید این اوراق را به دفعات خرید و فروش کنند. تحویل سکه به آخرین خریدار یا دارنده اوراق سلف سکه انجام میشود. نحوه تحویل سکه نیز با استفاده از گواهی سپرده سکه با تحویل یک روزه انجام میشود. پس از دریافت گواهی سپرده سکه، دارنده گواهی سپرده میتواند نسبت به فروش گواهی سپرده در بورس کالا اقدام کند یا میتواند سکه فیزیکی را از خزانه بانک مربوطه دریافت کند.

اوراق سلف موازی خودرو

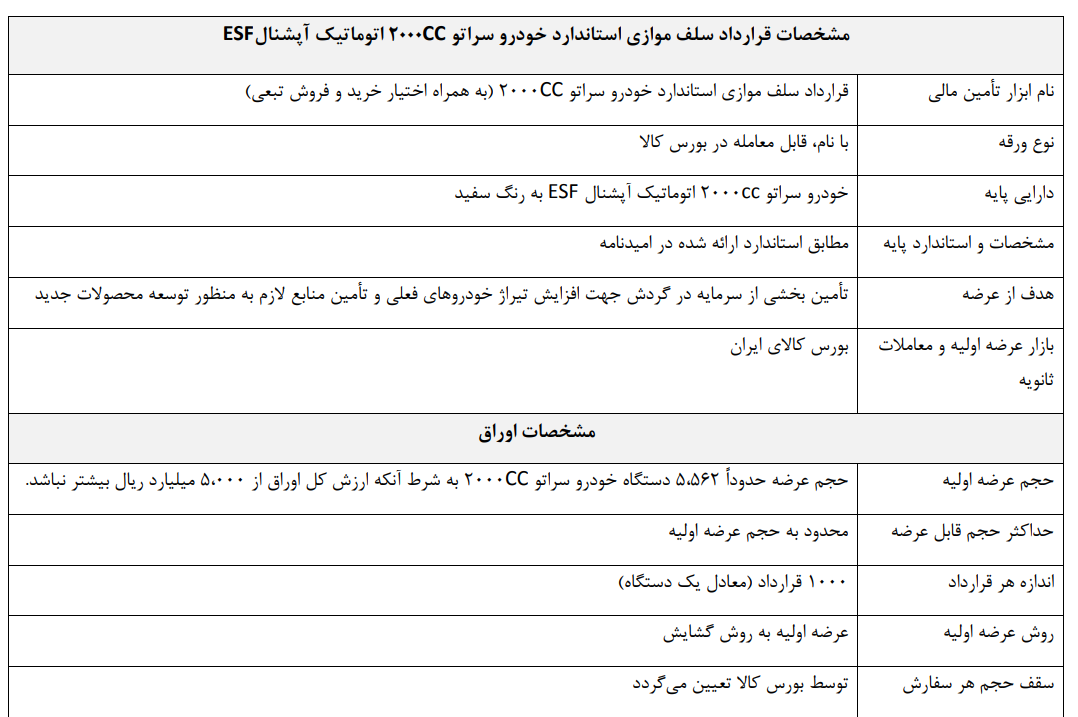

خودروسازان میتوانند برای تأمین منابع خود با استفاده از اوراق سلف موازی استاندارد سرمایههای لازم برای تولیدات محصولات آتی خود را بهدست آورند. با جستجوی عبارت اوراق سلف موازی خودرو در اینترنت در همان صفحات نخست با عنوان اوراق سلف موازی استاندارد خودروی سراتو شرکت سایپا مواجه میشوید. البته با کلیک بر روی آن متوجه میشوید که این اطلاعیه عرضه مربوط به سال ۱۳۹۶ شرکت سایپا است که برای تأمین مالی از اوراق سلف موازی استاندارد استفاده کرده است. در تصویر زیر بخشی از اطلاعیه عرضه اولیه اوراق سلف موازی استاندارد خودروی سراتو شرکت سایپا مربوط به سال ۱۳۹۶ را مشاهده میکنید.

در تصویر زیر قسمتی از اطلاعیه عرضه اولیه محصول دیگری را مشاهده میکنید.

جمع بندی

در ابتدای این مطلب از مجله فرادرس درباره قرارداد سلف و مفهوم آن توضیح دادیم و کاربرد آن را برای عرضه کننده شرح دادیم. سپس برای نمونه به فروش خودرو با قراردادهای سلف اشاره کردیم و کاربرد قرارداد سلف را برای خریدار شرح دادیم. با توجه به اینکه قراردادهای سلف دارای بازار ثانویه نیستند بنابراین اوراق سلف موازی استاندارد که نوع تکامل یافتهای از قراردادهای سلف محسوب میشوند به عنوان راهکاری برای حل این مشکل بهوجود آمدند.

بنابراین در ادامه این مطلب اوراق سلف موازی استاندارد و نحوه عرضه آن را شرح دادیم. سپس شرایط دارایی پایه برای عقد قرارداد سلف موازی استاندارد را توضیح دادیم. درباره افرادی که در بازار اوراق سلف موازی استاندارد فعالیت میکنند و نحوه خرید این اوراق توضیحاتی دادیم. سپس بازار ثانویه و امیدنامههای قرارداد سلف را شرح دادیم. اختیار خرید تبعی و اختیار فروش تبعی به عنوان ابزاری هستند که میتوانند همراه با معامله اوراق بهکار گرفته شوند و ریسک این معاملات را کاهش دهند.

بنابراین در ادامه این مطلب نحوه پوشش ریسک در قراردادهای سلف موازی استاندارد را با استفاده از این ابزار توضیح دادیم. در ادامه ریسک اوراق سلف را با اختیار تبعی و بدون اختیار تبعی شرح دادیم. سپس مزایای اوراق سلف را توضیح دادیم و اوراق سلف سکه و نحوه تحویل سکه در اوراق سلف را بیان کردیم. در پایان نیز اوراق سلف موازی خودرو را شرح دادیم.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش بورس کالا» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- بورس کالا چیست ؟ – از صفر تا صد + فیلم آموزشی رایگان

- انواع بورس کالا و هر آنچه باید در مورد آن ها بدانید

- نحوه ثبت نام در بورس کالا + مدارک لازم و آموزش مراحل

- نحوه دریافت کد بورس کالا – از مدارک لازم تا مدت زمان و هزینه

- نحوه خرید از بورس کالا به زبان ساده

- حساب وکالتی بورس کالا چیست ؟ + مدارک لازم و نحوه افتتاح

- خرید سکه از بورس کالا چگونه انجام می شود؟ – راهنمای کامل و دقیق

- گواهی سپرده کالایی چیست؟ – هرآنچه باید بدانید به زبان ساده

- نحوه خرید خودرو از بورس کالا – آموزش به زبان ساده

- بازار مشتقه بورس کالا چیست ؟ – به زبان ساده

- خرید سیمان از بورس کالا – نحوه خرید به زبان ساده

- گواهی سپرده سکه طلا چیست ؟ – به زبان ساده + نحوه خرید

- خرید نقره از بورس کالا – نحوه خرید به زبان ساده

- خرید زعفران از بورس کالا – راهنمای خرید به زبان ساده

- بازار فرعی بورس کالا چیست ؟ – به زبان ساده

- قرارداد اختیار معامله چیست ؟ – به زبان ساده و در بورس کالا

- بازار فیزیکی بورس کالا چیست ؟ – به زبان ساده

- خرید میلگرد از بورس کالا – به زبان ساده

- محصولات بورس کالا چیست ؟ – نحوه خرید به زبان ساده

- انواع قرارداد بورس کالا چیست ؟ — به زبان ساده

- اوراق مشتقه چیست ؟ – به زبان ساده

- اوراق سلف موازی چیست ؟ – به زبان ساده و در بورس کالا(همین مطلب)