نسبت های مالی چیست؟ – معرفی انواع و نحوه محاسبه

سرمایهگذاران و تحلیلگران بازارهای مالی برای اینکه بتوانند درک بهتری از وضعیت شرکتها داشته باشند، میبایست اطلاعات مالی شرکتها را در صورتهای مالی آنها بررسی کنند. در این میان نسبتهای مالی این امکان را به سرمایهگذاران میدهند تا بتوانند بررسی بهتری از وضعیت شرکتها داشته باشند. علاوه بر این سرمایهگذارن برای خرید سهام شرکتها و انجام تحلیل بنیادی شرکتها میبایست نسبتهای مالی شرکت مربوطه را بررسی کنند تا بتوانند سرمایهگذاری مطمئنتری را انجام دهند. در این مطلب از مجله فرادرس به این موضوع میپردازیم که نسبت های مالی چیست و انواع آن را شرح میدهیم. برای این منظور پس از توضیحاتی درباره نسبتهای مالی، برخی از مهمترین آنها را شرح میدهیم و نحوه محاسبه آنها را توضیح میدهیم و در ادامه نسبتهای مالی جهت اخذ وام و نسبتهای مالی مهم برای بانکها را شرح میدهیم.

نسبت های مالی چیست؟

نسبتهای مالی بررسی صورتهای مالی شرکتها بهگونهای است که اقلام موجود در آن از حالت ریالی خارج شده و بهصورت نسبتهایی بیان میشوند. بنابراین با توجه به تبدیل اطلاعات موجود در صورتهای مالی شرکتها به نسبتهایی که بتوان آنها را با هم مقایسه کرد، تحلیلگران بنیادی و افرادی که قصد بررسی وضعیت شرکت را دارند، میتوانند آن را بهتر ارزیابی کنند.

برای مثال در بررسی ترازنامه شرکتها اقلام متنوعی را از انواع داراییهای جاری، بدهیها و دیگر اقلام بهدست میآوریم. نسبتهای مالی این امکان را به تحلیلگران میدهند تا بتوانند از اطلاعات موجود در اقلام صورتهای مالی بهصورت کاربردی استفاده کنند. اقلامی که در صورتهای مالی شرکتها وجود دارند، هنگامی میتوانند بهدرستی تحلیل شوند که آنها را بتوان در قالب نسبتهای مالی و بهصورت ملموس بیان کرد. بنابراین با توجه به نسبت های مالی که از اقلام صورتهای مالی شرکتها بهدست میآید، تحلیلگران میتوانند تصمیمهای بهتری را برای سرمایهگذاری در شرکت مربوطه بگیرند. در ادامه به این موضوع میپردازیم که اهمیت نسبت های مالی در بورس چیست و نحوه استفاده از نسبت های مالی در بورس را شرح میدهیم.

اهمیت نسبت های مالی در بورس چیست؟

علاوه بر اینکه بررسی نسبتهای مالی این امکان را به صاحبان صنایع برای تحلیل بهتر وضعیت شرکت میدهد، نسبتهای مالی به سرمایهگذاران سهام شرکتها کمک میکند تا بتوانند با تصمیمگیریهای مناسب، سهامهای بهتری را برای سرمایهگذاری انتخاب کنند. برای آشنایی بیشتر با مفاهیم اولیه بورس میتوانید فیلم آموزش مقدماتی ورود به بازار بورس و نکات کاربردی فرادرس را از لینک زیر مشاهده کنید.

بنابراین سرمایهگذاران با استفاده از پویایی نسبتهای مالی میتوانند با تحلیل نسبتهای مالی در سالهای گذشته و مقایسه آن با وضعیت شرکت، درک بهتری از وضعیت مالی شرکت موردنظر داشته باشند. در این حالت با توجه به اینکه در بورس، صنایع متنوعی همانند خودرو، پتروشیمی و غیره وجود دارد، سرمایهگذاران در ابتدا میکوشند تا نسبتهای مالی شرکت موردنظر را با نسبتهای مالی دیگر شرکتهای صنعت مربوطه مقایسه کنند و در نهایت میتوانند نسبتهای مالی را در دید وسیعتری با برخی از شرکتهای خارج از صنعت مربوطه نیز مقایسه کنند.

نحوه استفاده از نسبت های مالی در بورس

بررسی نسبتهای مالی در بورس یکی از موارد مهمی است که در تحلیل بنیادی سهام مطرح میشود. تحلیلگران با استفاده از صورتهای مالی شرکتها میتوانند نسبتهای مالی موردنظر را استخراج کنند. اما نکته مهمی که در استفاده از انواع نسبت های مالی در تحلیل بنیادی شرکتهای بورسی وجود دارد، تاثیر خبری انتشار نسبت مالی مربوطه بهعنوان نوعی سیگنال است.

بنابراین برخی از نسبتهای مالی در بورس همانند سیگنالی برای خرید یا فروش عمل میکنند و ممکن است باعث نوسانات قیمتی در بازار مربوطه شود. با توجه به این موضوع تریدرها و سرمایهگذاران میبایست در تصمیمگیریهای خود نسبتهای مالی متنوعی را در کنار هم بررسی کنند تا بتوانند درک درستی از شرایط شرکت مربوطه بهدست آورند.

آشنایی با نسبت های مالی با فرادرس

برای محاسبه نسبتهای مالی حسابداران در ابتدا اطلاعات موردنیاز خود را از صورتهای مالی استخراج میکنند. بنابراین برای محاسبه نسبت های مالی در ابتدا میبایست اطلاعات مالی گوناگونی همانند میزان فروش، بدهیها، داراییها، سود خالص و دیگر موارد موردنیاز را با توجه به نوع نسبت مالی مورد نظر استخراج کنید.

سپس با توجه به اهداف مورد نظر برای بررسی وضعیت مالی شرکت میتوانید نسبت مالی مربوطه را انتخاب کنید. برای مثال میتوانید از نسبت بدهی به سرمایه برای بررسی میزان سلامت شرکت استفاده کنید. سپس با توجه به فرمول مربوط به هر کدام از نسبتهای مالی میتوانید اطلاعات دریافتی را در فرمول مربوطه قرار داده و با توجه به نسبت مالی موردنظر آن را تجزیه و تحلیل کنید. برای این منظور در ادامه این مطلب در ابتدا پس از معرفی انواع صورتهای مالی، برخی از مهمترین نسبتهای مالی را بههمراه فرمول مربوطه شرح میدهیم.

در صورتی که به این مباحث علاقهمند هستید میتوانید به فیلمهای آموزشی مرتبط که در فرادرس تهیه شده است، از طریق لینکهای زیر دسترسی پیدا کنید.

- فیلم آموزش شناخت صورت های مالی فرادرس

- فیلم آموزش حسابداری و حسابرسی بخش عمومی فرادرس

- فیلم آموزش مبانی حسابداری مدیریت فرادرس

- فیلم آموزش حسابرسی عملیاتی فرادرس

- آموزش حسابرسی عملکرد فرادرس

- فیلم آموزش کشف تقلب در صورت های مالی فرادرس

- فیلم آموزش حسابداری پیمانکاری فرادرس

- فیلم آموزش حسابداری ویژه بازار کار فرادرس

برای دسترسی به فیلمهای آموزشی بیشتر در حوزه حسابداری و مدیریت مالی میتوانید از لینکهای زیر استفاده کنید.

تجزیه و تحلیل نسبت های مالی

برای اینکه بتوانیم نسبتها مالی را تجزیه و تحلیل کنیم در ابتدا نیاز داریم تا با استفاده از فرمول نسبت مالی موردنظر، مقدار نسبت مالی مربوطه را پیدا کنیم. پس از محاسبه انواع نسبتهای مالی میتوانیم با مقایسه آنها با یکدیگر و بررسی روندهای افزایشی و کاهشی مربوطه، آنها را تجزیه و تحلیل کنیم. بنابراین برای تجزیه و تحلیل نسبتهای مالی در ابتدا نیاز داریم تا با صورتهای مالی اساسی آشنا شویم که در ادامه آنها را شرح میدهیم.

انواع صورتهای مالی اساسی

صورتهای مالی شرکتها که برای تهیه نسبتهای مالی استفاده میشوند را میتوانیم به انواع زیر تقسیمبندی کنیم که در ادامه دو مورد از آنها یعنی ترازنامه و صورت سود و زیان را شرح میدهیم.

- ترازنامه شرکت

- صورت سود و زیان

- صورت جریان وجوه نقد

- صورت سود و زیان جامع

ترازنامه چیست؟

ترازنامه شرکتها وضعیت اقتصادی شرکت را در بازه زمانی مشخصی گزارش میکند. ترازنامه شرکت را که به آن صورت وضعیت اقتصادی شرکت نیز میگویند، فهرستی از داراییها، بدهیها و حقوق صاحبان سهام شرکت را گزارش میکند. بنابراین ترازنامه شرکتها فهرستی از موارد زیر را شامل میشود.

- داراییهای جاری

- داراییهای غیرجاری

- بدهیهای جاری

- بدهیهای غیرجاری

- حقوق صاحبان سهام

صورت سود و زیان چیست؟

صورت سود و زیان گزارش عملکردی واحدهای تجاری و شرکتها است. به عبارت دیگر صورت سود و و زیان فهرستی از درآمدها و هزینههای شرکت را در دوره مالی موردنظر نشان میدهد. برای اینکه بتوان عملکرد شرکتها را در بازههای زمانی مشخصی ارزیابی کرد، از بازههای زمانی بهنام دوره مالی برای بررسی فعالیتهای تجاری شرکتها استفاده میکنند.

دورههای مالی به دورههای سهماه، ششماهه، نهماهه و سالانه تقسیم میشوند. بنابراین شرکتها با استفاده از صورت سود و زیان میتوانند عملکرد شرکت را در دورههای مالی قبلی ارزیابی و عملکرد شرکت را در دورههای مالی آتی پیشبینی کنند. در ادامه به این موضوع میپردازیم که نسبت های مالی در حسابداری چیست و انواع آن را نام میبریم.

نسبت های مالی در حسابداری چیست؟

نسبتهای مالی در حسابداری این امکان را به شرکتها میدهند تا بتوانند از وضعیت شرکت مربوطه آگاهی بیشتری پیدا کنند و نقاط قوت و ضعف آن را بهتر ارزیابی کنند. حسابداران تمامی اطلاعات و تراکنشهای مالی شرکتها و واحدهای تجاری را ثبت میکنند. سپس با پردازش و تحلیل این اطلاعات، نتایج فعالیتهای شرکت مربوطه را در اختیار افراد قرار میدهند. برای کسب اطلاعات بیشتر درباره رشته حسابداری میتوانید مطلبی با همین عنوان را در مجله فرادرس مطالعه کنید.

اطلاعات و تحلیلهای مالی علاوه بر اینکه مدیران و صاحبان صنایع را در جریان وضعیت اقتصادی و مالی شرکت قرار میدهد، برای سرمایهگذاران و سهامداران نیز از اهمیت بالایی برخوردار است. نسبتهای مالی در حسابداری یکی از اطلاعات مالی ارزشمندی است که توسط صاحبان صنایع و سرمایهگذاران برای انجام تصمیمهای مالی استفاده میشود. برخی از مهمترین نسبتهای مالی را در فهرست زیر مشاهده میکنید که در ادامه هر کدام را شرح میدهیم.

- نسبتهای مالی نقدینگی

- نسبتهای مالی اهرمی

- نسبتهای مالی کارآیی

- نسبتهای مالی سودآوری

در ادامه به این موضوع میپردازیم که نسبت های مالی نقدینگی چیست و کاربرد نسبت های مالی نقدینگی را بیان میکنیم.

نسبت های مالی نقدینگی چیست؟

نسبتهای مالی نقدینگی توانایی شرکتها را در پرداخت تعهدات کوتاهمدت خود ارزیابی میکنند. بنابراین نسبتهای مالی نقدینگی در واقع وضعیت نقدینگی شرکت را بررسی میکنند. بانکها و موسساتی که قصد دارند وامهای کوتاهمدتی را در اختیار شرکت قرار دهند، از نسبتهای نقدینگی استفاده میکنند.

این موسسات مالی با بررسی نسبتهای نقدینگی برای شرکت مربوطه میزان توانایی شرکت را در بازپرداخت وامهای دریافتی میسنجند. هر شرکت بدهیهایی دارد که میبایست آنها را در سررسیدهای کوتاهمدتی پرداخت کند. این بدهیها که در نهایت در مدت زمانی یکساله میبایست پرداخت شوند، را بدهیهای جاری شرکت میگویند. نسبتهای نقدینگی نیز میزان توانایی شرکتها را در پرداخت اینگونه بدهیهای کوتاه مدت بررسی میکند.

کاربرد نسبت های مالی نقدینگی چیست؟

نسبتهای مالی نقدینگی علاوه بر اینکه در بررسی وضعیت نقدینگی شرکتها استفاده میشوند میتوانند در نحوه تعامل شرکتها نیز تاثیرگذار باشند. برای مثال فرض کنید شرکتی قصد دارد مواد اولیهای را برای تولید محصولی در اختیار شرکت تولیدکنندهای قرار دهد.

از سویی دیگر شرکت تامینکننده مواد اولیه میخواهد هزینه مواد اولیه را در بازه زمانی کمتر از یک سال از شرکت تولید کننده دریافت کند. در این حالت شرکت تامینکننده مواد اولیه با بررسی صورتهای مالی و نسبتهای مالی نقدینگی در شرکت میتواند توانایی شرکت تولید کننده را در پرداخت بدهیهای کوتاهمدت بررسی کند.

بنابراین با توجه به اطلاعات بهدست آمده از نسبتهای مالی نقدینگی میتواند جهت همکاری با شرکت تصمیمگیری بهتری را انجام دهد. در ادامه یکی از انواع نسبتهای مالی نقدینگی بهنام نسبت جاری را شرح میدهیم.

نسبت جاری چیست؟

نسبت جاری نشاندهنده توانایی شرکت در بازپرداخت بدهیهای کوتاه مدت است. بنابراین با استفاده از نسبت جاری توانایی شرکت را در پرداخت بدهیهای کوتاه مدت آن میسنجند.

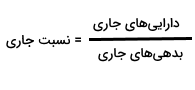

نسبت جاری اولین نسبت از نسبتهای مالی نقدینگی شرکتها محسوب میشود. این نسبت از تقسیم داراییهای جاری بر بدهیهای جاری بهدست میآید. بنابراین با توجه به فرمول نسبت جاری که در زیر آورده شده است، هراندازه نسبت جاری شرکت عددی بزرگتر باشد، نشاندهنده توانایی بیشتر شرکت مربوطه در پرداخت تعهدات کوتاه مدت است.

زمانی که بانکها برای پرداخت وامهای کوتاهمدت شرکتها را بررسی میکنند، نسبت جاری شرکت مربوطه را بررسی میکنند و زمانی که نسبت جاری نزدیک عدد دو باشد با خیال آسودهتری نسبت به پرداخت وامهای درخواستی به شرکت موردنظر اقدام میکنند.

اما در صورتی که نسبت جاری از عدد یک کمتر باشد، بانکها معمولا در پرداخت وامها سختگیری بیشتری میکنند. این سختگیری به این دلیل است که با توجه به نسبت جاری پایین شرکتها، بانکها متوجه میشوند که شرکت مربوطه بدهیهای جاری خود را نیز بهسختی میتواند پرداخت کند. بنابراین برای پرداخت وام به این شرکتها سختگیری بیشتری میکنند.

فرمول نسبت جاری

برای اینکه بتوانیم نسبت جاری را محاسبه کنیم، میتوانیم از فرمول زیر استفاده کنیم. همانطور که مشاهده میکنید در فرمول نسبت جاری، در صورت کسر داراییهای جاری و در مخرج آن بدهیهای جاری قرار دارند.

نحوه بررسی نسبت های جاری

برای اینکه بتوانیم نسبت جاری را بررسی کنیم در ابتدا نیاز داریم تا آن را از اقلام صورتهای مالی مهمی همانند ترازنامه شرکت مربوطه محاسبه کنیم. سپس با توجه به مقدار محاسبهشده برای این نسبت میتوانیم تعبیر و تفسیر خود را از آن انجام دهیم.

اما برای اینکه بتوانیم تعبیر بهتری از این نسبت داشته باشیم، نیاز داریم تا از علت رسیدن نسبت جاری به عدد موردنظر اطلاع پیدا کنیم. به عبارت دیگر نیاز داریم تا مقداری عمیقتر شویم و اجزای داراییهای جاری و بدهیهای جاری را بررسی کنیم. برای مثال زمانی که نسبت جاری یک شرکت عدد بزرگی باشد ممکن است اینگونه تعبیر شود که شرکت مربوطه میتواند بدهیهای کوتاهمدت خود را بهراحتی پرداخت کند.

اما از سویی دیگر با توجه به نوع و میزان داراییهای جاری، مقدار عددی بزرگ برای نسبتهای جاری ممکن است نشانه خوبی برای وضعیت شرکت مربوطه نباشد. برای درک بهتر این موضوع در ابتدا نیاز است تا با اجزای داراییها و بدهیهای جاری در ترازنامه شرکتها آشنا شویم.

اجزای داراییهای جاری در ترازنامه

«ترازنامه» (Balance Sheet) یکی از مهمترین صورتهای مالی شرکتها محسوب میشود که میزان داراییهای و بدهیهای شرکت مربوطه و در حالت کلی وضعیت کلی شرکت را مشخص میکند. ترازنامه از اقلام زیادی تشکیل شده است که دارایی جاری نمونهای از این اقلام است که در بهدست آوردن نسبت جاری برای شرکتها استفاده میشوند.

داراییهای جاری شرکت قدرت نقدشوندگی بالایی دارند و آنها را میتوان حداکثر در بازه زمانی یک ساله نقد کرد. از سویی دیگر داراییهای جاری از اقلام متنوعی تشکیل شدهاند که در ادامه اقلام آن را شرح میدهیم.

- موجودی نقدی: موجودی نقدی به آن دسته از داراییهای شرکت گفته میشود که بهصورت موجودی ریالی یا ارزی در حسابهای شرکت قرار دارد. این موجودی نقدشوندهترین موجودی شرکت است و شرکت مربوطه هر زمان بخواهد میتواند از این موجودی استفاده کند.

- سرمایهگذاری کوتاه مدت: برخی از داراییهای جاری شرکت در قالب سپردههای کوتاه مدتی قرار دارد که در حوزهای غیر از فعالیت اصلی شرکت سرمایهگذاری شده است. این نوع داراییهای جاری نیز در بازه زمانی کمتر از یک سال مالی قابل برداشت است.

- دریافتنیهای تجاری: بخشی از داراییهای جاری شرکت مربوط به دریافتنیهایی است که شرکت از فروش محصولات یا ارائه خدمات به افراد و شرکتهای دیگر میتواند بهدست آورد.

- موجودی مواد و کالا: موجودی مواد و کالا در شرکتها را میتوان به سه دسته تقسیم کرد. یک دسته از این موجودی شامل مواد اولیه میشود که برای تولید محصولات بهکار برده میشود. علاوه بر مواد اولیه، محصولات در حال ساخت و آن دسته از کالاهایی که در انبار موجود هستند نیز بهعنوان موجودی مواد و کالا محسوب میشوند.

- پیشپرداختها: در مواردی شرکت برای تامین مواد اولیه یا دریافت برخی از خدمات ضروری نیاز دارد تا برخی سفارشات و پیشپرداختها را انجام دهد. این پیشپرداختها و سفارشات نیز جزء داراییهای جاری شرکت محسوب میشوند.

بدهیهای جاری چیست؟

بدهیهای جاری شرکتها آن دسته از بدهیهای شرکت هستند که شرکت میبایست در مدت یک سال یا کمتر از یک سال مالی آنها را پرداخت کند. بدهیهای جاری برای محاسبه نسبت جاری که یکی از انواع نسبتهای مالی محسوب میشود، برای بررسی وضعیت شرکت استفاده میشود. از سویی دیگر بدهیهای جاری از اقلام متنوعی تشکیل شده است که در ادامه این مطلب از مجله فرادرس آنها را شرح میدهیم.

- پرداختنیهای تجاری: هر شرکتی پرداختنیهایی دارد که میبایست آنها را در کمتر از یک سال مالی پرداخت کند. این بدهیهای جاری که مربوطه به فعالیتهای اصلی شرکت است میتواند بابت موارد مختلفی همانند تامین مواد اولیه مورد نیاز شرکت، بهوجود آمده باشد.

- پیشدریافتها: پیشدریافتها نیز یکی از انواع بدهیهای جاری محسوب میشوند. پیشدریافتها زمانی به وجود میآیند که شرکت برای ارائه خدمات یا تحویل کالایی، هزینههای مربوطه را از پیش دریافت کند. در این حالت با توجه به اینکه شرکت موردنظر میبایست کالا و خدمات را در آینده به مشتری ارائه کند، بنابراین پیشدریافتها یکی از انواع بدهیهای جاری هستند که در محاسبات نسبت جاری همراه با دیگر بدهیهای جاری در محاسبات لحاظ میشوند.

- سود سهام پرداختی: سود سهام پرداختی مبلغی است که شرکتها میبایست از سود شرکت بین سهامداران تقسیم کنند. شرکتها هر ساله مجمعی تشکیل میدهند که در آن سود بهدست آمده به ازای هر سهم را مشخص میکنند. از سویی دیگر شرکتها معمولا مقداری از این سود را بین سهامداران تقسیم میکنند. با توجه به اینکه شرکتها میبایست در بازه زمانی مشخصی که کمتر از یک سال است، سود شرکت را بین سهامداران تقسیم کنند، بنابراین شرکتها مقدار این سود را جزء بدهیهای جاری در نظر میگیرند.

- تسهیلات مالی: برخی از شرکتها وامهایی دریافت میکنند که میبایست آنها را تا پایان سال مالی پرداخت کنند. بنابراین با توجه به بازه زمانی محدود یک ساله برای بازپرداخت این وامها، تسهیلات مالی موردنظر را میتوان جزء بدهیهای جاری شرکتها در نظر گرفت.

اهمیت بررسی اجزای نسبت های جاری چیست؟

برای بررسی نسبتهای جاری نیاز است تا اجزای تشکیلدهنده آن و مقدار اقلام آن بهطور دقیق محاسبه شوند. در این حالت با توجه به اینکه در صورت کسر نسبت جاری میبایست داراییهای جاری را لحاظ کنیم و در مخرج کسر فرمول نسبت جاری، مقدار بدهیهای جاری قرار میگیرد، در صورتی که به اقلام داراییها و بدهیهای جاری در این فرمول توجه نشود، این نسبت را نمیتوان بهدرستی تحلیل کرد.

بنابراین نیاز است تا در مورد اقلام تشکیلدهنده داراییها و بدهیهای جاری دقت شود. برای روشنتر شدن این موضوع فرض کنید مقدار داراییهای جاری یک شرکت ۱۵۰ میلیون تومان باشد. همانطور که پیشتر ذکر شد، داراییهای جاری از اقلام متنوعی همانند موجودی نقدی، سرمایهگذاریهای کوتاهمدت و غیره تشکیل شده است.

در این حالت در صورتی که ۱۲۰ میلیون از داراییهای جاری این شرکت را داراییهای نقدی تشکیل دهد، در این صورت بزرگتر بودن نسبت جاری نمیتواند نشانه خوبی از وضعیت شرکت مربوطه باشد. این موضوع به این دلیل است که با توجه به میزان تورم موجود در کشور نگه داشتن مقدار زیادی از داراییها به صورت نقد در نهایت شرکت مربوطه را با زیان مواجه میکند.

بهعبارت دیگر نگهداری نسبت بالایی از داراییهای جاری شرکت بهصورت نقد بیانگر عدم مدیریت صحیح در ارتباط با نحوه اداره داراییها است. بنابراین در صورتی که بالا بودن نسبت جاری به دلیل افزایش موجودی نقدی در شرکت مربوطه باشد، این موضوع وضعیت نامطلوبی را در نحوه مدیریت داراییهای شرکت نشان میدهد.

اهمیت اجزای تشکیلدهنده داراییهای جاری

توجه به اجزای تشکیلدهنده داراییهای جاری برای بررسی و تعبیر نسبت جاری از اهمیت بالایی برخوردار است. با وجود اینکه نسبت جاری نشاندهنده نسبت داراییهای جاری به بدهیهای جاری است، اما این نسبت مقدار و نوع اجزای تشکیلدهنده داراییها و بدهیهای جاری را بیان نمیکند.

بنابراین افرادی که میخواهند تحلیل درستی از این نسبت بهدست آورند، نیاز دارند تا درک درستی از نوع و مقدار هر یک از اقلام تشکیلدهنده داراییها و بدهیهای جاری بهدست آورند. در قسمت قبلی با مثالی عدم مدیریت درست داراییها با توجه به وجود درصدی بالا از موجودی نقد در داراییهای جاری بررسی شد.

در این قسمت نیز قصد داریم در مثالی یکی دیگر از اجزای تشکیلدهنده داراییهای جاری بهنام موجودی مواد و کالا را بررسی کنیم و اهمیت آن را در نسبت جاری بیان کنیم. بنابراین در ادامه این مطلب به این موضوع میپردازیم که اهمیت موجودی مواد و کالا در نسبت جاری بهعنوان یکی از انواع نسبت های مالی چیست و ارتباط آن را با نسبت مالی مربوطه شرح میدهیم.

اهمیت موجودی کالا در نسبت های مالی چیست؟

یکی از نسبتهای مالی که در آن از موجودی مواد و کالا استفاده میشود، نسبت جاری برای شرکت موردنظر است. برای توضیح اهمیت توجه به مقدار موجودی مواد و کالا در محاسبه داراییهای جاری و نسبت جاری میبایست به این نکته توجه کنیم که بالا بودن موجودی دارایی و کالا در مواردی برای شرکت میتواند مطلوب باشد ولی در برخی از موارد نیز برای شرکت نامطلوب است. برای درک بهتر این موضوع زیاد بودن مواد و کالا را از دو جنبه مثبت و منفی در ادامه این مطلب شرح میدهیم.

جنبه منفی بالا بودن موجودی مواد و کالا

برای بررسی جنبههای منفی بالا بودن موجودی مواد و کالا میبایست شرایط فروش و دیگر عوامل بیرونی شرکت را در نظر بگیریم. برای مثال در شرایط عادی که شرایط مساعدی برای فروش محصول با توجه به وجود رقبا و بازار مصرفی وجود دارد، انباشت کالاها در شرکت بهعنوان موجودی کالا نشاندهنده ضعف در فروش شرکت و عدم مدیریت صحیح در میزان موجودی داراییها نسبت به کل داراییهای جاری است.

از سویی دیگر با توجه به اینکه مواد اولیه خریداری شده توسط شرکت نیز جزء داراییهای جاری شرکت محسوب میشوند و افزایش مواد اولیه باعث افزایش میزان موجودی مواد و دارایی در شرکت میشود، بنابراین در صورتی که بدون دلیل شرکت با افزایش مواد اولیه در انبار خود مواجه شود، این موضوع نیز نشاندهنده عدم مدیریت صحیح در استفاده از مواد اولیه در خط تولید شرکت است و برای شرکت موردنظر مطلوب نیست.

بنابراین برای اینکه بتوانیم نسبت جاری را که از داراییهای جاری تشکیل شده است بهدرستی تحلیل کنیم، نیاز داریم تا از دلایل افزایش انواع داراییهای جاری همانند موجودی مواد و کالا مطلع شویم.

جنبه مثبت بالا رفتن نسبت جاری با افزایش موجودی کالا

در مواردی نسبت جاری به دلیل بالا رفتن افزایش موجودی مواد خام اولیه بالا میرود. این موضوع میتواند به دلایل متنوعی بهوجود آید. در این حالت در صورتی که این موضوع به دلیل عدم مدیریت صحیح در خرید و استفاده از مواد اولیه در خط تولید باشد، برای شرکت مربوطه نامطلوب است.

اما در مواردی نیز نسبت جاری به میزان قابلقبولی با توجه به افزایش موجودی مواد اولیه بالا میرود. در این حالت نیاز است علت افزایش موجودی مواد اولیه بررسی شود تا تاثیر نهایی آن در میزان سودآوری شرکت مشخص شود.

برای مثال در مواردی با توجه به میزان تورم موجود در کالاها و تحریمهای اقتصادی، شرکتهایی ممکن است برخی از مواد اولیه را به مقدار نسبتا زیادی در انبارها ذخیره کنند. این موضوع با وجود اینکه میتواند باعث بالا رفتن نسبت جاری در شرکت موردنظر شود ولی بهدلیل خرید مواد اولیه با قیمتهایی مناسبتر، در نهایت باعث افزایش میزان سودآوری شرکت مربوطه میشود.

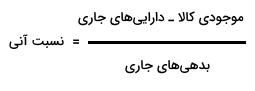

فرمول نسبت آنی از انواع نسبت های مالی چیست؟

نسبت آنی همانطور که از نام آن میتوان متوجه شد، نسبتی است که داراییهایی که قدرت نقدشوندگی بالاتری دارند را نسبت به بدهیهای جاری میسنجد. بنابراین نسبت آنی بسیار شبیه نسبت جاری است و تفاوت ان در لحاظ کردن آن دسته از داراییهایی است که نقدشوندهتر هستند.

برای این منظور از صورت کسر مربوط به فرمول محاسبه نسبت آنی که در زیر مشاهده میکنید، مقادیری نظیر پیشپرداختها و موجودی کالا حذف میشود. بنابراین برای بهدست آوردن نسبت آنی موجودی کالا را از داراییهای جاری کم میکنیم و آن را در صورت کسر قرار میدهیم. در مخرج کسر نیز بدهیهای جاری را قرار میدهیم.

در ادامه به این موضوع میپردازیم که نسبت های اهرمی از انواع نسبت های مالی چیست و انواع آن را بررسی میکنیم.

نسبت های اهرمی چیست؟

نسبتهای اهرمی توانایی شرکتها را برای انجام تعهدات بلندمدت بررسی میکنند. با توجه به این موضوع از این نسبتها میتوان بهعنوان نسبتهایی برای سنجش توان مالی بلندمدت شرکت نیز نام برد.

بررسی نسبتهای اهرمی برای سهامدارانی که قصد سرمایهگذاری با دید بلندمدتتری را در سهام دارند از این جهت دارای اهمیت است که این افراد با بررسی نسبتهای اهرمی میتوانند درباره توانایی شرکت در پرداخت بدهیهای بلندمدت آگاه شوند تا در صورت تعطیلی شرکت بتوانند با توجه به میزان سهامداری، سرمایه خود را دریافت کنند.

علاوه بر سهامداران، بانکها نیز میبایست توجه ویژهای به نسبتهای اهرمی شرکتها داشته باشند. با توجه به اینکه بانکها معمولا وامهای خود را با بازههای بازپرداخت بلندمدت در اختیار شرکتها قرار میدهند، بنابراین برای موسسات مالی و بانکهای وامدهنده میزان توانایی شرکتها در پرداخت بدهیهای بلندمدت اهمیت زیادی دارد.

نسبت بدهی یکی از مهمترین نسبتهای اهرمی است. بنابراین در ادامه این مطلب به این موضوع میپردازیم که نسبت بدهی از انواع نسبت های مالی چیست و این نسبت را مورد بررسی قرار میدهیم.

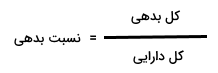

نسبت بدهی از انواع نسبت های مالی چیست؟

نسبت مجموع بدهیها به مجموع داراییهای یک شرکت را نسبت بدهی میگویند. نسبت بدهی شرکتها این موضوع را نشان میدهد که چه مقدار از داراییهای شرکت را بدهیهای آن تشکیل میدهد. نسبت بدهی شرکتها ساختار دارایی شرکتها را نیز نشان میدهد.

به عبارت دیگر نسبت بدهی نشان میدهد که چهمیزان از مجموع داراییهای شرکت از بدهیها تامین شده است. با توجه به اینکه در ترازنامههای شرکت مجموع بدهیها و مجموع داراییهای شرکت مربوطه قید میشود، بنابراین میتوانیم نسبت بدهی شرکت موردنظر را حساب کنیم.

برای مثال در صورتی که مجموع داراییهای یک شرکت صد میلیون تومان باشد و نسبت بدهی آن ۶۰ درصد باشد، این نسبت نشان میدهد که از صد میلیون داراییهای شرکت موردنظر مقدار ۶۰ میلیون آن مربوط به بدهیهای شرکت است. بنابراین تنها ۴۰ میلیون از داراییهای شرکت از محل دارایی صاحبان سهام است.

فرمول نسبت بدهی چیست؟

فرمول نسبت بدهی را میتوان بهصورت زیر نمایش داد. در این فرمول همانطور که ملاحظه میکنید، در صورت کسر مجموع بدهیها و در مخرج کسر مجموع داراییهای شرکت قرار دارد. بنابراین هر اندازه نسبت بدهی کوچکتر باشد، برای شرکت بهتر است. کوچک بودن نسبت بدهی این موضوع را نشان میدهد که مقدار بدهیهای شرکت نسبت به مجموع داراییهای آن کمتر است.

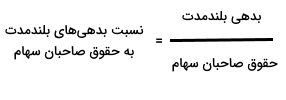

نسبت بدهی بلندمدت به حقوق صاحبان سهام

این نسبت نشان میدهد که چه مقدار از داراییهای شرکت توسط بستانکاران تامین شده است. بستانکاران شرکتهایی هستند که از آنها وام گرفته شده است. بنابراین نسبت بدهی بلندمدت به حقوق صاحبان سهام این موضوع را نشان میدهد که چهمقدار از داراییهای شرکت را بدهیهای بلندمدت تشکیل میدهد.

با بررسی نسبت بدهیهای بلندمدت به حقوق صاحبان سهام در سالهای مالی مختلف برای یک شرکت به این موضوع پی میبریم که این نسبت مالی همواره تغییر میکند. دلیل این تغییرات این است که مقدار بدهیهای بلندمدت با توجه به رسیدن به سررسید آنها در سال مالی مربوطه، بازپرداخت میشوند و این بازپرداخت باعث تغییراتی در این نسبت در طول سالیان میشود.

البته تغییراتی که در این نسبت مالی روی میدهد همواره بهدلیل تغییر در میزان بدهیهای بلندمدت نیست. برای روشنتر شده این مطلب پس از ارائه فرمول نسبت بدهیهای بلندمدت به حقوق صاحبان سهام، در ادامه برای نمونه به این موضوع میپردازیم که علت کمشدن این نسبت از انواع نسبتهای مالی چیست و عوامل تاثیرگذار در کاهش این نسبت را بیان میکنیم.

فرمول نسبت بدهیهای بلندمدت به حقوق صاحبان سهام

همانطور که در فرمول مشاهده میکنید در صورت کسر مقدار بدهی بلندمدت شرکت و در مخرج کسر حقوق صاحبان سهام قرار داد. با توجه به این فرمول هرگونه تغییری در صورت و مخرج کسر، باعث ایجاد تغییر در این نسبت میشود.

دلیل کاهش نسبت بدهیهای بلندمدت به حقوق صاحبان سهام

یکی از دلایل این کاهش همانطور که پیشتر توضیح دادیم، به دلیل کاسته شدن میزان بدهیهای بلندمدت شرکت است. اما تغییرات مقادیر مربوط به حقوق صاحبان سهام نیز از سویی دیگر باعث تغییر این نسبت میشود. برای مثال هرگونه افزایش در میزان حقوق صاحبان سهام باعث کاهش مقدار این نسبت میشود.

برای مثال زمانی که شرکت مربوطه سودآور است، مقداری از این سود در میان سهامداران تقسیم میشود. اما مقداری از سود شرکت نیز بهعنوان سود انباشته در شرکت نگهداری میشود که باعث افزایش مقدار حقوق صاحبان سهام میشود.

در این حالت با توجه به اینکه در فرمول این نسبت مالی، حقوق صاحبان سهام در مخرج کسر دارد، بنابراین با افزایش مقدار حقوق صاحبان سهام و با فرض ثابت ماندن بدهیهای بلندمدت شرکت، این نسبت کاهش پیدا میکند. اما در شرایطی نیز این نسبت افزایش پیدا میکند که در ادامه این مطلب آن را شرح میدهیم.

دلیل افزایش نسبت بدهیهای بلندمدت به حقوق صاحبان سهام

زمانی که شرکت موردنظر وام جدیدی دریافت میکند، وام دریافتی بهعنوان بدهی برای شرکت ثبت میشود که باعث میشود که با افزایش مقدار بدهیهای بلندمدت شرکت، در نهایت نسبت بدهیهای بلندمدت به حقوق صاحبان سهام افزایش پیدا کند. بنابراین با توجه به فرمول این نسبت مقدار بدهیهای بلندمدت در صورت کسر قرار دارد و با افزایش آن، مقدار کسر افزایش پیدا میکند.

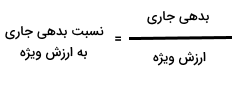

نسبت بدهی جاری به ارزش ویژه چیست؟

نسبت بدهی جاری به ارزش ویژه یکی دیگر از انواع نسبتهای مالی است که آن را در دسته نسبتهای اهرمی یا نسبتهای بدهی قرار میدهند. این نسبت ارتباط بین بدهی جاری با ارزش ویژه شرکت را بیان میکند. برای اینکه درک بهتری از کارکرد این نسبت بهدست اوریم در ابتدا میبایست با مفهوم ارزش ویژه شرکت اشنا شویم. ارزش ویژه شرکت از تفاضل داراییها و بدهیهای شرکت بهدست میآید. به عبارت دیگر اگر بدهیهای شرکت را از داراییهای آن کم کنیم، حاصل برابر با ارزش ویژه برای شرکت مربوطه میشود.

فرمول نسبت بدهی جاری به ارزش ویژه

فرمول نسبت بدهی جاری به ارزش ویژه در قسمت پایین آورده شده است. همانطور که در این فرمول مشاهده میکنید در صورت این کسر بدهی جاری و در مخرج کسر ارزش ویژه شرکت مربوطه قرار دارد. بدهی جاری که در صورت کسر قرار دارد، بدهیهای کوتاهمدت شرکت را شامل میشود که معمولا از طریق داراییهای جاری شرکت پرداخت میشوند.

از سویی دیگر هراندازه این نسبت کوچکتر باشد، نشاندهنده قویتر بودن شرکت مربوطه است. با استفاده از این فرمول متوجه میشویم که هراندازه بدهیهای جاری شرکت کمتر باشد، فشار کمتری به نقدینگی شرکت وارد میشود و برای شرکت بهتر است.

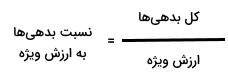

نسبت بدهیها به ارزش ویژه

نسبت بدهیها به ارزش ویژه ارتباط بین کل بدهیها را با ارزش ویژه نشان میدهد. این نسبت میزان قدرت بستانکاران یک شرکت را نسبت به صاحبان سهام شرکت نشان میدهد. برای مثال اگر نسبت بدهیها به ارزش ویژه یک شرکت برابر با دو باشد این نسبت نشان میدهد که بدهیهای شرکت به اندازه دو برابر سرمایه مربوط به صاحبان سهام شرکت است.

بنابراین زمانی که شرکتهای بورسی فهرست بلندبالایی از داراییهای خود را ارائه میکنند، تحلیلگران با بررسی این نسبت متوجه میشوند که چهمقدار از این داراییها از طریق بدهیها و تعهدات شرکت تامین شده است و چه مقدار مربوطه به سرمایه اصلی صاحبان سهام شرکت است.

فرمول نسبت بدهیها به ارزش ویژه

برای نوشتن فرمول نسبت بدهیها به ارزش ویژه در صورت کسر مجموع بدهیهای کوتاه مدت و بدهیهای بلندمدت را قرار میدهند. در مخرج این کسر نیز ارزش ویژه شرکت نوشته میشود. با توجه به این فرمول هراندازه مقدار کل بدهیهای شرکت افزایش پیدا کند این نسبت مقادیر بیشتری را نشان میدهد. از سویی دیگر با کاهش میزان کل بدهیهای یک شرکت که در صورت کسر مربوطه قرار دارد، مقدار این نسبت کاهش پیدا میکند.

در ادامه به این موضوع میپردازیم که نسبت های مالی کارایی چیست و برخی از انواع آن را شرح میدهیم.

نسبت های مالی کارایی چیست؟

نسبت مالی کارآیی یکی دیگر از انواع نسبتهای مالی است که به نسبت فعالیت نیز معروف است. این نسبت مالی به بررسی نحوه استفاده از داراییها میپردازد و آن را با توجه به سودآوری شرکت بررسی میکند.

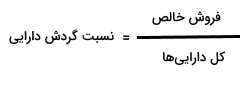

نسبت مالی گردش داراییها

نسبت گردش داراییها این موضوع را نشان میدهد که متناسب با افزایش داراییهای شرکت، درآمد شرکت در چه وضعیتی قرار دارد. هر شرکت داراییهایی دارد که برای محاسبه نسبت گردش داراییها میتوان از آن استفاده کرد. از سویی دیگر فروش خالص شرکت را بهعنوان فاکتور مهم دیگری میتوان در نظر گرفت که برای محاسبه نسبت گردش داراییها در فرمول مربوطه استفاده میشود.

با توجه به توضیحات ارائه شده میتوانیم فرمول نسبت گردش داراییها را بهصورت زیر ارائه کنیم. در استفاده از فرمول زیر برای پیدا کردن نسبت گردش داراییهای شرکت به این نکته توجه کنید که فروش خالص در این فرمول میتواند بهعنوان درآمد شرکت مربوطه درنظر گرفته شود.

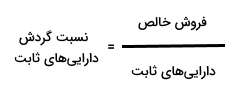

نسبت مالی گردش داراییهای ثابت

نسبت گردش داراییهای ثابت فروش خالص در شرکت را نسبت به داراییهای ثابت نشان میدهد. کل داراییهای شرکت از داراییهای ثابت و داراییهای جاری تشکیل شده است. بنابراین در محاسبهای که برای نسبت گردش دارایی در فرمول قبلی انجام شد.

مقدار کل داراییهای شرکت در نظر گرفته میشود. اما زمانی که بخواهیم نسبت گردش داراییهای ثابت را برای یک شرکت محاسبه کنیم، میبایست تنها داراییهای ثابت را بررسی کنیم. زمین، ساختمان، ماشینآلات و تجهیزات شرکت را میتوان بهعنوان داراییهای ثابت در نظر گرفت که فرمول نسبت گردش داراییهای ثابت که در قسمت زیر آمده است، نسبت فروش خالص را به داراییهای ثابت نشان میدهد.

با توجه به این فرمول تحلیلگران متوجه میشوند که با توجه به مقدار داراییهای ثابت در شرکت میزان درآمد شرکت چگونه است. بنابراین با توجه به فرمول زیر برای محاسبه نسبت گردش داراییهای ثابت در شرکت، داراییهای جاری را حذف میکنیم و تنها نسبت فروش خالص را به داراییهای ثابت برای شرکت محاسبه میکنیم.

نسبت گردش سرمایه جاری

زمانی که فروش شرکت یا درآمد شرکت را بر اساس سرمایه در گردش شرکت بهدست آوریم در این حالت به نسبتی میرسیم که به آن نسبت گردش سرمایه جاری میگوییم.

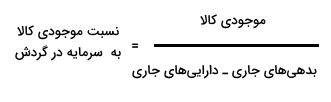

نسبت موجودی کالا به سرمایه در گردش

نسبت موجودی کالا به سرمایه در گردش نشان میدهد که چه حجمی از سرمایه در گردش متعلق به موجودی کالا است. بنابراین برای اینکه بتوانیم فرمول نسبت موجودی کالا به سرمایه در گردش را محاسبه کنیم نیاز داریم تا موجودی کالا را در صورت کسر بنوسیم و در مخرج کسر سرمایه در گردش را قید کنیم. از سویی دیگر سرمایه در گردش نیز از تفاضل داراییهای جاری و بدهیهای جاری بهدست میآید. بنابراین برای محاسبه نسبت موجودی کالا به سرمایه در گردش میتوانیم از فرمول زیر استفاده کنیم.

در مواردی ممکن است بدهیهای جاری از داراییهای جاری بیشتر شود. این موضوع باعث میشود تا کسر مربوط به فرمول این نسبت مالی منفی شود. منفی شدن کسر موردنظر میتواند به دلیل وجود مشکلات نقدینگی در شرکت باشد. که این موضوع را میتوانیم با بررسی اقلام مربوط به ترازنامه متوجه شویم. در ادامه به این موضوع میپردازیم که نسبت های مالی سودآوری چیست و انواع آن را شرح میدهیم.

نسبت های مالی سودآوری چیست؟

نسبتهای مالی سودآوری یکی دیگر از انواع نسبتهای مالی شرکتها هستند که از اهمیت بالایی برخوردارند. با توجه به اینکه تمامی واحدهای تجاری با هدف کسب سود و منافع مادی موردنظر راهاندازی میشوند، بنابراین بسیاری از فعالیتهایی که شرکتها انجام میدهند را میتوان از طریق بازتاب مالی مربوطه مشاهده و بررسی کرد. در صورت علاقه به کسب اطلاعات بیشتر درباره صورتهای مالی میتوانید فیلم آموزش شناخت صورت های مالی فرادرس در لینک زیر را مشاهده کنید.

از سویی دیگر بازتابهای مالی شرکتها را میتوان از طریق صورتهای مالی اساسی شرکتها تحلیل کرد. یکی از نسبتهای مالی مهمی که از طریق بررسی صورتهای مالی شرکتها بررسی میشوند، نسبتهای مالی سودآوری است که خود از انواع نسبتهای مالی متنوعی تشکیل میشود.

برای محاسبه نسبتهای مالی سودآوری تحلیلگران میبایست اطلاعات مربوطه را از صورتهای مالی شرکتها دریافت کنند. بنابراین قبل از توضیح انواع نسبت های سودآوری با برخی از مهمترین اقلام صورتهای مالی شرکتها آشنا میشویم.

درآمدیهای عملیاتی

درآمدهای عملیاتی به درآمدهای مربوط به فعالیتهای اصلی شرکت موردنظر گفته میشود. در این حالت با توجه به اینکه فعالیتهای اصلی شرکت مربوطه از فروش کالا یا ارائه خدمات بهدست میآید، درآمدهای عملیاتی شرکت میتواند از هرکدام از این موارد تامین شود.

برای مثال در صورتی که درآمدهای عملیاتی یک شرکت مربوط به فروش ماشینآلات صنعتی باشد، درآمد عملیاتی این شرکت مربوط به درآمد حاصل از فروش این ماشینآلات است. بنابراین درصورتی که این شرکت از فروش زمین درآمدی کسب کند، این درآمد جزء درآمد عملیاتی آن محسوب نمیشود. در مورد ارائه خدمات نیز به همین ترتیب است و درآمدهای عملیاتی یک شرکت مربوط به درآمد حاصل از ارائه خدمات اصلی شرکت است.

هزینههای عملیاتی

برخی از هزینههای شرکت مربوط به هزینههایی میشود که برای فعالیتهای اصلی و مستمر شرکت است و به آنها هزینههای عملیاتی میگویند. برای مثال بهای کالای خریداری شده برای تولید جزء هزینههای عملیاتی شرکت محسوب میشود. برای درک بهتر هزینههای عملیاتی مثال قبلی درباره شرکت فروش ماشنآلات صنعتی را درنظر بگیرید.

هزینههای مربوط به خرید این ماشینآلات جزء هزینه عملیاتی برای شرکت بهحساب میآید. یا شرکتی را درنظر بگیرید که کالایی را تولید میکند و سپس آنرا میفروشد. در این حالت هزینه عملیاتی شامل هزینههای خرید مواد اولیه، هزینه مربوط به دستمزد کارکنان و هزینه مربوط به خط تولید است.

علاوه بر هزینههای مربوط به بهای تمامشده کالا، هزینههای توزیع و فروش و هزینه اداری و تشکیلاتی نیز جزء هزینههای عملیاتی هستند که بهصورت مجزا در گزارشات آورده میشوند.

سود خالص چیست؟

سود خالص برابر با تفاضل بین تمامی درآمدها از تمامی هزینههای شرکت مربوطه است. هر شرکتی برای تولید محصولات یا ارائه خدمات خود هزینههایی دارد. از سویی دیگر برخی از هزینههای شرکت مربوط به فعالیتهای اصلی شرکت نیستند و سایر هزینههای شرکت را شامل میشوند.

شرکت مربوطه از طریق فعالیت اصلی خود درآمدی دارد. علاوه بر این برخی از این درآمدها مربوطه به سایر فعالیتهای شرکت میشود. در این حالت برای بهدست آوردن سود خالص شرکت نیاز است تا تمامی درآمد شرکت شامل درآمد حاصل از فعالیتهای اصلی و سایر درآمدها را از کلیه هزینههای شرکت شامل هزینههای مربوط به فعالیت اصلی شرکت و سایر هزینهها کم کنیم.

سود ناخالص چیست؟

سود ناخالص برابر با درآمد حاصل از فروش است که پس از کسر هزینههای مربوط به کالای فروش رفته بهدست میآید. بنابراین برای محاسبه سود ناخالص، درآمد حاصل از فروش را از هزینههایی همانند بهای خرید مواد اولیه و هزینههای مربوط به نیروی کار برای تولید محصول موردنظر کم میکنیم.

اما برخی از هزینهها هستند که ارتباط مستقیمی با هزینههای تولید ندارد و به آنها هزینههای ثابت میگویند. این هزینهها شامل هزینههای مربوط به اجاره، بیمه، حقوق کارکنانی که در قسمتهای دیگر شرکت فعالیت میکنند و بهطور مستقیم در خط تولید نیستند و هزینههای غیرمستقیم دیگری همانند بهای تهیه تجهیزات اداری میشود. این هزینهها در محاسبه سود ناخالص درنظر گرفته نمیشوند.

فروش خالص چیست؟

فروش خالص یکی از اقلامی است که در صورت سود و زیان شرکتها میتوان پیدا کرد. همواره این احتمال وجود دارد که برخی از کالاهای فروخته شده برگشت بخورد یا تخفیفاتی برای معیوب بودن کالاها یا تخفیفات نقدی دیگری ممکن است برای کالاهای شرکت قرار داده شوند. برای محاسبه فروش خالص شرکتها نیاز است تا از کل فروش شرکت، مبالغ مربوط به موارد ذکر شده کسر شود.

انواع نسبت های مالی سودآوری چیست؟

با توجه به اطلاعات مربوط به صورتهای مالی شرکتها که برخی از مهمترین آنها را پیشتر توضیح دادیم، میتوانیم نسبتهای مالی سودآوری را برای تحلیل شرکت مربوطه استفاده کنیم.

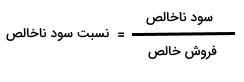

نسبت سود ناخالص چیست؟

نسبت سود ناخالص ارتباط بین سود ناخالص و فروش خالص را بیان میکند. برای درک بهتر این نسبت در ابتدا میبایست سود ناخالص را بررسی کنیم. برای پیدا کردن نسبت سود ناخالص نیاز داریم تا در صورت کسر مقدار سود ناخالص و در مخرج کسر مقدار فروش خالص را قرار دهیم. بنابراین نسبت سود ناخالص را میتوانیم از فرمول زیر محاسبه کنیم.

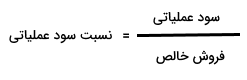

نسبت سود عملیاتی چیست؟

نسبت سود عملیاتی توانایی شرکت را در کنترل هزینههای عملیاتی نشان میدهد. برای اینکه بتوانیم این نسبت را بهصورت فرمول بیان کنیم، میتوانیم از سود عملیاتی و فروش خالص استفاده کنیم و با محاسبه نسبت بین آنها مقدار نسبت سود عملیاتی را محاسبه کنیم.

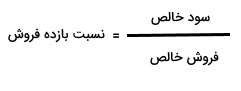

نسبت بازده فروش چیست؟

نسبت بازده فروش این موضوع را نشان میدهد که بابت یک ریال فروش، شرکت مربوطه چقدر سود خالص کسب میکند. برای بهدست آوردن نسبت بازده فروش میبایست نسبت سود خالص به فروش خالص را محاسبه کنیم. بنابراین فرمول زیر را برای این نسبت مالی داریم.

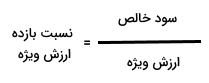

نسبت بازده ارزش ویژه چیست؟

نسبت بازده ارزش ویژه ارتباط بین میزان سودآوری شرکت را با توجه به حقوق صاحبان سهام نشان میدهد. برای محاسبه این نسبت میبایست سود خالص و ارزش ویژه شرکت را پیدا کنیم و نسبت آنها را محاسبه کنیم. بنابراین نسبت بازده ارزش ویژه از فرمول زیر بهدست میآید.

در ادامه به این موضوع میپردازیم که نسبت های مالی مهم جهت دریافت وام چیست و به دو نسبت مالی مهم اشاره میکنیم.

نسبت های مالی جهت اخذ وام

با توجه به اینکه نسبتهای مالی بهعنوان ابزاری هستند که وضعیت شرکت را از جنبههای متفاوتی نشان میدهند، بنابراین بانکهایی که قصد دارند به شرکتها وام دهند، برای اینکه از توانایی شرکت مربوطه برای بازپرداخت وام مطمئن شوند، معمولا صورتهای مالی شرکتها را بررسی میکنند.

در این میان توجه به برخی از نسبتهای مالی جهت اخذ وام از بانکها از اهمیت بالایی برای کارشناسان بانکی برخوردار است. بانکها معمولا نسبتهای مالی زیر را برای ارزیابی شرکتهایی که درخواست وام دارند، به دقت بررسی میکنند.

نسبت بدهی به سرمایه

«نسبت بدهی به سرمایه» (Debt to Equity Ratio) برای شرکتها یکی از نسبتهای مالی مهم است که نشان میدهد چه مقدار از داراییهای شرکت مربوطه از طریق بدهیها تامین شده است. بدیهی است شرکتهایی که قسمت بیشتر داراییهای آنها را بدهی تشکیل میدهد، توانایی کمتری برای بازپرداخت وامهای دریافتی از موسسات مالی دارند.

بنابراین یکی از نسبتهای مالی مهمی که بانکها برای پرداخت وام به شرکتها در نظر میگیرند، نسبت بدهی به سرمایهگذاری است که میبایست نسبت متعارفی باشد.

نسبت جریان نقدینگی به بدهی

«نسبت جریان نقدینگی به بدهی» (Cash Flow to Debt Ratio) نشاندهنده توانایی شرکت مربوطه برای پرداخت بدهیها با توجه به جریان نقدینگی تولیدی است. با توجه به اینکه شرکتهایی که متقاضی دریافت وام هستند، میبایست از نظر وضعیت مالی شرکت بررسی شوند، بنابراین کارشناسان مربوطه قبل از پرداخت وام درخواستی نسبت جریان نقدینگی شرکتها را نسبت به بدهیهای آنها ارزیابی میکنند تا توانایی شرکت را برای بازپرداخت وام بررسی کنند.

نسبت های مالی مهم برای بانکها

بانکها و موسسات مالی نیاز دارند تا همواره مقدار ریسکهای مالی خود را کنترل کنند. بنابراین همانند دیگر واحدهای تجاری و شرکتها میبایست نسبتهای مالی مهم را همواره بررسی و تحلیل کنند. بانکها از یک سو میبایست سرمایهگذاران و افراد سپردهگذار را از وضعیت مالی بانک مطمئن کنند و از سویی دیگر میبایست این توانایی را داشته باشند تا وامهای درخواستی را در زمان تعیینشده پرداخت کنند. برای این منظور نیاز دارند تا برخی از نسبتهای مالی مهم را بررسی و کنترل کنند. برای این منظور نسبتهای مالی متنوعی برای اندازهگیری میزان سلامت و توانایی مالی بانکها استفاده میشود که در ادامه به دو مورد از آنها اشاره میکنیم.

نسبت مالی کفایت سرمایه برای بانکها

«نسبت کفایت سرمایه» (Capital Adequacy Ratio) یکی از نسبتهای مهم مالی برای بانکها است و نشان میدهد که بانکها و موسسات مالی تا چه اندازهای توانایی مقابله با ریسکها و مشکلات مالی احتمالی را دارند. به عبارت دیگر این نسبت مالی نشاندهنده میزان امنیت بانکها است. بنابراین برای اینکه بانکها بتوانند مشکلات مالی را تحمل کنند، میبایست حداقل سرمایه موردنیاز برای جلوگیری از آسیبهای احتمالی را داشته باشند.

نسبت جریان نقدی به داراییهای

«نسبت جریان نقدی به داراییها» (Cash Flow to Assets Ratio) یکی دیگر از نسبتهای مهم برای بانکها است که میزان جریان نقدی تولید شده را نسبت به داراییهای بانک نشان میدهد. به عبارت دیگر این نسبت نشان میدهد که بانک مربوطه از داراییهای خود چهمقدار درآمد نقدی دارد. از این نسبت میتوانند برای ارزیابی عملکرد مالی بانکها استفاده کنند و نشانهای از قدرت مالی و توانایی بانک مربوطه است.

لیست کامل نسبت های مالی

نسبتهای مالی را میتوان به دستههای اصلی زیر تقسیم کرد که هر کدام از آنها نیز به دستههای کوچکتری قابل تقسیم هستند که در جدول زیر آنها را مشاهده میکنید.

| نقدینگی | کارایی | بدهیها | سودآوری | سرمایهگذاری و اهرمی |

| نسبت جاری | نسبت گردش داراییها | نسبت کل بدهیها به کل داراییها | نسبت سود ناخالص | نسبت دارایی ثابت به ارزش ویژه |

| نسبت آنی | نسبت گردش داراییهای ثابت | نسبت بدهی جاری به ارزش ویژه | نسبت سود عملیاتی | نسبت بازده داراییها |

| نسبت قدرت موازنه نقدینگی | نسبت دوره گردش موجودی کالا | نسبت بدهی بلندمدت به ارزش ویژه | نسبت بازده فروش | نرخ بازده حقوق صاحبان سهام |

| نسبت موجودی کالا به سرمایه در گردش | نسبت کل بدهی به ارزش ویژه | نسبت بازده ارزش ویژه | نسبت مالکانه |

شناخت انواع صورت های مالی با فرادرس

برای اینکه افراد بتوانند نسبتهای مالی مهم را برای شرکتها محاسبه کنند، میبایست اطلاعات مالی موردنیاز را از صورتهای مالی شرکتها بهدست آورند. اطلاع از صورتهای مالی و محاسبه نسبتهای مالی علاوه بر اینکه به صاحبان صنایع، قدرت بررسی بهتر وضعیت مالی شرکت را میدهد، به افرادی که قصد خرید سهام شرکت را دارند نیز کمک میکند تا بتوانند تحلیل بنیادی بهتری از شرکت مربوطه داشته باشند. برای همین منظور فیلمهای آموزشی متنوعی در فرادرس برای علاقهمندان به مباحث مالی تهیه شده است که فهرست و لینک مربوطه را در زیر مشاهده میکنید.

- فیلم آموزش شناخت صورت های مالی فرادرس

- فیلم آموزش صورت جریان های نقدی فرادرس

- فیلم آموزش حسابداری ویژه بازار کار فرادرس

- فیلم آموزش اقتصاد سنجی فرادرس

- فیلم آموزش مبانی مدیریت سرمایه گذاری فرادرس

همچنین برای دسترسی به منابع آموزشی بیشتر میتوانید از مجموعه فیلمهای آموزش مدیریت مالی فرادرس در لینک زیر استفاده کنید.

جمعبندی

در ابتدای این مطلب نسبتهای مالی را شرح دادیم و فهرست کاملی از آنها ارائه کردیم. سپس تجزیه و تحلیل نسبتهای مالی را بیان کردیم و نسبتهای مالی در حسابداری را شرح دادیم. برای این منظور نسبتهای مالی نقدینگی را توضیح دادیم و کاربرد آن را بیان کردیم. سپس نحوه بررسی نسبتهای جاری را شرح دادیم و اجزای داراییهای جاری در ترازنامه و بدهیهای جاری را توضیح دادیم.

در ادامه نسبتهای اهرمی از انواع نسبتهای مالی را شرح دادیم و نسبت بدهی، نسبت بدهی بلندمدت به حقوق صاحبان سهام، نسبت بدهی جاری به ارزش ویژه و نسبت بدهیها به ارزش ویژه را شرح دادیم. نسبت مالی کارایی را بیان کردیم. برای این منظور نسبت مالی گردش داراییها، نسبت مالی گردش داراییهای ثابت، نسبت گردش سرمایه جاری و نسبت موجودی کالا به سرمایه در گردش را شرح دادیم. سپس نسبتهای مالی سودآوری را توضیح دادیم.

برای این منظور درامدها و هزینههای عملیاتی، سود خالص، سود ناخالص و فروش خالص را در ابتدا شرح دادیم و سپس انواع نسبتهای مالی سودآوری را با توجه به توضیحات ارائه شده بیان کردیم. بنابراین نسبت سود ناخالص، نسبت سود عملیاتی، نسبت بازده فروش و نسبت بازده ارزش ویژه را توضیح دادیم. سپس نسبتهای مالی جهت اخذ وام را بیان کردیم و در پایان نیز نسبتهای مالی مهم برای بانکها را شرح دادیم.