الگوی شارک یا کوسه در تحلیل تکنیکال – توضیح به زبان ساده

هنگامی که موجهای قیمتی در نسبتهای فیبوناچی مشخصی در کنار هم تشکیل شوند تریدرها میتوانند الگوی شارک را در نمودار قیمت شناسایی کنند. این الگو یکی از انواع الگوهای هارمونیک است که همانند آنها میتواند به تریدرها در شناسایی احتمال برگشت قیمت پس از کامل شدن موجهای قیمتی مربوطه کمک کند. این الگوی هارمونیک را میتوان به انواع صعودی و نزولی تقسیم کرد. تریدرهایی که قصد استفاده از این الگو را دارند میتوانند پس از شناسایی آن در نمودار قیمت نسبت به پیدا کردن موقعیتهای مناسب معاملاتی در نمودار مربوطه اقدام کنند. در این مطلب از مجله فرادرس پس از معرفی و آشنایی اولیه با این الگو، نحوه ترید با انواع صعودی و نزولی الگوی شارک در تحلیل تکنیکال را بیان میکنیم و در انتها توضیحاتی درباره این الگو در بازار کریپتو ارائه میکنیم.

- یاد میگیرید الگوی شارک را به درستی در نمودار شناسایی کنید.

- میآموزید نسبتهای فیبوناچی را برای تایید Shark Pattern بسنجید.

- تفاوت حالتهای صعودی و نزولی الگو را تشخیص میدهید.

- اجرای مراحل ورود، استاپ لاس و تارگت را یاد میگیرید.

- روش استفاده از Shark Pattern در معاملات ارز دیجیتال را یاد میگیرید.

- به میزان اهمیت توجه به فاندامنتال و تکنیکال در تصمیمگیری پی میبرید.

الگوی شارک چیست؟

«الگوی هارمونیک شارک» (Shark Harmonic Pattern) یکی از انواع الگوهای هارمونیک در تحلیل تکنیکال است که تریدرها از آن برای پیدا کردن قیمت ورود به معامله در بازار موردنظر استفاده میکنند. این الگو یکی از انواع الگوهای هارمونیک همانند الگوهای گارتلی، خفاش و الگوی هارمونیک پروانه است.

بنابراین همانند آنها از پنج نقطه و موجهای قیمتی بین آنها تشکیل شده است که با نسبتهای فیبوناچی مشخصی در کنار هم قرار گرفتهاند. اما برخلاف آنها که از نقاط X و A و B و C و D تشکیل شدهاند، در الگوی شارک موجهای قیمتی بین نقاط O و X و A و B و C حرکت میکند. بنابراین در این الگو تریدرها برای ورود به معامله نیاز دارند تا نقطه C در نمودار را پیدا کنند.

نحوه شناسایی الگوی شارک

برای شناسایی الگوی شارک در نمودار قیمت باید پنج نقطه در این الگو را بیابیم که موجهای قیمتی در بین آنها حرکتهای صعودی و نزولی دارند. در این حالت با توجه به اینکه نقطه شروع حرکت قیمت در این موج در نقطه O قرار دارد، بنابراین زمانی که قیمت از این نقطه شروع به حرکت میکند در موج قیمتی مربوطه بازوی OX را تشکیل میدهد.

در ادامه قیمت در موج اصلاحی قرار میگیرد و بازوی XA را تشکیل میدهد. اما دوباره در حرکتی دیگر در جهت بازوی قیمتی OX حرکت میکند و موج قیمتی AB را تشکیل میدهد. در ادامه قیمت موج آخری را تشکیل میدهد و قیمت تا نقطه C حرکت میکند. در این حالت برای اینکه بتوانیم این موجهای قیمتی را الگوی شارک بنامیم میبایست نسبتهای فیبوناچی زیر نیز در بین آنها وجود داشته باشد.

- بازوی AB در نسبت ۱۱۳٪ تا ۱۶۱/۸٪ از بازوی XA قرار دارد.

- بازوی BC در نسبت ۱۶۱/۸٪ تا ۲۲۴٪ از بازوی AB قرار دارد.

- بازوی BC در نسبت ۸۸/۶٪ تا ۱۱۳٪ از بازوی OX قرار دارد.

علاوه بر نسبتهای بالا نقطه A میتواند در سطحی اصلاحی بین نقاط O و X قرار بگیرد ولی نباید فراتر از O برود. زمانی که تریدرها از این الگو برای شناسایی موقعیتهای مناسب معاملاتی در نمودار قیمت استفاده میکنند، ممکن است در مواردی برخی از نسبتها دقیقا مطابق با نسبتهای ذکر شده برای تعیین این الگو نباشند.

برای مثال ممکن است موجی بجای عدد ۱۶۱/۸٪ در نسبت ۱۶۳٪ قرار داشته باشد. در این حالت تریدرها نسبتهای دیگر بین موجهای قیمتی را بررسی میکنند و در صورتی که موجهای دیگر در نسبت مربوط به این الگوی هارمونیک باشند، میتوانند با توجه به این الگو ترید کنند.

یادگیری تحلیل تکنیکال با فرادرس

بررسی الگوهای قیمتی همانند الگوهای هارمونیک شارک در نمودار قیمت و پیدا کردن نواحی مناسب ورود به معامله با استفاده از آنها همگی در حوزه مربوط به تحلیل تکنیکال قرار دارد. تحلیل تکنیکال با استفاده از ابزارهای تحلیل قیمت در نمودار این امکان را به تریدرها میدهد تا بتوانند از رفتار گذشته قیمت برای پیشبینی روندهای قیمتی در آینده استفاده کنند.

برای این منظور در تحلیل تکنیکال تریدرها سعی میکنند با استفاده از نوسانات قیمتی در نمودار، الگوهای قیمتی و روندهای مربوطه را شناسایی کنند. بنابراین از ابزارهای متنوعی همانند خطوط روند و اندیکاتورهای تحلیل تکنیکال استفاده میشود. علاوه بر این تریدرها سعی میکنند تا با بررسی رفتار کندلهای قیمتی در بازار مربوطه رفتارهای قیمتی را شناسایی کنند و با بررسی الگوهای شمعی تکرار شونده در نمودار شمعی، رفتار آتی قیمت را پیشبینی کنند.

کسب مهارت در تحلیل تکنیکال اهمیت زیادی برای انجام ترید در بازارهای مالی دارد. بنابراین تریدرها همواره سعی میکنند با روشها و ابزارهای موجود در تحلیل تکنیکال آشنا شوند. یکی از راههای کسب مهارت در این حوزه مشاهده فیلمهای آموزشی متنوعی است که در فرادرس تهیه شده است. در فهرست زیر لینک برخی از فیلمهای آموزشی در حوزه تحلیل تکنیکال را مشاهده میکنید.

- فیلم آموزش تحلیل تکنیکال برای سرمایه گذاری با الگوهای هارمونیک فرادرس

- فیلم آموزش تحلیل تکنیکال بازارهای مالی به روش وایکوف فرادرس

- فیلم آموزش استراتژی معاملاتی رابرت ماینر برای معامله در بازارهای مالی فرادرس

- فیلم آموزش پرایس اکشن آر تی ام در بازارهای مالی فرادرس

- فیلم آموزش تحلیل تکنیکال در سرمایه گذاری بازارهای مالی فرادرس

برای مشاهده فیلمهای آموزشی بیشتر در این حوزه میتوانید از لینک زیر استفاده کنید.

الگوهای شارک صعودی و نزولی

الگوهای شارک صعودی و نزولی با توجه به همان نسبتهای قید شده برای بازوهای قیمتی در این الگو در تحلیل تکنیکال تشکیل میشوند. در الگوی شارک صعودی در ابتدا روندهای افزایشی در بازار مربوطه تشکیل میشوند. این الگو با شکلگیری موجهای قیمتی OX و AB که هر دو روندی صعودی دارند شروع میشود و با کاهش قیمت تا نقطه C در این الگو پایان مییابد.

در ادامه پس از کامل شدن الگوی شارک صعودی تریدرها میتوانند خود را برای باز کردن پوزیشنهای معاملاتی لانگ در نمودار مربوطه آماده کنند. الگوی شارک نزولی نیز برعکس الگوی شارک صعودی است. بنابراین در الگوی شارک نزولی در ابتدا دو موج نزولی قیمت را تا نقطه B پایین میآورد. سپس روند صعودی قیمت شروع میشود تا این الگو در نقطه C تکمیل شود.

در ادامه تریدرها با توجه به تشکیل الگوی هارمونیک شارک نزولی این احتمال را میدهند که قیمتها ریزش کند. بنابراین خود را برای باز کردن پوزیشنهای معاملاتی شورت آماده میکنند. البته نامگذاری نواحی برگشتی در الگوی شارک ممکن است متفاوت باشد.

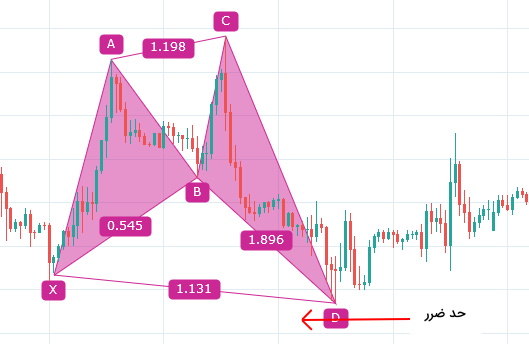

بنابراین ممکن است بجای نقطه O در نمودار قیمت همانطور که در تصویر زیر مشاهده میکنید، نقطه X را به عنوان نقطه شروع حرکت در الگوی شارک قرار دهند. این نامگذاری متفاوت همانطور که در تصویر زیر نیز مشاهده میکنید میتواند برای دیگر نقاط برگشت قیمت در این الگو نیز استفاده شود.

ترید الگوی هارمونیک شارک

پس از شناسایی الگوی شارک در نمودار قیمت تریدرها میتوانند با توجه به صعودی یا نزولی بودن الگوی شناسایی شده در بازار مربوطه، نسبت به ورود به معامله و قرار دادن حد ضرر و تارگت در بازار مربوطه اقدام کنند. تریدرها از این الگو میتوانند در بازار فارکس یا بازارهای دیگر در تایمفریمهای مختلف استفاده کنند. برای انجام ترید با استفاده از الگوی شارک در تحلیل تکنیکال تریدرها لازم است هر کدام از موارد زیر را انجام دهند.

- ورود به معامله با الگوی شارک

- قرار دادن حد ضرر در الگوی شارک

- تیک پروفیت در الگوی شارک

ورود به معامله با الگوی شارک

برای اینکه تریدرها بتوانند با استفاده از الگوی شارک در تحلیل تکنیکال معامله کنند در اولین گام باید نقطه مناسبی را برای ورود به معامله پیدا کنند. برای این منظور میتوانند از دو نوع سفارش مارکت و لیمیت برای ورود به معامله استفاده کنند.

با توجه به اینکه در الگوی شارک تریدرها میتوانند پس از کامل شدن این الگو در نقطه C به معامله ورود کنند، بنابراین میتوانند با قرار دادن سفارش لیمیت در این ناحیه نسبت به ورود به معامله اقدام کنند. در این حالت زمانی که قیمت بازار به قیمت در نقطه C برسد، سفارش انجام میشود.

اما برخی دیگر از تریدرها نیز به تاییدهای بیشتری برای ورود به معامله نیاز دارند. بنابراین صبر میکنند تا قیمت به نقطه C برسد. در این حالت با توجه به کندلهای قیمتی و رفتار قیمت در این ناحیه با استفاده از سفارش مارکت در موقعیت مناسبی به معامله ورود میکنند.

علاوه بر این تریدرها میتوانند از اندیکاتورهایی همانند RSI و مکدی برای دریافت تاییدهای بیشتر استفاده کنند. برای کسب اطلاعات بیشتر درباره تحلیل تکنیکال با استفاده از الگوهای هارمونیک میتوانید فیلم آموزش تحلیل تکنیکال برای سرمایه گذاری با الگوهای هارمونیک فرادرس را مشاهده کنید.

قرار دادن حد ضرر در الگوی شارک

برای قرار دادن حد ضرر تریدرها میتوانند با توجه به نوع صعودی یا نزولی بودن الگوی شارک و قیمت ورود به معامله، حد ضرر را در قیمت مناسبی در این الگو قرار دهند. برای این منظور زمانی که تریدرها الگوی شارک صعودی را در نمودار قیمت شناسایی میکنند، میتوانند با قرار دادن حد ضرر در کمی پایینتر از نقطه ورود به معامله، میزان ضرر را در صورت پیشبینی نادرست محدود کنند.

از سویی دیگر زمانی که تریدرها الگوی شارک نزولی را در نمودار قیمت شناسایی میکنند، با توجه به احتمال روند نزولی در بازار مربوطه و باز کردن پوزیشن معاملاتی شورت میتوانند حد ضرر را کمی بالاتر از نقطه ورود به معامله قرار دهند.

تیک پروفیت در الگوی شارک

برای تیک پروفیت در معاملاتی که با استفاده از الگوی شارک در نمودار قیمت انجام میشود، تریدرها میتوانند در نسبت ۵۰٪ یا ۶۱/۸٪ از بازوی BC در این الگو از معامله خارج شوند. علاوه بر این تریدرها میتوانند در سطوح قیمتی مربوط به نقاط X و B از معامله خارج شوند.

از سویی دیگر تریدرها همواره باید تارگتهای خود را با توجه به استراتژی مدیریت ریسک مربوطه بهگونهای قرار دهند که در نسبت ریسک به ریوارد مناسبی قرار داشته باشد. برای آشنایی بیشتر با مفهوم ریسک به ریوارد در مدیریت ترید میتوانید مطلب ریسک به ریوارد چیست از مجله فرادرس را مطالعه کنید.

انواع الگوی شارک در تحلیل تکنیکال

الگوی هارمونیک شارک در تحلیل تکنیکال میتواند به دو حالت زیر در نمودار قیمت ظاهر شود که در ادامه هر کدام را شرح میدهیم.

- الگوی هارمونیک شارک صعودی

- الگوی هارمونیک شارک نزولی

الگوی هارمونیک شارک صعودی

همانطور که در تصویر زیر مشاهده میکنید، الگوی هارمونیک شارک صعودی در نمودار قیمت شناسایی شده است. این الگو بهگونهای در نمودار ظاهر شده است که میتوان نسبتهای فیبوناچی را با اختلافی اندک همانند الگوی شارک درنظر گرفت. در این مثال از نقاط X و A و B و C و D استفاده شده است و همانطور که مشاهده میکنید نسبتهای فیبوناچی مربوطه در کنار بازوهای قیمتی ذکر شدهاند.

بنابراین بازوی قیمتی BC در نسبت ۱/۶۲۲ بازوی XA قرار گرفته است. در این حالت تریدرها زمانی که این الگو در نقطه D کامل شود میتوانند با توجه به رفتار قیمت در نمودار مربوطه با استفاده از سفارش مارکت وارد پوزیشن معاملاتی لانگ شوند. در این مثال همانطور که مشاهده میکنید تریدرها پس از کامل شدن الگوی هارمونیک منتظر تشکیل کندل مناسبی برای ورود به معامله هستند که در این مثال با تشکیل کندل چکش همانطور که در تصویر زیر مشاهده میکنید، موقعیت مناسبی برای ورود به معامله ایجاد شده است.

در این حالت تریدرها برای اینکه میزان ضرر را در صورت برگشت قیمت به سمت سطوح پایینتر محدود کنند، لازم است از حد ضرر استفاده کنند. برای این منظور تریدرها میتوانند کمی پایینتر از نسبت ۱/۱۳ بازوی XA حد ضرر معامله را قرار دهند. در ادامه با توجه به صعودی بودن الگوی شارک در این مثال تریدرها میتوانند اهداف قیمتی را مطابق با تصویر زیر در نمودار انتخاب کنند.

الگوی هارمونیک شارک نزولی

زمانی که الگوی هارمونیک شارک نزولی در نمودار قیمت ظاهر میشود، تریدرها بهدنبال فرصتهای مناسبی برای باز کردن پوزیشن معاملاتی شورت در نمودار قیمت هستند. همانطور که در مثال زیر مشاهده میکنید، تریدرها میتوانند با استفاده از سفارش لیمیت در نسبت ۰/۸۸۶ وارد پوزیشن معاملاتی شورت شوند.

در این حالت میتوانند حد ضرر را کمی بالاتر از نسبت ۱/۱۳ قرار دهند. همانطور که در تصویر مشاهده میکنید، قیمت به سمت بالا حرکت کرده است و سایههای بلند کندلهایی که در این مثال تشکیل شده است فرصتهای مناسبی را برای ورود به معامله در اختیار تریدرها قرار داده است.

در این مثال پس از کامل شدن این الگو روند نزولی قیمت شروع شده است و تا سطح ۰/۶۱۸ پایین آمده و به تارگت اول رسیده است. در ادامه کمی بالاتر رفته ولی دوباره روند نزولی خود را ادامه داده تا به هدف دوم خود رسیده است. همانطور که در این مثال و نمونه مربوط به الگوی شارک صعودی مشاهده کردید، تریدرها با استفاده از این الگوی هارمونیک میتوانند موقعیتهای مناسبی را قبل از برگشت قیمت در نمودار مربوطه شناسایی کنند.

ترید الگوی شارک صعودی

برای اینکه بتوانید الگوی شارک صعودی در نمودار قیمت را ترید کنید، میتوانید از مراحل گام به گام زیر برای ترید این الگوی هارمونیک استفاده کنید.

شناسایی الگوی شارک در نمودار

در گام نخست لازمست الگوی شارک در نمودار قیمت را شناسایی کنید. این الگو در نمودار قیمت شبیه الگوی هارمونیک سایفر صعودی است. این دو الگوی هارمونیک به این دلیل شبیه هم هستند که هر دو شکلی شبیه M در نمودار قیمت دارند و بیشینه دومی در هر کدام از این الگوهای هارمونیک از بیشینه اولی بالاتر است. بنابراین زمانی که در نمودار قیمت رفتار قیمتی شبیه به این الگو را مشاهده کردید میتوانید با استفاده از ابزارهای مربوط به شناسایی این الگوها در پلتفرمهای معاملاتی این الگوها را بررسی کنید.

ترسیم الگوی شارک

پس از شناسایی کلی احتمال تشکیل الگوی شارک در نمودار قیمت در ادامه نیاز است تا این الگو را با ابزار مربوطه در تحلیل تکنیکال در نمودار قیمت رسم کنیم. در این حالت با توجه به نوع نامگذاری نقاط قیمتی در این الگو میتوانیم نقاط C یا D را بهعنوان نقاط مربوط به سطوح قیمتی که احتمال برگشت قیمت از آنها وجود دارد، در نمودار مربوطه شناسایی کنیم.

برای مثال با توجه به نوع نامگذاری در الگوی شارک همانطور که در تصویر بالا مشاهده میکنید نقطه D را میتوان به عنوان قیمتی که الگوی شارک در آن کامل شده است و احتمال شروع روند صعودی وجود دارد، در نمودار قیمت در نظر گرفت.

بررسی تطابق قیمت برگشتی با حمایت

پس از اینکه با استفاده از ابزار ترسیم الگوی هارمونیک در پلتفرم معاملاتی این الگو را در نمودار رسم کردیم. لازم است منتظر بمانیم تا قیمت به نقطه انتهایی در این الگو برسد و موج نهایی در الگوی هارمونیک شارک صعودی کامل شود. با توجه به اینکه نقطه نهایی در زمان تکمیل این الگو، در سطح قیمتی است که احتمال برگشت قیمت به نواحی بالاتر بیشتر است، بنابراین در صورتی که این سطح قیمتی منطبق با سطوح حمایتی در نمودار مربوطه باشد، احتمال برگشت قیمت به سمت بالا افزایش پیدا میکند.

پیدا کردن تایید برای ورود

زمانی که روند نزولی قیمت پس از تکمیل شدن الگوی شارک صعودی تضعیف میشود، تریدرها میبایست بهدنبال تاییدیههایی صعودی برای ورود به معامله و باز کردن پوزیشنهای معاملاتی لانگ در نمودار مربوطه باشند.

این تاییدیهها میتواند وجود واگرایی صعودی در اندیکاتورها، شکست خط روند نزولی در موج چهارم قیمت در الگوی شارک یا کندلهای برگشتی صعودی همانند کندل پینبار صعودی یا کندل چکش باشد. همانطور که در تصویر بالا مشاهده میکنید، کندل پینبار صعودی بر روی نقطه D از الگوی شارک تشکیل شده است.

قرار دادن سفارش خرید

با توجه به اینکه پس از تشکیل الگوی شارک صعودی و تشکیل کندلهای سیگنال صعودی در این ناحیه، احتمال برگشت روند به سمت سطوح بالاتر قیمتی افزایش پیدا میکند، بنابراین در این مرحله تریدرها باید با استفاده از سفارشات مارکت یا سفارش لیمیت نسبت به باز کردن پوزیشن لانگ اقدام کنند.

برای این منظور میتوانند با قرار دادن سفارش مارکت در زمان باز شدن کندل بعد از کندل سیگنال، به معامله ورود کنند. علاوه بر این میتوانند سفارش لیمیت خرید را در سطح قیمتی بالاتر از کندل سیگنال صعودی قرار دهند تا در زمان رسیدن قیمت به آن، وارد پوزیشن لانگ شوند. از سویی دیگر همانطور که در تصویر زیر مشاهده میکنید، تریدرها میتوانند کمی پایینتر از نقطه ورود به پوزیشن معاملاتی لانگ را به عنوان قیمت حد ضرر در معامله مربوطه انتخاب کنند.

تعیین حد ضرر و تارگت

علاوه بر قرار دادن حد ضرر تریدرها باید سطوح قیمتی مناسبی را برای تیک پروفیت انتخاب کنند. برای این منظور میتوانند در دو مرحله این کار را انجام دهند. بنابراین در گام نخست میتوانند با رسیدن قیمت به سطح قیمتی مربوط به نقطه B مقداری تیک پروفیت کنند و بقیه را در زمان رسیدن به تارگت دوم در سطوح مربوط به نقطه C در این الگو انجام دهند.

ترید الگوی شارک نزولی

برای اینکه تریدرها بتوانند الگوی شارک نزولی در نمودار قیمت را ترید کنند میتوانند از مراحل زیر که بهصورت گام به گام تنظیم شده است، در انجام معاملات خود استفاده کنند.

شناسایی الگوی شارک نزولی

گام نخست در ترید الگوی شارک نزولی شناسایی آن در نمودار قیمت است. برای این منظور در ابتدا تریدرها لازم است نمودار قیمت را رصد کنند تا اشکال قیمتی شبیه الگوی شارک نزولی را در آن پیدا کنند. برای این منظور تریدرها میبایست به موجهای قیمتی که شکلی شیبه W دارند، در نمودار قیمت توجه کنند.

ارزیابی الگوی هارمونیک

بعد از اینکه تریدرها توانستند موجهای قیمتی شبیه W را در نمودار قیمت شناسایی کنند، میبایست با استفاده از ابزار شناسایی الگوهای هارمونیک در پلتفرم معاملاتی مربوطه، نسبت به بررسی نسبتهای فیبوناچی در الگوی هارمونیک موردنظر اقدام کنند.

در این حالت تریدرها میتوانند نقطه D یا C را در زمان کامل شدن این الگو در نمودار قیمت شناسایی کنند. این نقطه سطح قیمتی را در نمودار قیمت نشان میدهد که احتمال برگشت قیمت به سمت سطوح پایینتر از آن وجود دارد. این سطح قیمتی که بالاتر از سطح قیمتی مربوط به نقطه شروع الگوی شارک نزولی است در نسبت ۱۱۳٪ موج اولیه در این الگو قرار دارد.

برای مثال سطح قیمتی مربوط به نقطه D را در الگوی شارک نزولی در تصویر بالا مشاهده میکنید. همانطور که در تصویر با پیکان رنگی مشخص شده است، بعد از تکمیل الگوی شارک قیمت در نمودار روند نزولی را شروع میکند.

بررسی نواحی مقاومتی

بعد از این که با استفاده از ابزار شناسایی الگوی شارک نزولی این الگو را در نمودار قیمت شناسایی کردیم. در ادامه میتوانیم سطح قیمتی که در آن احتمال برگشت قیمت به سمت سطوح پایینتر قیمتی وجود دارد را در نمودار قیمت مشخص کنیم.

در این حالت در صورتی که این ناحیه در نزدیک ناحیه مقاومتی در نمودار قیمت باشد، احتمال برگشت قیمت بیشتر میشود. این موضوع اعتبار بیشتری به ناحیه برگشتی در نمودار میدهد و تریدرها میتوانند با اطمینان بیشتری نسبت به باز کردن پوزیشنهای معاملاتی شورت اقدام کنند.

بررسی سیگنالهای نزولی

زمانی که الگوی شارک نزولی در نمودار قیمت مشاهده میشود، در نواحی از این الگو که تریدرها احتمال برگشت روند به نواحی پایینتر را میدهند، میتوانند بهدنبال الگوهای نزولی قیمت همانند الگوهای شمعی برگشتی باشند. در این حالت با مشاهده کندلهای برگشتی یا برخی از الگوهای قیمتی نزولی که منطبق با الگوی شارک در نمودار قیمت تشکیل میشود، تریدرها میتوانند با اطمینان بیشتری وارد پوزیشن معاملاتی شورت شوند.

علاوه بر این تریدرها میتوانند با بررسی اندیکاتورها از واگراییهای نزولی در نمودار قیمت نیز به عنوان تاییدی برای شروع روندهای نزولی استفاده کنند. در این حالت تریدرها میتوانند از ابزارهایی نظیر خطوط روند که بر روی موج چهارم قیمتی در نمودار رسم میشود نیز استفاده کنند.

در این حالت با توجه به صعودی بودن خط روند بر روی موج چهارم در الگوی شارک، زمانی که قیمت این خط روند را بهسمت پایین بشکند، سیگنالی نزولی برای تریدرها محسوب میشود که میتوانند در موقعیت مناسبی وارد پوزیشن معاملاتی شورت شوند. برای این منظور تریدرها میتوانند الگوهای کندلی که در این ناحیه تشکیل میشود را نیز همانطور که پیشتر توضیح دادیم بررسی کنند و در مواردی که الگوهای نزولی همانند کندل اینگالف نزولی تشکیل شود، نسبت به باز کردن پوزیشن معاملاتی شورت اقدام کنند.

ورود به پوزیشن شورت

زمانی که در ناحیه مناسبی که منطبق با الگوی نزولی شارک و نواحی مقاومتی در نمودار قیمت است، تریدرها الگوهای کندل برگشتی نزولی را به عنوان سیگنالهای نزولی قیمت مشاهده کنند، میتوانند با استفاده از انواع سفارشات لیمیت و مارکت وارد پوزیشن معاملاتی شورت شوند.

برای این منظور با استفاده از سفارش مارکت میتوانند در زمان باز شدن کندل بعد از کندل سیگنال وارد پوزیشن شوند. در صورتی که میخواهند با سفارش لیمیت وارد پوزیشن شورت شوند نیز میتوانند این سفارش را کمی پایینتر از کندل سیگنال نزولی قرار دهند.

قرار دادن استاپ لاس و تارگت

همزمان با ورود به معامله تریدرها میبایست در مکان مناسبی نسبت به قرار دادن سفارش استاپ لاس در ترید مربوطه اقدام کنند. برای این منظور معاملهگران میتوانند حد ضرر را کمی بالاتر از قیمت ورود به معامله و در بالای ناحیه برگشتی قیمت قرار دهند.

برای قرار دادن تارگت نیز تریدرها میتوانند از الگوی نزولی شارک در نمودار قیمت استفاده کنند و با توجه به نواحی مهم قیمتی در این الگو که موجهای قیمتی در آنها مسیر حرکت خود را تغییر دادهاند، نواحی تارگت را مشخص کنند. برای این منظور تریدرها میتوانند دو تارگت را با توجه به الگوی مربوطه تعیین کنند.

اولین تارگت قیمت میتواند کمی بالاتر از نقطه B در نمودار قیمت باشد. که با توجه به نامگذاری انجام شده برای این ناحیه از الگوی شارک میتوانند تارگت را کمی بالاتر از آن قرار دهند. تارگت دوم را نیز میتوانند کمی بالاتر از نقطه C در نمودار مربوطه قرار دهند.

الگوی شارک در ارز دیجیتال

تریدرهایی که در بازارهای مربوط به ارزهای دیجیتال فعالیت میکنند، میتوانند با استفاده از الگوی شارک در نمودار قیمت نسبت به باز کردن پوزیشنهای معاملاتی لانگ یا شورت در بازار موردنظر اقدام کنند. برای این منظور با توجه به الگوی شارک صعودی و نزولی میتوانند با توجه به دریافت تاییدهای دریافتی از اندیکاتورها و کندلهای قیمتی یا دیگر ابزارهای تحلیلی وارد پوزیشن معاملاتی مربوطه شوند.

بنابراین زمانی که تریدرها بخواهند از الگوهای هارمونیک یا دیگر ابزارهای موجود در تحلیل تکنیکال برای شناسایی روندهای موجود در بازار کریپتو استفاده کنند، میتوانند مطابق با مراحل مربوط به انجام ترید با استفاده از این الگوها همانند بازارهای مالی دیگر این کار را انجام دهند. اما نکتهای که در مورد ترید در بازار ارزهای دیجیتال وجود دارد، این است که تکنولوژی استفاده شده در توسعه توکنها در میزان ارزشمندی توکنها تاثیرگذار است.

برای مثال در تکنولوژی استفاده شده در برخی از رمزارزها این امکان برای کاربران وجود دارد تا بتوانند از توکن مربوطه در پلتفرمهای گوناگون غیرمتمرکز استفاده کنند. این موضوع باعث بالا رفتن میزان تقاضا برای توکن مربوطه میشود که در نهایت احتمال افزایش قیمت آن را بیشتر میکند.

بنابراین زمانی که تریدرها در بازار ارزهای دیجیتال فعالیت میکنند، نیاز دارند تا علاوه بر توجه به الگوهای قیمتی همانند الگوی هارمونیک شارک در تحلیل تکنیکال، به عوامل بنیادی مربوط به پروژههای رمزارزی نیز توجه کنند تا بتوانند تصمیمگیریهای بهتری را درباره نحوه ترید در بازار مربوطه انجام دهند.

با توجه به اهمیت این موضوع فیلمهای آموزشی متنوعی در فرادرس تهیه شده است که علاقهمندان به ترید در بازار ارزهای دیجیتال میتوانند از آنها استفاده کنند. در ادامه لینک برخی از این فیلمهای آموزشی را مشاهده میکنید.

- فیلم آموزش تحلیل تکنیکال ارزهای دیجیتال و رمزارزها فرادرس

- فیلم آموزش شناسایی توکن های ارز دیجیتال با رشد بالا در سرمایه گذاری فرادرس

- فیلم آموزش تحلیل تکنیکال بازارهای مالی به روش وایکوف فرادرس

- فیلم آموزش مقدماتی روانشناسی کندل ها و پرایس اکشن در بازار مالی فرادرس

- فیلم آموزش پرایس اکشن باب ولمن در بازارهای مالی فرادرس

برای مشاهده فیلمهای آموزشی بیشتر در این حوزه میتوانید از لینک زیر استفاده کنید.

جمعبندی

در ابتدای این مطلب از مجله فرادرس الگوی هارمونیک شارک را تعریف کردیم و نحوه شناسایی این الگو را توضیح دادیم. در ادامه انواع صعودی و نزولی این الگوی هارمونیک را شرح دادیم. با توجه به اینکه تریدرها میتوانند با استفاده از این الگوی هارمونیک نواحی مهم قیمتی را برای ترید در بازارهای مالی پیدا کنند، در ادامه این مطلب ترید با استفاده از Shark Pattern را شرح دادیم. برای این منظور مراحلی نظیر ورود به معامله، حد ضرر و تیک پروفیت با این الگو را توضیح دادیم.

سپس انواع الگوی شارک در تحلیل تکنیکال را بیان کردیم. برای درک بهتر نحوه انجام معاملات با هر کدام از الگوهای شارک صعودی و نزولی، ترید با Shark Pattern را بهطور گام به گام برای هر کدام از الگوهای صعودی و نزولی آن شرح دادیم. بنابراین مراحلی نظیر شناسایی الگوی شارک در نمودار، ترسیم الگوی شارک، بررسی تطابق قیمت برگشتی با نواحی مهم قیمتی، دریافت تایید برای ورود به معامله، قرار دادن سفارش برای ورود به معامله و تعیین حد ضرر و تارگت را برای ترید الگوی شارک صعودی بیان کردیم.

همین مراحل را نیز برای ترید الگوی شارک نزولی در نمودار قیمت در ادامه توضیح دادیم. در پایان نیز الگوی شارک در ارز دیجیتال را شرح دادیم و توضیحاتی درباره لزوم آشنایی با عوامل تاثیرگذار بنیادی در قیمت رمزارزها ارائه کردیم.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش ترید ارزهای دیجیتال — از صفر تا صد» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- ترید ارز دیجیتال چیست ؟ – آموزش از صفر تا صد

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- تریدر کیست و چگونه یک تریدر موفق شویم ؟ — راهنمای کامل

- کندل استیک چیست ؟ — آموزش الگوهای مهم به زبان ساده

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

- صرافی ارز دیجیتال — کدام صرافی آنلاین ارز دیجیتال برای ایرانیان بهتر است؟

- ۱۰ برنامه ترید ارز دیجیتال که باید بشناسید – بهترین نرم افزارها برای مبتدی و حرفه ای ها

- انواع استراتژی معاملاتی در ارز دیجیتال چیست؟ – نحوه انتخاب و طراحی به زبان ساده

- بای استاپ چیست ؟ – از اهمیت تا کاربرد به زبان ساده

- بهترین کیف پول ارز دیجیتال کدام است ؟ | راهنمای استفاده تصویری گام به گام

- کیف پول بیت کوین چیست ؟ | نحوه ساخت کیف پول بیت کوین — به زبان ساده

- ساخت کیف پول بیت کوین بلاک چین — راهنمای تصویری

- تحلیل تکنیکال چیست و چگونه آن را یاد بگیریم؟ – کاربرد، مزایا و معایب

- تریدینگ ویو چیست و چگونه با آن کار کنیم؟ — آموزش تصویری

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد

- تحلیل بنیادی چیست ؟ | به زبان ساده

- تحلیل فاندامنتال ارز دیجیتال — آموزش از صفر تا صد رایگان

- هودل چیست و HODL کردن به چه معناست؟ — به زبان ساده

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- مدیریت ریسک چیست؟ – فرآیندها و روش های انجام به زبان ساده

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده

- میانگین متحرک چیست ؟ + پیاده سازی Moving Average در پایتون

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- تایم فریم چیست ؟ – مفهوم دوره زمانی به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- کندل چیست و انواع کندل ها بیانگر چه هستند؟ — به زبان ساده

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تشخیص روند بازار — از صفر تا صد

- خط روند چیست؟ – در تحلیل تکنیکال و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- الگوهای هارمونیک در تحلیل تکنیکال – آموزش تصویری از صفر تا صد

- تریگر چیست و چه کاربردی در بورس و تحلیل تکنیکال دارد؟ — کامل و ساده

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- اسکالپ چیست ؟ — Scalp در فارکس به زبان ساده

- مدیریت سرمایه چیست و چگونه آن را یاد بگیریم؟ — راهنمای کاربردی و عمومی

- استاپ لاس چیست ؟ — توضیح حد ضرر به زبان ساده

- کال مارجین چیست ؟ — توضیح به زبان ساده

- لیکویید شدن چیست ؟ — لیکوئید در ارز دیجیتال به زبان ساده

- موثرترین تکنیک های مدیریت ریسک در بورس — به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- کندل دوجی چیست ؟ + آموزش انواع به زبان ساده

- بهترین زمان ترید ارز دیجیتال چه وقتی است؟ – آنچه باید بدانید

- تفاوت استاپ لیمیت و استاپ مارکت چیست ؟ – به زبان ساده

- پولبک چیست و چطور از آن استفاده کنیم ؟ – به زبان ساده + نکات کلیدی

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

- روش های ترید ارز دیجیتال که باید بدانید

- سوئینگ تریدینگ چیست ؟ – توضیح Swing Trading به زبان ساده

- کندل چکش چیست ؟ – نحوه شناسایی و کاربرد – به زبان ساده

- کندل چکش معکوس چیست ؟ – از شناسایی تا کاربرد

- معامله شورت و لانگ چیست؟ – به زبان ساده و در ارز دیجیتال

- معاملات اسپات چیست ؟ – آموزش اسپات تریدینگ به زبان ساده

- سفارش OCO چیست ؟ – توضیح استفاده و کاربرد به زبان ساده

- بهترین استراتژی ترید ارز دیجیتال چیست ؟ – معرفی 20 تکنیک کلیدی

- عمق بازار چیست ؟ – توضیح کاربرد و نمودار به زبان ساده

- استاپ مارکت چیست ؟ – به زبان ساده + آموزش

- استاپ لیمیت چیست ؟ – توضیح سفارش با حد ضرر به زبان ساده

- اصطلاحات ترید ارز دیجیتال که باید بدانید – توضیح 83 اصطلاح کلیدی

- سیستم معاملاتی چیست ؟ – توضیح اهمیت به زبان ساده

- بهترین اندیکاتور برای نوسان گیری ارز دیجیتال – راهنمای کاربردی

- ترید روزانه ارز دیجیتال چیست ؟ — به زبان ساده

- معاملات مارجین چیست ؟ – Margin Trading به زبان ساده

- تارگت در ارز دیجیتال چیست ؟ – توضیح معنی به زبان ساده

- انواع تحلیل تکنیکال – ۱۰ روش و سبک هایی که باید بشناسید

- الگوهای تحلیل تکنیکال که باید بشناسید – ۲۶ الگو به زبان ساده

- ربات تریدر چیست ؟ – هر آنچه باید بدانید

- تریدر چیست و کیست؟ – دانستنی های مهم شغل تریدری

- ۸ ابزار هوش مصنوعی که به آن ها نیاز دارید – معرفی و کاربرد

- پرایس اکشن RTM چیست؟ – آموزش به زبان ساده

- اوردر بلاک چیست؟ – توضیح نحوه استفاده به زبان ساده

- الگوی مثلث صعودی یا افزایشی در تحلیل تکنیکال به زبان ساده

- آموزش الگوهای کندل استیک – راهنمای جامع ۴۷ الگو (مبتدی تا حرفهای) + مثال

- کندل Spinning Top در تحلیل تکنیکال – صفر تا صد + تشخیص و تفسیر

- استراتژی شکست خط روند – راهنمای جامع + تشخیص پولبک و فیک بریک اوت

- واگرایی مخفی چیست؟ – راهنمای جامع تشخیص و ترید در بازارهای مالی