صکوک چیست؟ – از انواع تا تفاوت با اوراق بهادار دیگر به زبان ساده

صکوک اوراق بهادار اسلامی است و بر خلاف اوراق قرضه، دریافت سود بر مبنای فعالیت اقتصادی و تجاری مشخصی بر اساس دارایی یا کالایی معین پرداخت میشود. اوراق قرضه ابزاری برای تامین مالی در کشورها محسوب میشود. در اوراق قرضه شرکتها برای تأمین مالی اوراق قرضه را به سرمایهگذاران میفروشند و در ازای آن به خریداران اوراق سود پرداخت میکنند. در اوراق قرضه تنها چیزی که اعتبار دارد و بر مبنای آن سود پرداخت میشود، میزان سرمایه است. اما درباره صکوک مقدار سود به میزان فعالیت اقتصادی و بازده دریافتی به افراد پرداخت میشود. اوراق بهادار اسلامی یا صکوک توسط اقتصاددانان مسلمان تعریف شده است که در این مطلب از مجله فرادرس آن را شرح میدهیم.

- یاد خواهید گرفت که صکوک چگونه جایگزین اوراق قرضه در بازار اسلامی میشود.

- میآموزید که تفاوتهای مالکیت، اعتبار و سوددهی صکوک و اوراق قرضه چیست.

- نقش کلیدی عقود اسلامی را در ساختار انواع صکوک خواهید شناخت.

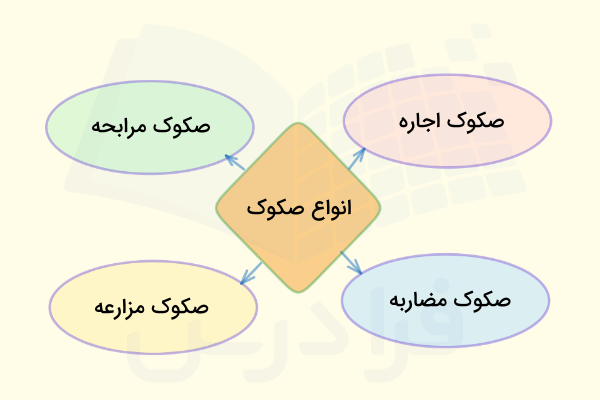

- با کاربرد هر نوع صکوک—مرابحه، اجاره، مضاربه، مزارعه و غیره—آشنا میشوید.

- یاد میگیرید چگونه صکوک میتواند تأمین مالی شرکتها و پروژهها را تسهیل کند.

- فرآیند محاسبه سود و نقدشوندگی صکوک و اوراق با درآمد ثابت را خواهید آموخت.

صکوک چیست؟

صکوک نوعی ابزار تأمین مالی است که بهجای اوراق قرضه در کشورهای اسلامی استفاده میشود. یکی از ابزارهای تأمین مالی دولتها و شرکتها اوراق قرضه است. در کشورهای اسلامی از صکوک به جای اوراق قرضه استفاده میشود. دلیل این موضوع حذف کامل بهره از اوراق صکوک است. با توجه به اینکه در اوراق قرضه نرخ بهره وجود دارد، بنابراین در بازارهای مالی کشورهای اسلامی نمیتوان از آن استفاده کرد و لازم است تا اوراق صکوک بهعنوان جایگزینی برای آن در نظر گرفته شود. به عبارت دیگر صکوک ابزاری جدید در بانکداری اسلامی محسوب میشود که کاربردهای زیادی دارد.

معنی صکوک چیست ؟

صکوک جمع واژه عربی صک به معنی «چک» (Cheque) است. در واقع با توجه به اینکه در زبان عربی حرف چ وجود ندارد، بنابراین چک در زبان عربی به صک تغییر یافته است. چک نیز در واقع نوعی برگه است که بدهکاری را نشان میدهد. هنگامی که شخصی پول نقد برای خرید کالا یا خدمات را ندارد از چک استفاده میکند.

صکوک به عنوان اوراق بهادار اسلامی

اوراق بهادار هر نوع برگهای است که بیانگر نوعی ارزش مالی برای دارنده آن است. بنابراین انواع سهام، حق تقدم، اوراق مشارکت، اوراق اختیار مالی و صکوک جزئی از اوراق بهادار محسوب میشوند. صکوک نیز یکی از انواع اوراق بهادار است که مطابق با عقود اسلامی تنظیم شده است و بهعنوان اوراق بهادار اسلامی محسوب میشود.

تفاوت اوراق قرضه با صکوک چیست ؟

اوراق قرضه نشاندهنده نوعی بدهی است اما صکوک مالکیت دارنده آن را بر بخشی از دارایی حقیقی بیان میکند که اوراق صکوک بر مبنای آن منتشر شده است. در اوراق قرضه رابطهای که بین صادرکننده این اوراق و خریداران آن وجود دارد همانند رابطه بین وامدهنده و وامگیرنده است. اما در صکوک منافع دارایی و فعالیت اقتصادی رابطه بین افراد را تعیین میکند.

با مقایسه بین اوراق قرضه و صکوک میتوانیم به تفاوتهای آنها پی ببریم. این تفاوتها را در فهرست زیر آوردهایم که در ادامه هر کدام را شرح میدهیم.

- تفاوت صکوک و اوراق قرضه از لحاظ مالکیت بر دارایی

- تفاوت صکوک و اوراق قرضه از لحاظ شرعی بودن دارایی پشتوانهای

- تفاوت صکوک و اوراق قرضه از لحاظ اعتبار

- تفاوت صکوک و اوراق قرضه از لحاظ فروش در بازار ثانویه

- تفاوت صکوک و اوراق قرضه از لحاظ افزایش ارزش اوراق

تفاوت صکوک و اوراق قرضه از لحاظ مالکیت بر دارایی

صکوک نشاندهنده مالکیت صاحبان آن بر قسمتی از دارایی است. این موضوع مهمترین تفاوت آن با اوراق بهادار ربوی است. بنابراین بازدهی اوراق بهادار اسلامی بر اساس نوع قراردادهایی است که صکوک بر مبنای آن تنظیم شده است. در صورتی که در اوراق بهادار ربوی سود ثابتی بر مبنای سرمایه درنظر گرفته میشود که برخلاف قوانین اسلامی است. به عبارتی دیگر صکوک بیانگر مالکیتی است که فردی نسبت به دارایی مشخصی دارد اما در مورد اوراق قرضه، این اوراق تنها نشاندهنده رابطهای است که بین وام دهنده و وامگیرنده وجود دارد.

تفاوت صکوک و اوراق قرضه از لحاظ پشتوانه

تفاوت دیگری که میان صکوک و اوراق قرضه وجود دارد این است که داراییهای موضوع اوراق صکوک، داراییهایی هستند که از نظر شرع قابل قبول و مجاز هستند. در حالی که داراییهایی که بهعنوان پشتوانه برای اوراق قرضه استفاده میشوند، ممکن است از نظر اسلام مجاز نباشند.

بنابراین در اوراق قرضه هرگونه دارایی میتواند بهعنوان پشتوانه این اوراق استفاده شوند. در حالی که در صکوک تنها داراییهایی که از لحاظ اسلامی قابل قبول هستند میتوانند بهعنوان پشتوانه صکوک استفاده شوند.

برای مثال شرکتی را درنظر بگیرید که برای افزایش تولیدات خود نیاز دارد تا تجهیزاتی را خریداری کند ولی با توجه به کمبود مالی نمیتواند این تجهیزارت گرانقیمت را خریداری کند. این شرکت میتواند برای تجهیز شرکت خود از اوراق اجاره استفاده کند. در مثالی دیگر شرکتی که قصد دارد کارهای عمرانی انجام دهد با انتشار اوراق مشارکت، سرمایهگذاران را از سود حاصل از طرح عمرانی منتفع میکند. در این دو مثال اوراق قرضه اسلامی بر مبنای پشتوانهای حقیقی و بر اساس عقود اسلامی مربوطه منتشر میشوند.

تفاوت صکوک و اوراق قرضه از لحاظ اعتبار

سومین تفاوتی که صکوک با اوراق قرضه دارد این موضوع است که صکوک اعتبار خود را از دارایی مربوطه بهعنوان پشتوانه میگیرند، در صورتی که در مورد اوراق قرضه این اعتبار تنها به صادرکننده یا ناشر اوراق بستگی دارد.

بنابراین این تفاوت بین صکوک و اوراق قرضه به اعتبار آنها ارتباط دارد. با توجه به اینکه عقود اسلامی برای تسهیل در امر معیشت مردم و رونق اقتصادی تعریف میشوند، بنابراین سرمایهگذاران با این عقود در واقع با شرکتی که با سرمایه آنها فعالیت اقتصادی را انجام میدهد در میزان سود حاصل شریک میشوند.

برای مثال شرکتی حمل و نقلی را درنظر بگیرید که برای تجهیز ناوگان خود نیاز به تأمین مالی دارد. این شرکت میتواند با انتشار اوراق اجاره تجهیزات موردنیاز خود را تأمین کند. در این صورت این شرکت طبق قرارداد مستاجر و سرمایهگذاران که مالک اصلی ناوگان هستند موجر محسوب میشوند. شرکت مربوطه بخشی از درآمد حاصل از استفاده از ناوگان حمل نقلی را بهعنوان سود به سرمایهگذاران پرداخت میکند. بنابراین اعتبار صکوک وابسته به دارایی است.

در مثالی دیگر شرکتی عمرانی قصد دارد برای انجام عملیات عمرانی تأمین مالی انجام دهد و سود حاصل را بین سرمایهگذاران در صکوک مشارکتی تقسیم کند. در این مثال نیز اعتبار صکوک وابسته به فعالیت عمرانی شرکت مربوطه است و سود حاصل از فعالیت اقتصادی به سرمایهگذاران پرداخت میشود.

تفاوت صکوک و اوراق قرضه از لحاظ فروش

تفاوت دیگری که اوراق قرضه با صکوک دارند مربوط به فروش آنها در بازارهای ثانویه میشود. فروش صکوک در بازار ثانویه در واقع فروش مالکیت دارایی مشخصی است، اما فروش اوراق قرضه در بازار ثانویه در واقع فروش بدهی است.

زمانی که اوراق صکوک در بازار ثانویه معامله میشوند در واقع مالکیت دارایی معامله میشود. در حالی که برای اوراق قرضه اینطور نیست. داشتن بازار ثانویه برای اوراق بهادار به این معنی است که امکان فروش مجدد آن دارایی وجود دارد. برای مثال هنگامی که فردی اوراق قرضه را در بازار ثانویه میفروشد، در واقع بدهی مربوط به آن اوراق را میفروشد. همانند شخصی که چکی را خرج میکند و آن را به شخص دیگری در ازای دریافت پول واگذار میکند.

تفاوت صکوک و اوراق قرضه از لحاظ افزایش ارزش اوراق

تفاوت دیگر صکوک با اوراق قرضه این است که با افزایش مقدار دارایی در صکوک میتوان ارزش صکوک را افزایش داد. اما در مورد اوراق قرضه با توجه که مبتنی بر بدهی است، بنابراین نمیتوان اصل بدهی را در اوراق قرضه افزایش داد.

مزایای صکوک چیست؟

انطباق با عقود اسلامی یکی از مزیتهای مهم اوراق صکوک است که باعث میشود بانکداری در کشورهای اسلامی رونق بیشتری بگیرد و سرمایهگذارها بتوانند با رعایت قوانین اسلامی بهراحتی از این اوراق استفاده کنند. از دیگر مزایای اوراق صکوک معافیت مالیاتی آنها است. علاوه بر این موارد اوراق صکوک مزایای فراوانی دارند که در ادامه این مطلب به شرح آنها میپردازیم.

تأمین سرمایه برای فعالیتهای اقتصادی

انتشار صکوک یکی از راهکارهای تأمین مالی و جذب سرمایه برای شرکتها است. شرکتهایی که به منابع مالی برای گسترش شرکت یا راهاندازی تولیدات خود نیاز دارند، میتوانند با انتشار اوراق صکوک و فروش آنها سرمایه لازم برای این کار را تأمین کنند.

صکوک برای سرمایهگذاری

اوراق صکوک این امکان را به سرمایهگذارها میدهد تا بتوانند سرمایههای خود را با خرید اوراق صکوک به شکلی فعال وارد چرخههای اقتصادی کنند و از سود حاصل استفاده کنند. اوراق صکوک این امکان را به سرمایهگذارها میدهند تا پس از سرمایهگذاری در صورت تمایل بتوانند منابع مالی خود را از سرمایهگذاری خارج کنند.

ضرورت وجود قرارداد برای انجام فعالیتهای اقتصادی

برای اینکه فرد یا شرکتی بتواند بهراحتی و با راندمان بالایی فعالیتهای اقتصادی انجام دهد، به قواعدی مشخص برای انجام معاملات نیاز دارد. این قواعد باعث میشوند تا وظیفه افراد در انجام معاملات و فعالیتهای اقتصادی مشخص شود. برای مثال فردی را در نظر بگیرید که قصد دارد با سرمایه خود شروع به ساخت و ساز در حوزه املاک کند.

این فرد برای اینکار نیاز دارد تا با افراد مختلفی از قبیل مالک زمین، مصالحفروش، برقکار و غیره در ارتباط باشد و با این افراد ساخت و ساز مسکن را جلو ببرد. حال تصور کنید که این فرد تنها بهصورت شفاهی و بدون ثبت قرارداد بخواهد با این افراد کار کند.

در اینصورت سرمایهگذار با مشکلات فراوانی که این افراد ممکن است ایجاد کنند در حین کار روبرو خواهد شد که این موضوع ادامه فعالیت را مشکل و در بیشتر مواقع غیرممکن میکند. بنابراین لزوم تعریف قواعد مشخص و شرح وظایف برای پروژههای همکاری در قالب قراردادهای مربوطه ضروری است.

تأثیر عقود اسلامی بر رفتارهای معیشتی مردم

عقود اسلامی تأثیر مهمی در رفتارهای معیشتی مردم دارند و به این رفتارها شکل میدهند. برای اینکه بهتر بتوان با استفاده از این عقود به بهینه کردن فعالیتهای اقتصادی مردم کمک کرد، میتوان برای هر کدام از این عقود اسلامی نهادی درنظر گرفت تا بتواند مسائل مربوط به عقد موردنظر را ساماندهی کند، این موضوع باعث افزایش راندمان فعالیت اقتصادی مربوط به عقد اسلامی موردنظر میشود.

برای مثال اگر نهادی برای عقد مزارعه وجود داشته باشد میتواند اطلاعات مربوط به مالکان زمینهای کشاورزی را در اختیار کشاورزان بدون زمین قرار دهد. با این کار کشاورزانی که زمین ندارند میتوانند در زمین زراعی مالکان کشاورزی کنند و در نهایت سود حاصل از این فعالیت بهطور مشخصی بین آنها تقسیم میشود. این کار علاوه بر اینکه موجب اشتغالزایی میشود، میتواند زمینهای زیر کشت را بهطور قابلتوجهی افزایش دهد.

علاوه بر عقد مزارعه که در مثال ذکر کردیم میتوان عقود دیگری را متناسب با نیازهای جامعه تعریف کرد. برای مثال میتوان عقدی را در زمینه صنعتی بین سرمایهداران و صنعتگران تعریف کرد. به این ترتیب صنعتگری که ایده صنعتی خوبی دارد ولی سرمایه لازم را ندارد میتواند با همکاری افرادی که سرمایه لازم را دارند، ایده مربوط به کسب و کار خود را عملی کند.

نهادهای مالی مرتبط با انتشار صکوک

نهادهای مالی که در انتشار صکوک دخیل هستند در فهرست زیر آورده شدهاند که در ادامه آنها را شرح میدهیم.

- بانی

- نهاد واسط

- ضامن

بانی

بانی شرکتی است که برای انجام فعالیت اقتصادی نیاز به تأمین مالی دارد و برای جمع آوری وجوه سرمایهگذاران اقدام به انتشار صکوک میکند. با توجه به اینکه اوراق منتشر شده از چه نوع اوراقی هستند، نقش بانی متفاوت است. برای مثال در اوراق اجاره، بانی نقش مستأجر و در اوراق مضاربه نقش عامل را ایفا میکند. در اوراق اسلامی دیگر نیز با توجه به اوراق مربوطه نقشی متناسب با آن اوراق دارد. بانی نمیتواند به تنهایی اقدام به انتشار اوراق قرضه اسلامی کند و برای انتشار صکوک به نهادی مالی بهنام نهادی واسط نیاز است.

نهاد واسط

نهاد واسط طبق تعریف، نهادی مالی است که مطابق با عقود اسلامی معاملات موردنیاز را برای تأمین مالی با انتشار اوراق بهادار انجام میدهد. به عبارت دیگر نهاد واسط نهادی است که انتشار اوراق اسلامی را بر عهده میگیرد و نقش واسط را برای تسهیل امور بین سرمایهگذاران و بانی انجام میدهد. نهاد واسط به وکالت از طرفین باعث انجام بهتر امور مربوط به فعالیت اقتصادی موردنظر میشود. نهاد واسط تنها نهاد مالی است که میتواند اوراق بهادار اسلامی را منتشر کند. بنابراین بانی یا شرکتی که نیاز به تأمین مالی دارد و برای این منظور قصد دارد اوراق بهادار اسلامی را منتشر کند، تنها میتواند از طریق نهاد واسط این کار را انجام دهد. نهاد واسط مطابق با قوانین موجود میتواند نقش وکیل را برای طرفین ایفا کند. به این ترتیب که هم میتواند امور مربوط به بانی را انجام دهد و هم میتواند امور مربوط به سرمایهگذاران را پیگیری کند. نهاد واسط تا قبل از انتشار اوراق، بیشتر به عنوان وکیل بانی، کارهای مربوطه را انجام میدهد و پس انتشار اوراق اسلامی نیز بهعنوان وکیل خریداران اوراق بهادار اسلامی امور مربوطه به قراردادهای خرید، اجاره و غیره را انجام میدهد. نهاد واسط سود حاصل از فعالیت اقتصادی را از بانی دریافت میکند و آن را با توجه به میزان خرید اوراق بهادار اسلامی توسط سرمایهگذاران، بین آنها تقسیم میکند.

ضامن

ضامن یکی از ارکان اوراق بهادار اسلامی است. ضامن، اصل سرمایه و سود خریداران اوراق بهادار اسلامی را تضمین میکند. ضامن باید مستقل از بانی باشد تا در صورتی که بانی نتوانست نسبت به پرداخت سود اوراق اقدام کند، ضامن سود اوراق را به خریداران پرداخت کند. ضامن باید از نظر مالی وضعیت مطلوبی داشته باشد تا بتواند در صورت نیاز اصل سرمایه و سود صکوک را به خریداران پرداخت کند. برای مثال در اوارق اجاره، ضامن موظف است که در صورت عدم پرداخت اجاره بها توسط بانی، مبالغ مربوطه را ظرف مدت تعیینشده به ناشر پرداخت کند.

نحوه مشارکت دارنده اوراق در فعالیت اقتصادی

دارنده اوراق بهادار اسلامی یا صکوک با خرید این اوراق در واقع در سود حاصل از فعالیت اقتصادی مربوطه شریک میشود. توجه به این نکته ضروری است که خریدار صکوک تنها یک بهرهگیر محسوب نمیشود. در واقع خریدار اوراق بهادار اسلامی با سرمایهگذاری برای خرید این اوراق با توجه به نوع صکوک خریداری شده نقشی را بر عهده دارد.

برای مثال دارنده اوراق مشارکت با خرید این اوراق نقش شریک را دارد. در اوراق اجاره دارنده صکوک اجاره نقش موجر را ایفا میکند و شرکت بانی که تأمین سرمایه خود را از طریق فروش این اوراق انجام داده است با توجه به قرارداد اسلامی مربوطه نقش مستأجر را دارد. در دیگر صکوک نیز دارنده اوراق مطابق با نوع اوراق بهادار اسلامی نقشی را مطابق با عقود اسلامی دارد.

تعهدات دارنده اوراق چیست؟

هنگامی که سرمایهگذار اوراق بهادار اسلامی را خریداری میکند با توجه به صکوک خریداری شده تعهداتی نیز متوجه او میشود. برای مثال در خرید اوراق اجاره، سرمایهگذار متعهد میشود تا کالا را به صورت سالم و بدون عیب بهگونهای به مستاجر تحویل دهد که بتواند از آن استفاده و سود کسب کند.

تمامی این امور را نهاد واسط به عنوان وکیل دارنده اوراق انجام میدهد. لازم به ذکر است که برخی تغییرات را با استفاده از شروطی که ضمن این قراردادها بین نهاد واسط و طرفین قرارداد تنظیم میشود، با توجه به شرایط میتوان انجام داد.

دارندگان انواع اوراق اسلامی بهعنوان سرمایهگذار محسوب میشوند و نهاد واسط را برای انعقاد قراردادها و اداره دارایی و مسایل مربوطه بهعنوان وکیل انتخاب میکنند. بنابراین برای طرح دعاوی و پیگیریهای مربوطه نیز، نهاد واسط از طرف سرمایهگذاران این امور را انجام میدهد. بنابراین دارندگان صکوک بهطور مستقیم در انتشار اوراق اسلامی نقشی ندارند و نهاد واسط به وکالت از طرف سرمایهگذاران اقدامات مربوط به انتشار اوراق اسلامی را انجام میدهد.

انواع صکوک بر مبنای عقود اسلامی

دین اسلام هر قرارداد و پیمان بین افراد را بهعنوان عقد تعریف میکند و بر لزوم اجرا و وفاداری به آن تأکید دارد. در این عقود اسلامی برای تمام فعالیتهای انجام شده بین افراد، ویژگیها و خصوصیاتی تعریف شده است. برای مثال برای فعالیتهای خرید، اجاره، پیشفروش، ضمانت، مشارکت در تجارت و غیره.

استفاده از این عقود باعث میشود تا هزینه معاملات و انجام فعالیتهای اقتصادی کاهش پیدا کند. بنابراین علاوه بر تسهیل در انجام معاملات برخی دیگر از عقود اسلامی همکاری بین افراد را تسهیل میکنند و باعث بهتر شدن معیشت افراد میشوند.

صکوک جایگزینی برای اوراق بهادار ربوی است که بر مبنای قراردادهای اسلامی تعریف و استفاده میشود. عقود اسلامی شامل عقد اجاره، مرابحه، استصناع، مزارعه، مساقات، مضاربه و دیگر قراردادهای اسلامی هستند و انواع صکوک بر مبنای آنها تنظیم میشوند که هر کدام را در ادامه شرح میدهیم.

عقد اجاره

عقد اجاره یکی از قراردادهای اسلامی است که در آن منافع عین مال که همان مورد اجاره است به ازای دریافت اجرت با دیگری معامله میشود. برای مثال هنگامی که شخصی منزلی را اجاره میکند در واقع در ازای پرداخت مبلغی بهعنوان اجاره از منافع خانه مربوطه یا در اصطلاح عین مال برخوردار میشود. مستأجر هیچگونه مالکیتی بر اساس عقد اجاره بر منزل نخواهد داشت و مطابق با عقد اجاره میتواند تا مدتی معلوم با پرداخت مبلغی مشخص از منافع آن استفاده کند.

عقد اجاره به شرط تملیک چیست؟

عقد اجاره به شرط تملیک در بانکداری اسلامی بسیار کاربرد دارد که در ادامه این مطلب از مجله فرادرس آن را با مثالی شرح میدهیم. فرض کنید شخصی صاحب شرکتی تولیدی است و برای تأمین دستگاههای ضروری تولیدی خود سرمایه کافی در اختیار ندارد. این فرد میتواند برای تهیه دستگاههای تولیدی به بانک مراجعه کند و پس از طی مراحل مورد نیاز بانک مربوطه نیز لوازم و تجهیزات موردنیاز را برای فرد تأمین کند.

در این حالت شرکت موردنظر لازم است تا مبالغ تعیین شده بهعنوان اقساط را به بانک موردنظر پرداخت کند و پس از پرداخت اقساط تجهیزات بهطور کامل، مالک آنها میشود. در واقع تا قبل از اتمام اقساط شرکت همانند کسی که این تجهیزات را اجاره کرده باید اجرت را در قالب اقساط به بانک مربوطه پرداخت کند ولی در نهایت مالک این تجهیزات میشود. بنابراین در این نوع قرارداد تغییر در مالکیت اتفاق میافتد در صورتی که در عقد اجاره تغییر در مالکیت را نخواهیم داشت.

صکوک اجاره چیست؟

صکوک اجاره که با نام اوراق اجاره نیز استفاده میشوند نوعی اوراق بهادار اسلامی هستند که شرکتهای خدماتی و تولید برای تأمین مالی خود میتوانند از آنها استفاده کنند. در این حالت بانی که در واقع مصرفکننده است با پرداخت مبلغی بهعنوان اجارهبها میتواند از یک دارایی یا از منافع آن استفاده کند.

اوراق اجاره چیست؟

اوراق اجاره نوعی از اوراق بهادار است که دارای سود معین و تضمین شده است. در اوراق اجاره رابطهای همانند موجر و مستاجر بین خریدار و فروشنده این اوراق برقرار میشود. برای درک بهتر نحوه عملکرد اوراق اجاره فرض کنید یک شرکت هواپیمایی نیاز به خرید هواپیما دارد تا خدمات هوایی خود را گسترش دهد. با توجه به اینکه شرکت مربوطه هزینه لازم برای خرید هواپیما را ندارد، میتواند هواپیمای موردنظر را اجاره کند. همانند فردی که سرمایه کافی برای خرید مسکن را ندارد و از طریق اجاره کردن، نیاز خود را برطرف میکند. شرکت هواپیمایی میتواند هواپیمای موردنیاز خود را از طریق انتشار اوراق اجاره تهیه کند.

انتشار اوراق اجاره از طریق نهادی مالی بهنام نهاد واسط انجام میشود. نهاد واسط اوراق اجاره را از طریق شبکه بانکی یا بازار سرمایه برای فروش در اختیار سرمایهگذاران قرار میدهد. سرمایهگذارها با خرید اوراق اجاره منابع مالی لازم برای خرید هواپیما را در اختیار نهاد واسط قرار میدهند. نهاد واسط نیز به وکالت از طرف سرمایهگذاران هواپیمای موردنظر را خریداری میکند و به شرکت هواپیمایی اجاره میدهد.

در این حالت سرمایهگذاران با خرید اوراق اجاره درواقع مالک هواپیما هستند و شرکت هواپیمایی این هواپیما را برای کسب درآمد اجاره کرده است. این شرکت هواپیمایی موظف است سود مربوطه به اجاره هواپیما را در فواصل مشخص به نهاد واسط پرداخت کند. نهاد واسط نیز این سود پرداختی را بین خریداران اوراق اجاره تقسیم میکند. در پایان سررسید این اوراق نیز نهاد واسط هواپیمای مربوطه را به شرکت هواپیمایی میفروشد و اصل سرمایه خریداران اوراق اجاره را به آنها باز میگرداند.

پرداخت سود در اوراق اجاره

خریداران اوراق اجاره نیز همانند خریداران اوراق مشارکت به میزان خرید این اوراق، مالک دارایی مربوطه میشوند. بنابراین میتوانند از دارایی مربوطه اجاره بها دریافت کنند که این اجاره بهای دریافتی همان سود اوراق اجاره است. علاوه بر این با توجه به اینکه اوراق اجاره به پشتوانه یک دارایی معین همانند هواپیما منتشر میشوند، بنابراین یکی از انواع اوراق بهادار اسلامی یا صکوک محسوب میشوند.

نقش نهاد واسط در انتشار اوراق اجاره

اوراق اجاره یکی از انواع صکوک است که توسط نهاد واسط منتشر میشود و به سرمایهگذاران در این اوراق سود مشخص و تضمین شدهای میدهد. نهاد واسط پس از جمعآوری وجوه حاصل از فروش اوراق اجاره، امکانات موردنیاز شرکتها را خریداری و بهصورت اجاره در اختیار آنها قرار میدهد. علاوه بر این نهاد واسط اجاره بها را از شرکت مربوطه دریافت میکند و آن را به خریداران اوراق اجاره بهعنوان سود پرداخت میکند. بنابراین نهاد واسط همانطور که از نام آن نیز میتوان متوجه شد نقشی واسط را برای تسهیل در فعالیت اقتصادی طرفین دارد.

سرمایهگذارانی که اوراق اجاره را خریداری میکنند در واقع با توجه به میزان اوراق اجاره دریافتی، مالک بخشی از دارایی خریداری شده هستند. بنابراین موجر محسوب میشوند. نهاد واسط بهعنوان وکیل از طرف سرمایهگذاران با وجوه جمعآوری شده امکانات و داراییهای لازم همانند واگن قطار، توربین، هواپیما، مسکن و دیگر داراییهایی که قابلیت اجاره دادن دارند را از طرف سرمایهگذاران خریداری میکند و در قالب قراردادهای اجاره به شرکت مربوطه از طرف سرمایهگذاران اجاره میدهد. بنابراین شرکت موردنظر که از امکانات ایجاد شده استفاده میکند، بهعنوان مستاجر محسوب میشود. نهاد واسط مبالغ اجاره بهای دریافتی از شرکت را نیز به سرمایهگذاران پرداخت میکند. بنابراین نهاد واسط نقش وکیل دو جانبه را دارد که از طرف موجر یا سرمایهگذار و مستاجر یا متقاضی دارایی، اقدامات لازم را برای آسانسازی فعالیت اقتصادی طرفین انجام میدهد.

صکوک مرابحه چیست؟

صکوک مرابحه یکی از انواع اوراق صکوک است که بر اساس یکی از عقود اسلامی بهنام بیع تنظیم میشود. هر کالایی دارای هزینه تمام شدهای است که شامل هزینه خرید، حمل و نقل، نگهداری و سایر موارد میشود که فروشنده این هزینهها را به همراه مقداری سود برای فروش به خریدار اعلام میکند و طبق قراردادی اسلامی معامله در صورت توافق انجام میشود.

اوراق مرابحه نوعی از اوراق بهادار است که دارندگان آن مالک دارایی مالی مربوطه بهطور مشاع هستند. اوراق مرابحه نیز برای تأمین مالی شرکتها استفاده میشوند. برای مثال فرض کنید که شرکتی برای خرید کالای مورد نیاز خود بودجه کافی ندارد و از طریق اوراق مرابحه میخواهد تامین سرمایه کند. در این صورت موسسهای مالی را بهعنوان واسط انتخاب میکند و موسسه واسط از طریق شرکت تأمین سرمایه اوراق مرابحه را منتشر میکند.

با انتشار و فروش اوراق مرابحه، واسط وجوه موردنیاز برای خرید کالای مورد نیاز بانی را از سرمایهگذاران جمعآوری میکند. سپس از فروشنده کالای مربوطه را خریداری میکند و آن را بهطور بیع مرابحه نسیه و با قیمتی بیشتر از قیمت خرید به بانی میفروشد. بانی نیز از طریق شرکت تأمین سرمایه، قیمت تعیین شده بابت نسیه کالای مربوطه را در سررسید تعیین شده به دارندگان اوراق پرداخت میکند. دارندگان اوراق نیز میتوانند این اوراق را تا سررسید آنها برای دریافت سود نگهداری کنند.

مثالی برای اوراق مرابحه

فرض کنید شرکت الف قصد دارد تا تجهیزات لازم و ضروری خود را تهیه کند، اما سرمایه کافی ندارد. برای این منظور برای تامین مالی اوراق صکوک مرابحه را منتشر میکند و آن را بهفروش میرساند. در این صورت داراییهای فیزیکی خریداری شده بهعنوان پشتوانهای برای این اوراق محسوب میشوند.

این شرکت با انتشار این اوراق و فروش آنها تامین مالی برای خرید تجهیزات فیزیکی مورد نیاز خود را بهدست میآورد. از طرف دیگر افرادی که با هدف سرمایهگذاری، اوراق صکوک مرابحه را خریداری کردهاند، به نسبت خرید این اوراق در تجهیزات خریداری شده شریک هستند و بابت آن از شرکت مربوطه سود دریافت میکنند.

صکوک مضاربه چیست؟

صکوک مضاربه یکی دیگر از انواع قراردادهای اسلامی است و بر اساس یکی از عقود اسلامی بهنام مضاربه تنظیم میشود. صکوک مضاربه راهکاری دیگر برای تأمین سرمایه به روش اسلامی است که در آن شرکت مربوطه که نیاز به تأمین مالی دارد با انتشار صکوک مضاربه سرمایه لازم برای انجام فعالیت اقتصادی سودآور را با فروش اوراق مضاربه جمعآوری میکند. این شرکت در بازههای زمانی تعیین شده موظف است سود حاصل از فعالیت اقتصادی مربوطه را بین دارندگان اوراق مضاربه تقسیم کند.

معنی مضاربه چیست؟

مضاربه به معنای تجارت کردن با سرمایه شخصی دیگر است. اصطلاح مضاربه به این معنی است که مالک سرمایه، وجوه مورد نیاز را برای انجام فعالیت تجاری در اختیار فرد دیگری قرار دهد و با توجه به سود فعالیت تجاری از عامل، سهم مشخصی از سود حاصل را دریافت کند.

سود اوراق مضاربه

سود اوراق مضاربه وابستگی کاملی با سود فعالیت تجاری دارد و میتواند متغیر باشد و در پایان دوره مالی میتوان سود قطعی فعالیت تجاری مربوطه را محاسبه کرد. بنابراین سود حاصل از صکوک مضاربه در پایان دوره مالی یا در پایان فعالیت تجاری با توجه به نسبتی که روی این اوراق نوشته شده است به بانی و دارندگان این اوراق تعلق میگیرد.

صکوک مزارعه چیست ؟

مزارعه نوعی قرارداد است که در آن یکی از طرفین زمینی را در اختیار طرف مقابل قرار میدهد تا آن شخص در زمین مربوطه کشاورزی کند و سود حاصل از این فعالیت کشاورزی بین آنها تقسیم میشود. اوراق مزارعه یکی از انواع صکوک اسلامی است که در بازارهای اسلامی استفاده میشود.

ناشر اوراق مزارعه با فروش این اوراق به سرمایهگذارها میتواند منابع لازم برای خرید زمین زراعی را بهدست آورد. سپس این زمین را در اختیار کشاورزان برای زراعت قرار میدهد. در پایان سال زراعی نیز سود حاصل از محصولات کشاورزی بین سرمایهگذارها تقسیم میشود. در این حالت دارنده اوراق مزارعه نقش مالک زمین و ناشر اوراق نقش وکیل مالک را دارد.

بازار ثانویه برای اوراق مزارعه

دارندگان اوراق مزارعه در صورت تمایل میتوانند صکوک مزارعه را در بازار ثانویه بفروشند. قیمت این اوراق در بازار ثانویه متأثر از دو عامل است. اولین عامل تأثیرگذار بر روی صکوک مزارعه افزایش قمیت زمین زراعی مربوط است که با توجه به نرخ تورم قیمت آن نیز افزایش پیدا میکند. دومین عامل تأثیرگذار بر روی قیمت صکوک مزارعه سود سالانه است که در پایان فصل کشاورزی به دارندگان صکوک مزارعه تعلق میگیرد. با نزدیک شدن به پایان سال زراعی تأثیر سود سالانه بر قیمت صکوک مزارعه بیشتر میشود و با تقسیم سود اثر این عامل از بین میرود.

صکوک مساقات چیست ؟

صکوک مساقات یکی دیگر از اوراق بهادار اسلامی است که بر اساس قرارداد مساقات تنظیم شده است. ناشر صکوک مساقات با جمع آوری سرمایه حاصل از فروش این اوراق، باغهای قابل بهرهبرداری را خریداری میکند و به وکالت از دارندگان آن که همان سرمایهگذارهای صکوک مساقات هستند به باغبانهایی واگذار میکند تا در آنها فعالیت کشاورزی انجام دهند.

سپس در انتهای سال کشاورزی و فروش محصول مربوطه، سود حاصل را بین سرمایهگذارها تقسیم میکند. اوراق مساقات مخصوص بهرهبرداری از انواع باغهای میوه است و برای سرمایهگذاری بر روی محصول حاصل از آنها تنظیم میشود.

بازار ثانویه برای اوراق مساقات

خریداران اوراق مساقات با توجه به مقدار اوراق خریداری شده در واقع مالک باغهای خریداری شده هستند. این افراد میتوانند اوراق را برای کسب سود سالانه نگهداری کنند و در صورتی که به سرمایه مربوطه نیاز داشتند، اوراق مساقات را در بازار ثانویه بفروشند. علاوه بر سود حاصل از صکوک مساقات، با توجه به اینکه قیمت اوراق مساقات با افزایش قیمت باغهای مربوطه همگام با تورم موجود بالا میرود، دارندگان این اوراق از افزایش قیمت صکوک مساقات نیز بهره میبرند.

اوراق استصناع چیست؟

صکوک استصناع اوراق بهاداری است که بر اساس قرارداد استصناع تنظیم شده است. استصناع در لغت بهمعنای طلب و سفارش برای ساخت است. از نظر فقهی استصناع نوعی قرارداد است که در آن یکی از طرفین قرارداد با دریافت مبلغی از طرف مقابل ساخت و تحویل محصول مشخصی را در زمانی معین بر عهده میگیرد. با استفاده از قراردادهای استصناع دولت یا بخش خصوصی میتواند برای تامین مالی برای ساخت و ساز در طرحهای عمرانی خود از صکوک استصناع استفاده کند. اوراق استصناع از نوع ابزارهای مالی با سود معین هستند و این قابلیت را دارند تا در بازارهای ثانویه معامله شوند.

صکوک با درآمد ثابت چیست؟

صکوک با درآمد ثابت این امکان را در اختیار سرمایهگذارها قرار میدهد تا بتوانند با توجه به میزان ریسکپذیری خود از اوراق بهادار اسلامی با درآمد ثابت استفاده کنند. اولین موردی که سرمایهگذاران در بازارهای مالی باید به آن توجه کنند میزان ریسکپذیری آنها برای سرمایهگذاری است.

برای مثال افرادی که در بازار سهام شرکتها سرمایهگذاری میکنند، نسبت به افرادی که در اوراق با درآمد ثابت سرمایهگذاری میکنند، میزان تحمل ریسک متفاوتی دارند. علاوه بر این موضوع نکته دیگری که در انتخاب نوع بازار برای سرمایهگذاری باید به آن توجه کرد بازه زمانی است که سرمایهگذار برای بازگشت سرمایه و سود مربوطه درنظر میگیرد.

با توجه به این موارد افرادی که تمایل به سرمایهگذاری در اوراق بهادار اسلامی یا صکوک دارند معمولا افرادی هستند که قصد دارند با میزان تحمل ریسک کمی، سود قابل قبولی را از این سرمایهگذاری بهدست آورند. در مقابل افرادی نیز هستند که نوسانات قیمتی در بازارهای مالی را بیشتر میتوانند تحمل کنند. این افراد میتوانند از بازار سهام که نسبت به بازار صکوک ریسک بالاتری دارد برای سرمایهگذاری استفاده کنند.

نحوه کارکرد اوراق قرضه با درامد ثابت

برخی از شرکتها برای تأمین مالی بنابر دلایلی تمایلی به استفاده از وامهای بانکی ندارند. این شرکتها از بازار سرمایه برای تأمین مالی شرکت استفاده میکنند و مبالغی را از عده زیادی از سرمایهگذارها قرض میکنند. بانکها و موسسات مالی معتبری نیز این شرکتها را ضمانت میکنند تا وجوهی که سرمایهگذارها به این شرکت قرض دادهاند با میزان سود حاصل از فعالیت مربوطه به آنها بازگردانده شود.

شرکتها برای تأمین سرمایه موردنیاز خود میتوانند اوراق قرضه منتشر کنند و سرمایهگذاران با خریداری این اوراق میتوانند از سود حاصل از فعالیت اقتصادی آن شرکت بهرهمند شوند. برای مثال اگر سرمایهگذار هر یک از این اوراق را به قمیت صدهزار تومان خریداری کند در واقع به همین میزان به شرکت مربوطه قرض داده است.

بنابراین شرکتی که اوراق را منتشر میکند در اطلاعیهای نحوه و میزان سود حاصله را در اختیار سرمایهگذارها قرار میدهد. برای مثال شرکت مربوطه در اطلاعیه ذکر میکند که به سرمایهگذاران خود ۴ مرتبه در سال سود تعلق میگیرد. بنابراین سرمایهگذارانی که نسبت به خرید این اوراق اقدام میکنند بابت هر روز از تملک این اوراق از میزان سود حاصله برخوردار میشوند که به آن سود روزشمار اوراق میگویند.

نحوه اطلاع از سود اوراق با درآمد ثابت

سوالی که برای سرمایهگذارهای اوراق با درآمد ثابت یا صکوک ممکن است مطرح شود این است که نحوه پرداخت سود و مشخصات این اوراق را از کجا بهدست آورند. در جواب این سوال به این نکته توجه کنید که زمانی که این اوراق منتشر میشوند با توجه به بازاری که قصد دارند در آن معامله شود، همانند فرابورس، بورس اوراق بهادار، بورس کالا یا بورس انرژی، وبسایتهای مربوطه پیش از انتشار این اوراق اطلاعات کاملی را در اختیار سرمایهگذارها قرار میدهند.

نحوه تسویه صکوک

هنگامی که سرمایهگذاران در صکوک سرمایهگذاری میکنند، شرکت سپردهگذاری مرکزی با توجه به شرایط اوراق سود مربوط به مشارکت در فعالیت اقتصادی را به سرمایهگذارها میدهد. با توجه به اینکه سرمایهگذارها برای خرید اوراق با درآمد ثابت از کد بورسی استفاده میکنند، شرکت سپردهگذاری مرکزی اوراق بهادار و تسویه وجوه، میزان سود را به حساب شبای مربوط به کد بورسی فرد واریز میکند. زمانی که اوراق با درآمد ثابت به سررسید تعیینشده خود میرسند در آخرین دوره واریز سود، اصل سرمایه نیز توسط شرکت سپردهگذاری مرکزی به حساب سرمایهگذار واریز میشود.

فروش اوراق قرضه قبل از سررسید

سرمایهگذارانی که نسبت به خرید اوراق با درآمد ثابت اقدام میکنند میتوانند قبل از زمان سررسید نیز این اوراق را در بازار ثانویه بفروشند. علاوه بر این اوراق استاندارد موجود در بازار دارای بازارگردان هستند. بازارگردانها این اطمینان را به سرمایهگذاران میدهند تا بتوانند اوراق قرضه خود را در صورت تمایل در هر زمانی بفروشند و از نقد شوندگی این اوراق مطمئن شوند.

مثالی از نحوه تسویه اوراق با درآمد ثابت

فرض کنید سرمایهگذاری اوراق با درآمد ثابت را خریداری میکند ولی پس از مدتی به سرمایه خود نیاز پیدا میکند و آن را در بازار ثانویه میفروشد. برای مثال اگر قرار باشد که در سر ماه سود حاصل از خرید و نگهداری این اوراق به حساب سرمایهگذار واریز شود در صورتی که در نیمه ماه سرمایهگذار این اوراق را بفروشد در این صورت شرکت سپردهگذاری مرکزی علاوه بر تسویه و واریز مبلغ حاصل از فروش این اوراق، سود حاصل از آن را نیز تا قبل از فروش محاسبه و به حساب سرمایهگذار واریز میکند.

اوراق قرضه بدون کوپن چیست؟

اوراق قرضه بدون کوپن اوراق بهاداری بدون کوپن سودی هستند که در زمان پذیرهنویسی با قیمتی کمتر از قیمت اسمی آن به خریداران واگذار میشوند و در زمان سررسید کل مبلغ اسمی را دریافت میکند.

برای مثال اگر ارزش اسمی اوراق قرضه بدون کوپنی صدهزار تومان باشد، این اوراق با قیمت هفتاد یا هشتاد هزار تومان به خریدار واگذار میشود و در زمان سررسید سرمایهگذار میتواند کل صدهزار تومان را دریافت کند. اوراق اسناد خزانه نمونهای از این اوراق قرضه بدون کوپن است.

اسناد خزانه چیست؟

اسناد خزانه نوعی اوراق قرضه است که از نوع اوراق با درآمد ثابت بدون کوپن سود هستند. با انتشار این اوراق در واقع دولت تأمین مالی خود را از طریق عامه مردم انجام میدهد. به عبارت دیگر دولت برای تأمین مالی خود از مردم قرض میگیرد. این اوراق در سراسر دنیا استفاده میشوند و از اعتبار بالایی برخوردارند. اولویت بازپرداخت بدهی حاصل از این اوراق حتی از پرداخت حقوق کارکنان دولتی نیز بیشتر است.

اوراق خزانه را دولت به پیمانکاران خود میدهد. این پیمانکاران بابت انجام کارهایی که برای دولت انجام دادهاند به دولت صورتحساب ارائه میکنند و دولت نیز اوراق خزانه را بابت بدهی خود به آنها میدهد. پیمانکاران نیز این اوراق را در بازار سرمایه میفروشند و تأمین مالی خود را انجام میدهند. هر اندازه که این اوراق از تاریخ سررسید خود دورتر باشند ارزانتر فروخته میشوند و هر اندازه به تاریخ سررسید این اوراق نزدیکتر شویم این اوراق با قیمت بیشتری به فروش میرود.

نحوه محاسبه سود در اوراق بدون کوپن

برای محاسبه اوراق بدون کوپن با توجه به اینکه سودی به این اوراق تعلق نمیگیرد، بنابراین سرمایهگذاران تنها میتوانند با درنظر گرفتن اختلاف قیمت خرید و قیمت فروش این اوراق در زمان سررسید، میزان سود حاصل را محاسبه کنند. برای مثال اگر اوراق قرضه بدون کوپنی را که قیمت اسمی آن صدهزار تومان است را با قیمت ۸۵ هزار تومان خریداری کنیم میتوانیم با توجه اختلاف قیمت خرید و فروش و مدت زمانی که از تاریخ خرید تا زمان سررسید آن باقی مانده است، میزان سود ماهانه یا سالانه را محاسبه کنیم.

نحوه محاسبه سود در اوراق کوپندار

در محاسبه سود صکوک که از دسته اوراق بهادار کوپندار محسوب میشوند، باید به این نکته توجه کرد که علاوه بر میزان سود دریافتی که در فواصل زمانی تعیینشده دریافت میشود، سرمایهگذار برای محاسبه میزان سود کلی بابت سرمایهگذاری باید تغییرات قیمت این اوراق را در نیز در زمان فروش نسبت به زمان خرید محاسبه کند.

سود مرکب در صکوک چیست ؟

هنگامی که سرمایهگذاری از سود حاصل از سرمایهگذاری خود نیز سود دریافت میکند به آن سود مرکب میگویند. سود مرکب را از صکوک نیز میتوان بهدست آورد. نحوه دریافت سود مرکب از صکوک به این صورت است که سرمایهگذار پس از دریافت سود اوراق قرضه آنها را دوباره در این اوراق سرمایهگذاری کند و از سرمایهگذاری مجدد آنها سود کسب کند.

برای این منظور اوراق قرضهای که فواصل پرداخت سود در آنها کوتاهتر است برای سرمایهگذارانی که از سود مرکب استفاده میکنند، از جذابیت بیشتری برخوردار است. برای مثال اگر اوراق بهاداری هر سه ماه یکبار سود پرداخت کند برای سرمایهگذاری که قصد استفاده از سود مرکب را دارد از اوراق بهاداری که هر شش ماه یکبار سود میدهد جذابیت بیشتری دارد. این موضوع به این دلیل است که سرمایهگذار با سود حاصل از اوراق بهادار میتواند دوباره اوراق قرضه خریداری کند و از آنها سود مرکب بهدست آورد.

میزان اعتبار صکوک چقدر است؟

سوال متداولی که برای سرمایهگذاران وجود دارد این است که آیا صکوک منتشر شده از اعتبار کافی برخوردار است. در جواب این سوال میتوان گفت دستهای از این اوراق بهادار همانند اوراق خزانه از اعتبار بسیار بالاتری برخوردار هستند و خود دولت بازپرداخت اصل و سود آنها را تضمین میکند.

برای دستهای دیگر از صکوک که از دسته اوراق بهادار شرکتی محسوب میشوند نیز میتوان از اعتبار آنها با توجه به وجود ضمانتهای بانکی و تأییدیههای سازمان بورس اطمینان حاصل کرد. شرکتهایی که قصد تأمین سرمایه با انتشار اوراق قرضه را دارند باید حداقل شرایط لازم برای این کار را داشته باشند و سازمان بورس و اوراق بهادار صلاحیت و شرایط آنها را بررسی و تضمین کند. علاوه بر این شرکتهایی که این اوراق قرضه را منتشر میکنند توسط بانکهای معتبر ضمانت میشوند که این موضوع به میزان اعتبار صکوک منتشر شده میافزاید.

علاوه بر این افرادی که از اوراق قرضه برای سرمایهگذاریهای خود استفاده میکنند با وجود بازارگردانهایی که در بازارهای مربوطه وجود دارد میتوانند به نقد شوندگی این اوراق نیز اطمینان داشته باشند.

استفاده از اوراق قرضه در شرایط نامساعد بازار سهام

یکی از مواقعی که سرمایهگذاران تمایل دارند تا از اوراق قرضه با درآمد ثابت استفاده کنند زمانی است که با توجه به شرایط بازار سهام ترجیح میدهند تا برای مدتی از معاملات سهام دور باشند. در این حالت سرمایهگذاران میتوانند برای این بازه زمانی اوراق با درآمد ثابت خریداری کنند و پس از اینکه شرایط بازار سهام به حالت مطلوبی بازگشت با فروش این اوراق، دوباره سرمایه خود را در بازار سهام وارد کنند.

انواع سرمایهگذاری در اوراق با درآمد ثابت

افراد میتوانند برای سرمایهگذاری در اوراق با درآمد ثابت این اوراق را با توجه به شرایط آن انتخاب و خریداری کنند و هم میتوانند بر روی صندوقهای با درآمد ثابت سرمایهگذاری کنند. صندوقهای با درآمد ثابت صندوقهایی هستند که بیشتر وجوه دریافتی خود برای سرمایهگذاری را به خرید اوراق با درآمد ثابت اختصاص میدهند و مقداری از سرمایه صندوق نیز میتواند به خرید سهامهای معتبر تعلق بگیرد. با توجه به اینکه انتخاب اوراق با درآمد ثابت در این صندوقها توسط مدیران مجرب انجام میشود، بنابراین سرمایهگذاری بر روی این صندوقها از اعتبار زیادی برخوردار است.

صندوقها با درآمد ثابت نیز دارای امیدنامه و اساسنامه هستند. در اساسنامه این صندوقها نحوه مدیریت آنها تشریح میشود و در امیدنامه نیز میزان درصدی از سرمایه که این صندوق میتواند به هر حوزه مالی همانند اوراق با درآمد ثابت، سپرده بانکی یا سهام اختصاص دهد را به سرمایهگذارها توضیح میدهد.

انواع صندوق با درآمد ثابت

برخی از این صندوقها قابل معامله در بورس هستند و افراد میتوانند با کد بورسی نسبت به خرید و فروش این صندوقها در بورس اقدام کنند. اما برخی دیگر قابل معامله در بورس نیستند و افرادی که قصد سرمایهگذاری در این نوع از صندوقها را دارند نیاز دارند تا با مراجعه به دفتر صندوق مربوطه نسبت به سرمایهگذاری در آنها اقدام کنند.

اوراق مشارکت چیست؟

اوراق مشارکت یکی از انوع صکوک یا اوراق بهادار اسلامی است که خریدار اوراق مشارکت در واقع در تأمین مالی شرکت موردنظر مشارکت میکند. برای درک بهتر اوراق مشارکت فرض کنید پروژهای پتروشیمی برای توسعه و افزایش محصولات خود نیاز به تأمین مالی دارد.

این شرکت اوراق بهاداری را منتشر میکند و با فروش آنها در بورس در واقع تأمین مالی شرکت را انجام میدهد. بنابراین سرمایهگذارانی که اوراق مشارکت شرکت را خریداری میکنند در واقع در تأمین مالی شرکت سهیم هستند. از مهمترین جذابیتهای اوراق مشارکت تضمین پرداخت سود به سرمایهگذاران در فواصل زمانی معین است. در حال حاضر تضمین سود اوراق مشارکت توسط دولت یا بانکها و موسسات مالی معتبر تضمین میشود. البته به این نکته توجه داشته باشید که با توجه به اینکه ریسک مربوط به اوراق مشارکت کمتر است بنابراین این اوراق نسبت به سایر اوراق بهادار بازدهی کمتری دارند.

تضمین سود اوراق مشارکت

با توجه به دستورالعملهای اسلامی سود مربوط به اوراق مشارکت باید بر اساس کارکرد و سوددهی پروژه به سرمایهگذاران پرداخت شود. بنابراین این سودها بهصورت علیالحساب پرداخت میشوند و در پایان سررسید اوراق مشارکت، شرکت مربوطه موظف است سود نهایی را محاسبه کند و آن را به سرمایهگذاران پرداخت نماید. با توجه به اینکه میزان سود پرداختی باید مطابق با میزان سود کارکرد پروژه باشد، بنابراین درصورت کم بودن سود پروژه از میزان مشخص شده، تضمین پرداخت این سود بر عهده ضامن است و پرداخت حداقل سود را تضمین میکند.

جمعبندی

در ابتدای این مطلب صکوک را تعریف کردیم و معنی آن را شرح دادیم. سپس صکوک بهعنوان اوراق بهادار اسلامی را توضیح دادیم و تفاوت اوراق قرضه با صکوک را بیان کردیم. برای این منظور تفاوت اوراق قرضه و صکوک را از لحاظ پشتوانه، اعتبار، فروش در بازار ثانویه و امکان افزایش ارزش اوراق شرح دادیم.

در ادامه مزایای صکوک را توضیح دادیم. برای این منظور تأمین سرمایه برای فعالیتهای اقتصادی، صکوک برای سرمایهگذاری، ضرورت وجود قرارداد برای فعالیتهای اقتصادی و تأثیر عقود اسلامی بر رفتارهای معیشتی مردم که همگی جزء مزایای صکوک هستند را با جزئیات مربوطه شرح دادیم. سپس نهادهای مالی مرتبط با صکوک را توضیح دادیم. بنابراین به شرح بانی، نهاد واسط، دارنده اوراق و ضامن پرداختیم. انواع صکوک بر مبنای عقود اسلامی را شرح دادیم. عقد اجاره، اوراق اجاره، صکوک مرابحه، مضاربه، مزارعه، مساقات و اوراق استصناع را توضیح دادیم. صکوک با درآمد ثابت را شرح دادیم و نحوه کارکرد اوراق قرضه با درآمد ثابت را توضیح دادیم.

سپس نحوه تسویه صکوک را بیان کردیم. اوراق قرضه بدون کوپن را شرح دادیم. برای این منظور در ادامه اسناد خزانه را توضیح دادیم و نحوه محاسبه سود در اوراق بدون کوپن را بیان کردیم. سپس انواع سرمایهگذاری در اوراق با درآمد ثابت را توضیح دادیم و انواع صندوق با درآمد ثابت را شرح دادیم. در پایان نیز اوراق مشارکت و تضمین سود در این اوراق را بیان کردیم.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش بورس رایگان به زبان ساده» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- بورس چیست — به زبان ساده

- آموزش بورس رایگان — از شروع تا کسب درآمد | به زبان ساده

- بازار سرمایه چیست ؟ | تعریف، ویژگی ها، قوانین و انواع بازار سرمایه — به زبان ساده

- شرکت سهامی خاص چیست ؟ — قوانین، ساختار، مزایا و معایب — به زبان ساده

- شرکت سهامی عام چیست ؟ | قوانین، ساختار، مزایا و معایب — به زبان ساده

- بورس انرژی چیست ؟ | به زبان ساده — راهنمای کامل و رایگان

- بورس کالا چیست ؟ – از صفر تا صد + فیلم آموزشی رایگان

- فرابورس چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- بازار پایه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- تفاوت بورس و فرابورس چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- فارکس چیست؟ – آشنایی کامل به زبان ساده آپدیت ۱۴۰۴

- بورس نزدک (NASDAQ) چیست ؟ | آنچه باید بدانید به زبان ساده

- اوراق بهادار چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- سهام چیست و سهامدار کیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- بازار سهام و آشنایی با پنج شاخص مهم آن

- چگونه تریدر شویم ؟ – از صفر تا صد مسیر یادگیری

- کد بورسی چیست و چگونه آن را دریافت کنیم؟ — گام به گام و تصویری

- سامانه سجام چیست؟ | راهنمای گام به گام تصویری و ساده

- آموزش تصویری ثبت نام در بورس و ورود به بازار سرمایه — راهنمای گام به گام

- ثبت نام در بورس و سامانه سجام — راهنمای گام به گام (+ فیلم آموزش رایگان)

- بهترین کارگزاری بورس | بررسی جامع کارگزاری ها

- فارابیکسو — آموزش فارابیکسو کارگزاری فارابی | گام به گام

- صندوق سرمایه گذاری چیست؟ — به زبان ساده

- انواع صندوق های سرمایه گذاری و مزایا و معایب آن ها — به زبان ساده

- ETF چیست ؟ (صندوق قابل معامله) | به زبان ساده (+ فیلم آموزش رایگان)

- روانشناسی در بورس | راهنمای کاربردی (+ فیلم آموزش رایگان)

- خرید سهام در بورس — آموزش خرید سهام بورس — گام به گام

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- شاخص بورس چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- عرضه اولیه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- نمودار بورس و کاربردهای آن — از صفر تا صد (+ فیلم آموزش رایگان)

- کدال چیست ؟ – کاربرد، امکانات و سایر دانستنی ها – به زبان ساده

- کدال 360 چیست ؟ — آموزش جامع سایت کدال و کدال 360

- افزایش سرمایه چیست و چه تاثیری بر قیمت سهام دارد؟ — به زبان ساده

- حق تقدم سهام در بورس چیست؟ — استفاده، خرید و فروش به زبان ساده

- پرتفوی چیست ؟ | سبد سهام به زبان ساده (+ فیلم آموزش رایگان)

- سیگنال بورس چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- سبدگردانی چیست ، چه شرایطی دارد و چگونه انجام می شود؟ — به زبان ساده

- افزایش سرمایه در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تعدیل در بورس چیست ؟ | به زبان ساده

- نقدینگی چیست ؟ — به زبان ساده

- تحلیل بنیادی چیست ؟ | به زبان ساده

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد

- آموزش تابلو خوانی بورس | به زبان ساده (+ فیلم آموزش رایگان)

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- سهام شناور چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- حجم مبنا چیست | به زبان ساده (+ فیلم آموزش رایگان)

- نسبت P/E چیست؟ — به زبان ساده

- DPS در بورس چیست ؟ | مفهوم DPS به زبان ساده

- EPS چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- ارزش خالص دارایی یا NAV چیست ؟ | به زبان ساده

- پول هوشمند در بورس چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

- تحلیل تکنیکال بورس ایران | راهنمای کاربردی

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- قیمت پایانی در بورس چیست و چطور محاسبه می شود؟ — به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- الگوهای هارمونیک در تحلیل تکنیکال – آموزش تصویری از صفر تا صد

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- آزمون اصول بازار سرمایه ایران — راهنمای رایگان و گام به گام

- ارزش ذاتی سهم چیست ؟ – به زبان ساده + نحوه محاسبه

- تفاوت بازار خرسی و گاوی چیست ؟ – ۱۱ فرق مهم که باید بدانید

- سفارش محدود چیست ؟ – توضیح منظور از Limit Order به زبان ساده

- Take Profit چیست ؟ – توضیح تیک پروفیت به زبان ساده

- ریسک به ریوارد چیست ؟ – توضیح به زبان ساده + مثال

- گره معاملاتی چیست ؟ – از صفر تا صد + نحوه رفع

- ۲۶ کتاب تحلیل تکنیکال که باید بخوانید – از مقدماتی تا پیشرفته

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

- ترازنامه چیست ؟ – اهمیت، اقلام و کاربرد به زبان ساده

- صکوک چیست ؟ – از انواع تا تفاوت با اوراق بهادار دیگر به زبان ساده(همین مطلب)

- صف خرید و فروش در بورس چیست ؟ – به زبان ساده + زمان تشکیل

- اوراق مشارکت چیست ؟ – انواع + نحوه خرید و فروش

- اوراق بدهی چیست؟ – هر آنچه باید بدانید

- هجینگ چیست ؟ – توضیح پوشش ریسک به زبان ساده

- تسویه معاملات چیست ؟ – به زبان ساده + نحوه انجام

- حق تقدم سهام چیست؟ – در بازار بورس و به زبان ساده

- اولویت انجام معاملات در بورس چگونه است؟ + توضیح کامل و ساده

- کارگزار ناظر چیست؟ – از وظایف تا نحوه تغییر به زبان ساده

- شاخص بورس چیست؟ – توضیح به زبان ساده

- سرخطی زدن در بورس چیست؟ – به زبان ساده + انواع روش ها

- چگونه بورس را یاد بگیریم؟ – از صفر تا صد مسیر یادگیری

- انواع سهام در بورس – به زبان ساده

- قیمت اسمی سهام چیست؟ – توضیح ارزش اسمی به زبان ساده

- چگونه ترید را شروع کنیم؟ – از گام اول تا ورود به بازار + مسیر یادگیری

- کپی ترید چیست؟ – توضیح و آموزش کپی تریدینگ به زبان ساده

- اندیکاتور حجم Volume چیست؟ – در تحلیل تکنیکال به زبان ساده

- اندیکاتور مومنتوم چیست؟ – توضیح به زبان ساده

- چگونه در بورس سرمایه گذاری کنیم؟ – راهنمای شروع به زبان ساده

- اسمارت مانی چیست؟ – هر آنچه باید درباره پول هوشمند بدانید