سبدگردانی چیست ، چه شرایطی دارد و چگونه انجام می شود؟ – به زبان ساده

در اکثر کشورهای دنیا، افرادی که از دانش لازم برای سرمایهگذاری در بازارهای بورس برخوردار نیستند یا نمیتوانند زمان مورد نیاز را جهت یادگیری آن، اختصاص دهند، از روشهای غیرمستقیمی مانند شرکتهای سبدگردان یا صندوقهای سرمایهگذاری مشترک استفاده میکنند. در این مطلب به صورت اجمالی، با سبدگردانی آشنا میشویم.

سبدگردانی چیست؟

سبدگردانی به نوعی علم انتخاب و نظارت بر گروهی از سرمایهگذاریهاست که مناسب اهداف مالی بلندمدت و قدرت تحمل ریسک یک مشتری، شرکت یا موسسه باشند.

سبدگردانهای دوره دیده و حرفهای به نیابت از مشتریهای خود دست به خرید و فروش سهام میزنند، با این حال امکان دارد دستهای از افراد، خود تمایل به ساخت و مدیریت سبدهای سرمایه خود را داشته باشند.

در هر صورت، هدف نهایی سبدگردان بیشینهکردن بازده مورد انتظار سرمایهگذاریها با در نظر داشتن حد معقولی از ریسک است. سبدگردانی یا مدیریت سبد سرمایه به توانایی مقایسه کردن نقاط قوت و ضعف، فرصتها و تهدیدها در سراسر طیف سرمایهگذاری بستگی دارد.

سبدگردان در ازای ارائه خدمات، کارمزد دریافت میکند. پرداخت دستمزد و کارمزد سبدگردان صرفاً بر اساس صورتحساب صادره انجام میشود. رابطه بین سبدگردان و مشتری رابطه بین وکیل و موکل است. سبدگردان میتواند به وکالت از مشتری خود در مجامع عمومی شرکتها حضور داشته باشد و رای خود را اعلام کند. سود سهام، سود سایر اوراق بهادار، دریافت سهام جایزه، دریافت حق تقدم خرید سهام و شرکت در افزایش سرمایه را به نیابت از مشتری خود انجام دهد.

سبدگردان میتواند هرنوع دارایی را برای مشتری سبدگردانی کند و این نوع داراییها فقط شامل سهام نیستند و میتوانند شامل انواع اوراق بهادار حتی آنهایی که در بازارهایی مانند بورس یا بازارهای مشابه به فروش نمیرسند هم باشند.

چیدمان سبد در سبدگردانی

کلید سبدگردانی موفق ترکیب بلندمدت داراییهاست. به صورت کلی، این داراییها به معنی سهام، اوراق قرضه و پول نقد مانند سپردههای دیداری هستند. انواع دیگر داراییها نیز وجود دارند که از آنها با لفظ «سرمایهگذاریهای جانشین» یا (Alternative Investment) یاد میکنند که از جمله آنها میتوان به املاک، کالاها و ابزار مشتقه اشاره کرد.

سرمایهگذارانی ریسکپذیرتر در سبد خود بیشتر از سرمایهگذاریهای با نوسان بالا مانند «سهام مستعد رشد» (Growth Stock) استفاده میکنند. سرمایهگذاران محافظهکارتر، در سبد خود، سرمایهگذاریهایی با ثبات بیشتر مانند اوراق قرضه و سهام شرکتهای شناختهشدهتر را بکار میگیرند.

وظیفه سبدگردان چیست؟

سبدگردان باید با اطلاعات و دانشی که در اختیار دارد و با توجه به اهداف مشتری از سرمایهگذاری، میزان ریسکپذیری او، مقاطع زمانی مورد نیاز سرمایهگذار جهت برداشت وجه از حساب و میزان مبلغ برداشتی و همچنین، با مورد ملاحظه قراردادن داراییهای مناسب برای سرمایهگذاری مشتری و نسبت مناسب سرمایهگذاری در هرکدام از این داراییها، نسبت به خرید، فروش و نگهداری اوراق بهادار مختلف و داراییها، اقدام کند.

نقش امین در سبدگردانی چیست؟

امین شخصی حقوقی تعریف شده توسط سازمان و سبدگردان است و بر فعالیتهای سبدگردان نظارت میکند. جهت شروع فعالیت سبدگردانی، سبدگردان باید حداقل یک شخص حقوقی واجد شرایط را به عنوان امین انتخاب و با او قراردادی را منعقد کند. امین از میان موسسات حسابرسی معتمد سازمان انتخاب میشود.

درواقع، سبدگردان نمیتواند بدون عقد قرارداد با هیچ امینی به سبدگردانی بپردازد، مگر اینکه، موضوع با عنوان کردن دلایل به تائيد سازمان بورس و اوراق بهادار برسد. مطابق ماده ۲۱، سرمایهگذار باید در طی ۷ روز کاری پس از اجراییشدن قرارداد، مشخصات و نسخهای از آنرا برای امین ارسال کند.

مطابق ماده ۱۸ دستورالعمل تاسیس و فعالیت سبدگردان، شرکت باید پس از عقد قرارداد با امین یک نسخه از قرارداد را به او تحویل داده باشد. قرارداد میان شرکت و امین سبد باید با فاصله حداکثر دو روز کاری پس از اجرائی شدن، نزد سازمان بورس به ثبت برسد.

همچنین، در افتتاح حسابهای بانکی مخصوص سبدگردانی، باید تائيدیه مورد نیاز از امین دریافت و لازم است که مشخصات حسابها نزد امین ثبت شود. وجود ناظری مجزا بر قراردادها و تراکنشهای انجامشده بوسیله سبدگردان، اطمینان سرمایهگذار از سبدگردانی را افزایش میدهد.

نظارت امین بر تراکنش ها چگونه صورت می گیرد؟

در صورت برقراری هرکدام از شرایط زیر، برداشت از حساب بانکی مخصوص سبدگردانی باید با اجازه همزمان شرکت و امین انجام شود و قراردادهای سبدگردانی موارد زیر باید به صورت جداگانه به امین معرفی و قبولی از طرف او دریافت شود.

همچنین، شرکت باید قبل از هر پرداخت مربوط به قرارداد سبدگردانی از حساب بانکی، تائيدیه امین را دریافت کرده باشد.

- اگر ارزش روز سبد اختصاصی مشتری بیش از یکسوم سرمایه ثبتی و پرداختی شرکت باشد.

- اگر ارزش روز سبد اختصاصی مشتری از سرمایه ثبتی و پرداختی شرکت، هرکدام که کمتر بود، ۱۰۰ میلیون تومان بیشتر باشد.

- اگر با عقد قرارداد سبدگردانی مجموع ارزش سبدهای اختصاصی شرکت به ارزش روز بیش از ده برابر سرمایه ثبتی و پرداختی شرکت شود.

کد سبدگردانی چیست؟

جهت دریافت کد معاملاتی برای سبد اختصاصی، سبدگردان باید در ۳ روز کاری پس از عقد و اجرایی شدن قرارداد سبدگردانی، فرم تقاضای اختصاص کد سبدگردانی را تکمیل کند و به همراه نسخهای از قرارداد، به شرکت سپردهگذاری تحویل دهد. این کد معاملاتی، کد سبدگردانی نام دارد. پس از اتمام قرارداد سبدگردانی، سبدگردان مجاز به استفاده از کد اختصاص یافته به سبد نیست.

اوراق بهادار قابل سرمایهگذاری توسط سبدگردان ها برای مشتریان

در زمان نگارش این متن، مطابق ابلاغیه تصویبشده به تاریخ ۱۳۹۰/۰۴/۰۴، اشخاص دارای مجوز سبدگردانی میتوانند به نام مشتری خود در هرکدام از اوراق زیر سرمایهگذاری کنند. البته باید این موارد در قرارداد سبدگردانی یا پیوستهای آن مکتوب شود.

- اوراق بهادار قابل معامله در بورس اوراق بهادار تهران بجز اوراق مشتقه البته بازار مورد نظر باید مشخص باشد.

- اوراق بهادار قابل معامله در بازار فرابورس ایران بجز اوراق مشتقه و با شرط عنوان کردن از بازار مورد نظر

- واحدهای سرمایهگذاری انواع صندوقهای سرمایه گذاری مجوز گرفته از بورس

- قراردادهای آتی قابل معامله در بورس و فرابورس ایران

- اختیار معامله (آپشن) قابل معامله در بورس و فرابورس ایران

- اوراق بهادار ناشران ایرانی (دولتی و غیردولتی) پذیرفتهنشده در بورس و فرابورس ایران

- انواع حسابهای سپرده سرمایهگذاری در بانکهای ایرانی به شرط نامبردن از ارزی یا ریالی بودن آن

حداقل سرمایه لازم نهادهای مالی جهت دریافت مجوز سبدگردانی چقدر است؟

در زمان نگارش این متن، مطابق جلسه مورخ ۵ مرداد ۹۳، حداقل سرمایه ثبتی و پرداختی متقاضی تاسیس شرکت سبدگردانی و حداقل حقوق صاحبان سهام شرکتهای متقاضی سبدگردانی، معادل ۲ میلیارد تومان است.

دستهای از نهادهای مالی که علاوه بر سبدگردانی به سایر فعالیتهای سرمایهای مشغول هستند، باید حداقل سرمایه اضافی دیگری نیز داشته باشند.

سبدگردانی برای سرمایهگذار دارای سهام

در صورتی که فرد قبل از مراجعه به سبدگردان از قبل سهام داشته باشد، باید آن سهام را در طی فرایندی به کد سبدگردانی خود انتقال دهد. در واقع، در صورت ارائه مشخصات اوراق بهادار و درخواست انتقال آنها بوسیله سبدگردان، میتوان این اوراق را به کد سبدگردانی منتقل کرد.

توجه داشته باشید که انتقال این اوراق به کد سبدگردانی، به مثابه انتقال مالکیت و انجام معامله نیست و جهت انجام آن کارمزدی به سبدگردان تعلق نمیگیرد.

مجازات سبدگردانی بدون مجوز چیست؟

سازمان بورس و اوراق بهادار، افراد انجامدهنده سبدگردانی بدون کسب مجوز را طبق ماده ۵۲ قانون بازار اوراق بهادار، تحت پیگرد قانونی قرار میدهد. مطابق ماده ۳۴، در صورتی که نهاد مالی بدون دریافت مجوز سبدگردانی به انجام این فعالیت بپردازد، مرجع رسیدگیکننده یک یا ترکیبی از مجازات زیر را برای او در نظر میگیرد.

- تذکر کتبی بدون درج در پرونده نهاد مالی متخلف

- اخطار کتبی با درج در پرونده نهاد مالی متخلف

- تعلیق تمام یا بخشی از فعالیتهای نهاد مالی تا حداکثر ۱ سال

- سلب صلاحیت مدیر یا مدیران نهاد مالی متخلف از تصدی برخی سِمتها در نهاد مالی یادشده تا حداکثر ۲ سال

- محرومیت مدیر یا مدیران متخلف نهاد مالی از تصدی سمت در تمام یا برخی از بورسها، بازارهای خارج از بورس، کانونها و سایر نهادهای مالی تا حداکثر دو سال

- محرومیت مدیران نهاد مالی از بکارگیری گواهینامههای حرفهای صادرشده توسط سازمان تا حداکثر ۲ سال

- لغو مجوز تاسیس نهاد مالی متخلف

- جریمه نقدی مطابق آییننامه ماده ۱۴ قانون توسعه ابزارها و نهادهای مالی جدید

جبران خسارت سبدگردانی

مطابق تبصره ۱ ماده ۷ دستورالعمل تاسیس و فعالیت سبدگردان، در صورتی که در اثر زیانهای وارد شده بیش از یکسوم سرمایه یا حقوق در نظر گرفته شده (متعلق به صاحبان سهام) برای سبدگردانی از بین برود، سبدگردان باید حداکثر تا ۶ ماه نسبت به ترمیم سرمایه یا حقوق صاحبان سهام، اقدام کند.

حداقل سرمایه لازم برای سبدگردانی چقدر است؟

این امکان وجود دارد که شرکتهای مختلف سبدگردانی بسته به خدماتی که ارائه میدهند و ریسک و ضرر محتمل و کارمزد در نظرگرفته شده، با مقادیر متفاوتی از حداقل سرمایه، دست به سبدگردانی بزنند. به صورت کلی، مطابق تبصره سوم ماده هشتم دستورالعمل تاسیس و فعالیت سبدگردان، ارزش سبد اختصاصی مشتری در هنگام عقد قرارداد سبدگردانی باید حداقل برابر ۱۰ میلیون تومان باشد.

امکان دارد، هر سبدگردان، سبدگردانی نوع مخصوصی از اوراق بهادار را انجام دهد. اگر سبدگردان به خرید، فروش یا نگهداری اوراق بهاداری به نام مشتری بپردازد که در تخصصش نبوده و در پایگاه اینترنتی سبدگردان به عنوان اوراق بهادار سبدگردانیشده توسط او معرفی نشده باشد، مرتکب تخلف شده است.

افتتاح حساب جهت سبدگردانی

سبدگردان باید برای هر قرارداد سبدگردانی، یک حساب بانکی جداگانه افتتاح کند. امکان افتتاح یک حساب بانکی برای مجموعهای از قراردادهای سبدگردانی نیز وجود دارد.

حسابهای بانکی شرح داده شده، تحت عنوان حسابهای بانکی مخصوص سبدگردانی، با تائيد امین افتتاح و مشخصات این حسابها نزد امین ثبت میشود.

نحوه محاسبه بازدهی سبد اختصاصی و بازدهی سبدگردان

جهت ارزیابی بازدهی سبدهای اختصاصی و عملکرد سبدگردانها از دو فرمول زیر استفاده میشود. به صورت کلی در اکثر نقاط جهان، جهت ارزیابی عملکرد سرمایهگذاری این دو فرمول بکار گرفته میشوند.

- نرخ بازدهی پول وزنی

- نرخ بازدهی زمان وزنی

نرخ بازدهی پول وزنی

«نرخ بازدهی پول وزنی» ( Money Weighted Rate of Return | MWRR) معیاری جهت سنجش عملکرد یک سرمایهگذاری است. نرخ بازدهی پولی وزنی با یافتن نرخ بازدهی برابرکننده ارزش فعلی جریانهای نقدی با ارزش سرمایهگذاری اولیه بدست میآید.

فرمول محاسبه نرخ بازدهی پول وزنی چیست؟

نرخ بازدهی پول وزنی به روش زیر محاسبه میشود. توجه داشته باشید که در فرمول زیر، افزایش سرمایه سرمایهگذار طی دوره به عنوان جریان نقدی ورودی و برداشت وجه، به عنوان جریان نقدی خروجی در نظر گرفته شده است. علامت جریان ورودی مثبت و علامت جریان خروجی منفی خواهد بود.

$$MWRR_{it}=\frac{E_{it}-B_{it}-\sum_\left(j=1\right)^nC_{ij}}{B_{i}+\sum_\left(j=1\right)^nC_{ij}\times\frac{t_{ij}}{T_{it}}}$$

در رابطه بالا:

- «»: بازدهی سبد اختصاصی i در دوره t

- «»: ارزش سبد اختصاصی i در پایان دوره t

- «»: ارزش سبد اختصاصی i در ابتدای دوره t

- «»: جریان نقدی jام سبد اختصاصی i در دوره t

- «»: روزهای باقی مانده از تاریخ وقوع جریان j سبد اختصاصی i تا پایان دوره t

- «»: طول کل دوره روزانه مورد نظر t

روش نرخ بازدهی پولی وزنی باتوجه به اندازه و زمان جریانهای نقدی محاسبه میشود. در نتیجه، برای بازدهی سبد سنجش سرمایهگذاری مناسب به شمار میرود.

چگونه بازدهی سبدگردان را محاسبه کنیم؟

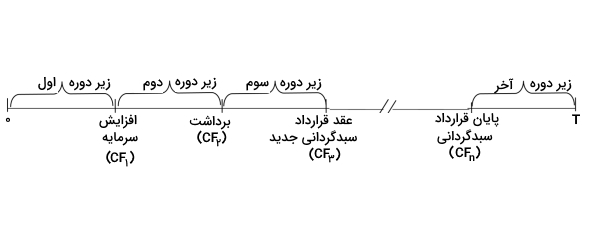

جهت محاسبه بازدهی سبدگردان در دوره مورد نظر ابتدا باید آنرا بر اساس تاریخ افزایش سرمایه یا برداشت و تاریخ عقد قرارداد جدید سبدگردانی یا تاریخ خاتمه قرارداد سبدگردانی پیشین، به زیردورههای متعدد تقسیم کنیم.

اگر جریان ورودی و خروجی در تاریخ مختلف در طی دوره، رخ دهند، کل دوره به زیر دوره تقسیم میشود. برای درک بهتر به نمودار زیر توجه کنید.

پس از تقسیم کل دوره به زیردورههای موردنظر، بازدهی هر زیر دوره (زیردوره n) به شکل زیر محاسبه میشود.

در رابطه بالا:

- «»: ارزش کل داراییهای مدیریت شده بوسیله سبدگردان i در انتهای زیردوره n، بدون در نظر گرفتن جریانهای نقدی ورودی یا خروجی در انتهای دوره

- «»: ارزش کل داراییهای مدیریتشده بوسیله سبدگردان i در ابتدای زیر دوره n، با در نظر گرفتن جریانهای نقدی ورودی یا خروجی در ابتدای زیردوره

حال میتوان پس از محاسبه بازدهی هر زیردوره، با استفاده از فرمول زیر، بازدهی سبدگردان را برای کل دوره مورد نظر از رابطه زیر محاسبه کرد.

در رابطه بالا:

- «»: بازدهی سبدگردان i در دوره t

- «»: بازدهی زیردوره n داراییهای مدیریتشده توسط سبدگردان i

محاسبه نرخ های بازدهی به صورت سالانه

جهت سالانه کردن هر یک از بازدهی های محاسبه شده در بالا، باید از فرمول زیر استفاده کنیم.

در رابطه بالا:

- «»: بازدهی محاسبهشده در دوره t

- «»: بازدهی سالانهشده

- «»: طول دوره t به روز

کارمزد سبدگردان اختصاصی چگونه محاسبه می شود؟

برای مثال، در قرارداد نمونه سبدگردانی اختصاصی اوراق بهادار، کارمزد روزانه خدمات سبدگردان از مجموع موارد زیر محاسبه میشود. توجه داشته باشید که موارد بیان شده روشی برای محاسبه کارمزد به عنوان نمونه در نظر گرفته میشود. یعنی سبدگردان و سرمایهگذار میتوانند در مورد نحوه محاسبه، شرایط و زمان دریافت کارمزد با رعایت سقف کارمزد مطابق با قوانین سازمان بورس و اوراق بهادار با یکدیگر توافق کنند.

- درصدی از ارزش سهام موجود در سبد اختصاصی سرمایهگذار پس از کسر بدهیهای مربوط به سبد اختصاصی به قیمتهای پایانی همانروز

- درصدی از تفاوت موجود میان سود سپردههای سرمایهگذاری و گواهیهای سپرده بانکی از نرخ معمول جاری در نظام بانکی ایران برای همان نوع سپرده، نسبت به مانده سپردههای بانکی سبد اختصاصی در پایان آن روز

- درصدی از ارزش اوراق بهادار سبد اختصاصی به قیمتهای پایانی همان روز

سبدگردان هر ۳ ماه یکبار، صورتحساب کارمزد را تهیه و به سرمایهگذار ارسال میکند. در صورت عدم پرداخت کارمزد سبدگردان در طی دوره مشخص شده، او میتواند مطابق با قوانین سازمان بورس و اوراق بهادار، کارمزد خود را از وجوه نقدی یا اوراق بهادار سرمایهگذار برداشت کند و رسید را به سرمایهگذار تحویل دهد.

هرگاه روش محاسبه کارمزد و سقف آن بوسیله سازمان بورس و اوراق بهادار، تعیین نشده باشد، این موارد به صورت توافقی بین مشتری و شرکت سبدگردان مشخص میشوند. البته، باید توسط سازمان بورس و اوراق بهادار تائید شوند.

در سبدگردانی اختصاصی، سرمایهگذار باید چه هزینه هایی را پرداخت کند؟

توجه داشته باشید که غیر از هزینههای عنوان شده، سایر هزینهها مطابق با قانون بر عهده سبدگردان است.

- کارمزد سبدگردان

- کارمزد انجام معاملات داراییهای سبد اختصاصی

- مالیات فروش و نقل و انتقال داراییهای سبد اختصاصی

- اگر داراییها مطابق ماده ۲۶ بوسیله سبدگردان به فروش رود، پس از خاتمه قرارداد، کارمزد سبدگردان برای فروش داراییها باید توسط سرمایهگذار پرداخت شود.

معایب مدیریت پرتفوی چه هستند؟

در ادامه، به معایب احتمالی مدیریت سبد سهام یا پرتفوی اشاره شده است.

- ریسک بوجود آمده از تنوع بیش از حد

- عدم وجود سیاست حمایتی و جلوگیریکننده از ضرر

- خطا در پیش بینی

مزایای مدیریت پرتفوی چیست؟

مدیریت پرتفوی میتواند مزایای متعددی داشته باشد که در ادامه به مهمترین آنها اشاره کردهایم.

- انتخاب گزینه سرمایهگذاری صحیح

- حداکثر کردن بازده

- جلوگیری از بوجود آمدن بحران

- پیگیری عملکرد

- مدیریت نقدینگی

- جلوگیری از ریسک

مدیریت پرتفوی به فرد سرمایهگذار این امکان را میدهد که بهترین سبد داراییها را جهت سرمایهگذاری انتخاب کند. این مورد موجب میشود که تصمیمهای سرمایهگذاری آگاهانهتری اتخاذ شوند که در راستای دستیابی به هدفها باشند.

شرایط سبدگردانی

شرکتی که بخواهد با هدف سبدگردانی تاسیس شود یا اگر شرکتی بخواهد به شرکت سبدگردانی تبدیل شود باید حداقل سرمایهای معادل ۳۰۰ میلیون تومان داشته باشد.

موسسان این شرکتها یا اشخاص وابسته به آنها نباید به صورت فردی یا جمعی در شرکتهای دیگری با هدف سبدگردانی نقش موسس یا شریک را نداشته باشند.

چگونه میتوان از سبدگردان شکایت کرد؟

سبدگردان میتواند شخصیت حقیقی یا شخصیت حقوقی داشته باشد. برای مثال، ممکن است شرکت تامین سرمایه به عنوان واسطه بین ناشر اوراق بهادار و سرمایه گذاران فعالیت کند و سبدگردانی را با اخذ مجوز از سازمان انجام دهد.

شرکتهای سبدگردان دارای مجوز فعالیت در ایران

اولین شرکت سبدگردان ثبتشده در ایران، شرکت کاریزما بود که در خرداد سال ۱۳۹۰ مجوز خود را از سازمان بورس و اوراق بهادار دریافت کرد. طبق اساسنامه شرکتهای سبدگردان، این شرکتها میتوانند به فعالیتهای دیگری مانند ارائه خدمات مشاوره سرمایهگذاری، مشاوره عرضه و پذیرش و پردازش اطلاعات مالی نیز بپردازند.

طبق گزارش منتشرشده بوسیله سازمان بورس و اوراق بهادار تا پایان سال ۱۳۹۷، ۹۳ نهادمالی مختلف موفق به دریافت مجوز فعالیت سبدگردانی شدهاند.

چگونه شرکتهای سبدگردانی دارای مجوز را شناسایی کنیم؟

در سامانه نهادهای مالی بازار سرمایه ایران (+) میتوانید نهادهای مالی دارای مجوز سازمان بورس و اوراق بهادار را مشاهده کنید. همچنین، میتوانید با استفاده از فیلترهای جستجو شرکتهای سبدگردان فعال دارای مجوز را در استانهای مختلف بررسی و وضعیت اعتبار مجوز را مورد ملاحظه قرار دهید.

برای مثال، اگر در فیلتر مجوز، گزینه سبدگردانی را انتخاب کنید، ۶۸ مورد نمایش داده میشوند. در زمان نگارش این مطلب، در پایگاه اینترنتی معرفیشده، ۴۵ شرکت سبدگردانی فهرست شدهاند. که با جستجوی نام آنها میتوانید مطابق تصویر زیر به اطلاعات بیشتری دست پیدا کنید.

جهت نمونه، در تصویر زیر می توانید اطلاعات مربوط به شرکت سبدگردانی آسمان را مورد مشاهده قرار دهید.

ثبت شده پذیرفته نشده به این معنی است که سهام این شرکت در بازار بورس اوراق بهادار تهران عرضه نمیشود. عموماً شرکتهای ثبت شده پذیرفتهنشده از نوع سهامی خاص و شرکتهای پذیرفته شده در بورس تهران از نوع سهامی عام هستند.

حکم شرعی سبدگردانی چیست؟

مطابق آخرین فتواهای بوجود آمده توسط آیتالله خامنهای، رهبر جمهوری اسلامی ایران، در صورت رعایت قانون، معامله با سرمایه فردی که به شما وکالت داده است و برداشت مبلغی جهت کارمزد خود و تحویل مقداری معین سود به او، از لحاظ شرعی با مشکلی مواجه نیست.

شرکتهای سبدگردان باید چه مواردی را رعایت کنند؟

مطابق ماده ۱۶ دستورالعمل، شرکتها باید در طی فعالیت سبدگردانی موارد زیر را رعایت کنند.

- عدم ارائه خدمات سبدگردانی برای اوراق بهادار منتشرشده یا در حال انتشار بدون دریافت مجوز مربوطه

- عدم سرمایهگذاری داراییهای سبد اختصاصی در صندوقهای سرمایهگذاریکننده در اوراق بهادار

- عدم انعقاد قرارداد یا پذیرش تعهداتی که منجر به عدم انجام وظیفه شرکت مطابق با دستورالعمل شود.

- شرکت نمیتواند از مشتریان سبدگردانی وام دریافت کند یا به آنها وام اعطا نماید.

- شرکت نباید کارمزدی بیشتر از کارمزد مصوب شده توسط سازمان بورس و اوراق بهادار را دریافت کند.

- شرکت نمی تواند از دارایی مشتریان به طور مستقیم یا غیرمستقیم به نفع خود یا به نفع اشخاص وابسته به خود استفاده کند.

معرفی فیلم آموزش مقدماتی الگوهای شمعی (کندل استیک) در بورس و بازارهای مالی

جهت آشنایی اولیه با تحلیل تکنیکال بازارهای مالی میتوانید به فیلم آموزشی الگوهای شمعی تدوین شده توسط «فرادرس» بپردازید. این آموزش در ۶ درس و ۴ ساعت تدوین شده و دوره مناسبی برای مرور کلیات الگوهای شمعی و تحلیل تکنیکال به شمار میرود. در ادامه، سرفصلهای تدریس شده در این ویدئو را به ترتیب بیان کردهایم.

در درس اول با مقدمات الگوهای شمعی آشنا میشویم. در درس دوم، بخش یکم از الگوهای یک شمعی، معرفی میشوند. در درس سوم، بخش دوم از الگوهای یک شمعی مطرح میشوند. الگوهای دو شمعی، سه شمعی و چندشمعی را به ترتیب در درسهای چهارم، پنجم و ششم میآموزید.

- برای مشاهده فیلم آموزش مقدماتی الگوهای شمعی (کندل استیک) + اینجا کلیک کنید.

سخن پایانی

در دنیای سرمایهگذاری پیشبینی مداوم برندگان و بازندگان امکانپذیر نیست. راهکار هوشمندانه این است که سبدی از سرمایهگذاریها داشته باشیم که ضررهای متفاوتی را برای ما به همراه داشته باشد. گوناگونی حقیقی از طریق دارا بودن تنوع قابل توجهی از داراییها در بخشهای مختلف اقتصاد و مناطق جغرافیایی بدست میآید.

تخصیص داراییها بر پایه درک انواع متفاوت آنها صورت میپذیرد. داراییها به صورت هماهنگ حرکت نمیکنند و بعضی از آنها نوسان بیشتری نسبت به سایر داراییها دارند. ترکیبی از انواع داراییها توازن را بوجود میآورد و از آنها در مقابل ریسک حفاظت میکند.

باتوجه به اینکه در سبدگردانی کد بورسی شما و اطلاعات شخصیتان و اختیار خرید و فروش با استفاده از حساب شما در اختیار سبدگردان قرار میگیرد، امکان فعالیت سبدگردان در خلاف جهت منافع فرد سرمایهگذار وجود دارد. در نتیجه، باید در انتخاب سبدگردان نهایت دقت را به خرج دهید و توجه لازم را داشته باشید که سبدگردان از پیشنیازهای لازم سازمان بورس و اوراق بهادار پیروی کند و فعالیتهای او تحت نظارت امین صورت بگیرد.

به همین دلیل شاید بهتر باشد از تحویل دادن سرمایه خود به سبدگردانهای بدون مجوز خودداری کنید زیرا در صورت از دست رفتن سرمایه و بوجود آمدن ضرر، امکان شکایت از طریق مراجع قانونی به مراتب با دشواریهای بیشتری همراه خواهد بود.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش بورس رایگان به زبان ساده» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- بورس چیست — به زبان ساده

- آموزش بورس رایگان — از شروع تا کسب درآمد | به زبان ساده

- بازار سرمایه چیست ؟ | تعریف، ویژگی ها، قوانین و انواع بازار سرمایه — به زبان ساده

- شرکت سهامی خاص چیست ؟ — قوانین، ساختار، مزایا و معایب — به زبان ساده

- شرکت سهامی عام چیست ؟ | قوانین، ساختار، مزایا و معایب — به زبان ساده

- بورس انرژی چیست ؟ | به زبان ساده — راهنمای کامل و رایگان

- بورس کالا چیست ؟ – از صفر تا صد + فیلم آموزشی رایگان

- فرابورس چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- بازار پایه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- تفاوت بورس و فرابورس چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- فارکس چیست؟ – آشنایی کامل به زبان ساده آپدیت ۱۴۰۴

- بورس نزدک (NASDAQ) چیست ؟ | آنچه باید بدانید به زبان ساده

- اوراق بهادار چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- سهام چیست و سهامدار کیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- بازار سهام و آشنایی با پنج شاخص مهم آن

- چگونه تریدر شویم ؟ – از صفر تا صد مسیر یادگیری

- کد بورسی چیست و چگونه آن را دریافت کنیم؟ — گام به گام و تصویری

- سامانه سجام چیست؟ | راهنمای گام به گام تصویری و ساده

- آموزش تصویری ثبت نام در بورس و ورود به بازار سرمایه — راهنمای گام به گام

- ثبت نام در بورس و سامانه سجام — راهنمای گام به گام (+ فیلم آموزش رایگان)

- بهترین کارگزاری بورس | بررسی جامع کارگزاری ها

- فارابیکسو — آموزش فارابیکسو کارگزاری فارابی | گام به گام

- صندوق سرمایه گذاری چیست؟ — به زبان ساده

- انواع صندوق های سرمایه گذاری و مزایا و معایب آن ها — به زبان ساده

- ETF چیست ؟ (صندوق قابل معامله) | به زبان ساده (+ فیلم آموزش رایگان)

- روانشناسی در بورس | راهنمای کاربردی (+ فیلم آموزش رایگان)

- خرید سهام در بورس — آموزش خرید سهام بورس — گام به گام

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- شاخص بورس چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- عرضه اولیه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- نمودار بورس و کاربردهای آن — از صفر تا صد (+ فیلم آموزش رایگان)

- کدال چیست ؟ – کاربرد، امکانات و سایر دانستنی ها – به زبان ساده

- کدال 360 چیست ؟ — آموزش جامع سایت کدال و کدال 360

- افزایش سرمایه چیست و چه تاثیری بر قیمت سهام دارد؟ — به زبان ساده

- حق تقدم سهام در بورس چیست؟ — استفاده، خرید و فروش به زبان ساده

- پرتفوی چیست ؟ | سبد سهام به زبان ساده (+ فیلم آموزش رایگان)

- سیگنال بورس چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- سبدگردانی چیست ، چه شرایطی دارد و چگونه انجام می شود؟ — به زبان ساده(همین مطلب)

- افزایش سرمایه در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تعدیل در بورس چیست ؟ | به زبان ساده

- نقدینگی چیست ؟ — به زبان ساده

- تحلیل بنیادی چیست ؟ | به زبان ساده

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد

- آموزش تابلو خوانی بورس | به زبان ساده (+ فیلم آموزش رایگان)

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- سهام شناور چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- حجم مبنا چیست | به زبان ساده (+ فیلم آموزش رایگان)

- نسبت P/E چیست؟ — به زبان ساده

- DPS در بورس چیست ؟ | مفهوم DPS به زبان ساده

- EPS چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- ارزش خالص دارایی یا NAV چیست ؟ | به زبان ساده

- پول هوشمند در بورس چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

- تحلیل تکنیکال بورس ایران | راهنمای کاربردی

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- قیمت پایانی در بورس چیست و چطور محاسبه می شود؟ — به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- الگوهای هارمونیک در تحلیل تکنیکال – آموزش تصویری از صفر تا صد

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- آزمون اصول بازار سرمایه ایران — راهنمای رایگان و گام به گام

- ارزش ذاتی سهم چیست ؟ – به زبان ساده + نحوه محاسبه

- تفاوت بازار خرسی و گاوی چیست ؟ – ۱۱ فرق مهم که باید بدانید

- سفارش محدود چیست ؟ – توضیح منظور از Limit Order به زبان ساده

- Take Profit چیست ؟ – توضیح تیک پروفیت به زبان ساده

- ریسک به ریوارد چیست ؟ – توضیح به زبان ساده + مثال

- گره معاملاتی چیست ؟ – از صفر تا صد + نحوه رفع

- ۲۶ کتاب تحلیل تکنیکال که باید بخوانید – از مقدماتی تا پیشرفته

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

- ترازنامه چیست ؟ – اهمیت، اقلام و کاربرد به زبان ساده

- صکوک چیست ؟ – از انواع تا تفاوت با اوراق بهادار دیگر به زبان ساده

- صف خرید و فروش در بورس چیست ؟ – به زبان ساده + زمان تشکیل

- اوراق مشارکت چیست ؟ – انواع + نحوه خرید و فروش

- اوراق بدهی چیست؟ – هر آنچه باید بدانید

- هجینگ چیست ؟ – توضیح پوشش ریسک به زبان ساده

- تسویه معاملات چیست ؟ – به زبان ساده + نحوه انجام

- حق تقدم سهام چیست؟ – در بازار بورس و به زبان ساده

- اولویت انجام معاملات در بورس چگونه است؟ + توضیح کامل و ساده

- کارگزار ناظر چیست؟ – از وظایف تا نحوه تغییر به زبان ساده

- شاخص بورس چیست؟ – توضیح به زبان ساده

- سرخطی زدن در بورس چیست؟ – به زبان ساده + انواع روش ها

- چگونه بورس را یاد بگیریم؟ – از صفر تا صد مسیر یادگیری

- انواع سهام در بورس – به زبان ساده

- قیمت اسمی سهام چیست؟ – توضیح ارزش اسمی به زبان ساده

- چگونه ترید را شروع کنیم؟ – از گام اول تا ورود به بازار + مسیر یادگیری

- کپی ترید چیست؟ – توضیح و آموزش کپی تریدینگ به زبان ساده

- اندیکاتور حجم Volume چیست؟ – در تحلیل تکنیکال به زبان ساده

- اندیکاتور مومنتوم چیست؟ – توضیح به زبان ساده

- چگونه در بورس سرمایه گذاری کنیم؟ – راهنمای شروع به زبان ساده

- اسمارت مانی چیست؟ – هر آنچه باید درباره پول هوشمند بدانید