ارزش ذاتی سهم چیست؟ – به زبان ساده + نحوه محاسبه

برای اینکه سرمایهگذاری موفقی داشته باشیم لازم است به ارزش ذاتی یا واقعی سهم یا دارایی مورد نظر پی ببریم و آن را در قیمتهای مناسبی خریداری کنیم. برای اینکه بدانیم ارزش ذاتی سهم چیست و اهمیت آن در بازارهای مالی چه مقدار است، باید به این نکته توجه کنیم که برخی از تحلیلگرهای بازار بورس بر این باورند که دانش مالی همان دانش ارزشگذاری است. با بررسی منابع تحلیل بنیادی نیز به این نتیجه میرسیم که بیشتر این تحلیلها با هدف نهایی رسیدن به راهکاری برای پی بردن به ارزش ذاتی سهام یا دارایی انجام میشود. سرمایهگذاری که بتواند ارزش ذاتی سهام را بهدرستی تخمین بزند، میتواند آن سهم را در قیمتهایی پایینتر از ارزش ذاتی یا واقعی آن خریداری کند. بنابراین با تخمین ارزش واقعی سهام میتوان سرمایهگذاری موفقی را انجام داد. در این مطلب از مجله فرادرس قصد داریم ارزش ذاتی و نحوه محاسبه آن را شرح دهیم.

- میآموزید چگونه ارزش ذاتی سهم را دقیق محاسبه کنید.

- خواهید توانست موقعیت مناسب خرید یا فروش سهم را تشخیص دهید.

- روشهای مختلف ارزشگذاری مانند داراییمحور و تنزیلی را یاد میگیرید.

- یاد میگیرید از نسبت P/E و EPS در تحلیل بنیادی بهره بگیرید.

- میآموزید چگونه اطلاعات حسابرسیشده را در تحلیل بهکار ببرید.

- نقش افق زمانی و ترکیب تحلیل بنیادی و تکنیکال را خواهید شناخت.

ارزش ذاتی سهم چیست ؟

ارزش ذاتی یک سهم برابر با ارزش واقعی سهم است. ارزش ذاتی به این معنی است که سهام مربوطه واقعا چقدر ارزش دارد. برای مثال ممکن است قیمت سهام شرکت الف برابر با سه هزار تومان برای هر سهم در بازار بورس معامله شود. ولی سوالی که مطرح میشود این است که آیا این سهم واقعا به این قیمت ارزش دارد یا ارزش ذاتی این سهم چیست. بنابراین اگر بتوانیم ارزش واقعی سهمی را در بازارهای مالی پیدا کنیم میتوانیم همواره خریدهای مناسبی را از سهم مورد نظر داشته باشیم.

تفاوت ارزش بازاری و ارزش ذاتی

ارزش بازاری سهم همان قیمت سهم در بازار است. برای مثال هنگامی که میگوییم هر سهم نماد شرکت الف در ساعاتی از معاملات امروز با قیمت دو هزار تومان معامله شد، به ارزش بازاری سهم اشاره میکنیم. اما ارزش ذاتی هر سهم بر مبنای ارزش واقعی شرکت مربوطه ارزیابی میشود و با استفاده از مدلهای ارزیابی تعیین میشود.

مفهوم ارزش ذاتی سهم چیست ؟

برای درک مفهوم ارزش ذاتی توجه به این نکته اهمیت دارد که ارزش ذاتی به ارزش بنیادی سهم گفته میشود که به ویژگیهای آن سهم وابسته است و به شرایط خارجی همانند شرایط بازار، میزان عرضه و تقاضا و احساسات سرمایهگذارها وابسته نیست. با استفاده از ارزش ذاتی متوجه میشویم که قیمت سهم مربوطه نسبت به ارزش واقعی آن در چه وضعیتی قرار دارد.

کاربرد مقایسه ارزش ذاتی با قیمت بازار سهم

مقایسه ارزش ذاتی یک سهم با قیمتی که در بازار خرید و فروش میشود این امکان را به سرمایهگذار میدهد تا بتواند میزان انحراف قیمت بازار را از قیمت ذاتی یا واقعی سهم تشخیص دهد. این مقایسه میتواند به تصمیمگیری سرمایهگذار یا تریدر برای زمان ورود به بازار برای خرید سهم کمک کند. از طرفی دیگر افرادی نیز که از قبل سهم موردنظر را خریداری کردهاند نیز میتوانند زمان مناسب برای فروش سهم را پیدا کنند.

اهمیت محاسبه ارزش ذاتی سهم

محاسبه و تخمین درست ارزش ذاتی یک سهم باعث میشود تا افراد از سرمایهگذاری یا معاملات خود در بازارهای مالی کسب سود کنند. در واقع فردی که بتواند ارزش ذاتی سهمی را بهدرستی تشخیص دهد میتواند در قیمت مناسبی آن سهم را خریداری کند و در زمان و قیمت مناسبی آن را بفروشد.

سرمایهگذار برای محاسبه و تخمین ارزش ذاتی میتواند عوامل کمی و کیفی زیادی را بررسی کند ولی نکته مهمی که وجود دارد این است که درنهایت نتیجه نهایی در حد یک تخمین است. با توجه به اینکه اگر این امکان وجود داشت که با چند فرمول بتوان مقدار دقیقی برای ارزش ذاتی سهم پیدا کرد، در آن صورت با توجه به یافتن قیمتی ثابت بهعنوان ارزش واقعی برای سهم و حذف نوسانات قیمت، دیگر انگیزهای برای خرید و فروش باقی نمیماند.

اما استفاده از روشهای متنوعی که برای محاسبه ارزش ذاتی وجود دارد با توجه به اینکه میتواند سرمایهگذار را به قیمت ذاتی سهم نزدیک کند، باعث میشود سرمایهگذاری بهتری انجام شود.

اهمیت ارزش ذاتی سهم برای شرکتها چیست ؟

با توجه به اینکه ارزش ذاتی سهم منعکس کننده میزان رشد و سوددهی شرکت مربوطه است، بنابراین محاسبه ارزش ذاتی سهم به صاحبان شرکتها این امکان را میدهد تا از ارزش واقعی داراییها و شرکت مطلع باشند و برای تصمیمگیریهای استراتژیک خود برای شرکت بتوانند بهترین تصمیم را بگیرند. بنابراین صاحبان شرکتها با دانستن ارزش واقعی شرکت میتوانند دید بهتری درباره میزان رشد و توسعه شرکت داشته باشند و برنامهریزیهای مطلوبتری انجام دهند.

اهمیت محاسبه ارزش ذاتی سهم در کاهش ریسک

تخمین درست ارزش ذاتی سهم در کاهش ریسک معاملاتی از اهمیت بالایی برخوردار است. سرمایهگذارانی که قصد دارند تا در سهام شرکتهای بورسی سرمایهگذاری کنند میتوانند با صرف زمان و هزینه اطلاعات قابل اتکایی را برای تخمین ارزش ذاتی با استفاده از تحلیل فاندامنتال سهم بهدست آورند. این بررسی میتواند ریسک ناشی از سرمایهگذاری بر روی سهام شرکتها را کاهش دهد.

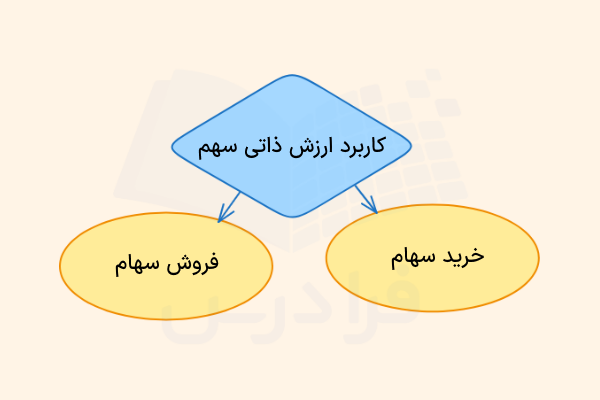

کاربرد اصلی محاسبه ارزش ذاتی سهم

کاربرد اصلی محاسبه ارزش ذاتی سهم پیدا کردن قیمت مناسب سهم برای خرید، فروش یا نگهداری آن است. بنابراین سرمایهگذارانی که قصد دارند در سهم موردنظر خود سرمایهگذاری کنند یا سهم را در قیمتی مناسب بفروشند با استفاده از ارزش ذاتی سهم موردنظر میتوانند تصمیم مناسبی را اتخاذ کنند.

زمان مناسب برای خرید سهم

زمانی که قیمت بازار برابر یا کمتر از قیمت ذاتی سهم است، زمان مناسبی برای خرید سهم مربوطه است. سرمایهگذارها یا تریدرهای بازارهای مالی برای خرید سهام همواره سعی میکنند تا بتوانند ارزش ذاتی سهم مربوطه را دقیقتر محاسبه کنند. یکی از اصولی که هر سرمایهگذار برای خرید سهام یا دارایی در نظر میگیرد زمان ورود مناسب به سهم یا دارایی مربوطه است.

این زمان مناسب در خرید سهام با توجه به ارزش ذاتی سهام و مقایسه آن با قیمت بازار روی میدهد. با توجه به اینکه قیمت بازار همواره مشخص است بنابراین درصورتی که سرمایهگذار بتواند ارزش ذاتی سهم را بهدرستی محاسبه کند میتواند سرمایهگذاری درست و بهموقعی انجام دهد.

زمان مناسب برای فروش سهم

زمان مناسب برای فروش سهم نیز همانند زمان مناسب برای خرید آن به ارزش ذاتی سهم بستگی دارد. برای فروش سهم نیز در صورتی که قیمت بازار از ارزش ذاتی سهم بیشتر باشد زمان مناسبی برای فروش سهم است. البته لازم به ذکر است برخی از افراد ممکن است سهام شرکتی را با دید بلندمدتتری خریداری کنند. در این صورت این افراد ممکن است با نوسانات اندک که باعث کسب سودهای کوچک میشود، اقدام به فروش نکنند و با توجه به اطمینان از افزایش قیمت سهم در آینده بخواهند آن را در قیمتهای بالاتری بفروشند.

ارزش ذاتی سهم چگونه محاسبه میشود ؟

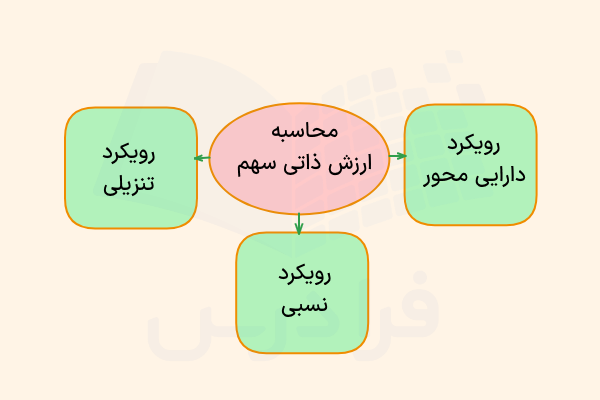

برای محاسبه ارزش ذاتی یک سهم با توجه به اطلاعاتی که در اختیار داریم میتوانیم از رویکردهای متفاوتی استفاده کنیم. اما نکته مهمی که در استفاده از تمامی این روشها وجود دارد این است که تمامی آنها تخمینی از ارزش ذاتی سهم را محاسبه میکند و با استفاده از روشهای تحلیل بنیادی میتواند به سرمایهگذار در پیشبینی قیمت آینده سهم کمک کند. برای محاسبه ارزش ذاتی سهم رویکردهای متفاوتی وجود دارد که در ادامه آنها را توضیح میدهیم.

رویکرد دارایی محور

یکی از روشهای آسان برای تعیین ارزش ذاتی یک سهم رویکرد دارایی محور است. این روش بر اساس ارزش خالص دارایی شرکت انجام میشود. روش محاسبه آن به این ترتیب است که مجموع بدهیهای شرکت را از مجموع داراییهای شرکت کم میکنیم و حاصل برابر با ارزش خالص داراییهای شرکت میشود.

یافتن ارزش خالص داراییهای شرکت برای سهام داران آن بسیار اهمیت دارد. با توجه به اینکه با افزایش ارزش داراییهای شرکت، سهام مربوطه نیز رشد میکند بنابراین این روش یکی از رویکردهای ساده ولی مهم است که به سرمایهگذار در تخمین ارزش ذاتی سهام شرکت کمک میکند.

رویکرد تنزیلی

برخی از تحلیلگرها بر این باورند که رویکرد تنزیلی بهترین روش برای تخمین ارزش ذاتی سهم است. در رویکرد تنزیلی در ابتدا باید تمامی جریانهای نقدی آتی شرکت را تخمین بزنیم. پس از تخمین تمامی جریانهای نقدی آتی شرکت، ارزش حالحاضر آنها را محاسبه کنیم و مجموع آنها را بهدست آوریم. با وجود مطلوب بودن این روش توجه به این نکته ضروری است که این رویکرد در اقتصادهایی که نرخ تنزیل، نرخ بهره و تورم در آنها مطابق با قوانینی معین کنترل میشود، میتواند بهترین نتیجه را داشته باشد.

نقش اطلاعات معتبر در محاسبه ارزش ذاتی سهم چیست ؟

با توجه به اینکه محاسبه ارزش ذاتی فرآیندی پیچیده و زمانبر است و نیاز به صرف هزینه دارد بنابراین زمانی باید این کار را انجام دهیم که اطلاعات معتبر و قابل اتکایی را داشته باشیم. این اطلاعات میتواند از صورتهای مالی شرکت با نمره حسابرسی بالا تأمین شود.

رویکرد نسبی

رویکرد نسبی یکی دیگر از روشهای تخمین ارزش ذاتی سهم است. یکی از معیارهای متداولی که در این روش استفاده میشود نسبت P/E است. حرف P در صورت کسر، اولین حرف از کلمه Price به معنای قیمت است و حرف E در مخرج کسر نیز به معنای «سود هر سهم» (Earnings Per Share | EPS) است. هنگامی که نسبت P/E برای شرکتی نسبت به شرکتهای مشابه آن که نرخ رشد، ریسک و شرایط مشابهی دارند، کمتر باشد، این موضوع نشان میدهد که سهام شرکت مربوطه نسبت به شرکتهای مشابه جای رشد بیشتری دارد.

نسبت P/E را در وبسایت شركت مديريت فناوری بورس تهران «+» برای شرکتها و گروههای بورسی میتوان مشاهده کرد. برای درک بهتر موضوع در ادامه این مطلب از مجله فرادرس نحوه محاسبه «سود هر سهم» (Earnings Per Share | EPS) را برای محاسبه ارزش ذاتی سهم شرح میدهیم.

EPS چیست ؟

«سود هر سهم» (Earnings Per Share | EPS) یکی از مفاهیمی است که برای تحلیل بنیادی سهام شرکتهای بورسی استفاده میشود. برای محاسبه سود هر سهم میبایست سود شرکت را بر تعداد سهام شرکت تقسیم کرد. برای مثال اگر شرکت الف در یک سال مالی سودی برابر با ده هزار دلار داشته باشد در صورتیکه این شرکت هزار سهم داشته باشد، سود هر سهم برابر با ده دلار میشود.

نحوه محاسبه ارزش ذاتی سهم

برای اینکه بتوانیم ارزش ذاتی سهم را محاسبه کنیم نیاز داریم تا علاوه بر داشتن نسبت P/E بتوانیم EPS مورد انتظار شرکت را نیز بهدست آوریم. سپس میتوانیم با قرار دادن اطلاعات مربوطه در فرمول زیر ارزش ذاتی سهم را تعیین کنیم.

- Intrinsic value: ارزش ذاتی سهم

- Expected EPS: «سود هر سهم» (Earnings Per Share | EPS) مورد انتظار

با توجه به اینکه نسبت P/E برای سال مالی جاری را میتوانیم با مراجعه به وبسایت شركت مديريت فناوری بورس تهران مشاهده کنیم، بنابراین با محاسبه EPS مورد انتظار میتوانیم ارزش ذاتی سهم را محاسبه کنیم. EPS مورد انتظار شرکت را میتوانیم با تخمین نرخ رشد سود شرکت و اعمال آن، برای محاسبه EPS مورد انتظار استفاده کنیم. به عبارتی دیگر نسبت P/E برای سال جاری شرکت مشخص است و برای محاسبه ارزش ذاتی سهم تنها باید EPS مورد انتظار را برای سالهای آتی محاسبه کنیم.

روش تخمین EPS مورد انتظار شرکت

EPS شرکت از تقسیم سود خالص شرکت بر تعداد سهام آن حاصل میشود. بنابراین برای محاسبه EPS مورد انتظار شرکت که برای سالهای آینده است، میبایست اقداماتی که شرکت برای سودآوری انجام داده است و در افزایش سود خالص آن برای سال آتی نقش دارد را بهصورت کامل و دقیق بررسی کنیم.

برای مثال اگر شرکت مربوطه در برنامه کاری خود افزایش و گسترش فروش محصولات بیشتری را درنظر گرفته است یا طرحهای توسعهای با همکاری دیگر شرکتهای پیشرو انجام داده است، میتواند در افزایش سود خالص شرکت تأثیرگذار باشد. شرکت مربوطه ممکن است اقداماتی را برای کاهش هزینه تولید انجام دهد که باعث کاهش هزینه تمام شده برای تولید محصولات شود، این موضوع نیز میتواند سود خالص شرکت را افزایش دهد. بنابراین تمامی مواردی که باعث افزایش سود خالص شرکت در آینده میشوند، بر روی EPS مورد انتظار در سال آتی موردنظر تأثیرگذار خواهد بود.

تأثیر سودآوری شرکت در ارزش ذاتی سهم چیست ؟

با توجه به اینکه ارزش ذاتی سهم ارتباطی مستقیم با EPS مورد انتظار دارد و EPS نیز با سودآوری شرکت مرتبط است، بنابراین میزان سودآوری شرکت ارتباطی مستقیم با ارزش ذاتی سهام آن شرکت دارد. در واقع با افزایش سودآوری شرکت ارزش ذاتی سهام آن نیز افزایش خواهد داشت و برعکس.

تأثیر پتانسیل رشد شرکت بر روی ارزش ذاتی سهم چیست ؟

پتانسیل رشد شرکت یکی از عوامل مهم و تأثیرگذاری است که باعث افزایش ارزش ذاتی سهام شرکتها میشود. بنابراین اگر با توجه به ویژگیهای شرکت، این قابلیت را داشته باشد تا بتواند محصولات خود را توسعه دهد، میتوان به رشد سهام آن در آینده امید بیشتری داشت. برای مثال شرکتی تولیدی که قابلیت همکاری با شرکتی دیگر برای راهاندازی محصولی جدید با هزینه تولید محصول کمتر را در برنامه خود دارد، این انتظار میرود که با توجه به افزایش سودآوری شرکت، سهام مربوطه بتواند قیمتهای بهتری را در آینده داشته باشد.

مثالی برای محاسبه ارزش ذاتی سهم

با توجه به فرمولی که برای محاسبه ارزش ذاتی سهم وجود دارد فرض کنید که نسبت P/E برای شرکتی برابر با ۶ باشد و EPS مورد انتظار آن برای دو سال بعد برابر با ۱۰۰ تومان شود. در این حالت ارزش ذاتی سهم برابر با ۶۰۰ تومان خواهد بود. پس از بهدست آوردن ارزش ذاتی سهم آن را با ارزش بازار سهم مقایسه میکنیم و در صورتی که ارزش بازار یا همان قیمتی که در حال حاضر سهم مربوطه معامله میشود از ارزش ذاتی کمتر یا برابر آن بود میتوانیم سهم موردنظر را خریداری کنیم.

ارتباط استراتژی معاملاتی و ارزش ذاتی سهم

استراتژی معاملاتی که شامل دید زمانی سرمایهگذار برای نگهداری سهم است، در دستیابی به نتیجه مطلوب در استفاده از ارزش ذاتی سهم عاملی مهم محسوب میشود. برای مثال اگر سرمایهگذار یا تریدری قصد دارد سهم موردنظر را تنها پس از پنج الی شش ماه بفروشد برای انجام معاملات خود نیازی به صرف زمان و انرژی برای یافتن ارزش ذاتی سهم ندارد.

اکثر منابعی که با استفاده از تحلیلهای بنیادی قصد دارند تا ارزش ذاتی سهم را پیدا کنند، تحلیلی که از سهم مربوطه دارند برای حداقل دو سال آینده است. بنابراین محاسبه ارزش ذاتی سهم برای افرادی که در زمانهایی کوتاه تنها قصد نوسانگیری از بازار را دارند در مواردی میتواند اثری معکوس داشته باشد. البته این موضوع به معنای بیتوجهی کامل به رویدادها و تحلیل بنیادی شرکت نیست و همواره بهیاد داشته باشید که برای یک سرمایهگذاری موفق بهتر است از هر دو تحلیل تکنیکال و بنیادی استفاده کنید. در ادامه، این موضوع را بیشتر توضیح میدهیم.

اهمیت اتخاذ دید بلند مدت برای استفاده از ارزش ذاتی سهم

روشهای محاسباتی و تحلیلهای بنیادی که برای پیدا کردن ارزش ذاتی سهم استفاده میشوند بهگونهای هستند که ارزش ذاتی سهم را برای بازههای زمانی بلندمدت پیشبینی میکنند. از طرف دیگر داشتن نوسان در بازارهای مالی اجتنابناپذیر است. بنابراین ممکن است فردی که قصد نوسانگیری در بازهای دوماهه را دارد، ارزش ذاتی سهمی را محاسبه و آن را خریداری کند. سپس با توجه به نوسانات بازار این سهم در بازه زمانی سهماهه ممکن است روندی نزولی داشته باشد و معامله فرد زیانده شود.

معامله حرفهای با استفاده از ارزش ذاتی سهم

استفاده از ارزش ذاتی سهم در معاملات حرفهای نیز تأثیر زیادی دارد. برای مثال فرض کنید سرمایهگذاری که قصد انجام معاملات کوتاهمدت را دارد میخواهد این معاملات را بر روی سهام شرکتی با ارزش ذاتی مطلوب انجام دهد. در این صورت با استفاده از روشهای موجود در تحلیل فاندامنتال ارزش ذاتی سهم را تخمین میزند. با توجه به اطلاعات بهدست آمده سهم موردنظر میتواند در سه سال آینده رشد مطلوبی داشته باشد.

این سرمایهگذار با استفاده از تحلیل تکنیکال نقاط ورود مناسب به سهم موردنظر را پیدا میکند و در آن نواحی سهم مربوطه را خریداری میکند. با توجه به اینکه تمامی بازارهای مالی دارای نوسان هستند، بنابراین در نواحی مشخصی که قیمت به سطوح مقاومتی خود برخورد میكند، سهم را میفروشد و در نواحی حمایتی قیمت آن را دوباره خریداری میکند.

به این ترتیب سرمایهگذار یا تریدر علاوه بر استفاده از دید بلندمدت و مثبتی که سهم مربوطه دارد توانسته است از نوساناتی که سهم مورد نظر دارد نیز در نواحی مهم قیمتی استفاده کند. لازم به ذکر است که انجام معامله به این روش به تجربه و مهارت بالایی نیاز دارد و ممکن است برای همه افراد مفید نباشد.

جمعبندی

در ابتدای این مطلب از مجله فرادرس ارزش ذاتی سهم را شرح دادیم و تفاوت ارزش بازاری و ارزش ذاتی را بیان کردیم. سپس مفهوم ارزش ذاتی را توضیح دادیم و اهمیت محاسبه ارزش ذاتی سهم را بیان کردیم. ارزش ذاتی سهم این امکان را به سرمایهگذار میدهد تا بتواند قیمت مناسبی برای خرید یا فروش سهم پیدا کند.

بنابراین کاربرد اصلی محاسبه ارزش ذاتی سهم و زمان مناسب برای خرید و فروش سهم با توجه به ارزش ذاتی را شرح دادیم. برای محاسبه ارزش ذاتی سهم میتوان از رویکردهای دارایی محور، تنزیلی و نسبی استفاده کرد که در ادامه این مطلب آنها را شرح دادیم. سپس نحوه محاسبه ارزش ذاتی سهم و روش تخمین EPS مورد انتظار شرکت را بیان کردیم. تأثیر سودآوری شرکت در ارزش ذاتی سهم و تأثیر پتانسیل رشد شرکت بر روی ارزش ذاتی سهم را بیان کردیم.

سپس برای درک بهتر نحوه محاسبه ارزش ذاتی سهم مثالی ذکر کردیم. ارتباط استراتژی معاملاتی و ارزش ذاتی سهم را توضیح دادیم و اهمیت اتخاذ دید بلند مدت برای استفاده از ارزش ذاتی سهم را بیان کردیم. در پایان نیز انجام معامله حرفهای با استفاده از ارزش ذاتی سهم را شرح دادیم.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش بورس رایگان به زبان ساده» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- بورس چیست — به زبان ساده

- آموزش بورس رایگان — از شروع تا کسب درآمد | به زبان ساده

- بازار سرمایه چیست ؟ | تعریف، ویژگی ها، قوانین و انواع بازار سرمایه — به زبان ساده

- شرکت سهامی خاص چیست ؟ — قوانین، ساختار، مزایا و معایب — به زبان ساده

- شرکت سهامی عام چیست ؟ | قوانین، ساختار، مزایا و معایب — به زبان ساده

- بورس انرژی چیست ؟ | به زبان ساده — راهنمای کامل و رایگان

- بورس کالا چیست ؟ – از صفر تا صد + فیلم آموزشی رایگان

- فرابورس چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- بازار پایه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- تفاوت بورس و فرابورس چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- فارکس چیست؟ – آشنایی کامل به زبان ساده آپدیت ۱۴۰۴

- بورس نزدک (NASDAQ) چیست ؟ | آنچه باید بدانید به زبان ساده

- اوراق بهادار چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- سهام چیست و سهامدار کیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- بازار سهام و آشنایی با پنج شاخص مهم آن

- چگونه تریدر شویم ؟ – از صفر تا صد مسیر یادگیری

- کد بورسی چیست و چگونه آن را دریافت کنیم؟ — گام به گام و تصویری

- سامانه سجام چیست؟ | راهنمای گام به گام تصویری و ساده

- آموزش تصویری ثبت نام در بورس و ورود به بازار سرمایه — راهنمای گام به گام

- ثبت نام در بورس و سامانه سجام — راهنمای گام به گام (+ فیلم آموزش رایگان)

- بهترین کارگزاری بورس | بررسی جامع کارگزاری ها

- فارابیکسو — آموزش فارابیکسو کارگزاری فارابی | گام به گام

- صندوق سرمایه گذاری چیست؟ — به زبان ساده

- انواع صندوق های سرمایه گذاری و مزایا و معایب آن ها — به زبان ساده

- ETF چیست ؟ (صندوق قابل معامله) | به زبان ساده (+ فیلم آموزش رایگان)

- روانشناسی در بورس | راهنمای کاربردی (+ فیلم آموزش رایگان)

- خرید سهام در بورس — آموزش خرید سهام بورس — گام به گام

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- شاخص بورس چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- عرضه اولیه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- نمودار بورس و کاربردهای آن — از صفر تا صد (+ فیلم آموزش رایگان)

- کدال چیست ؟ – کاربرد، امکانات و سایر دانستنی ها – به زبان ساده

- کدال 360 چیست ؟ — آموزش جامع سایت کدال و کدال 360

- افزایش سرمایه چیست و چه تاثیری بر قیمت سهام دارد؟ — به زبان ساده

- حق تقدم سهام در بورس چیست؟ — استفاده، خرید و فروش به زبان ساده

- پرتفوی چیست ؟ | سبد سهام به زبان ساده (+ فیلم آموزش رایگان)

- سیگنال بورس چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- سبدگردانی چیست ، چه شرایطی دارد و چگونه انجام می شود؟ — به زبان ساده

- افزایش سرمایه در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تعدیل در بورس چیست ؟ | به زبان ساده

- نقدینگی چیست ؟ — به زبان ساده

- تحلیل بنیادی چیست ؟ | به زبان ساده

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد

- آموزش تابلو خوانی بورس | به زبان ساده (+ فیلم آموزش رایگان)

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- سهام شناور چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- حجم مبنا چیست | به زبان ساده (+ فیلم آموزش رایگان)

- نسبت P/E چیست؟ — به زبان ساده

- DPS در بورس چیست ؟ | مفهوم DPS به زبان ساده

- EPS چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- ارزش خالص دارایی یا NAV چیست ؟ | به زبان ساده

- پول هوشمند در بورس چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

- تحلیل تکنیکال بورس ایران | راهنمای کاربردی

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- قیمت پایانی در بورس چیست و چطور محاسبه می شود؟ — به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- الگوهای هارمونیک در تحلیل تکنیکال – آموزش تصویری از صفر تا صد

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- آزمون اصول بازار سرمایه ایران — راهنمای رایگان و گام به گام

- ارزش ذاتی سهم چیست ؟ – به زبان ساده + نحوه محاسبه(همین مطلب)

- تفاوت بازار خرسی و گاوی چیست ؟ – ۱۱ فرق مهم که باید بدانید

- سفارش محدود چیست ؟ – توضیح منظور از Limit Order به زبان ساده

- Take Profit چیست ؟ – توضیح تیک پروفیت به زبان ساده

- ریسک به ریوارد چیست ؟ – توضیح به زبان ساده + مثال

- گره معاملاتی چیست ؟ – از صفر تا صد + نحوه رفع

- ۲۶ کتاب تحلیل تکنیکال که باید بخوانید – از مقدماتی تا پیشرفته

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

- ترازنامه چیست ؟ – اهمیت، اقلام و کاربرد به زبان ساده

- صکوک چیست ؟ – از انواع تا تفاوت با اوراق بهادار دیگر به زبان ساده

- صف خرید و فروش در بورس چیست ؟ – به زبان ساده + زمان تشکیل

- اوراق مشارکت چیست ؟ – انواع + نحوه خرید و فروش

- اوراق بدهی چیست؟ – هر آنچه باید بدانید

- هجینگ چیست ؟ – توضیح پوشش ریسک به زبان ساده

- تسویه معاملات چیست ؟ – به زبان ساده + نحوه انجام

- حق تقدم سهام چیست؟ – در بازار بورس و به زبان ساده

- اولویت انجام معاملات در بورس چگونه است؟ + توضیح کامل و ساده

- کارگزار ناظر چیست؟ – از وظایف تا نحوه تغییر به زبان ساده

- شاخص بورس چیست؟ – توضیح به زبان ساده

- سرخطی زدن در بورس چیست؟ – به زبان ساده + انواع روش ها

- چگونه بورس را یاد بگیریم؟ – از صفر تا صد مسیر یادگیری

- انواع سهام در بورس – به زبان ساده

- قیمت اسمی سهام چیست؟ – توضیح ارزش اسمی به زبان ساده

- چگونه ترید را شروع کنیم؟ – از گام اول تا ورود به بازار + مسیر یادگیری

- کپی ترید چیست؟ – توضیح و آموزش کپی تریدینگ به زبان ساده

- اندیکاتور حجم Volume چیست؟ – در تحلیل تکنیکال به زبان ساده

- اندیکاتور مومنتوم چیست؟ – توضیح به زبان ساده

- چگونه در بورس سرمایه گذاری کنیم؟ – راهنمای شروع به زبان ساده

- اسمارت مانی چیست؟ – هر آنچه باید درباره پول هوشمند بدانید