آموزش تابلو خوانی بورس | به زبان ساده (+ فیلم آموزش رایگان)

در آموزشهای قبلی از مجموعه بورس و بازار سرمایه مجله فرادرس، در مطالبی تحت عنوان «آموزش بورس رایگان | گام به گام برای همه | به زبان ساده» و «بورس چیست ؟ آموزش بورس (+ دانلود فیلم آموزش رایگان)» با بازار بورس و اصطلاحات رایج آن آشنا شدیم. گفتیم که تابلوخوانی به مجموعه بررسیها و مشاهدات مربوط به یک سهم از قبیل بررسی سفارشهای خرید و فروش، حجم سفارشها، تعداد معاملات، رفتار بازیگردان سهم و… گفته میشود. در واقع، تابلوخوانی برای تشخیص میزان قدرت سهم است. در این آموزش با تابلوخوانی در بورس آشنا میشویم.

فیلم آموزش رایگان تابلو خوانی در بورس

برای پخش و مشاهده ویدئو روی دکمه پلی یا تصویر بالا کلیک کنید.

تابلوخوانی چیست؟

همانطور که گفتیم، تابلوخوانی یعنی بررسی هر نماد، میزان خرید و فروش، نوسانهای قیمت، میزان عرضه و تقاضای سهامداران حقیقی و حقوقی و موارد مشابه آن که منجر به شناخت وضعیت کوتاهمدت و میانمدت سهم میشود.

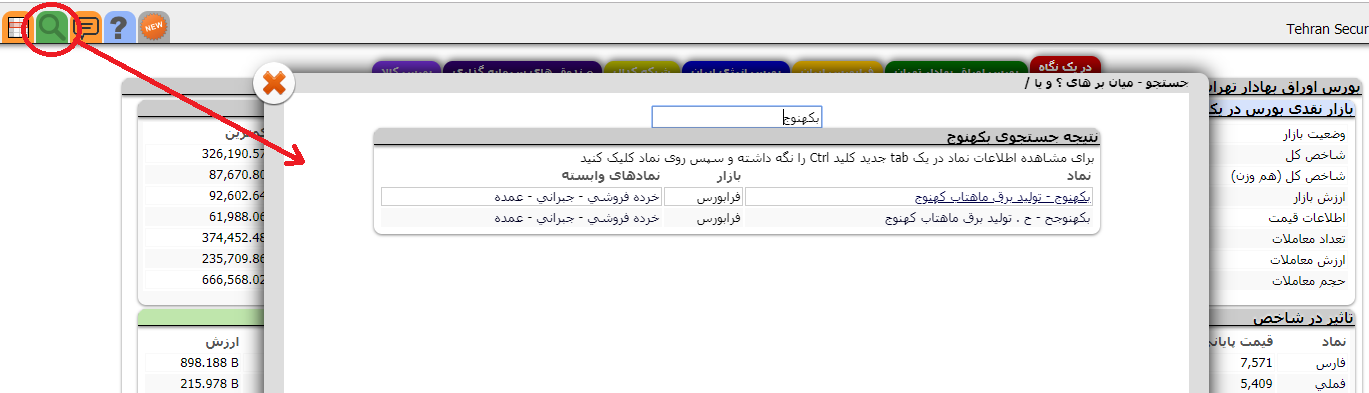

اولین چیزی که برای تابلوخوانی باید با آن آشنا باشیم، اطلاعات معامله سهم است که در سایت شرکت مدیریت فناوری بورس تهران (TSETMC) میتوانیم به آن دسترسی داشته باشیم. اگر به دنبال سهم خاصی باشیم، با جستوجوی آن در این سایت، میتوانیم به سابقه معاملاتش دسترسی پیدا کنیم. برای مثال، نماد بکهنوج را جستجو میکنیم و نتیجه آن به صورت زیر خواهد بود.

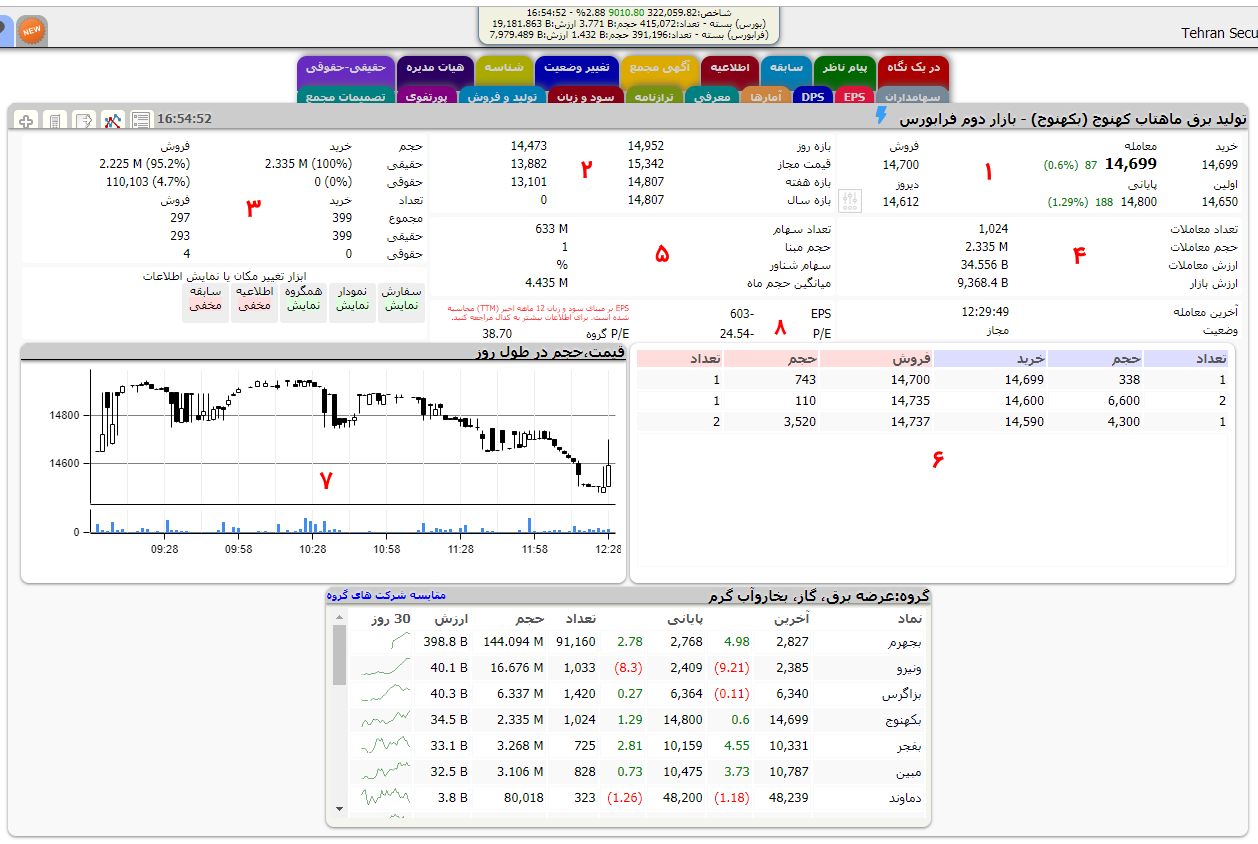

حال اگر روی بکهنوج کلیک کنیم، اطلاعات مربوط به معاملات این سهم به صورت زیر نمایش داده میشود.

همانگونه که در تصویر بالا مشخص است، بخشهای مختلف اطلاعات مربوط به سهم با اعداد ۱ تا ۷ شمارهگذاری شدهاند.

- در قسمت شماره ۱ میتوانیم تغییرات سهم را مشاهده کنیم. برای مثال، قیمت پایانی و قیمت آخرین معامله سهم در این بخش نشان داده میشود.

- بخش شماره ۲ بازه تغییرات سهم را به صورت روزانه، هفتگی و سالیانه نشان میدهد.

- یکی از بخشهای بسیر مهم تصویر بالا، بخش شماره ۳ است که در آن، تعداد خریداران و فروشندگان، میزان خرید و فروش حقیقیها و حقوقیها و حجم معاملات آنها نشان داده میشود.

- تعداد معاملات و حجم معاملات را میتوان در بخش ۴ مشاهده کرد.

- در قسمت شماره ۵، اطلاعات مربوط به تعداد سهام، حجم مبنا، سهام شناور و میانگین حجم ماه به نمایش گذاشته شده است.

- در قسمت ۶، روند کنونی معاملات سهم نشان داده میشود. در حالت کلی، سه حالت در معاملات یک سهم میتواند رخ دهد. اول اینکه صف خرید باشد، دوم آنکه صف فروش باشد و سوم خرید و فروش به صورت متعادل انجام شود.

- در بخش ۷ نیز نمودار قیمت و حجم در طول روز ارائه شده است.

- در قسمت شماره ۸ مقادیر P/E و EPS نمایش داده میشود.

دانستن تعریف اصطلاحات زیر برای ادامه بحث لازم است:

- قیمت پایانی و قیمت آخرین معامله با یکدیگر تفاوت دارند. قیمت پایانی یک سهم در یک روز، در واقع میانگین قیمتهایی است که سهم مورد معامله قرار گرفته است. اگر حجم معاملات یک روز حداقل برابر با حجم مبنا باشد، میانگین قیمت معاملات به عنوان قیمت پایانی در نظر گرفته میشود. اما اگر حجم معاملات کمتر از حجم مبنا باشد، به همان نسبتِ افزایش یا کاهش سهم از قیمت کاسته شده و قیمت پایانی بر آن اساس محاسبه میشود.

- حجم مبنا حداقل تعداد سهمی است که باید مورد معامله قرار گیرد تا سهم در دامنه نوسان کامل رشد کند یا کاهش یابد. طبق قانون، در یک سال باید حداقل ۲۰ درصد از کل سهام یک شرکت معامله شود. اگر تعداد روزهای کاری یک سال را ۲۵۰ فرض کنیم، حجم مبنای روزانه ۰٫۰۰۰۸ (هشت ده هزارم) کل سهم است. مثلاً اگر شرکتی ۱۰۰ میلیون سهم داشته باشد، حجم مبنای آن ۸۰ هزار سهم خواهد بود.

- سهام شناور آن بخش از سهام یک شرکت است که سهامداران آن، آماده عرضه و فروش آن سهام هستند و قصد ندارند با حفظ آن قسمت از سهام، در مدیریت شرکت مشارکت کنند و انتظار میرود در آینده نزدیک قابل معامله باشد. برای مثال اگر شرکت ب سهامدار ۸۰ درصد سهام شرکت الف باشد و از سهامداران راهبردی آن بوده و قصد فروش در کوتاهمدت نداشته باشد، میتوان گفت که سهم شناور شرکت الف، ۲۰ درصد است.

- وقتی حجم عرضه یک سهم بیشتر از تقاضای آن باشد صف فروش و وقتی حجم تقاضای آن نسبت به عرضهاش بیشتر باشد، صف خرید برای آن تشکیل خواهد شد. یکی از دلایل تشکیل صف خرید یک سهم، اقبال مردم به آن سهم و از دلایل تشکیل صف فروش عدم استقبال سهامداران نسبت به آن است.

- P/E حاصل قیمت سهم بر قیمت سود است. وقتی P/E سهمی از میانگین P/E گروهی که در آن قرار دارد بیشتر باشد، نشانه خوبی نیست. هرچه نسبت P/E بیشتر باشد، ارزندگی بنیادی سهم کمتر است. البته استثنائاتی نیز وجود دارد و ممکن است عکس این موارد رخ دهد. مورد بعدی EPS است که همان سود پیشبینی شده سهم است. اما سودی که تقسیم میشود DPS نام دارد.

یکی از بهترین منابع برای آشنایی با بورس که به زبانی ساده بیان شده، آموزش ویدئویی «آموزش مقدماتی بازار بورس – از ورود تا شروع معاملات سهام» است. با آموزش به راحتی میتوانید مفاهیم بورس را یاد بگیرید و شروع خوبی برای ورود به بازار سرمایه داشته باشید. در این آموزش، علاوه بر مفاهیم اصلی، اطلاعات مهم مورد نیاز سرمایهگذاری، از دریافت کد بورسی تا خرید و فروش و نکات مهم مربوط به آن ارائه شده است.

راهنمای تابلوخوانی و خرید و فروش سهام

در این بخش، چند روش مهم و جنبههای تابلوخوانی و خرید و فروش سهام اشاره میکنیم.

سابقه معاملاتی سهم

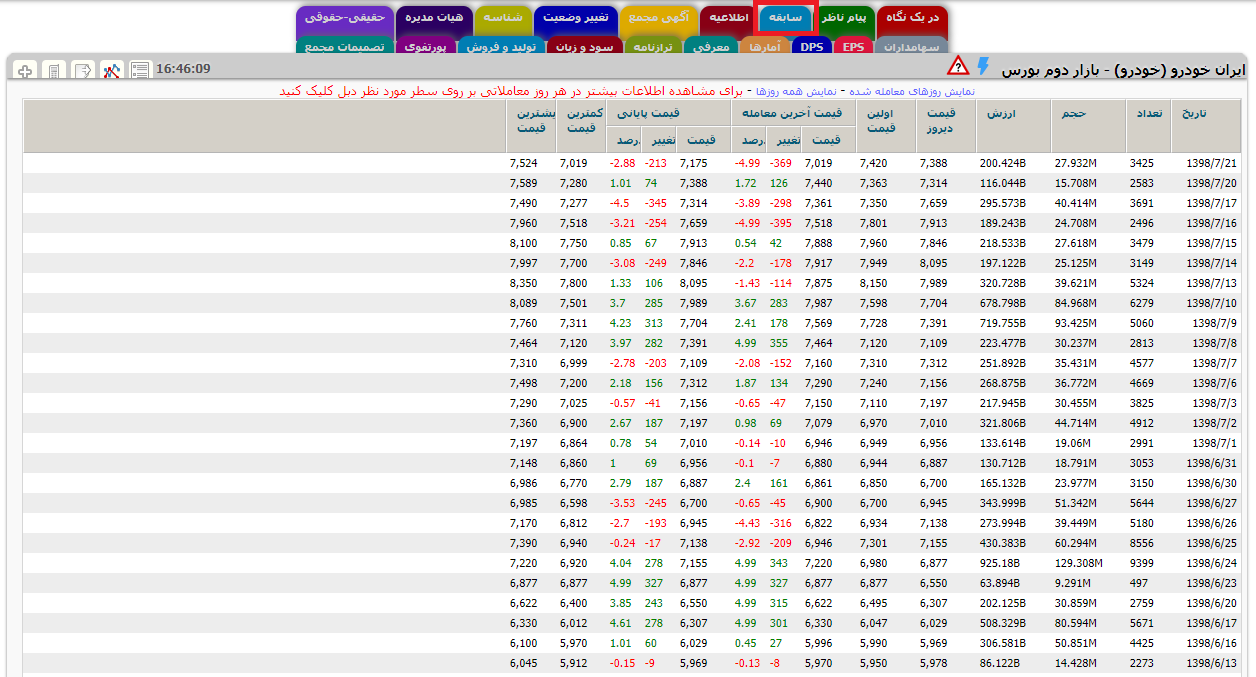

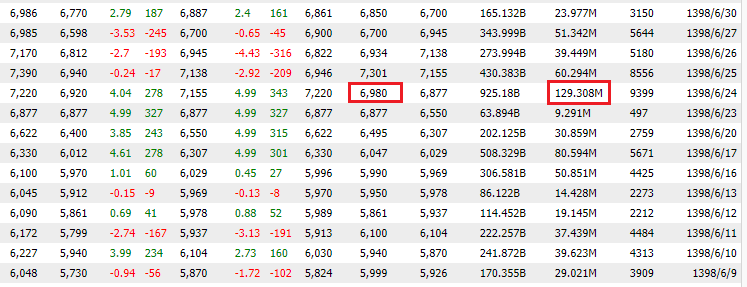

در این بخش میتوانیم سابقه معاملات را حتی تا چند سال قبل بررسی کنیم. این مورد در تحلیلها کاربرد فراوانی دارد. شکل زیر، سابقه معاملات سهم خودرو را نشان میدهد.

معامله بر اساس تعداد معاملات یا حجم معاملات؟

همیشه سعی کنید پایه تحلیلتان بر اساس حجم معاملات باشد نه تعداد معاملات؛ چرا که مثلاً ممکن است فردی قصد خرید ۵۰ هزار سهم را داشته باشد و آن را در ۱۰ سفارش ۵ هزار تایی انجام دهد. از طرف دیگر، ممکن است شخص دیگری در یک مرحله همان معامله را انجام دهد. وقتی حجم معاملاتِ یک روز از میانگین حجم معاملات ماه بیشتر بوده و اختلاف قابل توجهی با آن داشته باشد، یعنی خبرهایی درباره این سهم وجود داشته و باید به این موضوع دقت کنیم.

زمانهای خرید و فروش در بازار سهام

بین ساعت ۸:۳۰ تا ۹:۰ پیشگشایش بازار و سفارشگیری است. در این زمان معاملهکنندگان سفارشهایی را در سامانه ثبت میکنند. باید دقت داشته باشید که بسیاری از این سفارشها جنبه روانی داشته و هدف از آن تحریک سایر سهامداران است. مثلاً ممکن است صفهای تصنعی خرید و فروش برای یک سهم ایجاد شده و سهامدار تازهکار را به اشتباه بیندازد. در این بازه معاملهای صورت نمیگیرد. از ساعت ۹:۳۰ تا ۱۲ نیز معاملات به صورت عادی و در بازه مجاز قیمتی انجام میشود.

معمولاً ساعت ۹:۰۰ تا ۹:۳۰ بازی دست حقیقیها است و نمیتوان روی معاملات در این زمانها حساب کرد. بهتر است در این بازه زمانی بازار را تحت نظر داشته باشید و هیجانی عمل نکنید. البته گاهی ممکن است طبق پیشبینیها و اخبار تحلیلتان این باشد که سهمی متقاضی زیاد داشته و ممکن است در صورتی که زودتر آن را نخرید، وارد صف خرید شوید. برترین سهمها از نظر عرضه و تقاضا نیز باید بررسی شوند و میتوانند ملاک انتخاب تحلیلگران قرار گیرند.

معاملات بلوکی در بورس

معامله بلوکی زمانی انجام میشود که ارزش معامله بیش از دو میلیارد تومان بوده (یا بیش از ۵۰ برابر محدودیت سفارش هر سهم در یک روز کاری باشد) و چون نقدینگی بالایی محسوب میشود و ممکن است بر عرضه و تقاضا تأثیر داشته باشد، سازمان بورس در یک ساز و کار دیگر معامله بلوکی را انجام میدهد و در معاملات عادی بازار انجام میشود. محدوده قیمتی معامله بلوکی همان محدوده مجاز سهم بوده و در ساعت ۹:۳۰ تا ۱۲ انجام میشود.

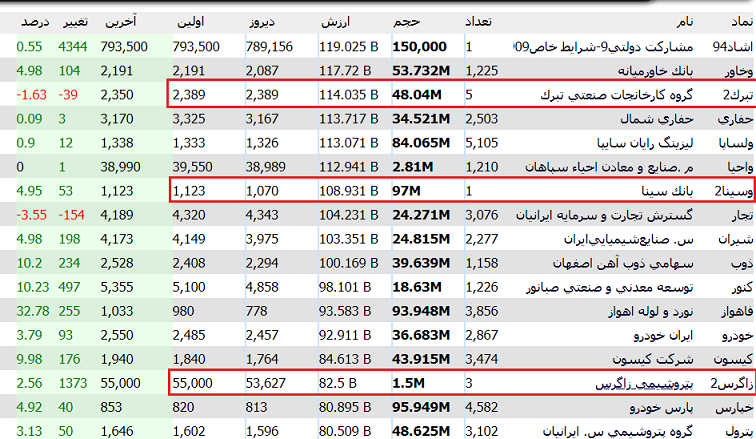

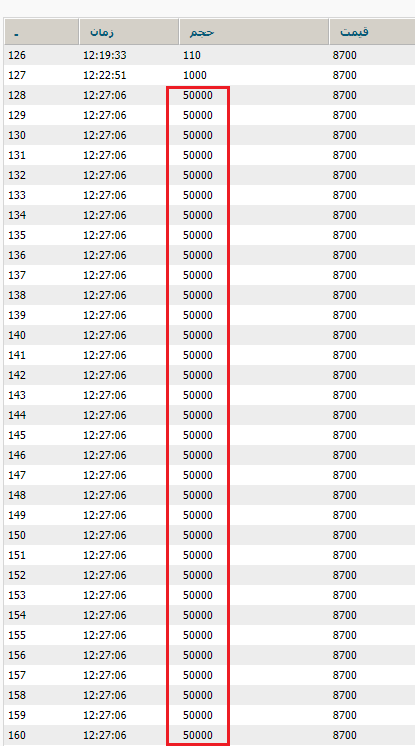

وقتی معامله بلوکی انجام میشود، در کنار نماد آن یک عدد ۲ قرار میگیرد. شکل زیر، چند خرید بلوکی را در کادرهای قرمز نشان میدهد.

در آستانه حمایتها و بعد از شکستن مقاومتها این معاملات بلوکی میتوانند نویدبخش یک حرکت مثبت باشند. معامله بلوکی در میانه روند، مخصوصاً اگر به حمایت نرسیده باشیم، نمیتواند جالب باشد.

قدرت خریدار و فروشنده چیست؟

قدرت خریدار و فروشنده یکی از موضوعات مهم در تابلوخوانی است. اگر به ازای یک مقدار حجم معامله برابر، تعداد خریداران بیشتر باشد، میگوییم قدرت خریدار کمتر است. دلیل این امر آن است که میانگین حجم معامله هر خریدار کمتر از میانگین حجم معامله هر فروشنده است. هرچه حجم معاملات از حجم مبنا بیشتر باشد، یعنی توجه به سهم بیشتر است. البته این حجم فراوان ممکن است نشانه خروج پول از سهم نیز باشد. دانستن اینکه نقدینگی کجاست و توجه عموم بازار به چه سمتی است، به ما کمک فراوانی خواهد کرد.

یکی از روشهای اینکه بدانیم چه سهمی را بخریم یا بفروشیم، این است که تعداد خریداران و فروشندگان سهم را مشخص کنیم. وقتی تعداد خریدار از تعداد فروشنده کمتر باشد، یعنی قدرت خریداران از فروشندگان بیشتر بوده و این خود نشانهای برا خرید سهم است.

ورود و خروج پول به سهم

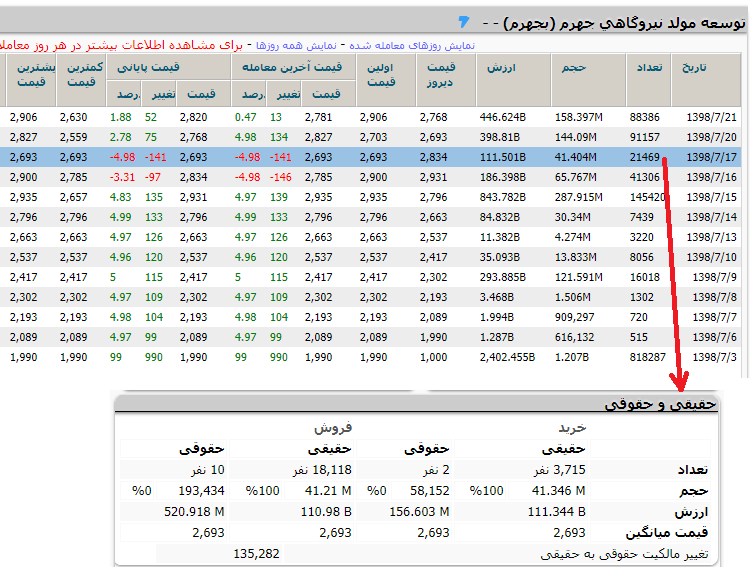

شناسایی ورود و خروج پول هوشمند به سهم یکی از کاربردهای مهم تابلوخوانی در بورس است. گاهی این پرسش ایجاد میشود که چرا میگوییم پول وارد یک سهم شده، در حالی که به همان میزان پول از سهم خارج شده است. به عبارت دیگر، خرید یک میلیون سهم در ازای فروش همان یک میلیون سهم اتفاق میافتد و چرا گاهی میگوییم پول وارد سهم شده و گاهی میگوییم از آن خارج شده است؟ زمانی ورود پول به سهم اتفاق میافتد که قدرت خریدار بیشتر باشد. برای مثال اطلاعات مربوط به معاملات نماد زیر را در نظر بگیرید.

طبق شکل بالا، هر خریدار حقیقی، به طور میانگین، تقریباً ۴۸ هزار سهم خریده است، این در حالی است که میانگین فروش فروشندگان حقیقی تقریباً ۱۹ هزار برگه سهم بوده است. همانطور که میبینیم، با توجه به حجم معاملات، قدرت خرید حقیقی بیشتر از قدرت فروش بوده و پول از این طریق وارد سهم شده است.

تأثیر سهام شناور بر معاملات

سهامدار عمده هر روز معامله انجام نمیدهد و به طور معمول، به دید بلندمدت، حتی چندین ساله، سهامداری میکند و کمتر به معاملات روزانه دست میزند. وقتی سهام شناورِ سهامداران خرد بسیار کم باشد، اگر اتفاق خاصی رخ دهد، سهم رشد شدیدی میکند، زیرا تقاضا برای سهم زیاد شده، اما به دلیل کم بودن سهام شناور، عرضهکننده برای آن وجود ندارد. شرکتهایی که سهم شناور پایینی دارند، مستعد سفتهبازی هستند، زیرا مثلاً کافی است که شخصی بخش زیادی از سهم شناور را که در اختیار سهامداران خرد است، بخرد و از آنجایی که عرضهای وجود ندارد، سهم در صف خرید قفل شود. برعکس این مورد هم میتواند رخ دهد و صف فروش ایجاد شود و مدتها طول بکشد و سهامداران را دچار ضرر و زیان فراوان کند. تعداد سهم نیز در شناوری تأثیر دارد. در سهمهایی که شناوری بالا است، خیالتان راحت خواهد بود که سفتهبازی وجود نخواهد داشت.

حقوقی بازیگردان کیست؟

وقتی حقوقی فعال باشد و در خرید و فروش شرکت کند، آن حقوقی بازیگردان است. این حقوقیها حواسشان به سهم هست و گاهاً که اوضاع کلی بازار هم خوب نیست و صفهای میلیونی فروش وجود دارد، از سهم حمایت کرده و از کاهش ارزش آن جلوگیری میکنند. در طرف مقابل، حقوقیهایی هم وجود دارند که خودشان هم در صف فروش قرار میگیرند و موجب ناامیدی سهامداران میشوند.

محدوده مقاومت چیست؟

به محدودههایی که انتظار داریم عرضه روی آنها زیاد شود و به عنوان سد یا مقاومتی در برابر پیشروی سهم ایجاد شود، محدوده مقاومت میگوییم. بسته شدن قیمت بالای مقاومت با حجم سنگین نکته مثبت و افزایش حجم معاملات در آستانه مقاومت و برگشت قیمت نکتهای منفی به حساب میآید.

زمانی که یک مقاومت شکسته میشود، این مقاومت در آینده تبدیل به حمایت میشود. و بالعکس، زمانی که یک حمایت از دست میرود، این حمایت در آینده تبدیل به مقاومت میشود.

محدوده حمایت چیست؟

محدودههایی که انتظار داریم در آن افت قیمت متوقف شده و ریزش بیشتری نداشته باشیم، محدوده حمایتی نام دارند. حمایت روانی با حمایت تکنیکی فرق دارد. اعداد رند همیشه نقش حمایت و مقاومت روانی دارند. برای مثال، اگر سهمی تا محدوده ۱۰۰ تومان افت پیدا کند، بازار از نظر روانی انتظار دارد که ریزش در این نقطه متوقف شده و افت قیمت سهم ادامه پیدا نکند. این حمایت روانی است. حرفهایها معمولاً قبل از رسیدن به مقدار مقاومت روانی، سهم خود را میفروشند. حمایت تاریخی نیز به حمایتی گفته میشود که در گذشته قبلاً برای سهم انجام شده است.

بسته شدن قیمت زیر حمایت با حجم سنگین نکتهای منفی برای سهم محسوب میشود. در طرف مقابل، افزایش حجم معاملات در آستانه حمایت و برگشت قیمت نکته مثبتی است.

شکل زیر به خوبی نشان میدهد که سهم به حمایت روانی ۷۰۰ تومان رسیده است. همچنین ۱۲۹ میلیون سهم معامله شده است. همانطور که گفتیم، حجم معاملات بالا در یک روز، نشاندهنده رخ دادن اتفاقاتی در روند حرکتی سهم است که باید آن را تحلیل کنیم.

در شکسته شدن مقاومت، افزایش حجم معاملات عامل بسیار مهمی است. البته گاهی علیرغم حجم معاملات بالا حمایت از دست میرود و باید دقت کرد که تنها معیار حجم بالای معادلات نیست. حتماً باید رفتار حقوقی و حقیقی را نیز بررسی کنید.

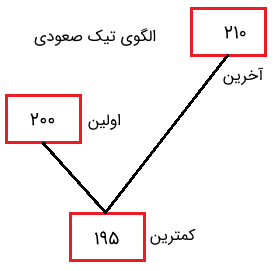

الگوی تیک صعودی در بورس

الگوی تیک صعودی از الگوهای بسیار مهم در تابلوخوانی است که میتواند سیگنال خرید بسیار خوبی در اختیار ما قرار دهد. الگوی تیک صعودی زمانی تشکیل میشود که اولین قیمت در معاملات کاهش یافته و به کمترین مقدار خود برسد و قیمت برگردد و آخرین قیمت از مقدار اولین قیمت بیشتر شود. اگر الگوی تیک صعودی در آستانه حمایتها تشکیل شود، نشانه بسیار خوبی است و میتواند نویدبخش روزهای آینده خوب برای سهم باشد.

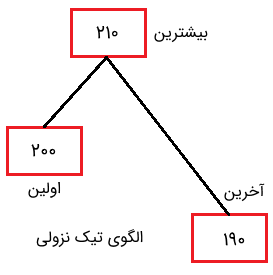

الگوی تیک نزولی در بورس

شکل زیر به خوبی الگوی تیک نزولی را نشان میدهد. همانطور که میبینیم، برای مثال، قیمت اولین معامله ۲۰۰ تومان بوده است. پس از آن، قیمت به بیشترین مقدار خود، یعنی ۲۱۰ تومان رسیده است. و در نهایت، در معاملات نهایی، آخرین قیمت آن به ۱۹۰ تومان کاهش یافته است. الگوی تیک نزولی در آستانه مقاومت بسیار خطرناک است.

نکته مهم: هنگامی که با گپ یا فاصله قیمتی، حجم معاملات زیاد باشد، نشان دهنده سیگنال خرید است. این یعنی قیمت امروز با قیمت دیروز اختلاف زیادی داشته و خارج از محدوده آن بوده و حجم معاملات نیز خیلی زیاد باشد و الگوی تیک صعودی قدرتمند داشته باشیم. برعکس، اگر قیمت، پایینتر از قیمتهای روز قبل باشد و هیچکدام از آنها را لمس نکند، نشانه فروش سهم است.

خرید عرضه اولیه

همانطور که میدانیم، در عرضه اولیه محدودیت وجود دارد و نمیتوانیم حجم سنگینی را سفارش دهیم. اولین اصلاح در عرضه اولیه میتواند بهترین فرصت برای ورود به سهم و خریدهایی با حجم بالاتر نسبت به زمان عرضه اولیه است، مخصوصاً اینکه سهم مورد حمایت قرار بگیرد. با تابلوخوانی خوب میتوانیم چند روز پس از عرضه اولیه یک سهم، آن را خریده و سود مناسبی کسب کنیم.

به شکل زیر دقت کنید. همانطور که میبینیم، در تاریخ مشخص شده، قدرت خریدار تقریباً ۵ برابر قدرت فروشنده بوده و نشانه بسیار خوبی برای افزایش قیمت سهم در آینده است.

اردر یا سفارش ترس در معاملات چیست؟

شناسایی اردر ترس در تابلوخوانی بسیار مهم است. اردر ترس، همانگونه که از نام آن مشخص است، سفارشی است که برای ترساندن سهامداران گذاشته میشود. بدین صورت که سهامداران بزرگ یا به عبارتی بازیگردان سهم، ابتدا مقداری از سهام را میخرند و در ادامه، برای آنکه سهامداران اغلب حقیقی را بترسانند، در کف قیمت سفارشهای فروش میگذارند. برخی سهامداران خرد، با دیدن صف فروش دچار ترس و هیجان شده و برای آنکه به زعم خود در آینده دچار ضرر نشوند، به صف فروش میپیوندند. پس از آن، بازیگردان به راحتی سهام صف فروش را میخرد.

شکل زیر، نمونههایی از اردرهای ترس بازیگر سهم را نشان میدهد.

کد به کد چیست؟

در بازار بورس، سهامداران حقیقی زیادند و هر سهم ممکن است چند سهامدار حقوقی داشته باشد. اگر با دانش تابلوخوانی کد به کد کردن در یک سهم تشخیص داده شود، سیگنالی برای شروع یک حرکت جدید (مثبت یا منفی) در سهم خواهد بود.

کد به کد کردن در بورس، هم توسط حقیقیها و هم حقوقیها انجام میشود. از دلایل کد به کد کردن، فریب دادن خریداران و فروشندگان و جابهجایی سهم برای یک حرکت مثبت یا منفی در سهم است. اما کد به کد کردن چیست؟ هر کدام از حقوقیها معمولاً چندین کد حقیقی نیز دارند و سهام را از کد حقیقی به حقوقی و بالعکس رد و بدل میکنند.

وقتی حقوقی با کد حقوقی خود سهم را میفروشد و با کد حقیقی آن را میخرد، میتواند به عنوان سیگنال خرید در نظر گرفته شود.

یک سهم خاص را در نظر میگیریم که معاملات آن به صورت ناگهانی بسیار افزایش یافته است.

با کلیک روی معاملات در یک روز خاص میتوانیم کد به کد بودن را بررسی کنیم.

همانطور که میبینیم، در زمان مشخصی و روی یک قیمت مشخص کد به کد انجام شده است.

تفاوت کد به کد و بلوکی چیست؟

معامله بلوکی کارمزد کارگزاری ندارد، ولی در کد به کد با توجه به تعداد معاملات، کارمزد وجود دارد. هدف معامله بلوکی شاخصسازی و هدف از کد به کد، برنامههای خاص است. بلوکی یک معامله در یک ثانیه انجام میشود، اما کد به کد، چندین معامله در یک ثانیه است.

فیلترنویسی در بورس

فیلترنویسی یکی از ابزارهای بسیار مهم و کاربردی در تابلوخوانی است. در فیلترنویسی میتوانیم تعیین کنیم که کدام سهمها مثلاً بالای ۵۰ میلیون حجم خوردهاند یا در کدام سهمها حقوقی بیشتر خرید کرده است. اینها اطلاعات پالایش شدهای را در اختیار ما قرار میدهد که میتوانیم سادهتر درباره خرید و فروش سهم تصمیم بگیریم.

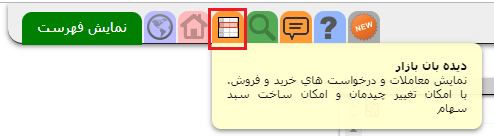

در سایت شرکت مدیریت فناوری بورس تهران امکان فیلترنویسی فراهم است. برای این کار کافی است روی دیدهبان بازار کلیک کنید.

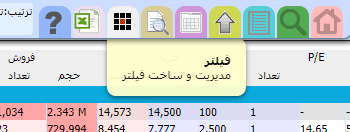

و پس از آن روی فیلترنویسی کلیک کنید.

سپس میتوانید فیلتر مورد نظر خود را بنویسید. در سایت TSETMC راهنمایی برای فیلترنویسی وجود دارد.

برای آشنایی بیشتر با فیلترنویسی در بورس، میتوانید به آموزش ویدئویی «فیلترنویسی در بورس – ابزار شناسایی سهام پربازده» مراجعه کنید. در این آموزش ۴ ساعت و ۴۸ دقیقهای که شامل ۲۰ درس است، ابتدا مقدمات و مفاهیم پایه مربوط به بورس ارائه شده، سپس روشهای فیلترنویسی به تفصیل بیان شده است.

خرید از صف فروش

صفهای فروش گاهی میتوانند فرصت مناسبی برای خرید سهام باشند. اگر میخواهید از صف فروش خرید کنید، نکات زیر را در نظر بگیرید:

- ارزش ریالی صف فروشِ در حال جمعآوری شدن، زیاد باشد.

- قیمت در محدوده حمایتی قرار داشته باشد.

- در لحظات پایانی صف فروش باید خرید خود را انجام دهید. پیشنهاد میشود که منتظر بمانید تا تقریباً ۷۵ درصد صف فروش جمع شود و بعد از آن خرید خود را انجام دهید. با این کار تقریباً مطمئن خواهید شد که صف فروش سفتهبازی نیست.

- طمع نکنید و پلهای خرید کنید.

فیلم آموزش مقدماتی ورود به بازار بورس و نکات کاربردی

برای آشنایی بیشتر با بورس و مفاهیم مربوط به آن و پاسخ به این سؤال که بورس چیست و چگونه میتوان در آن سرمایهگذاری کرد، میتوانید به فیلم آموزش مقدماتی ورود به بازار بورس و نکات کاربردی مراجعه کنید. در این آموزشِ ۳ ساعت و ۲۸ دقیقهای، تمام امور اجرایی برای فعالیت در بورس و انجام معاملات سهام، شاملِ دریافت کد بورسی، کار با سامانه معاملاتی آنلاین، شناسایی موقعیتهای موجود در بورس، شرکت در عرضه اولیهها، دریافت سود نقدی سالیانه شرکتها و مشارکت در افزایش سرمایهها بیان شده است.

- برای مشاهده فیلم آموزش مقدماتی ورود به بازار بورس و نکات کاربردی + اینجا کلیک کنید.

در درس اول این آموزش، مقدمات و آشنایی اولیه با بازار بورس و سهام مورد بحث قرار گرفته است. موضوع درس دوم، شناخت کلی و نکات مهم در ورود به بازار بورس است. ورود به سایتهای مربوط به سازمان بورس و ثبت نام در سجام موضوع درس سوم این فیلم آموزشی است. در درس چهارم راهنماییهای کاربردی درباره آشنایی با اصطلاحات و انواع قرارداد و صندوق ارائه شده است. آشنایی با مفاهیم سرمایهگذاری، انواع بورس و عرضه اولیه از دیگر موضوعاتی است در درس پنجم بیان شده است. درس ششم نیز، مروری بر ابزارهای تحلیل تکنیکال را پوشش میدهد. در نهایت، موضوع درس هفتم این فیلم آموزشی، آشنایی با سامانه کدال و کارگزاریها است.

فیلم آموزش فیلترنویسی در بورس – ابزار شناسایی سهام پربازده

در سایت شرکت مدیریت فناوری بورس تهران، امکانی جهت فیلترنویسی وجود دارد که با استفاده از آن میتوان از میان انبوه سهام مختلف، آنهایی را انتخاب کرد که دارایی ویژگیهای مورد نظر ما باشد. به همین منظور، برای آشنایی با فیلترنویسی در بورس، فیلم آموزش فیلترنویسی در بورس – ابزار شناسایی سهام پربازده ارائه شده است. در این آموزش ویدئویی ۴ ساعت و ۴۸ دقیقهای که شامل ۲۰ درس است، ابتدا مفاهیمی مانند دامنه نوسان و سقف و کف مجاز قیمت سهام، EPS و P/E سهام و حجم معاملات و خرید و فروش حقیقیها و حقوقیها بیان شده است. در ادامه، اصول اولیه فیلترنویسی ارائه شده و مباحثی مانند سابقه قیمتها و معاملات، اطلاعات حقیقی و حقوقی، شناسایی سهام دارای صف خرید و یا صف فروش و توابع آماده در فیلترنویسی ارائه شده است. لینک این آموزش در ادامه آورده شده است.

- برای مشاهده فیلم آموزش فیلترنویسی در بورس – ابزار شناسایی سهام پربازده + اینجا کلیک کنید.

شناسایی سهام مورد توجه و خرید حقوقیها، شناسایی سهام با حجم معاملات زیاد نسبت به روزهای قبل، شناسایی سهام دارای افت و یا رشد زیاد در یک ماه اخیر، شناسایی سهام موجود در پایان روند نزولی و آماده شروع روند صعودی و شناسایی سهام جذب کننده نقدینگی هوشمند با استفاده از فیلترنویسی، از سایر دروس این آموزش است که به طور کامل به آن پرداخته شده است.

سخن پایانی

همانطور که در این مطلب مطالعه کردید، کسب مهارت تابلوخوانی در بورس، برای هر فردی که میخواهد در این بازار سرمایه حضور پیدا کند، عملاً به نوعی یک ضرورت محسوب میشود. از همین رو، ما سعی کردیم در ابتدا به مفهوم و اهمیت تابلوخوانی در بورس بپردازیم و سپس راهنمایی خلاصه و جامع را برای این منظور ارائه کنیم.

در پایان و در بخش نظرات، شما میتوانید پرسشهای خود در رابطه با این موضوع را مطرح کنید و همینطور دیگر تکنیکهایی که برای تابلوخوانی به کار میبندید را با ما و سایر خوانندگان مجله فرادرس در میان بگذارید.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش بورس رایگان به زبان ساده» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- بورس چیست — به زبان ساده

- آموزش بورس رایگان — از شروع تا کسب درآمد | به زبان ساده

- بازار سرمایه چیست ؟ | تعریف، ویژگی ها، قوانین و انواع بازار سرمایه — به زبان ساده

- شرکت سهامی خاص چیست ؟ — قوانین، ساختار، مزایا و معایب — به زبان ساده

- شرکت سهامی عام چیست ؟ | قوانین، ساختار، مزایا و معایب — به زبان ساده

- بورس انرژی چیست ؟ | به زبان ساده — راهنمای کامل و رایگان

- بورس کالا چیست ؟ – از صفر تا صد + فیلم آموزشی رایگان

- فرابورس چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- بازار پایه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- تفاوت بورس و فرابورس چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- فارکس چیست؟ – آشنایی کامل به زبان ساده آپدیت ۱۴۰۴

- بورس نزدک (NASDAQ) چیست ؟ | آنچه باید بدانید به زبان ساده

- اوراق بهادار چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- سهام چیست و سهامدار کیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- بازار سهام و آشنایی با پنج شاخص مهم آن

- چگونه تریدر شویم ؟ – از صفر تا صد مسیر یادگیری

- کد بورسی چیست و چگونه آن را دریافت کنیم؟ — گام به گام و تصویری

- سامانه سجام چیست؟ | راهنمای گام به گام تصویری و ساده

- آموزش تصویری ثبت نام در بورس و ورود به بازار سرمایه — راهنمای گام به گام

- ثبت نام در بورس و سامانه سجام — راهنمای گام به گام (+ فیلم آموزش رایگان)

- بهترین کارگزاری بورس | بررسی جامع کارگزاری ها

- فارابیکسو — آموزش فارابیکسو کارگزاری فارابی | گام به گام

- صندوق سرمایه گذاری چیست؟ — به زبان ساده

- انواع صندوق های سرمایه گذاری و مزایا و معایب آن ها — به زبان ساده

- ETF چیست ؟ (صندوق قابل معامله) | به زبان ساده (+ فیلم آموزش رایگان)

- روانشناسی در بورس | راهنمای کاربردی (+ فیلم آموزش رایگان)

- خرید سهام در بورس — آموزش خرید سهام بورس — گام به گام

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- شاخص بورس چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- عرضه اولیه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- نمودار بورس و کاربردهای آن — از صفر تا صد (+ فیلم آموزش رایگان)

- کدال چیست ؟ – کاربرد، امکانات و سایر دانستنی ها – به زبان ساده

- کدال 360 چیست ؟ — آموزش جامع سایت کدال و کدال 360

- افزایش سرمایه چیست و چه تاثیری بر قیمت سهام دارد؟ — به زبان ساده

- حق تقدم سهام در بورس چیست؟ — استفاده، خرید و فروش به زبان ساده

- پرتفوی چیست ؟ | سبد سهام به زبان ساده (+ فیلم آموزش رایگان)

- سیگنال بورس چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- سبدگردانی چیست ، چه شرایطی دارد و چگونه انجام می شود؟ — به زبان ساده

- افزایش سرمایه در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تعدیل در بورس چیست ؟ | به زبان ساده

- نقدینگی چیست ؟ — به زبان ساده

- تحلیل بنیادی چیست ؟ | به زبان ساده

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد

- آموزش تابلو خوانی بورس | به زبان ساده (+ فیلم آموزش رایگان)(همین مطلب)

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- سهام شناور چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- حجم مبنا چیست | به زبان ساده (+ فیلم آموزش رایگان)

- نسبت P/E چیست؟ — به زبان ساده

- DPS در بورس چیست ؟ | مفهوم DPS به زبان ساده

- EPS چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- ارزش خالص دارایی یا NAV چیست ؟ | به زبان ساده

- پول هوشمند در بورس چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

- تحلیل تکنیکال بورس ایران | راهنمای کاربردی

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- قیمت پایانی در بورس چیست و چطور محاسبه می شود؟ — به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- الگوهای هارمونیک در تحلیل تکنیکال – آموزش تصویری از صفر تا صد

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- آزمون اصول بازار سرمایه ایران — راهنمای رایگان و گام به گام

- ارزش ذاتی سهم چیست ؟ – به زبان ساده + نحوه محاسبه

- تفاوت بازار خرسی و گاوی چیست ؟ – ۱۱ فرق مهم که باید بدانید

- سفارش محدود چیست ؟ – توضیح منظور از Limit Order به زبان ساده

- Take Profit چیست ؟ – توضیح تیک پروفیت به زبان ساده

- ریسک به ریوارد چیست ؟ – توضیح به زبان ساده + مثال

- گره معاملاتی چیست ؟ – از صفر تا صد + نحوه رفع

- ۲۶ کتاب تحلیل تکنیکال که باید بخوانید – از مقدماتی تا پیشرفته

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

- ترازنامه چیست ؟ – اهمیت، اقلام و کاربرد به زبان ساده

- صکوک چیست ؟ – از انواع تا تفاوت با اوراق بهادار دیگر به زبان ساده

- صف خرید و فروش در بورس چیست ؟ – به زبان ساده + زمان تشکیل

- اوراق مشارکت چیست ؟ – انواع + نحوه خرید و فروش

- اوراق بدهی چیست؟ – هر آنچه باید بدانید

- هجینگ چیست ؟ – توضیح پوشش ریسک به زبان ساده

- تسویه معاملات چیست ؟ – به زبان ساده + نحوه انجام

- حق تقدم سهام چیست؟ – در بازار بورس و به زبان ساده

- اولویت انجام معاملات در بورس چگونه است؟ + توضیح کامل و ساده

- کارگزار ناظر چیست؟ – از وظایف تا نحوه تغییر به زبان ساده

- شاخص بورس چیست؟ – توضیح به زبان ساده

- سرخطی زدن در بورس چیست؟ – به زبان ساده + انواع روش ها

- چگونه بورس را یاد بگیریم؟ – از صفر تا صد مسیر یادگیری

- انواع سهام در بورس – به زبان ساده

- قیمت اسمی سهام چیست؟ – توضیح ارزش اسمی به زبان ساده

- چگونه ترید را شروع کنیم؟ – از گام اول تا ورود به بازار + مسیر یادگیری

- کپی ترید چیست؟ – توضیح و آموزش کپی تریدینگ به زبان ساده

- اندیکاتور حجم Volume چیست؟ – در تحلیل تکنیکال به زبان ساده

- اندیکاتور مومنتوم چیست؟ – توضیح به زبان ساده

- چگونه در بورس سرمایه گذاری کنیم؟ – راهنمای شروع به زبان ساده

- اسمارت مانی چیست؟ – هر آنچه باید درباره پول هوشمند بدانید

سلام ممنون از مطالب مفیدتون

فقط اگر کمی سرعت توضیح دادن کمتر بشه خیلی عالیه.

سپاس

بسیارعالی وتشکرفراوان ازاینکه باعث آگاهی افراددربازاربورس می شویددم شماگرم ازوقتی که صرف می کنیدخدانگهدارت باد

با سلام و تشکر بابت مطالب مفیدتون

در بخش تابلوخوانی در قسمتی که با شماره 3 مشخص شده

این تعداد خرید و فروش هایی که ثبت میشه تعداد کدها هست یا تعداد سفارشات؟

مثلا اگر یک نفر دو بار سفارش بذاره، یک کد رو حساب میکنه یا دو سفارش رو ؟

سلام. قسمت مورد نظر تعداد افراد یا همان کدها را نشان میدهد و اگر شخصی بیش از یک معامله داشته باشد، تغییری حاصل نمیشود.

سپاس از همراهیتان.

عالی….تشکر،تشکر،تشکر…

سیدجان برای من مفید بود کلی یاد گرفتم.تشکر

سلام در مورد تابلو خوانی مطلب زیاد خوندم ولی این نوشته بسیار خوب و قابل فهم تالیف شده بود . ممنونم

دم شما گرم. بورس قماری بیش نیست اونم حقوقی ها برنده ان اکثرا

سلام ممنون از اطلاعات مفید و ارزشمندتون

بسیار مفید وکاربردی و روان بود.ممنونم

عالی بود

با سلام و عرض ادب

تشکر میکنم بابت اطلاعات مفیدی که در سایت قرار دادید. برای بالا رفتن اطلاعات مخاطبین

سلام مرسی از اطلاعات مفیدتون

ایا تابلو خوانی را هم به صورت اموزش های ویدیویی در سایت قرار دادید یا قرار میدید؟

عالی بود ممنون