اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

اسیلاتور چیست سوالی است که بسیاری از تریدرها در روزهای اولیه فعالیت در بازارهای مالی به دنبال پاسخ آن هستند. در جوابی ساده میتوان گفت اسیلاتور ابزاری در تحلیل تکنیکال است که به تریدرها مناطق اشباع خرید و فروش را در بازارهای بدون روند نشان میدهد. بسیاری از تریدرها از انواع مختلفی از اسیلاتورها برای پیدا کردن نواحی ورود و خروج به معامله استفاده میکنند. پیدا کردن روندها در بازار همواره برای تریدرها اولویت خاصی دارد. هنگامی که نمودار قیمتی بدون روند است و قیمت در نمودار به صورت افقی حرکت میکند، زمان مناسبی برای استفاده از اسیلاتور است و در این شرایط تحلیلگرهای تکنیکال از اسیلاتورها در ترید استفاده میکنند.

- یاد میگیرید چگونه اسیلاتور را از اندیکاتور تشخیص دهید.

- میآموزید سیگنالهای ورود و خروج را با اسیلاتورهای مختلف تحلیل کنید.

- خواهید آموخت چگونه با اسیلاتورها مناطق اشباع خرید و فروش را شناسایی کنید.

- خواهید توانست واگرایی قیمت و اسیلاتور را در بازار شناسایی کنید.

- میآموزید چگونه با میانگین متحرک و ترکیب ابزارها کیفیت تحلیل را بهبود دهید.

ارزش واقعی اسیلاتور زمانی بیشتر مشخص میشود که به ما نواحی اشباع خرید و فروش را نشان میدهد. برای مثال تریدر با استفاده از اسیلاتور در زمانی که حجم بالایی از خرید انجام میشود متوجه ورود به محدوده اشباع خرید میشود. بنابراین خود را برای افت قیمت آماده میکند. این سناریو در زمان اشباع فروش نیز بهصورت عکس وجود دارد.

اسیلاتور چیست ؟

«اسیلاتورها» (Oscillators) همانطور که از نام آنها میتوان حدس زد، ابزاری در تحلیل تکنیکال هستند که بین دو مقدار ثابت مرتبط با قیمت دارایی، نوسان میکنند. به این ترتیب اسیلاتورها به تریدرها در تشخیص جهت حرکت قیمت و قدرت و مومنتوم آن کمک میکنند. بنابراین با استفاده از اسیلاتورها که نوعی اندیکاتور هستند، علاوه بر تشخیص سرعت حرکت قیمت میتوانید جهت حرکت را نیز متوجه شوید.

کاربرد اسیلاتور در بورس چیست ؟

در بازار سهام و بورس نیز همانند دیگر بازارهای مالی از اسیلاتورها برای پیدا کردن نقاط ورود و خروج به سهم استفاده میکنند. در برخی مواقع قیمتهای سهمها در بازار بورس بدون روند میشوند و در محدودهای مشخص نوسان میکنند. در این حالات که بازار در حالت بدون روند یا خنثی قرار دارد به کمک اسیلاتورها میتوان محدودههای اشباع خرید و فروش را پیدا کرد. آگاهی از این محدودهها در کنار ابزارهای دیگر در تحلیل تکنیکال، به تریدرها این امکان را میدهد تا بتوانند نقاط ورود و خروج مناسبتری را برای سهم مربوطه در نمودار قیمتی پیدا کنند.

اسیلاتور در ارز دیجیتال چیست ؟

همانطور که پیشتر توضیح داده شد اسیلاتورها ابزاری در تحلیل تکنیکال هستند که در بازارهای مختلف مالی کاربرد دارند. بنابراین در بازار ارزهای دیجیتال نیز از اسیلاتورها میتوان استفاده کرد. توجه به این نکته اهمیت دارد که بازار ارزهای دیجیتال نسبت به بازارهای مالی دیگر به دلیل ارزش بازار کمتری که دارد نوسانات بیشتری را تجربه میکند.

با توجه به اینکه ممکن است برخی از تنظیماتی که در اسیلاتورها استفاده میشود در ارزهای دیجیتال نیاز به تغییراتی داشته باشند، بنابراین در ابتدا بهتر است برای استفاده از اسیلاتورها در ارزهای دیجیتال، برای مدتی صحت سیگنالهای دریافتی از اسیلاتور را در رمزارز موردنظر بهصورت آزمایشی بررسی کنید.

در مجموع استفاده از اسیلاتورها و اندیکاتورها در ارزهای دیجیتال نیز همانند دیگر داراییها باید به صورت ترکیبی و مکمل با دیگر تحلیلهای تکنیکال انجام شد. معمولا اسیلاتورها را در ارزهای دیجیتال برای گرفتن تأیید و بهعنوان مکمل برای تحلیل استفاده میکنند. در این حالت تریدر با توجه به شرایط فاندامنتال پروژه رمزارزی و اخبار پیرامون آن روند میانمدتی را برای پروژه در نظر میگیرد. سپس با استفاده از تحلیل پرایس اکشن و ابزارهای وجود در تحلیل تکنیکال همانند اسیلاتورها نقاط ورود و خروج مناسب را برای ترید پیدا میکند.

انواع اسیلاتورها

انواع مختلفی اسیلاتور با نحوه کارکرد متفاوت توسط تحلیلگرهای بازار بهوجود آمده است. با توجه به عملکرد متفاوت اسیلاتورها، هر یک از آنها اطلاعات متفاوتی را در اختیار تریدرها قرار میدهند. در این میان تشخیص انتخاب نوع اسیلاتور به تجربه تریدر بستگی دارد. در ادامه تعدادی از مهمترین اسیلاتورهای موجود را معرفی میکنیم.

اسیلاتور مکدی چیست ؟

«اسیلاتور مکدی» (Moving Average Convergence Divergence | MACD) با استفاده از میانگین متحرکها روند بازار را دنبال میکند تا بتواند مومنتوم قیمت را مشخص کند. اسیلاتور مکدی قیمتهای پیشین بازار را دنبال و تحلیل میکند و با توجه به اطلاعات آنها عمل میکند بنابراین از گروه «اندیکاتورهای پسرو» (Lagging Indicators) محسوب میشود. لازم به ذکر است اندیکاتورهای پسرو با توجه به رفتارهای قبلی قیمت، به تریدرها سیگنال میدهند و به آنها اندیکاتورهای تأخیری هم میگویند.

از اسیلاتور مکدی برای تشخیص مومنتوم بازار و پیشبینی روند قیمتی استفاده میشود. تریدرها از این اسیلاتور در کنار دیگر ابزارهای موجود در تحلیل تکنیکال برای پیدا کردن نقاط ورود و خروج به معامله استفاده میکنند. برای اینکه نحوه کارکرد اسیلاتور مکدی را متوجه شویم در ابتدا باید با مفهوم «میانگین متحرک» (Moving Average) آشنا شویم.

میانگین متحرک چیست ؟

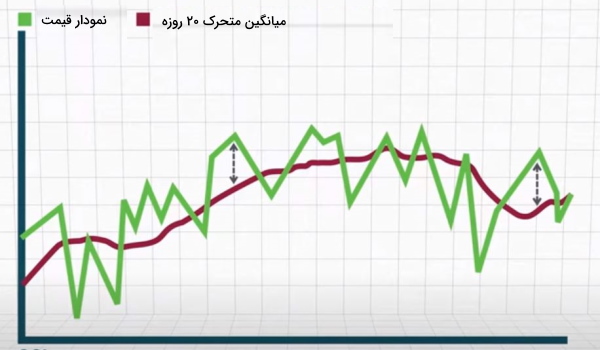

میانگین متحرک که بهصورت خطی دنبالکننده، در کنار نمودار قیمت مشاهده میشود، میانگینی از قیمتهای قبلی را در بازه زمانی معین نشان میدهد. برای تحلیل بازارهای مالی به کمک تحلیل تکنیکال از میانگین متحرک بسیار استفاده میشود. میانگین متحرک به دو دسته زیر تقسیم میشوند.

- «میانگین متحرک ساده» (Simple Moving Average | SMA): میانگین متحرک ساده در محاسبات خود وزن یکسانی به تمامی قیمتهای گذشته بازار میدهد.

- «میانگین متحرک نمایی» (Exponential Moving Average | EMA): میانگین متحرک نمایی در محاسبات خود وزن بیشتری به قیمتهای اخیر و جدیدتر میدهد.

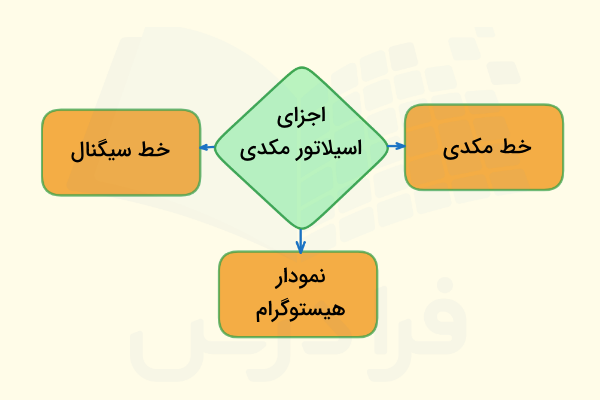

اجزای اسیلاتور مکدی چیست ؟

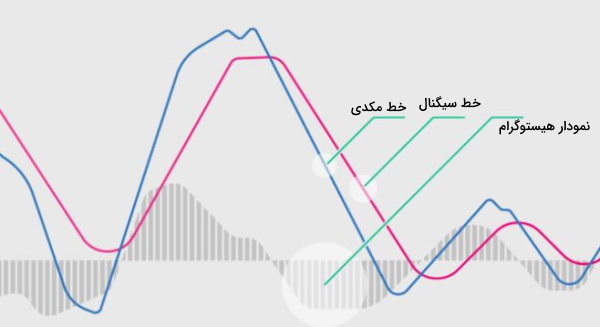

اسیلاتور مکدی از تفاضل دو میانگین متحرک نمایی برای تولید خط اصلی یا «خط مکدی» (MACD Line) استفاده میکند. سپس این خط مکدی را برای محاسبه میانگین متحرک نمایی دیگری بهنام «خط سیگنال» (Signal Line) بهکار میبرد. علاوه بر این از طریق محاسباتی که بر اساس اختلاف بین خط مکدی و سیگنال انجام میشود «هیستوگرام مکدی» (MACD Histogram) حاصل میشود.

بنابراین اجزایی که اسیلاتور مکدی را تشکیل میدهند همگی از ترکیب میانگین متحرکها بهوجود آمدهاند. خطوط مکدی و سیگنال به همراه هیستوگرام مکدی در بالا و پایین خطی مرکزی بهنام «خط صفر» (Zero Line) حرکت میکنند.

بنابراین میتوان گفت اسیلاتور مکدی از سه قسمت زیر تشکیل شده است.

- خط مکدی: خط مکدی به ما در شناسایی مومنتومهای صعودی و نزولی در روندها کمک میکند.

- خط سیگنال: با کمک تحلیلی که از خطوط مکدی و سیگنال حاصل میشود میتوان برای شناسایی نقاط بازگشتی در نمودار قیمت یا نقاط ورود و خروج استفاده کرد.

- نمودار هیستوگرام: این هیستوگرام در واقع گرافی است که همگرایی و واگرایی خطوط مکدی و سیگنال را نشان میدهد. به عبارتی دیگر این هیستوگرام بر اساس اختلاف بین دو خط مکدی و سیگنال حاصل میشود.

اسیلاتور استوکاستیک چیست ؟

«اسیلاتور استوکاستیک» (Stochastic Oscillator) یکی از محبوبترین اسیلاتورها در ترید است. یکی از دلایلی که تریدرهای زیادی از آن استفاده میکنند این است که از این اسیلاتور در موارد مختلفی میتوان استفاده کرد. با کمک این اسیلاتور هم میتوان مومنتوم حرکت قیمت را مشاهده کرد و هم میتوان مناطق اشباع خرید و فروش را متوجه شد. با شناسایی مناطق اشباع خرید و فروش تریدرها میتوانند از احتمال برگشت قیمت در این نواحی آگاه شوند.

خط %K و %D در اسیلاتور استوکاستیک چیست ؟

در اسیلاتور استوکاستیک اختلاف بیشینه و کمینه قیمت را در بازه زمانی موردنظر محاسبه میکنند و سپس این اختلاف قیمت را به صورت درصدی بیان میکنند. خط %K در اسیلاتور استوکاستیک این درصد را نشان میدهد و در واقع بیانگر قیمت کنونی دارایی با توجه به نوسانات اخیر قیمت در بازه زمانی موردنظر است. خط %D در اسیلاتور استوکاستیک میانگین متحرک خط %K است. این دو خط در تصویر زیر به رنگهای آبی و قرمز مشاهده میشوند.

نحوه کارکرد اسیلاتور استوکاستیک

این اسیلاتور بین دوناحیه ثابت 0 و 100 نوسان میکند. برخی تریدرها حرکت این اسیلاتور به بالای سطح ۸۰ را به عنوان ورود به ناحیه اشباع خرید و عبور این اسیلاتور به پایینتر از خط ۲۰ را به معنای ورود به محدوده اشباع فروش در نظر میگیرند. در حالی که همواره این شرایط موجب برگشت قیمت نمیشود. در روندهای پرقدرت ممکن است شرایط اشباع خرید و فروش تا مدتی ادامه پیدا کند. بنابراین بهتر است از این اسیلاتور تنها بهعنوان نشانهای از احتمال برگشت قیمت استفاده شود.

اسیلاتور استوکاستیک از دو خط تشکیل شده است. خط اول که مقدار واقعی اسیلاتور استوکاستیک را نشان میدهد و خط دومی که میانگین متحرک ساده ۳ روزه آن است. با توجه به اینکه قیمت از شتاب یا مومنتوم پیروی میکند هرگونه تغییر در مومنتوم ممکن است در قیمت تأثیرگذار باشد. هنگامی که این دو خط یکدیگر را قطع میکنند نشانگر تغییر زیادی در مومنتوم است. بنابراین تقاطع این دو خط سیگنالی محسوب میشود که تغییر روند در آن محتمل است. در تصویر زیر تغییر در مومنتوم حرکت قیمت را بعد از تقاطع این دو خط مشاهده میکنید.

واگرایی در اسیلاتور استوکاستیک و نمودار قیمت نیز سیگنال برگشت قیمت محسوب میشود. برای مثال وقتی که روندی نزولی به کمینه قیمتهای پایینتری میرسد، اما اسیلاتور کمینه قیمت یا مینیمومهای بالاتری را نشان میدهد، ممکن است به این معنا باشد که فروشندگان توان خود را از دست دادهاند و احتمال هجوم خریداران و برگشت روند قیمت وجود دارد.

اسیلاتور RSI چیست ؟

اسیلاتور RSI یکی از اسیلاتورهای پرکاربرد در تحلیل تکنیکال است. این اسیلاتور مومنتوم را نشان میدهد. اسیلاتور RSI سرعت و اندازه تغییرات قیمتی اخیر دارایی را در اختیار تریدر قرار میدهد. تریدر با اطلاعاتی که از این اسیلاتور بهدست میآورد، از میزان انحراف قیمت دارایی نسبت به قیمت واقعی آن آگاه میشود. اسیلاتور RSI به شکل گرافی خطی بین دو محدوده صفر تا صد نوسان دارد.

کاربرد اسیلاتور RSI

اسیلاتور RSI تنها اطلاعات محدودههای اشباع خرید و فروش را در اختیار ما قرار نمیدهد. بلکه از این اسیلاتور میتوان در پیدا کردن محدودههایی که مستعد برگشت روند هستند نیز استفاده کرد. در برخی مواقع با کمک اسیلاتور RSI میتوان از احتمال پولبکهای اصلاحی نیز آگاه شد.

اسیلاتور RSI به شما سیگنال خرید و فروش نیز میدهد. بهطور معمول هنگامی که اسیلاتور RSI مقادیر ۷۰ و بالای ۷۰ را نشان میدهد معرف محدودههای اشباع خرید و هنگامی که مقادیر ۳۰ و زیر آن را نشان میدهد معرف محدودههای اشباع فروش است.

چرا اسیلاتور RSI مهم است ؟

برخی از دلایل اهمیت اسیلاتور RSI را در ادامه شرح میدهیم.

- تریدرها با استفاده از اسیلاتور RSI میتوانند رفتار قیمت را پیشبینی کنند.

- از این ابزار میتوان برای تأیید احتمال برگشت روند استفاده کرد.

- اسیلاتور RSI به ما مناطق اشباع خرید و فروش را نشان میدهد.

- اسیلاتور RSI برای تریدرهایی که در بازههای کوتاه ترید میکنند سیگنال خرید و فروش میدهد.

توجه: لازم به ذکر است که اسیلاتور RSI همانند دیگر اسیلاتورهای تحلیل تکنیکال همواره باید برای تأیید در تشخیص روند قیمت بهکار رود. استفاده از این اسیلاتورها بهتنهایی برای گرفتن سیگنالهای خرید و فروش اصلا توصیه نمیشود.

واگرایی در اسیلاتور RSI چیست ؟

واگرایی در اسیلاتور RSI زمانی بهوجود میآید که قیمت در نمودار به سطحی بالاتر یا پایینتر حرکت کند ولی نمودار RSI به سطوح بالاتر یا پایینتر متناظر با آن تغییر نکند. واگرایی نزولی زمانی تشکیل میشود که قیمت دارایی به مقدار بیشینه یا ماکزیمومی بالاتر از بیشینه قبلی میرود ولی اسیلاتور RSI به بیشینهای کمتر از بیشینه یا ماکزیموم قبلی میرسد.

در این حالت اسیلاتور RSI بالا زدن جدید قیمت را تأیید نمیکند و این نشانگر ضعف در مومنتوم است. واگرایی صعودی که آن را به سیگنال خرید نیز تعبیر میکنند، زمانی تشکیل میشود که قیمت به سطحی پایینتر میرسد ولی اسیلاتور RSI متناظر با آن تغییر نمیکند.

سیگنالهایی که از واگرایی در اسیلاتور RSI دریافت میشود در تایمفریمهای بالاتر خطای کمتری دارد. بنابراین تایمفریمهای یک ساعته و بالاتر برای بررسی واگرایی در RSI بیشتر توصیه میشود.

تفاوت استوکاستیک و اسیلاتور RSI چیست ؟

همانطور که در توضیحات قبلی مطالعه کردید اسیلاتور دیگری که همانند استوکاستیک نواحی اشباع خرید و فروش را مشخص میکند اسیلاتور RSI است. اما از مقایسه اسیلاتور استوکاستیک با اسیلاتور RSI مشاهده میشود که اسیلاتور استوکاستیک نسبت به نمودار RSI بین نواحی اشباع خرید و فروش بهطور واضحتری نوسان میکند.

بنابراین بررسی نوسان بین اشباع خرید و فروش توسط استوکاستیک راحتتر و دقیقتر است. در صورتیکه اسیلاتور RSI (اسیلاتور پایینتر در تصویر) اغلب نوسان کمی را بین نواحی اشباع خرید و فروش نشان میدهد. تفاوت بعدی استوکاستیک نسبت به RSI در حرکت نرمتر و مشخصتر خطوط در آن است. همانطور که در تصویر زیر مشاهده میکنید حرکات در اسیلاتور RSI (اسیلاتور پایینتر در تصویر) نامنظمتر است.

اسیلاتور cci چیست ؟

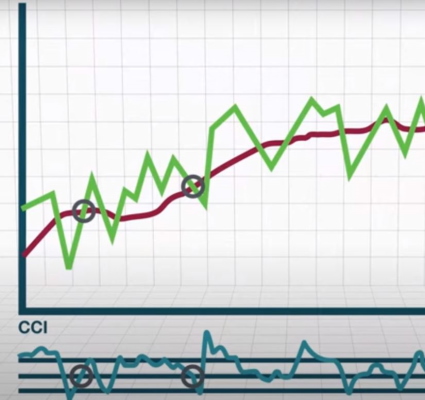

«شاخص کانال کالا» (Commodity Channel Index | CCI) که در ابتدا تنها در بازار کالا استفاده میشد، امروزه در بازارهای دیگر نیز بهکار میرود. تریدرها از این اسیلاتور برای پیدا کردن نقاط ورود و خروج استفاده میکنند. این اسیلاتور میزان ارتباط بین قیمت و میانگین متحرک آن را اندازهگیری میکند. در اسیلاتور cci میانگین متحرکها با تنظیمات مختلفی قابل استفاده است اما میانگین متحرک ۲۰ روزه بیشتر استفاده میشود.

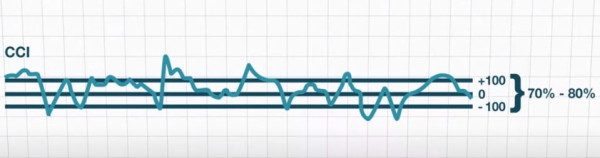

اسیلاتور cci در اطراف سه خط افقی نوسان میکند.این سه خط افقی کانالی را تشکیل میدهند. خط وسط صفر است و خط بالایی ۱۰۰+ و خط پایینی ۱۰۰- است. این شاخص طوری عمل میکند که 7۰ الی ۸۰ درصد حرکت قیمت بین دو خط بالا و پایین قرار میگیرد.

اگر قیمت بالاتر از میانگین متحرک برود خط اسیلاتور بالای خط صفر قرار میگیرد و اگر قیمت از میانگین متحرک پایینتر برود خط اسیلاتور پایین خط صفر میرود.

هنگامی که نمودار قیمت نسبت به میانگین متحرک فاصله بیشتری بگیرد، اسیلاتور بیرون از خطوط بالایی و پایینی قرار میگیرد. به این ترتیب اسیلاتور cci نواحی اشباع خرید و فروش را نشان میدهد.

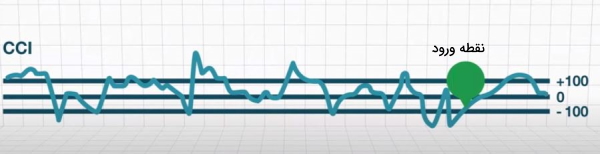

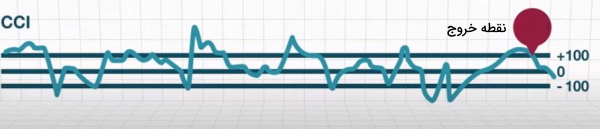

بنابراین برخی تریدرها از این اسیلاتور برای دریافت سیگنال برای ورود و خروج به معاملات استفاده میکنند. برای مثال همانطور که در تصویر مشاهده میکنید اگر خط اسیلاتور در ابتدا پایین خط 100- برود و سپس به سمت بالا حرکت کند، میتواند تحت شرایطی بهعنوان سیگنال ورود درنظر گرفته شود.

در حالت مقابل اگر اسیلاتور در ابتدا به سمت بالای خط ۱۰۰+ حرکت کند و در ادامه به سمت پایین حرکت کند، همانند تصویر زیر میتواند در مواقعی سیگنالی برای خروج از معامله درنظر گرفته شود. با توجه به اینکه اندیکاتورها و اسیلاتورها در برخی مواقع سیگنال اشتباه میدهند بنابراین لازم به ذکر است که تمامی اندیکاتورها و اسیلاتورها باید در کنار تحلیلهای دیگر و به عنوان مکمل استفاده شوند.

تفاوت اسیلاتور و اندیکاتور

اسیلاتورها زیرمجموعهای از اندیکاتورها هستند که هیجان در خرید و فروش را در بازارهای بدونروند نشان میدهند. در فهرست زیر تفاوتهای بین اندیکاتورها و اسیلاتورها را توضیح میدهیم.

- تفاوت در مکان قرارگیری در نمودار قیمت: اسیلاتورها در پنجرهای جداگانه در بیرون نمودار قیمت و معمولا در پایین نمودار قرار میگیرند ولی اندیکاتورها معمولا بر روی نمودار قیمت قابل مشاهده هستند.

- نوسان بین دو محدوده: اسیلاتورها بین دو محدوه مشخص نوسان میکنند و با قرارگیری در بالا و پایین این نواحی، به ما محدودههای اشباع خرید و فروش را نشان میدهند.

- تشخیص واگرایی: تشخیص واگرایی تنها در اسیلاتورها امکان پذیر است. برای مثال تشخیص واگرایی به کمک اسیلاتور RSI کمک زیادی به تریدرها میکند.

جمع بندی

اسیلاتورها نوعی اندیکاتور هستند که در تحلیل تکنیکال بازارهای مالی مورد استفاده قرار میگیرند. در ابتدای این مطلب به تعریف اسیلاتورها و کاربرد آنها در بورس و ارز دیجیتال پرداختیم. با توجه به اینکه شناخت مفهوم میانگین متحرک در اندیکاتورها و اسیلاتورها برای درک بهتر کارکرد آنها بسیار اهمیت دارد، بنابراین در کنار معرفی اسیلاتور مکدی به توضیح میانگین متحرک پرداختیم. سپس اسیلاتور استوکاستیک و نحوه کارکرد آن را شرح دادیم.

در ادامه اسیلاتور RSI را معرفی کردیم و اهمیت تشخیص واگرایی در این اسیلاتور را بیان کردیم و برای درک بهتر این اسیلاتور، تفاوت آن با اسیلاتور استوکاستیک را شرح دادیم. اسیلاتور cci را در ادامه معرفی کردیم و در پایان نیز تفاوت اسیلاتور و اندیکاتور را توضیح دادیم.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش ترید ارزهای دیجیتال — از صفر تا صد» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- ترید ارز دیجیتال چیست ؟ – آموزش از صفر تا صد

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- تریدر کیست و چگونه یک تریدر موفق شویم ؟ — راهنمای کامل

- کندل استیک چیست ؟ — آموزش الگوهای مهم به زبان ساده

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

- صرافی ارز دیجیتال — کدام صرافی آنلاین ارز دیجیتال برای ایرانیان بهتر است؟

- ۱۰ برنامه ترید ارز دیجیتال که باید بشناسید – بهترین نرم افزارها برای مبتدی و حرفه ای ها

- انواع استراتژی معاملاتی در ارز دیجیتال چیست؟ – نحوه انتخاب و طراحی به زبان ساده

- بای استاپ چیست ؟ – از اهمیت تا کاربرد به زبان ساده

- بهترین کیف پول ارز دیجیتال کدام است ؟ | راهنمای استفاده تصویری گام به گام

- کیف پول بیت کوین چیست ؟ | نحوه ساخت کیف پول بیت کوین — به زبان ساده

- ساخت کیف پول بیت کوین بلاک چین — راهنمای تصویری

- تحلیل تکنیکال چیست و چگونه آن را یاد بگیریم؟ – کاربرد، مزایا و معایب

- تریدینگ ویو چیست و چگونه با آن کار کنیم؟ — آموزش تصویری

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد

- تحلیل بنیادی چیست ؟ | به زبان ساده

- تحلیل فاندامنتال ارز دیجیتال — آموزش از صفر تا صد رایگان

- هودل چیست و HODL کردن به چه معناست؟ — به زبان ساده

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- مدیریت ریسک چیست؟ – فرآیندها و روش های انجام به زبان ساده

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده

- میانگین متحرک چیست ؟ + پیاده سازی Moving Average در پایتون

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- تایم فریم چیست ؟ – مفهوم دوره زمانی به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- کندل چیست و انواع کندل ها بیانگر چه هستند؟ — به زبان ساده

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تشخیص روند بازار — از صفر تا صد

- خط روند چیست؟ – در تحلیل تکنیکال و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- الگوهای هارمونیک در تحلیل تکنیکال – آموزش تصویری از صفر تا صد

- تریگر چیست و چه کاربردی در بورس و تحلیل تکنیکال دارد؟ — کامل و ساده

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- اسکالپ چیست ؟ — Scalp در فارکس به زبان ساده

- مدیریت سرمایه چیست و چگونه آن را یاد بگیریم؟ — راهنمای کاربردی و عمومی

- استاپ لاس چیست ؟ — توضیح حد ضرر به زبان ساده

- کال مارجین چیست ؟ — توضیح به زبان ساده

- لیکویید شدن چیست ؟ — لیکوئید در ارز دیجیتال به زبان ساده

- موثرترین تکنیک های مدیریت ریسک در بورس — به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- کندل دوجی چیست ؟ + آموزش انواع به زبان ساده

- بهترین زمان ترید ارز دیجیتال چه وقتی است؟ – آنچه باید بدانید

- تفاوت استاپ لیمیت و استاپ مارکت چیست ؟ – به زبان ساده

- پولبک چیست و چطور از آن استفاده کنیم ؟ – به زبان ساده + نکات کلیدی

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده(همین مطلب)

- روش های ترید ارز دیجیتال که باید بدانید

- سوئینگ تریدینگ چیست ؟ – توضیح Swing Trading به زبان ساده

- کندل چکش چیست ؟ – نحوه شناسایی و کاربرد – به زبان ساده

- کندل چکش معکوس چیست ؟ – از شناسایی تا کاربرد

- معامله شورت و لانگ چیست؟ – به زبان ساده و در ارز دیجیتال

- معاملات اسپات چیست ؟ – آموزش اسپات تریدینگ به زبان ساده

- سفارش OCO چیست ؟ – توضیح استفاده و کاربرد به زبان ساده

- بهترین استراتژی ترید ارز دیجیتال چیست ؟ – معرفی 20 تکنیک کلیدی

- عمق بازار چیست ؟ – توضیح کاربرد و نمودار به زبان ساده

- استاپ مارکت چیست ؟ – به زبان ساده + آموزش

- استاپ لیمیت چیست ؟ – توضیح سفارش با حد ضرر به زبان ساده

- اصطلاحات ترید ارز دیجیتال که باید بدانید – توضیح 83 اصطلاح کلیدی

- سیستم معاملاتی چیست ؟ – توضیح اهمیت به زبان ساده

- بهترین اندیکاتور برای نوسان گیری ارز دیجیتال – راهنمای کاربردی

- ترید روزانه ارز دیجیتال چیست ؟ — به زبان ساده

- معاملات مارجین چیست ؟ – Margin Trading به زبان ساده

- تارگت در ارز دیجیتال چیست ؟ – توضیح معنی به زبان ساده

- انواع تحلیل تکنیکال – ۱۰ روش و سبک هایی که باید بشناسید

- الگوهای تحلیل تکنیکال که باید بشناسید – ۲۶ الگو به زبان ساده

- ربات تریدر چیست ؟ – هر آنچه باید بدانید

- تریدر چیست و کیست؟ – دانستنی های مهم شغل تریدری

- ۸ ابزار هوش مصنوعی که به آن ها نیاز دارید – معرفی و کاربرد

- پرایس اکشن RTM چیست؟ – آموزش به زبان ساده

- اوردر بلاک چیست؟ – توضیح نحوه استفاده به زبان ساده

- الگوی مثلث صعودی یا افزایشی در تحلیل تکنیکال به زبان ساده

- آموزش الگوهای کندل استیک – راهنمای جامع ۴۷ الگو (مبتدی تا حرفهای) + مثال

- کندل Spinning Top در تحلیل تکنیکال – صفر تا صد + تشخیص و تفسیر

- استراتژی شکست خط روند – راهنمای جامع + تشخیص پولبک و فیک بریک اوت

- واگرایی مخفی چیست؟ – راهنمای جامع تشخیص و ترید در بازارهای مالی