خرید سهام در بورس – آموزش خرید سهام بورس – گام به گام

امروزه بازار بورس و اوراق بهادار به عنوان مرکز معاملات عمومی و یک مکان سرمایهگذاری دارای گردش مالی زیادی است. بنابراین، بورس یک بازار جذاب برای سرمایهگذاری به شمار میرود. جهت آشنایی بیشتر با بازار بورس اوراق بهادار ، پیشنهاد میشود مطالب «آموزش بورس رایگان | گام به گام برای همه | به زبان ساده» و «بورس چیست ؟ آموزش بورس (+ دانلود فیلم آموزش رایگان)» را مطالعه کنید. تاکنون بیش از ۵۷ میلیون نفر در بورس اوراق بهادار تهران به امید کسب درآمد بیشتر و سرمایهگذاری، ورود پیدا کردهاند. در این نوشتار ابتدا با مفاهیم رایج بازار بورس و سپس، با نحوه خرید سهام در بورس به صورت گامبهگام آشنا خواهید شد.

مهمترین شاخصها در بورس چه هستند؟

شاخصهای بازار سهام، به نوعی عملکرد سهام ارائه شده توسط شرکتها یا مجموعهای از آنها را با مقایسه قیمتهای فعلی با قیمتهای پیشین میسنجند. شاخصهای متفاوتی در بازار بورس تهران وجود دارند که از مهمترین آنها میتوان به موارد زیر اشاره کرد.

- تپیکس

- تدپیکس

- تفیکس

تپیکس چیست؟

«تپیکس» ( Tehran Stock Exchange Price Index | TEPIX) یا شاخص کل قیمت از مارس سال ۱۹۹۰ میلادی محاسبه میشود و فرمول آن به شرح زیر است. شاخص کل قیمت برای تابلوهای اصلی و فرعی بورس بهصورت مجزا محاسبه میشود.

در رابطه بالا:

- = قیمت امین شرکت در زمان

- = تعداد سهامامین شرکت در زمان

- = تعداد پایه در زمان که در زمان اولیه برابر است با

تدپیکس چیست؟

شاخص درآمد کل یا شاخص قیمت و سود «تدپیکس» (Tehran Stock Exchange Dividend & Price Index | TEDPIX) نامیده و از مارس سال ۱۹۹۸ میلادی محاسبه میشود. وزندهی در شاخص تدپیکس همانند تپیکس بوده و تنها تفاوت آن جمعآوری سود شرکتها با قیمتها و روش محاسبه تدپیکس به صورت زیر است.

در رابطه بالا:

- = قیمت امین شرکت در زمان

- = تعداد سهمهای امین شرکت در زمان

- = تعداد پایه در زمان . برای زمان اولیه این مقدار برابر است با

تفیکس چیست؟

شاخص آزاد شناور (Tehran Exchange Free Float Index | TEFIX) بخشی از سهام به شمار میرود که در بازار در حال معامله است و سهامدار قصد نگهداری آن را برای مدیریت شرکت و مسائلی از این قبیل را ندارد. در محاسبه این شاخص فقط به ارزش سهامی که دائماً در حال خرید و فروش شدن است، توجه میشود. در نتیجه، این شاخص نمایانگر بخشی از بازار با نقدشوندگی بالاست.

در محاسبه این شاخص در وزندهی شرکتهای موجود تنها از سهام شناور آزاد آنها به جای کل سهام منتشر شده استفاده میشود. برای مثال، سهام ملی صنایع مس ایران که با نماد فملی شناخته میشود، تنها ۳۳ درصد سهام شناور دارد و این ۳۳ درصد به عنوان ضریب در محاسبه شاخص آزاد شناور مورد توجه قرار میگیرد. بدیهی است که هرچه درصد سهام شناور بالاتر باشد، شاخص آزاد شناور به شاخص کل قیمت نزدیکتر خواهد بود.

پیام ناظر بازار چیست ؟

از وظایف ناظر بازار میتوان به اطلاعرسانی پیرامون فعالیتها و آخرین اخبار مربوط به شرکتهای ارائهکننده سهام در بازارهای بورسی و فرابورسی اشاره کرد. برای مثال، ناظر بازار میتواند سرمایهگذاران را از توقف نمادها، بازگشایی آنها و عرضه عمومی آگاه کند. در واقع، سازمان بورس، به عنوان نهاد نظارتی، درستی اطلاعات مالی منتشرشده توسط شرکتها را میسنجد و در صورت مغایرت آنها با واقعیت، نماد شرکت را متوقف میکند.

شاخص بازار اول چیست؟

شاخص بازار اول به شرکتهایی اشاره میکند که از نظر میزان شناوری سهام، سودآوری و میزان سرمایه در وضعیت بهتری قرار دارند. در واقع این سهمها در بازار اول معامله میشوند و شاخص بازار اول نیز به سنجش وضعیت آنها میپردازد.

آیا منفی بودن شاخص به معنی منفی بودن کل بازار است؟

درواقع، شاخص کل نشاندهنده وضعیت کل بازار اما منفی بودن آن به معنی منفی بودن کل بازار نیست. امکان دارد که شرکتهایی با سرمایه کلان و ارزش بازاری قابل توجه، با منفی یا مثبت شدن علامت شاخص کل را تغییر دهند.

فهرست اولیه چیست؟

فهرست اولیه و مشروط به سهام ارائه شده توسط شرکتهای فعالیتکننده در بازار دوم-ثانویه- می پردازد.

کارگزاری چیست؟

«کارگزاری» (Brokerage) به عنوان واسطهای بین خریداران و فروشندگان عمل و تراکنش را تسهیل میکند. عموماً کارگزاریها مبلغی را به محض انجام شدن سفارش تحت عنوان نرخ کمیسیون یا کارمزد دریافت میکنند. این امکان وجود دارد که کارگزاری کارمزد دریافت نکند اما به روشهای دیگری به کسب درآمد بپردازد. برای مثال، ممکن است کارگزاریهایی برای ثبت سفارش بالا مبلغی را از سرمایهگذار مطالبه کنند. همانطور که در ادامه مطلب اشاره میکنیم، شما برای دریافت کد بورسی و خرید سهام در بورس نیاز به مراجعه و نامنویسی در یک کارگزاری را خواهید داشت.

ارزش بازار چیست؟

«ارزش بازار» (Market Capitalization) به صورت کلی به مجموع ارزش ریالی سهام عرضهشده توسط شرکت میپردازد. عبارت ارزش بازار در پایگاه سازمان بورس و اوراق بهادار تهران به حاصل جمع سهام عرضهشده ضربشده در قیمت آنها اشاره میکند.

نمادهای بورس چه هستند؟

بازار معاملاتی تهران برای تسهیل خرید سهام در بورس و فروش آن ایجاد شده و در هنگام وارد کردن نام شرکتها، به هر شرکت نمادی اختصاص داده شده است. توجه داشته باشید که در هنگام خرید سهام در بورس و فروش آن، دانستن نماد شرکت مورد نظر ضروری به شمار میرود. در اغلب اوقات، حرف اول نماد، نشاندهنده گروهی است که آن شرکت در آن فعالیت دارد. برای مثال نماد «چخزر» نشاندهنده فعالیت این شرکت در حوزه صنایع چوبی است و نماد اکثر شرکتهایی که در این صنعت فعالیت میکنند با «چ» شروع میشود که از جمله آنها میتوان به «چفیبر» (فیبر ایران) و «چنوپا» (نیوپان ۲۲ بهمن) اشاره کرد.

انواع نمادها به چه صورت هستند ؟

همانطور که در ادامه مشاهده خواهید کرد، سهام شرکتهای گوناگونی در بازار سرمایه ایران ارائه میشود که هرکدام به گروه صنعتی یا تولیدی متفاوتی تعلق دارند. در ادامه، نام اکثر این گروهها همراه با چند نماد زیرمجموعه آنها بیان شدهاند.

- گروه فرآوردههای نفتی، کک و سوخت هستهای: «شبندر» (پالایش نفت بندرعباس)، «شبریز» (پالایش نفت تبریز)، «شپنا» (پالایش نفت اصفهان)

- گروه سایر واسطهگریهای مالی: «ولپارس» (لیزینگ پارسیان)، «وایران» (لیزینگ ایرانیان)، «ولصنم» (لیزینگ صنعت و معدن)، «ولملت» (واسپاری ملت)، «ولنوین» (لیزینگ اقتصاد نوین)

- گروه فلزات اساسی: «فملی» (ملی صنایع مس ایران) «فمراد» (آلومراد) «فاسمین» (کالسیمین) «فخوز» (فولاد خوزستان)

- گروه خودرو و ساخت قطعات: «خودرو» (ایران خودرو)، «خساپا» (سایپا)، «خگستر» (گسترشسرمايهگذاريايرانخودرو)، «خزامیا» (زامیاد)

- گروه ماشینآلات و دستگاههای برقی: «بالبر» (کابل البرز)، «بایکا» (کابلسازی ایران)، «بتک» (کابلسازی تک)

- گروه لاستیک و پلاستیک: «پدرخش» (درخشان تهران)، «پتایر» (ایران تایر)، «پدنا» (تولیدی لاستیک دنا)، «پکویر» (کویر تایر)

- گروه انبوهسازی، املاک و مستغلات: «ثاژن» (سخت آژند)، «ثاصفا» (ساختمان اصفهان)، «ثامید» (توسعه و عمران امید)، «ثفارس» (عمران و توسعه فارس»

- گروه مواد و محصولات دارویی: «دابور» (داروسازی ابوریحان)، «داسوه» (داروسازی اسوه)، «دالبر» (البرز دارو)، «دپارس» (پارسدارو)، «دعبید» (لابراتوار داروسازی دکتر عبیدی)

- گروه سیمان، آهک و گچ: «ستران» (سیمان تهران)، »سخاش» (سیمان خاش)، «سخزر» (سیمان خزر)

- گروه محصولات شیمیایی: «شاراک» (پتروشیمی شازند)، «شاملا» (معدنی املاح ایران)، «شپدیس» (پتروشیمی پردیس)

- گروه محصولات غذایی و آشامیدنی بجز قند و شکر: «غاذر» (کشت و صنعت پیاذر)، «غبهنوش» (بهنوش ایران)، «غپاک» (لبنیات پاک)، «غپینو» (پارس مینو)، «غزر» (صنعتی زر ماکارون)

- گروه قند و شکر: «قپارس» (قند پارس)، «قشکر» (شکر شاهرود)، «قلرست» (قند لرستان)

- گروه کاشی و سرامیک: «کلوند» (کاشی الوند)، «کسعدی» (کاشی سعدی)، «کنیلو» (کاشی نیلو)

- گروه ماشینآلات و تجهیزات: «لابسا» (آبسال)، «لازما» (آزمایش)، «لبوتان» (گروه صنعتی بوتان)، «لخزر» (پارس خزر)

- گروه ساخت دستگاهها و وسایل ارتباطی: «لپارس» (پارس الکتریک)، «لپیام» (کارخانجات صنعتی پیام)، «لکما» (کارخانجات مخابراتی ایران)

- گروه بانکها و موسسات اعتباری: «وبصادر» (بانک صادرات ایران)، «وبملت» (بانک ملت)، «وپارس» (بانک پارسیان)، «وپاسار» (بانک پاسارگاد)

- گروه سرمایهگذاریها: «وسقم» (شرکت سرمایهگذاری استان قم)، «وسکرد» (شرکت سرمایهگذاری استان کردستان)، «وسپه» (سرمایهگذاری سپه)، «وسگیلا» (شرکت سرمایهگذاری استان گیلان)

تابلوهای اصلی و فرعی چه هستند؟

تابلوهای اصلی و فرعی به سهام ارائهشده شرکتهای فعال در بازار اول میپردازد. شرایط اختصاصی پذیرش شرکتهای موجود در تابلوهای اصلی و فرعی متفاوت هستند. برای مثال، ممکن است شرکت پذیرش شده در تابلوی اصلی نسبت به شرکت پذیرش شده در تابلوی فرعی از نقدینگی و حداقل سرمایه کمتری برخوردار باشد.

سامانه کدال چیست؟

سامانه «کدال» (Comprehensive Database of All Listed Companies | CODAL) مرجعی کامل از اطلاعات شرکتهای پذیرفتهشده در بورس به شمار میرود. با مراجعه به این سامانه، سرمایهگذاران میتواند با سهولت به اطلاعات مالی شرکت مورد نظر خود دست پیدا کنند.

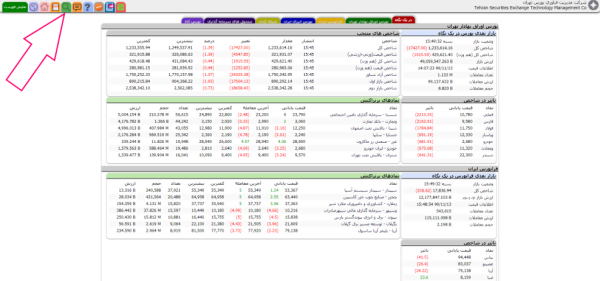

با مراجعه به سامانه کدال، افراد اطلاعات بیشتری در رابطه با وضعیت خرد و کلان شرکتها در بازار بدست میآورند و پس از انتخاب شرکت مورد نظر، به خرید سهام در بورس میپردازند. شما میتوانید با مراجعه به پایگاه شرکت مدیریت فناوری بورس تهران (+) مطابق تصویر زیر به شبکه کدال دسترسی پیدا کنید. همچنین، امکان کسب اطلاعات پیرامون اطلاعیهها، صورتهای مالی و آگهی مجامع برای نمادهای مختلف از طریق بررسی پایگاه کدال ۳۶۰ یا سامانه جامع اطلاعرسانی ناشران (+) وجود دارد.

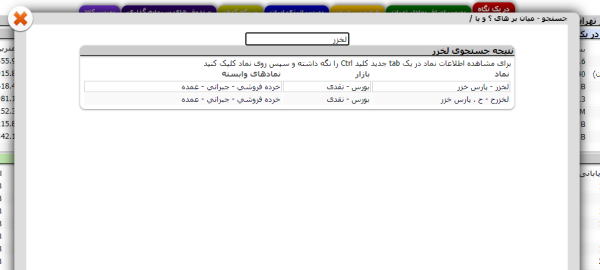

برای مثال، در تصویر زیر به جستجوی نماد «لخزر»-متعلق به شرکت پارسخزر-پرداختهایم و در ادامه صفحه مربوط به سهام این نماد باز شده است.

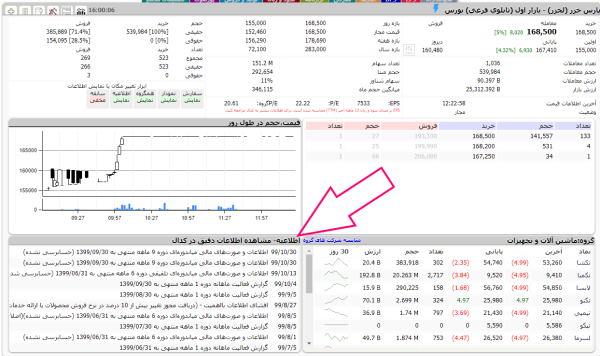

همانطور که در تصویر زیر مشاهده میکنید، اطلاعات دقیق مربوط به کدال در گوشه سمت چپ صفحه نماد موردنظر-در اینجا لخزر-قرار گرفته است.

قیمت مجاز برای خرید سهام در بورس چیست؟

قیمت مجاز نشاندهنده حداکثر یا حداقل میزان نوسان مجاز سهم است. درواقع، یکی از دلایل بوجود آمدن صفهای خرید و فروش، دامنه نوسان به شمار میرود. دامنه نوسان از تغییر بیش از اندازه قیمت-خارج از حد نوسان-و وقوع تلاطم در بازار جلوگیری میکند. امکان دارد دامنه نوسان بسته به زمان ارائه شدن سهم، بازار آن (بورس و فرابورس) و میزان تراکنش آن متفاوت باشد.

چرا سهام بخریم یا مزایای سرمایهگذاری در بازار سهام چیست ؟

- یکی از اولین و مهمترین منافع بدست آمده از خریداری سهام، افزایش منابع مالی به شمار میرود. در طی زمان-البته اگر سهام مناسبی را خریداری کرده باشید-ارزش سهام افزایش پیدا میکند. سرمایهگذاری در سهام شرکتهای باثبات و با امکان رشد، برای سرمایهگذاران سود بوجود میاورد.

- همانطور که در مطلب تورم بیان شده است، در اقتصادهایی مانند کشور ایران، با افزایش سطح کلی قیمتها به صورت مداوم، ارزش پول کاهش مییابد. هرچه شما منابع مالی بیشتری را به شکل پول نقد نگهداری کنید، از کاهش یافتن ارزش پول، بیشتر متحمل ضرر خواهید شد.

- سرمایهگذاران هوشمند برای سرمایهگذاری در هر بازار، نقاط منفی و مثبت حاصل از سرمایهگذاری در آن را به خوبی میسنجند. یکی از این موارد، بررسی میزان بازدهی است. در طی سالهای اخیر بازدهی در بازار سرمایه ایران بهصورت قابلتوجهی افزایش داشته و میزان سود بدست آمده از آن از سود سرمایهگذاری در بازار املاک، خودرو و ... بیشتر بوده است.

- سرمایهگذاری در سهام به صورت نسبی آسانتر از سایر روشهای سرمایهگذاری به شمار میرود. همانطور که در مطالب قبلی نیز اشاره کردهایم و در این مطلب نیز به آن میپردازیم، برای خریداری سهام نیاز به دریافت کد بورسی، ثبتنام در سامانه سجام و در نهایت خرید سهم توسط کارگزاری موردنظر را دارید. البته توجه داشته باشید که خریداری سهام نیز به مطالعات گسترده و آموزشهای پیشزمینهای دارد. با اینحال، خرید سهم سریعتر، ارزانتر و آسانتر از خریداری املاک است.

- سهام، «دارایی نقد» (Liquid Asset) محسوب میشود. یعنی میتوان تقریباً آن را در مدت زمان کوتاهی به اسکناس تبدیل کرد، درصورتی که برای تبدیل «داراییهای غیرنقدی» (Illiquid Asset) به اسکناس، به زمان و پول بیشتری احتیاج است. امکان دارد شما برای یافتن خریدار برای منزل خود، هفتهها زمان صرف کنید.

- با سرمایهگذاری در بورس می توانید برای دوران بازنشستگی خود پسانداز کنید.

معایب سرمایهگذاری در بازار سهام چیست؟

یکی از بزرگترین و بدیهیترین دلایلی که افراد در بازار سهام سرمایهگذاری نمیکنند، ترس از دست دادن سرمایه است. اگر عملکرد شرکتی ضعیف باشد و ارزش سهام آن کاهش یابد، سرمایهگذاران سهمها را خواهند فروخت و امکان دارد مجبور شوند، آنها را ارزانتر از مبلغ خریداری شده بفروشند. در بعضی از کشورها، اگر شما سرمایه خود را با ضرر در بازار بورس از دست بدهید، برای مدتی، از درآمد شما مالیات کسر نخواهد شد.

اگر به صورت مستقیم در بازار سهام سرمایهگذاری کنید، یعنی خود اقدام به خرید و فروش سهام کنید و برای مثال، از صندوقهای معامله مشترک استفاده نکنید، نیاز به آموزشهای پیشزمینهای دقیقی خواهید داشت. بسیاری از افراد بدون آموزش دیدن وارد بازار سهام شده و بخش قابلتوجهی از سرمایه خود را از دست دادهاند. در بازار سهام، قیمتها به صورت مداوم افزایش و کاهش مییابند. اگر بخواهید به صورت مداوم قیمت سهام را چک کنید، تحت فشار جو روانی قرار خواهید گرفت و ممکن است تحت تاثیر آن، بدون فکر قبلی، اقدام به خرید سهام در بورس و فروش آن کنید.

انواع روشهای تحلیل سهام چه هستند؟

شناخته شدهترین روشها برای تحلیل سهم و پیشبینی قیمت و میزان سوددهی آن تحلیل تکنیکال و تحلیل بنیادی یا فوندامنتال نام دارند. در تحلیل تکنیکال، دادههای قبلی بازار از جمله قیمت و حجم سهم مورد توجه قرار میگیرند. در تحلیل بنیادی ارزش ذاتی سهم با توجه به عوامل مالی و اقتصادی بررسی میشود. تحلیل بنیادی، هر مورد اثرگذار بر ارزش سهم را مورد بررسی قرار میدهد. این موارد عوامل کلان اقتصادی مانند وضعیت اقتصادی به صورت کلی و وضعیت صنعت و عوامل خرد مانند عملکرد مدیریت شرکت عرضه کننده سهام را شامل میشوند.

از روشهای کمتر شناخته شده برای تحلیل سهم میتوان به «تحلیل احساسات» (Sentimental Analysis) و «تحلیل تکنوفوندامنتال» (Technofundamental Analysis) اشاره کرد. تحلیل تکنوفاندامنتال در واقع ترکیبی از هر دو روش تحلیل تکنیکال و بنیادی به شمار میرود. طرفداران تحلیل احساسات در بازار سرمایه عقیده دارند که در بلندمدت قیمت سهام تحت تاثیر ارزشگذاریها قرار میگیرد اما در کوتاهمدت، احساسات در بازار قیمتها را تغییر میدهند.

از تحلیل احساسات میتوان به صورت موثری همراه با تحلیل بنیادی و تکنیکال بهره گرفت. در واقع تحلیل احساسات از روانشناسی در بازار بورس بهره میگیرد. راه دقیقی برای سنجش احساسات سرمایهگذاران در بازار وجود ندارد اما چندین شاخص مانند «شاخص ویکس» (VIX Index)، «شاخص ترس و حرص» (Fear and Greed Index) به این عمل کمک میکنند.

پس از دریافت کد بورسی و ورود به سامانه معاملاتی چه کاری را انجام دهم؟

معمولاً، اغلب افراد پس از دریافت کد بورسی و در اولین تلاش خود برای خرید سهام در بورس اقدام به خریداری عرضه اولیه میکنند. عرضه اولیه در اغلب مواقع، با سود همراه است. در بعضی از کارگزاریها مانند آگاه میتوانید از هفته قبل، اقدام به سفارش آفلاین کنید تا سهام عرضه اولیه برای شما خریداری شود. در بعضی از کارگزاریها مانند مفید، باید حداکثر میزان عرضه را در حساب خود شارژ کرده باشید تا این سهام به صورت خودکار برای شما خریداری شود.

چگونه میتوانیم با گوشی به خرید و فروش سهم بپردازیم؟

اگر گوشی هوشمند داشته باشید، بسته به نوع کارگزاری انتخابی خود، میتوانید بوسیله آن به خرید و فروش سهام بپردازید. برای مثال، اگر کارگزاری مورد نظر شما مفید باشد، می توانید با نصب اپلیکیشن همراه ایزی تریدر معاملات خود را انجام دهید. اگر در کارگزاری آگاه ثبتنام کرده باشید میتوانید معاملات خود را به صورت آنلاین و با استفاده از اپلیکیشن آساتریدر و با گوشی خود انجام دهید. معاملهگرانی که کارگزار ناظر آنها فارابی است، میتوانند با استفاده از فارابیکسو به خرید سهام در بورس در گوشی همراه خود بپردازند.

مراحل خرید سهام در بورس

در این بخش، به صورت گام به گام مراحل خرید سهام در بورس را از ابتدا شرح میدهیم.

- ثبتنام در سامانه سجام

- دریافت کد بورسی

- واریز پول به حساب کارگزاری

- یافتن نماد بورسی و ثبت سفارش خرید

- ثبت سفارش فروش و دریافت مبلغ حاصل از فروش

نامنویسی در سامانه سجام

سجام سامانهای است که به جمعآوری و تجمیع سوابق معاملاتی سهامداران میپردازد. برای نامنویسی در سامانه سجام کافی است به پایگاه اینترنتی آن مراجعه کنید و با وارد کردن اطلاعات مورد نیاز به ثبتنام در آن بپردازید. لازم به ذکر است که اکثر کارگزاریهای شناختهشده امکان ثبتنام همزمان در کارگزاری و سامانه سجام را برای معاملهگران فراهم کردهاند. مجله فرادرس برای تسهیل نامنویسی در سجام، قبلاً مطلبی را به این موضوع اختصاص داده است. برای کسب اطلاعات بیشتر پیرامون مراحل نامنویسی در سامانه سجام با هدف خرید سهام در بورس میتوانید به مطلب «سامانه سجام چیست؟ | راهنمای گام به گام تصویری و ساده» رجوع کنید.

دریافت کد بورسی

دریافت کد بورسی جز ابتداییترین قدمها در راستای خرید سهام در بورس به شمار میرود. کد بورسی درواقع شناسهای یکتا برای متمایز کردن سهامداران از یکدیگر است. نوشتاری در مجله فرادرس پیرامون نحوه دریافت کد بورسی با عنوان «کد بورسی چیست ؟ — راهنمای دریافت کد بورسی — گام به گام» تهیه شده است. پس از دریافت کد بورسی میتوانید به حساب کارگزاری خود وارد شوید و به خرید سهام در بورس بپردازید اما قبل از این عمل بهتر است که حساب خود را شارژ کنید.

واریز پول به حساب کارگزاری

این گام بسیار آسان است. یعنی، در این مرحله تنها کافی است که وجه خود را به حساب کارگزاری موردنظرتان واریز کنید. انتقال وجه و شارژ حساب برای خرید سهام در بورس در بسیاری از کارگزاریها به خرید آنلاین شباهت دارد. برای مثال، در کارگزاری آگاه به منظور پرداخت شتابی، باید به منوی درخواستها در سامانه معاملاتی رجوع کرده و زبانه پرداخت شتابی را انتخاب کنید. در ادامه، باید در صفحه بانکی باز شده اطلاعات کارت بانکی خود را وارد کنید و پس از تایید پرداخت، وجه به حساب آنلاین شما واریز میشود.

درصورتی که برای تکمیل حساب نزد کارگزاری، به صورت حضوری به بانک مراجعه و اقدام به پرداخت مبلغ موردنظر کرده باشید، برای ثبت مشخصات فیش واریزی خود لازم است، در زبانه اعلامیه واریز وجه، روی علامت + کلیک کنید. در ادامه، باید کادرهای مورد نظر را تکمیل و فیش واریزی را پیوست و روی دکمه ذخیره کلیک کنید. بدینصورت، مشخصات فیش واریزی شما به کارگزاری ارسال و پس از بررسی به حساب شما واریز میشود.

در بعضی از کارگزاریها، مانند کارگزاری مفید، طرحی وجود دارد که با نامنویسی در آن، بعد از واریز به حساب معاملاتی، وجوه نقد شما تبدیل به سرمایهگذاری شده و به آن سود تعلق خواهد گرفت. توجه داشته باشید که نرخ این سود متغیر به شمار میرود.

یافتن نماد بورسی و ثبت سفارش خرید

در زمان نگارش این مطلب، معاملات سهام در روزهای شنبه تا چهارشنبه از ساعت ۹ الی ۱۲:۳۰ انجام میپذیرد. درواقع، در روزهای پنجشنبه و جمعه و روزهای تعطیل امکان خرید و فروش وجود ندارد. ساعت ۸:۴۵ تا ۹:۰۰-پانزده دقیقه ابتدایی-زمان پیشگشایش معاملات به شمار میرود. همچنین، در ۵ دقیقه پایانی زمان پیشگشایش بازار، امکان هرگونه حذف یا ویرایش سفارشهای وارده قبلی تا زمان گشایش بازار فراهم نیست. بعد از ساعت ۹، معاملات آغاز میشوند و سفارشات خرید و فروش با یکدیگر مورد مبادله قرار میگیرند.

در زمان پیشگشایش معاملات، معاملهگران میتوانند-با توجه به ساعت- به ثبت، ویرایش یا حذف سفارشها بپردازند. در زمان پیشگشایش، سرمایهگذاران میتوانند سفارش خود را برای خرید سهام در بورس ثبت کنند. اگر این سهمها پرمتقاضی باشند، افرادی که در ابتدای صف قرار گرفتهاند، شانس بالاتری را برای دریافت سهم خواهند داشت. لازم است بدانید که معامله زمانی انجام میشود که قیمتهای خرید و فروش در صف تقاضا و خرید با یکدیگر برابر باشند.

جهت خرید سهام در بورس، باید قیمت و حجم مورد نظر خود را مشخص و سفارش خود را ارسال کنید. توجه داشته باشید که در زمان نگارش این مطلب، حداقل مبلغ خرید سهام در بورس برای کاربران بازار معاملاتی ایران (از جمله فرابورس) برابر با پانصد هزار تومان است. درواقع، باید سفارش خرید خود را به گونهای تنظیم کنید که مبلغ لازم برای خرید سهام در بورس و کارمزد بیشتر از موجودی حساب شما نباشد.

عرضه اولیه چیست؟

«عرضه اولیه» ( Initial Public Offering | IPO) به عرضه سهام شرکتی خصوصی برای اولینبار و به صورت عمومی اشاره میکند. عرضه اولیه سهام برای بانیان شرکت فرصت جمعآوری سرمایه در مقیاس کلانتر را فراهم میآورد. مجله فرادرس در مطالب پیشین خود به ارائه تعاریف پیرامون عرضه اولیه و خرید سهام در بورس در این زمینه پرداخته است. برای اطلاعات بیشتر می توانید مطلب «عرضه اولیه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)» را مطالعه کنید.

ثبت سفارش فروش و دریافت مبلغ حاصل از فروش

لازم است بدانید که در زمان نگارش این مطلب، حداقل مبلغ لازم برای انجام سفارش فروش، ۵۰۰ هزارتومان است. برای مثال، برای برداشت وجه در کارگزاری آگاه لازم است که به بخش درخواستها در نرمافزار معاملاتی کارگزاری آگاه میشود، رجوع و گزینه تقاضای وجه را انتخاب و روی علامت + کلیک کنید. سپس، میتوانید وجه موردنظر را در کادر مربوط به مبلغ وارد و حساب بانکی موردنظر را از لیست موجود در قسمت حساب انتخاب نمایید.

در ادامه، با کلیک روی گزینه ذخیره درخواست کاربر در سامانه ثبت میشود. توجه داشته باشید که در کارگزاری آگاه، اگر درخواست وجه تا قبل از ساعت ۱۴ فرستاده شود، پول، فردای آن روز به حساب شما واریز میشود اما اگر درخواست وجه بعد از ساعت ۱۴ ثبت شود، واریز شدن مبلغ دو روز به طول میانجامد.

چگونه با ایزی تریدر خرید سهام در بورس را انجام دهم؟

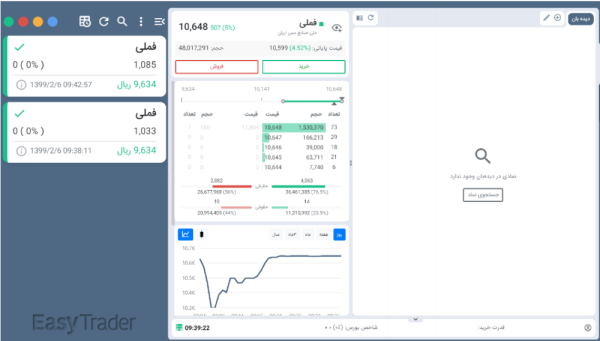

ایزی تریدر سامانه معاملاتی کارگزاری مفید است. به علت تعدد کارگزاریها و سامانههای معاملاتی آنها، در اینجا تنها به سامانه معاملاتی کارگزاری مفید اشاره کردهایم. این سامانه در دو نسخه تلفن همراه و رایانهای ارائه میشود که با یکدیگر اختلاف اندکی دارند. بار دیگر عنوان میکنیم که سامانه ایزی تریدر، پلتفرم معاملاتی اختصاصی کارگزاری مفید است و امکان معامله با آن در صورت متفاوت بودن کارگزار ناظر شما، امکانپذیر نیست.

جهت خرید سهام در بورس با استفاده از سامانه معاملاتی ایزیتریدر، ابتدا باید در نوار ابزار نماد موردنظر را جستجو و انتخاب کنید. پس از کلیک کردن روی دکمه خرید، پنجره ارسال سفارش نمایش داده میشود. به علاوه، این امکان وجود دارد که با انتخاب هر نماد در سبدبان یا دیدهبان، سفارش خرید سهام در بورس یا فروش آنرا ارسال کنید. در پنجره ارسال سفارش ابتدا باید به ثبت تعداد و قیمت بپردازید. دوباره تاکید میکنیم که حداقل مبلغ خرید سهام در بورس برای نمادهای فعال، پانصد هزار تومان است. در ایزیتریدر میتوانید از پیشنویس سفارش نیز استفاده کنید.

پیشنویس سفارش چیست؟

اگر بخواهید ارسال سفارش خود را به وقت دیگری موکول کنید یا در زمانی خارج از زمان بازار قصد خرید سهام در بورس یا فروش آنرا داشته باشید، میتوانید سفارش خود را با تعداد و قیمت معین به حالت پیشنویس در ایزیتریدر ذخیره و در زمان معامله اقدام به ارسال آن نمایید. برای ذخیره کردن سفارش باید بجای ارسال آن روی پیشنویس کلیک کنید.

چگونه در ایزی تریدر حساب خود را شارژ کنیم؟

برای واریز وجه در سامانه ایزی تریدر باید به منوی پروفایل رجوع و روی دکمه واریز وجه کلیک کنید. در زمان نگارش این مطلب، هر کارت بانکی میتواند حداکثر ۵۰ میلیون تومان تراکنش در شبانهروز داشته باشد. همچنین، هر کد ملی میتواند تا سقف ۱۰۰ میلیون تومان با دو کارت بانکی تراکنش انجام دهد.

چگونه در ایزی تریدر سفارش خود را ویرایش کنیم؟

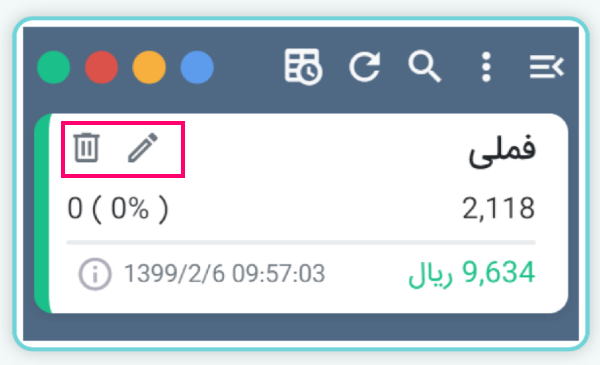

پیش از هر عملی توجه داشته باشید، که ویرایش سفارش، شما را در انتهای صف قرار خواهد داد. سازمان بورس سفارش ویرایش شده را در قالب سفارش جدید شناسایی میکند. مطابق تصویر زیر، در قسمت سفارشها تمامی آنها قابل مشاهده هستند. سفارش خرید سهام در بورس با رنگ سبز و سفارش فروش آن با رنگ قرمز مشخص شده است. بعد از ارسال موفق سفارش، یک تیک (✓) در کنار آن قرار میگیرد و در صورتی که سفارش به صورت کامل انجام شده باشد، دو تیک (✓✓) را مشاهده خواهید کرد. تا زمانی امکان ویرایش سفارش خود را دارید که یک تیک داشته و کامل نشده باشد.

در مرحله بعد، کافی است جهت ویرایش، نشانگر را روی سفارش مورد نظر خود قرار دهید. پس از انجام اینکار، مطابق تصویر زیر، علامتهای مداد و سطل زباله در بالای سهام موردنظر نمایش داده میشوند. در صورتی که روی علامت سطل زباله کلیک کنید، سفارش شما حذف میشود و با کلیک روی علامت مداد میتوانید تعداد یا حجم را ویرایش کنید. در این صفحه میتوانید به شرط باز بودن نماد، اطلاعات سفارش را دوباره وارد کنید یا آنرا تغییر دهید.

چگونه با نوسانگیری به خرید و فروش سهام در بورس بپردازیم؟

نوسانگیری به معنی خرید و فروش سهم با هدف کسب سود در کوتاهمدت است. در مطالب پیشین مجله فرادرس به این موضوع تحت عنوان نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان) پرداختهایم.

معرفی فیلم آموزش تحلیل جریان سفارشها و نقدینگی در بورس

برای آشنایی بیشتر با تحلیل جریان سفارشها در بورس میتوانید به آموزش بالا مراجعه کنید. این آموزش توسط «فرادرس» و در قالب دورهای ۶ ساعته و در ۸ درس تهیه شده است. در این آموزش، در درس اول به مقدمات میپردازیم. درس دوم حاوی مباحث مربوط به نسبت خریدار به فروشنده است. نسبت سرانه خرید را در درس سوم میآموزید. درس چهارم میزان ورود و خروج نقدینگی و پول هوشمند را بررسی میکند. درسهای پنجم و ششم به ترتیب به نسبت قدرت خریدار به فروشنده و حجمهای غیرعادی میپردازند. در درس هفتم با دادههای تفصیلی معاملات آشنا میشوید. درس هشتم به تغییر در نوع مالکیت سهام پرداخته است.

- برای مشاهده فیلم آموزش تحلیل جریان سفارشها و نقدینگی در بورس +اینجا کلیک کنید.

سخن پایانی

بازار بورس و فرابورس، یکی از راههای متعدد برای سرمایهگذاری پولی که به سختی بدست آوریدهاید، به شمار میروند. افراد بهجای سرمایهگذاری در سایر گزینههای ممکن، به خرید سهام در بورس روی میآورند، زیرا باور دارند که سود بیشتری را نصیب آنها میکند و در بلندمدت عملکرد سایر انواع سرمایهگذاری به خوبی خرید سهام در بورس نخواهد بود. از طرفی دیگر، بازار سهام، جزو سرمایهگذاریهایی با بیشترین نوسان است و امکان دارد ارزش سهام در کوتاه مدت، کاهش یابد.

احتمال دارد قیمت سهامی برای مدتهای طولانی به علت بحرانهای مالی و حبابهای بوجود آمده سیر نزولی داشته باشد. زمانبندی نامناسب نیز میتواند از سود شما بکاهد. البته، اگر در سرمایهگذاری دید بلندمدت داشته باشید، به این مشکل برخورد نخواهید کرد. توجه داشته باشید که هیچ ضمانتی برای دستیابی به سود وجود ندارد. اگر به خرید سهام در بورس بپردازید ولی انتخاب شما اشتباه باشد، ممکن است در بلندمدت نیز متحمل ضرر شوید. اگر به خوبی آموزش ببینید و از این دانش در خرید سهام در بورس و فروش آن استفاده کنید، میتوانید سود نسبی خوبی در مقایسه با میزان ضررها کسب کنید.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش بورس رایگان به زبان ساده» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- بورس چیست — به زبان ساده

- آموزش بورس رایگان — از شروع تا کسب درآمد | به زبان ساده

- بازار سرمایه چیست ؟ | تعریف، ویژگی ها، قوانین و انواع بازار سرمایه — به زبان ساده

- شرکت سهامی خاص چیست ؟ — قوانین، ساختار، مزایا و معایب — به زبان ساده

- شرکت سهامی عام چیست ؟ | قوانین، ساختار، مزایا و معایب — به زبان ساده

- بورس انرژی چیست ؟ | به زبان ساده — راهنمای کامل و رایگان

- بورس کالا چیست ؟ – از صفر تا صد + فیلم آموزشی رایگان

- فرابورس چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- بازار پایه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- تفاوت بورس و فرابورس چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- فارکس چیست؟ – آشنایی کامل به زبان ساده آپدیت ۱۴۰۴

- بورس نزدک (NASDAQ) چیست ؟ | آنچه باید بدانید به زبان ساده

- اوراق بهادار چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- سهام چیست و سهامدار کیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- بازار سهام و آشنایی با پنج شاخص مهم آن

- چگونه تریدر شویم ؟ – از صفر تا صد مسیر یادگیری

- کد بورسی چیست و چگونه آن را دریافت کنیم؟ — گام به گام و تصویری

- سامانه سجام چیست؟ | راهنمای گام به گام تصویری و ساده

- آموزش تصویری ثبت نام در بورس و ورود به بازار سرمایه — راهنمای گام به گام

- ثبت نام در بورس و سامانه سجام — راهنمای گام به گام (+ فیلم آموزش رایگان)

- بهترین کارگزاری بورس | بررسی جامع کارگزاری ها

- فارابیکسو — آموزش فارابیکسو کارگزاری فارابی | گام به گام

- صندوق سرمایه گذاری چیست؟ — به زبان ساده

- انواع صندوق های سرمایه گذاری و مزایا و معایب آن ها — به زبان ساده

- ETF چیست ؟ (صندوق قابل معامله) | به زبان ساده (+ فیلم آموزش رایگان)

- روانشناسی در بورس | راهنمای کاربردی (+ فیلم آموزش رایگان)

- خرید سهام در بورس — آموزش خرید سهام بورس — گام به گام(همین مطلب)

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- شاخص بورس چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- عرضه اولیه چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- نمودار بورس و کاربردهای آن — از صفر تا صد (+ فیلم آموزش رایگان)

- کدال چیست ؟ – کاربرد، امکانات و سایر دانستنی ها – به زبان ساده

- کدال 360 چیست ؟ — آموزش جامع سایت کدال و کدال 360

- افزایش سرمایه چیست و چه تاثیری بر قیمت سهام دارد؟ — به زبان ساده

- حق تقدم سهام در بورس چیست؟ — استفاده، خرید و فروش به زبان ساده

- پرتفوی چیست ؟ | سبد سهام به زبان ساده (+ فیلم آموزش رایگان)

- سیگنال بورس چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- سبدگردانی چیست ، چه شرایطی دارد و چگونه انجام می شود؟ — به زبان ساده

- افزایش سرمایه در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تعدیل در بورس چیست ؟ | به زبان ساده

- نقدینگی چیست ؟ — به زبان ساده

- تحلیل بنیادی چیست ؟ | به زبان ساده

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد

- آموزش تابلو خوانی بورس | به زبان ساده (+ فیلم آموزش رایگان)

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- سهام شناور چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- حجم مبنا چیست | به زبان ساده (+ فیلم آموزش رایگان)

- نسبت P/E چیست؟ — به زبان ساده

- DPS در بورس چیست ؟ | مفهوم DPS به زبان ساده

- EPS چیست ؟ — به زبان ساده (+ فیلم آموزش رایگان)

- ارزش خالص دارایی یا NAV چیست ؟ | به زبان ساده

- پول هوشمند در بورس چیست؟ — به زبان ساده (+ فیلم آموزش رایگان)

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

- تحلیل تکنیکال بورس ایران | راهنمای کاربردی

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- قیمت پایانی در بورس چیست و چطور محاسبه می شود؟ — به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- الگوهای هارمونیک در تحلیل تکنیکال – آموزش تصویری از صفر تا صد

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- آزمون اصول بازار سرمایه ایران — راهنمای رایگان و گام به گام

- ارزش ذاتی سهم چیست ؟ – به زبان ساده + نحوه محاسبه

- تفاوت بازار خرسی و گاوی چیست ؟ – ۱۱ فرق مهم که باید بدانید

- سفارش محدود چیست ؟ – توضیح منظور از Limit Order به زبان ساده

- Take Profit چیست ؟ – توضیح تیک پروفیت به زبان ساده

- ریسک به ریوارد چیست ؟ – توضیح به زبان ساده + مثال

- گره معاملاتی چیست ؟ – از صفر تا صد + نحوه رفع

- ۲۶ کتاب تحلیل تکنیکال که باید بخوانید – از مقدماتی تا پیشرفته

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

- ترازنامه چیست ؟ – اهمیت، اقلام و کاربرد به زبان ساده

- صکوک چیست ؟ – از انواع تا تفاوت با اوراق بهادار دیگر به زبان ساده

- صف خرید و فروش در بورس چیست ؟ – به زبان ساده + زمان تشکیل

- اوراق مشارکت چیست ؟ – انواع + نحوه خرید و فروش

- اوراق بدهی چیست؟ – هر آنچه باید بدانید

- هجینگ چیست ؟ – توضیح پوشش ریسک به زبان ساده

- تسویه معاملات چیست ؟ – به زبان ساده + نحوه انجام

- حق تقدم سهام چیست؟ – در بازار بورس و به زبان ساده

- اولویت انجام معاملات در بورس چگونه است؟ + توضیح کامل و ساده

- کارگزار ناظر چیست؟ – از وظایف تا نحوه تغییر به زبان ساده

- شاخص بورس چیست؟ – توضیح به زبان ساده

- سرخطی زدن در بورس چیست؟ – به زبان ساده + انواع روش ها

- چگونه بورس را یاد بگیریم؟ – از صفر تا صد مسیر یادگیری

- انواع سهام در بورس – به زبان ساده

- قیمت اسمی سهام چیست؟ – توضیح ارزش اسمی به زبان ساده

- چگونه ترید را شروع کنیم؟ – از گام اول تا ورود به بازار + مسیر یادگیری

- کپی ترید چیست؟ – توضیح و آموزش کپی تریدینگ به زبان ساده

- اندیکاتور حجم Volume چیست؟ – در تحلیل تکنیکال به زبان ساده

- اندیکاتور مومنتوم چیست؟ – توضیح به زبان ساده

- چگونه در بورس سرمایه گذاری کنیم؟ – راهنمای شروع به زبان ساده

- اسمارت مانی چیست؟ – هر آنچه باید درباره پول هوشمند بدانید