کال مارجین چیست؟ – توضیح به زبان ساده

ترید و معامله در بازارهای مالی نیازمند آگاهی از انواع بازارها و مفاهیم مطرح شده در آنها است. یکی از اصطلاحات اساسی که در هر سه بازار بورس، فارکس و ارزهای دیجیتال به وفور استفاده میشود، اصطلاح کال مارجین است. کال مارجین پیام اخطاری است که نشان میدهد میزان ضرر معاملات یک تریدر به آستانه مارجین تعیین شده رسیده است و معاملهگر برای جلوگیری از لیکوئید شدن یا خروج از معامله، باید فعالیتی را انجام دهد. کال مارجین در بازارهای اهرمدار استفاده میشود و در بازارهای مالی داخلی نیز مختص بازار آتی در بورس کالا است. در این مقاله میخواهیم به طور مفصل به سوال کال مارجین چیست پاسخ دهیم و نحوه مقابله با آن را بررسی کنیم.

کال مارجین چیست ؟

«کال مارجین» (Call Margin) که اصطلاح درستتر آن «مارجین کال» (Margin Call) است به پیامی گفته میشود که از تریدرها میخواهد پول بیشتری به حساب معاملاتی خود اضافه کنند یا برخی از موقعیتهای معاملاتی خود را ببندند تا مارجین بیشتری برای معامله داشته باشند. برای درک بهتر این مفهوم نیاز به بررسی مفهوم مارجین است.

مارجین در واقع سرمایه واقعی کاربر است که برای تضمین معاملات استفاده میشود. زمانی که از اهرم در معاملات استفاده میشود، تریدرها با مبلغ بیشتری از سرمایه اصلی خود وارد معاملات میشوند اما این به این معنی نیست که میزان ضرر آنها میتواند بیشتر از پول اصلی آنها باشد. مارجین در واقع به مقدار پولی گفته میشود که تریدر باید در حساب معاملاتی خود داشته باشد تا بتواند ضررهای محتمل را جبران کند.

ارتباط بین مارجین و اهرم ارتباط معکوس است به این معنی که هر چه اهرم استفاده شده توسط یک معاملهگر بیشتر باشد، میزان مارجین درگیر در معامله برای آن کمتر است اما در مقابل ریسک معامله بیشتر و احتمال کال مارجین شدن معامله بالا است. زمانی که بازار در جهت خلاف روند معامله یک تریدر حرکت میکند، مارجین کاربر کاهش مییابد. زمانی که مقدار مارجین به درصد تعیین شده برای مارجین کال برسد، پیام مارجین کال از طرف بروکر یا کارگزاری به تریدر ارسال خواهد شد. بنابراین، کال مارجین یک هشدار برای معاملهگر است تا متوجه در ضرر بودن موقعیتهای معاملاتی خود باشد.

کال مارجین در بازار آتی بورس کالا چیست ؟

کال مارجین زمانی معنی پیدا میکند که کاربر از اهرم برای معاملات خود استفاده کرده باشد. بنابراین، در معاملات سهام بازار بورس و معاملات اسپات بازار رمزارزها این مفهوم مورد استفاده قرار نمیگیرد. در این بازارها میزان تغییرات ارزش دارایی کاربران، به همان اندازه تغییرات واقعی قیمت است و تا زمانی که معاملهگر دارایی خود را نفروشد، همچنان مالک آن است.

در معاملات اهرمدار مثل بازار آتی (فیوچرز) و بازار مارجین در کریپتو، بخشی از سرمایه درگیر در معاملات، از طرف صرافیها و تامینکنندگان نقدینگی تامین میشود. به همین دلیل با استفاده از مفهوم مارجین کال و «سطح خروج از بازار» (Stop Out Level) سعی میشود دارایی قرض گرفته شده آسیب نبیند و تنها پول اصلی تریدر در معرض خطر باشد.

بازار سهام بورس ایران تنها دارای معاملات اسپات است و معاملات اهرمدار آتی در آن وجود ندارد. برخلاف بازار سهام، بورس کالا امکان انجام معاملات آتی بر روی کالاهای مشخص را به کاربران میدهد. در این بازار کاربران کالاها را برای یک تاریخ مشخص در آینده با قیمت امروز معامله میکنند. برای این که معامله از دو طرف تضمین شود هر دو کاربر باید مبلغی را به عنوان «وجه تضمین اولیه» در اختیار کارگزاری قرار دهند.

در این بازار امکان انجام هر دو نوع معادله خرید و فروش وجود دارد و میزان سود و ضرر معامله هر نیم ساعت یکبار به روز میشود. مفهوم کال مارجین در این بازار با مفهومی به نام «حداقل وجه تضمین» تعریف میشود. میزان حداقل وجه تضمین برای هر کالا توسط سازمان بورس تعیین میشود و میتواند با تغییر شرایط تغییر کند. حداقل وجه تضمین در واقع میزان پولی است که در صورت ضررده بودن معامله و رسیدن ارزش دارایی کاربر به آن، کال مارجین اتفاق میافتد.

معمولا این مقدار در بازار بورس آتی کالای ایران برابر با 70 درصد وجه تضمین اولیه است. بنابراین، اگر وجه تضمین اولیه برای شرکت در معامله آتی یک کالا 1 میلیون تومان باشد، کاربر برای فعالیت در این بازار حداقل باید 1 میلیون در حساب معاملاتی آتی خود داشته باشد و در صورت ضررده بودن معامله و رسیدن ارزش آن به 700 هزار تومان کاربر کال مارجین خواهد شد.

Margin Call در بازار آتی بورس کالا چگونه محاسبه میشود ؟

برای محاسبه کال مارجین در بازار آتی بورس کالا، ابتدا باید مقادیر مربوط به وجه تضمین اولیه برای هر معامله و حداقل وجه تضمین مشخص شوند. فرض کنید برای ورود به هر معامله زعفران در بازار آتی وجه تضمین اولیه مورد نیاز 500 هزار تومان است و حداقل وجه تضمین برای معامله برابر با 70 درصد است. اگر کاربری بخواهد ده معامله بر روی خرید زعفران باز کند، باید 5 میلیون تومان را به عنوان وجه تضمین در اختیار کارگزار قرار دهد. حال قیمت زعفران به صورت روزانه تغییر میکند و وضعیت معاملات کاربران هر نیم ساعت یکبار بهروز میشود.

با توجه به حداقل وجه تضمین 70 درصدی معاملات، اگر مجموع قیمت معاملات کاربر به زیر 3/5 مییون تومان برسد در این صورت معاملات کاربر کال مارجین میشود و پیام هشدار از طرف کارگزاری به کاربر ارسال خواهد شد. کاربر میتواند با اضافه کردن پول جدید یا بستن چند تا از معاملات خود، مارجین معاملات را به سطج بالاتری برساند در غیر اینصورت، کارگزاری به صورت اتوماتیک این کار را انجام میدهد. بستن یکی از معاملات در آستانه کال مارجین باعث آزاد شدن 350 هزار تومان میشود که این مبلغ میتواند به 9 معامله دیگر اضافه شود و مارجین آنها را به حدود 390 هزار تومان برساند که بالاتر از سطح کال مارجین است.

کال مارجین فارکس چیست ؟

کال مارجین در بازار فارکس نیز مشابه بازار آتی کالا است. تفاوت اصلی این دو وضعیت در اصطلاحات و الفاظی است که در بازار فارکس استفاده میشود که کار درک مفهوم کال مارجین را سختتر کرده است. بنابراین، برای توضیح بهتر مفهوم کال مارجین در بازار فارکس ابتدا مفاهیم اصلی مرتبط با معاملات در این بازار را بررسی میکنیم سپس به بررسی کال مارجین در بازار فارکس میپردازیم. در بازار ارزهای دیجیتال نیز کال مارجین مشابه با بازار فارکس است.

- کل موجودی Balance: «بالانس» (Balance) در معاملات فارکس نشاندهنده کل دارایی کاربران است. میزان بالانس از معاملات باز کاربر تاثیر نمیگیرد و تا زمانی که معاملات بسته نشدهاند، مقدار کل موجودی ثابت است و تغییر نمیکند. پس از بسته شدن معاملات، سود و ضررهای معاملات انجام شده نیز اثر خود را در بالانس نشان می دهد.

- موجودی لحظهای Equity: دومین متغیر در حسابهای فارکس اکوئیتی است که نشان دهنده کل دارایی کاربر به صورت لحظهای است. بنابراین، در اکوئیتی تاثیر معاملات باز کاربر نیز قابل مشاهده است. در صورتی که کاربری معامله باز نداشته باشد، میزان موجودی لحظهای حساب با میزان کل موجودی برابر خواهد بود.

- اهرم یا لوریج Leverage: اهرم نشاندهنده میزان پولی است که کاربر از صرافی یا کارگزاری قرض میگیرد تا بتواند با سرمایه بیشتری وارد معاملات شود و سود بیشتری کسب کند. اهرم 10 به این معنی است که اگر بالانس حساب شما 100 دلار است، میتوانید به اندازه 1000 دلار معامله باز کنید و از این طریق سود خود را افزایش دهید. البته باید به این نکته توجه کرد که اهرم تیغ دولبه است که در صورت ضررده بودن معامله، باعث ضرر بیشتر تریدر میشود.

- مارجین Margin: مارجین به مقدار پولی گفته میشود که کارگزاری به عنوان وثیقه برای هر معامله اهرمدار نگهداری میکند. مقدار مارجین مورد نیاز برای هر معامله در کارگزاریهای مختلف متفاوت است اما این مقدار همواره با مقدار اهرم رابطه عکس دارد. مقدار مارجین در واقع به نوعی سطح کال مارجین را نیز مشخص میکند که در ادامه به آن پرداخته میشود.

- مارجین آزاد Free Margin: هر معاملهای که در بازار فارکس باز می شود، مقداری از منابع کاربر را به عنوان مارجین قفل میکند. به باقیمانده پول کاربر مارجین آزاد گفته میشود که کاربر با استفاده از آن میتواند وارد یک معامله جدید شود. اگر مقدار مارجین آزاد به صفر برسد، هشدار کال مارجین صادر میشود و از آن پس کاربر قادر به باز کردن معامله جدید نخواهد بود.

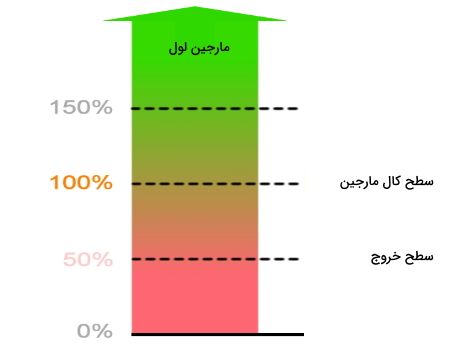

- مارجین لول Margin Level: به نسبت موجودی لحظهای حساب به مارجین درگیر در معاملات، مارجین لول یا سطح مارجین گفته میشود. این نسبت به صورت درصد بیان میشود و بروکرها با استفاده از این سطح تشخیص میدهند که کاربران قادر به ترید هستند یا نه.

- سطح خروج Stop Out Level: حساب کاربر با رسیدن به سطح کال مارجین تعیین شده از بین نمیرود بلکه نتیجه این کار، جلوگیری از معاملات جدید کاربر و ابلاغ هشدار از دست دادن سرمایه به او است. علاوه بر کال مارجین، سطح دیگری به نام سطح خروج بر روی مارجین لول تعیین میشود که پس از رسیدن سطح مارجین کاربر به آن ،معاملات کاربر به صورت خودکار از طریق کارگزاری بسته میشود و کاربر بیشتر دارایی خود را از دست میدهد. لیکوئید شدن در بازار ارزهای دیجیتال و بازار فارکس در واقع به چنین شرایطی گفته میشود.

Margin Call در فارکس چگونه محاسبه میشود؟

با استفاده از مفاهیم و اصطلاحات توضیح داده شده در بخش قبلی میتوان گفت کال مارجین به عنوان یک نقطه در مارجین لول شناخته میشود. مارجین لول با تغییر میزان سودآوری معاملات کاربر دائم در حال تغییر است. نقطهای بر روی نمودار این سطح به عنوان کال مارجین تعیین میشود که در آن کاربر از انجام معاملات جدید منع میشود و از او خواسته میشود تا با اضافه کردن سرمایه جدید یا بستن برخی از معاملات خود، مارجین لول را دوباره بالاتر از نقطه کال مارجین قرار دهد. برای درک بهتر این موضوع از یک مثال ساده استفاده میکنیم.

فرض کنید کل موجودی حساب یک کاربر 10 هزار دلار است و او وارد معاملهای شده است که 2 هزار دلار از کل موجودی آن به عنوان مارجین در معامله قفل شده است. در ابتدای شروع معامله اکوئیتی کاربر برابر با 10 هزار دلار و مارجین 2 هزار دلار است بنابراین، از تقسیم این دو مقدار به یکدیگر و ضرب آنها در صد، مارجین لول به دست میآید که برابر 500 درصد است. اگر کال مارجین این معامله 100 درصد در نظر گرفته شود، در این صورت زمانی کال مارجین اتفاق میافتد که معامله کاربر دچار ضرر 8 هزار دلاری شود.

در چنین شرایطی، اکوئیتی و مارجین هر دو برابر با 2 هزار دلار خواهند شد و سطح مارجین به 100 درصد میرسد. در این حالت، کارگزاری به تریدر هشدار کال مارجین صادر میکند تا کاربر با افزایش موجودی یا بستن معاملات خود از سطح کال مارجین دورتر شود. در صورتی که کاربر این کار را نکند، بروکر از باز کردن معاملات جدید توسط کاربر جلوگیری میکند و زمانی که سطح مارجین به سطح خروج رسید به طور خودکار معاملات او را میبندد و کاربر لیکوئید میشود.

معمولا بستن معاملات توسط بروکرها از معاملاتی که بیشترین ضرر را دارند شروع میشود و در صورت افزایش ضرر مرحله به مرحله پیش میرود. نکته قابل توجه این است که سطح خروج در کارگزاریهای مختلف ممکن است متفاوت باشد. این سطح میتواند سطح 50 یا 40 درصد باشد اما برورکرهای فارکس این مقدار را تا نزدیک صفر درصد نیز میرسانند تا کل مارجین کاربر لیکوئید شود.

کال مارجین ارز دیجیتال چیست ؟

بازار ارزهای دیجیتال نیز همانند بازار سهام علاوه بر معاملات اسپات شامل معاملات مارجین، آتی و اختیار است. این معاملات همگی به صورت اهرمدار به کاربران ارائه میشوند به همین دلیل مفهوم کال مارجین برای این بازار نیز قابل استفاده است. شرایط و مفاهیم مربوط به بازار فارکس در بازار رمرزاها نیز صادق است اما قوانین مربوط به نحوه اطلاعرسانی کال مارجین و چگونگی لیکوئید شدن توسط صرافیهای ارز دیجیتال مشخص میشود. به دلیل مشابهت زیاد این مفهوم با بازار فارکس وارد جزئیات آن نمیشویم.

انواع وضعیت حساب در بازارهای اهرمی

در بخشهای قبلی فهمیدیم که کال مارجین چیست و چگونه میتوان آن را در بازار آتی کالا و بازار فارکس محاسبه کرد. کال مارجین در واقع یکی از شرایطی است که برای حسابیهای اهرمدار در بازارهای مالی ممکن است ایجاد شود. علاوه بر مارجین کال دو وضعیت دیگر برای وضعیت حسابهای قابل تصور است که تعریف آنها به صورت زیر است.

- وضعیت نرمال: وضعیت نرمال به شرایطی گفته میشود که در آن ریسکی کاربر را تهدید نمیکند. در بازار آتی بورس کالا در صورتی که حساب کاربر پس از انجام معامله وارد سود شود، وضعیت حساب نرمال خواهد بود. در بازار فارکس نیز میتوان گفت با وارد شدن معامله به سود، حساب در حالت نرمال است. در صورتی که اختلاف درصد مارجین لول با کال مارجین در بازار فارکس زیاد باشد همچنان میتوان حساب را در وضعیت نرمال در نظر گرفت هرچند که معامله در ضرر باشد.

- وضعیت در ریسک: وضعیت در ریسک به شرایطی گفته میشود معاملات باز شده در ضرر هستند اما میزان ضرر به قدری نیست که کال مارجین فعال شود. بنابراین، در بازار آتی بورس کالا تا زمانی که ضرر به 30 درصد میزان وجه تضمین اولیه نرسیده است وضعیت در ریسک و خطر است. در بازار فارکس نیز میتوان همین تعریف را برای وضعیت در ریسک داشت. البته با توجه به فاصله زیاد کال مارجین با سطح خروج این بازه نیز به عنوان وضعیت در ریسک بالا قابل شناسایی است که امکان لیکوئید شدن حساب در آن وجود دارد.

چگونه از وضعیت کال مارجین خارج شویم ؟

برای این که از وضعیت کال مارجین خلاص شوید و بتوانید معاملات جدیدی را باز کنید یا ریسک لیکوئید شدن را از خود دور کنید، چندین روش وجود دارد. استفاده از هر کدام از این روشها میتواند با توجه به شرایط معاملات مفید باشد. روش اول خارج شدن از این وضعیت، اضافه کردن موجودی به حساب معاملاتی است. با این کار میزان اکوئیتی در بازار فارکس و میزان وجه تضمین در بازار آتی کالا افزایش مییابد و بدین ترتیب حساب از وضعیت کال مارجین خارج میشود. در صورتی که به معاملات باز خود امیدوار هستید، این روش میتواند روش مناسبی باشد.

روش دوم برای خارج شدن از وضعیت کال مارجین، بستن بخشی از معاملات باز است. با بستن معاملات، مارجین درگیر در آنها آزاد میشود و این مساله باعث افزایش مارجین لول میشود. انجام این کار در زمانی که اطمینان زیادی به آینده معامله وجود ندارد میتواند مفید باشد. تریدرها میتوانند به صورت همزمان نیز از این دو روش استفاده کنند و با استفاده از ترکیبی از آنها شرایط حساب خود را بهبود ببخشند.

روش خبردار شدن از کال مارجین چیست ؟

وقتی که وضعیت حساب معاملاتی شما به سطح مارجین کال رسیده باشد، کارگزاری به روشهای مختلف سعی میکند شما را از این اتفاق آگاه کند. امروزه مرسومترین روش انجام این کار ارسال پیامک به کاربران، ارسال پیام به حساب کاربری و پروفایل کاربر در کارگزاری و ارسال ایمیل است. در هر حال بهتر است اگر معامله لوریجدار دارید، حواستان به بازار و معاملات باز باشد چراکه ممکن است روند بازار بهگونهای باشد که فرصت برای مشاهده پیام کارگزاری و اعمال تغییرات برای خروج از وضعیت کال مارجین وجود نداشته باشد.

چگونه دچار کال مارجین نشویم ؟

کال مارجین وضعیتی پرریسک و خطرناک برای معاملهگران به شمار میرود. بنابراین، تریدرها و معاملهگران به دنبال این هستند که ریسک کال مارجین شدن خود را کاهش دهند. برای رسیدن به این هدف نیاز است که کاربران در حساب معاملاتی خود شرایط خاصی را زیر نظر داشته باشند. موارد زیر از جمله ترفندهای مناسب برای دور ماندن از کال مارجین هستند.

- از اهرمهای بالا استفاده نکنید. هر چقدر اهرم معاملات شما افزایش یابد امکان کال مارجین شدن نیز افزایش مییابد زیرا با کمترین تغییر قیمت در جهت خلاف روند معامله شما، مارجین شما از بین میرود.

- از تکنیکهای مدیریت سرمایه بهره بگیرید. استفاده از حد ضرر و تریل کردن حد ضرر میتواند روش مناسبی برای جلوگیری از ضررهای بزرگ و رسیدن به مرحله کال مارجین باشد.

- از تمام مارجین موجود در حساب برای انجام معاملات استفاده نکنید. همیشه بین 1 تا 2 درصد از حساب معاملاتی خود را برای یک موقعیت معاملاتی استفاده کنید و سعی کنید بیش از 5 درصد دارایی به صورت همزمان درگیر معاملات نشود.

- حجم معاملات خود را با تکنیکهای مدیریت سرمایه تنظیم کنید.

تفاوت لیکوئید شدن و کال مارجین چیست ؟

کال مارجین تنها یک هشدار است که در بازارهای مالی اهرمدار به کاربران داده میشود تا با اضافه کردن سرمایه جدید یا بستن موقعیتهای معاملاتی خود، نسبت موجودی لحظهای به مارجین حساب خود را افزایش دهند. لیکوئید شدن یک مرحله بعدتر از کال مارجین است که در آن میزان ضرر معاملهگر به قدری زیاد است که صرافی به صورت خودکار معاملات را میبندد و در نتیجه بخش عظیمی از داراییهای کاربر از بین میرود. لیکوئید شدن و کال مارجین هر دو مربوط به معاملات اهرمی هستند و در معاملات اسپات معنا ندارند.

مزایا و معایب کال مارجین چیست ؟

کال مارجین به عنوان یک پیام هشدار به تریدرهای بازارهای مالی صادر میشود تا آنها را از وضعیت بحرانی حساب معاملاتی خود آگاه کند. این هشدار باعث میشود کاربران با بررسی شرایط بازار و اتخاذ تصمیمهای مناسب از لیکوئید شدن حسابهای معاملاتی خود جلوگیری کنند. بنابراین، به صورت کلی مارجین کال یک مزیت برای معاملهگران است. در مورد معایب کال مارجین میتوان به فشار روانی حاصل از دریافت این پیام اشاره کرد که میتواند باعث مختل شدن روند فکری افراد شود. علاوه بر این با دریافت این پیام، امکان ورود به معاملات جدید برای کاربر از بین میرود که این مساله نیز یکی دیگر از معایب آن به شمار میرود.

جمعبندی

این مقاله به منظور پاسخ دادن به سوالاتی مانند کال مارجین چیست و تفاوت لیکوئید شدن و کال مارجین چیست نوشته شده است. در این مقاله، کاربرد کال مارجین در بازار فارکس و بازار آتی بورس کالا را مورد بحث و بررسی قرار گرفت و روشهای دچار نشدن به کال مارجین آموزش داده شد.

مطلبی که در بالا مطالعه کردید بخشی از مجموعه مطالب «آموزش ترید ارزهای دیجیتال — از صفر تا صد» است. در ادامه، میتوانید فهرست این مطالب را ببینید:

- ترید ارز دیجیتال چیست ؟ – آموزش از صفر تا صد

- ترید چیست و چگونه آن را یاد بگیریم؟ — بهترین راهنمای شروع

- تریدر کیست و چگونه یک تریدر موفق شویم ؟ — راهنمای کامل

- کندل استیک چیست ؟ — آموزش الگوهای مهم به زبان ساده

- آموزش تحلیل تکنیکال بورس رایگان (+ فیلم آموزش رایگان)

- صرافی ارز دیجیتال — کدام صرافی آنلاین ارز دیجیتال برای ایرانیان بهتر است؟

- ۱۰ برنامه ترید ارز دیجیتال که باید بشناسید – بهترین نرم افزارها برای مبتدی و حرفه ای ها

- انواع استراتژی معاملاتی در ارز دیجیتال چیست؟ – نحوه انتخاب و طراحی به زبان ساده

- بای استاپ چیست ؟ – از اهمیت تا کاربرد به زبان ساده

- بهترین کیف پول ارز دیجیتال کدام است ؟ | راهنمای استفاده تصویری گام به گام

- کیف پول بیت کوین چیست ؟ | نحوه ساخت کیف پول بیت کوین — به زبان ساده

- ساخت کیف پول بیت کوین بلاک چین — راهنمای تصویری

- تحلیل تکنیکال چیست و چگونه آن را یاد بگیریم؟ – کاربرد، مزایا و معایب

- تریدینگ ویو چیست و چگونه با آن کار کنیم؟ — آموزش تصویری

- بهترین اندیکاتور تشخیص روند چیست؟ — معرفی 6 اندیکاتور کاربردی

- تحلیل فاندامنتال چیست؟ | به زبان ساده — از صفر تا صد

- تحلیل بنیادی چیست ؟ | به زبان ساده

- تحلیل فاندامنتال ارز دیجیتال — آموزش از صفر تا صد رایگان

- هودل چیست و HODL کردن به چه معناست؟ — به زبان ساده

- اندیکاتور MACD چیست ؟ — آموزش تصویری و به زبان ساده

- مدیریت ریسک چیست؟ – فرآیندها و روش های انجام به زبان ساده

- آموزش اندیکاتور های تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- آموزش اندیکاتور RSI — نحوه استفاده به زبان ساده

- میانگین متحرک چیست ؟ + پیاده سازی Moving Average در پایتون

- اندیکاتور EMA در بورس چیست ؟ — میانگین متحرک نمایی به زبان ساده

- اندیکاتور CCI چیست ؟ — به زبان ساده

- تایم فریم چیست ؟ – مفهوم دوره زمانی به زبان ساده

- اندیکاتور ATR — آموزش به زبان ساده و گام به گام

- اندیکاتور استوکاستیک (Stochastic) — آموزش کاربردی و به زبان ساده

- ایچیموکو چیست ؟ — آموزش اندیکاتور ایچیموکو به زبان ساده

- پرایس اکشن (Price Action) چیست؟ | به زبان ساده و گام به گام

- کندل چیست و انواع کندل ها بیانگر چه هستند؟ — به زبان ساده

- نوسان گیری در بورس | به زبان ساده (+ فیلم آموزش رایگان)

- تشخیص روند بازار — از صفر تا صد

- خط روند چیست؟ – در تحلیل تکنیکال و به زبان ساده

- کندل شناسی — آموزش خواندن کندل و الگوی متداول کندل — تصویری و به زبان ساده

- الگوی پرچم چیست ؟ — از صفر تا صد و به زبان ساده

- آموزش فیبوناچی در تحلیل تکنیکال بورس | به زبان ساده (+ فیلم آموزش رایگان)

- امواج الیوت در تحلیل تکنیکال | به زبان ساده (+ فیلم آموزش رایگان)

- الگوهای هارمونیک در تحلیل تکنیکال – آموزش تصویری از صفر تا صد

- تریگر چیست و چه کاربردی در بورس و تحلیل تکنیکال دارد؟ — کامل و ساده

- پولبک در بورس (Pull Back) چیست ؟ — انواع و کاربرد به زبان ساده

- اسکالپ چیست ؟ — Scalp در فارکس به زبان ساده

- مدیریت سرمایه چیست و چگونه آن را یاد بگیریم؟ — راهنمای کاربردی و عمومی

- استاپ لاس چیست ؟ — توضیح حد ضرر به زبان ساده

- کال مارجین چیست ؟ — توضیح به زبان ساده(همین مطلب)

- لیکویید شدن چیست ؟ — لیکوئید در ارز دیجیتال به زبان ساده

- موثرترین تکنیک های مدیریت ریسک در بورس — به زبان ساده

- معاملات الگوریتمی چیست؟ | به زبان ساده (+ فیلم آموزش رایگان)

- کندل دوجی چیست ؟ + آموزش انواع به زبان ساده

- بهترین زمان ترید ارز دیجیتال چه وقتی است؟ – آنچه باید بدانید

- تفاوت استاپ لیمیت و استاپ مارکت چیست ؟ – به زبان ساده

- پولبک چیست و چطور از آن استفاده کنیم ؟ – به زبان ساده + نکات کلیدی

- اسیلاتور چیست و چه فرقی با اندیکاتور دارد؟ – به زبان ساده

- روش های ترید ارز دیجیتال که باید بدانید

- سوئینگ تریدینگ چیست ؟ – توضیح Swing Trading به زبان ساده

- کندل چکش چیست ؟ – نحوه شناسایی و کاربرد – به زبان ساده

- کندل چکش معکوس چیست ؟ – از شناسایی تا کاربرد

- معامله شورت و لانگ چیست؟ – به زبان ساده و در ارز دیجیتال

- معاملات اسپات چیست ؟ – آموزش اسپات تریدینگ به زبان ساده

- سفارش OCO چیست ؟ – توضیح استفاده و کاربرد به زبان ساده

- بهترین استراتژی ترید ارز دیجیتال چیست ؟ – معرفی 20 تکنیک کلیدی

- عمق بازار چیست ؟ – توضیح کاربرد و نمودار به زبان ساده

- استاپ مارکت چیست ؟ – به زبان ساده + آموزش

- استاپ لیمیت چیست ؟ – توضیح سفارش با حد ضرر به زبان ساده

- اصطلاحات ترید ارز دیجیتال که باید بدانید – توضیح 83 اصطلاح کلیدی

- سیستم معاملاتی چیست ؟ – توضیح اهمیت به زبان ساده

- بهترین اندیکاتور برای نوسان گیری ارز دیجیتال – راهنمای کاربردی

- ترید روزانه ارز دیجیتال چیست ؟ — به زبان ساده

- معاملات مارجین چیست ؟ – Margin Trading به زبان ساده

- تارگت در ارز دیجیتال چیست ؟ – توضیح معنی به زبان ساده

- انواع تحلیل تکنیکال – ۱۰ روش و سبک هایی که باید بشناسید

- الگوهای تحلیل تکنیکال که باید بشناسید – ۲۶ الگو به زبان ساده

- ربات تریدر چیست ؟ – هر آنچه باید بدانید

- تریدر چیست و کیست؟ – دانستنی های مهم شغل تریدری

- ۸ ابزار هوش مصنوعی که به آن ها نیاز دارید – معرفی و کاربرد

- پرایس اکشن RTM چیست؟ – آموزش به زبان ساده

- اوردر بلاک چیست؟ – توضیح نحوه استفاده به زبان ساده

- الگوی مثلث صعودی یا افزایشی در تحلیل تکنیکال به زبان ساده

- آموزش الگوهای کندل استیک – راهنمای جامع ۴۷ الگو (مبتدی تا حرفهای) + مثال

- کندل Spinning Top در تحلیل تکنیکال – صفر تا صد + تشخیص و تفسیر

- استراتژی شکست خط روند – راهنمای جامع + تشخیص پولبک و فیک بریک اوت

- واگرایی مخفی چیست؟ – راهنمای جامع تشخیص و ترید در بازارهای مالی