تورم اقتصادی چیست؟ — علت، انواع و پیامدها به زبان ساده

تورم یکی از مباحث مهم در اقتصاد کلان است که فارغ از دلایل بوجود آورنده آن، میتواند تاثیر قابلتوجهی بر سطح زندگی تمامی افراد در یک اقتصاد داشته باشد. در این نوشتار، به تعریف تورم به عنوان یک پدیده اقتصادی-اجتماعی میپردازیم و انواع و پیامدهای آن را بررسی میکنیم.

تورم چیست ؟

«تورم» (Inflation) در واقع کاهش قدرت خرید واحد پولی معین در طی زمان است. افزایش سطح کلی قیمتها که عموماً به صورت درصدی بیان میشود، به معنی این است با واحد پولی یکسان میتوان میزان کمتری خرید کرد. از آنجاییکه، تورم به معنی تغییر سطح قیمتهاست، در اقتصاد تهاتری، تورم تعریف نمیشود. معنی رایج تورم به افزایش سطح قیمتها اشاره میکند حالآنکه، در اقتصاد امکان رخ دادن تورم منفی نیز وجود دارد. تورم منفی به افزایش قدرت خرید و کاهش سطح قیمتها اشاره میکند.

یکی از بارزترین مثالهای Inflation را میتوان در قیمت شیر در ایالات متحده آمریکا مشاهده کرد. برای مثال، در سال ۱۹۱۳ میلادی، در این کشور، هزینه یک گالن شیر معادل ۳۶ سنت بوده است. ۱۰۰ سال بعد در سال ۲۰۱۳ میلادی هزینه یک گالن شیر برابر ۳ دلار و ۵۳ سنت یا به عبارتی ۳۵۳ سنت بوده که نشاندهنده ۱۰ برابر شدن قیمت است.

این افزایش قیمت شیر به علت نایاب شدن آن یا گرانتر شدن فرایند تهیه آن نیست. در حقیقت خلاف این ماجرا اتفاق افتاده است. این قیمت نشاندهنده کاهش تدریجی در ارزش پول به عنوان پیامد تورم به شمار میرود. درواقع، با وجود تورم، باید در محاسبات انجام شده جهت سرمایهگذاری به ارزش زمانی پول، توجه شود.

نقاط مثبت و منفی تورم چیست؟

تورم تبعات منفی زیادی برای اقتصادها دارد. زمانی که دستمزد نیروی کار با نرخ تورم قیمتهای خردهفروشی همخوانی نداشته باشد، قدرت خرید دستمزدها و به تبع آن قدرت خرید نیرویکار، کاهش پیدا میکند. این چالشی قابل توجه برای خانوادههایی با درآمد پایین به شمار میرود زیرا برای آنها هر افزایش قیمتی میتواند پیامدهای دامنگیری به همراه داشته باشد. به علاوه، در ادامه افزایش قیمت کالاها، تقاضای نیرویکار برای افزایش دستمزد، منجر به افزایش هزینه نیرویکار میشود که به کاهش یافتن سود کسب شده توسط بنگاههای اقتصادی-کسبوکارها- میانجامد. تمام این اثرات ناشی از تورم میتوانند نااطمینانی در اقتصاد بوجود بیاورند که منجر به کاهش سرمایهگذاری کارآفرینان میشود.

بااینحال، تورم همیشه هم نامطلوب به شمار نمیرود. در واقع، در یک اقتصاد تقریباً سالم، به درجه ثابتی از تورم نیاز است. با اینکه اقتصاددانان باور دارند که تورم بالا یک خطر غیرقابل چشمپوشی است، تورم پایین نیز میتواند مضر باشد. همانطور که تورم بالا میتواند منجر به بالا رفتن دائمی نرخ بهره شود. این نرخ بهرهها میتوانند توانایی بانک مرکزی را در افزایش قدرت اقتصاد در دوران سخت محدود کنند و این منجر به رکودهای طولانی و عمیق میشود.

انواع تورم چه هستند؟

اقتصاددانان برای مطالعه و یافتن راهحل بهتر برای تورمهای ایجاد شده، آنها را بر حسب علل بوجود آورنده به چند دسته تقسیمبندی میکنند.

- تورم ناشی از فشار تقاضا

- تورم ناشی از فشار هزینه

- تورم ساختاری

تورم ناشی از فشار تقاضا

«تورم ناشی از فشار تقاضا» (Demand-Pull inflation) با افزایش عرضه پول بوجود میآید و به عنوان محرکهای برای افزایش تقاضای کالا و خدمات در اقتصاد عمل میکند. در این حالت، سرعت افزایش تقاضا برای کالاها و خدمات بیشتر از میزان ظرفیت تولیدی اقتصاد است. بنابراین، مازاد تقاضا موجب افزایش سطح قیمتها و تورم میشود. در این زمان چون پول بیشتری در دسترس افراد است، آنها بیشتر خرج میکنند و فاصلهای بین تقاضا و عرضه ایجاد میشود که پیامد تقاضای بیشتر و عرضه با انعطاف کمتر به شمار میرود.

تورم ناشی از فشار هزینه

زمانی که سطح کلی قیمتها به علت افزایش هزینه دستمزد و مواد اولیه افزایش یابد، «تورم ناشی از فشار هزینه» (Cost-Push inflation) رخ میدهد. هزینه بالای تولید میتواند منجر به کاهش عرضه کل در اقتصاد شود. از آنجاییکه، تغییری در تقاضا بوجود نیامده است، افزایش قیمت در محصولات به مصرفکنندگان منتقل میشود و تورم ناشی از فشار هزینه بوجود میآید.

تورم ساختاری

«تورم ساختاری» (Built-In inflation) ناشی از «انتظارات تطبیقی» (Adaptive Expectations) است. یعنی افراد انتظار دارند که نرخ تورم فعلی در آینده نیز ادامه داشته باشد. زمانی که قیمت کالاها و خدمات افزایش پیدا میکند، نیروی کار و سایر افراد این انتظار را دارند که این افزایش قیمت با نرخ یکسانی در آینده ادامه داشته باشد. در نتیجه، افراد تقاضای دستمزد و هزینه بیشتری میکنند تا بتوانند استاندارد سطح زندگی خود را حفظ کنند. این افزایش دستمزد باعث افزایش هزینه کالاها و خدمات خواهد شد، این افزایش دستمزد و قیمت تا زمانی که یکی از این عوامل دیگری را تحریک کند، ادامه پیدا میکنند.

انواع تورم بر حسب سرعت پیشروی چه هستند؟

تورم را بر حسب سرعت آن نیز به دستهها متفاوتی تقسیم میکنند. علاوه بر دستهبندی زیر، طبقهبندی بخصوصی از تورم در داراییها و دستمزدها نیز وجود دارد.

- تورم خزنده

- تورم رونده

- تورم سواره

- ابرتورم

تورم خزنده

«تورم خزنده» (Creeping Inflation) یا Inflation خفیف زمانی بوجود میآید که افزایش قیمت سالانه به اندازه ۳ درصد یا کمتر از آن باشد. طبق گزارش بانک مرکزی آمریکا، افزایش دو درصدی یا کمتر سطح قیمتها به نفع رشد اقتصادی است. اینگونه مصرفکنندگان فکر میکنند که قیمتها در آینده افزایش خواهند یافت، در نتیجه، آنها تقاضای خود را بیشتر خواهند کرد.

در واقع، مصرفکنندگان در این زمان به خریداری کالاها می پردازند تا در آینده با قیمتهای بالاتر مواجه نشوند. به اینصورت، Inflation خزنده موجب رونق اقتصادی خواهد شد. به همین دلیل-به عنوان مثال- بانک مرکزی ایالات متحده آمریکا نرخ تورم سالیانه هدف خود را ۲ درصد قرار میدهد.

تورم رونده

«تورم رونده» (Walking Inflation) قویتر یا مخربتر است و سالیانه اعدادی بین ۳ تا ۱۰ درصد را اختیار میکند. این Inflation برای کشورها مضر به شمار میرود زیرا آن را تحت فشار رشد اقتصادی میگذارد. در این زمان، مردم به خرید بیشاز حد مایحتاج مورد نیاز میپردازند تا مجبور نشوند برای خرید آنها در آینده پول بیشتری پرداخت کنند. این افزایش خرید حتی تقاضا را بیش از پیش افزایش میدهد و عرضهکنندگان قادر به تامین مازاد تقاضا نخواهند بود. همچنین، دستمزدها نیز کافی نخواهند بود. در نتیجه، بخش زیادی از مردم دسترسی خود را به کالاها و خدمات ضروری به علت هزینه بالای آنها از دست میدهند.

تورم سواره

تورم سواره (Galloping Inflation) زمانی رخ میدهد که نرخ Inflation ده درصد یا بیشتر باشد. در اینزمان، اقتصاد، ضعیف میشود و ارزش پول تا حدی کاهش پیدا میکند که نیروی کار و کسبو کارها در تامین نیازهای خود به مشکل برمیخورند. با وجود تورم سواره، سرمایهگذاران از سرمایهگذاری در کشور خودداری و سرمایههای خود را-که به شدت هم به آنها نیاز است-خارج میکنند. اقتصاد بیثبات میشود و مسئولان حکومتی اعتبار خود را از دست میدهند. بهتر است که از وقوع تورم Inflation سواره به هر قیمتی جلوگیری شود.

ابرتورم

«ابر تورم» (Hyperinflation) افزایش قیمت سریع، گسترده و خارج از کنترل در اقتصاد به شمار میرود. در حالیکه Inflation به افزایش قیمت در اقتصاد اشاره میکند، ابر تورم بیانگر افزایش سریع تورم و در حد بیش از ۵۰ درصد در ماه است.

بهترین مثال برای ابر تورم آلمان در دهه ۱۹۲۰ میلادی است. بعد از جنگ جهانی اول، سایر کشورها در پی جبران غرامت جنگی بودند و آلمانها را از پرداخت این غرامتها در واحد پولی خود منع کردند. در جهت حل این مشکل، دولت آلمان پول بیشتری چاپ کرد تا موفق به خریداری ارز خارجی شود. این سیاست پولی خیلی سریع ارزش مارک آلمان را کاهش داد و Hyperinflation را بوجود آورد.

با اینکه Hyperinflation پدیده نادری در اقتصادهای توسعه یافته به شمار میرود اما در طی تاریخ در کشورهایی مانند چین، آلمان، روسیه، مجارستان و آرژانتین رخ داده است. احتمال وقوع Hyperinflation در زمان جنگ و آشفتگی اقتصادی در بخش تولیدکننده اقتصاد همزمان با چاپ زیاد پول توسط بانک مرکزی بالاست.

متداول ترین شاخصهای سنجش تورم چه هستند؟

از متداولترین شاخصهای بکارگرفته شده برای اندازهگیری Inflation میتوان به «شاخص قیمت مصرفکننده» (Consumer Price Index | CPI)، «شاخص قیمت عمدهفروشی» (Wholesale Price Index | WPI) و «شاخص قیمت تولیدکننده» (Producer Price Index | PPI) اشاره کرد.

شاخص قیمت مصرفکننده چیست؟

شاخص قیمت مصرفکننده معیاری برای سنجش میانگین وزنی قیمت کالاها و خدمات در سبد مصرفی مصرفکننده است. از این کالاها و خدمات میتوان به هزینه حملونقل، مواد خوراکی و خدمات درمانی اشاره کرد. این شاخص با در نظر گرفتن تغییرات قیمت در هر مورد معین قرار گرفته در این سبد و میانگینگیری از آنها محاسبه میشود. از تغییرات مشاهده شده در CPI برای تخمین تغییرات قیمتی مرتبط با هزینه معاش (سطح زندگی) بهره گرفته میشود. CPI یکی از متداول ترین شاخصها برای شناسایی دورههای تورم است.

شاخص قیمت عمده فروشی چیست؟

شاخصی است که تغییرات بوجود آمده در قیمت کالاها را پیش از ورود به مرحله خردهفروشی میسنجد. این شاخص به کالاهای به فروش رسیده در مقیاس کلان، اشاره میکند. این کالاها بجای معامله بین مشتریان نهایی، بین کسبوکارها بفروش میرسند. WPI نیز نشاندهنده میانگین تغییرات قیمتی کالاهاست و آنرا به عنوان شاخصی از Inflation کلی در اقتصاد در نظر میگیرند. در سال ۱۹۷۸ میلادی، ایالات متحده آمریکا تصمیم گرفت که به جای WPI از شاخص PPI استفاده کند زیرا در آن به صورت جزئيتری به تغییرات قیمت توجه میشد.

شاخص قیمت تولیدکننده چیست؟

این شاخص، در واقع به گروهی از شاخصها اشاره میکند که میانگین متحرک در قیمت فروش را محاسبه و ارائه میکنند. PPI هزینهها را از دید صنایع تولیدکننده محصولات بررسی میکند. سازمان محاسبهکننده شاخص قیمت تولیدکننده دادههای PPI را به ۳ دسته صنعت، کالا و «تقاضای نهایی بر پایه کالا و تقاضای واسطهای بر پایه کالا» (Commodity-Based Final Demand-Intermediate Demand) یا (FD-ID) تقسیم میکند. همچنین، PPI به عنوان ابزاری برای تنظیم قیمت در توافقنامههای بلندمدت قیمتگذاری بکار میرود.

تورم برای چه کسانی مفید است؟

Inflation برای کسانی مفید است که واحد پولی خود را به دارایی تبدیل کردهاند. برای مثال کسانی که به خریداری املاک و.... پرداختهاند کمترین میزان آسیب را از افزایش قیمتها متحمل میشوند. افرادی که پول خود را به صورت نقد نگهداری میکنند و نقدینگی اموال آنها بالاست بیشترین ضرر را از تورم و افزایش قیمتها میبینند زیرا ارزش منابع مالی آنها کاهش مییابد.

آیا وجود تورم برای پویایی اقتصاد ضروری است ؟

به صورت نظری وجود حد معینی از Inflation در اقتصاد ضروری است تا شهروندان را تشویق به خرج کردن به جای پسانداز کردن کند. این امر موجب به افزایش رشد اقتصادی میشود.

علت تورم چیست ؟

یکی از بدیهیترین علل بوجود آمدن تورم، افزایش حجم پول است. البته عوامل متعددی میتوانند به افزایش میزان عرضه پول بپردازند. عرضه پول میتواند به سادگی از طریق چاپ اسکناس بدون پشتوانه توسط دولت افزایش یابد. از علل بوجود آورنده تورم میتوان به افزایش مخارج عمومی و کسری بودجه دولت، افزایش سرعت گردش پول، رشد جمعیت، احتکار، کمبود حقیقی، صادرات، اتحادیههای کارگری و کاهش مالیات اشاره کرد.

افزایش مخارج عمومی

در اقتصادهای امروزی مخارج دولت بخش مهمی از مخارج کل را تشکیل میدهد. این مورد همچنین یکی از عوامل تشکیل دهنده تقاضای کل است. عموماً در اقتصادهای کمتر توسعهیافته، مخارج دولت افزایش مییابد و فشار تورمی بر اقتصاد ایجاد میکند. زمانهایی وجود دارد که مخارج دولت از میزان مالیات جمعآوری شده بیشتر میشود. در این زمان دولت به دنبال راههای جایگزین برای رفع کسری بودجه خود خواهد بود و یکی از این راهها چاپ پول است که فشار تورمی بر اقتصاد وارد میکند.

افزایش سرعت گردش پول

در اقتصاد کل حجم پول بدست آمده از ضرب سرعت گردش پول در میزان پول عرضه شده توسط دولت بدست میاید. وقتی اقتصاد در دوره رونق قرار دارد، مردم پول بیشتری خرج میکنند و سرعت گردش پول بیشتر است و این باعث افزایش فشار تورمی میشود.

رشد جمعیت

با افزایش جمعیت تقاضای کل در بازار افزایش پیدا میکند و Inflation بیشتر میشود.

احتکار

«احتکار» (Hoarding) به معنی گردآوری کالاها و عدم عرضه آنها به بازار است. احتکار باعث بوجودآمدن اضافه تقاضای مصنوعی در اقتصاد میشود که تورم را بوجود میاورد.

کمبود حقیقی

این امکان وجود دارد که در زمانهای مخصوصی عرضه عوامل تاثیرگذار در تولید با کاهش مواجه شود، به نحوی که تاثیر قابلتوجهی بر تولید داشته باشد. در نتیجه عرضه کمتر از تقاضا خواهد بود که منجر به افزایش قیمت و تورم خواهد شد.

صادرات

در یک اقتصاد باید کل تولیدات توانایی تامین نیازهای داخلی و خارجی را داشته باشد. اگر این اتفاق نیفتد، Inflation بوجود خواهد آمد.

اتحادیههای کارگری

«اتحادیههای کارگری» (Trade Unions) به نفع نیروی کار عمل میکنند. زمانی که قیمتها افزایش پیدا میکنند این اتحادیهها درخواست افزایش حقوق برای نیروی کار را دارند. این مورد باعث افزایش هزینه تولید و افزایش قیمت کالاهای تولیدشده میشوند.

کاهش مالیات

عموماً، مالیاتها با گذر زمان افزایش پیدا میکنند. در زمانهایی، دولتها به دلایل سیاسی مالیاتها را کاهش میدهند تا محبوبیت خود را در میان شهروندان افزایش دهند. این عمل موجب افزایش مطلوبیت شهروندان میشود و آنها پول بیشتری خرج خواهند کرد. در نتیجه، Inflation بوجود خواهد آمد.

ریسک تورم چیست؟

«ریسک تورم» (Inflation Risk) که تحت عنوان «ریسک قدرت خرید» (Purchasing Power Risk) نیز شناخته میشود، در واقع به این میپردازد که ممکن است پول بدستآمده از سرمایهگذاری، ارزش آتی خود را به دلیل تغییرات بوجود آمده توسط Inflation در قدرت خرید از دست بدهد.

ارتباط نقدینگی و تورم

اگر افزایش بوجود آمده در میزان پول عرضه شده بیشتر از میزان رشد حقیقی نهادهها باشد، تورم ایجاد خواهد شد زیرا پول بیشتری در جستجو میزان یکسانی از کالاها خواهد بود. درنتیجه، افزایش تقاضا باعث میشود که بنگاههای تولیدی قیمت کالاهای خود را افزایش دهند. اگر میزان عرضه پول افزایش یافته در نرخی برابر با میزان نهادههای حقیقی رشد کند، معمولاً قیمتها یکسان باقی خواهند ماند.

چرا همیشه افزایش عرضه پول منجر به تورم نمیشود؟

به دلایلی که در ادامه به صورت تفصیلی بیان میکنیم، ممکن است افزایش عرضه پول تورم ایجاد نکند.

- برابری رشد ستانده حقیقی با میزان عرضه پول

- دشواری اندازهگیری عرضه پول

- سرعت گردش پول

- دیدگاه کینزی و تله نقدینگی

برابری رشد ستانده حقیقی با میزان عرضه پول

همانطور که بالاتر بیان کردیم، تورم زمانی بوجود میاید که میزان عرضه پول افزایش یافته اما میزان ستاندههای حقیقی اقتصاد تغییری نکرده باشد.

دشواری اندازهگیری عرضه پول

در بعضی اوقات، اندازهگیری عرضه پول به علت تغییر مداوم آن، دشوار به شمار میرود. افزایش قابلتوجه در عرضه پول، اغلب به علت تغییر روشهای نگهداری پول توسط مردم است.

سرعت گردش پول

$$M$$ × $$V$$ = $$P$$ × $$Q$$

در رابطه بالا:

- «M»= میزان «عرضه پول» (Money Supply)

- «V»= «سرعت» (Velocity) پول در گردش

- «P»= سطح کلی «قیمت» (Price)

- «Q»= «مقدار» (Quantity)

نظریه مقداری پول بر این بنا شده که افزایش در $$P$$، $$M$$ را نیز افزایش خواهد داد. اگر چه این فرض، سرعت گردش پول و $$Q$$ را ثابت در نظر میگیرد. در واقعیت، همه چیز به سادگی این نظریه نیست و ممکن است تغییراتی در سرعت گردش پول بوجود بیاید. مثال خوب از این مورد اقتصادی است که رکود را تجربه میکند. در این زمان، امکان دارد، حجم پول ۵ درصد افزایش پیدا کند، با اینحال، انتقال پول کاهش پیدا کرده و سرعت آن کم شده است. این پدیده، توضیح میدهد که چرا افزایش عرضه پول در بین سالهای ۲۰۰۹ تا ۲۰۱۶ میلادی منجر به تورم نشد.

دیدگاه کینزی و تله نقدینگی

در رکود، ظرفیت اضافه در اقتصاد بوجود میاید. در نتیجه، افزایش عرضه پول صرفاً به بکارگیری منابع استفادهنشده در اقتصاد کمک میکند. بنابراین، در رکود، احتمال ایجاد شدن Inflation با افزایش عرضه پول، اندک است.

در تله نقدینگی نرخ بهره به صفر میرسد اما انگیزه پسانداز کردن افراد را کاهش نمییابد. در این وضعیت، سرعت گردش پول کاهش پیدا میکند و ممکن است Deflation رخ دهد. افزایش عرضه پول الزاماً تورم به وجود نمیآورد.

تعریف تورم طبق نظر پولیون

طبق نظر پولیون، در صورت سریعتر بودن عرضه پول از نرخ رشد درآمد، تورم بوجود میآید. همانطور که بیان کردیم اگر عرضه پولی به صورت همزمان با ستاندههای حقیقی اقتصاد رشد کند، این تورم بوجود نخواهد آمد. طبق نظر «میلتون فریدمن» (Milton Friedman)-یکی از پیشروان پولگرایی- تورم همیشه و همهجا یک پدیده پولی است.

مثالی از محاسبه تورم با توجه به عرضه پول

اگر کل عرضه پولی اولیه ۱۰۰۰ واحد و سرعت گردش پول ۵ باشد، میزان نهادههای اقتصادی یا $$Q$$ برابر ۵۰۰۰ واحد خواهد بود.

1000 × 5 = ۵۰۰۰ × $$P$$

در نتیجه، $$P$$ برابر یک خواهد بود. اگر عرضه پول دو برابر شود، معادله به شکل زیر تغییر خواهد کرد.

۲۰۰۰ × ۵ =5000 × $$P$$

بنابراین، $$P$$ برابر ۲ خواهد بود.

میلتون فریدمن پیشبینی کرد که ۹ تا ۱۰ ماه طول میکشد تا عرضه افزایشیافته منجر به افزایش در میزان نهادهها شود. همچنین، فریدمن تاکید زیادی بر نقش «انتظارات قیمتی» (Price Expectations) داشت. به عقیده فریدمن، اگر انتظاری برای تورم بالاتر وجود داشته باشد، این پیشبینی به وقوع میپیوندد. نیرویکار نیز با تقاضای دستمزد بیشتر برای تامین هزینههای رو به افزایش خود تلاش میکند. همچنین، شرکتها-بنگاههای اقتصادی- قیمتهارا افزایش خواهند داد تا موفق به پرداخت حقوق نیروی کار شوند. در این زمان سیاستهای پولی سختگیرانه میتواند انتظارات را کاهش دهد.

بعد از یکسال دیگر میزان نهادههای حقیقی اقتصاد به تعادل اولیه میرسید و موجب میشد که قیمتها برای توازن با افزایش بوجود آمده در عرضه پول، افزایش پیدا کنند. نظریه پولگرایی به علت تورم در حال افزایش در دهه ۱۹۷۰ میلادی، بیشتر شناخته شد. در ابتدای دهه ۱۹۸۰ میلادی آمریکا و انگلستان از سیاستهای پولی بکارگرفته شده، نتایج متفاوتی بدست آوردند.

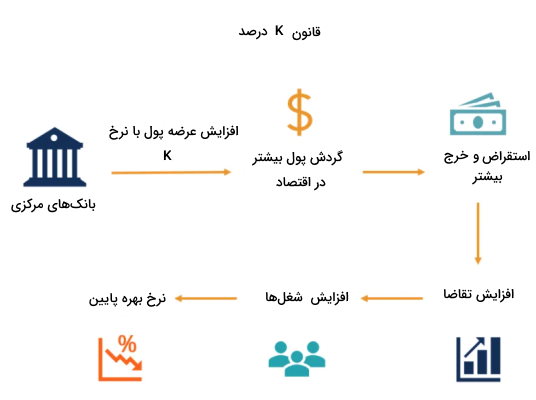

قانون K درصد فریدمن چیست ؟

میلتون فریدمن عقیده داشت که عرضه پول باید با درصد ثابت $$K$$ هرسال افزایش پیدا کند. این میزان افزایش باید با توجه به عوامل نهادی تعیین شود و مستقل از سیاستهای سیاستگذاران باشد. فریدمن باور داشت که این قانون از بوجود آمدن Deflation به صورت افراطی (کاهش عرضه پول و یا رکود بزرگ) و Inflation شدید جلوگیری خواهد کرد. این قانون به کسبوکارها انتظار دقیقی میدهد از اینکه چه بر سر تورم و عرضه پولی خواهد آمد.

با توجه به افزایش عرضه پول، مصرفکنندگان پول بیشتری خواهند داشت و در نتیجه پول بیشتری برای تهیه کالاها خرج خواهند کرد. این باعث میشود که نمودار تقاضای کل به سمت راست حرکت کند. در این زمان شرکت ها نهاده خود را افزایش میدهند و میزان داده حقیقی افزایش پیدا میکند. در این هنگام، میزان ستانده ملی از حد تعادل بیشتر میشود و یک حد تورمی بوجود میاید.

شرکتها نیاز به استخدام نیروی کار بیشتری خواهند داشت. در نتیجه، دستمزدها افزایش پیدا میکند که منجر به افزایش هزینهها و قیمتها میشود. در ابتدا، نیروی کار موافقت میکند که ساعتهای بیشتری کار کند زیرا در میزان اسمی دستمزد افزایش مشاهده میکند. با افزایش قیمتها، قدرت خرید پول کاهش پیدا میکند.

بعلاوه، نیروی کار به این نتیجه میرسد که افزایش میزان اسمی حقوقی برابر با بیشتر شدن میزان حقیقی آن نیست. پس آنها برای تولید ستاندههای بیشتر درخواست حقوق اسمی بیشتری میکنند تا بتوانند با وجود افزایش قیمتها از پس هزینههای خود بربیایند. اقتصاد به نقطه تعادلی ستانده بازگشته اما این تعادل در سطح قیمت بالاتری حاصل شده است.

در نتیجه، میتوان گفت که افزایش در عرضه پول موجب افزایش در تقاضای کل میشود اما به علت حالت غیرکشسانی منحنی بلندمدت عرضه کل هیچ افزایشی در میزان ستانده حقیقی مشاهده نخواهد شد و تورم همچنان افزایش پیدا خواهد کرد. این تورم از نوع تورم فشار تقاضا به شمار میرود. پولگرایان عقیده دارند که در بلندمدت هیچ رابطهای بین تورم و بیکاری وجود ندارد و افزایش در میزان عرضه پول تنها جیدیپی اسمی و نه جیدی پی حقیقی را افزایش خواهد داد.

با توجه به بررسی نظریات پولگرایان بهتر است به نقدهای وارد بر آنها نیز بپردازیم. در عمل ممکن است رابطه بین عرضه پول و تورم بسیار ضعیف باشد. سرعت پول در گردش ثابت نیست ولی این امکان وجود دارد با توجه به اعتماد مردم، میزان استفاده از کارتهای اعتباری و کاهش در استفاده از اسکناس و ... تغییر کند.

نرخ تورم چیست و محاسبه آن چگونه است؟

نرخ تورم نشاندهنده افزایش قیمت در یک دوره زمانی معین است که به درصد بیان میشود. برای اطاعات بیشتر پیرامون نحوه محاسبه نرخ تورم به مطلبی که «مجله فرادرس» قبلاً در این رابطه تهیه کرده مراجعه کنید.

پیامدهای تورم چه هستند؟

در ادامه به بررسی رایجترین پیامدهای تورم میپردازیم. دلایل بوجود آمدن هرکدام از موارد زیر در این مطلب شرح داده شده است.

- از بین بردن قدرت خرید

- تشویق به سرمایهگذاری و خرج کردن بیشتر

- ایجاد تورم بیشتر

- تاثیر بر هزینه استقراض

- تاثیر بر نرخ بیکاری

- تاثیر بر رشد اقتصادی

- تاثیر بر واحد پولی

رکود تورمی چیست؟

اقتصاددانان از اصطلاح «رکود تورمی» (Stagflation) برای تشریح وضعیتی استفاده میکنند که در آن علاوه بر تورم رشد اقتصادی راکد یا بسیار کند و نرخ بیکاری به صورت نسبی بسیار بالاست. سیاستگذاران اقتصادی در سراسر جهان سعی میکنند تحت هر شرایطی از وقوع رکود تورمی جلوگیری کنند. با وجود رکود تورمی، شهروندان همزمان تورم و بیکاری را با یکدیگر تجربه خواهند کرد. نرخ بیکاری بالا، موجب کاهش بیشتر رشد اقتصادی کشور میشود. واژه رکود تورمی اولین بار در انگلستان توسط «لین ملکود» (Iain Macleod) در دهه ۱۹۶۰ میلادی استفاده شد.

در دهه ۱۹۷۰ میلادی زمانی که قیمت نفت افزایش پیدا کرده بود کشورهای زیادی در سراسر جهان رکود تورمی را تجربه کردند. از ۲ نظریه کلی پیرامون بوجود آمدن رکود تورمی بهره گرفته میشود. یکی از این نظریهها بیان میکند که این پدیده اقتصادی زمانی رخ میدهد که افزایش ناگهانی در قیمت نفت رخ دهد و موجب کاهش ظرفیت تولیدی اقتصادی شود. در این زمان هزینههای حمل و نقل، تولید محصولات و رساندن آنها به مغازهها افزایش پیدا میکند و قیمتها نیز در نتیجه تعدیل نیروهای کاری بیشتر افزایش مییابند.

معرفی فیلم های آموزش اقتصاد

فرادرس به صورت جامع و مفصل به آموزشهای حوزه اقتصاد و نرمافزارهای علوم اقتصادی پرداخته است. این آموزشها با کمک اساتید مجرب تهیه شدهاند و میتوانند شروع خوبی برای یادگیری یا افزایش مهارت را برای متقاضیان رقم بزنند. در ادامه به معرفی برخی از این عناوین میپردازیم.

- آموزش اقتصاد خرد: این دوره آموزشی ۴ ساعت و ۲۶ دقیقه است و ۵ مبحث از مهمترین مطالب اقتصاد خرد را پوشش میدهد. دوره پیشرو برای دانشجویان رشته های مدیریت، اقتصاد و حسابداری و علاقهمندان به مباحث اقتصاد خرد مناسب به شمار میرود. برای مشاهده فیلم آموزش اقتصاد خرد +کلیک کنید.

- آموزش مقدماتی اقتصاد کلان: این دوره ۶ ساعته در ۷ درس تدوین شده و پیشنیاز آن آموزش اقتصاد خرد است. جهت مشاهده فیلم اموزش مقدماتی اقتصاد کلان +کلیک کنید.

- آموزش اقتصاد خرد و کلان (حل نمونه سئوالات کنکور ارشد ۹۰ الی ۹۷): آموزش حاضر در ۳ ساعت و ۸ درس تدوین شده است. مخاطب اصلی این آموزش دانشجویان رشته مدیریت هستند اما مشاهده آن برای سایر علاقهمندان به مباحث اقتصاد خرد و کلان خالی از لطف نخواهد بود. برای مشاهده فیلم آموزش اقتصاد خرد و کلان (حل نمونه سئوالات کنکور ارشد ۹۰ الی ۹۷) +کلیک کنید.

- آموزش مباحث منتخب اقتصاد کلان پیشرفته: آموزش پیشرو در ۶ درس و ۳ ساعت به بررسی مهمترین سرفصلهای اقتصاد کلان پرداخته است. برای مشاهده فیلم آموزش مباحث منتخب اقتصاد کلان پیشرفته +کلیک کنید.

تورم پنهان چیست؟

«تورم پنهان» (Hidden Inflation) یا (Undetected Inflation) به وضعیتی اشاره میکند که در آن قدرت خرید پول کاهش پیدا کرده اما تولیدکنندگان همچنان قیمتهای یکسانی را برای کالاهای خود درج میکنند اما این کالاها با مواد اولیهای کمکیفیتتر تولید میشوند.

تورمزدایی چیست؟

«تورمزدایی» (Disinflation) همان کاهش موقتی سرعت تورم قیمت است. از این اصطلاح برای توصیف زمانهایی استفاده میشود که نرخ تورم به صورت حاشیهای در کوتاهمدت کاهش پیدا میکند. برخلاف Inflation و Deflation که به جهت قیمتها اشاره میکنند، Disinflation میزان تغییر در نرخ تورم را بررسی میکند. در یک اقتصاد سالم، به میزانی از Disinflation نیاز است، زیرا نشاندهنده انقباض اقتصادی است و از افزایش بیش از حد قیمتها جلوگیری میکند.

Deflation نشاندهنده نرخ رشد منفی برای مثال -۱٪ است، درحالیکه Disinflation بیانگر تغییرات در نرخ تورم است برای مثال ۳٪ در یکسال و ۲٪ در سال بعد است. Disinflation را مخالف «بازآوری تورم» (Reflation) در نظر میگیرند. Reflation به وضعیتی اطلاق میشود که دولت برای تحریک اقتصاد عرضه پول را افزایش میدهد.

عوامل بوجود آورنده Disinflation

عومل متعددی ممکن است موجب بوجودآمدن Disinflation در اقتصاد شوند. اگر بانک مرکزی سیاست پولی انقباضی اجرا کند و دولت تعدادی از داراییهای خود را بفروشد، عرضه پول در اقتصاد کاهش خواهد یافت و تاثیری «ضد تورمی» (Disinflationary) خواهد داشت. به صورت مشابه، انقباض در چرخه تجاری یا رکود ممکن است به Disinflation بینجامد. برای مثال، ممکن است کسبوکارها تصمیمبگیرند قیمتها را کاهش دهند تا سهم بیشتری از بازار را در اختیار داشته باشند که این منجر به Disinflation خواهد شد.

تفاوت Inflation با تورم منفی در چیست؟

«تورم منفی» (Deflation) زمانی رخ میدهد که عرضه کالاها و خدمات بیشتر از تقاضا برای آنهاست و عموماً به این علت رخ میدهد که مصرفکنندگان پول و اعتبار کمتری در مقایسه با گذشته داشتهاند. این باعث میشود که قیمتها برای کالاها و خدمات مصرفی کاهش یابد. نمونه مناسبی از Deflation رکود بزرگ است که در آن قیمت کالاها به علت عدم دسترسی افراد به منابع مالی کاهش یافت. افراد به علت بیکاری سقوط بازار سهام و عوامل دیگر به پول و اعتبار دسترسی نداشتند.

بررسی ارتباط بین تورم و جیدیپی

جی دی پی یکی از مهمترین ارقام در اقتصاد به شمار میرود و به ۳ روش قدرت در یک اقتصاد را شرح میدهد.

- ارزش هر محصولی که در کشور تولید میشود.

- ارزش هر کالایی که در کشور خریداری میشود به علاوه خالص صادرات به سایر کشورها.

- درآمد تمام افراد و کسبوکارها در درون کشور.

این ۳ مورد یکسان هستند زیرا تمام محصولاتی که خریداری میشوند باید ابتدا تولید و سپس فروخته شوند. سپس، از طریق فروش محصولات و خدمات، ما درآمد کسب میکنیم. در نتیجه، میزان کل تولید، میزان کل خرید و میزان کل درآمد برای تمام کشور، یکسان است. جیدیپی به ما می گوید که عملکرد ما به عنوان یک ملت چگونه است. اگر جیدیپی در حال افزایش باشد، به این معنی است که درآمدها در حال افزایش هستند و مصرفکنندگان بیشتر خریداری میکنند. همه اینها به معنی یک اقتصاد قویتر است.

بانک مرکزی چگونه میتواند تورم را کنترل کند؟

با اینکه بانک مرکزی میتواند با چاپ اسکناس میزان پول عرضه شده را افزایش دهد اما با اینکار نرخ تورم افزایش خواهد یافت. نرخ تورم بیشتر، نرخ بالاتر بهره را به همراه خواهد داشت و اقتصاد را کند میکند. اگر بانک مرکزی در اجرای سیاستهای اقتصادی قوی عمل نکند، نرخ Inflation افزایش خواهد یافت اما نرخ رشد جیدیپی زیاد نمیشود. در دهه ۱۹۷۰ میلادی ایالات متحده آمریکا این مورد را تجربه کرد. یعنی تورم افزایش یافت اما نرخ رشد اقتصادی کند شد. همانطور که، تورم بالا برای اقتصاد مضر است، تورم پایین نیز مضر به شمار میرود زیرا منجر به پایین آمدن نرخ بهره میشود.

سیاستهای اقتصادی برای کاهش تورم چه هستند؟

یکی از راههای کاهش تورم توسط دولتها اعمال سیاستهای انقباضی پولی است. در واقع دولتها میتوانند با کاهش قیمت اوراق قرضه دولتی و افزایش نرخ بهره بانکی این کار را انجام دهند. این عمل موجب میشود که میزان تقاضا برای خرج کردن کمتر شود زیرا پول کمتری در دسترس خواهد بود. ۳ ابزار اصلی برای اعمال سیاستهای انقباضی وجود دارد که در ادامه آنها را بیان میکنیم.

افزایش نرخ بهره

اولین راه، افزایش نرخ بهره از طریق بانک مرکزی است. این نرخی است که بانک به اندازه آن از دولت قرض میگیرد. برای اینکه بانک مرکزی بتواند پول خلق کند، باید این پول را با نرخ بالاتری وام دهد. زمانی که بانک مرکزی نرخ بهره را افزایش میدهد، سایر بانکها (بانکهای تجاری) نیز ملزم به افزایش نرخ بهره خود میشوند.

هنگامی که این اتفاق بیفتد، افراد کمتری به وامگرفتن ترغیب میشوند زیرا هزینه آن افزایش یافته است و در مقایسه با قبل برای دریافت وام باید هزینه بیشتری پرداخت کنند. درنتیجه، مخارج و قیمتها کاهش پیدا میکنند و تورم کندتر میشود.

افزایش نرخ ذخیره اجباری

«نرخ دخیره اجباری» (Reserved Requirements Ratio) یا نرخ ذخیره قانونی میزان پولی است که بانکها باید نگهداری کنند تا امکان وام دادن به شهروندان را داشته باشند. هرچه این نرخ بالاتر باشد، میزان کمتری برای وام دادن به مشتریان باقی میماند. اگر شهروندان میزان پول کمتری در اختیار داشته باشند، مبلغ کمتری نیز خرج خواهند کرد.

کاهش عرضه پول

راه سوم این است که به صورت مستقیم یا غیر مستقیم عرضه پول بوسیله سیاستگذاریها کاهش یابد. از مثالهای این مورد میتوان به جمعآوری مبالغی که به دولت تعلق دارد و افزایش نرخ بهره اوراق قرضه اشاره کرد. در این صورت تعداد افراد بیشتری اوراق قرضه را خریداری میکنند. سیاست دومی، نرخ تبدیل ارز را به علت تقاضای بیشتر افزایش خواهد داد. در نتیجه، میزان واردات بالاتر خواهد رفت و صادرات کمتر خواهد شد. هردوی این سیاستها میزان پول در گردش را کاهش میدهند زیرا پول از بانکها، شرکتها و سرمایهگذاران جمعآوری خواهد شد و در دست دولت قرار خواهد گرفت.

رابطه بین تورم و بورس

بسیاری از افراد برای اینکه دارایی آنها در مواجهه با تورم ارزش خود را از دست ندهد، منابع مالی خود را وارد بازار سرمایه میکنند. رابطه بین تورم و میزان بدست آمده از سهام خیلی آشکار و شفاف نیست. در واقع، تورم به صورتهای گوناگونی بر بازار سهام تاثیر میگذارد. خرید سهام در بلندمدت روش خوبی بر کاستن از بیارزش شدن پول نقد است اما در کوتاه مدت امکان دارد تورم باعث کاهش قیمت سهام شود.

طبق یافتههای «فلدستاین» (Feldstein) زمانی که نرخ تورم به صورت مداوم بالا باشد، قیمت سهام نیز افزایش پیدا میکند. در مقابل، با افزایش نرخ «تورم انتظاری» (Expected Inflation)، قیمت سهام کاهش پیدا خواهد کرد. به صورت کلی بنظر میرسد که در دورههای تورمی، قیمت سهام نوسان بیشتری را تجربه میکند.

چگونه از تورم در امان بمانیم؟

همانطور که تا اینجا مطالعه کردهاید و میدانید، در کشوری با نرخ تورم مثبت ارزش پول در حال کاهش یافتن است و در صورتی که پول خود را به صورت نقد نگهداری کنید، منابع مالی شما سریعتر بیارزش میشوند. در اینزمان بهتر است منابع مالی خود را سرمایهگذاری کنید تا با دریافت نرخ سود، حداقل از ارزش پول شما کاسته نشود. برای اینکار باید نرخ بازدهی انواع سرمایهگذاریها، اوراق بهادار و سهام را بررسی کنید.

بسیاری از اقتصاددانان ممکن است سرمایهگذاری در زمینه املاک را به شما پیشنهاد کنند زیرا در اقتصادی که تورم مثبت دارد، قیمتها مدام در حال افزایش هستند. اگر شما اقدام به خریداری ملک کنیدِ ارزش آن پس از چند سال افزایش خواهد یافت و همچنین میتوانید در حین نگهداری آن به صورت همزمان ، آن را اجاره دهید و منبع درآمدی به آنصورت برای خود ایجاد کنید.

مثال تورم بوجود آمده از چاپ پول

همانطور که بالاتر بیان کردیم چاپ پول بدون پشتوانه یکی از راههای ایجادکننده تورم است. در ادامه به مثال کنفدراسیون ایالات متحده آمریکا در سالهای ۱۹۶۲ تا ۱۹۶۵ میلادی اشاره میکنیم. در طی جنگ داخلی، اتحادیه ایالات جنوبی متوجه کمبود منابع مالی خود شد زیرا تنها میتوانست ۴۶ درصد از هزینه جنگ را از طریق مالیات و اوراق قرضه تامین کند. این اتحادیه تصمیم به چاپ پول گرفت تا منابع مالی لازم برای تامین مهمات، لوازم و نیازهای سربازان را بیابد. از آنجاییکه، در طی جنگ میزان نهادههای تولیدی کاهش پیدا کرده بود، تورم ۷۰۰ درصدی در دو سال اولیه جنگ بوجود آمد و در انتهای جنگ به بیش از ۵۰۰۰ درصد رسید.

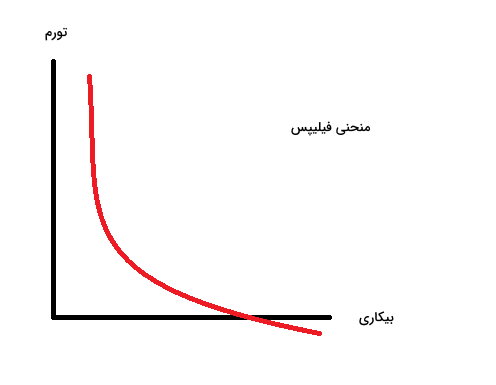

رابطه تورم و بیکاری

«منحنی فیلیپس» (Philips Curve) رابطه بین نرخ تورم و بیکاری را بررسی میکند. در واقع، منحنی فیلیپس مدعی معکوس بودن رابطه بین تورم و بیکاری است. یعنی زمانی که بیکاری افزایش پیدا میکند، تورم کاهش پیدا میکند. البته، این رابطه خطی نیست. منحنی فیلیپس در کوتاهمدت به شکل حرف «$$L$$» انگلیسی و نرخ بیکاری روی محور افقی و نرخ تورم روی محور عمودی مشخص شده است.

ایده اولیه منحنی فیلیپس در سال ۱۹۵۸ میلادی به مغز اقتصاددان آمریکایی «ویلیام فیلیپس» (A.W.Philips) خطور کرد. اودر مقاله اصلی خود به بررسی رابطه بین تغییرات در دستمزد نیروی کار و تغییرات در نرخ بیکاری در بریتانیای کبیر در سالهای ۱۸۶۱ تا ۱۹۵۷ میلادی پرداخت و رابطه معکوس و ثابتی بین آنها یافت. بنظر میآمد که این رابطه در بریتانیای کبیر و سایر کشورهای صنعتی برقرار باشد.

در سال ۱۹۶۰ میلادی، «پاول سموئلسون» (Paul Samuelson) و «رابرت سولو» (Robert Solow) این تحقیق را گسترش دادند تا به رابطه بین نرخ بیکاری و تورم برسند. از آنجاییکه، دستمزدها بخش زیادی از قیمتها را تشکیل میدهند، تورم (بجای تغییرات قیمتی) میتواند رابطه معکوسی با بیکاری داشته باشد.

نظریه منحنی فیلیپس به نظر ساده و قابل پیشبینی میرسید. دادههای دهه ۱۹۶۰ میلادی به صورت تقریباً خوبی نشاندهنده مبادله بین بیکاری و تورم است. منحنی فیلیپس سیاستهای اقتصادی احتمالی را نیز پیشنهاد میکند. از سیاستهای پولی و مالی میتوان به رسیدن سطوح بالای اشتغال همزمان با بالا بودن سطح قیمتها اشاره یا میتوان تورم پایین را همراه با بیکاری بالا تجربه کرد.

با اینحال، زمانی که دولتها تصمیم به استفاده از منحنی فیلیپس برای کنترل بیکاری و تورم گرفتند، این رابطه بهم خورد. دادههای سال ۱۹۷۰ میلادی و دادههای بعدی از روند کلاسیک منحنی فیلیپس پیروی نکردند. برای سالهای زیادی نرخ تورم و بیکاری بالاتر از حد پیشبینی شده توسط منحنی فیلیپس بودند، پدیدهای که رکود تورمی نامیده شد. در نهایت منحنی فیلیپس بدون ثبات شناخته و برای اهداف سیاسی ناکارآمد تشخیص داده شد.

تورم مزمن چیست؟

«تورم مزمن» (Chronic Inflation) یک پدیده اقتصادی است که زمانی رخ میدهد که کشوری در دورههای طولانیمدت-سالها یا دههها-تورم را تجربه کند. در کشورهایی با تورم مزمن، انتظارات تورمی نهادینه میشوند و کاهش نرخ Inflation بسیار دشوار خواهد بود زیرا فرایند کاهش تورم، برای مثال، کاهش دادن نرخ رشد عرضه پول منجر به بیکاری میشود. این پدیده تا زمانی رخ میدهد که انتظارات ضد تورمی با شرایط جدید تطبیق پیدا کنند.

تورم مزمن پدیدهای است که به قرن بیستم تعلق دارد. اولین بار «فیلیپ پازوس» (Felipe Pazos) در سال ۱۹۷۲ میلادی این پدیده را مشاهده کرد. تورم بالا تنها میتواند با چاپ پول کاغذی بدون پشتوانه برای مدت طولانی ماندگار باشد. قبل از جنگ جهانی دوم چاپ پول بدون پشتوانه پدیده نادری به شمار میرفت به جز در کشورهایی که تحت تاثیر جنگ قرار گرفته بودند.

در این کشورها چاپ اسکناس بدون پشتوانه تورم بالایی را در چند سال بوجود میاورد اما این وضعیت برای مدت طولانی ادامه نداشت. بیشتر اقتصاددانان عقیده دارند که برای اولینبار پدیده تورم مزمن در آمریکای لاتین و در ادامه جنگ جهانی دوم بوجود آمد و نتیجهای در بر داشت که آنرا «تورم لاتین» (Latin Inflation) نامیدند.

البته بعضی از اقتصاددانان باور دارند که تجربه فرانسه در سال ۱۹۲۰ میلادی اولین نمونه از تورم مزمن بوده است. اقتصاد ژاپن نیز در سالهای نزدیک به جنگ جهانی دوم ویژگیهایی داشت که بسیار شبیه به وضعیت تورم مزمن بود. «پولگرایان» (Monetarists) عقیده دارند که تورم مزمن در نتیجه رشد بی رویه عرضه پول ایجاد میشود.

نمونههای مشاهده شده از تورم مزمن در دنیای واقعی

در ادامه نمونههایی از بروز تورم مزمن-طولانیمدت-را در کشورها و تاریخهای متفاوت بررسی میکنیم. مطالعه تورم و راهحلهای برطرف کردن آن در کشورهای مختلف، به درک این پدیده اقتصادی-اجتماعی بیشتر کمک میکند.

آرژانتین

اقتصاد آرژانتین تاریخچه طولانی از تورمهای با نرخ بالا در بلندمدت داشته است. در سال ۱۹۸۹ میلادی، آرژانتین به علت سیاستهای نامناسب اقتصادی، تورم بالایی را در حد ۲۵۷ درصد تجربه کرد. این ابرتورم موجب بوجود آمدن اعتراضات و کودتاها شد و از محبوبیت دولت آن زمان در میان مردم کاست. این بحران ابرتورم در میانه انتخابات ریاست جمهوری رخ داد و به از دست دادن رایها توسط حزب دولت انجامید.

بلغارستان

در سال ۱۹۹۶ میلادی، اقتصاد بلغارستان به علت سیاستهای اقتصادی کُند و مدیریتنشده چندین دولت به صورت پیاپی، کمبود آرد و عملکرد غیر متمرکز و بیثبات سیستم بانکی سقوط کرد که تورم ۳۱۱ درصدی را به همراه داشت. در آن زمان ارزش واحد پول بلغارستان نزول کرد و نرخ مبادله آن با دلار به ۳۰۰۰ رسید.

چیلی

چیلی تورم طولانیمدت را برای بخش عمده قرن بیستم تجربه کرده است. چیلی برای اولین بار Inflation مزمن را در اواخر دهه ۱۹۳۰ میلادی و زمان آغاز کردن فرایند جانشینی واردات توسط دولت تجربه کرد. زمانی که قیمتها افزایش پیدا کردند و نرخ Inflation به ۸۴ درصد در سال ۱۹۵۵ میلادی رسید. بعد از کاهش سرعت افزایش قیمتها، در اواخر دهه ۱۹۵۰ و در زمان سالوادور آلنده تورم دوباره افزایش پیدا کرد و بین ۵۰۰ تا ۱۰۰۰ درصد در اواخر سال ۱۹۷۳ میلادی رسید.

در این زمان، نرخ تورم ماهانه برای یکماه به ۳۰ درصد رسید که بعضی آنرا ابر تورم در نظر میگیرند. در کودتای ۱۹۷۳ میلادی آلنده برکنار شد و دولتی ارتشی به رهبری آگوستو پینوشه روی کار آمد. سیاست اقتصادی بازار آزاد پینوشه در نهایت به Inflation مزمن پایان داد و باعث ثبات آن شد و برای اولین بار پس از ۴۵ سال تورمی تک رقمی بوجود آمد.

گینه

از اواخر دهه ۱۹۹۰ میلادی، گینه به صورت سالانه شاهد تورم بالای ۵۰ درصد بوده است، البته ماههای بسیاری با Inflation تک رقمی نیز وجود داشتهاند. در گینه، عوامل تاثیرگذار بر Inflation، عرضه مواد غذایی، توزیع آن و قیمتهای جهانی کالا به شمار میروند.

بیثباتی سیاسی نیز تاثیر زیادی در کاهش ارزش فرانک گینهای ایفا میکرد. زیرا در طی سالها کودتاها و اعتراضات زیادی پس از خلع ید لونسانا کنته-سیاستمدار اهل گینه-رخ داده است. بعضی از برنامههای مهاجرتی دولت و رشد اقتصادی به صورت مثبتی باعث ثبات نرخ Inflation شده و حتی باعث شده است که تورم از ۴۲٫۶ درصد در جولای ۲۰۰۵ میلادی به میانگین ۹٫۷ درصدی ماهیانه برسد.

اسرائيل

در این کشور تورم در دهه ۱۹۷۰ روند صعودی را در پیش گرفت و از ۱۳ درصد در سال ۱۹۷۱ میلادی به ۱۱۱ درصد در سال ۱۹۷۹ میلادی رسید. در سال ۱۹۸۰ میلادی، Inflation از ۱۳۳ درصد جهش کرد و به ۱۹۱ درصد در سال ۱۹۸۳ میلادی رسید. در سال ۱۹۸۴ میلادی، نرخ تورم به ۴۴۵ درصد رسید و ترس ۴ رقمی شدن Inflation در یک یا دو سال پس از آن بوجود آمد.

در سال ۱۹۸۵ میلادی، اسرائيل بوسیله قانون قیمتها را ثابت نگه داشت و برنامه ثابتسازی اقتصادی را پیاده کرد. در همانسال، Inflation بیش از نصف میزان قبلی خود کاهش یافت و به ۱۸۵ درصد رسید. در طی چند ماه، مسئولان ثبات قیمتی را از روی چند محصول برداشتند و برای محصولات دیگر این فرایند چند ماه دیگر طول کشید. در سال ۱۹۸۶ میلادی، Inflation در اسرائيل به ۱۹ درصد رسید.

ژاپن

زمانی که هیروهیتو-۱۲۴امین امپراطور ژاپن-برای بدست آوردن پلاستیک و منابع معدنی در سال ۱۹۳۴ میلادی خود را برای جنگ آماده میکرد، ژاپن شروع به تجربه Inflation مزمن کرد. در انتهای سال ۱۹۴۹ میلادی، قیمت خردهفروشی نسبت به سال ۱۹۳۹ میلادی بیش از ۱۵۰ برابر شده بود.

شاخص قیمت عمدهفروشی در ژاپن (نسبت به ۱ در میانگین سال ۱۹۳۰) به ۱۶٫۳ در ۱۹۴۳ میلادی، ۱۲۷٫۹ در ۱۹۴۸ میلادی و ۳۴۲٫۵ در ۱۹۵۱ میلادی رسید. در اوایل دهه ۱۹۵۰ میلادی، پس از پایان یافتن اشغال نظامی توسط آمریکا، ژاپن کنترل پول خود را بدست گرفت و با استفاده از صادرات رو به رشد، موفق به حفظ ارزش ین شد.

لائوس

در اواخر دهه ۱۹۸۰ میلادی که کمکهای مالی و تجارت با شوروی به طرز قابل توجهی کاهش یافت، دو دهه طولانی مدت از Inflation بالا آغاز شد و در سال ۱۹۹۶ میلادی و با بحران مالی شرق آسیا شدت گرفت. در آنزمان، لائوس نرخ رشد بسیار پایینی را همراه با بدهیهای خارجی تجربه میکرد.

در ژانویه ۱۹۹۸ میلادی تورم ماهیانه به ۱۰۰ درصد رسید و تا اواخر ۱۹۹۹ نیز کاهش نیافت. برای مدت زمان کوتاهی، واحد پولی لائوس، عنوان کمارزشترین واحد پولی را از آن خود کرد.

مکزیک

مکزیک-تولیدکننده و صادرکننده نفت-در میانه بحران نفت، در اواخر دهه ۱۹۷۰ میلادی و به علت مازاد مخارج اجتماعی، موفق به پرداخت بدهی خارجی خود در سال ۱۹۸۲ میلادی نشد. بنابراین در این کشور، «خروج سرمایه» (Capital Flight) شدیدی رخ داد و مکزیک دههای از Inflation مزمن و کاهش ارزش واحد پولی را تجربه کرد. در اول ژانویه سال ۱۹۹۳ میلادی، مکزیک یک واحد پولی جدید را بوجود آورد که پزوی جدید نام داشت و تعداد صفرهای آن از تعداد صفرهای واحد پولی پیشین کمتر بود. در واقع هر پزوی جدید هزار برابر پزوی قبلی بود.

موزامبیک

موزابیک یکی از فقیرترین و توسعه نیافتهترین کشورها به شمار میرفت که در سال ۱۹۷۵ میلادی از پرتغال جدا شد. بین سالهای ۱۹۷۷ تا ۱۹۹۲ میلادی جنگ خونینی بین دولت کمونیست و نیروهای شورشی درگرفت که منجر به بوجود آمدن Inflation ادامهدار شد. در اصلاح واحد پولی سال ۲۰۰۶ میلادی، هر واحد پولی جدید با ۱۰۰۰ واحد پولی قدیمی معامله میشد.

کره شمالی

با اینکه وون کره شمالی که به صورت رسمی وون خلق کره نامیده میشود، هرگز ارزش خود را از دست نداد اما به طور مداومی از سال ۲۰۰۲ میلادی و پس از برداشته شدن نرخ ثابت معامله با دلار، در حال کاهش ارزش بوده است. در ارزشگذاری مجدد سال ۲۰۰۹ میلادی، دولت به شهروندان ۷ روز مهلت داد تا وونهای قدیمی خود را تحویل دهند و وون جدید دریافت کنند. هر ۱۰۰۰ وون قدیم ارزشی معادل ۱۰ وون جدید داشت اما دولت تنها اجازه معامله ۱۵۰۰۰۰ وون قدیم را صادر کرد. یعنی هر فرد میتوانست به صورت قانونی به ارزش ۷۴۰ دلار ایالات متحده آمریکا، وون معامله کند.

این معامله باعث شد مانده حسابهای پسانداز بسیاری از شهروندان کرهشمالی به صفر نزدیک شود و در بخشٰهایی از کشور ناآرامی بوجود بیاید. بعد از افزایش بیش از ۱۰۰۰ درصدی قیمتها در بعضی مناطق، بسیاری از محدودیتهای زمانی و معاملاتی برای تبدیل پولها کاهش یا افزایش پیدا کرد زیرا مردم در هفته اول تلاش میکردند تا حداکثر میزان توان خود خرید کنند. طبق گزارشی در سپتامبر ۲۰۰۹ میلادی، بعضی از فروشگاهها حتی از پذیرش وون خودداری کردند و بجای آن تاکید بر دریافت پرداختی به دلار، رنمینبی چین، یورو و حتی ین ژاپن داشتند.

سوریه

جنگ سوریه منجر به خروج سرمایه، کالاها و خدمات از این کشور به سمت کشورهای عربی همسایه شد. قبل از وقوع جنگ، نرخ معامله ارز ثابت بود و هر یک دلار آمریکا برابر با ۴۷ پوند سوریه بود. در ۱۹ ژانویه ۲۰۲۰ میلادی، اثرات انکارناپذیر جنگ سوریه بر اقتصاد آن ارزش پوند سوریه را به کمتر از یک هزارم دلار آمریکا در بازار سیاه رساند.

رابطه بین پولشویی و تورم

«پولشویی» (Money Laundering) به معنی تلاش برای پنهانسازی وجوه کسبشده از فعالیتی غیرقانونی و در نهایت، قانونی و مشروع جلوه دادن آن است. پولشویی، تقاضا برای پول نقد را افزایش میدهد و موجب افزایش نوسانات در نرخ بهره و نرخ تبدیل ارز میشود. در نتیجه، در اغلب موارد، افزایش تورم نیز میتواند از پیامدهای پولشویی به شمار رود.

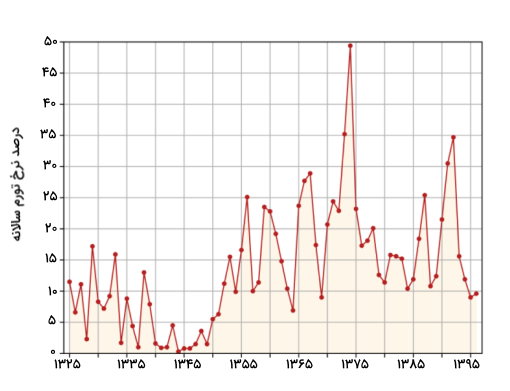

تورم در ایران

در طی دهههای اخیر تورم یکی از معضلات اصلی در اقتصاد ایران بوده است. در این قسمت عوامل اثرگذار و بوجود آورنده تورم در ایران را بهصورت اجمالی بررسی میکنیم. تورم دو رقمی یکی از مهمترین موارد تاثیرگذار در اقتصاد ایران به شمار میرود. میانگین نرخ تورم در ایران در طی سالهای ۱۳۳۹ تا ۱۳۸۴ خورشیدی برابر با ۱۵٫۳ درصد بوده است. موارد زیادی در طی سالها برای توجیه علل بوجود آمدن تورم در ایران مطرح شدهاند. از این دلایل میتوان به رشد نقدینگی، رشد «مخارج دولتی» (Government Expenditure)، فشار هزینه، رشد دستمزدها، انتظارات تورمی و نرخ تبدیل ارز اشاره کرد.

«بافکر» (Bafeker) در مقالهای در سال ۱۹۹۸ میلادی به بررسی عوامل اصلی بوجود آورنده تورم در ایران میپردازد. در مقاله وی، نتایج حاکی از آنند که ۱۰ درصد رشد در نقدینگی در بلندمدت منجر به رشد ۲٫۷ درصدی در اقلام خرده فروشی و رشد ۳٫۲ درصدی در اقلام عمدهفروشی میشود. از طرفی دیگر او مطرح میکند که ۱۰ درصد افزایش در نرخ رشد محصولات به کاهش ۱٫۷ درصدی در نرخ تورم اقلام خرده فروشی و کاهش ۲٫۴ درصدی در اقلام عمده فروشی میانجامد. به عقیده بافکر، تورم در ایران پدیده پولی محسوب نمیشود.

جلالی نائینی در سال ۱۹۹۷ میلادی در مقالهای به بررسی روند قیمت و نرخ تورم در اقتصاد ایران از سال قبل از جنگ جهانی دوم پرداخت و تاثیر سیاستهای پولی را بر متغیرهای کلان اقتصادی در ایران مانند تورم و تولید مورد ملاحظه قرار داد. تحقیقات او نشاندهنده آن هستند که رشد نقدینگی مهمترین عامل تاثیرگذار بر افزایش سطح کلی قیمتها بوده است.

کازرونی و اصغری تداوم تورم در مدل پولیون را با توجه به انتظارات عقلانی و ویژگیهای اقتصادی ایران مورد ملاحظه قرار دادند. آنها به این نتیجه رسیدند که Inflation و رشد پول همگرا هستند و در بلندمدت هر ۱ درصد افزایش در رشد پول به ۹ درصد افزایش در رشد تورم میانجامد. آن ها عقیده داشتند که Inflation در ایران یک پدیده پولی به شمار میرود.

مرادی در سال ۲۰۰۱ میلادی، در مقالهای به تشریح عوامل موثر بر تورم در اقتصاد ایران در طی دوره ۱۹۵۹ تا ۱۹۹۶ میلادی پرداخت. او در نهایت نتیجه گرفت که مازاد عرضه پول، نرخ مبادله ارز در بازار آزاد و شاخص قیمت کالاهای خارجی جز عوامل موثر بر Inflation در ایران در بلندمدت هستند. همچنین، او عقیده داشت در کوتاهمدت تغییرات بوجود آمده در قیمت نفت صادرشده بر نرخ Inflation ایران تاثیر میگذارد. به عبارتی، رابطهای دو طرفه بین نرخ تبدیل ارز و قیمت وجود دارد. یعنی افزایش نرخ مبادله ارز به افزایش قیمت میانجامد و برعکس.

نظیفی در سال ۱۹۹۹ میلادی در مقالهای با استفاده از مدل بوجود آمده از مدل اقتصادی پولگرایان اشاره کرد که در طی سالهای ۱۹۵۹ تا ۱۹۹۹ میلادی عامل طرف عرضه در بوجود آوردن Inflation در اقتصاد ایران نقش کمرنگی داشته است. طبق نظر او Inflation در ایران به صورت مطلق یک پدیده پولی به شمار میرود.

نیلی نیز در مقاله ای در سال ۱۹۸۵ میلادی به بررسی تاثیر سیاست پولی بر اقتصاد ایران طی سالهای ۱۹۵۹ تا ۱۹۸۳ میلادی پرداخت و بیان داشت که رابطه مستقیمی بین تغییر در میزان نقدینگی و نرخ Inflation وجود دارد و ۱۰ درصد افزایش در مقدار پول منجر به ۱۲ درصد افزایش در سطح قیمتها میشود.

اسکویی در مقالهای در سال ۱۹۹۵ میلادی به مطالعه عوامل موثر بر Inflation در ایران پس از انقلاب پرداخت. او در مدل خود متغیرهایی مانند نرخ تبدیل ارز و قیمت واردات را لحاظ کرد و به این نتیجه رسید که Inflation در ایران پدیده پولی نیست و عوامل دیگری مانند نرخ تبدیل ارز و میزان تولید نیز در بوجود آوردن Inflation تاثیرگذار هستند.

در دهههای اخیر، ایران، وقایع مهمی را از سر گذرانده است. این وقایع به ترتیب شامل شوکهای نفتی سالهای ۱۹۷۲، ۱۹۷۹ و ۱۹۸۶ میلادی و انقلاب اسلامی هستند که در ادامه ملی شدن بخشهای مهم اقتصادی را نیز به همراه داشت. همچنین ایران در ادامه، جنگ هشت سالهای را با عراق (سالهای ۱۹۸۰ تا ۱۹۸۸ میلادی) و برنامه اصلاح اقتصادی (برنامه اول توسعه) را در طی سالهای ۱۹۸۹ تا ۱۹۹۳ میلادی تجربه کرده است.

اثرات شوکهای نفتی به علت وابسته بودن اقتصاد ایران به نفت و سیاستهای کلان اقتصادی مربوط به آن، غیر قابل چشمپوشی بودهاند. بعد از جنگ، برنامه اصلاح اقتصادی نیز اثرات زیادی بر اقتصاد ایران داشت. این برنامه با از بین بردن کنترلهای قیمتی و یارانههای دولتی، کاهش ارزش پول ملی و تغییر قوانین تجاری و تعرفههای مبادلاتی بر اقتصاد ایران تاثیر گذاشت.

در سالهای ۱۹۶۱ تا ۱۹۷۲ میلادی، Inflation در ایران تکرقمی بوده است. بعد از سال ۱۹۷۲ میلادی، تحت تاثیر قیمت نفت و افزایش مقدار صادرات آن، نرخ تورم به میزان زیادی افزایش و نوسانات بسیاری را تجربه میکند. در طی سالهای ۱۹۷۳ تا ۱۹۷۸ میلادی، میانگین نرخ تورم سالیانه تعدیلکننده جیدیپی و شاخص قیمت مصرفکننده به ترتیب ۲۲٫۹ و ۱۴٫۷ درصد بوده است.

در سال ۱۹۷۴ میلادی جهشی در تورم تعدیلکننده جی دی پی بوجود آمده است و این مقدار به ۵۷٫۴ درصد میرسد. توجه داشت باشید که که نرخ تورم بدست آمده توسط شاخصهای مختلف ممکن است با یکدیگر متفاوت باشند. در حقیقت، ارزش افزودهای بوجود آمده توسط نفت یکی از بخشهای مهم تشکیل دهنده جی دی پی در آن سال بوده و در نتیجه بر تعدیلکننده جیدیپی نیز اثر گذاشته است.

در طی دوره ۱۹۷۹ تا ۱۹۸۸ میلادی نرخ تورم به میانگین سالانه ۱۷ و ۱۸٫۹ درصد رسیده است. در این دوره اتفاقات بسیاری افتاده بودند که میتوانستند فشار تورمی ایجاد کنند. از جمله مهمترین این اتفاقات میتوان به انقلاب، دومین رونق نفتی، جنگ، سومین بحران نفتی وتحریمهای تجاری و اقتصادی اشاره کرد.

در طی دوره ۱۹۸۹ تا ۱۹۹۳ میلادی، زمانی که برنامه اصلاحات اقتصادی اجرا شد، میانگین نرخ تعدیلکننده جی دیپی ۲۴٫۹ بود. به علت برنامه تعدیل ساختاری در طی دوره بعد حتی نرخ تورم بیش از این هم افزایش پیدا کرد. در طی دوره ۱۹۹۴ تا ۱۹۹۶ میلادی تعدیلکننده جیدیپی و شاخص قیمت مصرفکننده هر دو به ترتیب نرخهای ۳۱٫۷ درصد و ۳۵٫۹ درصد را گزارش میدادند. نرخ تورم گزارش شده توسط شاخص قیمت مصرفکننده در سال ۱۹۹۵ میلادی به ۴۹٫۵ درصد رسید.

بعضی از استدلال های غلط در رابطه با تورم

یکی از استدلالهای غلط دیرپا در حوزه تورم این است که تورم نه بوسیله افزایش مقدار پول بلکه در اثر کمبود کالاها بوجود میاید. یکی از راهحلهای غلط برای برطرف کردن تورم میتواند ثبات قیمتها باشد. تا زمانی که تحت تاثیر نظریههای نادرست علل بوجود آورنده تورم باشیم، به مشکلات بوجود آمده از راه حل های نادرست نیز دچار خواهیم شد.

برای مثال، افرادی که به طرزی ابتدایی تورم را به کمبود کالاها نسبت میدهند، راهحلی همچون افزایش تولید کالاها را نیز پیشنهاد خواهند کرد. غیرممکن است که بخواهیم سطح قیمتها را با افزایش تولید کاهش دهیم. مخصوصاً، زمانی که عرضه پول سریعتر افزایش مییابد.

ثابت سازی قیمت چیست ؟

یکی از نامناسبترین راهحلها برای از بین بردن تورم «ثابتسازی قیمت» (Price Fixing) و ثابتسازی دستمزد به شمار میروند. اگر پول بیشتری در گردش قرار بگیرد، در حالی که از افزایش قیمت جلوگیری شده است، اغلب افراد با مانده حسابهایی مثبت در جستجوی کالا خواهند بود. یکی از دیگر ضررهای کنترل قیمت، این است که با اینکه این امر همیشه تحت عنوان فوریت انجام میشود اما عادات و بهره قطعی را بوجود میاورد که منجر به تداوم پیدا کردن و دائمی شدن آن خواهد شد.

از مثال های بارز این مورد می توان به کنترل اجاره و نرخ تبدیل ارز اشاره کرد. کنترل قیمت قدمی بزرگ به سمت اقتصادی برنامه ریزی شده یا «سازماندهی شده» (Regimented) به شمار میرود. این موجب می شود که نگاه مردم به این قضیه به این صورت باشد که عموماً دولت باید در هر مسئلهای دخالت کند. در نهایت میتوان گفت که کنترل قیمت توجه را از عامل اصلی بوجود آورنده تورم-افزایش میزان پول و اعتبار-دور خواهد کرد و بر شدت آن خواهد افزود.

نتیجه نهایی، اگر منجر به افزایش تولیدات نشود، افزایش سطح قیمتها را به همراه خواهد داشت. به صورت کلی، ثابت سازی قیمت به دو صورت «انتخابی» (Selective) و «کلی» (Over-all) انجام میشود.

ثابتسازی قیمت به صورت انتخابی

در ثابتسازی قیمت به صورت انتخابی، دولت تلاش میکند قیمت تعداد معدودی از کالاهای ضروری یا کالاهای استراتژیک را کاهش دهد. در اینصورت، حاشیه سود برای تولید این کالاها در مقایسه با حاشیه سود تولید کالاهای دیگر شامل «کالاهای لوکس» (Luxuries) کاهش پیدا خواهد کرد. در نتیجه، سیاست ثابتسازی قیمت به صورت انتخابی منجر به کاهش تولید کالاهایی خواهد شد که دولت بیشتر از سایر کالاها انگیزه ترویج آنها را دارد.

ثابتسازی قیمت به صورت کلی

ایده ثابتسازی قیمت به صورت کلی همانند این است که مسئولین بخواهند در حین جنگ، قیمتها را به سطح قیل از جنگ بازگردانند. آنها باید توجه داشته باشند که سطح قیمتی و رابطه پیچیده بین قیمت و دستمزد بیانگر میزان عرضه و تقاضای آن روز خواهد بود و عرضه و تقاضا در دو روز متوالی حتی برای یک کالای معین به ندرت ثابت باقی میمانند، حتی اگر تغییرات قابلتوجهی در میزان عرضه پول رخ نداده باشد.

فرض کنید ۹ میلیون قیمت مختلف در کشور وجود داشته باشد، در این صورت، بین این قیمتها بیش از ۴۰ تریلیون رابطه وجود خواهد داشت و تغییر یک قیمت همیشه انعکاسی بر شبکه کلی سایر قیمت ها نیز دارد. قیمتها و رابطه بین آنها در روزی قبل از وقوع غیرمنتظره یک جنگ احتمالاً قیمتهایی هستند تا حداکثر میزان تعادلی تولید کالاهای زمان پس از جنگ را حداکثر کنند. این قیمتها و رابطههای قیمتی به وضوح برای حداکثر کردن تولید کالاهای جنگی نادرست خواهند بود.

بهعلاوه، الگوی قیمتی یک روز همیشه حاوی بسیاری پیشداوری غلط و نابرابرنگری است. هیچ فرد و مقام اداری، خِرد و دانش لازم برای تصحیح این اشتباهات را ندارد. هربار که یک مقام اداری سعی کند که یک تنظیم نادرست در قیمت یا دستمزد را تغییر دهد، مشکلات بیشتری را بوجود خواهد آورد.

ثابتسازی اجباری قیمت مشکلی حلناشدنی خواهد بود حتی اگر کسانی که مسئول انجام آنهستند از مطلعترین اقتصاددانان، آماردانان و تاجران در کشور باشند و حتی اگر عملکرد آنها با بیطرف بودن شریفانه همراه بوده باشد. در حقیقت، آنها تحت تاثیر فشار عظیمی از سوی گروههای فشار سازماندهیشده قرار خواهند گرفت. آنهایی که در قدرت هستند به زودی درک میکنند که کنترل قیمت و دستمزد، سلاحی قدرتمند برای مورد التفات قرار دادن به صورت سیاسی یا تنبیه کردن گروه مخالفان به شمار میرود.

جمع بندی

در این نوشتار به تعاریف پیرامون تورم و علل بوجود آورنده و پیامدهای آن پرداختیم. همانطور که میدانید، ۳ هدف مهم اقتصاد کلان، رشد اقتصادی، کنترل تورم و اشتغال به شمار میروند. تورم اثر تحریفکنندگی دارد و برنامهریزی را دشوارتر میسازد. همچنین، تورم توزیع درآمد در جامعه را به نفع شهروندان با سرمایه بالا تغییر میدهد و به ضرر کسانی خواهد بود که دستمزد نسبی اسمی ثابتی را دریافت میکنند. یکی از مهمترین قدمها برای پیشگیری و مهار تورم شناسایی عوامل بوجود آورنده آن است.

بسیاری از افراد باور دارند که شاخصها به خوبی گویای تغییر سطح قیمتها به شمار نمیروند و این به این دلیل است که سبد مصرفی و کالاهای مشخص شده در شاخص نمونههای واقعی نیستند. به صورت کلی، ممکن است نیاز باشد که در شاخص قیمت مصرفکننده وزنهای داده شده به اقلام مختلف کالاهای مصرفی تغییر کنند و برای کالاهایی که امروزه نسبت به ۱۰۰ سال گذشته کاربرد بیشتری دارند-مانند کامپیوتر-وزن بیشتری داده شود.

همچنین، بهتر است در وزندهی و بررسی تغییرات قیمتی یک کالای معین در شاخص، میزان تغییر کیفیت آن کالا نیز سنجیده شود.

با سپاس از شما

عالی است ؛ لطفا از آموزش های تصویری ، نمودارها و گرافیک ها هم استفاده کنید .

بسیاااار عالی