محاسبه نرخ بازگشت سرمایه (ROI) — به زبان ساده (+ فیلم آموزش رایگان)

علوم مالی و حسابداری براساس شاخصها و فرمولهایی بنا شدهاند که به خوبی نمایش دهنده وضعیت مالی و درآمدی شرکت یا کسب و کارها هستند. آگاهی از این شیوههای محاسباتی و شاخصهای مالی، در نحوه سرمایهگذاری و انتخاب کسب و کار مناسب بسیار مفید است. به همین جهت در این نوشتار با محاسبه نرخ بازگشت سرمایه (Return on Investment) آشنا شده و از جنبههای گوناگون با آن مواجه میشویم. اگر میخواهید با نوشتن یک طرح سرمایهگذاری، وام دریافت کنید یا در یک صندوق سرمایهگذاری یا حتی بورس، وارد شوید خواندن این نوشتار به همراه امکان سنجی و تدوین طرح های توجیهی — آموزش محاسبات مالی مرتبط در Excel ضروری است. همچنین نحوه عملکرد صندوقهای سرمایهگذاری در مطلب صندوق سرمایه گذاری چیست؟ — به زبان ساده شرح داده شده است.

فیلم آموزشی محاسبه نرخ بازگشت سرمایه

محاسبه نرخ بازگشت سرمایه

یکی از شاخصهای مربوط به محاسبه سود یک سرمایهگذاری در امور مالی «نرخ بازگشت سرمایه» (Return on Investment) است که آن را با ROI نشان میدهند. در حقیقت نرخ بازگشت سرمایه، محاسبهگر نسبت درآمد به سرمایهای است که در یک کسب و کار صرف کردهاید. هر چه این نسبت بزرگتر باشد، توانایی سود دهی آن کسب و کار بیشتر است. به این ترتیب در بین کسب و کارهایی که سرمایهگذاری در آنها به شما پیشنهاد میشود، میتوانید پرسودترین را انتخاب کنید.

نرخ بازگشت سرمایه در کنار شاخصهای دیگر «جریانهای نقدی» (Cash Flow) مانند «نرخ بازگشت داخلی» (Internal Rate of Return) یا IRR همچنین «ارزش خالص فعلی» (Net Present Value) که با NPV نشان داده میشود، شاخصهای مهمی در سرمایهگذاری محسوب میشوند. در بیشتر مواقع این شاخصها را به صورت درصدی یا نسبی بیان میکنند.

چگونه نرخ بازگشت سرمایه را محاسبه کنیم؟

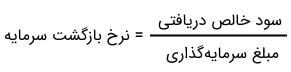

نحوه محاسبه نرخ بازگشت سرمایه، بسیار ساده است. فرض کنید اقلام زیر در اختیار شما است:

- NRI یا سود خالص دریافتی (Net Return on Investment)

- CI یا مبلغ سرمایهگذاری (Cost of Investment)

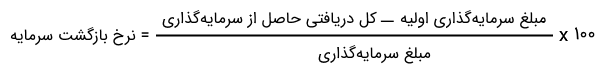

در این صورت نرخ بازگشت سرمایه (ROI) به صورت زیر محاسبه خواهد شد.

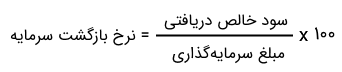

اگر بخواهید شاخص ROI را به صورت درصدی نمایش دهید، کافی است که نتیجه را در ۱۰۰ ضرب کنید.

نکته: ممکن است به جای سود خالص دریافتی، تفاضل مبلغ سرمایهگذاری اولیه (Initial Value of Investment) و کل دریافتی حاصل از سرمایهگذاری (Final Value of Investment) به کار گرفته شود. در این صورت نحوه محاسبه ROI به صورت زیر خواهد بود.

نکته: البته توجه دارید که نتیجه محاسبه ROI در هر دو حالت یکسان خواهد بود و فقط پیشنیازهای محاسبه آن تغییر کرده است.

مثال ۱

فرض کنید ۱۰۰۰ سهم از سهام شرکت X را به مبلغ ۱00۰۰ ریال برای هر سهم، خریداری کردهاید. بعد از گذشت یک سال، همین تعداد سهام را به مبلغ ۱۲۵۰0 ریال به ازای هر سهم فروختهاید. همچنین این شرکت به ازاء ۱۰۰۰ سهم شما در پایان سال ۵۰۰ هزار ریال سود پرداخت کرده است. از طرفی به کارگزار بورس نیز ۲۵0 هزار ریال بابت کارمزد خرید و فروش این سهم، پردختهاید. دراین صورت ROI برابر است با:

همانطور که مشخص است مجموع سرمایهگذاری صورت گرفته (سرمایه اولیه) برابر است با:

- سرمایه اولیه: .

- سرمایه کسب شده: .

مثال ۲

براساس دادههای مثال ۱، فرض کنید که کارمزد به کارگزاری بابت خرید برابر با ۱۵۰ هزار تومان و بابت فروش ۱۰۰ هزار تومان بوده است. در این صورت میتوان نوشت:

- سرمایه اولیه: .

- سرمایه کسب شده: .

در نتیجه ROI برابر است با:

از آنجایی که هزینهها یا درآمدها در این سرمایهگذاری با مثال ۱ متفاوت هستند، مقدار نرخ بازگشت سرمایه، یکسان نخواهد بود.

مثال ۳

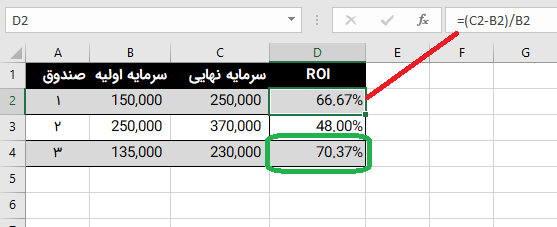

فرض کنید قصد دارید در یک صندوق سرمایهگذاری یا یک کسب و کار، به فعالیت بپردازید. در این بین به سراغ سه شرکت سرمایهگذاری رفتهاید و مدیران صندوق یا شرکتها به شما پیشنهاداتی دادهاند که در آنها مبلغ سرمایهگذاری و همچنین مبلغی که به عنوان سود به شما پرداخت میشود، ذکر شده است.

با توجه به تنوع مقادیر سرمایه و سود بازگشتی، کدام شرکت یا صندوق بیشترین میزان بازده را دارد؟ به کمک محاسبه نرخ بازگشت سرمایه میتوانید به این پرسش پاسخ دهید. در تصویر زیر محاسباتی را میبینید که در اکسل به این منظور تهیه شده. همانطور که مشخص است صندوق شماره ۳ بیشترین نرخ بازگشت سرمایه (حدود ۷۰ درصد) را دارد. پس تصمیم به سرمایهگذاری در این صندوق به نفع شما خواهد بود زیرا با سرمایه اولیه کمتر، درآمد بیشتری خواهید داشت.

محاسبه نرخ سالانه بازگشت سرمایه

در محاسبه «نرخ سالانه بازگشت سرمایه» (Annualized ROI)، طول دورهای که شما به سود مورد انتظارتان میرسید نیز به کار میرود و این امر برتری این شاخص را نسبت به نرخ بازگشت سرمایه (ROI) نشان میدهد. به منظور محاسبه نرخ سالانه بازگشت سرمایه، به شیوه زیر عمل میشود.

نرخ سالانه بازگشت سرمایه

توجه دارید که در اینجا تعداد دورههای سرمایهگذاری است. همانطور که میبینید، نرخ سالانه بازگشت سرمایه به نوعی میانگین هندسی نرخ بازگشت سرمایه است.

مثال ۴

فرض کنید یک سرمایهگذاری در طول ۵ سال، بازدهای برابر با 50٪ دارد. نرخ سالانه بازگشت سرمایه برای این سرمایهگذاری به صورت زیر محاسبه میشود.

نرخ سالانه بازگشت سرمایه

توجه کنید که اگر محاسبه میانگین را به صورت میانگین حسابی در نظر میگرفتیم نرخ سالانه بازگشت سرمایه برابر با 10٪ میشد که یک تقریب نامناسب از Annual ROI خواهد بود.

از شیوه محاسبه نرخ سالانه بازگشت سرمایه، برای مقاطع کوچکتر از یک سال نیز میتوان استفاده کرد. کافی است که را به صورت نسبتی از سال در نظر بگیرید.

مثال ۵

یک سرمایهگذاری کوتاه مدت به طول شش ماه را در نظر بگیرید. اگر مقدار ROI در این سرمایهگذاری ۱۰٪ در شش ماه باشد، نرخ سالانه بازگشت سرمایه برابر است با:

نرخ سالانه بازگشت سرمایه

زیرا شش ماه نصف یا نیم سال در نظر گرفته میشود.

باز هم میبینید که اگر به شیوه محاسبه میانگین حسابی عمل میکردیم، مقدار نرخ سالانه بازده سرمایه برابر با ۲۰٪ میشد که تقریبی نادقیق از این نرخ است.

به کارگیری نرخ سالانه بازگشت سرمایه برای مقایسه صندوقها یا کسب و کارهایی که احتیاج به سرمایهگذار دارند، مناسب است زیرا طول دوره سرمایهگذاری را هم لحاظ میکند.

مثال ۶

شرکت X به شما پیشنهاد میکند که با نرخ بازگشت سرمایه ۵۰ درصدی و دوره ۵ ساله سرمایهگذاری کنید در حالیکه پیشنهاد شرکت Y نرخ ۳۰٪ ولی دوره سه ساله برای سرمایهگذاری است.

X نرخ بازگشت سرمایه

نرخ بازگشت سرمایه Y

در نتیجه، سرمایهگذاری در شرکت Y نسبت به شرکت X ارجح است، زیرا نرخ سالانه بازگشت سرمایه بیشتری دارد.

محاسبه نرخ بازگشت سرمایه نامتوازن با تابع IRR

زمانی که یک طرح سرمایهگذاری را ارزیابی میکنید، به این موضوع توجه داشته باشید که ممکن است دریافتیهای شما در طول دوره سرمایهگذاری رخ دهد. از طرفی میزان درآمدهای شما از این طرح سرمایهگذاری ممکن است در سالهای نخست کم و در سالهای انتهایی زیاد شوند. در این صورت نرخ بازگشت سرمایه چگونه محاسبه میشوند؟

زمانی که بازگشت سرمایه نامتوازن باشد، محاسبه نرخ بازگشت سرمایه به شکل پیچیدهای محاسبه خواهد شد که به آن نرخ بازگشت داخلی (Internal Rate of Return) یا IRR میگویند. در IRR، در هر دوره، میزان پرداختهای سود ناشی از سرمایهگذاری با یکدیگر تفاوت دارد ولی دورههای بازپرداخت یکسان است. به این معنی که پرداختها همیشه سالانه یا مثلا شش ماهه صورت میگیرند.

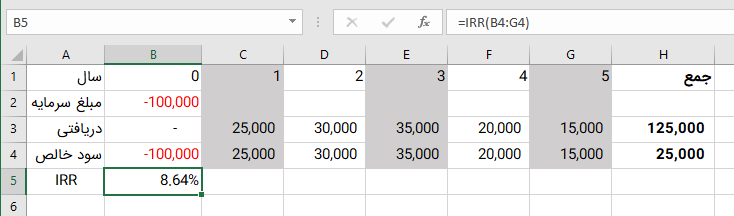

مثال ۷

فرض کنید در یک طرح سرمایهگذاری، سرمایه اولیه ۱۰۰.۰۰۰ ریال در نظر گرفته شده است. در نتیجه میتوان دوره مربوط به سرمایهگذاری را در سال صفر، ۱۰۰ هزار ریال محسوب کرد.

در پایان سال اول درآمد شما از این سرمایهگذاری ۲۵.۰۰۰ ریال است. به همین ترتیب در سالهای بعدی به ترتیب 30.000، 35.000، 20.000 و 15.000 ریال دریافتی خواهید داشت. مجموع این دریافتها برابر با 125.000 ریال خواهد بود.

با توجه به طول دورههای ثابت بازپرداخت، تابع IRR، نرخ بازگشت سرمایه را سالانه 8٫64 درصد محاسبه کرده است.

نکته: فرمول صریحی برای محاسبه IRR وجود ندارد و معمولا به روشهای عددی و به کمک محاسبات تکراری، نرخ بازگشت داخلی بدست میآید. در این مثال هم ما از تابع IRR در اکسل به منظور انجام محاسبات کمک گرفتهایم.

همانطور که مشاهده میکنید، سود شما در کل برابر با ۲۵ هزار ریال است که اگر در بین ۵ سال تقسیم کنیم حدود سالی ۵۰۰۰ ریال خواهد بود. در نتیجه براساس میانگین حسابی، متوسط نرخ سالانه بازگشت سرمایه چیزی حدود 5٫0 درصد میشود که با 8٫64 درصد تفاوت زیادی دارد. علت این امر، تخصیص تفاوت مبلغ پرداختی در طول دوره بازگشت سرمایه است.

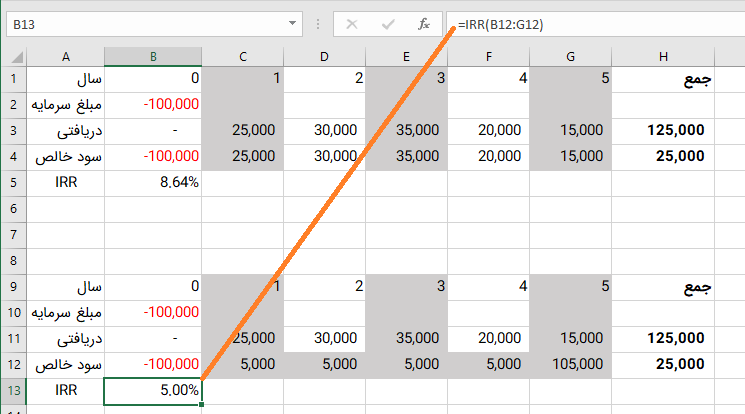

مثال ۸

مسئله مثال ۷ را در نظر بگیرید. فرض کنید که در سالهای اول تا چهارم، مبلغ بازپرداخت ثابت و ۵۰۰۰ ریال باشد و باقیمانده مبلغ بازپرداخت در سال پنجم و به میزان ۱۰.۵۰۰۰ ریال در نظر گرفته شده است. نرخ بازگشت داخلی در این حالت برابر با ۵٫0 درصد است.

همانطور که میبینید نحوه و مبلغ بازپرداختهای سرمایهگذاری در تعیین نرخ بازگشت سرمایه مهم هستند و به کمک تابع IRR این امر به درستی محاسبه میشود.

مزایای استفاده از نرخ بازگشت سرمایه

از مزایای مهم برای نرخ بازگشت سرمایه (ROI)، سادگی محاسبه آن است. از طرفی درک آن نیز بسیار ساده است. از آنجایی که این شاخص به صورت نسبت دو مقدار عددی است، واحد نداشته و میتواند بدون در نظر گرفتن واحد پولی کشورها به کار گرفته شود. به این ترتیب وقتی گفته میشود این سرمایهگذاری در کشور ایران، دارای نرخ بازگشت سرمایه ۲۰٪ است، در مثلا کشور دیگری مانند آرژانتین هم همین معنی را خواهد داشت.

هر چند این شاخص مبنای محاسباتی سادهای دارد ولی میتوان از آن به عنوان یک شاخص کارا در انتخاب نحوه سرمایهگذاری استفاده کرد.

محدودیتهای استفاده از نرخ بازگشت سرمایه

یکی از معایب شاخص ROI آن است که طول یا مدت زمان سرمایهگذاری در محاسبه آن نقشی ندارد. این امر هنگامی که نتایج حاصل از سرمایهگذاری و بازده برحسب زمان تغییر کند، بسیار مهم است. فرض کنید سرمایهگذاری در شرکت X، نرخ بازگشت سرمایهای به میزان ۲۵٪ دارد. که در یک دوره ۵ ساله حاصل میشود. از طرفی شرکت Y نرخ بازگشت سرمایهای به میزان ۱۵٪ داشته که دوره آن یکساله است. در نتیجه سرمایهگذاری در شرکت Y بسیار به صرفهتر از شرکت X است هر چند نرخ بازگشت سرمایه آن بیشتر است. به این ترتیب نرخ سالانه بازگشت سرمایه (Annual ROI) میتواند این مشکل را برای ROI برطرف کند.

از طرفی، نرخ بازگشت سرمایه ROI، به ریسک ناشی از سرمایهگذاری توجهی ندارد. طبق تجربه و مثالهای متعدد، مشخص است که هر چه نرخ بازگشت سرمایه بیشتر باشد، احتمال ریسک نیز بیشتر خواهد شد. این موضوع در بازار سرمایه و اوراق بهادار دیده میشود، سرمایهگذاری در صنایع بزرگ که نرخ بازده مناسبی دارند، دارای ریسک بیشتری نسبت به سرمایهگذاری در صنایع کوچک دارد که البته نرخ بازده کمتر و البته ریسک سرمایهگذاری کمتری دارند. بنابراین توجه به ROI به تنهایی ممکن است سرمایه شما را به خطر بیاندازد.

همچنین اگر هزینههای واقعی و درآمدهای واقعی به درستی پیشبینی نشده باشند، ROI میتواند بسیار گمراه کننده باشد. برای مثال، سرمایهگذاری در معاملات املاک، بدون در نظر گرفتن سود وام مسکن و مالیات داراییها، بیمه و هزینههای جانبی دیگر، ممکن است سود حاصل از سرمایهگذاری را بیشتر از واقعیت نشان داده و در انتها آنچه انتظار داشتهاید از این سرمایهگذاری بدست نخواهد آمد.

به مانند دیگر شاخصهای مالی، ROI نیز به هزینههای زیستمحیطی و اجتماعی توجهی نمیکند. به این ترتیب جایگزین مناسب برای آن شاخص SROI یا «بازده اجتماعی سرمایهگذاری» (Social Return on Investment) خواهد بود.

خلاصه و جمعبندی

نرخ بازگشت سرمایه (ROI) یک شیوه ساده و آسان برای اندازهگیری میزان سودآوری یک سرمایهگذاری است. هر چند این شاخص ساده به نظر میرسد ولی میتوان آن را برای بیشتر مواردی که مربوط ب سرمایهگذاری و جذب سرمایه هستند به کار برد. به همین دلیل، محاسبه نرخ بازگشت سرمایه برای سرمایهگذارها و صاحبان سرمایه امری مهم محسوب میشود.

همچنین به منظور تصمیمسازی برای انتخاب صندوقهای سرمایهگذاری و محاسبه درصد سود آنها، استفاده از ROI مبنای مناسب و کارایی خواهد بود. همانطور که دیدید، نرخ بازگشت سرمایه، دارای معایبی نیز هست که از جمله میتوان به عدم دخالت زمان بازگشت سرمایه در آن اشاره کرد. به این ترتیب شاید نرخ سالانه بازگشت سرمایه بتواند جایگزینی مناسب برای شاخص مورد بحث محسوب شود.

هر چند محاسبه نرخ بازگشت سرمایه یا همان ROI ساده است، ولی نرمافزارهای مالی و عمومی (مانند اکسل) برای چنین شاخصهایی، توابع بخصوصی دارند که باز هم محاسبات را سادهتر کرده و به کاربران اجازه تصمیمگیری سریع و دقیق را میدهند.