عرضه پول چیست؟ – اقتصاد کلان به زبان ساده

«عرضه پول» (Money Supply) به نقدینگی و معادلهای نقدی آن در یک کشور طی یک دوره زمانی معین اشاره دارد. عرضه پول یک معیار بسیار مهم برای تصمیمگیری در مورد سیاستهای پولی است، زیرا یک متغیر کلیدی است که عملکرد اقتصاد کلان را هدایت میکند. در این نوشتار مفهوم عرضه پول و تعاریف مختلف آن مرور خواهد شد.

عرضه پول چیست ؟

عرضه پول به کل موجودیِ پول در گردش در یک کشور اشاره دارد. پول در گردش شامل سکه، اسکناسهای چاپی، پولهای موجود در حسابهای سپرده و در قالب سایر داراییهای نقدی است. عرضه پول یک شاخص مفید برای عملکرد اقتصادی کشور در آینده است، زیرا با متغیرهای کلان اقتصادی مانند تورم و نرخ بهره همبستگی دارد و از ابزارهای کلیدی در اجرای سیاست پولی انقباطی و انبساطی است.

ارزشگذاری و تحلیل به اقتصاددانان و سیاستگذاران کمک میکند تا سیاست را چارچوببندی کنند یا در صورت نیاز، برای افزایش یا کاهش اقدام کنند. ارزشگذاری در حوزه اقتصاد بسیار مهم است، زیرا در نهایت بر چرخههای تجاری و در نتیجه اقتصاد ملی تاثیر میگذارد. بانک مرکزی هر کشور به صورت دورهای دادههای را بر اساس مجموعههای پولی تعیین شده توسط خود منتشر میکند.

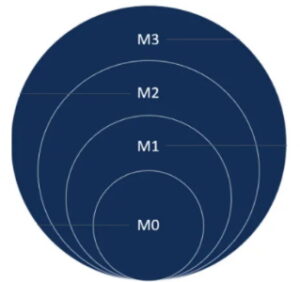

تعاریف مختلفی از پول در جهان وجود دارد. این تعاریف به صورت 4 معیار زیر طبقهبندی شده است.

- معیار M0

- معیار M1

- معیار M2

- معیار M3

همه طبقهبندیها به طور گسترده مورد استفاده قرار نمیگیرند. هر کشور ممکن است از طبقهبندیهای متفاوتی استفاده کند. عرضه پول منعکسکننده انواع مختلف نقدینگی مربوط به هر نوع پول در اقتصاد است. هرچه از سمت تعریف M0 به سمت تعاریف گستردهتر از پول مانند M3 برویم، دامنه عرضه پول گستردهتر خواهد شد.

در ادامه معیارهای مختلف تعریف خواهند شد.

عرضه پول M0 چیست ؟

معیار M0 سیالترین و محدودترین تعریف مربوط به عرضهپول است، زیرا تمام سکههای فیزیکی و پول کاغذی در گردش را نشان میدهد.

عرضه پول M1 چیست ؟

معیار M1، گاهی «پول باریک» (Narrow Money) نیز نامیده میشود. این معیار سکه و اسکناس در دست مردم و سایر معادلهای پولی که میتوانند به راحتی به پول نقد تبدیل شوند را شامل میشود. معیار M1 بیشتر به منظور انجام معاملات ضروری و تامین نقدینگی نگهداری میشوند.

M0 + سپپردههای دیداری = M1

عرضه پول M2 چیست ؟

معیار M2 نیز شامل M1 بهاضافه سپردههای مدتدار کوتاهمدت در بانکها و برخی از صندوقهای بازار پول است.

M1 + سپردههای مدتدار کوتاهمدت = M2

عرضه پول M3 چیست؟

معیار M3 که گاهی «پول گسترده» نیز نامیده میشود، شامل M2 بهاضافه سپردههای با سررسید قراردادی بیش از یک سال در نزد سیستم بانکی و استقراض تلفنی مدتدار از شرکتهای مالی غیر سپردهگذاری، توسط سیستم بانکی است.

M2 + سپردههای با سر رسید قراردادی بیش از یکسال = M3

عوامل موثر بر عرضه پول

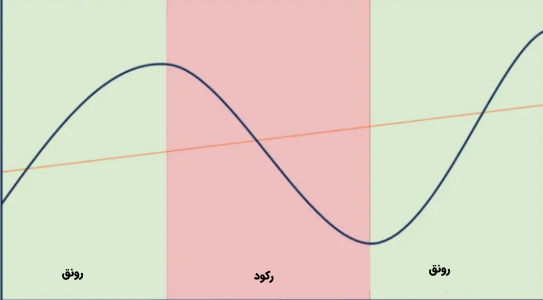

سیاست پولی ابزاری است که توسط بانک مرکزی برای حفظ ثبات و رشد اقتصادی به کار گرفته میشود. یکی از بزرگترین چالشهایی که سیاست پولی به دنبال مقابله با آن است، تورم است. زمانی که تقاضا به طور غیرعادی بالا باشد و عرضه ثابت بماند، قیمتها به صورت مصنوعی بالا میروند.

تورم بیش از حد میتواند فاجعه باشد، زیرا وقتی قیمت کالاها افزایش مییابد و دستمزدها ثابت میمانند، قدرت خرید مصرفکنندگان از بین میرود. این موضوع میتواند به سرعت منجر به رکود اقتصادی شود. از سوی دیگر، کاهش تورم میتواند چرخهای از بیکاری و ورشکستگی بالا را ایجاد میکند.

سیاست پولی به دنبال کنترل تورم از طریق دستکاری در اهداف عرضه پول و نرخ بهره است. وقتی پول عرضه شده بالا باشد، نرخ بهره کاهش مییابد. کاهش نرخ بهره سبب افزایش مخارج و سرمایهگذاری مصرفکننده میشود که اقتصاد را تحریک میکند. برعکس، زمانی که کم باشد، نرخ بهره بالا میرود و مخارج مصرفکننده و سرمایهگذاری کاهش مییابد. افزایش نرخ بهره در بلندمدت میتواند منجر به یک رکود شدید اقتصادی شود.

ابزارهای کنترل عرضه پول

کنترل در طی سیکلهای تجاری، یکی از وظایف بسیار مهم بانک مرکزی است. بانک مرکزی برای تأثیرگذاری و کنترل از دو روش استفاده میکند.

- عملیات بازار باز: بانک مرکزی میتواند با خرید یا فروش اوراق قرضه بر عرضه پول در جامعه تاثیر بگذارد.

- تسهیل یا تشدید الزامات مربوط به ذخایر بانکی: ذخایر بانکی وجوهی هستند بانکها برای برآورده کردن نیازهای مشتریان باید در اختیار داشته باشند. بانک مرکزی با تأثیرگذاری بر ذخایر قانونی، مستقیماً بر پول در گردش تأثیر میگذارد.

همچنین بانک مرکزی از طریق سیاست پولی میتواند را کنترل کند. دو نوع سیاست پولی انبساطی و انقباضی وجود دارد که بانک مرکزی یا دولت بسته به شرایط اقتصادی از آن ها استفاده میکند.

سیاست پولی انبساطی

در زمان رکود اقتصادی، دولت میتواند سیاستهای پولی را برای تشویق رشد اقتصادی گسترش دهد. دولت میتواند اقدامات زیر را با هدف افزایش انجام دهد.

- خرید اوراق بهادار از بازار آزاد

- کاهش ذخایر قانونی

- کاهش نرخ بهره

سیاست پولی انقباضی

هنگامی که اقتصاد بیش از حد رشد کرده باشد یا اصطلاح خیلی گرم باشد، به دلیل افزایش تقاضا ممکن است نرخ تورمهای بسیار بالایی ثبت شود. نرخ تورم بالا در بلندمدت میتواند منجر به نااطمینانی، کاهش سرمایهگذاری و کاهش قدرت خرید شود. برای کاهش تورم، دولت میتواند اقدامات زیر را با هدف کاهش انجام دهد.

- فروش اوراق بهادار در بازار آزاد

- تشدید الزامات ذخیره قانونی

- افزایش نرخ بهره هدف

تفاوت عرضه پول و نقدینگی چیست ؟

بسیاری از مردم، پول و نقدینگی را یکی میدانند. اما واقعیت این است که نقدنیگی و مفاهیم بسیار متفاوتی هستند. اصطلاح پول تنها به اشاره دارد. واژه نقدینگی به تعامل بین عرضه و تقاضا برای پول مربوط میشود. مردم در درجه اول به منظور تسهیل تجارت، پول تقاضا میکنند. از طریق پول، یک محصول با محصول دیگر مبادله میشود. این موضوع که ما چیزی را پول مینامیم (یعنی به عنوان وسیله مبادله میپذیریم) این است که به دارنده آن قدرت خرید بیشتری نسبت به هر کالای دیگری ارائه میدهد.

پول به فرد امکان میدهد تا با تنوع بیشتری، کالاها و خدمات را خریداری کند. به عبارت دیگر، قدرت خرید بسیار بیشتری دارد. همچنین تغییرات در حجم پول و نقدینگی یکسان نیستند. برخلاف باورهای رایج، این امکان وجود دارد که تغییرات در عرضه پول و نقدینگی در جهتهای متفاوتی حرکت کنند.

مکانیسمی که سبب حذف مازاد نقدینگی میشود، افزایش قیمت کالاها و داراییها است. هنگامی که افراد شروع به استفاده از نقدینگی مازاد در به دست آوردن کالاها و داراییها میکنند، قیمت آنها را بالاتر میبرد. در نتیجه، تقاضا برای خدمات پول افزایش مییابد. همه اینها به نوبه خود در جهت حذف مازاد پولی عمل میکند. هنگامی که پول وارد یک بازار خاص میشود، به این معنی است که اکنون پول بیشتری برای یک محصول در آن بازار پرداخت میشود.

از طرف دیگر، میتوان گفت که قیمت یک کالا در این بازار اکنون افزایش یافته است. توجه داشته باشید که آنچه باعث افزایش قیمت کالاها و داراییها در بازارهای مختلف میشود، افزایش مازاد پولی یا نقدینگی پولی در واکنش به افزایش عرضه پول است. افزایش برای سطح معینی از فعالیتهای اقتصادی، منجر به مازاد پولی میشود. همچنین کاهش برای سطح معینی از فعالیتهای اقتصادی منجر به کسری پولی میشود.

تغییر در نقدینگی یا مازاد پولی نیز میتواند در واکنش به تغییرات در فعالیتهای اقتصادی و تغییرات قیمتها رخ دهد.به عنوان مثال، افزایش نقدینگی میتواند برای یک موجودی پول معین و کاهش در فعالیت اقتصادی ظاهر شود. کاهش فعالیت اقتصادی منجر به تولید کمتر کالا میشود. این بدان معناست که قرار است کالاهای کمتری مبادله شود.

عرضه پول و نرخ بهره

رابطه بین نرخ بهره و عرضهپول از شناختهشدهترین روابط در حوزه اقتصاد پولی است. به شرط ثابت بودن سایر شرایط، افزایش عرضهپول منجر به کاهش نرخ بهره در بازار میشود. کاهش نرخ بهره به نوبه خود سبب کاهش هزینه وام گرفتن برای مصرفکنندگان و بنگاههای تولیدی میشود. از سوی دیگر محدودیت در سبب افزایش نرخ بهره و به دنبال آن افزایش هزینه وام میشود.

گاهی در شرایط تورمی، به منظور کند کردن آهنگ افزایش قیمتها، بانک مرکزی یا دولت، نرخ بهره را افزایش میدهد تا ضمن محدود کردن تقاضا، از رشد بیشتر تورم جلوگیری کند. نرخ بهره همچنین نشاندهنده حق بیمه ریسک است. به عبارتی نرخ بهره نشان میدهد که وامگیرندگان و وامدهندگان تا چه اندازه مایل به پذیرش ریسک هستند.

در اقتصاد بازار، همه قیمتها، حتی قیمتهای پول فعلی، با عرضه و تقاضا هماهنگ میشوند. برخی از افراد تقاضای زیادی برای پول فعلی نسبت به ذخایر فعلی خود دارند. به عنوان مثال، اکثر خریداران مسکن هزینه خرید مسکن را به اندازه کافی ندارند. این افراد برای به دست آوردن پول بیشتر برای پوشش این شکاف، وارد بازار اعتبار میشوند و از کسانی که مازاد پول (پسانداز) دارند وام میگیرند. نرخ بهره تعیینکننده هزینه پول بین قرضدهنده و وامگیرنده است.

نرخ بهره تنها نتیجه تعامل بین عرضه و تقاضا برای پول نیست. این نرخ همچنین نشاندهنده سطح ریسکی هستند که سرمایهگذاران و وامدهندگان مایل به پذیرش هستند. این نرخ، حق بیمه ریسک است.

عرضه پول در اقتصاد

در برخی دورههای زمانی، معیارهای مختلف از (مانند M1 و M2) روابط نزدیکی با متغیرهای مهم اقتصادی مانند تولید ناخالص داخلی (GDP) و سطح قیمتها داشتهاند. برخی از اقتصاددانان مشهور جهان مانند «میلتون فریدمن» (Milton Friedman) براساس همین روابط استدلال کردهاند که عرضه پول حاوی اطلاعاتی بسیار مهم در زمینه مسیر کوتاهمدت اقتصاد است. طبق این استدلال عرضه پول سطح عمومی قیمتها و تورم را در بلندمدت تعیین میکند.

بانکهای مرکزی اکثر کشورهای جهان، در بسیاری موارد از معیارهای عرضه پول به عنوان راهنمای مهمی در اجرای سیاستهای پولی استفاده کردهاند. با اینحال، طی چند دهه اخیر، روابط بین معیارهای مختلف عرضه پول و متغیرهایی مانند رشد تولید ناخالص داخلی و تورم در برخی کشورها مانند آمریکا کاملاً ناپایدار بوده است.

در نتیجه، اهمیت معیار عرضه پول به عنوان راهنمای اجرای سیاست پولی در آمریکا و بسیاری از کشورها در طول زمان کاهش یافته است. بانکهای مرکزی به طور مرتب دادههای عرضه پول را برای اجرای سیاستهای پولی بررسی میکنند. البته این ارقام عرضه پول تنها بخش کوچکی از دادههای مالی و اقتصادی است که سیاستگذاران پولی و مالی برای اجرای سیاست پولی بررسی میکنند.

معرفی فیلم آموزش آموزش اصول تنظیم و کنترل بودجه دولت

عرضه پول نقشی برجسته در سیاستهای پولی و مالی و همچنین درک کلی از اقتصاد دارد. با مشاهده عرضه پول یک کشور در طی زمان میتوان در مورد بسیاری از متغیرهای کلان اقتصادی آن کشور قضاوت کرد. باتوجه به اهمیت بحث عرضه پول در مباحث اقتصاد کلان و به ویژه بودجهریزی، فرادرس اقدام به تهیه یک فیلم آموزشی 3 ساعت و ۲9 دقیقهای در زمینه اصول تنظیم و کنترل بودجه دولت کرده است.

این فیلم آموزشی در 8 درس ارائه شده است. درس اول این فیلم آموزشی در زمینه کلیات و اصول بودجه است که ضمن تعریف بودجه، اهمیت و ضرورت آن را نیز شرح داده است. در درس دوم مراحل تنظیم بودجه دولتی از مرحله تهیه و پیشنهاد تا تصویب، اجرا و نظارت بررسی میشود و جزئیات مرتبط با این فرآیند به صورت کامل تحلیل شده است.

فصل سوم به نقش اقتصاد و تاثیرات بودجه در اقتصاد پرداخته است. در این فصل سیاستای پولی و مالی و انوع مختلف کسری بودجه مورد بررسی قرار گرفته است. همچنین شیوههای تامین مالی کسر بودجه نیز شرح داده میشود. درس چهام آموزش موضوع طبقات بودجه و طبقهبندی درآمدها و واگذاری داراییهای سرمایهای را مورد بحث قرار میدهد.

موضوع بسیار مهم روشهای پیشبینی هزینه و برآورد درآمد در فصل پنجم و مشکلات مربوط به تنظیم بودجه تحلیل و بررسی شده است. در فصل ششم مسائل و مشکلات مربوط به بودجهریزی به صورتی عمیق مورد تحلیل و بررسی قرار گرفته است. درس هفتم نیز نقش شرکتهای دولتی و سایر ارگانهای انتفاعی در نظام بودجهریزی را مورد بحث قرار داده است. درس پایانی مروری بر قوانین محاسبات عمومی در زمینه بودجه اختصاص پیدا کرده است..

جمعبندی

این نوشتار در زمینه مفهوم عرضه پول و تعاریف مربوط به معیارهای اندازهگیری پول بود. همچنین محاسبات مربوط به میعارهای اندازهگیری عرضه پول و شیوه محاسبه آنها نیز ارائه شد. در این نوشتار همچنین عوامل موثر بر عرضه پول و تاثیر سیاستهای پولی و مالی بر آن مورد بحث و بررسی قرار گرفت. در بخش پایانی نیز رابطه بین عرضه پول نرخ بهره از جنبههای مختلف مورد بحث و بررسی قرار گرفت.

مفید بود، باتشکر از شما

خیلی خوب بود. خواهشا. مدل های تقاضا پول هم هم بزارید.

ممنون