انواع تورم در اقتصاد | علت رخ دادن گونه های مختلف تورم — به زبان ساده

حتی در صورتی که در کلاسهای اقتصاد کلان، شرکت نکرده باشید، واژه تورم را شنیدهاید. انواع تورم را میتوان بسته به دلایل مختلف بوجود آورنده آنها به دستههای مختلفی طبقهبندی کرد. برای شهروندان کشوری که در اغلب سالهای پیش، تورم دورقمی را به صورت ترکیبی از انواع تورم تجربه کردهاند، تورم پدیدهای طبیعی و اجتناب ناپذیر بنظر میرسد اما در حقیقت جلوگیری از بروز انواع تورم، اصلاً، غیرقابل اجتناب نیست. در نوشتار پیشرو، پس از بررسی مفاهیم مهم زیرمجموعه تورم، مهمترین انواع تورم را معرفی میکنیم.

تورم مثبت چیست؟

تورم مثبت یا انفلاسیون افزایش کلی یا ماندگاری سطح قیمتهای کالاها و خدمات در یک کشور در طی یک دوره زمانی به صورت طبیعی، یکسال است. زمانی که سطح کلی قیمتها افزایش مییابد با هر واحد پولی میتوان کالاها و خدمات کمتری را تهیه کرد. در نتیجه، گفته میشود که تورم مثبت انعکاسدهنده قدرت خریدِ کاهش یافته پول است. درواقع، با وجود تورم، باید در هنگام محاسبات سرمایهگذاری، به ارزش زمانی پول توجه شود.

چرا تورم یک مشکل در نظر گرفته میشود؟

تورم - تورم مثبت و منفی - مشکل در نظر گرفته میشوند زیرا معمولاً مطلوب شهروندان نیستند. در دهه ۱۹۷۰ میلادی زمانی که ایالات متحده در حال تجربه نرخ بالایی از تورم بود، در نظرسنجیها، تورم به عنوان مهمترین مشکلی که کشور با آن مواجه است، انتخاب شده بود.

تورم مثبت، قدرت خرید افراد را کاهش میدهد و ممکن است آنها در تهیه نیازهای اولیه خود نیز دچار مشکل شوند. از طرفی دیگر، تورم به معنی کاهش ارزش پول یک کشور است که این خود میتواند تبعات اقتصادی، اجتماعی و سیاسی غیرقابل جبرانی را به همراه داشته باشد.

جهت تشریح بهتر انواع تورم بهتر است به تعریف نظریه مقداری پول بپردازیم. این نظریه کلاسیک خطاب میشود زیرا توسط بعضی از اولین متفکرین اقتصادی بوجود آمده است. اغلب اقتصاددانان برای توضیح عوامل بلندمدت تعیینکننده سطح قیمت و نرخ تورم از این نظریه استفاده میکنند.

تورم چه تاثیری در سطح قیمتی و ارزش پول دارد؟

فرض کنید که روند افزایش قیمت بستنی قیفی را در طی دوره زمانی در نظر بگیریم و مشاهده کنیم که چگونه قیمت آن از ۱۵۰ تومان به دههزارتومان میرسد. اینطور به نظر میرسد که افراد در طی زمان، از مبلغ زیادی جهت تهیه بستنی صرفنظر کردهاند.

این امکان وجود دارد که بگوییم تمایل افراد به مصرف بستنی در طی زمان بیشتر شده است و آنها از مصرف بستنی مطلوبیت بیشتری کسب میکنند اما احتمالاً این مورد صحیح نباشد. این احتمال وجود دارد که رضایت کسبشده از مصرف بستنی در طی زمان ثابت باقی مانده و در طی زمان از ارزش پول اختصاص داده شده به خرید بستنی کاسته شده باشد.

در حقیقت، مفهوم تورم بیشتر از توجه به ارزش کالاها، به ارزش پول میپردازد. با این دیدگاه، بهتر میتوان نظریه تورم را درک کرد. در زمان افزایش شاخص قیمت مصرفکننده و دیگر معیارهای سنجش افزایش سطوح قیمتی، تحلیلگران، بسیاری از قیمتهای تشکیلدهنده این شاخصها را تحت نظر میگیرند. برای مثال، افزایش ۳ درصدی در شاخص قیمت مصرفکننده میتواند به علت افزایش ۲۰ درصدی در قیمت چای و افزایش ۳۰ درصدی در قیمت سوخت گرمایشی باشد.

با اینکه، این نوع بررسی حاوی اطلاعات جالبی درباره پدیده اقتصادی در حال رخ دادن است اما از نکته مهمی چشمپوشی میکند. فارغ از انواع تورم، این مورد یک پدیده جهانی است که در اولین گام، ارزش «وسیله مبادله» (Medium of Exchange) در اقتصاد را مورد مطالعه قرار میدهد.

سطح کلی قیمت در اقتصاد را میتوان به دو روش بررسی کرد. تا اینجا، سطح قیمتی را مانند سطح قیمت سبدی از کالاها و خدمات در نظر گرفتهایم. با افزایش سطح قیمت، افراد، پول بیشتری برای دریافت کالاها و خدمات میپردازند. به همین صورت، میتوان سطح قیمتی را به عنوان معیاری از ارزش پول در نظر گرفت. افزایش سطح قیمت به معنی کاهش ارزش پول است زیرا شما با هر هزارتومان نسبت به گذشته میتوانید کالاها و خدمات کمتری را خریداری کنید.

تورم منفی چیست؟

دورههایی در قرن نوزدهم میلادی وجود داشتند که اغلب قیمتها کاهش پیدا کردند. پدیدهای که «تورم منفی» (ضد تورم) نامیده میشود. تورم منفی یکی از انواع تورم است که برخلاف نوع مثبت خود خیلی رایج به شمار نمیرود. میانگین سطح قیمتی در ایالات متحده آمریکا در سال ۱۸۹۶ میلادی نسبت به سال ۱۸۸۰ میلادی، ۲۳ درصد کمتر بود و پدیده تورم منفی، مسئله مهمی در انتخابات سال ۱۸۹۶ میلادی به شمار میرفت. کشاورزان، با بدهی انباشتهشده فراوان، با کاهش قیمت محصولات، دچار ضرر شدند و درآمد و به تبع آن، توانایی بازپرداخت بدهی، توسط آنان کاهش یافت. آنها انتظار داشتند که تورم منفی مانند بعضی از انواع تورم، توسط سیاستهای دولتی برطرف شود.

در ایالات متحده آمریکا، در دهه ۱۹۹۰ میلادی، قیمتها به صورت متوسط، سالیانه افزایشی دو درصدی را تجربه کردند. از طرفی دیگر، در دهه ۱۹۷۰ میلادی، افزایش قیمتها به میزان ۷ درصد بوده که به معنی دوبرابر شدن سطح قیمتها در یک دهه است. اغلب افراد، این نرخهای بالای تورم - تورم مثبت را به عنوان یکی از انواع تورم - مسئله اقتصادی حادی به شمار میآورند. در حقیقت، زمانی که «جیمی کارتر» (Jimmy Carter) - ۳۹امین رئيس جمهور ایالات متحده آمریکا - برای دوباره انتخاب شدن در سال ۱۹۸۰ میلادی رقابت میکرد، «رونالد ریگان» (Ronald Reagan)، رقیب او، نرخ بالای تورم را یکی از نقاط ضعف کارتر در کارنامه سیاسیاش به شمار میآورد.

دادههای بینالمللی، حتی گستره وسیعتری از تورم را نشان میدهند. در سال ۲۰۰۹ میلادی، زمانی که نرخ تورم در ایالات متحده برابر ۲ درصد بود، این میزان در ژاپن ۱٫۷ درصد، در روسیه ۹ درصد، در ایران ۱۰٫۸۲ درصد و در ونزوئلا، ۲۵ درصد بود.

پیامدهای تورم منفی چه هستند؟

در تاریخ اخیر ایالات متحده آمریکا، تورم معمول بوده است. اما سطح قیمتها در زمانهایی، کاهش پیدا کردهاند. برای مثال در طی اواخر قرن ۱۹ میلادی و اوایل دهه ۱۹۳۰ میلادی. همچنین، ژاپن نیز در سالهایی کاهش کلی در سطح قیمتها را - به عنوان نمونهای از انواع تورم - تجربه کرده است. همانطور که به پیامدهای تورم مثبت پرداختیم، پیامدهای تورم منفی را نیز بررسی میکنیم.

به عقیده بعضی از اقتصاددانان مقادیر اندک و پیشبینیپذیر تورم منفی، ممکن است مناسب باشد. میلتون فریدمن بیان کرده است که تورم منفی - به عنوان نمونهای از انواع تورم نرخ بهره اسمی را کاهش میدهد و منجر به کاسته شدن هزینه نگهداری پول میشود.

هزینه چرم کفش نگهداری پول، همانطور که او بیان کرده بود، با نرخ بهره اسمی نزدیک به صفر، به حداقل میرسد. که در اینصورت نیاز است که نرخ تورم منفی برابر با نرخ بهره حقیقی باشد. این تجویز برای داشتن تورم متعادل، «قانون فریدمن» (Friedman Rule) نامیده میشود.

بااینحال، تورم منفی نیز دارای هزینههایی است. بعضی از این پیامدهای منفی، معکوس هزینههای ایجاد شده توسط تورم مثبت هستند. برای مثال، همانطور که افزایش قیمتها هزینه فهرست و تنوع قیمت نسبی را به همراه دارد، تورم منفی نیز پیامدهایی مشابه را به همراه میآورد.

به علاوه، تورم منفی در عمل به ندرت به میزان پیشبینیشده توسط فریدمن، ثبات و پیشبینی پذیری دارد. در اغلب اوقات این تورم، پیشبینیناپذیر است و توزیع ثروت را به نفع بستانکاران و به ضرر بدهکاران تغییر میدهد. از آنجاییکه، بدهکاران غالباً فقیرتر هستند، این بازتوزیع ثروت میتواند مهلک باشد.

همچنین، از همه مهمتر، تورم منفی عموماً به علت مشکلات گسترده در سطح اقتصاد کلان رخ میدهد. کاهش قیمت زمانی اتفاق میافتد که حادثهای مانند سیاست پولی انقباضی، تقاضای کل کالاها و خدمات را در اقتصاد کاهش دهد. این کاهش در تقاضای کل منجر به کاهش درآمدها و افزایش بیکاری میشود. به عبارتی دیگر، تورم منفی نشانهای از وجود مشکلات عمیقتر اقتصادی است.

بیان موارد گفته شده به زبان ریاضی

فرض کنید که P سطح قیمت اندازهگیری شده توسط شاخص قیمت مصرف کننده یا «شاخص ضمنی تولید ناخالص داخلی» (GDP Deflator) باشد. در این صورت، P نشاندهنده تعداد اسکناس هزارتومانی مورد نیاز برای خرید یک بسته از کالا و خدمات است. حال این معادله را معکوس میکنیم.

مقدار کالاها و خدماتی که می توان با هزارتومان خریداری کرد، برابر $$\frac{1}{P}$$ است. به عبارتیدیگر، اگر P نشاندهنده قیمت کالاها و خدمات بر حسب واحد پولی باشد، $$\frac{1}{P}$$ نشاندهنده ارزش پول بر حسب کالاها و خدمات است.

در اقتصادی که تنها یک کالا تولید میکند، نشان دادن این مورد آسانتر است. فرض کنید در کشوری تنها کالای تولید شده قیف بستنی باشد. درآن صورت، P برابر قیمت یک قیف بستنی است. زمانی که قیمت یک قیف بستنی، برای مثال، برابر ۲ ریال باشد، ارزش یک ریال برابر ۰٫۵ قیف و زمانی که قیمت یک قیف برابر ۴ ریال باشد، ارزش یک ریال با ۰٫۲۵ برابری خواهد کرد.

در دنیای واقعی، در اقتصاد، سالیانه هزاران کالا و خدمت تولید و ارائه میشوند. در نتیجه، از شاخص قیمتی به جای قیمت یک کالای واحد استفاده میکنیم اما منطق این عمل ثابت باقی میماند. با افزایش سطح کلی قیمتها، در اغلب انواع تورم، ارزش پول کاهش پیدا میکند.

بررسی تورم با توجه به عرضه پول، تقاضای پول و تعادل پولی

ارزش پول را میزان عرضه و تقاضای آن تعیین میکند. همانطور که میزان عرضه و تقاضای موز، قیمت آنرا تعیین میکند، ارزش پول نیز بوسیله میزان عرضه و تقاضای آن مشخص میشود. در ادامه، نظریه مقداری پول و موارد تعیینکننده میزان عرضه و تقاضای پول را در تورم پولی به عنوان نمونهای از انواع تورم، بررسی میکنیم.

عرضه پول چیست؟

در ابتدا، باید عرضه پول مورد توجه قرار بگیرد. همانطور که قبلاً بیان شد، بانک مرکزی به همراه سیستم بانکداری میزان عرضه پول را مشخص میکند. با فروش اوراق قرضه توسط بانک مرکزی در «عملیات بازار باز» (Open-market Operation)، ریال جمعآوری میشود و از عرضه پول میکاهد. زمانی که بانک مرکزی اوراق قرضه خریداری میکند، ریال میپردازد و عرضه پول افزایش مییابد. در اینجا از اشاره به پیچیدگیهای سیستم بانکداری خودداری و تنها میزان عرضه پول را به عنوان متغیری قابل کنترل توسط بانک مرکزی معرفی میکنیم.

تقاضای پول چیست و به چه مواردی بستگی دارد؟

اساساً تقاضا برای پول نشاندهنده میزان ثروتی است که افراد تمایل دارند به شکل پول نقد نگهداری کنند. عوامل بسیاری بر میزان تقاضای پول تاثیر میگذارد. برای مثال، میزان پول حمل شده توسط افراد در کیف پول آنها، بستگی به استفاده آنها از کارتهای اعتباری و سهولت دسترسی به دستگاه خودپرداز پول دارد. همانطور که قبلاً بیان کردهایم، میزان پول تقاضا شده، به میزان سود قابل دستیابی برای فرد با وجود دارا بودن اوراق قرضه، نیز، بستگی دارد.

با وجود تاثیرگذاری موارد متعددی بر تقاضای پول، میانگین سطح قیمتها در اقتصاد، یکی از مهمترین موارد به شمار میرود. افراد، پول را نگهداری میکنند زیرا نوعی وسیله مبادله است. برخلاف سایر داراییها، مانند اوراق قرضه و سهام، میتوان از پول برای خریداری کالاها و خدمات دلخواه، استفاده کرد.

میزان پول نگهداریشده، به قیمت کالاها و خدمات بستگی دارد. هرچه قیمت کالاها و خدمات بیشتر باشد، تراکنشهای معمولی به پول بیشتری نیاز خواهند داشت و افراد نیز پول بیشتری در کیف پول و حسابهای جاری خود نگهداری خواهند کرد. در نتیجه، سطح بالاتر قیمت (یا پول با ارزش کمتر) میزان تقاضای پول را افزایش میدهد.

آیا میزان پول تقاضا شده برابر با میزان پول عرضه شده توسط بانک مرکزی است؟

این مورد، به افق زمانی، بستگی دارد. در کوتاهمدت، نرخ بهره نقش مهمی خواهد داشت. در بلندمدت، سطح کلی قیمتها با سطح برابری عرضه با تقاضا، انطباق پیدا میکند. اگر سطح قیمتی بالاتر از سطح تعادل باشد، افراد تمایل دارند که بیشتر از پول خلق شده توسط بانک مرکزی، پول نگهداری کنند. در نتیجه، باید سطح قیمتها کاهش پیدا کند تا میزان عرضه و تقاضای پول به تعادل برسد.

اگر سطح قیمتی، پایینتر از میزان تعادل باشد، افراد نسبت به پول خلق شده توسط بانک مرکزی، پول کمتری را نگهداری میکنند. سپس، سطح قیمتها افزایش پیدا میکند تا تعادل بین عرضه و تقاضا برقرار شود. در سطح قیمتی تعادلی، میزان پولی که افراد تمایل به نگهداری آن دارند، دقیقاً با میزان پول عرضه شده توسط بانک مرکزی، برابری میکند.

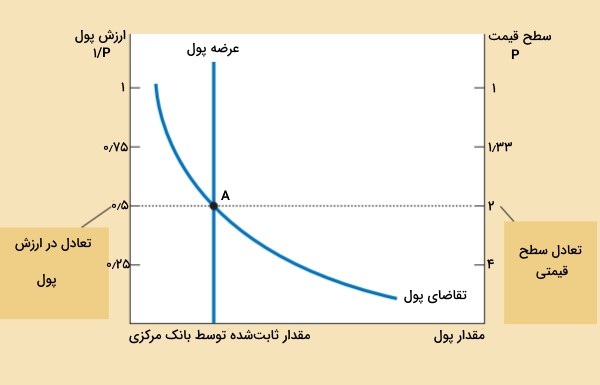

در نمودار زیر میتوانید این موارد را مشاهده کنید. محور افقی نمودار نشاندهنده میزان پول است. همچنین، منحنی عمودی سمت چپ نشاندهنده ارزش پول یا $$\frac{1}{P}$$ و منحنی عمودی در سمت راست نشاندهنده سطح قیمت یا P است. توجه داشته باشید که محور سطح قیمت در سمت راست، معکوس شده است. یعنی سطح پایین قیمت در نزدیکی بالای این محور، و سطح بالای قیمت در نزدیکی انتهای این قیمت رسم شده است.

این محور برعکس شده نشاندهنده این است که در زمان بالا بودن ارزش پول، سطح قیمت پایین است. دو منحنی مشاهده شده در تصویر زیر، منحنی های عرضه و تقاضای پول هستند.

منحنی عرضه عمودی است زیرا میزان پول عرضه شده توسط بانک مرکزی ثابت است. منحنی تقاضا برای پول دارای شیبی نزولی است زیرا زمانی که ارزش پول کم و سطح قیمت بالا باشد، افراد پول بیشتری را جهت خرید کالاها و خدمات تقاضا میکنند. در زمان تعادل، که با نقطه A، نشان داده شده، مقدار تقاضای پول در توازن با مقدار پول عرضه شده است. این تعادل بین عرضه و تقاضای پول ارزش پول و سطح قیمت را تعیین میکند.

تاثیر تزریق پول بر تورم پولی چیست؟

در این قسمت، اثرات تزریق پول بر تورم پولی - یکی از انواع تورم - را بررسی میکنیم. برای اینکار، فرض کنید که اقتصاد در تعادل قرار دارد و ناگهان بانک مرکزی، با چاپ تعدادی اسکناس و پرتاب کردن آنها از هلیکوپتر در سراسر کشور، میزان عرضه پول را دو برابر میکند. یا به صورت واقعبینانهتر، بانک مرکزی با خریداری تعدادی اوراق قرضه دولتی از افراد در عملیات بازار باز، به اقتصاد پول تزریق کند.

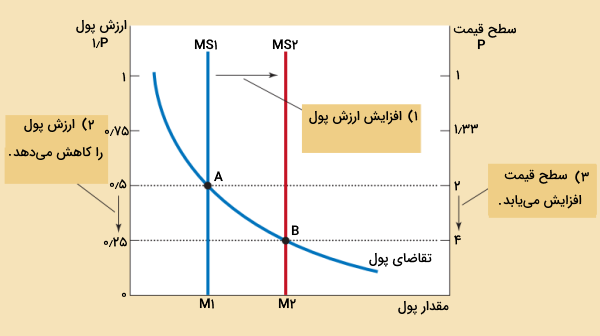

در تصویر زیر میتوانید بیبنید که پس از این تزریق چه اتفاقی رخ میدهد. تزریق پول، منحنی عرضه پول را به سمت راست و از MS۱ به MS۲ منتقل میکند و تعادل از نقطه A به نقطه B میرود. در نتیجه، ارزش پول (محور چپ) از ۰٫۵ به ۰٫۲۵ کاهش مییابد و سطح قیمتی تعادلی (محور راست) از ۲ به ۴ افزایش مییابد.

به عبارتی دیگر، زمانیکه افزایش عرضه پول تعداد ریالها را بیشتر میکند، سطح قیمت نیز افزایش مییابد که نشاندهنده بیارزش شدن هر ریال است. این توضیح که چگونه سطح قیمت تعیین میشود و چرایی امکان تغییر آن در طی زمان، نظریه مقداری پول نامیده میشود. طبق این نظریه، میزان در دسترس بودن پول در اقتصاد، ارزش آنرا تعیین میکند و رشد مقدار، پول دلیل اصلی ظهور تورم پولی به عنوان نمونهای از انواع تورم است.

همانطور که «میلتون فریدمن» (Milton Friedman) - اقتصاددان آمریکایی برنده جایزه نوبل - بیان کرده، تورم همیشه و در هر زمان یک پدیده پولی است.

نگاهی کوتاه بر فرایند تطابق

تا اینجا، موقعیتهای تعادلی قبل و بعد از تزریق پول را مشاهده کردهایم. برای درک اینکه چگونه اقتصاد از تعادل قدیمی به تعادل جدید حرکت میکند، باید نوسانات کوتاهمدت در اقتصاد را بررسی کنیم.تاثیر آنی تزریق پول، بوجود آمدن اضافه عرضه است. همانطور که در نمودار بالا، مشاهده میکنید، قبل از تزریق پول، اقتصاد در تعادل قرار داشته است.

در سطح قیمت قبل از تزریق پول، پول در دسترس افراد به میزان خواستههای آنان بوده است اما پس از اینکه هلیکوپترها شروع به پرتاب بستههای پول میکنند و افراد آنها را از سطح زمین جمعآوری میکنند، مقدار پول در دسترس افراد بیشتر از میزان خواستههای آنان است. در سطح رایج قیمتی، حال، مقدار پول عرضه شده بیشتر از میزان تقاضا است.

چگونه تزریق پول، تقاضا برای کالاها و خدمات را افزایش میدهد؟

افراد سعی میکنند با بکارگیری روشهای متفاوت این میزان پول اضافه را بکار بگیرند و ممکن است از این پول جهت خریداری کالاها و خدمات استفاده کنند یا امکان دارد این پول را با خرید اوراق قرضه جهت وام دادن به دیگران یا سپردهگذاری در حساب پسانداز، مصرف کنند. این وام امکان خرید کالا و خدمات را برای سایر افراد بوجود میآورد. به عبارتی دیگر، تزریق پول، تقاضا برای کالاها و خدمات را افزایش میدهد.

اگرچه، توانایی اقتصاد برای عرضه کالاها و خدمات تغییر پیدا نکرده است. تولید کالاها و خدمات در اقتصاد به نیروی کار در دسترس، سرمایه فیزیکی، سرمایه انسانی، منابع طبیعی و دانش فناوریمحور بستگی دارد. هیچکدام از این موارد با تزریق پول به اقتصاد تغییر نمیکنند. در نتیجه، افزایش تقاضا برای کالاها و خدمات، بیشتر شدن قیمت آنها را در پی دارد.

بنابراین، افزایش سطح قیمت، میزان پول تقاضا شده را نیز افزایش میدهد زیرا برای انجام هر تراکنش به مقادیر بیشتری از واحد پولی احتیاج است. در نهایت، اقتصاد به تعادل جدیدی (نقطه B) دست پیدا میکند که در آن مقدار تقاضا شده با مقدار پول عرضه شده برابر است. در این صورت، سطح قیمت کلی برای کالاها و خدمات به نحوی تطبیق پیدا میکند که تقاضا و عرضه پول به تعادل برسد.

دوگانگی کلاسیک چیست؟

ملاحظه کردید که چگونه تغییر در عرضه پول به تغییر در میانگین سطح قیمت کالاها و خدمات میانجامد. درک چگونگی تاثیرگذاری تغییرات پولی بر دیگر متغیرهای اقتصادی مانند تولید، اشتغال، دستمزد حقیقی و نرخ بهره حقیقی، مدتها مورد توجه اقتصاددانانی مانند دیوید هیوم بوده است.

به عقیده «هیوم» (David Hume) و همعصران او، متغیرهای اقتصادی باید به دو دسته تقسیم شوند. گروه اول از «متغیرهای اسمی» (Nominal Variables) - متغیرهای اندازهگیری شده در واحدهای پولی - و گروه دوم از «متغیرهای حقیقی» (Real Variables) - متغیرهای قابل سنجش با واحدهای فیزیکی - تشکیل شدهاند. برای مثال، درآمد مزرعهداران پنبه ارزشی اسمی است زیرا با واحد ریال اندازهگیری شده است در حالیکه مقدار پنبه تولید شده متغیر حقیقی است زیرا با تن، سنجیده میشود.

جی دی پی اسمی، متغیری اسمی به شمار میرود زیرا ارزش ریالی کل میزان کالاها و خدمات را اندازهگیری میکند. در مقابل، GDP حقیقی متغیری حقیقی است زیرا نشان دهنده کل میزان کالاها و خدمات تولید شده است و تحت تاثیر قیمت فعلی این کالاها و خدمات، قرار نمیگیرد. تمایز قائل شدن بین متغیرهای اسمی و حقیقی «دوگانگی کلاسیک» (Classical Dischotomy) نامیده میشود.

بکارگرفتن دوگانگی کلاسیک در هنگام توجه به قیمتها، ممکن است دشوار باشد. اغلب قیمتها در واحدهای پولی بیان میشوند و در نتیجه، متغیرهایی اسمی به شمار میروند. زمانی که میگوییم قیمت یک تن پنبه (برای مثال) معادل ۹ میلیون تومان یا قیمت ۱۰ کیلو آرد برابر ۱۳۰ هزار تومان است، هردوی این قیمتها متغیرهای اسمی هستند.

در رابطه با قیمت نسبی - قیمت یک کالا نسبت به کالای دیگر - میتوان گفت قیمت یک تن پنبه تقریباً معادل قیمت ۶۹۲ کیلوگرم آرد است. این قیمت نسبی با واحدهای پولی اندازه گیری نشده است. در زمان مقایسه قیمت دو کالا، بکارگیری واحد پولی منتفی میشود و نتیجه، میزان اندازهگیری شده با واحدهای فیزیکی است.

در نتیجه، با اینکه قیمتهای ریالی (یا تومانی) متغیرهایی اسمی به شمار میروند، قیمتهای نسبی، متغیرهایی حقیقی هستند. از این مورد میتوان به نتیجههای متعددی دست یافت. برای مثال، دستمزد حقیقی (دستمزد تومانی تطبیق داده شده با تورم) متغیری حقیقی است زیرا نرخ مبادله کالاها و خدمات را به ازای واحد نیروی کار میسنجد.

به صورت مشابه، نرخ بهره حقیقی (نرخ بهره تنظیم شده با توجه به تورم) متغیری حقیقی است زیرا نرخ مبادله فعلی کالاها و خدمات را با نرخ مبادله کالاها و خدمات در آینده میسنجد. دوگانگی کلاسیک به این علت کاربردی است زیرا عوامل مختلف بر متغیرهای اسمی و حقیقی تاثیرگذارند. طبق تحلیل کلاسیک، متغیرهای اسمی تحت تاثیر توسعه های صورتگرفته سیستم پولی اقتصادی قرار میگیرند که در آن پول در تشریح متغیرهای حقیقی نامربوط به شمار میرود.

خنثی بودن پول چیست؟

تغییر در عرضه پول با توجه به تحلیل کلاسیک، بر متغیرهای اسمی تاثیر می گذارد اما اثری بر متغیرهای حقیقی ندارد. زمانی که بانک مرکزی میزان عرضه پول را دوبرابر میکند، سطح قیمت نیز دوبرابر میشود دستمزد ریالی دو برابر میشود و تمام متغیرهای ریالی دیگر نیز دو برابر میشوند. متغیرهای حقیقی مانند تولید، اشتغال، دستمزد حقیقی و نرخ بهره حقیقی بدون تغییر باقی میمانند. نامربوط بودن تغییرات پولی با متغیرهای حقیقی «خنثایی پول» (Monetary Neutrality) نامیده میشود. در واقع، خنثی بودن پول به معنی بیتاثیر بودن تغییر میزان عرضه پول بر متغیرهای حقیقی است.

معادله حجم و مقدار

میتوانیم نظریه مقداری پول را از دیدگاه دیگری نیز بررسی کنیم. چندبار در سال میتوان از یک اسکناس برای پرداخت خریداری کالاها و خدمات جدید استفاده کرد؟

پاسخ این سئوال در متغیری تحت عنوان «سرعت گردش پول» (Velocity of Money) نهفته است. در فیزیک، این عبارت به سرعت حرکت اجسام اشاره میکند. در اقتصاد، سرعت گردش پول یعنی سرعتی که یک اسکناس هزارتومانی در اقتصاد از کیفپولی به کیفپولی دیگر منتقل میشود.

برای محاسبه سرعت گردش پول، ارزش اسمی تولید (GDP اسمی) را بر میزان پول تقسیم میکنیم. اگر $$P$$، سطح قیمت و $$Y$$ نشاندهنده میزان کل تولید (GDP حقیقی) و M نشاندهنده مقدار پول باشند، سرعت به صورت زیر محاسبه میشود.

$$V=\left(P\times Y\right)\div M$$

برای اینکه، فرمول بالا را درک کنید. اقتصادی را تصور کنید که تنها به تولید سوپ میپردازد. فرض کنید که این اقتصاد به صورت سالیانه ۱۰۰ پرس سوپ تولید میکند و قیمت هر پرس سوپ معادل ۲۰ هزارتومان و مقدار پول اقتصاد برابر ۴۰ هزارتومان است.

$$V=\left(20\times100\right)\div 50=40$$

در این اقتصاد، افراد سالانه دو میلیون تومان را صرف تهیه سوپ میکنند. جهت انجام دادن این کار با ۵۰ هزار تومان، هر اسکناس هزارتومانی باید حداقل به میزان ۴۰ بار در سال دستبهدست شود. با اندکی تغییرات جبری میتوان معادله را به شکل زیر نوشت.

$$M\times V=P\times Y$$

این معادله نشاندهنده این است که مقدار پول ($$M$$) ضربدر سرعت پول ($$V$$) برابر با قیمت میزان تولیدات ($$P$$) ضربدر میزان تولید ($$Y$$) است. معادله بالا را «معادله مقداری پول» (Quantity Equation) مینامند زیرا نشان دهنده رابطه بین مقدار پول ($$M$$) با ارزش اسمی تولید ($$P\times Y$$) است.

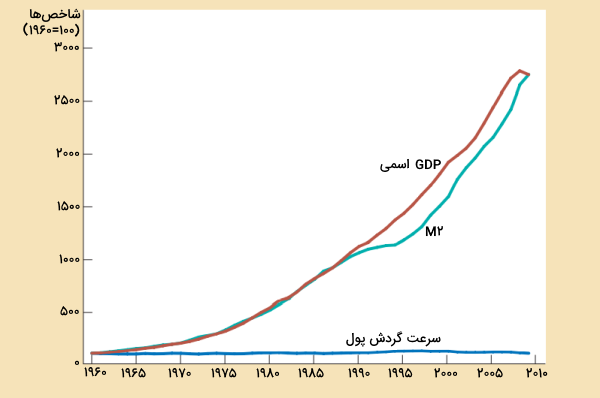

معادله مقداری نشاندهنده این است افزایش مقدار پول در اقتصاد باید در ۳ متغیر دیگر انعکاس داده شود. در بسیاری از موارد اینطور به نظر میرسد که سرعت پول به صورت نسبی، ثابت است. برای مثال، در نمودار زیر GDP اسمی، مقدار پول (M2) و سرعت آنرا برای ایالات متحده آمریکا در دوره ۱۹۶۰ تا ۲۰۱۰ میلادی مشاهده میکنید.

در این دوره، عرضه پول و جیدیپی اسمی هر دو افزایش قابل توجهی داشتهاند. از طرفی دیگر، سرعت پول - البته نه به صورت دقیق - تغییر چندانی نداشته است. بنابراین، به دلایلی، فرض ثابت بودن سرعت پول ممکن است تقریب خوبی در نظر گرفته شود.

پیامدهای نظریه مقداری پول چه هستند؟

حال ما، به تمامی عناصر ضروری برای شرح دادن سطح قیمت تعادلی و نرخ تورم، دسترسی داریم.

- سرعت پول به صورت نسبی در طی زمان ثابت است.

- به علت ثابت بودن سرعت، با تغییر مقدار پول ($$M$$) توسط بانکهای مرکزی، تغییرات متناسبی در ارزش اسمی تولید ($$P\times Y$$) بوجود میآید.

- تولید کالا و خدمات اقتصاد ($$Y$$) اساساً توسط عوامل عرضه مانند (نیروی کار، سرمایه فیزیکی، سرمایه انسانی و منابع طبیعی) و میزان فناوری در دسترس تولید، تعیین میشود.

- از آنجایی که، میزان تولید ($$Y$$) توسط عوامل عرضه و فناوری تعیین شده است، با تغییر عرضه پول ($$M$$) توسط بانک مرکزی و بوجود آمدن تغییرات متناسب در ارزش اسمی تولید ($$P\times Y$$)، این تغییرات در میزان تغییرات سطح قیمت ($$P$$) انعکاس داده میشوند.

- بنابراین، زمانی که بانک مرکزی به سرعت میزان عرضه پول را تغییر میدهد، نتیجه، نرخ بالای تورم خواهد بود.

این پنج گام، خلاصه نظریه مقداری پول هستند.

مالیات تورمی چیست؟

کشورها ابرتورم را تجربه میکنند زیرا دولتهای این کشورها از خلق پول به عنوان راهی برای پرداخت مخارج خود استفاده میکنند. زمانی که دولت میخواهد به نیروی نظامی خود حقوق پرداخت کند یا به شهروندان کمدرآمد یا مسن کمک هزینه پرداخت کند در ابتدا باید مقدار مبالغ ضروری خود را افزایش دهد.

عموماً، دولت اینکار را با افزایش مالیات مانند زیاد کردن مالیات بر فروش و درآمد و با استقراض از شهروندان، برای مثال فروش اوراق قرضه دولتی، انجام میدهد. با این حال، راه دیگری نیز پیشروی دولت وجود دارد و دولت به سادگی میتواند، پول چاپ کند.

زمانی که دولت درآمد خود را با چاپ اسکناس افزایش میدهد، گفته میشود که «مالیات تورمی» (Inflation Tax) وضع شده است. اگرچه، مالیات تورمی دقیقاً مشابه سایر انواع مالیات نیست، زیرا هیچ شهروندی بابت پرداخت این نوع مالیات رسیدی دریافت نمیکند. در حقیقت، مالیات تورمی پیچیدهتر به شمار میرود. زمانی که دولت پول چاپ میکند، سطح قیمتها افزایش مییابد و اسکناسهای داخل کیفپول شما کمارزشتر میشوند.

در نتیجه، مالیات تورمی مانند مالیاتی است که بر هر فرد حامل پول وضع شده است. اهمیت مالیات تورمی در کشورهای مختلف، متفاوت است. در ایالات متحده آمریکا، در زمانهایی، مالیات تورمی منبع درآمدی کماهمیتی بوده و کمتر از ۳ درصد درآمد دولت را تشکیل داده است. اگرچه، در دهه ۱۷۷۰ میلادی کنگره قارهای ایالات متحده آمریکا که نوپا بود، برای پرداخت هزینههای ارتش وابستگی زیادی به این نوع از مالیات داشت.

ازآنجاییکه، دولت جدید توانایی اندکی در جمعآوری پول از طریق روشهای متدوال دریافت مالیات یا استقراض داشت، چاپ اسکناس آسانترین راه برای جمعآوری منابع مالی برای پرداخت به سربازان به شمار میرفت. طبق پیشبینی نظریه مقداری، نتیجه، نرخ بالای تورم پولی به عنوان یکی از انواع تورم بود.

تقریباً تمام ابرتورمها از الگوی یکسان ابرتورم انقلاب آمریکایی پیروی میکنند. دولت، مخارج بالا و درآمد مالیاتی ناکافی و توانایی محدودی برای استقراض دارد. بنابراین، از چاپ اسکناس برای پرداخت مخارج خود استفاده میکند. افزایش قابلتوجه در مقدار پول، نمونهای از انواع تورم را بوجود میآورد. این نمونه از انواع زمانی پایان میپذیرد که دولت اصلاحات مالی را برقرار کند. برای مثال، از مخارج خود بکاهد تا نیاز برای اعمال مالیات تورمی از بین برود.

معرفی فیلمهای آموزش اقتصاد

«فرادرس»، اقدام به تهیه مجموعه فیلمهای آموزشی در زمینه اقتصاد با همکاری اساتید مجرب و حرفهای کرده است. در ادامه، تعدادی از این فیلمهای آموزشی را معرفی کردهایم. برای یادگیری بیشتر مباحث اقتصاد کلان و درک مفهوم انواع تورم میتوانید به آنها مراجعه کنید.

- آموزش اقتصاد خرد: این دوره آموزشی در ۵ درس و ۴ ساعت تهیه شده است و برای دانشجویان علوم اقتصادی، مدیریت و حسابداری، مفید به شمار میرود. برای مشاهده فیلم آموزش اقتصاد خرد + کلیک کنید.

- آموزش اقتصاد خرد و کلان: مدرس در این دوره آموزشی، به صورت تصویری به حل نمونه سئوالات اقتصاد خرد و کلان در ۳ ساعت، میپردازد. این آموزش برای دانشجویان رشته مدیریت تهیه شده است اما مشاهده آن برای سایر علاقهمندان به اقتصاد، خالی از لطف نخواهد بود. برای مشاهده فیلم آموزش اقتصاد خرد و کلان + کلیک کنید.

- آموزش مقدماتی اقتصاد کلان: پیشنیاز این دوره، مشاهده آموزش اقتصاد خرد است. دوره پیشرو در ۶ ساعت و ۷ درس تدوین شده است. برای مشاهده فیلم آموزش مقدماتی اقتصاد کلان + کلیک کنید.

- آموزش پیشرفته اقتصاد کلان: در این دوره با ادبیات روز اقتصاد کلان آشنا میشوید. توجه داشته باشید که پیشنیازهای این آموزش، دورههای آموزش ریاضیات و کاربرد آن در حسابداری، مدیریت و اقتصاد و آموزش مقدماتی اقتصاد کلان هستند. دوره پیشرو، ۳ ساعته است. برای مشاهده فیلم آموزش پیشرفته اقتصاد کلان + کلیک کنید.

اثر فیشر چیست؟

طبق اصل خنثی بودن پول، افزایش نرخ رشد پول، نرخ تورم را افزایش میدهد اما تاثیری بر متغیرهای حقیقی نخواهد داشت. یکی از کاربردهای مهم این اصل بررسی اثر پول بر نرخ بهره است. نرخبهره متغیر مهمی برای متخصصین اقتصاد کلان به شمار میرود.

اگر حساب پس اندازی داشته باشید، نرخ بهره اسمی گویای این است که با چه سرعتی اسکناسهای هزارتومانی در حسابتان افزایش پیدا میکنند. نرخ بهره حقیقی نرخ بهره اسمی را باتوجه به تورم اصلاح میکند و نشان دهنده سرعت افزیش قدرت خرید حسابپس انداز شماست. نرخ بهره حقیقی از کسر کردن نرخ تورم از نرخ بهره اسمی بدست میآید.

نرخ تورم - نرخ بهره اسمی = نرخ بهره حقیقی

برای مثال، اگر بانکی اعلام کند که نرخ بهره تعلقگرفته به سپردههای آن معادل ۷ درصد سالیانه و نرخ تورم برابر ۳ درصد در سال باشد، به صورت حقیقی سپردهها سالیانه به میزان ۴ درصد افزایش پیدا میکنند.

می توانیم این معادله را به نحوی بازنویسی کنیم که نشان دهد که نرخ بهره اسمی با مجموع نرخ بهره حقیقی و نرخ تورم برابر است.

نرخ تورم + نرخ بهره حقیقی = نرخ بهره اسمی

این نوع بررسی نرخ بهره اسمی مفید است زیرا موارد اقتصادی متفاوتی بر عوامل سمت راست معادله تاثیر میگذارند. عرضه و تقاضا برای منابع مالی وامدادنی، نرخ بهره حقیقی را تعیین میکنند و طبق نظریه مقداری پول رشد میزان عرضه پول تعیینکننده نرخ تورم است.

در ادامه، تاثیر رشد عرضه پول را بر نرخهای بهره بررسی میکنیم. در بلندمدت که پول خنثی است، تغییر در میزان رشد پول نباید تاثیری بر نرخ بهره حقیقی داشته باشد زیرا نرخ بهره حقیقی، متغیری حقیقی به شمار میرود.

برای اینکه، نرخ بهره حقیقی، تحت تاثیر قرار نگیرد، نرخ بهره اسمی باید به صورت یکبهیک با تغییرات نرخ تورم تطبیق پیدا کند. در نتیجه، زمانی که بانک مرکزی نرخ رشد پول را افزایش میدهد، نتیجه بلندمدت، نرخ تورم و نرخ بهره اسمی بالاتر است. این تطبیق نرخ بهره اسمی به نرخ تورم، اثر فیشر نامیده میشود که نامخود را از اقتصاددان آمریکایی «ایروینگ فیشر» (Irving Fisher) برگرفته است. او برای اولین بار این اثر را مورد بررسی قرار داد.

نرخ بهره اسمی مانند پرداختی است که برای وام انجام میدهید و عموماً زمانی تنظیم میشود که وام مقرر شود. اگر جهشی در تورم رخ دهد و فرد قرضدهنده و فرد دریافتکننده وام را دچار شوک کند، نرخبهره اسمی توافق شده، دیگر انعکاسدهنده تورم بالاتر نخواهد بود.

اما اگر تورم بالا باقی بماند، افراد، در نهایت، انتظار آنرا خواهند داشت و توافقات وام نیز انعکاسدهنده این انتظارات خواهند بود. در واقع، اثر فیشر بیان میکند که نرخ بهره اسمی با تورم انتظاری تطبیق پیدا میکند. در بلندمدت، حرکت تورم انتظاری همسو با تورم حقیقی است اما الزاماً این مورد در کوتاهمدت صحت ندارد.

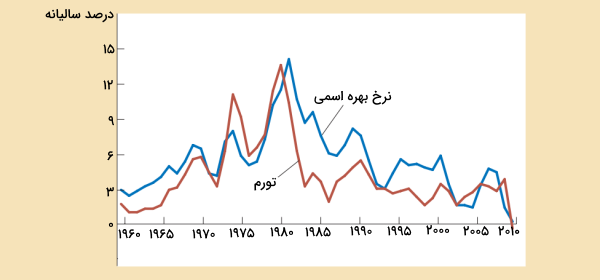

اثر فیشر برای درک تغییرات نرخ بهره اسمی در طی زمان مهم است. در نمودار زیر می توانید نرخ بهره اسمی و نرخ تورم را در اقتصاد ایالات متحده آمریکا در دوره ۱۹۶۰ تا ۲۰۱۰ میلادی مشاهده کنید. پیوستگی نزدیک بین این دو متغیر شفاف است.

نرخ بهره اسمی از اوایل دهه ۱۹۶۰ میلادی تا دهه ۱۹۷۰ میلادی افزایش پیدا کرده است زیرا تورم نیز در این زمان در حال افزایش بوده است. به صورت مشابه، نرخ بهره اسمی از اوایل دهه ۱۹۸۰ میلادی تا دهه ۱۹۹۰ میلادی کاهش پیدا کرده زیرا بانکمرکزی تورم را تحت کنترل خود درآورده است.

هزینههای انواع تورم چه هستند؟

زمانی که قیمتها افزایش مییابند، با هر اسکناس ۱۰ هزار تومانی میتوان کالاها و خدمات کمتری خریداری کرد. در نتیجه، ممکن است اینگونه بنظر برسد که تورم به صورت مستقیم استانداردهای سطح زندگی را کاهش میدهد. انواع تورم میتوانند پیامدهای متفاوتی داشته باشند و بسته به وضعیت اقتصادی کشورهای مختلف، هزینههای متفاوتی را بوجود بیاورند. با افزایش قیمتها، خریداران کالاها و خدمات برای کالای دریافت شده مبلغ بیشتری پرداخت میکنند. اگرچه، به صورت همزمان، فروشندگان کالاها و خدمات برای کالای فروخته شده مبلغ بیشتری دریافت میکنند.

از آنجاییکه اغلب افراد با فروش خدمات خود کسب درآمد میکنند، برای مثال، به عنوان نیروی کار فعالیت میکنند، تورم در درآمد ارتباط زیادی با تورم قیمتها دارد. در نتیجه، تورم خود به تنهایی قدرت خرید حقیقی افراد را کاهش نمیدهد.

افراد این اشتباه را در مورد تورم مرتکب میشوند زیرا توجه کافی به اصل خنثی بودن پول نمیکنند. کارگری که افزایش حقوق سالانه ۱۰ درصدی دریافت میکند، احتمال دارد که این افزایش حقوق را به عنوان پاداشی برای تلاش و استعدادهای خود در نظر بگیرد.

زمانی که نرخ تورمی ۶ درصدی ارزش حقیقی این افزایش حقوق را به ۴ درصد میرساند، نیروی کار ممکن است حس کند که در دریافت مبلغی که واقعا حق او بوده، کوتاهی صورت گرفته است. در حقیقت، درآمد حقیقی توسط متغیرهای حقیقی مانند سرمایه فیزیکی، سرمایه انسانی، منابع طبیعی و فناوری تولید تعیین میشود.

درآمدهای اسمی توسط آن متغیرها و سطح قیمت تعیین میشوند. اگر قرار بود که بانک مرکزی نرخ تورم پولی را به عنوان نمونهای از انواع تورم از ۶ درصد تا صفر درصد کاهش دهد، افزایش حقوق تعلق گرفته به نیروی کار مورد نظر از ۱۰ درصد به ۴ درصد میرسید. او ممکن بود، بیندیشد که کمتر تحت تاثیر اثر منفی تورم قرار گرفته است اما درآمد حقیقی او با سرعت بیشتری افزایش پیدا نمیکرد.

هزینه چرم کفش ناشی از انواع تورم چیست؟

همانطور که بالاتر بیان کردیم، انواع تورم شبیه به مالیات وضعشده بر دارندگان پول است. مالیات خود هزینهای بر جامعه نیست و تنها انتقال منابع از خانوارها به دولت است. با این حال، بیشتر مالیاتها این انگیزه را در افراد بوجود میآورند که رفتار خود را به نحوی تغییر دهند که از پرداخت مالیات بپرهیزند. این تحریفشدگی انگیزهها، برای جامعه به صورت کلی، رفاه از دست رفته بوجود میآورد. تغییر در انگیزهها نیز یکی از پیامدهای انواع تورم به شمار میرود.

مانند سایر مالیاتها، تورم مالیاتی نیز رفاه از دست رفته بوجود میآورد زیرا افراد منابع را هدر میدهند تا از وقوع آن جلوگیری کنند. از آنجاییکه، انواع تورم، غالباً، ارزش حقیقی پول موجود در کیف پول شما را از بین میبرند، می توانید با نگهداری پول کمتر، مالیات تورمی کمتری پرداخت کنید. یکی از روشها جهت انجام این کار، مراجعه بیشتر به بانک است.

برای مثال، بجای خارج کردن ماهیانه دو میلیون تومان از حساب خود، میتوانید به صورت هفتگی ۵۰۰ هزار تومان از آن برداشت کنید. با مراجعه متداوم به بانک، میتوانید میزان بیشتری از دارایی خود را در حساب پرداختکننده سود و میزان کمتری از آنرا در کیف پول خود نگهداری کنید.

هزینه کاهش نگهداری پول «هزینه چرم کفش» (Shoeleather Cost) نامیده میشود زیرا با مراجعه هر چه بیشتر به بانک کفش شما زودتر کهنه شده و کارایی خود را از دست میدهد. البته این مفهوم به صورت لغوی این معنی را میدهد و در واقعیت هزینه کاهش نگهداری پول از بین رفتن تدریجی کفش شما نیست بلکه زمانی است که در مقایسه با اقتصادی با تورم اندک، باید صرف کنید تا پول کمتری نگهدارید.

هزینه چرم کفش تورم ممکن است ناچیز بنظر برسد و البته این هزینه در اقتصادهایی با تورم اندک و تعدیلشده، ناچیز است اما این هزینه در کشورهای در حال تجربه ابرتورم - یا سایر انواع تورم - مقدار قابلتوجهی است.

ابرتورم به عنوان یکی از انواع تورم چیست؟

«اقتصاددانان پولی» (Monetary Economists) میتوانند از دادههای ابرتورم به عنوان پدیدهای طبیعی برای مطالعه و بررسی آثار پول بر اقتصاد استفاده کنند.ابر تورم، یکی از مهمترین انواع تورم به شمار میرود. ابرتورمها به این علت مورد مطالعه قرار میگیرند زیرا در آنها تغییرات عرضه پول و سطح قیمت بسیار کلان و قابل توجه است. در حقیقت، تورم ماهانه بالای ۵۰ درصد را «ابرتورم» (Hyperinflation) مینامند.

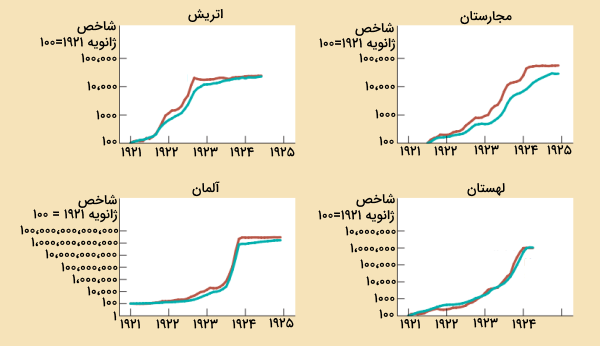

دادههای ابرتورم نشاندهنده ارتباطی واضح بین مقدار پول و سطح قیمت است. در تصویر زیر می توانید نمودارهای ۴ ابرتورم کلاسیک را در دهه ۱۹۲۰ میلادی در اتریش، مجارستان، آلمان و لهستان، مشاهده کنید. هر نمودار، نشاندهنده میزان پول در اقتصاد و یک شاخص قیمت است.

شیب خط پول نشاندهنده نرخ رشد مقدار پول و شیب خط قیمت نشاندهنده نرخ تورم است. هر چه شیب این خط ها تندتر باشد، نرخ رشد پول یا تورم بالاتر است. توجه داشته باشید که در هر نمودار مقدار پول و سطح قیمت تقریباً موازی هستند. در طی زمان، مقدار پول در اقتصاد شروع به افزایش بیشتر و بیشتر میکند. در همینزمان، مقدار تورم بسیار زیاد میشود. سپس، زمانی که مقدار پول ثابت میشود، سطح قیمتی نیز به ثبات میرسد.

مثال ابرتورم به عنوان نمونهای از انواع تورم در زندگی واقعی

در اینجا توصیفی از تجربه یکی از افراد در بولیویا در حین ابرتورم آن ذکر شده است.زمانی که «ادگار میراندا» (Edgar Miranda) حقوق ماهیانه خود را که برابر ۲۵ یمیلون پزو بود، را دریافت کرد حتی لحظهای وقت نیز برای تلف کردن نداشت. هر ساعت، ارزش پزو کاهش مییافت. در نتیجه زمانیکه، همسر او برای مراجعه به بازار جهت خرید برنج و نودل ماهیانه عجله داشت، او با باقی پزوهای خود به بازار سیاه شتافت تا آنها را به دلار تبدیل کند.

بولیویا - کشوری در غرب مرکزی آمریکای جنوبی - یکی از موردهای مطالعه تاثیر تورم افسارگسیخته بر جامعه است. افزایش قیمت به حدی بالاست که نمودارهای تورم تقریبا غیرقابل فهم بنظر میرسند. در دورهای ۶ ماهه، برای مثال، قیمتها با نرخ سالیانه ۳۸۰۰۰ درصد افزایش داشتهاند. این قابل درک است که بفهمیم چه اتفاقی برای آقای میراندای ۳۶ ساله میافتد اگر سریعاً حقوق خود را به دلار تبدلی نکند. روزی که او ۲۵ میلیون پزو حقوق دریافت کرد هر دلار معادل ۵۰۰ هزار پزو بود. در نتیجه، او ۵۰ دلار دریافت کرده بود.

تنها روزهایی بعد، این نرخ به نهصدهزار پزو تبدیل شده بود و حقوق او معادل ۲۷ دلار بود. همانطور که این داستان نشاندهنده آن است، هزینه چرم کفش ایجاد شده توسط تورم میتواند رقم قابلتوجهی باشد.

با وجود بالا بودن نرخ تورم، آقای میراندا توانایی نگهداری پول رسمی کشور را با هدف ذخیره ارزش نداشت. در نتیجه، او مجبور است که پزوهای خود را هرچه سریعتر به کالا یا دلار ایالات متحده آمریکا تبدیل کند که واحد نگهداری ذخیره ارزش بهتری به شمار میرود.

زمان و انرژی که آقای میراندا صرف کاهش میزان پول نگهداری شده میکند، نوعی اتلاف منابع است. اگر مسئول کنترلکننده پولی سیاست ضدتورمی را پیش میگرفت آقای میراندا پزوهای خود را با رضایت نگهداری می کرد و از زمان و انرژی خود در جهت انجام فعالیتهای سازندهتری بهره می گرفت.

ابرتورم به عنوان نمونهای از انواع تورم در زیمباوه

همانطور که بیان شد، ابرتورم یکی از مهمترین انواع تورم است. اسکناس مشاهدهشده در تصویر زیر، زمانی که در سال ۲۰۰۸ میلادی چاپ میشد، ارزشی معادل ۱۰۰ میلیارد دلار زیمباوه داشت. اسکناسهایی در زیمباوه منتشر شده بودند که ارزشی معادل ۱۰۰ تریلیارد دلار زیمباوه داشتند و این اسکناس ها حاوی ۱۴ صفر بودند. متاسفانه، این اسکناسها تقریباً بدون ارزش بودند. در زمانی ۶۲۱۹۸۴۲۲۸ دلار زیمباوه معادل ۱ دلار ایالات متحده آمریکا بود.

در نهایت، این کشور از بکارگیری واحد پولی خود خودداری کرد و از ارزهای خارجی برای معامله استفاده کرد.اگر در ۳ دهه اخیر در ایالات متحده آمریکا یا کانادا یا سایر کشور های توسعه یافته در جهان، بدنیا آمده باشید تجربه حقیقی در رابطه با نرخ بالای تورم نداشتهاید. تورم زمانی حاصل میشود که اغلب قیمتها در یک کشور در حال افزایش باشند. این اتفاق در آلمان بین سالهای ۱۹۲۱ تا ۱۹۲۸ میلادی رخ داد و همچنین در زیمباوه بین سالهای ۲۰۰۸ تا ۲۰۰۹ میلادی.

در نوامبر سال ۲۰۰۸ میلادی، زیمباوه نرخ تورم ۷۹٫۶ میلیارد درصدی را تجربه کرد. درصد تورم در زیمباوه اینقدر بالا بود که بعضیها نمیتوانستند آنرا درک کنند. این تورم به معنی افزایش قیمت ۹۸ درصدی در هر روز است. یعنی قیمت در هرروز نسبت به روز قبل دو برابر شود. قیمت درج شده کالاها که به دلار زیمباوه بود در طی روز چندین بار تغییر میکرد و افراد کوچکترین تمایلی به نگهداری دلار زیمباوه نداشتند زیرا در هر دقیقه ارزش آن کاهش می یافت.

شهروندان زیمباوه، زمان زیادی را صرف این میکردند که با خرید هرکالایی که در دسترس بود، دلارهای زیمباوهای خود را مصرف کنند. در زمانی، ارزش یک قرص نان برابر ۵۵۰ میلیون دلار زیمباو بود. معلمها ماهیانه حقوق تیلیاردی دریافت میکردند اگرچه این حقوق تقریباً معادل یک دلار بود. در اوج این تورم، برای خرید یک دلار ایالات متحده آمریکا، به ۶۲۱۹۸۴۲۲۸ دلار زیمباوه احتیاج بود.

ادارات دولتی حقوقی نداشتند که به کارمندان خود پرداخت کنند در نتیجه به جای افزایش دادن مالیات به چاپ پول بیشتر پرداختند. افزایش قیمت موجب شد که دولت کنترل قیمتی بر شرکتهای خصوصی وضع کند که منجر به کمبود و ظهور بازارها سیاه شد. در سال ۲۰۰۹ میلادی، کشور ارز قبلی خود را رها کرد و اجازه داد که ارزهای خارجی استفاده شوند.

هزینه فهرست بوجود آمده از انواع تورم چیست؟

اغلب شرکتها، قیمت کالاها و خدمات خود را هرروز تغییر نمیدهند. درواقع، آنها هر چند وقت یکبار، قیمتها را اعلام میکنند و آنها را برای هفتهها ماهها یا حتی سالها تغییر نمیدهند. در کشورهایی با تورم خفیف یا تعدیل شده ممکن است شرکتها یکبار در سال، قیمتهای خود را تغییر دهند.

شرکتها تمایلی به تغییر قیمت های خود به تناوب ندارند زیرا اینکار همراه با هزینه است. هزینه تنظیمات قیمتی را «هزینه فهرست» (Menu Cost) مینامند. عبارتی که به رستورانی اشاره می کند که با تغییر قیمتها مجبور میشود، منوی خود را از اول چاپ کند. هزینه فهرست یکی از پیامدهای محتمل ظهور انواع تورم است. هزینه فهرست شامل هزینه تصمیمگیری پیرامون قیمتهای جدید، هزینه قراردادن قیمت های جدید در لیست، هزینه چاپ لیستهای قیمتی و کاتالوگهای جدید برای مشتریان و واسطهها، هزینه تبلیغ قیمتهای جدید و حتی هزینه کسب رضایت مشتری ناراضی از تغییرات قیمتی است.

تورم، هزینه فهرستی پرداختشده توسط شرکتها را افزایش میدهد. زمانیکه تورم بالا موجب موجب افزایش بیسابقه هزینههای شرکتها میشود، تطبیق دادن قیمتها با نرخ تغییرات سالیانه، غیرعملی است. برای مثال، در ابرتورمها، شرکتها، قیمتهای خود را به صورت روزانه تغییر یا حتی اینکار را با تناوب بیشتری انجام میدهند تا قیمت ها با سایر قیمتها در کشور، مطابقت داشته باشد.

عدم تخصیص بهینه منابع به عنوان یکی از پیامدهای انواع تورم

فرض کنید که رستورانی هر دی ماه فهرست جدیدی با قیمتهای جدید منتشر کند و قیمتها را برای بقیه سال، بدون تغییر باقی بگذارد. اگر تورمی وجود نداشته باشد، قیمت نسبی این رستوران - قیمتهای وعدههای غذایی این رستوران در مقایسه با سایر قیمتها در اقتصاد - در طی یکسال، ثابت باقی میماند. به صورت مقابل، اگر نرخ تورم سالیانه برابر ۱۲ درصد باشد، قیمتهای نسبی این رستوران به صورت خودکار، ماهیانه ۱ درصد کاهش پیدا میکند. قیمتهای نسبی رستوران در ماههای اولیه سال، بالا خواهد بود - مدتی پس از چاپ منوی جدید - و در ماههای بعد کم خواهد بود. بنابراین، به این علت که قیمتها تنها در زمانهای کمی تغییر می کنند تورم موجب میشود که تنوع قیمتهای نسبی نسبت به حالت عادی بیشتر باشد.

این مورد از این جهت حايز اهمیت است که در اقتصادهای عملکننده بر مبنای نیروهای عرضه و تقاضا، فرایند تخصیص منابع کمیاب به قیمتهای نسبی وابستگی دارد. مصرفکنندگان با مقایسه کیفیت و قیمت کالاها و خدمات مختلف تصمیم به خرید میگیرند. با این تصمیمها، آنها تعیین میکنند که چگونه عوامل کمیاب تولید بین صنایع و شرکتها تخصیص داده شوند. زمانی که تورم در قیمتهای نسبی، ناهماهنگی بوجود میآورد، تصمیمهای مصرفکنندگان نیز دچار انحراف میشوند و کارایی بازارها در تخصیص دادن منابع برای بالاترین بهرهوری کاهش مییابد.

مثال تاثیر انواع تورم بر مالیات

تقریباً تمام انواع مالیاتها، موجب تغییر در انگیزهها و رفتار افراد میشوند و این در نهایت تخصیص غیربهینه منابع اقتصادی را بوجود میآورد. اگرچه، بسیاری از مالیاتها، در حضور تورم، مشکلات بیشتری را ایجاد میکنند. دلیل آن این است که قانونگذاران عموماً هنگام نگارش قوانین مالیاتی، از تورم صرفنظر میکنند.

یکی از مثالهای نشاندهنده چگونگی کاهش انگیزه برای پسانداز، توسط تورم، مالیات وضعشده بر سود سرمایهای است. سود سرمایهای از فروش دارایی با قیمتی بالاتر از قیمت فروش حاصل میشود.

فرض کنید که در سال ۱۹۸۰ میلادی، شما بخشی از پسانداز خود را برای خرید سهام مایکروسافت به قیمت ۱۰ دلار صرف کرده باشید و در سال ۲۰۲۰ میلادی، هر سهم را به قیمت ۵۰ دلار بفروشید. طبق قوانین مالیاتی در این مثال، شما افزایش سرمایهای به میزان ۴۰ دلار داشتهاید که جزء درآمد شما محسوب میشود و در زمان محاسبه مالیات بر درآمدی که بدهکار هستید، موردتوجه قرار میگیرد.

فرض کنید که سطح قیمت از سال ۱۹۸۰ تا ۲۰۱۰ میلادی دوبرابر شده باشد. در این صورت، ۱۰ دلار پسانداز شده در سال ۱۹۸۰ میلادی قدرت خریدی معادل ۲۰ دلار در سال ۲۰۱۰ میلادی خواهد داشت. زمانی که سهام خود را با قیمت ۵۰ دلار بفروشید سود سرمایهای که کسب می کنید - برحسب قدرت خرید افزایش یافته - تنها معادل ۳۰ دلار است.

اگرچه، قانون مالیاتی تورم را مدنظر قرار نمیدهد و مالیاتی که وضع میشود باتوجه به ارزیابی ۴۰ دلاری است. بنابراین، تورم باعث بزرگتر دیده شدن سود سرمایهای میشود و به صورت سهوی، بار مالیاتی وارده بر این نوع از درآمد را افزایش میدهد .

سردرگمی و ناسازگاری بوجود آمده در اثر انواع تورم

فرض کنید که همهپرسی برگزار کردهاید و از افراد پرسیدهاید که اگر امسال هر ۱ تن برابر ۱۰۰۰ کیلوگرم باشد، در سال آینده نیز این معادله برقرار خواهد بود یا خیر؟ با فرض اینکه شرکتکنندگان در همهپرسی، آنرا جدی تلقی کنند، پاسخ آنها این خواهد بود که در سال آینده نیز ۱ تن برابر ۱۰۰۰ کیلوگرم است. هر مورد دیگری، زندگی را پیچیدهتر میکند.

این یافته چه ارتباطی با مفهوم تورم دارد؟ همانطور که بخاطر داشتید، پول به عنوان واحد شمارش در اقتصاد، برای اعلام قیمتها بکار میرود. به عبارتی دیگر، پول درواقع معیاری است که تراکنشهای اقتصادی را با آن میسنجیم. نقش بانک مرکزی این است که از قابل اطمینان بودن واحد اندازهگیری رایج، مطمئن شود.

زمانی که بانک مرکزی عرضه پول را افزایش میدهد و تورم را بهوجود میآورد، ارزش پول به عنوان واحد اندازهگیری از بین میرود. ارزیابی گمراهی و ناسازگاری بوجود آمده از انواع تورم، دشوار است. همانطور که بالاتر بیان کردیم، در حضور تورم، قوانین مالیاتی، با روش نادرستی قوانین مالیاتی را میسنجند. به صورت مشابه، در زمان افزایش قیمتها، حسابداران به صورت نادرستی درآمد شرکتها را اندازه گیری میکنند.

محاسبه میزان سود بدست آمده در یک شرکت - اختلاف بین درآمد و هزینهها - در کشور دارای تورم، پیچیدهتر است، زیرا تورم باعث میشود هر اسکناس هزارتومانی در زمانهای مختلف، ارزش متفاوتی داشته باشد.

در نتیجه، تورم انتخاب شرکت پربازده برای سرمایه گذاران را تا حدودی دشوار میسازد. بنابراین، انواع تورم نمیگذارد بازارهای مالی نقش خود را در تخصیص ذخایر اقتصادی به انواع مختلف سرمایهگذاری، به خوبی ایفا کنند.

هزینه خاص تورم غیرمنتظره: باز توزیع دلخواه ثروت

تا به اینجا مواردی که از هزینه تحمیلشده توسط انواع تورم بررسی کردهایم، با فرض ثبات و پیشبینی پذیر بودن نرخ آن بوده است. تورم میتواند در صورت غیرقابل پیشبینی بودن هزینههای اضافی را نیز تحمیل کند. تورم غیرمنتظره، ثروت را به نحوی میان جمعیت توزیع میکند که بیارتباط با ارزشها و نیازهای اقتصادی است.

بسیاری از وامها در اقتصاد با واحد شمارشی پول مشخص میشوند. مثالی را در نظر بگیرید. فرض کنید خانم میرزایی که یک دانشجو است وامی ۲۰ میلیون تومانی برای پرداخت شهریه دانشگاه از بانک «ض» دریافت میکند. ۱۰ سال بعد مهلت پرداخت وام است. بعد از این که پس از ۱۰ سال این وام با نرخ ۷ درصد مرکب میشود، خانم میرزایی باید ۳۹ میلیون و سیصد و چهل و سههزار تومان به بانک ض پرداخت کند.

ارزش حقیقی این بدهی، به تورم یک دهه سپری شده، بستگی دارد. اگر شانس با خانم میرزایی یار و اقتصاد دچار ابرتورم - به عنوان نمونهای از انواع تورم - باشد، قیمتها و دستمزدها به میزانی افزایش پیدا میکنند که خانم میررزایی خود موفق به پرداخت مبلغ وام میشود. به صورت مقابل، اگر اقتصاد در تورم منفی شدید به سر ببرد، در انصورت دستمزدها و قیمتها کاهش پیدا میکنند و ۳۹ میلیون تومان بار بیشتری را به خانم میرزایی تحمیل میکند.

این مثال، نشاندهنده آن است که تغییرات پیشبینی نشده در قیمتها ثروت را در میان بدهکاران و بستانکاران، مجدداً توزیع میکند. ابرتورم به خانم میرزایی کمک و او را ثروتمند میکند زیرا ارزش واقعی بدهی از بین میرود و حال، خانم میرزایی باید کمتر از میزان تصور شده، پرداخت کند.

تورم منفی به بانک ض کمک و آنرا ثروتمند میکند زیرا ارزش بدهی در طی زمان به علت تورم منفی افزایش مییابد. در نتیجه، در واقعیت باید خانم میرزایی بیشتر از مقدار استقراض شده به بانک بپردازد. اگر تورم، قابلپیشبینی بود، در آن صورت بانک ض و خانم میرزایی هنگام محاسبات انجام شده برای تعیین نرخ بهره اسمی، تورم را مدنظر قرار میدادند. اما اگر پیشبینی تورم دشوار باشد، ریسکی بر خانم میرزایی و بانک ض تحمیل میشد که هردو آنها میخواستند از آن جلوگیری کنند.

هزینه تورم پیشبینی نشده باید با توجه به عاملی دیگر، مورد ملاحظه قرار بگیرد. تورم دارای نوسان و نااطمینانی است مخصوصا زمانی که میانگین نرخ تورم بالا باشد. این مورد به سادگی در بررسی تجربه کشورهای مختلف، قابل ملاحظه است. کشورهایی که میانگین تورم پایینی دارند مانند آلمان، در اواخر قرن بیستم میلادی تورم ثابتی داشتهاند. کشورهایی با میانگین نرخ بالای تورم مانند بسیاری از کشورهای آمریکای لاتین، تورم با ثباتی ندارند.

مثالی از کشوری با تورم بالا اما ثابت، موجود نیست. رابطه بین سطح و نوسان تورم به هزینه ایجادشده دیگری توسط آن اشاره میکند. اگر کشوری، سیاست پولی تورم بالا را در پیش بگیرد، نه تنها متحمل هزینهتورم بالا می شود بلکه هزینه توزیع دلخواه ثروت بوجود آمده از تورم غیرقابل انتظار نیز بر اقتصاد این کشور تحمیل خواهد شد.

تورم بخشی چیست؟

«تورم بخشی» (Partial Inflation) یکی از انواع تورم است که در اثر افزایش قیمت ناشی از افزایش عرضه پول، پیش از رسیدن به مرحله اشتغال کامل، بوجود میآید. این افزایش پول، در منابع بلااستفاده اقتصاد، تحرک بوجود میآورد و منجر به افزایش تولید و اشتغال میشود.

تورم کامل چیست؟

افزایش عرضه پول پس از رسیدن به سطح اشتغال کامل، «تورم کامل» (Full Inflation) را بوجود میآورد. در این نوع از تورم، افزایش سطح قیمتها همراه با افزایش میزان اشتغال و محصولات نیست.

تورم ساختاری چیست ؟

«تورم ساختاری» (Built-In Inflation) یا (Structural Inflation) یکی از انواع تورم است که عموماً در اقتصادهای در حال توسعه مشاهده میشود. برای توضیح علل بوجود آمدن این تورم نمیتوان به دلایل محدودی اشاره کرد و عوامل گوناگون و متعددی آنرا بوجود میآورند. به صورت کلی میتوان گفت، تورم ساختاری در کشورهایی بوجود میآید که از ساختار اقتصادی مستحکمی برخوردار نیستند و راهحلهای ارائه شده برای از بین بردن پیامدهای تورم بالا در این کشورها بدون نتیجه است.

برای مثال، اگر بخش دولتی و ادارات و سازمانهای زیرمجموعه آن به دلایل غیرضروری گسترده شوند، بخشی از نیروی کار عملاً هیچ نقشی در بهرهآوری اقتصادی نخواهد داشت و همزمان قدرت خرید برای تهیه کالاها و خدمات بدست خواهد آورد. این زیرمجموعهها، با کند کردن رسیدگی به امور بخش خصوصی سبب ممانعت از گسترش فعالیتهای بخش خصوصی نیز میشوند. در نتیجه، تقاضا زیاد اما برای عرضه و تولید ممانعت ایجاد میشود.

تورم وارداتی چیست؟

«تورم صادراتی» (Imported Inflation) افزایش پایدار و جامع در سطح قیمت، به علت افزایش قیمت کالاهای وارداتی است. این افزایش قیمت شامل قیمت مواد اولیه و تمام کالاها و خدمات بکارگرفته شده توسط شرکت یا کشوری معین است.

تورم چرخ دندهای چیست؟

«تورم چرخدندهای» (Ratchet Inflation) که یکی از انواع تورم است زمانی بوجود میآید که امکان کاهش قیمت در بخشهای معینی در اقتصاد وجود نداشته باشد. در بخشهایی از اقتصاد، در اغلب مواقع، اضافه تقاضا وجود دارد. قیمتها باید در بخشهایی با اضافه تقاضا، افزایش یابد و در بخشهایی با کاهش تقاضا، کاهش یابد.

در واقع، به علت مقاومت صورتگرفته از سمت اتحادیهها و صنعتگران ممکن است اجازه کاهش قیمت در بخشهای معینی، صادر نشود. بنابراین، در حالی که قیمت در بخشهایی با اضافهتقاضا، افزایش مییابد، در بخشهایی با کسری تقاضا، امکان کاهش قیمت وجود ندارد. در نتیجه، افزایش کلی در سطح قیمتها ایجاد میشود که تورم چرخدندهای نام دارد.

تورم اضافهبها چیست؟

«تورم اضافهبها» (Mark-up Inflation) یکی از انواع تورم است که به علت وجود انحصار در اقتصاد به وجود میآید. این نوع تورم به علت حاشیه سود بالای ثابت تولیدکنندگان انحصاری بوجود میآید. این اضافهبها به اندازهای است که سطح قیمت را به صورت خودکار تحت تاثیر قرار میدهد و تورم را بوجود میآورد.

نظریه تورم فشار تقاضا چیست؟

نظریه تورم فشار تقاضا، علت بروز تورم را افزایش تقاضای کل میداند. در واقع، نظریه تورم فشار تقاضا، نظریه پولی تورم را به عنوان یک حالت خاص شامل میشود. افزایش تقاضای کل میتواند به علت افزایش مصرف وسرمایهگذاری، افزایش صادرات و کاهش واردات، افزایش مخارج دولت و افزایش عرضه پول توسط بانک مرکزی بوجود بیاید.

با افزایش تقاضای کل، علاوه بر سطح قیمتها، سطح تولید و اشتغال نیز افزایش و نرخ بیکاری کاهش مییابد. به عنوان نمونهای از انواع تورم، این مورد، به خوبی نشاندهنده منحنی فیلیپس کوتاهمدت است زیرا با افزایش تورم بیکاری کاهش مییابد.

نظریه تورم فشار هزینه چیست؟

طبق این نظریه، علت افزایش قیمتها و ایجاد تورم افزایش مداوم هزینههای تولید به علت درخواست افزایش دستمزد است. درواقع، درخواست افزایش دستمزد معمولاً توسط اتحادیههای کارگری مطرح میشود. با درخواست افزایش دستمزد، سطح اشتغال و تولید کاهش مییابد، مانند اینکه عرضه نیروی کار کاسته شود. در این نوع از تورم، در کنار افزایش قیمتها، بیکاری نیز افزایش مییابد که همانند «تورم رکودی» (Stagflation) - یکی دیگر از انواع تورم - است.

سخن پایانی

اینکه فردی، تورم را پدیدهای مثبت یا منفی تلقی کند، بستگی زیادی به وضعیت اقتصادی او دارد. اگر شما مبلغ زیادی را استفراض کرده باشید، تورم غیرمنتظره مورد مثبتی خواهد بود زیرا ارزش پولی که باید بازپرداخت کنید را کاهش میدهد. اگر شما فرد وامدهنده باشید، این مورد مثبت نیست زیرا ارزش مبلغی که در آینده دریافت میکنید، را کاهش میدهد. انواع تورم در کشورهای مختلف به دلایل متفاوتی بوجود میآید.

همانطور که مشاهده کردید، انواع تورم ممکن است به دلایل متفاوتی رخ بدهد و تورم مشاهده شده در یک اقتصاد، ترکیبی از چندین نوع تورم باشد. فارغ از وضعیت اقتصادی شما، تورم همیشه اثر یکسانی را بر اقتصاد خواهد داشت. تورم، ارزش پول را کاهش میدهد و میتواند درباره تصمیمگیری در آینده نااطمینانی بوجود بیاورد. ظهور انواع تورم، در آینده میتواند برای افراد با درآمد ثابت، دشواریهای زیادی ایجاد کند. درآمد ثابت یعنی درآمدی که از طریق توافقنامههای درآمدی، از پیش تعیین شده باشد و با شرایط اقتصادی تغییر نکند.

برای مثال، مستمری، جریان ثابتی از درآمد را ایجاد میکند. در زمانهایی، درآمد بازنشستگی نیز جز درآمد ثابت به شمار میرود. تورم ارزش این پرداختیها را از بین میبرد. با در نظرگرفتن خطری که تورم برای افراد دریافتکننده درآمد ثابت دارد، بسیاری از برنامههای بازنشستگی، به موردی تحت عنوان پرداختیهای شاخص بندی شده پرداختهاند. در این برنامهها، مبالغ پرداختی به افراد بازنشسته با در نظرگرفتن تغییرات نرخ تورم انجام میشود.