کندل استیک چیست؟ – آموزش الگوهای مهم به زبان ساده

«کندل استیک» (Candlestick) یک نوار منفرد در نمودار قیمت است که حرکت بازار را در یک نگاه نشان میدهد. هر کندلاستیک «قیمتهای بازگشایی»، «پائینترین قیمت»، «بالاترین قیمت» و «قیمت بسته شدن» بازار یا یک سهم خاص را در یک دوره زمانی مشخص نشان میدهد. الگوهایی که در نمودارهای کندل استیک ظاهر میشوند میتوانند به معاملهگران کمک کنند تا با استفاده از تحلیل تکنیکال حرکات بازار را پیشبینی کنند. در این نوشتار مفهوم کندلاستیک و کاربردهای آن در تشخیص روند بازار و قیمت داراییها مورد بررسی قرار میگیرد.

کندل استیک چیست ؟

نمودارهای کندلاستیک (یا نمودارهای شمعی) سبکی از نمودارهای مالی هستند که برای توصیف حرکت قیمت اوراق بهادار، مشتقات یا جفتارزها استفاده می شود. هر کندل به صورت معمول یک روز معاملاتی را نشان میدهد. بنابراین یک نمودار ماهانه ممکن است 20 روز معاملاتی را به صورت 20 کندلاستیک نشان دهد. نمودارهای کندلاستیک را میتوان در تایمفریمهای مختلف مشاهده کرد.

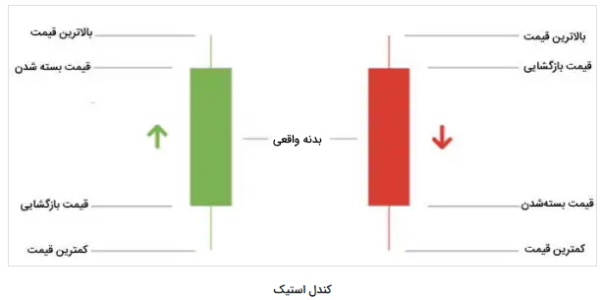

به بیانی دیگر، کندلاستیک نوعی نمودار قیمتی است که در تحلیل تکنیکال استفاده میشود. بخش میانی و وسیعتر کندلاستیک «بدنه واقعی» (Real Body) نامیده میشود و به سرمایهگذاران نشان میدهد که قیمت بستهشده، بالاتر یا پایینتر از قیمت بازگشایی بوده است. در صورتی که قیمت بستهشده از قیمت بازگشایی کمتر باشد، رنگ کندل مشکی یا قرمر خواهد بود. در صورتی که قیمت بستهشده از قیمت بازگشایی بیشتر باشد، رنگ کندل سبز یا سفید خواهد بود.

سایههای کندلاستیکها قیمتهای بالا و پایین را در روز معاملاتی نشان میدهند. کندل استیک بازتابی از تأثیر احساسات معاملهگران بر قیمت اوراق بهادار هستند و توسط تحلیلگران تکنیکال برای تشخیص روند بازار و تعیین زمان ورود و خروج به معاملات استفاده میکنند. کندلاستیکها تکنیک مناسبی برای معامله هر نوع دارایی مالی نقدی مانند اوراق بهادار، سهام، جفتارز و آتی هستند. همان طور که در شکل پائین نشان داده شده است، کندل استیک دارای اجزای زیر است.

- قیمت بازگشایی

- قیمت بسته شدن

- قیمت بالا

- قیمت پایین

- سایه

- بدنه واقعی

در ادامه هرکدام از این موارد به صورت خلاصه شرح داده خواهد شد.

قیمت بازگشایی (Open Price)

قیمت افتتاحیهای است که سهام در شروع بازار با آن قیمت معامله میشود. قسمت بالا یا پایین کندل نشاندهنده قیمت افتتاحیه است. هنگامی که قیمت افتتاحیه به سمت بالا حرکت میکند، کندل معمولاً سبز یا آبی میشود. همچنین هنگامی که قیمت افتتاحیه به سمت پایین حرکت میکند، کندل قرمز رنگ میشود.

قیمت بسته شدن (Close Price)

قیمت بسته شدن، آخرین قیمتی است که سهام در یک جلسه معاملاتی عادی با آن معامله میشود. اگر قیمت بسته شدن سهم، کمتر از قیمت افتتاحیه باشد، رنگ کندل معمولاً قرمز میشود، زیرا روند نزولی را نشان میدهد. اگر قیمت بسته شدن سهم، بالاتر از قیمت افتتاحیه باشد، کندل آبی یا سبز میشود که نشاندهنده الگوی کندل استیک صعودی است.

قیمت بالا (High Price)

این قیمت نشاندهنده بالاترین قیمت روز معاملاتی است و در بالای سایه (یا فیتیله) کندل، در بالای بدنه واقعی کندل قرار میگیرد. اگر سایه کندل بالایی حذف شده باشد، نشاندهنده آن است که قیمت بازگشایی و بسته شدن سهم در آن روز معاملاتی در بالاترین حد خود باقی مانده است.

قیمت پایین (Low Price)

پایینترین قیمتی است که سهم در یک روز معاملاتی عادی با آن معامله انجام گرفته است. سایه پائینی نشاندهنده کمترین قیمت است. اگر قیمت بازگشایی یا بسته شدن در کمترین مقدار روز معاملاتی باشد، سایه پائینی وجود نخواهد داشت.

سایه (Shadow)

سایه یا فیتیله، شکل پرتو مانندی است که در بالا و پایین بدنه واقعی شمع نمایش داده میشود. سایه کندل نشان دهنده قیمتهایی آستانهای سهم در روز معاملاتی هستند.

بدنه واقعی (Shadow)

تفاوت بین قیمت بازگشایی و بسته شدن سهم را نشان میدهد.

تاریخچه کندل استیک

نمودارهای کندل استیک 100 سال پیش از آن که در جهان غرب، نمودارهای میلهای و نقطه و شکل را توسعه دهند، در ژاپن ایجاد شد. نمودارهای کندلاستیک در قرن هجدهم توسط «مونیشا هوما» (Munehisa Homma)، تاجر برنج ژاپنی ایجاد شده است. هوما کشف کرد که بین قیمت، عرضه و تقاضای برنج ارتباطی وجود دارد و بازارها به شدت تحت تأثیر احساسات معاملهگران هستند. کندلاستیکها با نمایش بصری اندازه حرکت قیمت با رنگهای مختلف، این احساسات را نشان میدهند. معاملهگران از کندلاستیکها برای تصمیمگیری معاملاتی و پیشبینی جهت کوتاهمدت قیمت کمک میگیرند.

بسته به نوع معاملاتی که انجام میدهید، میتوانید نمودارهای کندل استیک را در تایمفریم مورد نظر خود تنظیم کنید. به طور معمول توصیه میشود ابتدا به تایمفریم طولانیتر نگاه کنید تا ایدهای از روند کلی و سطوح حمایت و مقاومت کلیدی مربوط به روند را دریافت کنید. هنگامی که تجزیه و تحلیل اولیه خود را انجام دادید، کندل میتواند ابزاری خوب برای هشدار به افراد در مورد تغییرات احتمالی در روند کلی باشد. به بیانی دیگر کندلها در در کنار سایر اندیکاتورهای تحلیل تکنیکال به شما کمک میکند تا تصمیمات معاملهگری خود را تأیید کنید.

نمودار کندل استیک چیست ؟

نمودارهای کندلاستیک نخستین بار توسط «استیو نیسون» (Steve Nison) در کتاب «تکنیکهای نمودار شمعی ژاپنی» به دنیای غرب معرفی شدند. نمودارهای کندلاستیک شبیه نمودارهای میلهای هستند. همانطور بیان شد هر کندل نشاندهنده ۴ نوع قیمت است. از آنجا که نموداهای کندلاستیک به شدت مملو از اطلاعات هستند، تمایل دارند تا الگوهای معاملاتی را در دورههای زمانی کوتاهمدت به تصویر بکشند. نمودارهای کندل استیک اغلب در تحلیل تکنیکال الگوهای قیمت سهام و ارز استفاده میشوند.

کندلاستیکهای بلند سبز (یا سفید) نشان میدهند که فشار خرید قوی وجود دارد. این کندلاستیکها معمولاً نشان میدهند که قیمت صعودی است. با اینحال، این کندلها را باید در چارچوب ساختار بازار و نه به صورت انفرادی نگاه کرد. به عنوان مثال، یک کندل سبز بلند احتمالاً اگر در منطقه حمایتی قیمت اصلی شکل بگیرد، اهمیت بیشتری خواهد داشت.

کندلاستیک بلند قرمز (یا مشکی) نشان میدهد که فشار فروش قابل توجهی وجود دارد. این کندل نشان میدهد که قیمت روندی نزولی دارد. کندلاستیکها الگوهای زیادی را تشکیل میدهند. بیشتر از 100 الگوی قیمتی با استفاده از کندلاستیکها شناسایی شده است. این کندلاستیکها گاهی به تنهایی به عنوان یک استراتژی معاملاتی مورد استفاده قرار میگیرند.

همانند نمودار میلهای، کندلاستیک در معاملات روزانه، قیمت بازگشایی، بالاترین قیمت، پائینترین قیمت و قیمت بسته شدن بازار را نشان میدهد. همانطور که بیان شد بدنه واقعی محدوده بین قیمت بازگشایی و بستهشدن معاملات آن روز را نشان میدهد. شکل و رنگ کندلاستیک حاوی اطلاعات ارزشمند بسیار زیادی است. در شکل زیر یک نمودار کندلاستیک نشان داده است.

همانطور که اشاره شد، سایهها، قیمتهای بالا و پایین در معاملات یک روز مشخص را نشان میدهند. در صورتی که سایه کندل که در قسمت بالای بدنه واقعی قرار دارد، کوتاه باشد، نشان میدهد که قیمت بستهشدن بازار نزدیک بالاترین قیمت روز بوده است. بدنه واقعی کندل استیک میتواند بلند یا کوتاه و سبز یا قرمز باشد.

سایهها نیز میتوانند بلند یا کوتاه باشند. شکل کندلاستیک میتواند اطلاعات مفیدی در بازار روند آینده قیمت در اختیار معاملهگران قرار بدهد. نمودارهای میلهای و نمودارهای کندل استیک، اطلاعات یکسانی را با دو رویکرد متفاوت نشان میدهند. نمودارهای کندل استیک تجسمیتر هستند. این نمودارها به دلیل شکل خاص آنها قیمتهای چهارگانه بازار را به صورتی بهتر نشان میدهند.

استراتژی کندل استیک

اندیکاتورهای تحلیل تکنیکال از ترکیب کندلهای سفید، قرمز و دوجی شکل می گیرند. شکلهای کوتاهمدت و بلندمدت زیادی وجود دارند که میتوانند به عنوان شاخصهایی برای سرمایهگذاری مورد استفاده قرار گیرند. تحلیلگران تکنیکال میتوانند به سرعت اطلاعات زیادی را از رنگ کندل مشاهده کنند.

به عنوان مثال، یک کندل سفید، سبز یا مشکی ممکن است نشان دهد که قیمت در حال افزایش است، در حالی که یک کندل قرمز نشاندهنده یک روند نزولی واضح و قوی است. معاملهگران ممکن است از این بینشها برای سنجش احساسات بازار استفاده کنند.

اکثر معاملهگران از نمودارهای کندل استیک برای تحلیل تکنیکال استفاده میکنند. برای مثال، آنها ممکن است احساسات بازار را با استفاده از نمودارهای شمعی اندازهگیری کنند و سپس از الگوهای نموداری را برای شناسایی مناطق بالقوه شکست استفاده کنند. اندیکاتورهای تکنیکالی نیز میتوانند، تأییدی بر احساسات بازار باشند. برای مثال، اندیکاتور شاخص قدرت نسبی (RSI) ممکن است همراه با نمودارهای کندل استیک استفاده شود تا نشان دهد روند در یک جهت مشخص چقدر قوی است.

الگوهای کندل استیک

عملکرد همه الگوهای کندلاستیک به یک اندازه خوب نیست. محبوبیت زیاد آنها، قابلیت اطمینان در مورد آنها را کاهش داده است، زیرا این کندلها توسط مدیران «صندوقهای پوشش ریسک» (Hedge Fund) و الگوریتمهای معاملهگری تجزیه و تحلیل شدهاند. معاملهگرانی که سرمایه زیادی دارند، نسبت به معاملهگران خرد و مدیران صندوقهای سنتی که استراتژیهای تحلیل تکنیکال موجود در متون رایج را اجرا میکنند، بسیار حرفهایتر هستند. آنها گاهی بسیار سریع روند را عوض میکنند. استراتژیهای بسیار پیچیدهای توسط معاملهگران بزرگ در بازارهای مالی و به ویژه فارکس اجرا میشود که گاهی معاملهگران خرد را مبهوت میکند.

به عبارت دیگر، مدیران صندوقهای پوشش ریسک از نرمافزارهایی برای به دام انداختن معاملهگرانی که به دنبال نتایج صعودی یا نزولی با احتمال بالا هستند استفاده میکنند. با این وجود، الگوهای قابل اعتمادی در بازار همچنان وجود دارند و فرصتهای سود در کوتاهمدت و بلندمدت را فراهم میکنند. در این بخش چند الگوی کندلاستیک که عملکرد فوقالعادهای در پیشبینی جهت و حرکت قیمت دارند، مورد بررسی و تحلیل قرار میگیرند.

این الگوها باید در تایمفریمهای روزانه، روزانه، هفتگی یا ماهانه باید مورد استفاده قرار بگیرند. همچنین قدرت این الگوها پس از تکمیل، ممکن است کمکم کاهش یابد. کتابهای تحلیل بورس بسیار زیاد هستند. این تجزیه و تحلیل بر کار «توماس بولکوفسکی» (Thomas Bulkowski) تکیه دارد که در کتاب «دایرهالمعارف نمودارهای کندلاستیک» که در سال ۲۰۰۸ منتتشر شد. در این کتاب یک رتبهبندی عملکردی برای الگوهای کندلاستیک ایجاد شده است.

در این کتاب تحلیل الگوهای نموداری برای شناسایی، تفسیر و استفاده از الگوهای نموداری جهت انجام معامله با وضوح زیادی توضیح داده شده است. این اثر یک مرجع تحلیل تکنیکال عمیق برای ترسیم الگوهای رفتاری در بازارهای مالی است. این دایرهالمعارف با اطلاعات بهروز شده و استفاده از حدود 53 الگوی نموداری مختلف، به معاملهگر متوسط کمک میکند تا یاد بگیرد که چگونه رویدادهای مهم را در فرآیند معاملهگری خود لحاظ کند.

در این کتاب، اطلاعیهها و بیاننامههای بانکهای مرکزی، تغییرات قیمت و ارزش سهام به تفصیل مورد تجزیه و تحلیل قرار میگیرد. همچنین نویسنده در این کتاب، درباره استراتژیهای مؤثر بر معامله با کمک الگوهای نموداری و چگونگی مدیریت ریسک و به حداقل رساندن ریسک ذاتی بحث میکند. این الگوها را به صورت کلی میتوان در دو دسته زیر جای داد.

- الگوهای برگشتی: الگوهای برگشتی، تغییر جهت قیمت را پیشبینی میکنند.

- الگوهای ادامهدهنده: الگوهای ادامهدهنده، ادامه روند قیمت در جهت فعلی را پیشبینی میکنند.

در ادامه الگوهایی که دارای بهترین عملکرد هستند مرور خواهد شد. این الکوها به صورت زیر فرهست شده است.

- الگوی کندل استیک سه سرباز حمله

- الگوی کندل استیک دو شکاف سیاه

- الگوی کندل استیک سه کلاغ سیاه

- الگوی کندل استیک ستاره صبحگاهی

- الگوی کندل استیک کودک رها شده

در ادامه این الگوها به صورت مختصر توضیح داده خواهد شد.

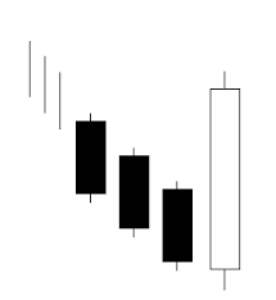

الگوی کندل استیک سه سرباز حمله

در الگوی برگشتی «سه سرباز حمله صعودی» (Bullish Three Line Strike)، سه کندل سیاه (یا قرمز) در یک روند نزولی ایجاد میشود. هر کندل نیز پایینتر از کندل قبل بسته میشود. در این الگو پس سه کندل نزولی بزرگ و در امتداد هم، قيمت مجدداً به محدوده قیمت بازگشایی کندل اول در سه کندل نزولی قبلی باز میگردد. به گفته بولکوفسکی، این الگوی برگشتی، قیمتهای بالاتر را با نرخ دقت 83 درصد، به صورت درست پیشبینی میکند.

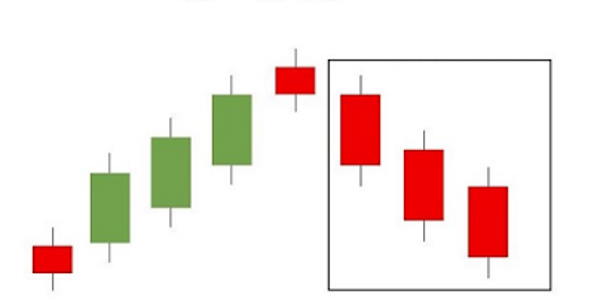

الگوی کندل استیک دو شکاف سیاه

الگوی ادامهدهنده «دو شکاف سیاه» (Two Black Gapping)، پس از یک صعود قابل توجه در یک روند صعودی ظاهر میشود. این الگو دو کندل سیاه (یا قرمز) را نشان میدهد که پایینتر از سطح چند کندل قبلی تشکیل شده شده است. این الگو پیشبینی میکند که این کاهش حتی به پایینتر نیز ادامه خواهد یافت و شاید یک روند نزولی در مقیاس وسیعتر را آغاز کند. به گفته بولکوفسکی، این الگو قیمتهای پایینتر را با نرخ دقت 68 درصد، به صورت درست پیشبینی میکند.

الگوی کندل استیک سه کلاغ سیاه

الگوی «سه کلاغ سیاه» (Three Black Crows) یک الگوی بازگشتی است که از سه کندل نزولی تشکیل شده است. در صورتی که در یک روند صعودی این الگو ظاهر شود، باید بهصورتی جدی مورد توجه قرار بگیرد. در صورت وجود یک حجم بزرگ در این محدوده با احتمال زیاد روند از صعودی به نزولی تغییر فاز خواهد داد.

این الگوی در اوج یک روند صعودی یا نزدیک به آن شروع میشود. الگوی سه کلاغ سیاه با سه کندل سیاه (یا قرمز) بسته میشود. این الگو پیشبینی میکند که این کاهش قیمتی به روند نزولی خود ادامه خواهد داد و ممکن است یک روند نزولی در مقیاس وسیعتر را آغاز کند. به گفته بولکوفسکی، این الگو قیمتهای پایینتر را با نرخ دقت 78 درصد، به صورت درست پیشبینی میکند.

الگوی کندل استیک ستاره عصرگاهی

الگوی «ستاره عصرگاهی» (Evening Star) در ردیف الگوهای بازگشتی قرار دارد و در انتهای یک روند صعودی شکل میگیرد. این الگو شامل 3 کندل به صورت زیر است.

- کندل اول: این کندل صعودی و دارای بدنهای بزرگ است. کندل اول همجهت با روند قبلی است.

- کندل دوم: این کندل دارای بدنهای کوچک است. اینگونه کندلها نشانه بلاتکلیفی در بازار هستند.

- کندل سوم: کندل سوم نیز نزولی است و دارای بدنهای بزرگ است که نشاندهنده شوع یک روند نزولی در آینده است. الگوی ستاره عصرگاهی با یک کندل سفید بلند شروع میشود که روند صعودی را به نقطه اوج جدیدی میرساند. شکاف بازار در کندل بعدی بالاتر است، اما خریداران تازه وارد خرید نمیشوند. به گفته بولکوفسکی، این الگو قیمتهای پایینتر را با نرخ دقت 72 درصد، به صورت درست پیشبینی میکند.

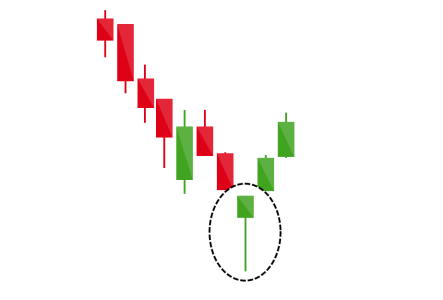

الگوی کندل استیک کودک رها شده

الگوی «کودک رها شده صعودی» (Bullish Abandoned Baby) در زمره الگوهای بازگشتی قرار دارد. معاملهگران حرفهای زمانی که این الگو را مشاهده میکنند، به دنبال سیگنالی از سایر اندیکاتورها برای ورود میگردند. در الگوی کودک رها شده، در ابتدا یک کندل نزولی بزرگ تشکیل میشود که در ادامه روند نزولی است. کندل دوم در این الگو به شکل دوجی است که در زیر کندل قبلی باز میشود.

در نهایت نیز کندل سوم، یک کندلاستیک صعودی است که در بالای الگوی دوجی قبلی تشکیل میشود. در این بخش فروشندگان جدیدی وارد بازار نمیشوند. کندل سوم پیشبینی میکند که قیمت به روند صعودی خود ادامه بدهد. در این الگوی بازگشتی، احتمال تشکیل یک روند صعودی در مقیاس وسیع، بسیار زیاد است. به گفته بولکوفسکی، این الگو، قیمتهای بالاتر را با نرخ دقت 50 درصد، به صورتی درست پیشبینی میکند.

الگوی کندل استیک چکش

لگوی «چکش» (Hammer) یا هامر، یک الگوی کندلاستیک منفرد است. این کندل در پایان یک روند نزولی شکل میگیرد و نشانه تغییر فاز از نزولی به صعودی است. بدنه اصلی این کندلاستیک کوچک است و سایه بالایی ندارد یا اگر دارد بسیار کوتاه است. روانشناسی پشت این کندل این است پس از بازگشایی بازار، فروشندگان ابتدا قیمتها را پائین میآورند و سپس خریداران وارد بازار میشوند و قیمتها را بالا میبرند. اینکار سبب شکلگیری الگوی صعودی میشود. کندل چکش بیانگر بازگشت خریداران به بازار و انتهای روند نزولی است.

معاملهگران میتوانند در صورت ایجاد روند صعودی در روز بعد، وارد یک موقعیت خرید شوند. الگوی چکش پس از کاهش قیمت اوراق بهادار اتفاق میافتد که نشان میدهد بازار در تلاش است تا کف قیمتی خود را بشناسد. الگوی چکش نشانه تسلیم بالقوه فروشندگان برای تشکیل یک کف قیمتی است. در بیشتر موارد در محدوده الگوی چکش، روند قیمتی معکوس میشود. همه این اتفاقات در طول یک دوره اتفاق میافتد. در این محدوده، قیمت بازگشایی در ابتدا کاهش مییابد خریداران جدید وارد میشوند و قیمت نزدیک قیمت بازگشایی بسته میشود.

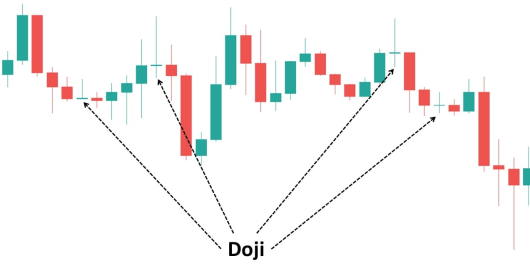

الگوی کندل استیک دوجی

الگوی «دوجی» (Doji) زمانی شکل میگیرد که قیمت بسته شدن و قیمت بازگشایی تقریباً با یکدیگر برابر باشند. الگوی دوجی یک تغییر لحظهای موقت را نشان میدهد. بررسی دقیق این الگو حکایت از عدم اطمینان در بین خریداران و فروشندگان دارد. در این وضعیت هیچ یک از آنها سود نمیبرند زیرا تصمیم نمیگیرند و در نهایت به بنبست میرسند. الگوهای دوجی بسیار زیاد هستند، اما رایجترین آنها به صورت زیر است.

- دوجی سنجاقک

- دوجی پا دراز

- دوجی سنگ قبر

در شکل زیر انواع مختلف کندل استیک دوجی نشان داده شده است.

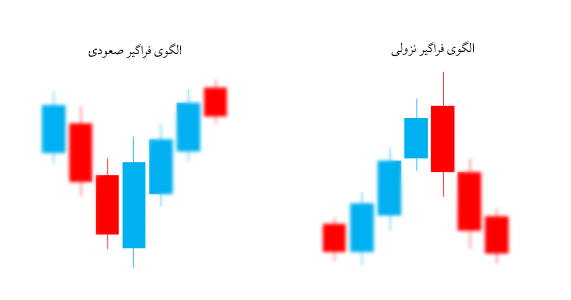

الگوی کندلاستیک فراگیر

«الگوی فراگیر» (Engulfing Pattern) نشان دهنده تغییر در روند بازار و در جهت مخالف است. این الگوی کندلاستیک زمانی ظاهر میشود که کندلاستیک نهایی کاملاً از کندل قبلی فراتر رود. این کندل همچنین این موضوع را نشان میدهد که آیا خریداران بر فروشندگان تسلط دارند یا روند در حال حرکت است. این الگوی کندل استیک شامل «الگوی فراگیر صعودی» (Bullish Engulfing Pattern) و «الگوی فراگیر نزولی» (Bearish Engulfing Pattern) است. این دو الگو در ادامه به صورت خلاصه شرح داده شده است.

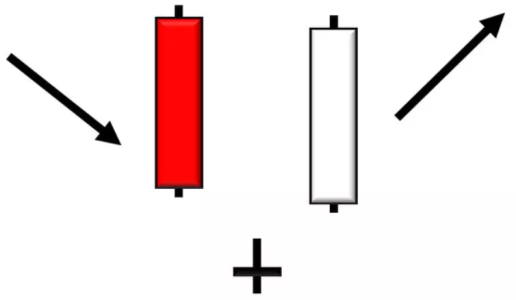

الگوی کندل استیک فراگیر صعودی

الگوی فراگیر صعودی نشاندهنده یک روند نزولی است که میتواند به یک روند صعودی معکوس شود. به طور کلی، زمانی که قیمت اوراق بهادار به حداقل مقدار یا کف قیمتی خود میرسد، معاملهگران را به خرید ترغیب میکند. هنگامی که معاملهگران بیشتری وارد پوزیشن خرید اوراق بهادار میشوند، قیمتها در آینده افزایش مییابند و روند شروع به صعود میکند. در این الگو کندلاستیک اول یک کندل نزولی است که نشاندهنده ادامه روند نزولی است. کندل دوم نیز یک شمع بلند صعودی است که به طور کامل شمع اول را پوشش میدهد و نشان میدهد که خریداران بزرگ دوباره به بازار بازگشتهاند.

الگوی کندل استیک فراگیر صعودی

الگوی فراگیر نزولی برخلاف الگوی فراگیر صعودی است. این الگو معمولاً در اوج قیمتی شروع تشکیل میشود و یک روند صعودی تبدیل به روندی نزولی میشود. این امر منجر به کاهش قیمت میشود زیرا تقاضا کمتر از عرضه سهام است.

اندیکاتور کندل استیک چیست ؟

نمودار کندل استیک یک ابزار تحلیل تکنیکال است که به بررسی حرکات فعلی قیمت در بازار و پیشبینی جهت قیمتها با مطالعه واقعیتهای گذشته بازار میپردازد. این الگوهای کندل استیک، طیف گستردهای از اطلاعات معاملاتی را به یکباره در یک دوره مشخص برای پیشبینی دقیق حرکتهای قیمت ترکیب میکنند. به طور کلی، نمودار کندل استیک برخلاف سایر الگوهای نموداری میتواند معاملات در بازار را بر اساس احساسات انسانی تفسیر کند. الگوهای کندل استیک نقشی برجسته در تحلیل تکنیکال دارند.

این الگوها در شناسایی نقاط ورود و خروج و همچنین تعیین نقاظ حد ضرر و حد سود به شکلی گسترده مورد استفاده قرار میگیرند. اندیکاتورهای زیادی نیز براساس کندلها برای کمک به معاملهگران توسعه داده شده است. به عنوان مثال «اندیکاتور کندلاستیک پرایس اکشن» (Price Action Dashboard Indicator) به معاملهگران کمک میکند تا در یک نگاه تمام پرایس اکشنهای مهم را به ویژه در جفتارزها و در تمام بازههای زمانی مشاهده کنند. این اندیکاتور، استرس تغییر جهت روند یک دارایی در تایمفریمهای مختلف را از بین میبرد.

این اندیکاتور در تمام تایمفریمها و برای همه انواع داراییها قابل کاربرد است. معاملهگران اسکالپ و روزانه این اندیکاتور را بسیار مفید میدانند. اهمیت این اندیکاتور به این دلیل است که معاملهگران باید همیشه مراقب بازار باشند تا بتوانند به آن ورود و خروج کنند. همچنین این اندیکاتور در تمام شرایط بازار کار میکند و میتوان از آن برای تشخیص ورود و خروج احتمالی استفاده کرد. در نهایت، این اندیکاتور میتواند به تنهایی مورد استفاده قرار گیرد اما بهترین نتایج را زمانی میدهد که با سایر اندیکاتورها ترکیب شود و یک استراتژی معاملاتی معتبر را ایجاد کند.

این اندیکاتور زمانی مفید است که بتوانید در چند تایمفریم مختلف از آن تائیدیه بگیرید. نمودار کندل استیک، نمایشی بصری از احساسات بازار را ارائه میدهد. کندلاستیک روشی موثر و کارآمد برای مطالعه احساسات سرمایهگذاران و در عین حال تفسیر قیمتها است. این کندلها معاملهگر را در تشخیص روند بازار یاری میدهند، زیرا سرمایهگذاران فقط با نگاه کردن به رنگ و طول کندلاستیک میتوانند صعودی یا نزولی شدن بازار را تا حد زیادی تفسیر کنند.

با این وجود کندل استیک فقط قیمت بالا، پایین، باز و بستهشدن را نشان میدهد. دادههای مهم مابین قیمت باز و بستهشدن دارایی بر روی کندل نشان داده نمیشود. نمودارهای کندل استیک همچنین نمیتوانند دید واضحی از سطوح حمایت و مقاومت ارائه دهند. بنابراین، اکثر سرمایهگذاران الگوی کندلاستیک را با سایر اندیکاتورها و ابزارهای تحلیل تکنیکال ترکیب میکنند. اما به طور کلی، نمودار کندل استیک برای تحلیل تکنیکال سهام، درک دادهها و روند قیمت، ابزار مناسبی است.

فیلم آموزش تحلیل تکنیکال (Technical Analysis) معاملات براساس نمودارهای شاخص و قیمت

کندلاستیکها از جمله مهمترین ابزارهای تحلیل تکنیکال در بین معاملهگران و تحلیلگران در بازارهای مالی مانند بورس، فارکس و ارز دیجیتال هستند. کندلاستیکها نقشی برجسته در تشخیص روندهای نزولی و صعودی و همچنین تعیین نقاط ورود و خروج دارند. با توجه به این موضوع، فرادرس اقدام به تهیه یک فیلم آموزشی 15 ساعت و 43 دقیقهای در زمینه آموزش تحلیل تکنیکالTechnical Analysis) ) معاملات براساس نمودارهای شاخص و قیمت کرده است. این فیلم آموزشی در 10 درس برای برای معاملهگران و تحلیلگران در بازارهای مالی آماده شده است.

درس اول این آموزش به معرفی انواع بازارها، شاخصها، تحلیلگران، نمودارها و الگوهای کندلاستیک اختصاص دارد. در درس دوم تحلیل تکنیکال براساس انوع مختلف نمودارهای شاخص ارائه میشود. درس سوم به تحلیل تکنیکال براساس نمودارهای قیمت میپردازد. درس چهارم نیز به تحلیل تکنیکال براساس نمودار قیمت با روند صعودی و نزولی اختصاص دارد. در این فصل انوع مختلف روندها و همچنین حمایتها و مقاومتها تعریف شده است. درس پنجم، تحلیل تکنیکال براساس نمودار قیمت در محدوده قیمتی معین را شرح میدهد.

درس هفتم به موضوع شیوههای انجام معاملات، حد ضرر و حد سود میپردازد. درس هشتم به روانشناسی بازار میپردازد. درس نهم به مروری بر معاملات روزانه اختصاص پیدا کرده است. درس پایانی نیز خلاصهای از بهترین تکنیکهای معاملاتی را به معاملهگران ارائه میدهد.

- برای مشاهده فیلم آموزش تحلیل تکنیکال (Technical Analysis) معاملات براساس نمودارهای شاخص و قیمت + اینجا کلیک کنید.

جمعبندی

الگوهای کندلاستیک نقش بسیار مهمی در تشخیص روند قیمتها در بازارهای مالی دارند. انواع مختلفی از الگوهای کندل استیک وجود دارند که معاملهگران میتوانند برای تشخیص روندهای بازار مورد استفاده قرار دهند. از مهمترین الگوها در این زمینه، الگوهای برگشتی و ادامهدهنده بودند که مورد بررسی قرار گرفتند. نکته بسیار مهم در مورد الگوها و کندلاستیکها این است که معاملهگر نباید آنها به تنهایی استفاده کند، بلکه باید این کندلها با سایر انواع اندیکاتورها ترکیب کند تا نتیجهای قابل اعتمادتر بگیرد. معاملهگر موفق کسی است که براساس کندلها، الگوها و اندیکاتورهای موجود، بهترین استراتژی معاملهگری را پیدا کند و براساس آن به معامله بپردازد.