الگوی هارمونیک ABCD چیست؟ – شناسایی و آموزش به زبان ساده

الگوی هارمونیک ABCD زمانی در نمودار قیمت تشکیل میشود که سه موج قیمتی بین نقاط A و B و C و D حرکت کند. در شکلگیری این الگوی هارمونیک توجه به این نکته ضروری است که موجهای قیمتی در نسبتهای فیبوناچی مشخصی نسبت به هم قرار بگیرند. در این حالت با توجه به جهت موج اولیه در این الگو، تریدرها میتوانند دو نوع الگوی هارمونیک ABCD صعودی و نزولی در نمودار قیمت شناسایی کنند. در الگوی هارمونیک ABCD صعودی در ابتدا روند قیمتی اصلی در نمودار نزولی است و پس از تکمیل الگوی هارمونیک احتمال برگشت قیمت به سطوح بالاتر قیمتی بیشتر میشود. در الگوی هارمونیک ABCD نزولی در ابتدا روندهای صعودی اصلی در نمودار رصد میشوند و پس از تکمیل الگوی مربوطه، برگشت قیمت به سطوح پایینتر پیشبینی میشود. در این مطلب از مجله فرادرس به این موضوع میپردازیم که الگوی هارمونیک ABCD چیست و شناسایی و ترید این الگوی هارمونیک را شرح میدهیم.

- یاد میگیرید ساختار و نقاط اصلی الگوی هارمونیک ABCD را تشخیص دهید.

- خواهید آموخت مهمترین نسبتهای فیبوناچی را برای اعتبارسنجی امواج بهکار ببرید.

- میآموزید ورود و خروج بهینه را بر اساس سناریوهای لانگ و شورت مشخص کنید.

- با کاربرد مکمل ابزارهای تحلیلی مانند کندلاستیک و اندیکاتور در معاملات آشنا میشوید.

- خواهید توانست از الگوی ABCD در بازارهای ارز دیجیتال و تایمفریم متنوع استفاده کنید.

- کاربرد استراتژیهای عملی مانند پولبک و روشهای تعیین استاپلاس را میآموزید.

الگوی هارمونیک ABCD چیست؟

الگوی هارمونیک ABCD الگویی هارمونیک در تحلیل تکنیکال است که از سه موج قیمتی تشکیل شده است. این موجهای قیمتی بهگونهای هستند که در نسبتهای فیبوناچی مشخصی نسبت به هم تشکیل میشوند. برای کسب اطلاعات بیشتر درباره الگوهای هارمونیک در تحلیل تکنیکال میتوانید فیلم آموزش تحلیل تکنیکال برای سرمایه گذاری با الگوهای هارمونیک فرادرس را مشاهده کنید.

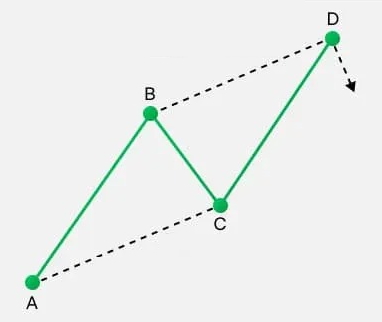

بنابراین این الگوی هارمونیک نیز همانند الگوهای هارمونیک دیگر از ترکیب روندهای قیمتی در نمودار با نسبتهای فیبوناچی تشکیل شده است. از سویی دیگر این الگو همانطور که از نام آن میتوان متوجه شد از چهار نقطه مهم در نمودار قیمت تشکیل شده است که هر کدام از آنها را میتوان بهصورت زیر توضیح داد.

- نقطه A: نقطه A در این الگو نقطه شروع موج قیمت اولیه است. این موج با توجه به نوع صعودی یا نزولی بودن این الگوی هارمونیک میتواند نقطه شروع روند صعودی یا نزولی در موج اولیه قیمت باشد.

- نقطه B: در این نقطه موج اولیه پایان مییابد و قیمت وارد اصلاح میشود. در این نقطه با توجه به جهت موج اولیه، موج جدیدی در خلاف جهت آن تشکیل میشود.

- نقطه C: در این نقطه قیمت دوباره در جهت روند موج قیمتی اولیه شروع به حرکت میکند. بنابراین در صورتی که موج اولیه صعودی باشد، در نقطه C موج صعودی جدیدی شروع میشود و اگر موج اولیه با توجه به نوع الگو نزولی باشد، در این نقطه موج جدید نزولی تشکیل میشود.

- نقطه D: در این نقطه نیز که این الگو پایان مییابد قیمتها تمایل دارند تا در خلاف جهت موج اولیه قیمت در این الگو حرکت کند. این موضوع فرصت معاملاتی مناسبی را با توجه به کامل شدن الگوی ABCD در اختیار تریدرها قرار میدهد.

الگوی هارمونیک ABCD در بازارهای مالی

تریدرها از الگوی ABCD میتوانند در تمامی بازارهای مالی همانند فارکس، بورس و بازار ارزهای دیجیتال و در تایمفریمهای متفاوتی استفاده کنند. در این حالت نقاط کلیدی ذکر شده میتوانند در انواع الگوهای صعودی و نزولی شناسایی شوند. علاوه بر این الگوی هارمونیک ABCD را میتوانیم در قسمتهای متفاوتی از نمودار قیمت شناسایی کنیم.

یادگیری ترید الگوهای هارمونیک با فرادرس

برای اینکه تریدرها بتوانند با استفاده از الگوهای هارمونیک کسب درآمد کنند، نیاز دارند تا نحوه ترید با استفاده از این الگوهای قیمتی را یاد بگیرند. برای این منظور تریدرها علاوه بر یادگیری انواع الگوهای هارمونیک مانند الگوی ABCD در تحلیل تکنیکال، لازم است تا مفاهیم پایهای همانند نواحی مقاومت و حمایت و خطوط روند در نمودار قیمت را یاد بگیرند.

علاوه بر این آشنایی با انواع الگوهای کندلی در نمودار قیمت و یادگیری نحوه رفتار احتمالی قیمت پس از تشکیل آنها به تریدرها کمک میکند تا بتوانند نواحی مناسبی را برای ورود به معامله در بازار مربوطه پیدا کنند.

با توجه به اهمیت یادگیری تحلیل تکنیکال برای شناسایی نواحی مهم قیمتی و پیدا کردن تارگتهای مناسب برای تیک پروفیت در معاملات مربوطه فیلمهای آموزشی متنوعی در فرادرس تهیه شده است که لینک برخی از آنها را در فهرست زیر مشاهده میکنید.

- فیلم آموزش تحلیل تکنیکال برای سرمایه گذاری با الگوهای هارمونیک فرادرس

- فیلم آموزش تحلیل تکنیکال بازارهای مالی به روش وایکوف فرادرس

- فیلم آموزش استراتژی معاملاتی رابرت ماینر برای معامله در بازارهای مالی فرادرس

- فیلم آموزش پرایس اکشن آر تی ام در بازارهای مالی فرادرس

- فیلم آموزش تحلیل تکنیکال در سرمایه گذاری بازارهای مالی فرادرس

برای مشاهده فیلمهای آموزشی بیشتر در این حوزه میتوانید از لینک زیر استفاده کنید.

شناسایی الگوی هارمونیک ABCD

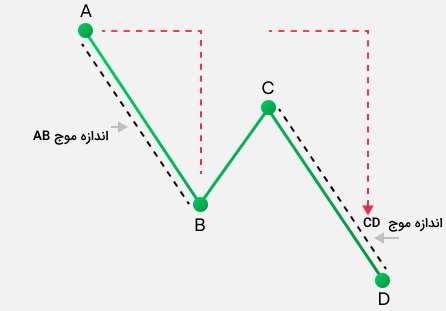

برای شناسایی الگوی هارمونیک ABCD تریدرها نیاز دارند تا موجهای قیمتی در نمودار را بررسی کنند. برای این منظور موجهای AB و CD بیانگر حرکت قیمت در جهت روند اصلی هستند و موج BC نوعی حرکت اصلاحی است. برای شناسایی موجهای قیمتی تریدرها میبایست روندهای صعودی و نزولی قیمت را در نمودار مربوطه مشخص کنند.

لازم به ذکر است برای مشخص کردن موجهای قیمتی، تریدرها در ابتدا نیاز دارند تا موجهای اولیه و موج همجهت آن را بعد از اصلاح قیمت شناسایی کنند. لازم به ذکر است این بازوهای قیمتی معمولا با ۳ الی ۱۳ کندل تشکیل میشوند.

در مواردی که موجهای قیمتی با بیش از ۱۳ کندل تشکیل شوند، تریدرها برای شناسایی الگوی هارمونیک مربوطه معمولا از تایمفریمهای بالاتری استفاده میکنند. بعد از شناسایی موجهای قیمتی در گام بعدی تریدرها میبایست با استفاده از ابزار فیبوناچی نسبتهای بین موجهای قیمتی را بررسی کنند تا بتوانند الگوی ABCD معتبری را شناسایی کنند.

از ابزار فیبوناچی میتوان قبل از کامل شدن این الگو نیز استفاده کرد و سطح احتمالی قیمت در زمان تکمیل الگو را پیشبینی کرد. در این حالت تریدرها میتوانند قیمتی که الگوی ABCD در آن کامل میشود را بهدست آورند. این موضوع به تریدرها این امکان را میدهد تا بتوانند خود را برای باز کردن پوزیشنهای معاملاتی مربوطه آماده کنند.

نسبتهای الگوی هارمونیک ABCD چیست؟

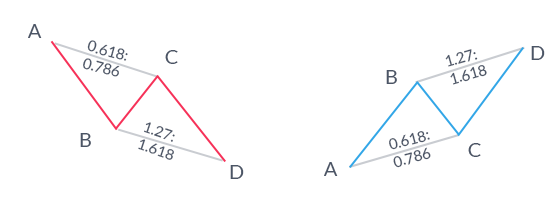

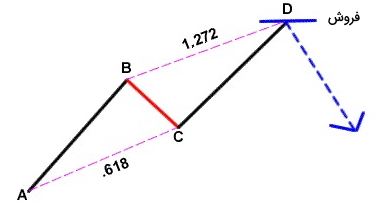

نسبتهای الگوی هارمونیک ABCD نسبتهای فیبوناچی موجود بین موجهای قیمتی در الگوی هارمونیک ABCD هستند که برای شناسایی این الگو در نمودار قیمت استفاده میشوند. برای شناسایی الگوی هارمونیک ABCD کلاسیک بازوی BC در نسبت ۶۱/۸٪ یا ۷۸/۶٪ بازوی AB قرار دارند. بنابرای زمانی که از ابزار فیبوناچی بر روی موج اولیه قیمت استفاده میکنیم، موج BC میبایست به سطوح ۶۱/۸ یا ۷۸/۶ ختم شود. از سویی دیگر CD میبایست در نسبت ۱۲۷/۲٪ یا ۱۶۱/۸٪ از بازوی BC باشد.

زمانی که تریدرها سطح قیمتی مربوط به نقطه D در الگوی هارمونیک ABCD را شناسایی میکنند، میتوانند با توجه به نوع این الگو وارد پوزیشن معاملاتی لانگ یا شورت شوند. زمانی که الگوی هارمونیک ABCD نزولی باشد وارد پوزیشن معاملاتی شورت و زمانی که الگوی هارمونیک ABCD صعودی باشد وارد پوزشن معاملاتی لانگ میشوند.

قوانین الگوی هارمونیک ABCD چیست؟

قوانین الگوی هارمونیک ABCD مواردی هستند که تریدرها نیاز دارند برای پیدا کردن موقعیتهای مناسب معاملاتی با استفاده از این الگو در نظر بگیرند. برای مثال همانطور که در تصویر زیر مشاهده میکنیم یکی از قوانینی که در این الگوی هارمونیک وجود دارد اندازه یکسانی است که در موجهای قیمتی همراستا مشاهده میشود. علاوه بر این برخی از مواردی که در شناسایی این الگو باید در نظر بگیریم را در ادامه بیان میکنیم.

- در موج اولیه قیمت نباید از نقاط ابتدایی و انتهایی این موج قیمتی فراتر رود.

- در موج اصلاحی دوم نیز قیمت نباید از ابتدا و انتهای این موج اصلاحی فراتر رود.

- در موج سوم این الگوی هارمونیک نیز قیمت نباید از نقاط ابتدایی و انتهایی این موج فراتر رود.

- در الگوی هارمونیک ABCD صعودی نقطه C باید پایینتر از نقطه A و نقطه D نیز باید پایینتر از نقطه B باشد.

- در الگوی هارمونیک ABCD نزولی نیز لازم است تا نقطه C بالاتر از نقطه A و نقطه D نیز بالاتر از نقطه B باشد.

الگوی هارمونیک ABCD صعودی چیست؟

الگوی هارمونیک ABCD صعودی یکی از انواع الگوی هارمونیک ABCD است که در زمان تکمیل آن در نمودار، احتمال برگشت روند به سمت سطوح بالاتر قیمتی بیشتر است. در الگوی ABCD صعودی در ابتدا دو موج قیمتی نزولی را در نمودار قیمت شناسایی میکنیم. سپس میتوانیم نسبتهای فیبوناچی ذکر شده را در بین آنها بررسی کنیم. علاوه بر این برای شناسایی الگوی هارمونیک ABCD باید قوانین زیر را در نظر بگیریم.

برای آشنایی با تحلیل تکنیکال میتوانید فیلم آموزش تحلیل تکنیکال در سرمایه گذاری بازارهای مالی فرادرس را مشاهده کنید.

قوانین الگوی هارمونیک ABCD صعودی چیست؟

قوانین مربوط به الگوی هارمونیک ABCD صعودی مواردی است که تریدرها برای پیدا کردن این الگو در نمودار قیمت باید به آنها توجه کنند. توجه به این قوانین باعث میشود تا الگوی هارمونیک ABCD صعودی در نمودار قیمت بهدرستی شناسایی شود و تریدرها بتوانند با دقت بیشتری نواحی مناسب برای ترید با استفاده از این الگو را پیدا کنند. برای پیدا کردن الگوی ABCD صعودی در نمودار قیمت باید به موارد زیر دقت کنیم.

شناسایی بازوی AB

موج قیمتی AB اولین بازوی قیمتی در این الگوی هارمونیک است. با توجه به اینکه در الگوی هارمونیک ABCD صعودی موجهای اول و سوم نزولی هستند، بنابراین برای شناسایی موج اول میبایست به این نکته دقت کنیم که نقطه A بالاترین قیمت و نقطه B نیز پایینترین قیمت در موج اولیه این الگو باشد.

شناسایی بازوی BC

در شناسایی بازوی BC در نوع صعودی این الگوی هارمونیک تریدرها باید به این نکته توجه کنند که نقطه C باید پایینتر از نقطه A باشد و زمانی که موج اصلاحی BC را شناسایی میکنند، باید مطمئن شوند که نقطه B در پایینترین قیمت این موج و نقطه C نیز در بالاترین نقطه قیمتی در این بازو قرار دارد.

شناسایی بازوی CD

در شناسایی بازوی CD در نمودار قیمت تریدرها میبایست به این نکته دقت کنند که سطح قیمتی D باید پایینتر از سطح قیمتی مربوط به نقطه B باشد. این موضوع به این دلیل است که در این الگوی هارمونیک نیاز است تا موج دوم نزولی بهگونهای در نمودار قیمت تشکیل شود که کمینهای کمتر از موج نزولی اولیه ایجاد کند.

در این بازو نیز همانند بازوهای قیمتی قبلی تریدرها باید به این نکته توجه کنند که قیمتی بالاتر از سطح قیمتی نقطه C و قیمتی پایینتر از سطح قیمتی مربوطه به نقطه D در نمودار قیمت وجود نداشته باشد. در این حالت تریدرها لازم است این موضوع را بررسی کنند که موج آخری در این الگوی هارمونیک در نسبت فیبوناچی ذکر شده با توجه به بازوهای قیمتی قبلی تشکیل شود.

ترید الگوی هارمونیک ABCD صعودی چیست؟

ترید الگوی هارمونیک ABCD صعودی به معنی استفاده از این الگو برای پیدا کردن موقعیتهای مناسب برای باز کردن پوزیشنهای معاملاتی لانگ در نمودار قیمت است. برای این منظور در ابتدا تریدرها باید مطابق با قوانین مربوط به شناسایی الگوی هارمونیک ABCD صعودی، این الگوی هارمونیک را در نمودار قیمت پیدا کنند. سپس میتوانند از دو روش زیر برای ورود به معامله استفاده کنند. برای کسب اطلاعات بیشتر درباره نحوه انجام معاملات در بازارهای مالی میتوانید فیلم آموزش مدیریت حرفه ای ترید در بازار سرمایه فرادرس را مشاهده کنید.

- ترید پس از تکمیل الگو

- ترید قبل از تکمیل الگو

ترید پس از تکمیل الگو

در این حالت تریدرها پس از شناسایی این الگو در نمودار قیمت منتظر میمانند تا این الگو موج نزولی آخر خود را نیز تشکیل دهد. این موج نزولی میبایست مطابق با نسبتهای فیبوناچی ذکر شده در نمودار قیمت تشکیل شود. تریدرها میتوانند با توجه به تکمیل این الگو با استفاده از سفارش مارکت وارد پوزیشن معاملاتی لانگ شوند تا بتوانند از احتمال افزایش قیمت استفاده کنند.

در حالتی دیگر تریدرها میتوانند با توجه به تشکیل الگوهای کندلی مناسب در زمان تکمیل این الگو در نمودار قیمت، در سطح قیمتی مناسبی از سفارش محدود برای باز کردن پوزیشن معاملاتی لانگ استفاده کنند. پس از باز کردن پوزیشن معاملاتی لانگ لازم است تا با توجه به نمودار قیمت تارگت مناسبی را برای تیک پروفیت قرار دهند.

از سویی دیگر برای محدود کردن ضررهای احتمالی نیاز است تا کمی پایینتر از نقطه ورود به معامله سفارش حد ضرر را نیز در قیمت مناسبی با توجه به نمودار قیمت قرار دهند.

ترید قبل از تکمیل الگو

تریدرها میتوانند قبل از تکمیل الگوی ABCD صعودی نیز با استفاده از سفارش محدود در قیمت مناسبی سفارش لیمیت لانگ را قرار دهند. در این حالت تریدرها منتظر میمانند تا موج اول و دوم در این الگو تشکیل شود. در این حالت با شکلگیری موج سوم تریدرها میتوانند با استفاده از ابزار فیبوناچی سطوح مربوطه را برای پیشبینی احتمال پیشروی روند نزولی برای شکلگیری الگوی هارمونیک ABCD صعودی پیدا کنند.

در واقع تریدرها با استفاده از ابزار فیبوناچی سطح قیمتی مربوط به نقطه D در این الگو را قبل از کامل شدن الگوی هارمونیک ABCD صعودی پیدا میکنند. در این حالت میتوانند با قرار دادن سفارش لیمیت لانگ در این نقطه از این فرصت معاملاتی استفاده کنند.

اما موضوع مهمی که در این حالت وجود دارد این است که با توجه به تکمیل نشدن این الگو، تریدرها باید شرایط دیگر نمودار قیمت همانند میزان نزدیکی به نواحی مهم حمایتی را در نظر داشته باشند. در این حالت در صورتی که نقطه D در نزدیکی نواحی مهم حمایتی نیز قرار داشته باشد، تریدرها با اطمینان بیشتری میتوانند نسبت به باز کردن پوزیشن معاملاتی لانگ اقدام کنند.

الگوی هارمونیک ABCD نزولی چیست؟

الگوی هارمونیک ABCD نزولی این امکان را به تریدرها میدهد تا بتوانند موقعیتهای مناسب معاملاتی برای باز کردن پوزشن معاملاتی شورت را در نمودار قیمت پیدا کنند. برای این منظور در ابتدا تریدرها لازم است به نکاتی که از آنها میتوان به قوانین الگوی ABCD نزولی نام برد، برای پیدا کردن این الگوی نزولی در نمودار قیمت استفاده کنند.

شناسایی موج قیمتی AB

در الگوی هارمونیک ABCD نزولی پس از کامل شدن این الگوی نزولی تریدرها انتظار ریزش قیمت دارند. اما برای تکمیل شدن این الگو نیاز است تا سه موج قیمتی در نمودار قیمت شناسایی شود که اولین موج قیمتی در الگوی هارمونیک ABCD نزولی، موجی صعودی است که از نقطه A شروع میشود.

در واقع سطح قیمتی مربوط به نقطه A در این الگو پایینترین سطح قیمتی است که در این الگوی هارمونیک شناسایی میشود. از سویی دیگر زمانی که اولین موج قیمتی در این الگو تکمیل میشود به سطح قیمتی مربوط به نقطه B میرسیم که بالاترین سطح قیمتی در موج اولیه در الگوی هارمونیک ABCD نزولی است.

شناسایی موج قیمتی BC

پس از موج اولیه در الگوی هارمونیک ABCD نزولی، موج دوم شروع میشود که موجی اصلاحی و نزولی است. تریدرها در شناسایی موج قیمتی دوم در الگوی هارمونیک ABCD نزولی لازم است به این نکته دقت کنند که کمینه تشکیل شده در انتهای این موج اصلاحی باید در سطحی بالاتر از سطح قیمتی نقطه A قرار گیرد.

این موضوع به این دلیل است که در شناسایی این الگوی هارمونیک نزولی در ابتدا نیاز است تا دو موج قیمتی صعودی در نمودار قیمت تشکیل شود که موجهای اولی و سومی را در این الگو تشکیل میدهند. در میان این دو موج قیمتی صعودی، در این الگوی هارمونیک موج دومی وجود دارد که موجی اصلاحی و نزولی محسوب میشود.

لازم به ذکر است تریدرها در شناسایی نحوه شکلگیری موج دوم همانند موجهای دیگر این الگو لازم است به نسبت فیبوناچی که قبلا توضیح دادیم، در نمودار قیمت توجه کنند.

شناسایی موج قیمتی CD

برای شناسایی موج قیمتی CD در الگوی ABCD نزولی تریدرها باید به این نکته توجه کنند که در زمان تکمیل این موج قیمتی، الگوی هارمونیک نزولی موردنظر کامل میشود و زمانی که موج قیمتی به نقطه D برسد، تریدرها میتوانند با توجه به نزولی بودن این الگو، وارد پوزیشن معاملاتی شورت شوند.

بنابراین تریدرها باید در زمان رسیدن قیمت به این نقطه دقت کنند و شرایط دیگر موجود در نمودار قیمت همانند انواع الگوهای شمعی برگشتی را بررسی کنند. برای مثال در این حالت ممکن است با توجه به نزدیکی همزمان تکمیل شدن این الگوی نزولی به ناحیهای مقاومتی در نمودار قیمت، الگوهای شمعی برگشتی همانند اینگالف نزولی در این نواحی مشاهده شود که نشاندهنده احتمال برگشت روند قیمتی به سطوح پایینتر است.

ترید الگوی هارمونیک ABCD نزولی چیست؟

ترید الگوی هارمونیک ABCD نزولی استفاده از این الگو برای پیدا کردن سطح قیمتی مناسب برای باز کردن پوزیشن معاملاتی شورت در نمودار قیمت است. برای این منظور تریدرها میتوانند همانند روشی که برای ترید الگوی هارمونیک ABCD صعودی در نمودار قیمت استفاده میکنند، از دو روش زیر برای ترید الگوی هارمونیک ABCD نزولی استفاده کنند.

- ترید الگوی هارمونیک نزولی بعد از تکمیل شدن

- ترید الگوی هارمونیک نزولی قبل از تکمیل شدن

ترید الگوی هارمونیک نزولی بعد از تکمیل شدن

در این حالت تریدرها منتظر میمانند تا این الگوی هارمونیک در نمودار قیمت کامل شود. برای این منظور نیاز است تا هر سه موج الگوی هارمونیک ABCD نزولی در نمودار مربوطه کامل شود. بنابراین در ابتدا موج صعودی اولیه را شناسایی میکنند و در ادامه پس از انجام اصلاح مربوط به موج دوم، منتظر میمانند تا موج سوم صعودی نیز در نقطه D کامل شود.

در این حالت میبایست نسبتهای فیبوناچی را در بین موجها بررسی کنند تا از درست بودن الگوی ABCD نزولی مطمئن شوند. در ادامه زمانی که این الگو تکمیل شد میتوانند با استفاده از سفارش مارکت یا سفارش لیمیت وارد پوزیشن معاملاتی شورت شوند.

در ادامه نیاز است تا کمی بالاتر از قیمت ورود به معامله و با توجه به شرایط نمودار، قیمتی را برای حد ضرر انتخاب کنند. از سویی دیگر با توجه به اینکه در الگوی هارمونیک ABCD نزولی تریدرها احتمال روند نزولی را پیشبینی میکنند، بنابراین میتوانند تارگتهای قیمتی خود را با توجه به شرایط نمودار قیمت در سطوح پایینتر قیمتی قرار دهند.

ترید الگوی هارمونیک نزولی قبل از تکمیل شدن

تریدرها میتوانند قبل از تکمیل الگوی هارمونیک ABCD نزولی نیز نسبت به شناسایی سطح قیمتی مناسب برای ورود به معامله شورت اقدام کنند. برای این منظور میتوانند با توجه به مراحل تشکیل و شناسایی موجهای قیمتی در این الگو از ابزار فیبوناچی برای پیدا کردن نقطه D در نمودار قیمت استفاده کنند.

برای این منظور لازم است تا در ابتدا موجهای اول و دوم را در نمودار قیمت شناسایی کنند. سپس پس از شروع روند صعودی در موج سوم میتوانند با استفاده از ابزار فیبوناچی و نسبت مربوط به تشکیل موج سوم، سطح قیمتی احتمالی را برای نقطه D پیدا کنند.

در این حالت با استفاده از سفارش لیمیت شورت میتوانند در زمان رسیدن قیمت بازار به نقطه D وارد پوزیشن معاملاتی شورت شوند و از احتمال روندهای نزولی بعدی در بازار مربوطه کسب سود کنند.

استراتژیهای الگوی هارمونیک ABCD برای ترید

استراتژیهای معاملاتی الگوی هارمونیک ABCD به تریدرها این امکان را میدهد تا بتوانند از سطوح قیمتی مهمی که با استفاده از این الگو در نمودار شناخته میشود، برای شناسایی نواحی مناسب برای ورود به معامله و تشخیص سطوح قیمتی که احتمال برگشت قیمت در آنها وجود دارد، در انجام معاملات خود استفاده کنند. این استراتژیهای معاملاتی معمولا با ترکیب ابزارها و الگوهای قیمتی دیگری در نمودار قیمت پیادهسازی میشوند و احتمال شناسایی درست نواحی مهم قیمتی در ترید را افزایش میدهند.

استراتژی پولبک در الگوی هارمونیک ABCD چیست؟

این استراتژی با استفاده از مفهوم پولبک به نواحی مهم قیمتی در نمودار و استفاده از این الگوی هارمونیک به تریدرها کمک میکند تا بتوانند در زمان تشکیل این الگو نیز از موقعیتهای احتمالی موجود در نمودار قیمت استفاده کنند. برای مثال تریدرهای روزانه معمولا بر روی پولبک BC در این الگوی هارمونیک تمرکز میکنند تا بتوانند در موقعیت مناسبی وارد پوزیشن معاملاتی شوند و از موج قیمتی احتمالی CD در نمودار قیمت استفاده کنند.

با توجه به اینکه موجهای قیمتی AB و CD در این الگوی هارمونیک همراستا هستند، بنابراین تریدرها میتوانند پس از مشاهده موج اولیه در این الگو منتظر پولبک موج دوم باشند. در این حالت با توجه به نوع الگوی هارمونیک میتوانند همراستا با موج قیمت اولیه در این الگو وارد پوزیشن معاملاتی شوند.

بنابراین در الگوی ABCD نزولی تریدرها پس از موج اولیه صعودی در این الگو منتظر پولبک موج دومی به سمت قیمتهای پایینتر هستند تا بتوانند در موقعیت مناسبی از موج سومی در این الگو استفاده کنند و وارد پوزیشن معاملاتی لانگ شوند.

در الگوی هارمونیک ABCD صعودی برعکس این حالت روی میدهد. بنابراین با مشاهده موج نزولی اولیه در این الگو، تریدرها منتظر پولبک موج دوم هستند تا بتوانند از روند نزولی موج سوم استفاده کنند. در نهایت با توجه به صعودی بودن این الگو تریدرها میتوانند پس از تکمیل شدن این الگو در نقطه D وارد پوزیشن معاملاتی لانگ شوند و از روند افزایشی قیمت کسب سود کنند.

علاوه بر این تریدرها میتوانند برای دریافت تاییدهای بیشتر از انواع اندیکاتورهای محبوب همانند میانگین متحرک برای افزایش دقت در انجام معاملات استفاده کنند. برای مثال تریدرها با استفاده از میانگین متحرک نمایی ۲۰ در زمان تشکیل موج BC میتوانند در نواحی مقاومتی تشکیل شده با توجه به میانگین متحرک، نواحی ورود به معامله مطمئنتری را در نمودار قیمت شناسایی کنند.

استراتژی الگوی پرچم

یکی از استراتژیهایی که برای ترید الگوی هارمونیک ABCD در نمودار قیمت میتوان استفاده کرد، الگوی پرچم صعودی و نزولی در تحلیل تکنیکال است. الگوی پرچم در نمودار قیمت یکی از انواع الگوهای قیمتی و ادامه دهنده در تحلیل تکنیکال است که تریدرها میتوانند از آن برای پیدا کردن موقعیتهای معاملاتی مناسب در کنار الگوی هارمونیک استفاده کنند. الگوی پرچم از جهاتی شبیه الگوی هارمونیک ABCD در نمودار قیمت عمل میکند.

در این حالت زمانی که این الگو در روندهای صعودی مشاهده شود قیمت پس از اصلاحی در کانال قیمت نزولی، دوباره به سمت اهداف بالاتر قیمتی حرکت میکند. در الگوی پرچم نزولی نیز پس از روند نزولی اولیه، قیمت وارد کانالی صعودی میشود ولی دوباره با شکست کانال مربوطه به سمت سطوح پایینتر قیمتی حرکت میکند. با توجه به ساختار این الگو تریدرها میتوانند از این الگوی قیمتی در زمان شکلگیری الگوی هارمونیک ABCD برای پیدا کردن موقعیتهای مناسب ورود به معامله استفاده کنند.

اشتباهات رایج در ترید الگوی هارمونیک ABCD

در ادامه برخی از اشتباهات رایج تریدرها در زمان استفاده از الگوی هارمونیک ABCD را شرح میدهیم.

عدم توجه به روند اصلی بازار

یکی از مواردی که تریدرها در زمان استفاده از الگوهای قیمتی همانند الگوی هارمونیک ABCD باید به آن توجه کنند، روند اصلی بازار است. این موضوع به این دلیل دارای اهمیت است که پوزیشنهای معاملاتی که در جهت روند اصلی بازار باز میشوند احتمال بیشتری برای موفقیت دارند. بنابراین زمانی که از این الگو در نمودار قیمت استفاده میشود همواره باید به جهتگیری اصلی بازار دقت کنیم و تا حد امکان در جهت روند اصلی بازار وارد پوزیشن معاملاتی شویم.

عدم توجه به تاییدهای قیمتی

از دیگر مواردی که در زمان ترید با استفاده از الگوی هارمونیک ABCD لازم است به آن توجه کنیم، دریافت تاییدیهها برای باز کردن پوزیشن معاملاتی است. این تاییدیهها میتوانند با توجه به دیگر الگوهای قیمتی و حجم معاملات در نمودار قیمت باشد. در این حالت هر اندازه تریدرها بتوانند تاییدیههای بیشتری با استفاده از ابزارهای دیگر موجود در تحلیل تکنیکال بهدست آورند، با احتمال بهتری میتوانند روندهای آتی قیمت در نمودار را پیشبینی کنند.

نداشتن مدیریت ریسک در معاملات

از موارد مهم دیگری که تریدرها در انجام معاملات خود میبایست به آن دقت کنند، استفاده از استراتژیهای مناسب مدیریت ریسک و سرمایه در زمان استفاده از الگوهای قیمتی همانند الگوی هارمونیک ABCD در نمودار قیمت است. برای این منظور تریدرها لازم است تا با توجه به الگوی مربوطه سطوح قیمتی مناسبی را برای قرار دادن حد ضرر و تارگت در معاملات مربوطه در نظر بگیرند.

قرار دادن حد ضرر در معاملات باعث میشود تا میزان زیان احتمالی در معاملات محدود شود. از سویی دیگر حد ضرر و تارگت باید بهگونهای در زمان باز کردن پوزیشنهای معاملاتی تعیین شود که مطابق با نسبت ریسک به ریوارد موردنظر در استراتژی مدیریت ریسک مربوطه باشد. برای کسب اطلاعات بیشتر درباره نسبت ریسک به ریوارد در معاملات میتوانید مطلب ریسک به ریوارد چیست را از مجله فرادرس مطالعه کنید.

انجام تریدهای شتابزده

یکی از مواردی که تریدرها در زمان تحلیل قیمت و انجام معاملات لازم است به آن توجه کنند، ضرورت انجام بررسیهای لازم در زمان پیدا کردن الگوهای قیمتی است. بنابراین تریدرها میبایست شرایط لازم برای تشکیل الگوهای قیمتی در نمودار را با دقت بررسی کنند و به دیگر تاییدیههای موجود نیز توجه کنند و از هرگونه تصمیمگیری شتابزده اجتناب کنند. ترید بدون فکر و شتابزده معمولا باعث ایجاد بیدقتی در انجام معاملات میشود که در نهایت باعث زیان تریدر میشود.

عدم توجه به تایمفریمهای بالاتر

زمانی که تریدرها با استفاده از الگوهای قیمتی موقعیتهای مناسب معاملاتی را در تایمفریم مربوطه شناسایی میکنند، نیاز دارند تا الگوهای شمعی را در تایمفریمهای بالاتر نیز بررسی کنند. علاوه بر این میزان نزدیکی به نواحی مهم قیمتی در نمودار همانند نواحی حمایت و مقاومتی در تایمفریمهای بالاتر بر روی جهتگیری روندهای قیمتی در زمان ترید با استفاده از الگوهای قیمتی همانند الگوی هارمونیک ABCD تاثیرگذار است.

الگوی هارمونیک ABCD در بازار کریپتو

از الگوی هارمونیک ABCD در بازار ارزهای دیجیتال نیز میتوان استفاده کرد. برای ترید با استفاده از الگوی هارمونیک ABCD در بازار ارزهای دیجیتال افراد میتوانند در تایمفریمهای متفاوتی نسبت به پیدا کردن پوزیشنهای معاملاتی مناسب با استفاده از این الگو استفاده کنند.

برای این منظور برای پیدا کردن پوزیشنهای معاملاتی لانگ میتوانند از الگوی ABCD صعودی و برای پیدا کردن پوزیشنهای معاملاتی شورت میتوانند از الگوی ABCD نزولی در نمودار قیمت استفاده کنند. این الگو را میتوان برای تمامی ارزهای دیجیتال استفاده کرد.

علاوه بر این موضوع مهمی که در استفاده از الگوی هارمونیک ABCD در بازار کریپتو لازم است به آن توجه کرد، همبستگی بسیاری از ارزهای دیجیتال به قیمت بیت کوین است. بنابراین در زمان استفاده از این الگو همانند دیگر الگوهای قیمتی در تحلیل تکنیکال تریدرها نیاز دارند تا نوسانات قیمتی بیت کوین را نیز در نظر بگیرند. از سویی دیگر توجه به عوامل تاثیرگذار در نوسانات قیمت در رمزارزها به تریدرها کمک میکند تا بتوانند در کنار استفاده از تحلیل تکنیکال، پیشبینی بهتری از روندهای قیمتی در بازار مربوطه ارائه کنند.

با توجه به اهمیت شناسایی عوامل تاثیرگذار در نوسانات قیمتی در بازار ارزهای دیجیتال فیلمهای آموزشی متنوعی در فرادرس تهیه شده است که لینک برخی از آنها را در فهرست زیر مشاهده میکنید.

- فیلم آموزش تحلیل تکنیکال ارزهای دیجیتال و رمزارزها فرادرس

- فیلم آموزش شناسایی توکن های ارز دیجیتال با رشد بالا در سرمایه گذاری فرادرس

- فیلم آموزش تحلیل تکنیکال بازارهای مالی به روش وایکوف فرادرس

- فیلم آموزش مقدماتی روانشناسی کندل ها و پرایس اکشن در بازار مالی فرادرس

- فیلم آموزش پرایس اکشن باب ولمن در بازارهای مالی فرادرس

برای مشاهده فیلمهای آموزشی بیشتر در این حوزه میتوانید از لینک زیر استفاده کنید.

جمعبندی

در ابتدای این مطلب از مجله فرادرس الگوی هارمونیک ABCD را شرح دادیم. سپس نحوه شناسایی این الگوی هارمونیک در نمودار قیمت را توضیح دادیم. با توجه به اینکه در این الگوی هارمونیک همانند دیگر الگوهای هارمونیک در تحلیل تکنیکال موجهای قیمتی با توجه به نسبتهای فیبوناچی مشخصی در نمودار قیمت تشکیل میشوند، بنابراین در ادامه این مطلب نسبتهای فیبوناچی بین بازوهای قیمتی در این الگوی هارمونیک را بیان کردیم و برخی از موارد ضروری برای شناسایی این الگوی هارمونیک را شرح دادیم.

در ادامه الگوی ABCD صعودی در تحلیل تکنیکال و نحوه شناسایی و ترید این الگو را بیان کردیم. سپس نوع نزولی این الگوی هارمونیک را نیز شرح دادیم. برای این منظور در ابتدا نحوه شناسایی هر کدام از موجهای قیمتی در انواع صعودی و نزولی این الگوی هارمونیک را بیان کردیم و در ادامه نحوه ترید را با استفاده از آنها شرح دادیم.

سپس استراتژیهای معاملاتی در الگوی ABCD را توضیح دادیم و دو نمونه از این استراتژیها را بیان کردیم. برای این منظور استراتژی پولبک و استراتژی پرچم را با استفاده از این الگوی هارمونیک شرح دادیم. در ادامه حجم معاملات را در زمان تشکیل الگوی ABCD بررسی کردیم و برخی از اشتباهات رایج در زمان ترید با استفاده از این الگو را مطرح کردیم. در پایان نیز این الگو را در بازار کریپتو توضیح دادیم.