پایه پولی چیست؟ — به زبان ساده

پایه پولی یا پول پایه به پول با بیشترین قابلیت نقدشوندگی در اقتصاد گفته میشود و شامل اسکناس و سکههای تولید شده توسط بانک مرکزی است که میتواند دست مردم باشد یا به صورت سپرده در حسابهای بانکی نگهداری شود. افزایش یا کاهش پایه پولی میتواند باعث تغییرات زیادی در سایر متغیرهای اقتصادی مانند نقدینگی و تورم شود به همین دلیل بانک مرکزی هر کشوری مسئول تنظیم مقدار پایه پولی برای حفظ شرایط اقتصادی آن کشور است. در این مقاله از مجله فرادرس سوال پایه پولی چیست را با بررسی مفهوم آن، منابع و مصارف و همچین ارتباط آن با سایر متغیرها مانند نقدینگی و عرضه پول توضیح میدهیم.

پایه پولی چیست ؟

«پایه پولی» (monetary base) به مقدار کل پول ایجاد شده توسط بانک مرکزی که قابلیت نقدشوندگی بالا دارد گفته میشود و معمولا با نماد «M0» نمایش داده میشود. پایه پولی به طور دقیقتر شامل موارد زیر است.

- کل پول نقد، شامل اسکناس و سکه که در دست مردم و در گردش عمومی است.

- مقداری از کل پول مردم که در بانکها سپردهگذاری شدهاند.

- کل پولهایی که توسط بانکهای تجاری در بانک مرکزی ذخیره شده است.

برای درک بهتر این مفهوم به این مثال توجه کنید. فرض کنید در کشوری، کل مقدار اسکناس و سکه نقد در دست مردم برابر با 500 میلیون دلار است. علاوه بر این، 200 میلیون دلار از اسکناسهای مردم به صورت سپرده در بانکهای تجاری ذخیره شده است و خود بانکهای تجاری نیز 300 میلیون دلار پول نقدر در بانک مرکزی کشور ذخیره کردهاند. در این حالت پایه پولی کشور مورد نظر برابر با مجموع این سه مقدار یعنی یک میلیارد دلار است.

پایه پولی تاثیر زیادی در اقتصاد و رفتارهای اقتصادی افراد، سازمانها و شرکتها دارد. این عامل میتواند باعث تغییر در بسیاری از متغیرهای اقتصادی هم چون نقدینگی و تورم شود. بانکهای مرکزی با استفاده از سیاستهای پولی و سایر ابزارهایی که در اختیار دارند سعی در تنظیم پایه پولی و ایجاد ثبات در اقتصاد دارند.

روش مدیریت پایه پولی چیست ؟

همانطور که گفته شد میزان پایه پولی بر وضعیت اقتصادی کشورها تاثیر میگذارد و دولتها با استفاده از سیاستهای مختلف مقدار آن را تغییر میدهند تا در نهایت به هدف تورمی مورد نظر خود برسند. برای انجام این کار بانکهای مرکزی از عوامل متعددی استفاده میکنند که در ادامه به بررسی سه عامل مهم از آنها میپردازیم.

عملیات بازار باز

یکی از روشهای تنظیم پایه پولی استفاده از سیاست «عملیات بازار باز» (open market operation) است که به معنی خرید و فروش اوراق قرضه دولتی است. اوراق قرضه دولتی نوعی از اوراق بدهی صادر شده توسط دولت است که نرخ سود معینی در طی زمانهای مختلف ارائه میدهد. بانکهای مرکزی با خرید و فروش این اوراق در بازار آزاد به طور مستقیم بر میزان پایه پولی تاثیر میگذارند.

در زمانهایی که تقاضا برای پول زیاد است اگر پول به مقدار کافی تولید نشود تقاضا برای آن افزایش مییابد و این به نوبه خود باعث از بین رفتن تعادل نرخ بهره میگردد. بانکهای مرکزی برای حفظ مقدار این نرخ، از بازار اوراق قرضه دولتی میخرند و در ازای آن پول جدید وارد سیستم بانکی میکنند که این پول تقاضای زیاد کاربران را تامین میکند. به این ترتیب میزان پول نقد موجود و پایه پولی در اقتصاد افزایش مییابد.

در زمانهایی که تقاضا برای پول کاهش مییابد و ارزش پول ملی رو به افول است برای اینکه نرخ تورم بیش از میزان تعیین شده افزایش نیابد دولتها با فروش اوراق قرضه دولتی در بازار بخشی از نقدینگی موجود در اقتصاد را جمعآوری کرده و از این طریق پایه پولی را کاهش میدهند. کاهش پایه پولی و جمعآوری نقدینگی از بازار باعث میشود که میزان تقاضا برای کالاها کاهش یابد و تورم از این طریق کنترل شود.

تغییر نرخ بهره

نرخ بهره و ذخیره قانونی جزو ابزارهای مستقل سیاستگذاری پولی هستند که منجر به تغییر مقدار پایه پولی در اقتصاد میشوند. نرخ بهره را میتوان در دو دسته جدا بررسی کرد. نوع اول نرخ بهره مربوط به وامهایی است که افراد از بانکها میگیرند. در این حالت، افراد باید مقدار معینی از سود را به عنوان هزینه اجاره پول یا فرصت استفاده از آن به بانک پرداخت کنند. نوع دوم نرخ بهره که به نرخ بهره بین بانکی معروف است مربوط به قرض گرفتن بانکها از یکدیگر است.

بانکهایی که دچار کسری هستند برای تامین کسری خود در بازار بین بانکی از سایر بانکها وام دریافت میکنند که نرخ بهره آن به عنوان نرخ بهره بین بانکی شناخته میشود و بر میزان پایه پولی تاثیر گذار است. اگر نرخ بهره بین بانکی افزایش یابد در این صورت بانک میتواند نرخ سپردههای کوتاه مدت و میان مدت خود را افزایش دهد تا از مردم قرض بگیرد. این مساله باعث میشود که نقدینگی از بازارها جمع شده و به سمت بانکها سرازیر شود و باعث رکود در سایر بازارها شود.

تغییر ذخیره قانونی

ذخیره قانونی یا سپرده قانونی به سپردههایی گفته میشود که بانکها نزد بانک مرکزی کشورها نگهداری میکنند. دلیل انجام این کار این است که در شرایط خاص که مردم برای برداشت پول از حسابهایشان به سیستم بانکی هجوم میآورند بخشی از سپردهها به صورت نقدی موجود باشد. در بسیاری از کشورها درصدی از بدهی بانکها که ناشی از دریافت پول مردم است به عنوان ذخیره قانونی در بانکهای مرکزی نگهداری میشود.

بانکهای مرکزی با افزایش یا کاهش درصد ذخیره قانونی میتوانند بر میزان پایه پولی تاثیر بگذارند. اگر اقتصاد به پول بیشتری برای توسعه نیاز داشته باشد بانکهای مرکزی نرخ ذخیره را کاهش می دهند تا پول در بازارهای مالی و میان مردم در جریان باشد. در زمانهایی که میزان پول پایه در اقتصاد زیاد باشد، بانکهای مرکزی میتوانند با افزایش این نرخ بخشی از پول را به عنوان ذخیره در سیستم بانکی قفل کنند و از این طریق از افزایش پایه پولی جلوگیری کنند.

متغیرهایی مانند پایه پولی، نقدینگی و عرضه پول همگی جزوی از اقتصاد کلان هستند که آشنایی با آنها و درک رابطه موجود بین آنها باعث درک بهتر از وضعیت اقتصادی جامعه و دنیا میشود. به دلیل اهمیت این موضوع، «فرادرس» فیلم آموزش مقدماتی اقتصاد کلان Macroeconomics را تدوین کرده که لینک آن در ادامه آمده است.

- برای دیدن فیلم آموزش مقدماتی اقتصاد کلان Macroeconomics + اینجا کلیک کنید.

پایه پولی و عرضه پول

«عرضه پول» (Money Supply) کل موجودی پول در گردش مربوط به یک کشور در طی یک دوره زمانی معین است. تعریفهای مختلفی از پول در جهان وجود دارد و کشورهای مختلف طبقهبندیهای متفاوتی برای عرضه پول دارند. به طور کلی معیارهای اصلی عرضه پول را براساس میزان نقدینگی به چهار دسته زیر تقسیم میکنند.

- معیار M0: این معیار نشاندهنده تمامی اسکناسها و سکههای فیزیکی است و دارای بیشترین میزان نقدشوندگی است.

- معیار M1: با اضافه کردن حسابهای دیداری به معیار M0 این معیار به دست میآید. حساب دیداری به آن دسته از حسابهای بانکی گفته میشود که کاربران میتوانند به صورت آنی همه یا بخشی از پول خود را از بانک دریافت کنند.

- معیار M2: این معیار علاوه بر پولهای M1 شامل سپردههای کوتاه مدت در بانکها و برخی از صندوقهای بازار پول میشود.

- معیار M3: این بخش از عرضه پول کمترین میزان نقدشوندگی را نیز شامل میشود و علاوه بر M2 شامل سپردههای با سررسید بیش از یک سال و استقراضهای بلندمدتی سیستم بانکی است.

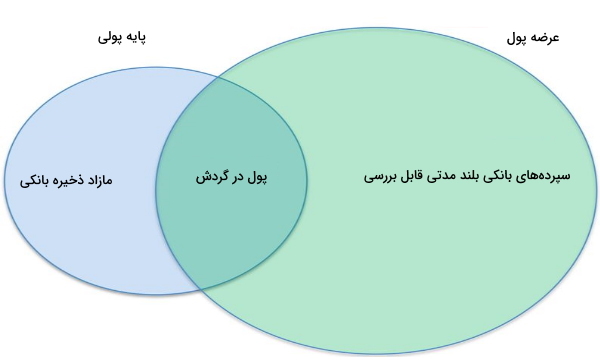

همانطور که در بخش پایه پولی چیست گفته شد، پایه پولی که به آن پول پایه نیز گفته میشود با عرضه پول متفاوت است و تنها شامل بخشی از عرضه پول است که نقدشوندگی بالایی دارد. معیارهای M0 و M1 بیشتر شامل پایه پولی میشوند و داراییهای غیرنقدی مانند سپردههای مطالبه و سپردههای مدتدار جزو پایه پولی به حساب نمیآیند. همچنین بخشی از پول پایه که از ذخیره پول در بانک مرکزی ایجاد میشود مربوط به عرضه پول نیست.

برای این که بخشی از عرضه پول به عنوان پایه پولی در نظر گرفته شود باید بتوان آن را به عنوان تسویه نهایی یک معامله در نظر گرفت. به عنوان مثال، اگر شخصی برای پرداخت بدهی خود از پول نقد استفاده کند آن معامله قطعی است. استفاده از کارت بانکی یا کشیدن یک چک بانکی متصل به حساب جاری نیز توسط سپردههای نقدی واقعی پشتیبانی میشود و به همین دلیل، آنها نیز جزو پایه پولی هستند. در مقابل پرداخت بدهی با استفاده از اعتبار به عنوان بخشی از پایه پولی در نظر گرفته نمیشود چراکه پرداخت با اعتبار مرحله نهایی معامله نیست.

تفاوت پایه پولی و نقدینگی چیست ؟

در بخشهای قبل با تعریف پایه پولی آشنا شدیم. پایه پولی شامل بخشی از عرضه پول در یک کشور است که میزان نقدشوندگی بالایی دارد و به آن پول پرقدرت نیز گفته میشود. نقدینگی مفهوم کلیتری نسبت به پول پرقدرت است که ارتباط بسیار نزدیکی با آن دارد. در واقع نقدینگی به میزان سهولت و راحتی تبدیل یک دارایی یا اوراق بهادار به وجوه نقد اشاره دارد که البته این تبدیل نباید تاثیر زیادی بر روی قیمت بازاری دارایی داشته باشد. از این منظر پول نقد بالاترین نقدشوندگی را دارد.

داراییهای فیزیکی مثل مسکن، زمین و خودرو جزو داراییهای نقدشونده به حساب نمیآيند چراکه برای تبدیل آنها به پول نقد نیاز است که فرآیند خرید و فروش در بازارهای مختلف صورت بگیرد. سایر ابزارهای مالی مثل سهام نیز در طیفهای مختلف نقدینگی جای میگیرند. به طور کلی میتوان گفت نقدینگی شامل حجم پول در حال گردش در یک سیستم اقتصادی است که پایه پولی بخش از آن را تشکیل میدهد. فعالیتهای دولتها، بنگاههای اقتصادی و مردم همگی بر میزان حجم نقدینگی اثرگذار هستند. نقدینگی به عنوان یک ویژگی مهم ابزارهای مالی در تعریف گسترده پول گنجانده میشود و نقدشوندگی بک ابزار مالی رامیتوان با بررسی ویژگیهای زیر مورد سنجش قرار داد.

- قابلیت معامله

- انتقال ساده و آسان

- تبدیلپذیری

- قابلیت تقسیم به واحدهای کوچک

- بازارپذیری

از نقطه نظر ابزارهای مالی، نقدینگی به داراییهایی اطلاق میشود که به سرعت و بدون از دست دادن ارزش به یک وسیله مبادله تبدیل میشوند. بنابراین نقدینگی علاوه بر پول پرقدرت شامل «ضریب فزاینده پولی» (Money Multiplier) نیز میشود که در ادامه به بررسی مفهوم آن میپردازیم.

ضریب فزاینده پولی چیست ؟

پولی که توسط بانک مرکزی تولید و وارد چرخه اقتصاد میشود پایه پولی است که به عنوان پول پرقدرت نیز از آن یاد میشود. بانکهای تجاری با دادن وام و دریافت سود از آن، پول جدیدی علاوه بر آن چه توسط بانک مرکزی تولید شده بود، تولید میکنند. طبیعی است که بانکها ذخایر مازادی که در اختیار دارند را یا وام میدهند یا سرمایهگذاری میکنند. بنابراین، یک واحد پول تولید شده توسط بانک مرکزی در طی چرخه اقتصاد تبدیل به چند واحد میشود که به آن ضریب فزاینده پولی گفته میشود.

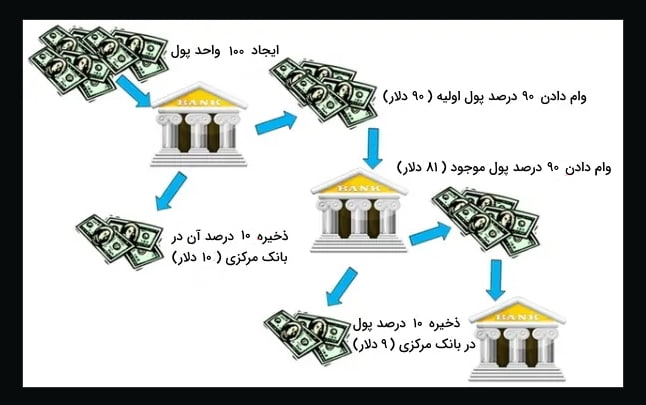

برای توضیح ضریب فزاینده پولی بهتر است به این مثال توجه کنیم. فرض کنید بانک مرکزی با انجام عملیات بازار باز 100 واحد پولی را با خرید اوراق قرضه دولتی تولید کرد. این کار منجر به افزایش 100 واحدی پایه پولی میشود. حال بانک این پول را برای دریافت سود قرض میدهد. قرض گیرنده از این پول برای خرید کالا استفاده میکند و فروشنده کالا 100 واحد دریافتی را در بانک سپردهگذاری میکند.

اگر میزان ذخیره قانونی مصوب ده درصد باشد، در این صورت بانک از 100 واحد دریافتی 10 واحد را به عنوان ذخیره قانونی در بانک مرکزی نگهداری میکند و 90 دلار باقیمانده را دوباره قرض میدهد. حال کسی که وام جدید را دریافت کرده از آن برای خرید کالا استفاده میکند و فروشنده کالا دوباره این پول را در بانک پس انداز میکند. بانک ده درصد این مقدار را در بانک مرکزی ذخیره میکند و دوباره باقیمانده آن که 81 دلار است را وام میدهد. این چرخه میتواند مینطور ادامه داشته باشد.

همانطور که مشاهده میکنید 100 واحد پول اولیه که به عنوان پایه پولی تولید شده بود در طی مراحل مختلف بازتولید میشود و مقادیر بیشتری از نقدینگی را تولید میکند که به نوبه خود میتواند باعث افزایش تقاضا برای خرید کالاها و ایجاد تورم شود. بنابراین برای تنظیم وضعیت اقتصادی جامعه، علاوه بر پایه پولی باید ضریب فزاینده پولی نیز کنترل شود که یکی از روشهای آن تغییر مقادیر ذخایر قانونی است.

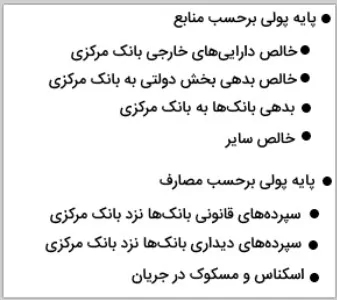

منابع پایه پولی چیست ؟

تولید پایه پولی توسط بانک مرکزی انجام میشود اما این به این معنی نیست که بانک مرکزی میتواند به دلخواه هر مقدار پولی را تولید کند. پول تولید شده در بانک مرکزی در ترازنامه آن از دو بخش منابع و مصارف قابل بررسی است که در این بخش هدف ما بررسی پاسخ سوال منابع پایه پولی چیست است.

طلا

طلا از دیرباز به عنوان پول استفاده میشده است. در زمانهای نه چندان دور نیز طلا به عنوان پشتوانه اصلی پول کاغذی استفاده میشد. با ایجاد پول فیات استفاده از طلا به عنوان پشتوانه پول منسوخ شد اما همچنان طلا به عنوان یک از اصلیترین منابع پایه پولی به شمار میآید. فرآیند کار بدین صورت است که بانک مرکزی با دریافت طلا از افراد مختلف و ذخیره آن، معادل ریالی آن را به صاحبان طلا میدهد که باعث افزایش پایه پولی میشود.

داراییهای خارجی

دومین منبع تولید پول پایه داراییهای خارجی است. بسیاری از شرکتها و سازمانها در ازای صادرات محصول به کشورهای دیگر ارز خارجی دریافت میکنند. بانک مرکزی با دریافت این ارزها معادل ریالی آن را به شرکتها پرداخت میکند که منجر به تولید پول پرقدرت و افزایش پایه پولی میشود. بانک مرکزی از ذخایر ارزی خود میتواند برای دخالت در بازار ارز و تنظیم قیمت آنها استفاده کند.

خالص دارایی ترازنامه بانک مرکزی

به میزان خالص بدهی دولت به بانک مرکزی خالص دارایی ترازنامه گفته میشود و یکی از منابع اصلی تولید پول پایه در نظام اقتصادی است. در کشورهای با اقتصاد ضعیف دولتها برای جبران کسری بودجه خود از بانکهای مرکزی قرض میگیرند و به اصطلاح کسری خود را پولی میکنند. در طی این فرآیند بانک مرکزی با اضافه کردن مقدار وام به ترازنامه خود پول مورد نیاز را تولید و پایه پولی را افزایش میدهد.

بانکهای بدهکار

چهارمین منبع تولید پایه پول بدهی بانکها به بانک مرکزی است. در برخی از شرایط خاص که نیاز بخش خصوصی به وام زیاد است و نرخ بهره بازار از نرخ تنزیل از بانک مرکزی بیشتر است، بانکها از بانک مرکزی درخواست وام میدهند و از آن برای پرداخت وام به افراد استفاده میکنند که این خود باعث افزایش پول پرقدرت میشود و میتواند با وجود ضریب فزاینده پولی نقدینگی را به شدت افزایش دهد.

خالص سایر داراییهای بانک مرکزی

اگر سایر بدهیهای بانک مرکزی، ودیعههای پرداخت شده برای ثبت سفارش کالاهای بخش غیردولتی، حساب سرمایه و پیش پرداخت اعتبارات اسناد بخش دولتی را از سایر داراییهای بانکهای مرکزی کم کنیم خالص سایر داراییها به دست میآید که منبعی برای ایجاد پول و افزایش پایه پولی است.

مصارف پایه پولی چیست ؟

پایه پولی را میتوان بر حسب مصارف نیز در چند دسته جدا تقسیمبندی کرد. سپردههای قانونی بانکها نزد بانک مرکزی اولین بخش پول پرقدرت از جنبه مصارف است. همانطور که در بخشهای قبلی گفته شد بانکها بخش از پول دریافت شده از افراد را باید در بانک مرکزی به عنوان ذخیره قانونی نگهداری کنند. علاوه بر این، یک بخش دیگر پایه پولی از این جنبه مربوط به سپردههای دیداری (جاری) بانکها نزد بانک مرکزی است که به عنوان سپردههای اضافی نیز شناخته میشود. هدف از افتتاح این نوع حساب سپرده ویژه بانکها در بانک مرکزی، اعمال سیاستهای پولی مناسب جهت کنترل نقدینگی به وسیله جذب منابع اضافی بانکها است. در شرایط خاص این سپردهها مشمول دریافت سود از بانک مرکزی میشوند.

سومین بخش پول پرقدرت از جنبه مصارف مربوط به اسکناس و مسکوک در دست اشخاص و موسسات اعتباری غیربانکی است. این بخش شامل تمام پولهای نقد ساخته شده به جز پولهای موجود در صندوق بانک مرکزی است که برای مخارج آن کنار گذاشته شده است. در سایت بانک مرکزی اطلاعات مربوط به پول پرقدرت از نظر منابع و مصارف قابل مشاهده و بررسی است.

فرمول پایه پولی چیست ؟

توجه داشته باشید که هر تغییری در مصرفهای پایه پولی باید با تغییر در یکی از منابع پول پرقدرت شود و بدون انجام این کار ایجاد پایه پولی ممکن نیست. به عنوان مثال اگر هدف بانک مرکزی افزایش پایه پولی با افزایش اسکناسهای در دست مردم باشد میتواند با دریافت ارز صادرات نفت از دولت معادل ریالی آن را تولید کند یا اینکه در ازای دریافت اوراق قرضه از دولت پول تولید کند.

پول پرقدرت (B) را میتوان با اطلاعات موجود فرموله کرد. اگر کل اسکناس و سکههای تولید شده را با N، مقدار اسکناسهای نگهداری شده در بانک مرکزی برای کاربردهای روزانه را C1 و ذخایر سیستم بانک در بانک مرکزی را با TR نمایش دهیم در این صورت فرمول پایه پولی بر حسب مصارف به صورت فرمول زیر خواهد بود.

$$B = {(N-C1) + TR}$$

تغییر در داراییهای و بدهیهای بانک مرکزی باعث تغییر در متغیرهای تاثیر گذار بر پول پرقدرت میشود و بانکهای مرکزی از این تغییرات استفاده میکنند تا مقدار پول پرقدرت و سایر متغیرهای کلان اقتصادی را در نرخ مورد نظر خود تنظیم کنند.

آمار پایه پولی ایران

برای دسترسی به آمار پول پایه ایران و سایر متغیرهای پولی میتوانید به سایت بانک مرکزی جمهوری اسلامی ایران (+) مراجعه و از بخش «آمار و دادهها» وارد قسمت «گزیده آمارهای اقتصادی» شوید و با انتخاب گزینه «بخش پولی و بانکی» میزان پول پرقدرت و نقدینگی را برای ماههای مختلف مشاهده کنید. معمولا آمارهای منتشر شده در این سایت با تاخیر مواجه هستند.

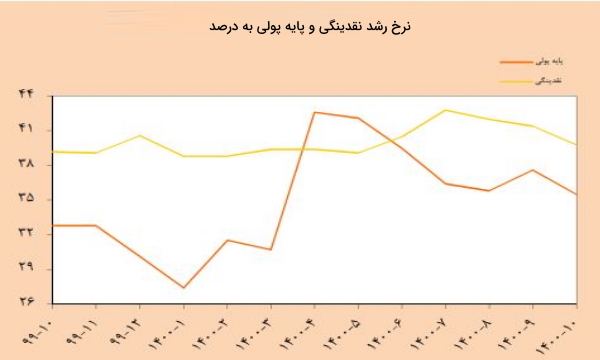

نمودار پایه پولی ایران

در سایت بانک مرکزی اگر به جای انتخاب گزینه «بخش پولی و بانکی»، گزینه «نمودارها» را انتخاب کنید میتوانید تغییرات برخی از متغیرهای اقتصادی را به صورت نموداری در سایت مشاهده کنید. تصویر زیر نمودار نرخ رشد نقدینگی و پایه پولی ایران را نشان میدهد که از سایت بانک مرکزی استخراج شده است.

معرفی فیلم آموزش مقدماتی اقتصاد کلان Macroeconomics

اقتصاد کلان به بررسی متغیرهای کلان در اقتصاد مانند نرخ تورم، نرخ بیکاری، تولید ناخالص ملی و نظایر آنها میپردازد و از جنبههای مختلف به دنبال تفسیر روابط بین این متغیرها است. درک متغیرهای کلان اقتصادی برای درک درست از آینده بازارهای مالی و کسب وکارها بسیار حیاتی است به همین دلیل، «فرادرس» فیلم 6 ساعته آموزش مقدماتی اقتصاد کلان Macroeconomics را در هفت درس تدوین کرده است.

درس اول و دوم این دوره به آشنایی با علم اقتصاد و اهداف آن و همچنین نحوه انجام فعالیتهای اقتصادی در سطح کلان و آشنایی با حسابداری ملی اختصاص دارد. در درس سوم شاخصهای اندازهگیری فعالیتهای اقتصادی مانند فرمول فیشر، فرمول پاشه، رفاه اقتصادی و ضریب جینی مورد بررسی قرار میگیرند. درس چهارم دوره به بررسی بازار پول و سیاستهای پولی مربوط است که در آن انواع پول در کنار مفاهیمی مانند نرخ بهره، ترازنامه بانک مرکزی، نرخ ارز و بانکداری اسلامی بررسی میشود.

در درس پنجم این دوره، اقتصاد بینالملل و مفاهیم مرتبط به آن مانند مزیت مطلق، مزیت نسبی، انواع سازمانها و اتحادیههای اقتصادی مهم آموزش داده میشوند. تئوریهای تورم و بیکاری با بررسی انواع ساختارهای جمعیتی و سیاستهای اقتصادی موضوع درس ششم این دوره است. در نهایت و در درس هفتم دوره تئوری مصرف و سرمایهگذاری با بررسی نطریههای مختلف مطرح شده در این حوزه آموزش داده میشود. این دوره برای تمامی فعالان اقتصادی مفید است.

- برای دیدن فیلم آموزش مقدماتی اقتصاد کلان Macroeconomics + اینجا کلیک کنید.

جمعبندی

پول پایه یکی از متغیرهای مهم در اقتصاد کشورها است که تغییر در آن میتواند باعث تغییر در بسیاری از متغیرهای اقتصادی دیگر شود. افزایش یا کاهش این متغیر معمولا توسط بانکهای مرکزی و از طریق سیاستهایی چون عملیات بازار باز، تغییر نرخ بهره و تغییر ذخایر قانونی انجام میشود. در این مقاله سوال پایه پولی چیست با بررسی منابع و مصارف آن پاسخ داده شد. علاوه بر آن، نحوه دسترسی به دادههای پول پایه مربوط به ایران، تفاوت پایه پولی، نقدینگی و عرضه پول و اثر ضریب فزاینده پولی در این مقاله از مجله فرادرس مورد بحث و بررسی قرار گرفت.

با سلام و احترام

معلمی هستم در شرف بازنشستگی و به دنبال فضایی برای آن دوران میگشتم که با چند مورد ناخودآگاه تحلیل بازار مواجه شدم، به همین دلیل و از سر کنجکاوی شب گذشته دریک وبینار شرکت کردم که کمی اطلاعات بهم داد ولی امروز بعداز کار در گوگل به دنبال سوالاتم بودم که با مقاله شما روبرو شدم، با توجه به اینکه هیچ تجربهای نداشتم اطلاعات خوبی از زحمات شما کسب کردم، بنظر شما برای ادامه مسیر از کجا شروع کنم؟ در ضمن وبینار دیشب بسیار جسته گریخته و ناقص دو تکنیک ساده تحلیل دلار و طلا را توضیح داد. اگر قابل بدانید و راهنمایی کنید و یا فایلی آموزشی برایم بفرستید ممنون میشم. بینهایت سپاسگزارم

ارادتمندم محمدرضا امیراحمدی

با درود خدمت شما بزرگوار

باعث خوشحالی تیم تحریریه هست که مطلب موردنظر توانسته است برای شما راهگشا باشد. در ابتدا از توجه و ابراز محبت شما تشکر میکنیم. با توجه به درخواست شما دو مطلب «آموزش معاملات سکه و طلا در بورس» و « اموزش تحلیل بازار طلا و چارچوبهای بنیادی آن» به شما توصیه میشود. این مطالب و مطالب آموزشی مرتبط دیگر را میتوانید از مجموعه مطالب آموزش بورس و تحلیل تکنیکال فرادرس تهیه فرمایید.

با سپاس فراوان

سپاس از ارائه مقاله ارزشمندتان.بسیار کاربردی ومفید بود.

سپاس.بسیار عالی و جامع بود انشالله همیشه موفق باشید و دانشتان را با بقیه به اشتراک بگذارید

با سلام. تشکر از مطالب مفیدتون. البته چند اشتباه بزرگ در تعاریف و مفاهیم عرضه پول و از جمله M0 وجود دارد.

با سلام

خوشحالیم از اینکه همراه ما هستید

تعریف M0 و عرضه پول در کشورها و اقتصادهای مختلف تفاوتهایی با هم دارد تا جایی که در برخی از اقتصادها منظور از M0 همان پایه پولی است. خوشحال میشویم اگر به طور مشخص نکته خاصی مدنظرتان هست با ما درمیان بگذارید.

با تشکر