هوش مصنوعی و ارتباط آن با بانکداری

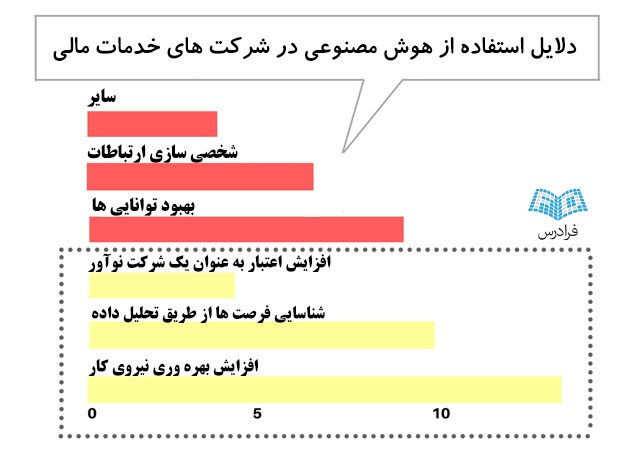

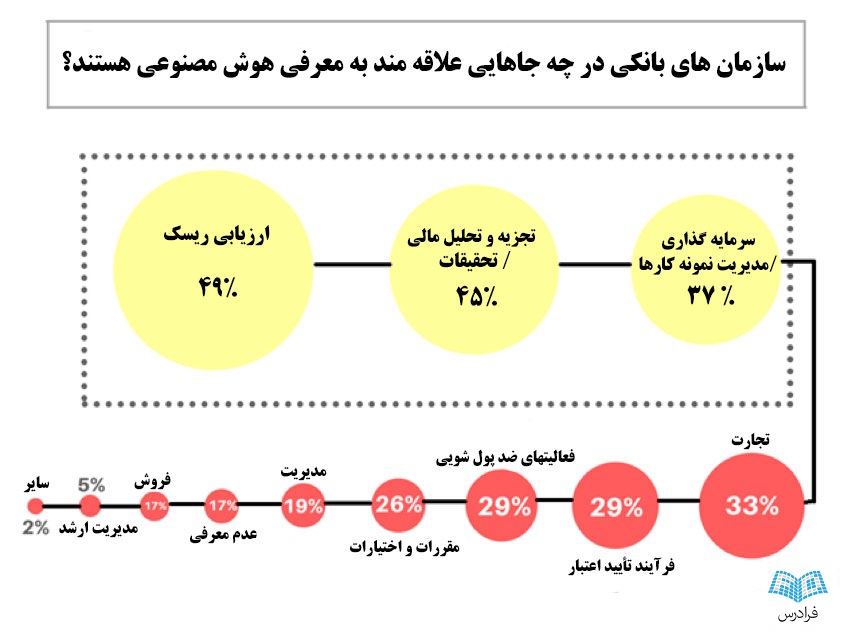

هوش مصنوعی صنعت بانکداری را بیش از هر صنعت دیگری تحت تأثیر قرار داده است. سازمان هایی که در صنعت بانکداری فعال هستند، به طور فزاینده ای برای تثبیت جایگاه خود به عنوان یک شرکت نوآور، در حال رقابت اند. تصویر زیر نشان دهنده دلایل استفاده گسترده از هوش مصنوعی در خدمات بانکداری و مالی است.

هوش مصنوعی چندین برنامه در صنعت بانکداری ارائه کرده است.

در این نوشته به معرفی پنج زمینه کاربردی و کلیدی هوش مصنوعی، در حوزه صنعت بانکداری، پرداخته می شود. این زمینه ها می توانند در پنج سال آینده انقلابی در صنعت ایجاد کنند.

تشخیص الگو AML

ضد پولشویی (AML)، مجموعه ای از رویه ها، قوانین و مقررات طراحی شده برای توقف درآمدهای حاصل از اقدامات غیرقانونی و پول شویی است. پول شویی، تبدیل سود حاصل از خلافکاری و فساد به داراییهای به ظاهر مشروع است. در فرایند پولشویی، پول حاصل از اقدامات غیرقانونی تبدیل به پول یا ثروتی میشود که در ظاهر از راههای قانونی بدست آمدهاست و به این طریق «پول شسته شده» وارد اقتصاد میشود. در اغلب موارد، پول شویان با به کارگیری یک سری اقدامات پنهانی، این کار را انجام می دهند.

اکثر بانک های بزرگ در سرتاسر دنیا، در حال انتقال از قوانین مبتنی بر سیستم های نرم افزاری به سیستم های مبتنی بر هوش مصنوعی هستند. سیستم های مبتنی بر هوش مصنوعی، از الگوریتم های ضدپول شویی قوی تر و هوشمندانه تری استفاده می کنند. در طول سال های آینده، این سیستم ها با توجه به نوآوری های مداوم و پیشرفت های حوزه هوش مصنوعی، دقیق تر و سریعتر می شوند.

رباتهای چت

ربات های چت هوشمند مبتنی بر هوش مصنوعی، سیستم های چت خودکار هستند که گفتگوهای انسانی را بدون دخالت هیچ انسانی شبیه سازی می کنند. این سیستم ها براساس شناسایی محتوا و احساسات در چت های متنی با کاربران نهایی کار می کنند. آنها متن کاربر را بررسی نموده و مناسب ترین پاسخ را ارسال می کنند. با گذشت زمان، این ربات های چت، داده های فراوانی در مورد رفتار و عادت های کاربر دریافت می کنند. یادگیری رفتار کاربر، به آنها کمک می کند تا با نیازها و خلق و خوی کاربر نهایی سازگار شوند.

ربات های چت در حال حاضر به طور گسترده در صنعت بانکداری استفاده می شوند. این ربات ها در مدیریت ارتباط با مشتری، در سطح خصوصی تغییرات اساسی ایجاد کرده اند. بانک مرکزی آمریکا قصد دارد یک دستیار مجازی به نام "اریکا" را به مشتریان ارائه دهد. این دستیار مجازی با استفاده از هوش مصنوعی پیشنهاداتی را برای بهبود امور مالی کاربران در تلفن همراه آنها، ارائه خواهد داد. آلوو (Allo)، یکی دیگر از موارد تحقق ربات های چت است که توسط گوگل منتشر شده است.

تجارت الگوریتمی

بسیاری از صندوق های پوشش ریسک، در سراسر جهان، سیستم های قدرتمندی دارند. آنها از این سیستم ها برای گسترش مدل های هوش مصنوعی استفاده می کنند. این مدل ها با گرفتن ورودی از چندین منبع متنوع در بازارهای مالی و تجزیه و تحلیل تمایلات نهادها، به تصمیم های سرمایه گذاری کمک می کنند. گزارش ها حاکی از این است که بیش از 70 درصد از معاملات امروزه توسط سیستم های هوش مصنوعی و به صورت خودکار انجام می شود. بسیاری از این صندوق های پوشش ریسک، به محض شناسایی یک فرصت تجاری مبتنی بر ورودی ها، راهکارهای متفاوتی برای انجام معاملات پر تکرار (HFT)، ارائه می کنند.

چندین صندوق پوششی فعال در فضای هوش مصنوعی، عبارتند از: تو سیگما (Two Sigma)، پی دی تی پارتنر (PDT Partners)، د ای شاو (DE Shaw)، مدیریت سرمایه وینتون (Winton Capital Management)، بازرگانی کچام (Ketchum Trading)، ال ال سی (LLC)، سیتادل (Citadel)، وولئون (Voleon)، آزمایشگاه واتیس (Vatic Labs)، کوبیست (Cubist)، پوینت24 (Point72)، من آ اچ ال (Man AHL).

تشخیص تقلب

تشخیص تقلب (Fraud detection)، یکی از زمینه هایی است که با استفاده از هوش مصنوعی، ترقی زیادی داشته و با به کارگیری هوش مصنوعی، توانسته تا حد زیادی، نتایج دقیق و برتری ارائه دهد. این بخش، یکی از بخش های کلیدی در صنعت بانکی است و سیستم های مبتنی بر هوش مصنوعی، بیشترین موفقیت را در آن کسب کرده اند. از نمونه های اولیه اجرای موفقیت آمیز تکنیک های تجزیه و تحلیل داده ها در صنعت بانکی، می توان به سیستم ارزیابی تقلب FICO falcon اشاره کرد. این مجموعه به منظور توسعه سیستم های هوش مصنوعی مبتنی بر یادگیری عمیق در سطح بالا، از یک پوسته شبکه عصبی استفاده می کند. سیستم تشخیص تقلب تا به امروز مسیری طولانی را طی کرده و انتظار می رود در سال های آینده بیشتر رشد کند.

پیشنهاد به مشتریان

موتورهای پیشنهاد، بخش مهمی از هوش مصنوعی در صنعت بانکی هستند. این ابزار، با استفاده از داده های گذشته درباره کاربران/ یا پیشنهادهای مختلف بانک مانند طرح های کارت اعتباری، استراتژی های سرمایه گذاری، صندوق ها و ... مناسب ترین توصیه ها را براساس اولویت ها و پیشینه کاربران، به آنها ارائه می دهد.

با داده های بزرگ و محاسبات سریع تر، ماشین ها به الگوریتم های دقیق هوش مصنوعی مجهز شده اند که نقش مهمی در چگونگی ارائه پیشنهادات در بخش بانکی دارند.

بانکهای کوچک چگونه میتوانند بیشتر از هوش مصنوعی استفاده کنند؟

با بررسی بانک های کوچکتر می توان به وضوح دید که آنها شدیداً سعی دارند خود را به رقابت با بانک های بزرگ برسانند. بانک های بزرگ با استفاده از تیم های داخلی دانشمندان داده ها از تکنیک های هوش مصنوعی برای تحلیل و ارزیابی ریسک، تجزیه و تحلیل مالی، مدیریت نمونه کارها، روند تأیید اعتبار و سیستم های مبارزه با پول شویی استفاده می کنند. از سوی دیگر، بانک های کوچک می توانند از هوش مصنوعی برای دستیابی به کارایی عملیاتی و تعاملات بهتر با مشتری استفاده کنند.

برخی از برنامه های کاربردی هوش مصنوعی که بانک های کوچکتر می توانند از آن بهره مند شوند، عبارتند از:

- تعامل بهتر مشتری با استفاده از ربات های چت

- پیشنهادات دقیق با استفاده از موتورهای پیشنهاد

- تشخیص تقلب با استفاده از الگوریتم های یادگیری ماشین

در نتیجه واضح است که هوش مصنوعی بر صنایع گوناگون تأثیر زیادی می گذارد. بانکداری یکی از پیشگامان این عرصه است. این روند احتمالاً در آینده افزایش خواهد یافت. چنین احتمال می رود شرکت هایی که هوش مصنوعی را به مجموعه خود اضافه کنند، در ده سال آینده برنده خواهند بود.