تریگر چیست و چه کاربردی در بورس و تحلیل تکنیکال دارد؟ – کامل و ساده

«تریگر» (Triger) یک واژه پیچیده در بورس و بازارهای مالی است. برای بسیاری از افراد ممکن است این سوال پیش بیاید که تریگر چیست و چه کاربردی در بازارهای مالی دارد. تریگرِ معامله، رویدادی است که در آن یک سهم یا دارایی در نقطهای حمایت میشود، سپس مدتی کوتاه روند نزولی و در ادامه به دلیل تقاضای زیاد، روند صعودی پیدا میکند. در این حالت ممکن است برخی از افراد که به روند سعودی تشکیل شده اعتماد ندارند، دارایی خود را به فروش میرسانند. این اقدام به فروش سبب «پولبک» (Pullback) سهم میشود و نقطه حمایتی را مجدداً لمس میکند و اگر در آنجا مجدداً حمایت شود، روند صعودی در سهم قطعی میشود. در ادامه میتوان در چندین نقطه مختلف طی این روند اقدام به خرید و کسب سود کرد. این مکانها را تریگر مینامند و ورود به آن تا حد زیادی به ریسکپذیری خریدار بستگی دارد. این نوشتار به این موضوع میپردازد که تریگر چیست و چه کاربردهایی در بورس دارد.

اصطلاح تریگر در تحلیل تکنیکال

ان موضوع که تریگر چیست سوال بسیاری از افراد در بازارهای مالی است. تریگر مکانیزمی است که هنگام وقوع یک رویداد مانند رسیدن به زمان یا تاریخی معین، اقدامی آغاز میشود. یک تریگر به طور کلی باعث میشود که یک روال برنامه اجرا شود. در یک «سیستم مدیریت پایگاه داده» (Database Management System | DBMS) تریگر یک رویه SQL است که هنگام اضافه یا حذف یک رکورد اجرا میشود. تریگر عمدتاً برای حفظ یکپارچگی ارجاعی در پایگاه داده استفاده میشود.

یک تریگر ممکن است یک رویه ذخیره شده را نیز اجرا کند. تریگر در بازارهای مالی به معاملهگران کمک میکنند تا استراتژیهای ورود و خروج خود را به صورت خودکار در بیاورند. تریگرهای معامله میتوانند برای سرمایهگذاران سهام، اوراق بهادار یا سکیوریتیها بسیار مفید باشد. به بیانیدیگر، تریگر معامله هر نوع رویدادی است که معامله را به حرکت در میآورد. تریگر معامله میتواند یک رویداد منفرد (مانند حرکت یک سهام فردی) یا یک رویداد در سطح بازار (مانند رسیدن شاخص کل بازار به یک سطح خاص) باشد.

آموزش تریگر در بورس

سرمایهگذار یا معاملهگر میتواند تریگرها را به شکلهای مختلفی استفاده کند. دو نمونه از انواع تریگرهای پرکاربرد بورس در ادامه فهرست شده است.

- تریگر معاملات با استفاده از سهام

- تریگر معاملات با استفاده از شاخصهای بازار

تریگر معاملات با استفاده از سهام چیست ؟

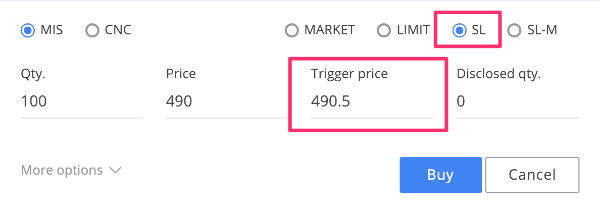

«سفارش حد خرید» (Buy Limit Order) به کارگزار میگوید که سهام را در قیمتی بخرد که به یک محدوده مشخص رسیده باشد. به بیانی دیگر، معاملهگر تشخیص داده است که اگر قیمت به یک محدوده خاص برسد، از آنجا بازخواهد گشت. با اینحال، یک تریگر معاملاتی پیچیدهتر میتواند توسط رویداد جداگانهای که مستقیماً با حرکت یک سهم خاص مرتبط نیست، راهاندازی شود. تریگر یک معامله ممکن است حرکت یک سهام کاملاً متفاوت باشد.

با وجود تریگرهای معاملاتی، فعالیت یا ویژگیهای هر سهمی میتواند موجب سفارش برای سهام دیگری شود. اگر احساس میکنید بین قیمتهای دو سهم مختلف، همبستگی وجود دارد، میتوانید یک تریگر معامله خلاقانه تنظیم کنید. خلاقیت میتواند شما را به سطوح جدیدی از سرمایهگذاری برساند. وقتی با فرصتهای مناسبی برای خرید یا فروش در سهم موردنظر خود مواجه میشوید، از تریگرهایی مانند این مورد استفاده میکند.

تریگر معاملات با استفاده از شاخص بازار چیست ؟

سرمایهگذار میتواند معامله خرید یا فروش را با استفاده از شاخص بازار اصلی (به جای سهام) به عنوان تریگر انجام دهد. اگر احساس میکنید که حرکات مشخصی از شاخصها ممکن است بر حرکت برخی سهام تأثیر بگذارد یا با آن مرتبط باشد، میتوانید در صورت برآورده شدن شرایطی که مشخص کردهاید، یک تریگر برای ثبت سفارش تنظیم کنید.

به عنوان مثل ممکن است برخی نمادهای موجود در بازار با یکی از شاخصهای بازار همبستگی بالایی داشته باشد. در این صورت زمانی که شاخص در محدوده خاصی حمایت شود و روندی صعودی به خود بگیرد، میتوان در سهامی که همبستگی بالایی در یک جهت با شاخص کل دارند اقدام به خرید کرد. در این صورت همزمان با بازگشت شاخص به روند صعودی، سهم یا دارایی مورد نظر شما نیز در همان جهت شروع به حرکت کند.

ابزارهای تعیین تریگر

روشهای مختلفی برای تعیین یک تریگر در بورس و بازارهای مالی وجود دارد. تعیین تریگر براساس یک روش منحصربهفرد انجام نمیشود. تریگرها براساس ابزارهای مختلفی تعیین میشوند که در ادامه مهمترین موارد فهرست شده است.

- الگوهای شمعی

- پولبک

- اندیکاتورهای تشخیص روند

- الگوهای قیمتی

در ادامه این ابزارها به صورتی مختصر شرح داده خواهد شد.

الگوهای شمعی چیست ؟

«الگوهای شمعی» (Candlestick Pattern) دارای سابقه تاریخی چند صد ساله هستند. این نمودارها نخستین بار توسط کشاورزان ژاپنی برای تشخیص زمان مناسب برداشت محصول برنج مورد استفاده قرار گرفت. این نمودارها طی سه دهه اخیر به جهان غرب معرفی شدند و کاربردی گسترده در تحلیل تکنیکال پیدا کردند.

این الگوها و انواع مختلف آنها در تعیین تریگرهای معاملاتی، نقشی برجسته دارند.

پولبک چیست ؟

«پولبک» (Pullback) در سادهترین مفهوم به معنای یک صعود یا نزول خفیف مشاهده شده در روند قیمتی یک دارایی است. پولبک میتواند در روندهای صعودی یا نزولی رخ دهد. ممکن است پس از شروع یک روند صعودی، برخی سهامداران آن را موقتی فرض کنند و شروع به فروش کنند. در این وضعیت سهام یا دارایی مجدداً نقطه حمایتی قبلی خود را لمس میکند و دوباره به روند صعودی برمیگردد. این رفتار قیمتی سهم را پولبک مینامند.

در وضعیت نزولی نیز ممکن است پولبک رخ بدهد. به عبارتی در هنگام شروع روند نزولی، ممکن است برخی معاملهگران این روند نزولی را موقتی فرض کنند و شروع به خرید کنند. این فرآیند سبب میشود که روند سهام یک صعود موقت داشته باشد، اما بلافاصله قیمت به روند نزولی قبلی خود باز میگردد. به بیانی دیگر کاهش یا افزایش قیمتهای کوتاهمدت را پولبک مینامند. به عبارتی پولبک سبب میشود که سرمایهگذاران کوتاهمدت، بازار را ترک کنند.

اندیکاتور

معاملهگران در بازارهای مالی به دنبال تفکیک سود از روند کلی بازار هستند. به بیانی دیگر معاملهگران تلاش میکنند تا بدون توجه به روند کلی بازار با استفاده از ابزارهای تحلیل تکنیکال، نقاط ورود یا خروج دارایی مورد نظر را پیدا کنند و اقدام به خرید یا فروش کنند. «اندیکاتورها» (Indicators) از جمله پرکاربردترین ابزارهای مفید در زمینه تشخیص روند هستند. اندیکاتورهای مختلفی برای این منظور وجود دارد. این اندیکاتورهای برای تشخیص روند بازار و همچنین یک سهم یا دارایی خاص به کار میروند.

مهمترین و پرکاربردترین اندیکاتورهای مورد استفاده در تحلیل تکنیکال در ادامه فهرست شدهاند.

- میانگین متحرک (MA)

- اندیکاتور حجم موجود (OBV)

- اندیکاتور همگراییواگرایی میانگین متحرک (MACD)

- اندیکاتور قدرت نسبی (RSI)

- اندیکاتور فیبوناچی (Fibonacci)

- اندیکاتور پارابولیک سار (Parabolic SAR indicator)

- اندیکاتور انحراف معیار (Standard Deviation)

- اندیکاتور میانگین حرکت جهتدار (ADX)

این اندیکاتورها نقشی برجسته در تشخیص نقاط ورود و خروج به بازار دارند. معاملهگر با استفاده درست از این اندیکاتورها میتواند به تشخیص درست نقاط ورود و خروج اقدام کند. استفاده از این اندیکاتورها نقشی برجسته در ارزیابی تریگرهای معاملهگری دارند.

تریگر در بورس

معاملهگران و سرمایهگذاران ممکن است براساس استراتژیهای معاملاتی خود، از تریگر برای ورود، خروج یا هردو در بورس استفاده کنند.

استفاده از تریگر برای ورود

در این حالت معاملهگر یا سرمایهگذار از تریگرها تنها برای ورود استفاده میکنند. در این رویکرد معاملهگر با استفاده از ابزارهای تحلیل تکنیکال از تریگر برای نقطه ورود استفاده میکند. ممکن است گاهی معاملهگر چند روز یا چند هفته منتظر بماند تا دارایی موردنظر به نقطه مناسب ورود برسد.

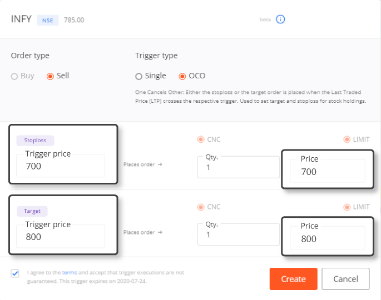

استفاده از تریگر برای خروج

برخی دیگر از معاملهگران در بازار بورس از تریگر صرفاً برای تشخیص نقاط خروج استفاده میکنند. به عبارتی در این وضعیت تریگر معاملاتی نقطه خروج که هدف قیمتی وی نیز به شمار میرود را شناسایی و در این نقطه از دارایی موردنظر خارج میشود.

در مجموع استراتژی بهینه این است که معاملهگر از تریگر هم برای ورود و هم خروج استفاده کند. برخی معاملهگران نقاط بسیار مناسب برای ورود شناسایی میکنند، اما چون نقطه خروج را به خوبی تشخیص نمیدهند، نه تنها سود کسب شده را از دست میدهند، بلکه معامله خود را ممکن است با زیان ببندند.

معرفی فیلم آموزش مقدماتی پرایس اکشن در بورس و بازارهای مالی

ترگیر معاملاتی، یک سبک معاملهگری ویژه است که از ابزارهای تحلیل تکنیکال مانند پرایس اکشن برای تشخیص نقاط مناسب ورود استفاده میکند. پرایس اکشن میتواند پاسخ به این سوال که تریگر چیست و چگونه به صورتی بهینه بای از آن استفاده کنیم، بسیار مفید است. با توجه به اهمیت این موضوع، فرادرس اقدام به تهیه یک فیلم آموزش ۴ ساعت و ۴۷ دقیقهای در زمینه آموزش مقدماتی پرایس اکشن در بورس و بازارهای مالی کرده است. این فیلم آموزشی در ۵ فصل تنظیم شده است.

درس اول مقدماتی در زمینه پرایس اکشن ارائه میدهد. فصل دوم ساختار و مهندسی چارتهای نمادها و شاخصهای بروس را پوشش میدهد. فصل سوم ویژگیها و رفتار قیمت و کندلها ار بررسی میکند. فصل چهارم در زمینه محدودهها و سطوح کلیدی در تشخیص روند بازار و دارایی است. فصل پایانی نیز به صورتی جامع، انجام معاملات بر اساس سطوح و محدودهها در پرایس اکشن را شرح داده است.

- برای مشاهده فیلم آموزش مقدماتی پرایس اکشن در بورس و بازارهای مالی + اینجا کلیک کنید.

جمعبندی

این نوشتار در صدد پاسخ به این سوال اساسی بود که تریگر چیست و چه کاربردهایی دارد. کسب سود از معاملات در بازارهای مالی، نیازمند داشتن اطلاعات و تجربه کافی در بازارهای مالی است. بدون داشتن سواد مالی و تجربه کافی، ممکن است معاملات شما منجر به ضرر شوند. تریگر اصطلاحی پرکاربرد در بازارهای مالی است که مفهومی پیچید دارد. در این نوشتار این موضوع بررسی شد که تریگر چیست و چه کاربردهایی دارد. تریگر در بازارای مالی نظیر بورس به معاملهگران کمک میکند که زمان مناسب برای ورود یا خروج به معاملات بازار سهام تا حد زیادی به صورت دقیق مشخص کنند.

توانایی افراد براس کسب سود تا حد زیادی به تشخیص درست نقطه ورود یا خروج بستگی دارد. اگر این توانایی را داشته باشید که در نقطه مناسب به معامله وارد شوید و در زمان مناسب از آن خارج شوید، میتوانید سود زیادی از معاملات کسب کنید. یک تریگر معامله ممکن است برای شناسایی نقطه ورود، خروج یا هردو مورد استفاده قرار بگیرد.