بهترین روشهای پرداخت بدهی

اغلب افراد در طول زندگی، دچار اشتباهات اقتصادی میشوند و گاهی نیز به سبب نیاز از وامهای بانکی مختلفی برای خرید خانه و ماشین یا پرداخت شهریه دانشگاه و غیره استفاده میکنند. ممکن است برای شما نیز پیش آمده باشد که با حجم عظیمی از بدهیهای مختلف روبرو باشید؛ اما برای رهایی از شرایط مقروض بودن، باید چارهای اندیشیده شود. قطعا بازپرداخت حجم زیاد بدهی، کار بسیار مشکلی است و ممکن است جنبههای مختلف زندگی را تحت تأثیر قرار دهد اما انجام این کار ناممکن نیست و آرامش حاصل از رهایی از بدهی، ارزش تحمل این سختیها را دارد. برای آسانتر کردن فرآیند پرداخت بدهیها باید مسیر درست را انتخاب کنید. ما در این مقاله، در مورد روشهای درست بازپرداخت بدهی و اولویتبندی بدهیها صحبت خواهیم کرد، پس تا پایان این راهنما با ما همراه باشید.

بدهیهای خود را پرداخت کنید تا زندگی شادتری داشته باشید

پرداخت بدهی دردناک است. در زمان پرداخت وام، شما این پول را قبلاً برای شهریه دانشگاه، راهاندازی کسب و کار، خرید خانه و ماشین و غیره خرج کردهاید بنابراین هنگام بازپرداخت حس میکنید که پولتان را از دست میدهید و در مقابل چیزی بدست نمیآورید. جای تعجب نیست که برای بازپرداخت بدهیهایمان تعلل میکنیم و این کار را هر ماه به تعویق میاندازیم. گاهی، افراد سالها پرداخت بدهیهایشان را به عقب میاندازند؛ اما، آیا زندگی بدون بدهی راحتتر نیست؟

هر قرضی که پرداخت شود، همانند پیشرفت در کار است. هر پولی که شما برای پرداخت بدهی صرف میکنید، میتوانست جای دیگری خرج شود؛ بنابراین، نه تنها میتوانید از هدر رفتن پولتان جلوگیری کنید، بلکه در واقع از این کار سود میبرید. راحتی و آرامش حاصل از مقروض نبودن بسیار ارزشمند است. اگر نگرانی ناشی از پرداخت ماهانه بدهی نباشد، شما خواب راحتتری خواهید داشت، و پرداخت هر بدهی، نگرانی و ناراحتی شما را کاهش میدهد. اگر بدهیهایتان را کاهش دهید، دیگر نگران افزایش مخارج ماهانه نیستید و میتوانید پول بیشتری را پسانداز یا سرمایهگذاری نمایید. در واقع، با این کار میزان استرس مالی شما بهطور قابل توجهی کاهش مییابد.

پول، یکی از شایعترین علل دعوا بهویژه در ازدواج است. اگر بار روانی بدهیها کمتر شود، شما احساس بهتری خواهید داشت و این احساس بهتر به روابطتان با دیگران نیز سرایت میکند و باعث ایجاد ارتباط بهتر و کاهش اختلافات و بحثها میشود. اغلب افراد خواهان آزادی مالی بیشتر هستند. به تمام رؤیاهایی فکر کنید که به دلیل داشتن بدهی باید موقتاً از آنها بگذرید. اگر مجبور نبودید آن پول را برای بازپرداخت بدهی صرف کنید، به کدام یک از آرزوهایتان جامه عمل میپوشاندید؟ در این مرحله، موضوع تنها کاهش استرس یا افزایش امنیت مالی نیست، بلکه مسئله داشتن زندگی خوب در هر روز از زندگی است.

میزان بدهی خود را کاهش دهید

قبل از اینکه دربارهی بازپرداخت صحبت کنیم، مهم است که هر کاری از دستمان برمیآید برای کاهش میزان بدهی تا حد ممکن انجام دهیم. اگر میتوانیم میزان قابل توجهی از بدهی را بدون پرداخت حتی یک ریال کاهش دهیم، چرا تلاش نکنیم؟ گفتن این حرف خیلی راحتتر از انجام دادن آن است. کاهش بدهی شما بدین معنی است که وامدهنده باید میزان کمتری پول دریافت کند.

توجه داشته باشید که ما در مورد کاهش میزان واقعی وام در درازمدت و نه کاهش میزان قسط ماهانه وام صحبت میکنیم. کاهش مبلغ قسط پرداختی ماهانه احتمالاً منجر به پرداخت پول بیشتری در درازمدت خواهد شد. در بخشهای بعدی، این مسئله را بیشتر توضیح خواهیم داد.

اولین کاری که باید انجام دهید این است که با مسئول اعتبارات بانک مربوطه تماس بگیرید. این کار نه تنها به شما کمک میکند تا وضعیت اعتبار خود را بهتر درک کنید، بلکه نشان میدهد که شما در مورد بازپرداخت بدهیهای خود جدی هستید. سپس گزینههای بازنگری و اصلاح وام خود را بررسی نمایید. واضح است که وامدهندگان مشتاق کاهش بدهی نیستند اما معمولاً برای لغو سود یا هزینههای عقبمانده راضی میشوند. شرایط خود را توضیح دهید، آنها را متقاعد کنید که در مورد پرداخت بدهی خود به آنها جدی هستید، و ببینید که آیا مایل به کاهش نرخ بهره هستند.

تمدید بدهی با یک وام جدید میتواند هوشمندانه اما پر ریسک باشد. انجام این کار بدین معنی است که شما از یک وام برای پرداخت یک یا چند وام دیگر استفاده میکنید. اگر سود وام جدید از وامهای قبلی کمتر باشد، این کار میتواند یک حرکت هوشمندانه باشد؛ اما هیچ وقت از یک وام با بهره بالاتر برای بازپرداخت وامی با بهره کمتر استفاده نکنید. توجه داشته باشید که حتی با گرفتن وام با بهره کمتر نیز شما بدهکار هستید، فقط به لطف نرخ بهره پایینتر، در بلندمدت به پول کمتری برای بازپرداخت بدهی نیاز دارید؛ بنابراین، به این روش به عنوان راهی برای حل مشکل خود تکیه نکنید.

یک چیز دیگر را به خاطر داشته باشید: از تثبیت وام دوری کنید. «وام تثبیتی» (consolidation loan)، وامی است که با استفاده از آن، همه وامهایتان را در یک وام میگذارید. تثبیت وام، میزان بدهی را کاهش نمیدهد. ادغام چندین وام در یک وام، مبلغ قسط ماهانه را کاهش میدهد اما وامگیرنده توانایی بازپرداخت یک وام خاص که یکی از روشهای کلیدی برای پرداخت سریع بدهیها است را از دست میدهد. این موضوع نیز در بخشهای بعدی تشریح شده است.

ایده تثبیت وام برای چه زمانی مناسب است؟ اگر نرخ بهره وام تثبیتی به طرز قابل توجهی از میانگین نرخ بهره تمام وامها کمتر باشد، شما در درازمدت پول کمتری پرداخت میکنید. یکی دیگر از دلایل استفاده از تثبیت وام این است که برخی وامها دارای نرخ بهره متغیر هستند. اگر چنین وامی را بدهکار هستید، ادغام وامها با یک نرخ بهره ثابت میتواند مفید باشد و شما دیگر نگران افزایش بهره وام در آینده نیستید. در نهایت، اگر چند وام به وامدهندههای مختلف بدهکار هستید، ادغام وامها میتواند استرس ناشی از بازپرداخت را کاهش دهد. مسلماً، پرداخت یک وام راحتتر از درگیر شدن با بازپرداخت دو، سه یا چهار وام جداگانه است.

بیشترین میزان پول را برای چه کاری هزینه میکنید؟

تا اینجا، میزان بدهی و نرخ بهره وامهای خود را کاهش دادید، یا ممکن است نتوانسته باشید میزان بدهیهای خود را کاهش دهید اما حداقل تلاش خود را انجام دادید. قبل از اینکه به پرداخت بدهی برسید، باید بدانید که چه میزان پول را میتوانید هر ماه به این کار اختصاص دهید. برای محاسبه این میزان، باید هزینهها و پول باقیمانده پس از صرف هزینههای ضروری ماهانه را بودجهبندی کنید. از انجام این کار نترسید، حتی اگر هیچ دانش یا تجربه خاصی نیز نداشته باشید، بودجهبندی کار سادهای خواهد بود.

مهمترین اصل بودجهبندی: پول باقیمانده = هزینه – درآمد

درآمد، هر گونه منبع قابل اعتماد دریافت پول است. هزینهها شامل تمام صورتحسابهای ماهانه شما همراه با هر چیز دیگری است که بهطور مرتب هزینه میکنید، از جمله هزینههای غذا، پوشاک، سرگرمی و غیره. بودجهبندی میتواند یک صفحه مانند یک فایل اکسل باشد که تمام این موارد در آن ثبت میشوند.

اما چرا بودجهبندی مهم است؟ در واقع، انجام این کار به شما نشان میدهد که شما پولهایتان را چگونه خرج میکنید. هنگامی که شما هزینههایتان را یادداشت میکنید احتمالاً متوجه خواهید شد که هزینههای شما چندین برابر چیزی است که شما الان در ذهن دارید و همچنین هزینههای غیرضروری روزانه خود را کشف خواهید کرد.

حقیقت این است که مقروض بودن، اولین و مهمترین مشکل عاطفی برخی افراد است. در اغلب موارد، دلیل بدهیها با شیوه صرف هزینههای بیشتر از توان مالی فرد مرتبط است. اگر میخواهید کیفیت زندگی خود را حفظ کنید و درآمد شما برای پرداخت کامل هزینهها در آن ماه کافی نیست، میتوانید از کارت اعتباری بانکهایی مثل صادرات، کشاورزی و سامان استفاده کنید و یک ماه بعد اقدام به بازپرداخت هزینهها نمایید.

بودجهبندی به ما نشان میدهد که درآمد ما چقدر است و این درآمد چگونه خرج میشود. اگر بیش از اندازه هزینه میکنیم، طرح بودجه به ما نشان میدهد که این هزینه زیاد در کجا صرف میشود. پس از آگاهی از شرایط هزینههای زندگی، در صورت نیاز میتوانید به کاهش این هزینهها فکر کنید. اگر برای کار خاصی در ماه گذشته 500 هزار تومان خرج کردید، آیا میتوانید این میزان را به 200 هزار تومان یا حتی کمتر برسانید؟ آیا میتوانید محل زندگی ارزانتری پیدا کنید؟ آیا میتوانید لباسها و وسایل زندگی ارزانتری استفاده کنید؟ این موارد، راههای کاهش هزینهها هستند.

برای اینکه یک فرد بدون بدهی باشید باید بین درآمد و هزینهها تعادل برقرار سازید؛ اما برای کسانی که مقروض هستند و میخواهند در اسرع وقت بدهی خود را پرداخت کنند، این کافی نیست؛ آنها باید یک گام بیشتر بردارند که در این مورد به زودی صحبت خواهیم کرد. برای ایجاد طرح بودجهبندی واقعی میتوانید از یک صفحه ساده اکسل استفاده کنید و لیست هزینهها و منابع درآمد را در آن وارد کنید. همچنین میتوانید از قالبهای بودجهبندی آماده بر روی اینترنت یا برنامههای موجود برای مدیریت درآمد و هزینهها استفاده نمایید.

وامها چگونه کار میکنند: منافع آنها چیست؟

فرض کنید میخواهید به پیشنهاد فردی مبنی بر درخواست یک میلیون تومان پول فکر کنید. شما آن فرد را نمیشناسید و تقریباً تضمینی وجود ندارد که آن شخص، پول را به شما برگرداند. علاوه بر این، شما با اعتماد به آن فرد، میزان پولی که میتوانستید برای خود خرج کنید را کاهش دادید. بر روی کاغذ، قرض دادن پولی که تضمینی برای بازگشت آن نیست، منطقی نیست بنابراین شما درخواست وام آن شخص را رد میکنید.

حال فرض کنید شخصی از شما تقاضای 1,000,000 تومان پول دارد و در عوض 1,200,000 تومان پرداخت خواهد کرد. ایده خوبی نیست؟ البته هنوز هم ممکن است که طرف مقابل پول را باز نگرداند اما اگر پول را قرض دهید 200,000 تومان را بدون هیچ تلاشی کسب میکنید. حال آیا پول را قرض میدهید؟ به این 200,000 تومان اضافی، بهره گفته میشود. این پول را میتوان به عنوان مبلغی در نظر گرفت که وامگیرنده برای از بین بردن ریسک پرداخت میکند.

اگر شخصی سابقه قرض گرفتن پول و پرداخت نکردن یا به سختی پرداخت کردن آن را داشته باشد، وامدهندگان به راحتی به این شخص پولی قرض نمیدهند مگر اینکه سود بیشتری متحمل شود. اگر شخص بپذیرد که در ازای دریافت 1,000,000 تومان، مبلغ 1,500,000 تومان پرداخت کند، احتمالاً بتواند این مبلغ را به عنوان وام دریافت کند؛ اما اگر شخصی همیشه در تاریخ مقرر پول دریافتی را بازگرداند، وامدهندگان وی را دوست خواهند داشت زیرا ثابت کرده است که برای آنها خطر کمی دارد. این شخص تقریباً تضمین کرده است که به موقع پول را پرداخت میکند بنابراین ممکن است که یک وامدهنده 1,000,000 تومان به وی قرض دهد و تقاضای تنها بازپرداخت 1,100,000 داشته باشد. روند توضیح داده شده، روش کلی کارکرد وامها است. مقدار پرداخت شده به وامگیرنده به عنوان اصل وام در نظر گرفته میشود و درصدی از وام به عنوان بهره اضافه میشود. در مثال آخر، اصل وام یک میلیون تومان و نرخ بهره %10 بود.

در دنیای واقعی، مبلغی دیگری نیز به وام اضافه میشود. پس از مدتی، اگر وام را پرداخت نکنید، سود حاصله به اصل وام اضافه میشود. فرض کنید که شما 1,000,000 تومان وام با نرخ %10 با بازپرداخت ماهانه دریافت کردید. بعد از یک ماه، شما 1,000,000 تومان اصل وام به علاوه %10 نرخ بهره یعنی جمعاً 1,100,000 تومان بدهکار هستید. اگر شما قسط وام را به موقع پرداخت نکنید، وام شما 1,100,000 تومان میشود. در ماه بعدی، شما 1,100,000 اصل وام به علاوه 110,000 تومان سود بدهکار میشوید که جمعاً 1,121,000 تومان است. اگر بازهم قسط خود را پرداخت نکنید، این چرخه تکرار میشود.

اگر میخواهید چگونگی روش بازپرداخت برای به حداقل رساندن میزان وام در درازمدت را بیاموزید، باید بدانید که وامها چگونه کار میکنند.

بدترین روش بازپرداخت بدهی

هر وامی که شما دریافت میکنید، دارای قسط ماهانه است. اغلب ما نگران پرداخت این قسط هستیم زیرا جای دیگری به پولمان نیاز داریم و تلاش میکنیم تا حد امکان مبلغ قسط پرداختی ماهانهمان کم باشد، اما این یک اشتباه بزرگ است. اگر میخواهید بدهی خود را پرداخت کنید، باید اصل بدهی را بپردازید. اگر میزان قسط ماهانه شما خیلی کم باشد، در واقع بیشتر سود وام را هر ماه پرداخت میکنید و تنها میزان کمی از اصل وام را میپردازید.

برای مقایسه، دو سناریو را در نظر بگیرید: در سناریوی اول، «حداقل مبلغ ممکن» یعنی سود و مقدار حداقلی را پرداخت میکنید، در روش دوم، مبلغی بیشتر از «حداقل مبلغ ممکن» را میپردازید.

سناریوی پرداخت حداقل مبلغ ممکن

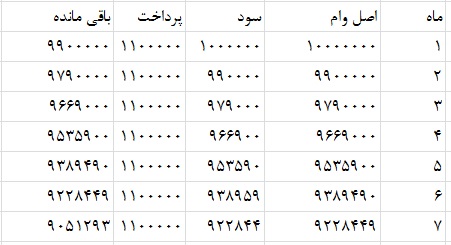

فرض کنید که شما یک وام 10,000,000 تومانی با بهره ماهانه %10 را دریافت میکنید و باید ماهانه حداقل 1,100,000 تومان پرداخت کنید. احتمالاً فکر میکنید که وام ده میلیون تومانی با حداقل پرداخت ماهانه یک میلیون و صد هزار تومان را در مدت 9 یا 10 ماه پرداخت مینمایید؛ اما همانطور که در جدول نشان داده شده است، پس از یک سال تمام، شما هنوز مبلغ حدود 9 میلیون برای پرداخت دارید. به عبارت دیگر، شما حدود 8 میلیون تومان از وام 10 میلیون تومان را پرداخت کردید اما تنها 1 میلیون تومان از آن به اصل وام تعلق گرفت و باقیمانده آن برای پرداخت بهره صرف شد. اگر این سناریو را ادامه دهیم، با پرداخت مبلغی معادل 30 میلیون تومان میتوانید کل بدهیتان را بپردازید.

سناریو پرداخت وام پیشگیرانه

حال فرض کنید همان وام 10,000,000 تومانی با نرخ سود %10 که حداقل پرداخت ماهانه 1,100,000 تومان است، اما ما قصد داریم ماهانه 2,000,000 تومان پرداخت کنیم. نتایج کاملاً متفاوت هستند. کل وام در عرض 6 ماه و با پرداخت حدود 1,3500,000 تومان پرداخت میشود.

در هر دو سناریو به اصل وام باقیمانده پس از هر ماه نگاه کنید تا متوجه شوید که پرداخت اصل وام تا چه اندازه اهمیت دارد. اگر تنها «حداقل مبلغ ممکن» را بپردازید، بیشتر پول شما برای سود صرف شود و نه اصل وام؛ بنابراین پرداخت حداقل قسط ماهانه ممکن، گرانترین روش بازپرداخت وام است.

بهترین روش پرداخت بدهی

اکنون که روش اشتباه بازپرداخت وام را آموختیم، اجازه دهید بهترین روش را پیدا کنیم. بودجهبندی که قبلاً انجام دادید، در اینجا به کار شما میآیند. همانطور که قبلاً ذکر کردیم: پول باقیمانده = هزینه – درآمد

هر زمانی که ممکن بود، تمام بدهیها را بلافاصله پرداخت کنید. به همان میزان که بازپرداخت اصل وام بیشتر طول بکشد، سود پرداختی نیز بیشتر میشود. بنابراین، برای پرداخت حداقل سود ممکن باید هر ماه بیشترین مبلغی که میتوانید را برای بازپرداخت بدهیها صرف کنید. به عبارت دیگر، همه پول باقیمانده پس از هزینههای اولیه و ضروری زندگی را برای پرداخت بدهیها بپردازید. اما اگر چند وام داشته باشید، چه کار باید انجام دهید؟ کدام وامها را باید ابتدا پرداخت کنید؟ چگونه پول بیشتری را در درازمدت صرفهجویی کنیم؟ دو مکتب فکری در اینجا وجود دارد.

روش بهمن (Avalanche)

در روش بهمن، اولویت شما بازپرداخت وام با بیشترین نرخ بهره است. حداقل مبلغ ممکن را برای هر وام بپردازید و باقیمانده پول را به وام با بالاترین درصد سود اختصاص دهید. اگر چند وام با سود بالا دارید، اولویت را به کوچکترین وام بدهید. این رویکرد، از نظر ریاضیاتی بهترین روش بازپرداخت بدهی است. با استفاده از این روش، بیشترین مقدار صرفهجویی را در درازمدت خواهید داشت.

چرا این رویکرد، بهترین روش است؟

به جای اینکه بدهی خود را یک وام 10 میلیون تومانی ببینید، آن را ده میلیون وام 1 تومانی با نرخ بهره %10 در نظر بگیرید. همه وامهای خود را با این دیدگاه ببینید. همانطور که قبلاً شرح دادیم، هدف این است که وامهای دارای بهره بالاتر زودتر بازپرداخت شوند. هر 1 تومانی که شما برای بازپرداخت یک وام با سود بالا میپردازید، از مبلغی که سود زیادی به همراه دارد، 1 تومان کم میشود.

روش گلوله برفی (snowball)

در روش گلوله برفی، اولویت با پرداخت وام دارای کمترین میزان اصل وام است. برای هر وام، کمترین میزان ممکن قسط ماهانه را پرداخت کنید. سپس باقیمانده پول خود را برای وام با کمترین مقدار اصل وام اختصاص دهید. اگر مقدار اصل پول برای چند وام یکسان است، اولویت را به وام دارای بالاترین نرخ سود بدهید. این روش برای صرفهجویی درازمدت تنها کمی از روش بهمن بدتر است.

چرا کسی باید روش گلوله برفی را به جای روش بهمن انتخاب کند؟ هنگامی که در موقعیت پرداخت بدهی هستید، عامل روانی فاکتور بسیار مهمی است. اگر شما با حجم عظیمی از بدهی و وام روبرو باشید، ممکن است فکر کنید که هیچ وقت آنها را پرداخت نخواهید کرد. همه ما به پیروزیهای کوتاهمدت نیاز داریم تا خودمان را سالم و با انگیزه نگه داریم، حتی اگر در درازمدت صرفهجویی کمتری در پولمان داشته باشیم. با استفاده از روش گلوله برفی میتوانید این پیروزیها را تجربه کنید. با اولویت دادن به بازپرداخت وامهای با کمترین مبلغ، قادر خواهید بود تا احساس رضایت از پرداخت وام را بدست آورید. علاوه بر این، یک وام کمتر در ذهن شما وجود خواهد داشت؛ یک وام پرداخت میشود و از زندگی شما حذف میشود. شیرینی این پیروزی معمولاً انگیزهای برای ادامه حرکت پرداخت بدهیها است. این روش، سریعترین راه برای بازپرداخت وامهای کوچکتر و درگیر شدن با یک یا دو وام بزرگتر است. حذف وامهای کوچکتر و باقی ماندن معدود وامهای بزرگ باعث آسانتر شدن مدیریت شرایط میشود.

مروری بر «ثروت بادآورده»

ثروت بادآورده، هرگونه هجوم غیر منتظره پول است. این پول میتواند یک جایزه از طرف کار، یک هدیه از دوستان یا اعضای خانواده یا حتی برنده شدن در قرعهکشی باشد. چیزی است که ما درباره آن صحبت میکنیم، زمانی است که ناگهان پولی به شما میرسد که انتظارش را ندارید.

اکثر افراد از ثروت بادآورده برای خرید وسایل مورد علاقه یا انجام کارهای مورد نظرشان استفاده میکنند. انجام این کار قطعاً وسوسه کننده است. شاید بخواهید یک رایانه جدید بخرید. ممکن است احساس کنید که سزاوار داشتن گوشی هوشمند جدید هستید؛ یا شاید میخواهید لباسهای جدیدی بخرید. هر اندازه که مشتاق این کارها باشید، بهترین کار خودداری از انجام آنها است. تمام این ثروت بادآورده را برای بازپرداخت بدهیها بپردازید و به عقب نگاه نکنید. این کار در درازمدت باعث صرفهجویی زیادی خواهد شد. در حال حاضر ممکن است به نظر برسد که پول خود را هدر میدهید اما به زودی مزایای آن را خواهید دید.

تأخیر در پرداخت بدهی بسیار لذتبخش است و هنگام پرداخت بدهی ممکن است مجبور باشید کمی تحمل و فداکاری کنید اما زمانی که میزان بدهی شما به صفر برسد، خواهید دید که تحمل آن سختیها ارزش داشت. مطمئن باشید که احساس فارغ بودن از بدهی را دوست خواهید داشت.

کلید بازپرداخت بدهی، حفظ انگیزه است

بسیاری از ما مدت زمان بسیار زیادی درگیر بازپرداخت بدهی خواهیم بود حتی اگر تمام پول خود را صرف این کار کنیم. با توجه به شرایط ممکن است پنج، ده یا حتی بیست سال بدهکار باشید. اگر به اندازه کافی در پرداخت بدهی جدی نباشید، دانستن روشهای بازپرداخت کمک کننده نیست.

ممکن است در این لحظه مشتاق بازپرداخت بدهیهایتان باشید اما آیا ماه بعد نیز احساس مشابهی خواهید داشت؟ در طول یک سال چطور؟ کلید خروج از بدهی حفظ انگیزه بازپرداخت از شروع تا پایان است. با چند هدف شروع کنید. البته هدف اصلی «خروج از بدهیها» است اما انتخاب چند هدف کوتاهمدت برای حصول هدف بلندمدت ضروری است. قبل از انجام این کار، انتخاب اهداف درست نیز اهمیت دارد. یک هدف مناسب خاص، قابل اندازهگیری و واقعبینانه است. این هدف باید مهلت زمانی داشته باشد و باید براساس اقدامات باشد و نه نتایج.

برای مثال، «من میخواهم وام شماره 1 را پرداخت کنم»، یک هدف بد است زیرا این هدف مبهم است و بر روی نتیجه نهایی تمرکز دارد. هدف «من میخواهم وام شماره 1 را تا خرداد ماه 1397 پرداخت کنم» ابهام کمتری دارد اما همچنان بر روی نتیجه نهایی متمرکز است. هدف «من هر ماه 700 هزار تومان را برای وام شماره 1 پرداخت میکنم»، کامل قابل اندازهگیری است و شما بر روی آن کاملاً تسلط دارید. اهداف بلندمدت نیز مهم هستند. هدفهای مالی میتوانند شامل پرداخت بدهیها و همچنین پسانداز برای خرید خانه یا رفتن به تعطیلات یا حتی اهداف سرمایهگذاری بلندمدت باشند.

ما استفاده از روش گلوله برفی را پیشنهاد میکنیم. اگرچه با استفاده از این روش در درازمدت پول بیشتری پرداخت میکنید اما مزایای روانشناختی باعث ارزشمندتر شدن این روش میشوند. این روش، مجموعهای از اهداف کوتاهمدت را تعیین مینماید و تضمین میکند که شما وامهای خود را با یک فاصله زمانی منظم بپردازید. این بدان معنی است که شما بهطور مرتب احساس رضایت از پرداخت وامهایتان را تجربه خواهید کرد.

کمکهای روانشناختی بهترین دوستهای شما هستند و هرگونه انگیزه برای بازپرداخت بدهیها به شما کمک میکنند. در صورت استفاده از برنامههای مدیریت بودجه، نمودارهای پیشرفت بازپرداخت بدهی را بررسی کنید تا انگیزه بیشتری برای ادامه راه داشته باشید.

هر پیروزی بزرگ یا کوچک را جشن بگیرید. هنگامی که به یکی از اهداف کوتاهمدت خود میرسید، به خودتان پاداش بدهید. بازپرداخت بدهی همانند دو ماراتن است و مهم است که در طول مسیر چندین بار آب بنوشید. اگر این کار را نکنید، بزودی خسته خواهید شد. البته پاداشها نباید هزینه زیادی داشته باشند. تعطیلات خارج کشور یا خرید یک وسیله خانگی با برند معروف انتخابهای خوبی برای پاداش نیستند. شما هنوز هم وامهای دیگری برای بازپرداخت دارید، مگر اینکه آخرین وام خود را پرداخت کرده باشید که در این صورت میتوانید یک جشن بزرگ برای خود بر پا کنید (فقط مراقب باشید که دوباره مقروض نشوید).

یک گروه پشتیبانی یا یک دوست مسئولیتپذیر پیدا کنید. خارج شدن از بدهیها به تنهایی، بار روحی و روانی بسیاری بر شما وارد میکند. گاهی اوقات، داشتن یک دوست و مشوق در کنار شما کمک کننده است. اگر متوجه شدید که نمیتوانید تعادل بودجه خود را نگه دارید، داشتن یک دوست که بتواند شما را در مسیر درست هدایت کند، کمک کننده خواهد بود.

اگر بدهیهایتان را پرداخت کردید، سعی کنید دیگر مقروض نشوید

پس از یک یا دو دهه، یا اگر خوش شانس باشید، زودتر از این موعد، پرداخت نهایی وامها را انجام خواهید داد. بدهیهای شما به صفر خواهند رسید و بار عظیمی از روی شانههای شما برداشته خواهد شد. شما میتوانید یک زندگی راحت بدون حس ساکن بودن را تجربه کنید. در حال حاضر، تلاش شما برای حفظ تعادل مالی از همیشه مهمتر است و باید از عادتهای صرف هزینه خود مراقبت نمایید. اگر دوباره به سمت بدهیها برگردید، آن همه سختی برای بازپرداخت بدهیها هیچ فایدهای نخواهند داشت. شما برای خروج از بدهی تلاش بسیاری انجام دادید و باید هر آنچه در توان دارید، انجام دهید تا این شرایط را حفظ کنید.

هزینهها و بودجه خود را متعادل نگه دارید. کلید زندگی بدون بدهی، اطمینان از این است که درآمد شما بیشتر از هزینههایتان باشد. اگر میخواهید هزینه بیشتری صرف کنید، ابتدا باید درآمد خود را افزایش دهید. اگر درآمد شما کاهش یافت، باید هزینههای خود را نیز کاهش دهید. انجام این کار از گفتن آن آسانتر است اما اگر شما به اندازهای انسان منطقی هستید که از شرایط مقروض بودن خارج شوید، نگران حفظ تعادل بین درآمد و هزینهها نباشید.

تا حد امکان از خرید نسیه و اعتباری اجتناب کنید. با این قاعده زندگی کنید: اگر توانایی پرداخت خرید یا انجام کاری را بهطور نقد ندارید، توانایی پرداخت اعتبار یا نسیه را نیز نخواهید داشت. لذت لحظهای یکی از سادهترین روشهای مقروض شدن است، به ویژه اگر شما مشتاق خرید باشید. اگر میخواهید یک خانه، ماشین یا تلویزیون جدید بخرید، ابتدا پول مورد نیاز را پسانداز کنید، هنگامی که پساندازتان کافی بود، خرید مورد نظر را انجام دهید. البته گاهی اوقات استفاده از وام و اعتبار مناسب است، مثلاً هنگامی که قصد خرید خانه دارید و توانایی بازپرداخت مناسب وام را دارید.

درآمد اضافی خود را سرمایهگذاری کنید. اغلب مردم، پول اضافی باقیمانده از هزینههای اولیه زندگی را بلافاصله برای خریدها و کارهای دیگر صرف میکنند. اگر میخواهید تمام پول خود را صرف کنید، این حق شماست اما چرا این پول اضافی را برای کسب پول بیشتر استفاده نمیکنید؟ سرمایهگذاری میتواند یک موضوع ناشناخته و ترسناک برای شما باشد؛ اما این کار اصلاً سخت نیست. بسته به اینکه شما چه اندازه ریسکپذیر هستید، گزینههای مختلفی وجود دارد. برخی کارها دارای ریسک بالا و بازده بالا هستند، در حالیکه دیگر کارها پایدارتر و قابل اطمینانتر هستند.

به یک گروه پشتیبانی بپیوندید. سرمایهگذاری مالی قوی به نظم و انضباط قوی نیاز دارد، چیزی که حفظ آن در طولانی مدت آسان نیست. به همین دلیل شما باید به یک گروه پشتیبانی مالی بپیوندید تا به شما کمک کند تا در مسیر درست حرکت کنید و چیزی که میخواهید به آن دست پیدا کنید را به شما یادآوری کند.

سخن پایانی

مهم نیست که چه میزان بدهی دارید، همیشه یک حقیقت وجود دارد: بدهیها لذتبخش نیستند و به راحتی پرداخت نمیشوند. شما باید الان با این واقعیت روبرو شوید، در غیر اینصورت با گذشت زمان باید هزینه بیشتری پرداخت کنید. تأخیر در پرداخت بدهی میتواند آن را دو برابر کند.

سعی کنید بهطور موقت زیر استانداردهای خود زندگی کنید. انجام این کار آسان نخواهد بود و ممکن است حس کنید که شایسته شرایط بهتری هستید اما مهمترین امر خروج هر چه سریعتر از بدهی است. هنگامی که از آن شرایط خارج شوید، کیفیت زندگی شما فراتر از شرایط آرمانی خواهد رفت. اگر با دیواری از بدهیهای چند میلیونی روبرو هستید، وقت آن است که با این حقیقت مواجه شوید و بازپرداخت بدهیها را جدی بگیرید و تلاش کنید تا از این شرایط خارج شوید. اگر میخواهید ثروتمند شوید، رها شدن از بدهیها یک گام ضروری است.

در صورتی مطلب بالا برای شما مفید بوده، شاید این آموزشها نیز برای شما موثر واقع شوند.

- آموزش آشنایی با بازارهای مالی

- آموزش اقتصاد خرد

- آموزش اکوسیستم کارآفرینی ایران – از آغاز تا جذب سرمایه

#

سلام بهره آدم رو بیچاره دنیا و آخرت میکنه