IRR چیست؟ – نرخ بازده داخلی همه چیز درباره آن به زبان ساده

انتظار هر فردی از سرمایهگذاری کسب سود است. اما میزان سود نیز مهم است. هر پولی که روی طرحی سرمایهگذاری میشود، به معنی از دست دادن فرصتهای سرمایهگذاری آن در سایر موارد درآمدزا است. بنابراین فرد علاقهمند است که سودی به دست آورد که در ازای این فرصت ارزش مناسبی داشته باشد. مشاوران سرمایهگذاری جهت پاسخ به این دغدغه از مفهوم IRR استفاده میکنند. شاید شما هم با این مفهوم برخوردید. بنابراین لازم است که بدانیم IRR چیست و در این مطلب به زبان ساده مفهوم نرخ بازده داخلی یا همان IRR میشود.

- یاد میگیرید مفهوم «نرخ بازده داخلی» (IRR) را تعریف و تفسیر کنید.

- میآموزید چگونه «IRR» را با فرمول و ابزارهای نرمافزاری محاسبه کنید.

- با کاربردهای «IRR» در مقایسه و انتخاب پروژههای سرمایهگذاری آشنا میشوید.

- خواهید آموخت نقاط قوت و محدودیتهای «IRR» را در تحلیل پروژهها تشخیص دهید.

- یاد میگیرید تفاوتهای «IRR» با «ROI» و شاخصهای مشابه را توضیح دهید.

- نحوه بهکارگیری «نرخ بازده داخلی تعدیل شده» (MIRR) را میآموزید.

در هر بررسی اقتصادی تعدادی شاخص به عنوان ابزار در اختیار تصمیمگیرندگان قرار میگیرد. دو ابزار مهم و مرسوم برای تصمیمگیری نهایی برای طرح سرمایهکذاری «ارزش فعلی خالص» (Net Present Value) و نرخ نرخ بازده داخلی (Internal Rate of Return) است. اغلب از این دو شاخص در کنار هم استفاده میشود و در ادامه، تعریف این دو رو بررسی میکنیم.

IRR چیست ؟

IRR یا همان «نرخ بازده داخلی» (Internal Rate of Return) شاخصی در تحلیل مالی هست. این شاخص به منظور تخمین احتمال سودآوری سرمایهگذاری استفاده میشود. نرخ بازده داخلی طرح همان نرخ تنزیل است که ارزش فعلی خالص همهی جریانهای نقدینگی را در تحلیل جریان نقدینگی تنزیل یافته برابر صفر قرار میدهد.

محاسبه نرخ بازده داخلی با همان فرمول ارزش فعلی خالص انجام میشود. به خاطر داشته باشد که IRR ارزش ریالی واقعی پروژه نیست. نرخ بازده داخلی، بازده سالیانه در حالتی است که ارزش فعلی خالص برابر صفر منظور میشود.

تعریف IRR چیست ؟

وقتی صحبت از نرخ بازده داخلی میشود، هر چه نرخ بازدهی داخلی بیشتر باشد، سود مورد انتظار از سرمایهگذاری بالاتر است. IRR برای انواع سرمایهگذاریها یکسان است. بنابراین میتواند به عنوان ابزاری برای رتبهبندی یا مقایسه چندین پروژه سرمایهگذاری استفاده شود. به عبارت دیگر، وقتی تعدادی از انتخابها با مشخصات یکسان برای سرمایهگذاری وجود دارد، سرمایهگذاری بهتر، سرمایهگذاری با بالاترین نرخ بازده داخلی است.

IRR به زبانهای مختلف

به سوال IRR چیست میتوان با زبانهای مختلفی پاسخ داد. در زیر برخی از این پاسخها آورده میشود:

- نرخ بازده داخلی به عنوان نرخ سالیانه رشد انتظاری یک سرمایهگذاری

- Irr به عنوان برابری ارزش فعلی خالص برابر صفر

- معیاری برای شناخت نرخ تنزیل

- نرخ بازده داخلی معیاری برای مقایسه پروژههای سرمایهگذار

فرمول محاسبه IRR چیست ؟

بعد از این همه توضیح شاید کنجکاو هستید که بدانید فرمول محاسبه IRR چیست. فرمول محاسبه نرخ بازده داخلی همانطور که بیان شد از قراردادن فرمول ارزش خالص فعلی به دست میآید. مجهول در این فرمول به دست آوردن همان نرخ تنزیل است. در واقع نرخ تنزیل همان Irr است. بنابراین داریم:

که در آن داریم:

- Ct: جریان خالص نقدینگی طی دوره زمانی t

- C0: هزینههای سرمایهگذاری اولیه

- IRR: نرخ بازده داخلی

- t: تعداد بازههای زمانی طی دروه t

نحوهی محاسبهی نرخ بازده داخلی

برای محاسبه نرخ بازده داخلی، موارد زیر مهم هستند:

- استفاده از فرمول و قرار دادن میزان ارزش فعلی خالص برابر صفر

- سرمایهگذاری اولیه اغلب مقداری منفی است.

- هر جریان نقدینگی میتواند مثبت یا منفی باشد. این بستگی به دریافتی یا پرداختی دارد.

- با این وجود، به دلیل ماهیت فرمول، IRR نمیتواند به راحتی محاسبه تحلیلی شود. بنابراین فرمول باید بر اساس سعی و خطا اصلاح شود.

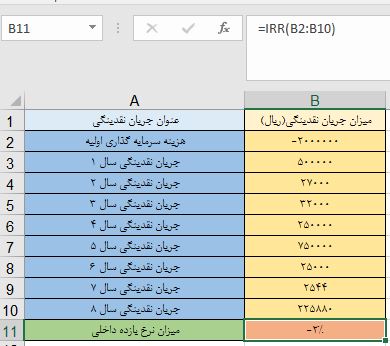

نحوه محاسبه نرمافزاری IRR چیست ؟

یکی از نرمافزارهایی که میتوان از آن برای محاسبهی Irr استفاده کرد، نرمافزار «اکسل» (Excel) است. در نرمافزار اکسل میتوان به راحتی نرخ بازده داخلی را محاسبه کرد. اکسل برای شما همهی محاسبات ضروری را به صورت خودکار انجام میدهد. تمام کاری که باید شما انجام دهید، تلفیق جریان نقدینگی است.

کاربرد IRR چیست ؟

محاسبه IRR در صنعت بورس و سهام، صنعت تبلیغات، برنامهریزی سرمایهگذاری و غیره مرسوم است. در برنامهریزی سرمایهگذاری، یکی از رایجترین سناریوها برای IRR مقایسهی سودآوری ایجاد عملیاتهای جدید بر اساس عملیاتهای موجود است. برای مثال، شرکتی در زمینهی انرژی از این شاخص برای این که یک نیروگاه جدید راهاندازی کند یا اینکه نیروگاه موجود را توسعه دهد استفاده میکند.

هنگامی که هر دو پروژه میتواند ارزش افزودهی مناسبی ارائه کند، بهتر است این دو گزینه از طریق این شاخص با یکدیگر مقایسه شوند. به یاد داشته باشید که به خاطر اینکه IRR نمیتواند تغییرات نرخ تنزیل را طی دورهی زمانی محاسبه کند، برای پروژههایی با بازهی طولانی و نرخ تنزیل متغیر مناسب نیست.

نرخ بازده داخلی همچنین برای بنگاههایی که در زمینهی سرمایهگذاری بازار سهام فعالیت میکنند، مناسب است. در این حالت است که بنگاهها مشخص میکنند در چه سبد سهامی میتوان انتظار IRR بالاتری داشت.

همچنین افراد میتوانند برای تصمیمات مالی خود، از این روش ارزیابی استفاده کنند. یکی از کاربردهای آن در خرید بیمه نامهی عمر و سرمایهگذاری است. بیمهنامههای عمر در سال اول سرمایهگذاری نرخ بازده داخلی بالایی دارند. سپس این در طول زمان کاهش مییابد.

یکی دیگر از کاربردهای IRR در تحلیل بازدهی سرمایهگذاری است. در بیشتر موارد، بازدهی که تبلیغ میشود با احتساب سرمایهگذاری مجدد سود در سرمایهگذاری است. اگر شما نخواهید که سود کسب شده را دوباره سرمایهگذاری کنید، خواهید دید که سود سرمایهگذاری بسیار کمتر خواهد بود.

در صنعت تبلیغات نیز اینکه به چه میزان روی تبلیغات یک محصول سرمایهگذاری شود، بسیار اهمیت دارد. IRR معیار مناسبی جهت محاسبه نرخ بازگشت سرمایهی تبلیغات است.

تفاوت نرخ بازگشت سرمایه و IRR چیست ؟

نرخ بازگشت سرمایه، رشد کلی سرمایه را از ابتدا تا انتها محاسبه میکند. این نرخ بازده سالیانه را نشان نمیدهد. اما IRR یه ما میگوید که سالیانه چه میزان سرمایهی ما رشد خواهد. این دو عدد برای طول دورهی سرمایهی یک ساله با هم برابر خواهد بود. اما در بازهی طولانی با هم اختلاف زیادی خواهند داشت. بنابراین برای یک تحلیل موفق بدانیم «IRR چیست» اهمیت ویژهای دارد.

نرخ بازگشت سرمایه، درصد افزایش یا کاهش یک سرمایهگذاری در انتها نسبت به ابتدا است. این نرخ یک کسر است که در صورت آن سرمایهی مورد انتظار در آینده از سرمایهی کنونی کسر میشود و این اختلاف بر سرمایهی کنونی تقسیم میشود. این میزان به درصد بیان میشود.

کاربرد نرخ بازگشت سرمایه در مقایسهی کارایی سرمایهگذاری است. یعنی برای ما مشخص میکند در کل با سرمایهگذاری در یک طرح سرمایهگذاری چه میزانی عاید ما خواهد شد. نرخ بازگشت سرمایه الزاماْ مفیدترین شاخص برای زمان طولانی نیست. همچنین محدودیتهایی در بودجهبندی سرمایه دارد. جایی که تمرکز اغلب روی جریان مالی و بازده است معیار مناسبی نیست. چون نحوه توزیع جریانهای مالی برای سرمایهگذار مهم است.

محدودیتهای IRR چیست ؟

نرخ بازده داخلی برای تحلیل بودجهبندی منابع سرمایهای یک شاخص ایدهآل است. اما اگر خارج از سناریو پیشبینی شده جریان مالی پیش رود، این شاخص مناسب نیست. در نوعی که جریان مالی مثبت شروع میشود. سپس منفی و دوباره مثبت میشود. نرخ بازده داخلی ممکن است ارزش چندگانه داشته باشد. اگر جریان نقدینگی علامت یکسان داشته باشد مانند پروژهای که همواره زیانده است، هیچ نرخ بازدهی نمیتواند میزان صفر را داشته باشد. بنابراین هیچگاه IRR محاسبه نمیشود.

یکی دیگر از محدودیتها این است که استفاده از آن به تنهایی کافی نیست. IRR به ما نشان میدهد که جریانهای مالی بر اساس پیشبینی با چه نرخ تنزیلی سر به سر خواهد شد. اما اگر میزان ارزش فعلی خالص اشتباه برآورد شده باشد، به طور کلی این محاسبات بر فرضیات غلطی بنا نهاده شده است.

مثال

فرض کنید یک شرکت دو پروژه مشخص سرمایهگذاری دارد که در مشخصات بسیار شبیه یکدیگر هستند. مدیریت باید بین این دو پروژه یکی، هیچکدام و یا هر دو را انتخاب کند. کاربرد IRR چیست. هزینه سرمایه در این مثال 10 درصد است. جریان مالی برای هر پروژه به شرح جدول زیر است:

چون یکی از این دو IRR زیر نرخ هزینه سرمایهگذاری شرکت یعنی 10 درصد است، آن پروژه رد میشود و فقط پروژه الف پذیرفته میشود.

چه میزان نرخ بازدهی داخلی خوب است؟

اینکه نرخ بازده داخلی خوب باشد یا بد، به هزینهی سرمایهگذاری وابسته است. برای مثال، یک شرکت فروش مسکن ممکن است با نرخ IRR 25٪ سرمایهگذاری روی پروژهها سرمایهگذاری کند. هر پروژهای که پایینتر از این عدد باشد، رد خواهد شد و خوب نیست. اما هر بازدهی که بیش از 25 درصد باشد مورد پذیرش شرکت قرار میگیرد.

نرخ بازده داخلی تعدیل شده

«نرخ بازده داخلی تعدیل شده» (Modified Internal Rate of Return | MIRR) بازدهی داخلی را با لحاظ سرمایهگذاری مجدد محاسبه میکند. در محاسبه نرخ بازده داخلی، یکی از مشکلات برابر فرض شدن نرخ سرمایهگذاری مجدد برای وجوه دریافت شده از طریق سود است. در شاخص نرخ بازده داخلی تعدیل شده، سود حاصل از سود با نرخ دیگری سرمایهگذاری میشود. بنابراین تخمین بهتری ارائه میشود. جهت محاسبه این نرخ در نرمافزار اکسل کافی است که از تابع MIRR به جای تابع IRR استفاده شود. در پارامترهای تابع نیز باید نرخ سرمایهگذاری مجدد سود حاصل از سرمایهگذاری اولیه را وارد کرد.

نرخ بازده داخلی چندگانه

نرخ بازده داخلی چندگانه در حالتی است که علامت جریانات نقدی بیش از یک بار تغییر کند. برای مثال در صورتی که جریان نقدی مثبت به دنبال آنها منفی و سپس دوباره مثبت شود، نرخ بازده داخلی ممکن است شامل مقادیر چندگانه شود. در این حالت معادلهی IRR را نمیتوان با روش تحلیلی حل کرد و باید تنها با تکرار به نتایج معادله رسید.

جمعبندی

نرخ بازده داخلی شاخصی برای تخمین بازدهی سرمایهگذاری به کار میرود. میزان بالاتر این شاخص یعنی بازدهی بهتر سرمایهگذاری. اگر این محاسبه برای سرمایهگذاریهای مختلف انجام شود، میتواند معیار مناسبی برای اولویتبندی آنها باشد. بهترین آنها سرمایهگذاری با نرخ بازدهی بالاتر است.

IRR یک ابزار مهم برای شرکتها در تعیین محل سرمایهگذاری داراییها است. شرکتها گزینههای مختلفی برای رشد کسب و کار خود دارند. این گزینهها میتواند شامل ایجاد یک عملیات جدید یا بهبود عملیات موجود، کسب یک منبع یا دارایی جدید و مشابه آن باشد. نرخ بازده داخلی برای تعیین اینکه کدام انتخاب انجام شود، کمک میکند. بنابراین هر شخصی که مسئولیتی در حیطهی برنامهریزی مالی دارد، باید بداند IRR چیست چطور آن را در محاسبات خود در نظر بگیرد.