محاسبه نرخ بهره – به زبان ساده + فرمول و مثال

محاسبه نرخ بهره یکی از اطلاعاتی است که همه با آن سر و کار دارند. اگر قصد سرمایهگذاری در طرحی، اخذ وام، افتتاح سپرده با سود مشخص در بانک یا تهیه سهامی را دارید، یکی از عواملی که روی اقدام شما برای اخذ تصمیم تاثیر میگذارد، دانستن میزان و نحوه محاسبه بهره و تاثیر نرخ آن بر بازپرداخت یا درآمد حاصل است. این مطلب همهچیز درباره نرخ بهره، انواع آن، محاسبه آن با اکسل و مفاهیم مربوط به آن را شرح میدهد.

نرخ بهره چیست؟

«نرخ بهره» (Interest Rate) ، مقدار پولی است که فرد وامدهنده، از فرد مقروض بابت هزینه در اختیار گرفتن میزان سرمایه دریافت میکند. محاسبه نرخ بهره به صورت درصدی از میزان سرمایه پایه بیان میشود. نرخ سود در وام، اغلب به صورت سالیانه توصیف میشود و با «شاخص نرخ درصد سالیانه» (Annual Percentage Rate | APR) شناسایی میشود.

نرخ بهره همچنین روی درآمد حاصل از سرمایهگذاری در بانک یا اعتبار حاصل از سرمایهگذاری در حساب بانکی یا «گواهی سپرده بانکی» (Certificate of Deposit | CD) محاسبه میشود. «درصد درآمد سالیانه» (Annual Percentage Yield | APY) به درآمد حاصل از سرمایهگذاری میگویند.

مفهوم نرخ های بهره

در حقیقت نرخ بهره هزینهای ضروری است که فرد قرض دهنده برای استفاده از دارایی در اختیار وامگیرنده دریافت میکند. بنابراین به آن «نرخ اجاره سرمایه» نیز میگویند. این دارایی شامل پول نقد، کالاهای مصرفی، خودرو یا وسیله نقیله، یا دارایی ثابت است. به همین خاطر، نرخ بهره یا نرخ سود به عنوان «هزینه پول» نیز بیان میشود. نرخ سود بیشتر، هزینه وام سرمایه را گرانتر میکند. این موضوع اهمیت محاسبه نرخ بهره را نشان میدهد.

نرخهای بهره به اغلب تراکنشهای وامدهی و قرضگیری تخصیص مییابد. افراد، پول را برای خرید خانه، راهاندازی پروژهها، راهاندازی کسب و کار یا حتی پرداخت هزینه تحصیل، وام میگیرند. کسب و کارها وامها را برای سرمایهگذاری روی پروژهها و توسعه عملیات خود از طریق خرید داراییهای ثابت و بلندمدت مثل زمین، ساختمان و ماشینآلات استفاده میکنند. بازپرداخت پولهای وام گرفته شده، حتی در «قراردادهای قیمت ثابت» (Lump Sum) از طریق تعیین تاریخ از پیش تعیین شده یا دورهی اجرا، نیز مشمول محاسبه نرخ بهره میشود.

در وامها، نرخ بهره روی مقدار پایه وام (میزان وام) اثر میکند. نرخ بهره، هزینه قرض برای قرضگیرنده است. اما همین نرخ بهره، نرخ بازگشت سرمایه برای وامدهنده است. مقدار پولی که بازپرداخت میشود، اغلب از مقدار پول قرض گرفته شده بیشتر است. به این خاطر که وامدهنده نیازمند جبران عدم استفاده از پولی است که در طی دوره زمانی مشخص، وام میدهد. وامدهنده میتواند این میزان پول را در این دوره مشخص روی فعالیت دارای درآمد، سرمایهگذاری کند. بنابراین اختلاف بین بازپرداخت وام و اصل وام، همان نرخ بهره است.

زمانی که ریسک بازگشت سرمایه، برای وامدهنده پایین باشد، وامدهنده میزان کمتری سود دریافت میکند. اما زمانی که ریسک بازگشت سرمایه بالا باشد، وامدهنده در ازای سود بیشتری حاضر به پرداخت وام میشود. در ادبیات اقتصادی، ریسک با شاخصی به نام «امتیاز اعتبار» (Credit Score) محاسبه میشود. هر فرد یا مجموعه، متناسب با امتیاز اعتبار خود، قادر به اخذ وام با مبلغ بیشتر، سود بالاتر و بازپرداخت طولانیتر است. اما محاسبه نرخ بهره با توجه به نوع نرخ بهره انجام میشود.

انواع روشهای محاسبه نرخ بهره متناسب با نوع بهره

روش محاسبه نرخ بهره بر اساس نوع بهره مشخص در قرارداد انجام میشود. نرخهای بهره انواع مختلفی دارند.

- نرخ بهره ساده

- نرخ بهره مرکب

نرخ بهره ساده

اگر میزان وام بانکی 300 میلیون ریال باشد و در قرارداد آن 4 درصد نرخ بهره ساده مورد توافق باشد، به این معنی است که بازپرداخت وام به میزان اصل آن به اضافه 4 درصد از اصل وام است. بنابراین فرمول محاسبه نرخ بهره به روش زیر است:

$$300000000\times4\div100$$

بنابراین میزان بهره 12 میلیون ریال است. بر همین اساس میزان بازپرداخت وام به روش زیر محاسبه میشود:

$$300000000\times(1.04)$$

طبق این فرمول، میزان بازپرداخت این وام 312 میلیون ریال است.

اما اگر همین سود به صورت ۴٪ سالیانه محاسبه شود و بازپرداخت وام ۳۰ ساله باشد، میزان سود از رابطه زیر به دست میآید:

$$300000000\times4\div100\times30$$

بنابراین میزان بازپرداخت وام به روش زیر محاسبه می شود:

$$300000000+(300000000\times0.04\times30)$$

در این حالت، میزان سود برابر 360 میلیون ریال و میزان بازپرداخت وام 660 میلیون ریال محاسبه میشود.

نرخ بهره مرکب

نرخ بهره مرکب، زمانی به کار میرود که خود سود نیز شامل بهره میشود. به همین دلیل به آن بهره روی بهره نیز میگویند. این بهره هم روی اصل دارایی و هم روی بهره تجمعی دورههای قبلی اعمال میشود. در این حالت فرض بانک این است که در پایان سال، قرض گیرنده هم اصل پول و هم سود حاصل را تصاحب کرده است. همچنین در پایان سال دوم، قرض گیرنده اصل پول به اضافه سود سال اول به اضافه سود سال دوم را تصاحب نموده است.

سود در حالت بهره مرکب، بیشتر از حالت ساده محاسبه میشود. در این حالت، دورهای که در آن مرکبسازی انجام میشود، اهمیت دارد. برای مثال اگر این دوره ماهیانه باشد، بهره ماهیانه نیز در ماه بعد مشمول سود میشود. اگر دورههای زمانی محاسبه نرخ بهره مرکب نسبت به تعداد دورهها کوتاه باشد، میزان بهره مرکب به میزان بهره ساده نزدیک میشود. هر دوره وام افزایش مییابد، اختلاف بین میزان سود بین این دو نوع بهره افزایش مییابد.

در مثال بالا، اگر دورههای مرکبسازی را سالیانه در نظر بگیریم و همان دورهی زمانی 30 سال را محاسبه کنیم، میزان بهره در روش مرکب با همان سود 4 درصد از فرمول زیر محاسبه میشود:

$$CI=P\times[(1+IR)^n-1]$$

که در این فرمول داریم:

- CI: سود مرکب

- P: اصل سرمایه

- IR: نرخ سود

- n: تعداد دوره سرمایهگذاری

بر اساس این فرمول، میزان سود به دست آمده بعد از 30 سال برابر با 673019253 ریال میشود. همچنین کل سرمایه برابر 973019253 ریال محاسبه میشود.

نحوه محاسبه نرخ بهره ساده با نرم افزار اکسل چگونه است؟

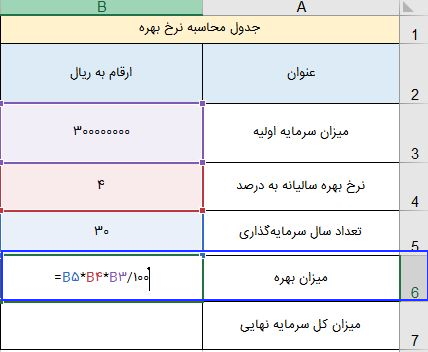

محاسبه نرخ بهره ساده در اکسل از طریق نوشتن یک فرمول ضرب ساده امکانپذیر است. به همین منظور خانههایی را به اصل سرمایه، تعداد سالهای سرمایهگذاری و نرخ بهره اختصاص میدهیم، سپس در خانه دیگری، خانههای مربوطه را در همانند تصویر زیر هم ضرب و بر عدد 100 تقسیم میکنیم.

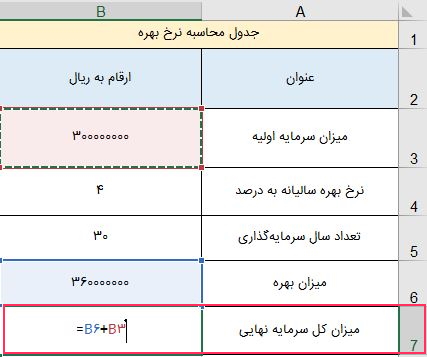

سپس جهت محاسبه کل سرمایه نهایی، سود محاسبه شده را همانند تصویر زیر با اصل سرمایه جمع میکنیم.

محاسبه نرخ بهره به روش مرکب در اکسل چگونه است؟

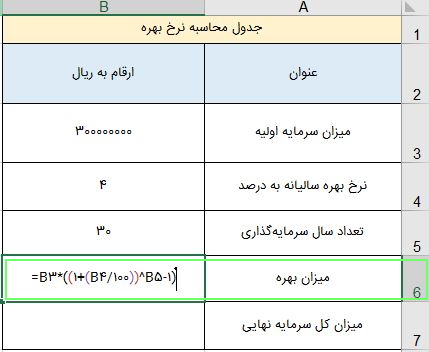

جهت محاسبه نرخ بهره به روش مرکب در اکسل، نیز باید فرمول آن را پیادهسازی کرد. برای اینکار، نرخ بهره را با عدد یک جمع و به توان تعداد سال میرسانیم. سپس عدد یک را کم و در اصل سرمایه ضرب میکنیم. مانند تصویر زیر:

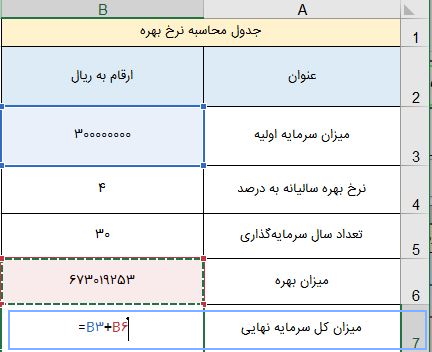

سپس جهت به دست آمدن کل سرمایه نهایی، بهره به دست آمده را با میزان کل سرمایه نهایی همانند تصویر زیر جمع میکنیم.

نحوه محاسبه نرخ بهره وام در اکسل چگونه است؟

گاهی شما به بانک مراجعه میکنید و در مورد وام خود سوالاتی میپرسید. در این حالت افراد اطلاعات دقیقی در اختیار شما قرار نمیدهند. بنابراین شما متوجه میزان نرخ بهره نخواهید شد. در چنین حالتی با استفاده از تابع Rate در اکسل به راحتی میتوانید نرخ بهره را مطابق تصویر زیر محاسبه کنید. این تابع ساختاری با شش ورودی و یک خروجی یعنی همان نرخ بهره دارد. ورودیها به ترتیب بیانگر تعداد اقساط وام، مبلغ هر قسط، مقدار مانده نقدی بعد از پرداخت آخرین قسط (در صورت عدم ورود اطلاعات، این مقدار صفر است.)، زمان پرداخت وام که صفر یا یک است(صفر یعنی پرداخت در پایان دوره و یک یعنی پرداخت در ابتدای دوره) و نرخ تخمینی بهره است.

سلام وقتتون بخیر

توضیحاتتون خیلی خوب بود ممنونم فقط یه سوالی داشتم چرا کلا تو بعضی از محاسبات ۱+r می نویسیم مثلا فرمولی که موقعه قیمت گذاری یه اختیار معامله هم استفاده میشه ۱/(۱+r)… اینجوریه

چه تاثیری رو محاسبات داره؟