قانون جدید چک برای سال ۱۴۰۰ — هر آنچه باید بدانید به زبان ساده

اگر در کسب و کارتان با چک سر و کار دارید، احتمالاً خبرهایی را درباره قانون جدید چک شنیدهاید و چنین پرسشهایی برایتان پیش آمده باشد: قانون جدید چک چیست؟ سامانه صیاد و ثبت نام در آن چگونه است؟ تکلیف چکهای قدیمی چیست؟ در این آموزش، کوشیدهایم به زبانی ساده به این پرسشها و پرسشهای مشابه آنها پاسخ دهیم. لازم به ذکر است که مطالب این نوشته براساس مواردی است که از سوی بانک مرکزی اعلام شده است.

قانون جدید چک چیست؟

همانطور که میدانیم، کسب و کارهای مختلف به دلیل نداشتن نقدینگی در مبادلات تجاری خود از خرید و فروش مدتدار و اصطلاحاً نسیهای استفاده میکنند. چک یکی از ابزارهای بسیار رایج در ایران است که انجام چنین معاملاتی را میسر میکند. با وجود اینکه قانون چک در دفعات و مقاطع زمانی مختلفی اصلاح و بازنگری شده بود، اما باز هم مشکلاتی را برای فعالان اقتصادی به وجود آورده بود.

در ۱۳ آبان سال ۱۳۹۷ «قانون اصلاح قانون صدور چک» در ۱۱ ماده توسط مجلس شورای اسلامی تصویب شد و در ۲۳ آبان همان سال به تأیید شورای نگهبان قانون اساسی رسید. در اینجا متن کامل این قانون را بیان نمیکنیم و به بیان نکات مهمی اکتفا میکنیم که در عمل کاربردی هستند و دارندگان یا دریافتکنندگان چک با آن سر و کار خواهند داشت. اگر تمایل دارید متن کامل قانون جدید چک را مطالعه کنید، میتوانید به سایت روزنامه رسمی کشور در این لینک (+) مراجعه کنید.

پس از تقریباً دو سال از تصویب قانون جدید چک ، بانک مرکزی در بخشنامهای صدور چک بانکی در وجه حامل، پشتنویسی و ظهرنویسی چک را بر اساس قانون جدید چک از ۲۱ آذر ۹۹ ممنوع اعلام و بیان کرد که هر گونه نقل و انتقال چک باید در سیستم یکپارچه بانک مرکزی (سامانه صیاد) به ثبت برسد. همچنین، از ۲۰ دی ۱۳۹۸ صادرکنندگان و دریافت کنندگان میتوانند به صورت اختیاری فرایندهای ثبت، تائيد و انتقال چک را در سامانه صياد از طریق اپلیکیشنهای موبایل مورد تأیید بانک مرکزی انجام دهند.

شکل ظاهری چک های جدید صیاد چگونه است؟

رنگ چکهای موجود (قدیمی) سبز و صورتی است، اما چکهای جدید زمینه بنفش و صورتی دارند. یک ویژگی دیگر این است که روی این چکها عبارت «کارسازی این چک منوط به ثبت صدور، دریافت و انتقال آن در سامانه صیاد است» چاپ شده است. در ویدیوی زیر که در سایت بانک مرکزی منتشر شده، شکل ظاهری چک های جدید صیاد به خوبی توضیح داده شده است.

فرایند صدور چک صیاد جدید چگونه است؟

برای تخصیص دسته چکهای جدید، فرد متقاضی نباید چک برگشتی، احکام قضایی مانند ورشکستگی و بدهی و غیره داشته باشد. پس از اطمینان از این موارد، شخص متقاضی باید با مراجعه به شعبه بانک، اقدام به ثبت اولیه درخواست صدور دستهچک جدید کند و در صورت تأیید از سوی رئیس شعبه، درخواست او برای استعلام، به سامانه صیاد بانک مرکزی فرستاده میشود. اگر فرد متقاضی واجد شرایط دریافت دسته چک باشد، درخواست او از سامانه صیاد به گروه صدور دسته چک برای شخصیسازی و چاپ چک ارسال میشود و دسته چک جدید او صادر خواهد شد.

آیا چکهای جدید تاریخ اعتبار دارند؟

طبق قانون جدید چک ، تاریخ سررسید چکها نمیتواند از ۳ سال از زمان دریافت دستهچک بیشتر باشد. مثلاً اگر دستهچکی را در سال ۱۴۰۰ از بانک دریافت کردهاید، تاریخ سررسید چکهایی که در آن مینویسید، نمیتواند بیشتر از سال ۱۴۰۳ باشد و بیشتر از این تاریخ، چک اعتباری ندارد و در سامانه هم ثبت نمیشود.

سامانه صیاد چیست؟

کلمه صیاد مخفف عبارت «صدور یکپارچه الکترونیکی چک» است. سامانه صیاد در حال حاضر قسمتی از سایت بانک مرکزی است که در آن ثبت، تأیید و استعلام چک انجام میشود. با راهاندازی سامانه صیاد، نظارت بر فرایند صدور چک افزایش مییابد و امکان پیگیری هر برگ چک به صورت مجزا فراهم شده است. همچنین، قدرت شعب در صدور دسته چک حذف شده و بانک اطلاعاتی یکپارچهای از وضعیت دسته چکهای موجود در کشور ایجاد شده است.

در ویدیوی کوتاه زیر که از سوی بانک مرکزی منتشر شده، میتوانید با سامانه صیاد بیشتر آشنا شوید.

از چه زمانی ثبت چک در سامانه صیاد الزامی خواهد بود؟

طبق اعلام بانک مرکزی، از ابتدای سال ۱۴۰۰ چکهای جدید باید در سامانه صیاد ثبت شوند. در آیندهای نزدیک، بانک مرکزی بازه زمانی مشخصی را اعلام و چکهای قدیمی را نیز با چکهای جدید جایگزین خواهد کرد.

مزایای ثبت چک در سامانه صیاد چیست؟

ثبت چک در سامانه صیاد، مزایایی دارد که به شرح زیر هستند:

- صدور چک بلامحل کاهش مییابد.

- آمار چکهای برگشتی کاهش یافته و اعتبار و جایگاه چک ارتقا خواهد یافت.

- با ثبت چک در سامانه، اعتبار آن صرفاً به لاشه چک وابسته نیست و از اموری مانند جعل چک یا نگرانی از سرقت، از بین رفتن و... لاشه چک جلوگیری خواهد شد.

- در گذشته، اگر کسی چک برگشتی داشت، میتوانست تا برگ آخر دسته چک خود، چک جدید صادر کند، اما طبق قانون جدید چک و با ثبت چک در سامانه صیاد، امکان چنین چیزی برای کسی که چک برگشتی دارد، وجود نخواهد داشت.

- با ثبت چک در سامانه صیاد، محدودیت افراد دارای چک برگشتی بیشتر از قبل میشود.

- زمان رسیدگی قضایی به چکهای برگشتی کاهش مییابد.

چگونه باید چک را در سامانه صیاد ثبت کنیم؟

طبق قانون جدید چک ، ابتدا باید برای بانکی که در آن حساب دارید احراز اهویت شده باشید. معمولاً احراز هویت با معرفی شماره سیمکارت به اسم خودتان و دریافت رمز پویا و دستهچک از بانک انجام شده است.

شما چه صادرکننده چک باشید و چه دریافتکننده چک، باید اطلاعات را در سامانه ثبت کنید. از راههای زیر میتوانید این کار را انجام دهید:

- اپلیکیشن بانکها یا اپلیکیشنهای مجاز پرداخت

- اینترنتبانکها یا همان بانکداری الکترونیک هر بانک

- مراجعه حضوری به شعبههای بانکی (مختص افرادی که به اینترنت دسترسی ندارند)

- ارسال پیامک (این روش هنوز اجرایی نشده است)

چه کسی باید چک را در سامانه صیاد ثبت کند؟

صادرکننده چک باید چک را در سامانه صیاد ثبت کند. ذینفع یا همان گیرنده چک نیز باید آن را تأیید کند.

در قانون جدید چک ، صادرکننده چک باید چه کاری انجام دهد؟

شخص صادرکننده چک، پس از آنکه اطلاعات لازم را در چک درج کرد، باید اطلاعات چک و همچنین شخص ذینفع (گیرنده چک) را در سامانه صیاد ثبت کند. بدین منظور، شخص صادرکننده چک، باید مراحل زیر ار طی کند:

- ابتدا، صادرکننده چک باید به یکی از ابزارهای دسترسی به سامانه صیاد مراجعه کند. دقت کنید که لزومی ندارد ابزار مورد استفاده صادرکننده و تأییدکننده چک یکسان باشد. منظور از این ابزار، اپلیکیشن تلفن همراه یا اینترنتبانک است.

- پس از آنکه صادرکننده به یکی از ابزارهای دسترسی به سامانه صیاد مراجعه کرد، باید احراز هویت خود را انجام دهد. لازم به توضیح است که احراز هویت در اپلیکیشن بانک یا اینترنتبانک تنها یک بار و بعد از دریافت نام کاربری و رمز عبور آنها انجام میشود (دقت کنید که سیمکارت باید به نام خود شخص باشد). اگر از اپلیکیشنهای عمومی غیربانکی استفاده شود، احراز هویت با ورود اطلاعات کارت همان بانکی که دسته چک را صادر کرده انجام میشود. البته برای احراز هویت میتوان به شعب بانکهای عامل نیز مراجعه کرد.

- پس از احراز هویت، صادرکننده چک باید مندرجات چک را در سامانه صیاد وارد کرده و همچنین، فیلد «بابت» را نیز پر کند.

- بعد از طی این مراحل، تأیید و ثبت اولیه چک به انجام میرسد.

گیرنده چک طبق قانون جدید چک باید چه کاری انجام دهد؟

بعد از آنکه ثبت اولیه چک توسط صادرکننده آن در سامانه صیاد انجام شد، گیرنده چک باید ثبت نهایی آن را انجام دهد. در واقع، گیرنده چک باید مراحل زیر را انجام دهد:

- گیرنده چک باید به یکی از ابزارهای دسترسی به سامانه صیاد مراجعه کند. دقت کنید که لزومی ندارد ابزار مورد استفاده صادرکننده و تأییدکننده چک یکسان باشد. منظور از این ابزار، اپلیکیشن تلفن همراه یا اینترنتبانک است.

- سپس باید احراز هویت خود را انجام دهد. لازم به توضیح است که احراز هویت در اپلیکیشن بانک یا اینترنتبانک تنها یک بار و بعد از دریافت نام کاربری و رمز عبور آنها انجام میشود. اگر از اپلیکیشنهای عمومی غیربانکی استفاده شود (دقت کنید که سیمکارت باید متعلق به خود شخص باشد)، احراز هویت با ورود اطلاعات یکی از کارتهای بانکی گیرنده انجام میشود. البته برای احراز هویت میتوان به شعب بانکهای عامل نیز مراجعه کرد.

- در این مرحله مندرجات برگ چک شامل تاریخ سررسید، مبلغ چک و اطلاعات هویتی فرد ذینفع (گیرنده) استعلام میشود (بخش بعد را ببینید).

- در این مرحله، پس از دریافت نتیجه استعلام، چک تأیید یا رد میشود. اگر چک تأیید شود، به معنی ثبت نهایی است و در سررسید میتوان آن را نقد کرد. اما اگر چک رد شود، ذینفع باید حداقل یکی از دلایل موجود در سامانه را انتخاب کرده و چک را به صادرکننده آن عودت دهد.

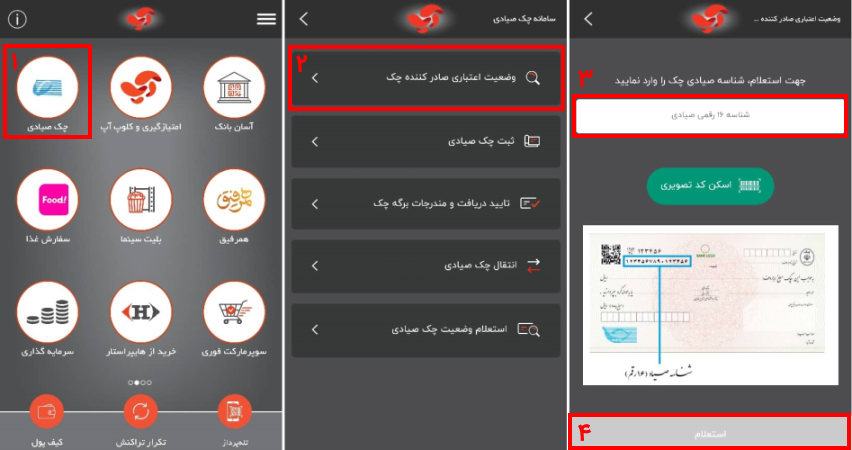

تصویر زیر، مراحل بررسی وضعیت اعتباری صادرکننده چک را در یکی از اپلیکیشنهای پرداخت نشان میدهد.

استعلام وضعيت اعتباری چک صياد چگونه انجام میشود؟

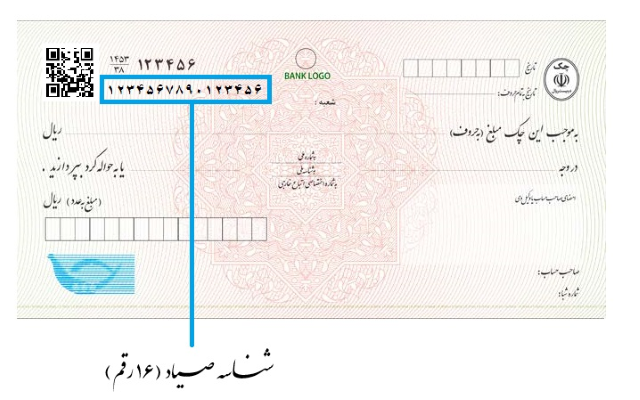

برای انجام استعلام وضعیت اعتباری چک صیادی در قانون جدید چک به سایت بانک مرکزی در این لینک (+) مراجعه و شناسه ۱۶ رقمی صیاد را وارد کنید. این شناسه در تصویر زیر مشخص شده است.

بعد از وارد کردن شناسه صیاد، با عبارتی مشابه این جمله زیر مواجه خواهید شد: «برگ چک به شناسه -------------- متعلق به ----------- میباشد که نامبرده تا تاریخ 1399/۱۲/۲۰ در وضعیت -------- در پایگاه داده بانک مرکزی است.» وضعیت شخص میتواند سفید، زرد، نارنجی، قهوهای و قرمز باشد. مفهوم هریک از این رنگها به شرح زیر است:

- وضعیت سفید: یعنی صادرکننده چک هیچگونه سابقه چک برگشتی نداشته یا درصورت وجود سابقه، تمامی موارد را رفع سوء اثر کرده است.

- وضعیت زرد: یعنی صادرکننده چک یک فقره چک برگشتی یا حداکثر مبلغ 50 میلیون ریال تعهد برگشتی دارد.

- وضعیت نارنجی: یعنی صادرکننده چک دو تا چهار فقره چک برگشتی یا حداکثر مبلغ 200 میلیون ریال تعهد برگشتی دارد.

- وضعیت قهوهای: یعنی صادرکننده چک دارای پنج تا 10 فقره چک برگشتی یا حداکثر مبلغ 500 میلیون ریال تعهد برگشتی است.

- وضعیت قرمز: یعنی صادرکننده چک دارای بیش از 10 فقره چک برگشتی یا بیش از مبلغ 500 میلیون ریال تعهد برگشتی است.

استعلام چک توسط اپلکیشنهای بانکها یا پرداخت نیز امکانپذیر است.

آیا استعلام چک با پیامک امکان پذیر است؟

بله. طبق اعلام بانک مرکزی، با ارسال شناسه استعلام 16 رقمی مندرج در چکهای صیادی به سامانه استعلام پیامکی این بانک با سرشماره 701701 و در قالب زیر از وضعیت اعتباری صادرکننده چک از نظر تعداد و مبلغ چکهای برگشتی ثبت شده نزد بانک مرکزی مطلع شد. قالب متنی که مشتریان باید به شماره مذکور ارسال کنند، به صورت زیر است (از چپ به راست: یک-ستاره-یک-ستاره-شناسه استعلام ۱۶ رقمی):

شناسه استعلام 16 رقمی*1*۱

هزینه هر استعلام موفق 3500 ریال است. مانند آنچه در پاسخ به پرسش قبل گفتیم، پاسخ استعلام در قالب یکی از وضعیتهای زیر خواهد بود:

- وضعیت سفید: یعنی صادرکننده چک هیچگونه سابقه چک برگشتی نداشته یا درصورت وجود سابقه، تمامی موارد را رفع سوء اثر کرده است.

- وضعیت زرد: یعنی صادرکننده چک یک فقره چک برگشتی یا حداکثر مبلغ 50 میلیون ریال تعهد برگشتی دارد.

- وضعیت نارنجی: یعنی صادرکننده چک دو تا چهار فقره چک برگشتی یا حداکثر مبلغ 200 میلیون ریال تعهد برگشتی دارد.

- وضعیت قهوهای: یعنی صادرکننده چک دارای پنج تا 10 فقره چک برگشتی یا حداکثر مبلغ 500 میلیون ریال تعهد برگشتی است.

- وضعیت قرمز: یعنی صادرکننده چک دارای بیش از 10 فقره چک برگشتی یا بیش از مبلغ 500 میلیون ریال تعهد برگشتی است.

اگر بانک اپلیکیشن نداشته باشد، چگونه باید چک صیاد را ثبت کرد؟

در این موارد، میتوانید از اپلیکیشنهای پرداخت عمومی استفاده کنید. فهرست این اپلیکیشنها را میتوانید در سایت شاپرک (+) مشاهده کنید.

تکلیف کسانی که برای ثبت چک به اینترنت دسترسی ندارند چیست؟

این دسته از افراد میتوانند به شعبه بانک مراجعه کنند و کار خود را انجام دهند.

آیا چک های قدیمی هنوز اعتبار دارند؟

بله، چکهای موجود (قدیمی) تابع قانون زمان صدور هستند. البته برای آشنایی با سامانه صیاد میتوان آنها را به صورت اختیاری در این سامانه ثبت کرد. برنامه بانک مرکزی این است که چکهای موجود را با چکهای جدید جایگزین کند و بدین منظور، زمانی کافی را در اختیار مشتریان قرار خواهد داد.

آیا میتوان چک های جدید را در وجه حامل صادر کرد؟

خیر. چکهای جدید صرفاً باید در وجه ذینفع مشخص صادر و در سامانه صیاد ثبت شوند. البته چکهای قدیمی مانند گذشته میتوانند در وجه حامل باشند.

آیا با وجود ثبت در سامانه صیاد، وجود چک به صورت فیزیکی لازم است؟

بله. در زمانی وصول چک، مشخصات چک با موارد ثبت شده در سامانه تطبیق داده میشود.

پشت نویسی چک های جدید و قدیم برای انتقال چگونه انجام میشود؟

پشت نویسی چکهای قدیمی برای انتقال، طبق روال گذشته ادامه دارد، اما انتقال چکهای جدید حتماً باید در سامانه صیاد انجام شود و دیگر خبری از پشتنویسی آنها نیست.

انتقال چک صیاد در سامانه صیاد چگونه انجام میشود؟

طبق قانون جدید چک ، در زمان صدور چک، اطلاعات اساسی گیرنده شامل هویت، مبلغ و تاریخ مندرج در چک برای شناسه یکتای برگه چک باید توسط صادرکننده چک در سامانه صیاد ثبت شود. حال اگر دریافتکننده چک بخواهد چک را به شخص دیگری انتقال دهد، او نیز برای انتقال، ملزم به ثبت هویت شخص جدید برای همان شناسه یکتا است. دقت کنید که اگر انتقال چک در سامانه ثبت نشود، اساساً انتقالی صورت نگرفته است.

دقت کنید که در صورت انتقال چک در سامانه صیاد، نیازی به تغییر مشخصات برگه چک نیست. در واقع، ثبت انتقال در سامانه، همان حکم پشتنویسی سابق را دارد.

فیلم زیر که از سوی بانک مرکزی تهیه شده، روش انتقال چک را در قانون جدید چک به خوبی بیان میکند.

آیا میتوان از چک صیاد جدید برای ضمانت استفاده کرد؟

بله. از چکهای جدید نیز مانند چکهای قدیمی میتوان برای ضمانت استفاده کرد، با این تفاوت که طبق قانون جدید چک باید این چکها را در سامانه صیاد ثبت کرد.

اگر چک جدید در سامانه صیاد ثبت نشود، چه اتفاقی میافتد؟

در این صورت، چک مشمول ساز و کارهای قانون صدور چک نخواهد بود و تنها برگهای است که نشان میدهد گیرنده از صادرکننده طلب دارد.

آیا اگر چک برگشت بخورد، چک جدید صادر میشود؟

خیر. طبق قانون جدید چک ، اگر اولین چک برگشت بخورد، سامانه صیاد دیگر اجازه صدور و ثبت چک جدید را به دارنده چک نمیدهد تا با این کار از صدور چکهای بیاعتبار جلوگیری شود.

برگشت زدن چک های جدید چگونه است؟

بر اساس قانون جدید چک و طبق اعلام بانک مرکزی، گیرنده چک در صورت کسری حساب صادرکننده میتواند مبلغ موجود در آن حساب را طلب کند و همچنین خواهان پرداخت مبلغ کسری چک از محل مبالغ موجود در ساير حسابهای انفرادی ريالی صاحب حساب در همان بانک شود.

علاوه بر این، در صورت کافی نبودن موجودی حساب جاری صادرکننده و عدم امکان تأمین مبلغ چک از محل سایر حسابها در همان بانک و سایر دلایل که منجر به ثبت برگشت چک شود، تمام حسابهای صادرکننده چک در تمام بانکها و مؤسسات اعتباری به میزان مبلغ کسری چک پس از گذشت 24 ساعت از ثبت غيرقابل پرداخت بودن (ثبت برگشت چک) به ترتيب اعلامی از سوی بانک مرکزی مسدود خواهد شد.

دارنده چک برگشتی میتواند با در دست داشتن گواهی عدم پرداخت به دفاتر خدمات الکترونیک قضایی قوه قضاییه مراجعه و صدور اجراییه از دادگاه صالح را درخواست کند.

برای آشنایی بیشتر با نحوه وصول و برگشت زدن چک مبتنی بر قانون جدید صدور چک ویدئوی زیر را ببینید که در سایت بانک مرکزی منتشر شده است:

جریمههای چک برگشتی طبق قانون جدید چک چه مواردی هستند؟

اگر کسری مبلغ چک در سامانه صیاد ثبت شود، طبق قانون جدید چک سامانه به صورت آنلاین این موضوع را به همه بانکها و مؤسسات مالی و اعتباری اطلاع خواهد داد. بدین ترتیب، بعد از گذشت ۲۴ ساعت، همه بانکها موظف هستند تا زمانی که چک رفع سوء اثر نشده باشد، محدودیتهای زیر را برای صاحب حساب و امضاکننده چک اعمال کنند:

- عدم امکان افتتاح حساب و صدور کارت بانکی جدید (حتی صدور المثنی)، تمدید اعتبار کارت، کارت اعتباری و تسهیلات خرد

- مسدود شدن وجوه همه حسابها و کارتهای بانکی و هر مبلغ متعلق به صادرکننده که تحت هر عنوان نزد بانکها یا مؤسسات اعتباری موجود است (به میزان کسری مبلغ چک)

- عدم پرداخت هرگونه تسهیلات بانکی یا صدور ضمانتنامههای ارزی یا ریالی

- عدم گشایش اعتبار اسنادی ارزی یا ریالی

دقت کنید که اگر یکی از اعضای هیئت مدیره یک شرکت به نمایندگی از شرکت چک را امضا کرده و شامل محدودیتهای چک برگشتی شده باشد، چکهای شخصی او نیز شامل محدودیتهای چکهای برگشتی خواهد بود.

آیا طبق قانون جدید چک بدهکاران بانکی میتوانند دسته چک بگیرند؟

خیر. طبق قانون جدید چک ، بدهکاران بانکی اساساً حق افتتاح حساب جاری را ندارند.

افراد حقوقی چگونه میتوانند ثبت و تأیید چک صیاد را انجام دهند؟

افراد حقوقی میتوانند از طریق اینترنتبانک و موبایلبانک به سامانه دسترسی داشته باشند. البته طبق اعلام بانک مرکزی، به مرور درگاههای دیگر نیز اضافه خواهد شد. ثبت و تأیید چکهای صیاد اشخاص حقوقی، توسط صاحبان امضای مجاز اشخاص مذکور که وفق اساسنامه و مفاد روزنامه رسمی به این عنوان معرفی شدهاند، انجام خواهد شد.

اگر افراد حقیقی حساب جاری مشترک داشته باشند، صدور و ثبت چک چگونه خواهد بود؟

این افراد میتوانند از طریق اینترنتبانک و موبایلبانک به سامانه دسترسی داشته باشند. البته به مرور درگاههای دیگر نیز اضافه خواهد شد. همچنین، ثبت چکهای حساب جاری مشترک حقیقی، توسط شخص یا اشخاصی که بر اساس قرارداد حساب جاری، حق امضای چک را دارند، انجام میشود.

اتباع بیگانه چگونه باید ثبت و تأیید چک صیاد را انجام دهند؟

اتباع بیگانه افراد حقیقی محسوب میشوند و با استفاده از کد اتباع میتوانند مراحل ثبت و تأیید را انجام دهند.

اگر معاملهای بعد از ثبت چک فسخ شود، آیا امکان ابطال آن وجود دارد؟

برای ابطال چک، صادرکننده باید به یکی از شعب بانک صادرکننده دسته چک مراجعه کند.

اگر گیرنده چک به اشتباه به جای تأیید، چک را رد کرد، طرفین باید چه کاری انجام دهند؟

در این مورد، صادرکننده باید مجدداً چک جدیدی را صادر و ثبت کند و گیرنده آن را تأیید نماید.

آیا صادرکننده میتواند قبل از تأیید یا عدم تأیید گیرنده چک، اطلاعات آن را تغییر دهد؟

بله. صادرکننده میتواند با در دست داشتن کاغذ چک به شعبه مراجعه کرده و این کار را انجام دهد.

آیا مغایرت اطلاعات برگه چک و آنچه در سامانه ثبت میشود، برای صادرکننده سوءسابقه محسوب میشود؟

بله. مغایرت اطلاعات کاغذ چک با اطلاعات ثبت شده در سامانه، از مصادیق اختلاف در مندرجات چک بوده و در صورت درخواست دارنده چک، منجر به برگشت چک و ثبت سوءاثر در سامانه یکپارچه بانک مرکزی (صیاد) خواهد شد.

رفع سوء اثر چک چقدر طول میکشد؟

گواهی عدم پرداخت و همچنین رفع سوء اثر چک به صورت آنی در سامانه انجام میشود. بنابراین، اگر طبق قانون موارد خواسته شده انجام شود، رفع سوء اثر چک در همان روز قابل انجام است.

حداکثر مبلغ نقدی قابل دریافت از چک چقدر است؟

تا مبلغ ۱۵ میلیون تومان را میتوان به صورت نقدی از شعبه دریافت کرد. مبالغ بیشتر به حساب ذینفع واریز میشود.

اگر برگه چک مخدوش باشد، میتوان آن را نقد کرد؟

خیر. اگر برگه چک مخدوش باشد، بانک از پرداخت وجه خودداری کرده و دارنده چک، در صورت تمایل، میتواند از بانک درخواست صدور گواهینامه عدم پرداخت (برگشت چک) داشته باشد.

آیا شخصی که چک را از صادرکننده دریافت کرده و به دیگری انتقال داده، در صورت برگشت چک، مسئول خواهد بود؟

بله. انتقال دهنده چک جزو متعهدین و مسئولین پرداخت چک است.

چه کسانی میتوانند انسداد چک را انجام دهند؟

بر اساس قانون جدید چک ، کسی که چک به نام او، صادر یا ظهرنویسی شده یا چک به او واگذار گردیده، میتواند پس از صدور دستور عدم پرداخت توسط صادرکننده در خواست انسداد حساب مربوطه را انجام دهد.

رفع مسدودی چک چگونه انجام میشود؟

شخص صادرکننده، در صورت برگشت چک به دلیل غیر قابل پرداخت بودن یا کسری مبلغ چک، میتواند با روشهای زیر به رفع سوء اثر و رفع مسدودی اقدام کند:

- تأمين موجودی

- ارائه لاشه چک برگشتی به بانک

- ارائه رضايتنامه محضری ذینفع چک به بانک

- واريز مبلغ چک به سپرده قرضالحسنه جاری و مسدود نمودن آن به مدت 24 ماه

- ارائه حکم قضایی مبنی بر رفع سوء اثر از سوابق چک برگشتی

- انقضای مدت نگهداری سوابق چکهای برگشتی در سامانه اطلاعاتی بانک مرکزی

معرفی مجموعه فیلمهای آموزش علوم اقتصادی فرادرس

یکی از مجموعههای آموزشی جامع فرادرس، مجموعه آموزشهای علوم اقتصادی است که نهتنها نیاز دانشجویان این رشتهها را رفع میکند، بلکه برای همه افرادی که به مباحث علوم اتصادی علاقهمند هستند و به نوعی با آنها سر و کار دارند، بسیار مفید خواهد بود. برخی از برخی از آموزشهای این مجموعه میتوان به دروسِ آموزش اقتصاد خرد، آموزش مقدماتی اقتصاد کلان (Macroeconomics)، آموزش نظریه بازی ها و کاربرد آن در اقتصاد، آموزش اقتصاد حمل و نقل و آموزش آشنایی با مناقصه اشاره کرد.

- برای مشاهده مجموعه فیلمهای آموزش علوم اقتصادی + اینجا کلیک کنید.

معرفی مجموعه فیلمهای آموزش دورس حسابداری فرادرس

یادگیری دروس کاربردی حسابداری، نه تنها برای دانشجویان این رشته، بلکه برای کسانی که در این زمینه مشغول به کار هستند، بسیار ضروری است. یکی از مجموعه آموزشهای ویدیویی فرادرس، مجموعه دروس حسابداری است که توسط متخصصان این حوزه تهیه و تدوین شدهاند. این مجموعه، در حال حاضر شامل ۲۴ درس کاربردی است و دائماً در حال تکمیل است. از آموزشهای این مجموعه میتوان به آموزش حسابداری مالیاتی ۱، آموزش بهایابی ۱، آموزش حسابداری موارد خاص و آموزش نرم افزار حسابداری مدارس (School Accounting) اشاره کرد.

- برای مشاهده مجموعه فیلمهای آموزش دروس حسابداری + اینجا کلیک کنید.

معرفی فیلم آموزش حقوق تجارت ۳ - اسناد تجاری (چک، سفته، برات) فرادرس

یکی از دروس رشته حقوق که به دلیل کاربردی بودن، افراد دیگر نیز میتوانند آن استفاده کنند، آموزش حقوق تجارت ۳ - اسناد تجاری (چک، سفته، برات) فرادرس است که در ۶ ساعت و ۲ دقیقه و در قالب ۳ درس تدوین شده است. موضوع درس یکم این آموزش ویدیویی چک است که در آن، تعریف، فایده و قواعد عمومی چک، تعریف، ماهیت اقتصادی و حقوقی چک، چک در حقوق بین الملل، الزامات صدور چک و شرایط پرداخت چک بیان شده است. در درس دوم که درباره سفته است، تاریخچه و فایده سفته، تعریف قبض انبار و ماهیت آن، ظهرنویسی قبض انبار و تعریف سند در وجه حامل ارائه شده است. در درس سوم نیز درباره برات بحث شده و نقش برات در حیات اقتصادی، ظهرنویسی برای وکالت، ظهرنویسی برای وثیقه، آثار ضمانت در برات، تکالیف دارنده برات و مرور زمان و رژیم حاکم بر آن بررسی شدهاند.

- برای مشاهده آموزش حقوق تجارت ۳ - اسناد تجاری (چک، سفته، برات) + اینجا کلیک کنید.

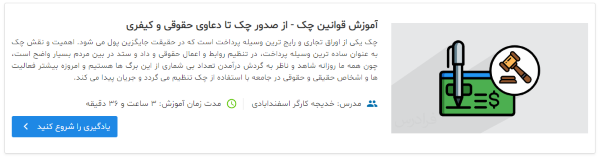

معرفی فیلم آموزش قوانین چک - از صدور چک تا دعاوی حقوقی و کیفری فرادرس

یکی از آموزشهای فرادرس درباره چک، آموزش قوانین چک - از صدور چک تا دعاوی حقوقی و کیفری است که در ۳ ساعت و ۳۶ دقیقه تدوین شده است. در درس یکم از ۸ درس این آموزش ویدیویی، تعریف و فایده اقتصادی آن بیان شده است. موضوع درس دوم، صورت چک و انواع آن، مندرجات الزامی در چک، مندرجات اختیاری در چک و انواع چک شامل چک عادی، چک تایید شده یا چک بانکی، چک تضمین شده، چک تضمین شده رمزدار بین بانکی، چک مسافرتی، چک بسته، چک بانکی، چک پستی، حواله بانکی، چک وعدهدار، چک مشروط، چک تضمینی و چک سفید امضا است.

در درس سوم، مطالب مهمی درباره الزامات صدور چک، شامل شرایط مربوط به صادرکننده چک، شرایط مربوط به بانک و شرایط مربوط به دارنده بیان شده است. مفهوم ویژگیهای محل، ضرورت وجود محل چک، مفهوم محل و قابلیت انتقال محل چک موضوعات مهم درس چهارم این آموزش هستند. در درس پنجم درباره چک کیفری و حقوقی و همچنین مجازات صدور چک بلا محل بحث شده است. مواردی که لازم است دارندگان چک و صاحبان حساب جاری رعایت کنند تا از دسته چک آنان سو استفاده نشود و همچنین، نحوه نوشتن چک، مبلغ چک به عدد و امضا موارد مهم و کاربردی درس ششم این آموزش ویدیویی هستند.

متن کامل قانون چک جدید به صورت مفصل در درس هفتم بررسی شده است و در نهایت، در درس هشتم، مفادی از مواد قانون تجارت در ارتباط با برات، سفته و چک بیان شده است.

- برای مشاهده آموزش قوانین چک - از صدور چک تا دعاوی حقوقی و کیفری + اینجا کلیک کنید.

سلام ممنون از مطلب کاملتون در مورد چک صیادی

من از نرم افزار ساد24 برای استعلام خوش حسابی صادرکننده چک استفاده میکنم همون کافیه یا باید حتما از سامانه پیامکی استعلام بگیرم؟

سلام من به یه نفر ماشین فروختم بهم چک داده منم اطلاعاتی در خصوص ثبت کردن آن نداشتم .الان هم جواب گوشی نمیده میخواستم بدونم میشه این چکو وصول کرد یا نه ؟؟

سلام با بامراجعه به شعبه بانک از بانک بخواهید تا اطلاعات شما رو در سامانه صیاد ثبت کنند

سلام من بابت پولی که به یکی از آشناهامون دستی دادم بهم چک صیادی داد واین چک رو ثبت نکرد تو سامانه بهم گفت اگه ثبت کنم باید مالیات بدم خواستم ازتون بپرسم که آیا واقعیت داره و بعد مشکلی واسم پیش نمیاد که ثبتش نکرده ممنون میشم راهنماییم کنید

خیلی ممنون