آموزش نوسان گیری ارز دیجیتال – از صفر تا صد

نوسان گیری ارز دیجیتال یکی از سودآورترین روشهای کسب درآمد از بازار رمزارزها محسوب میشود. تریدر در این روش سعی دارد تا با شناسایی کفها و سقفهای قیمتی و باز کردن پوزیشنهای معاملاتی در جهت روند از بازار پرنوسان ارزهای دیجیتال کسب درآمد کند. ممکن است برخی افراد با درنظر آوردن نوسانات بالایی که بازار ارزهای دیجیتال دارد از معاملهگری در این بازار صرفنظر کنند. اما نکتهای که در این میان وجود دارد این است که هرچه نوسانات قیمتی در بازار بیشتر باشد فرصتهای معاملاتی بیشتری در اختیار تریدرها قرار خواهد گرفت. بنابراین آموزش نوسان گیری ارز دیجیتال از اهمیت بالایی برخوردار است.

اولین موردی که برای شروع نوسان گیری ارزهای دیجیتال باید به آن توجه کرد اطلاع از روحیات فردی جهت انتخاب استراتژی معاملاتی هماهنگ با روانشناسی فردی تریدر است. بنابراین آشنایی با مفهوم نوسانگیری در بازار ارزهای دیجیتال و روشهایی که میتوان از آن استفاده کرد از اهمیت زیادی برخوردار است. در این مطلب با نوسانگیری در بازار ارزهای دیجیتال و انواع روشهای نوسانگیری در این بازار آشنا میشوید.

نوسان ارز دیجیتال چیست؟

به تغییر قیمت یک رمزارز بین دو محدوده، نوسان ارز دیجیتال میگویند. این محدوده میتواند بین دو خط روند در نمودار قیمت باشد یا میتواند نوسانی ساده بین دو محدوده قیمت بالا و پایین باشد. قیمت میتواند این تغییرات را در بازههای زمانی مختلفی انجام دهد. برای مثال قیمت بیت کوین معمولا مدتی بعد از هر هاوینگ روند صعودی بلند مدت خود را شروع میکند و بعد از چندین ماه این حرکت صعودی با رسیدن به یک سقف قیمتی جدید تغییر مسیر میدهد و وارد روندی نزولی میشود.

در ادامه حرکت نزولی ممکن است بیت کوین به همان قیمتهای سالهای پیش خود باز گردد و بعد از مدتی دوباره ممکن است حرکت صعودی بیت کوین آغاز شود و قیمت آن شروع به بالا رفتن کند. در داخل این بازه زمانی بلند مدت تعداد زیادی بازه کوتاه مدت زمانی وجود دارد که بیت کوین میتواند بین محدودههای قیمتی خاصی در نوسان باشد. بنابراین با این مثال متوجه میشویم که نوسان قیمت میتواند در بازههای زمانی مختلف انجام شود و قیمت در بازههای زمانی مختلف بین محدودههایی تغییر کند.

پیش از ادامه مطلب باید اشاره کنیم اگر میخواهید آشنایی بهتر و بیشتری با نوسانگیری در بازارهای مالی داشته باشید، میتوانید از مجموعه آموزش تکنیکهای نوسان گیری در بورس مقدماتی تا پیشرفته فرادرس استفاده کنید.

نوسان گیری ارز دیجیتال چیست ؟

نوسان گیری ارز دیجیتال به معنای خرید در کفهای قیمتی و فروش در سقفهای قیمتی است. در واقع تریدری که بتواند این کفها و سقفها را شناسایی کند، میتواند از بازار سود کسب کند. بازارهای مالی بهطور کلی و بازارهای ارزهای دیجیتال بهطور خاص همگی دارای این وجه مشترک هستند که قیمت در آنها نوسان میکند. ممکن است در نگاه نخست این نوسان مطلوب بهنظر نرسد ولی عاملی که با آن میتوان از بازارهای مالی درآمدزایی کرد همین نوسان دائمی در این بازارها است.

نوسان در بازار ارز دیجیتال به معنای حرکت بین دو ناحیه قیمتی است و تریدری که بتواند از این حرکت قیمتی سود کسب کند توانسته در بازار ارز دیجیتال نوسانگیری کند. در بازار ارزهای دیجیتال قیمت همواره در حال تغییر و حرکت است. این حرکت میتواند در یک روند صعودی یا نزولی باشد که تریدرها با انتخاب معاملات لانگ یا شورت میتوانند از روند بازار کسب سود کنند.

دلایل نوسان ارز دیجیتال

تغییر قیمت ارز دیجیتال باعث نوسان میشود. عاملی که در نهایت قیمت را تعیین میکند و موجب تغییرات آن میشود میزان عرضه و تقاضا است. بنابراین تغییراتی که در عرضه و تقاضا روی میدهد باعث حرکت قیمت میشود. اگر میزان تقاضا برای رمزارزی خاص از میزان عرضه آن بیشتر شود، قیمت آن رمزارز افزایش مییابد. در حالت عکس اگر میزان عرضه بیشتر از تقاضا شود قیمت کاهش پیدا میکند. بنابراین در نهایت عاملی که باعث ایجاد نوسان قیمت در ارز دیجیتال میشود تغییرات مداومی است که در عرضه و تقاضا روی میدهد.

نحوه نوسان گیری ارز دیجیتال

نحوه نوسان گیری ارز دیجیتال در حالت کلی به این طریق است که تریدر با کمک تحلیلهای تکنیکال و فاندامنتال در قیمتهای پایینتر ارز دیجیتال را میخرد و در قیمتهای بالاتر آن را میفروشد. برای نوسان گیری ارز دیجیتال تریدر در ابتدا باید بازه زمانی رسیدن به هدف و کسب سود را مشخص کند. با توجه به این بازه زمانی استراتژیها و روشهای مختلفی برای ترید و نوسان گیری ارزهای دیجیتال وجود دارد.

تایم فریم در نوسان گیری ارز دیجیتال

تایمفریم به معنای بازه زمانی است که در آن نمودار بازارهای مالی را بررسی میکنیم. تایمفریمهای مختلف تغییرات قیمت را در بازههای زمانی متفاوتی نشان میدهند. با توجه به اینکه قیمت همواره در حال تغییر است بنابراین برای بررسی تغییرات آن در بازههای زمانی مختلف میتوان از تایمفریمهای گوناگونی برحسب نیاز استفاده کرد. با توجه به استراتژی ترید ارز دیجیتال که معاملهگر انتخاب میکند، از تایمفریمهای مشخصی در ترید استفاده میکند. بنابراین انتخاب تایمفریم مناسب در ترید ارزهای دیجیتال از اهمیت بالایی برخوردار است.

روندهای مختلف در تایم فریم های انتخابی

نکتهای که در بازارهای مالی وجود دارد این است که در بازههای زمانی مختلف روندهای قیمتی متفاوتی وجود دارد. برای مثال در تایمفریم روزانه ممکن است شاهد روندی صعودی باشیم ولی هنگامی که نمودار قیمتی را در تایمفریمهای پایینتری همانند ساعتی بررسی میکنیم متوجه میشویم که قیمت در ساعاتی روندی خنثی دارد. اگر تایمفریمهای مورد مطالعه خود را دوباره کوتاهتر کنیم ممکن است متوجه شویم که نمودار قیمت در تایمفریمهای پایینتر در بسیاری اوقات روندی نزولی پیدا میکند. بهطور کلی روندهایی که در تایمفریمهای بالاتری تشکیل میشوند از اعتبار بیشتری برخوردار هستند و همواره باید به آنها توجه کرد. از طرف دیگر هر چه تایمفریمهایی که در ترید بررسی میشوند کوتاهتر باشند، اعتبار کمتری دارند.

بهترین تایم فریم برای نوسان گیری ارز دیجیتال

ممکن است این سوال برای شما پیش بیاید که بهترین تایمفریم برای نوسان گیری در ارز دیجیتال چیست. برای جواب این سوال باید موارد مختلفی را درنظر بگیریم که در ادامه آنها را توضیح میدهیم.

- توجه به روحیات تریدر: معاملهگر در اولین قدم برای نوسانگیری ارزهای دیجیتال باید روحیات خود را بشناسد و آشنایی کاملی با روانشناسی ترید داشته باشد. برای مثال ممکن است فردی تحمل نوسانات زیاد ارزهای دیجیتال در تایمفریمهای کوچکتر را ندارد و نمیتواند استرسهای موجود در این تایمفریمها را تحمل کند. بنابراین ممکن است تایمفریمهای بالاتر برای این تریدر مناسبتر باشد.

- زمان موردنظر برای ترید: عامل مهمی که بسیاری از اوقات در انتخاب تایمفریم تأثیرگذار است، میزان زمانی است که تریدر میتواند صرف بررسی و دنبالکردن قیمت در نمودار کند. تریدرهایی که در تایمفریمهای کوچکتر به نوسان گیری ارز دیجیتال اقدام میکنند همواره باید تغییرات نمودار قیمت را رصد کنند. بنابراین در زمانهایی که پوزیشن باز دارند نمیتوانند تمرکز خود را صرف کار دیگری کنند.

- مهارت و تجربه تریدر: تریدرهای تازهکار حتی اگر زمان کافی نیز برای رصد کردن دائمی نمودار قیمت را هم داشته باشند، در ابتدای کار نباید در تایمفریمهای کوتاه معامله کنند. با توجه به مهارتی که تریدر طی سالیان متوالی بهدست میآورد در صورت تمایل میتواند تایمفریم معاملاتی خود را انتخاب کند. لازم به ذکر است که هراندازه تایمفریم انتخابی شما کوچکتر باشد ریسک معاملات و نوسانگیری بالاتر میرود. بنابراین با توجه به اینکه ترید در تایمفریمهای پایینتر به مهارت و تجربه بالایی نیاز دارد، تایمفریمهای کمتر از چهار ساعته به تریدرهای تازهکار توصیه نمیشود.

بنابراین هر تریدر با توجه به مهارت و تجربهای که دارد و با درنظر گرفتن روحیات خود و زمانی که برای ترید صرف میکند، بهترین تایمفریم برای نوسان گیری ارز دیجیتال خود را میتواند انتخاب کند.

تاثیر بیت کوین بر نوسان ارزهای دیجیتال

بیت کوین اولین رمزارزی است که به بازار عرضه شده است. تراکنشهای بیت کوین در شبکه بلاک چین ذخیره میشوند. بیت کوین بهعنوان اولین ارز دیجیتالی که امکان پرداختهای همتا به همتا را برای کاربران ایجاد کرده است از توجه ویژهای در میان فعالان حوزه ارزهای دیجیتال برخوردار است.

تریدرهایی که ارزهای دیجیتال دیگری غیر از بیت کوین را معامله میکنند نیز همواره نوسانات قیمت بیت کوین را درنظر دارند. با توجه به اینکه بیت کوین نسبت به ارزهای دیجیتال دیگر مارکت کپ یا ارزش بازار بیشتری دارد، بنابراین هنگامی که بیت کوین وارد روندی صعودی یا نزولی میشود، این جهتگیری بیت کوین کل بازار ارزهای دیجیتال را تحت تأثیر خود قرار میدهد.

عوامل تاثیرگذار بر قیمت بیت کوین

برخلاف ارزهای رایج کشورهای مختلف که توسط بانکهای مرکزی عرضه و کنترل میشوند، هیچ نهاد متمرکزی بر فعالیت شبکه بیت کوین نظارت ندارد. با توجه به اینکه بیت کوین وابسته به شرکتی متمرکز نیست بنابراین ارزشگذاری آن با روشهای متداول در ارزشگذاری سهام شرکتها تفاوت دارد.

بررسی عوامل تأثیرگذار در قیمت بیت کوین میتواند به تریدرها در ارزیابی و پیشبینی قیمت آینده آن کمک کند. از طرفی دیگر قیمت بسیاری از ارزهای دیجیتال مطرح وابستگی زیادی به نوسانات قیمت بیت کوین دارد. بنابراین تحلیلگرهای بازار ارزهای دیجیتال همواره سعی میکنند در ابتدا قیمت بیت کوین را تحلیل کنند. با توجه به اینکه از بیت کوین میتوان بهعنوان ابزاری برای ذخیره ارزش استفاده کرد، بنابراین عوامل زیر میتوانند در قیمت آن تأثیرگذار باشند.

- هزینه استخراج بیت کوین

- تعداد رمزارزهای رقیب برای بیت کوین

- قوانین تعیینکننده نحوه خرید و فروش و استفاده از بیت کوین

- تأثیر اخبار و شبکههای اجتماعی

تمامی این عوامل در نهایت باعث ایجاد تغییراتی در میزان عرضه و تقاضا و در نهایت تغییر در قیمت بیت کوین میشوند. بنابراین با توجه به اهمیتی که موضوع عرضه و تقاضا در تعیین قیمت بیت کوین دارند در ادامه آنها را بهطور جداگانه توضیح میدهیم.

تأثیر میزان عرضه بر قیمت بیت کوین

میزان عرضه یک رمزارز در قیمت آن تأثیر مستقیم دارد. هر اندازه میزان عرضه یک رمزارز بیشتر باشد قیمت آن کمتر میشود. در حالت عکس هر اندازه که ارز دیجیتال کمیاب باشد قیمت آن بالا میرود. بنابراین میزان عرضه و نحوه عرضه توکن نقش مهمی در قیمت آن دارد. در این میان پروتکلهایی که میزان و نحوه توزیع بیت کوین را تنظیم میکنند بهگونهای طراحی شدهاند که هر سال مقدار مشخصی بیت کوین عرضه شود. میزان کل بیت کوین تولیدی که در نهایت عرضه میشود برابر با 21 میلیون بیت کوین است.

پروتکلهای شبکه بیت کوین نرخ عرضه بیت کوین را نیز بهگونهای تنظیم میکنند که میزان عرضه آن در گذر زمان کمتر میشود. بنابراین محدودیت در حداکثر تعداد بیت کوین تولیدی و نحوه مطلوب و حسابشده در نرخ عرضه آن باعث میشود تا بیت کوین عرضه مناسبتری را نسبت به بسیاری از رمزارزهای دیگر داشته باشد. این موضوع در ارزشگذاری و قیمت بیت کوین تأثیر زیادی دارد بهگونهای که برخی از تحلیلگرها بر این باورند که با توجه به عرضه محدود بیت کوین، از این رمزارز میتوان همانند ابزاری برای ذخیره ارزش استفاده کرد.

هاوینگ چیست ؟

«هاوینگ» (Halving) بیت کوین رویدادی است که تقریبا هر چهار سال یک بار اتفاق میافتد و طی آن پاداش استخراج بیت کوین نصف میشود. هاوینگ بیت کوین تأثیر زیادی بر میزان عرضه بیت کوین و در نهایت ارزشگذاری و قیمت بیت کوین دارد. بررسی تاریخچه قیمت بیت کوین نشان میدهد که مدتی بعد از هاوینگ بیت کوین، قیمت بیت کوین روند افزایشی بهخود میگیرد. بنابراین سرمایهگذارانی که قصد کسب سود از روندهای صعودی بیت کوین را دارند همواره باید اطلاع دقیقی از زمان هاوینگ بیت کوین داشته باشند.

محدودیت در عرضه بیت کوین

عرضه بیت کوین به تدریج در حال کم شدن است. با هر هاوینگ بیت کوین میزان پاداش ماینرهای بیت کوین نسبت به قبل نصف میشود. این به معنای این است که در آینده به تدریج میزان عرضه بیت کوین روندی کاهشی را طی میکند. در صورتی که میزان تقاضا برای بیت کوین کم نشود، کاهش میزان عرضه باعث افزایش قیمت آن میشود. این موضوع همانند این است که میزان تولید و عرضه یک محصول کشاورزی همانند سیب زمینی بهتدریج هر چهار سال یک بار کاهش پیدا کند. در این مثال کاهش عرضه سیب زمینی در نهایت باعث میشود که قیمت سیب زمینی با افزایش زیادی همراه شود.

حداکثر مقداری که بیت کوین میتواند ماین شود برابر با 21 میلیون بیت کوین است. این موضوع به این معناست که در نهایت همین تعداد محدود از این ارز دیجیتال موجود خواهد بود که این موضوع باعث کمیابی بیت کوین و افزایش ارزش آن میشود. بنابراین عدهای با توجه به این موضوع بیت کوین را همانند طلای دیجیتال میدانند و از هر فرصتی برای خرید آن استفاده میکنند. اما از طرف دیگر نیز عدهای عقیده دارند که شرایط مختلفی همانند وجود رقبا میتواند باعث کم شدن تقاضا برای این کوین محبوب شود. این موضوع ممکن است باعث کم شدن اثر کاهش عرضه برای بیت کوین شود.

البته در نهایت میزان عرضه و تقاضا است که قیمت نهایی را تعیین میکند. بنابراین در مورد قیمت بیت کوین نیز عرضه و تقاضایی که برای آن در آینده وجود خواهد داشت روند قیمتی آن را تعیین میکند.

تأثیر تقاضا بر قیمت بیت کوین

از عوامل دیگری که میتواند بر روی قیمت یک دارایی تأثیرگذار باشد، میزان تقاضا برای آن دارایی است. در مورد بیت کوین نیز به همین صورت است. بیت کوین از همان ابتدا با معرفی خود بهعنوان وسیلهای برای پرداختهای همتا به همتا در محیطی غیرمتمرکز توانست کاربرانی را به سمت خود جذب کند. بهتدریج توجه شرکتها و سازمانهای مختلف به نقش بیت کوین بهعنوان ابزاری برای ذخیره ارزش افزایش یافت. در این میان مطبوعات و رسانههای گوناگون نیز در معرفی بیت کوین به عموم و ایجاد کاربران جدید برای آن نقش مهمی داشتند.

با تبدیل داراییهای مختلف به بیت کوین میتوان آنها را در مقادیر بالا و با کارمزدی بسیار کم و بدون محدودیتهای سیاسی و جغرافیایی به نقاط مختلفی انتقال داد. این موضوع تأثیر زیادی بر روی افزایش تقاضا و محبوبیت بیت کوین داشته است.

نرم افزار نوسان گیری ارز دیجیتال

با توجه به اینکه تمامی اندیکاتورها و ابزارهایی که در تحلیل تکنیکال استفاده میشوند و همچنین تمامی رباتها و اپلیکیشنهای کمکی برای پیشبینی و تحلیل قیمت در واقع نرمافزار هستند بنابراین نرمافزارهایی که در نوسانگیری ارزهای دیجیتال استفاده میشوند را میتوان از دو دیدگاه مورد بررسی قرار داد. گروهی از این نرمافزارها رباتهای طراحی شده برای ترید و نوسانگیری از بازار است و دسته دیگر از این نرمافزارها در واقع ابزارهای تحلیل تکنیکال هستند که در ادامه هر گروه را بهطور جداگانه شرح میدهیم.

ربات نوسان گیری ارز دیجیتال

با پیشرفتهای زیادی که در حوزه تکنولوژی مشاهده میکنیم، امروزه شاهد این موضوع هستیم که رباتها در بسیاری از کارها در کنار انسان حضور دارند. در ترید ارزهای دیجیتال نیز رباتهای مختلفی برای تحلیل بازارهای مالی و ترید در این بازارهای پرنوسان طراحی شدهاند. رباتهایی که برای نوسانگیری ارزهای دیجیتال طراحی شدهاند این امکان را به افراد و شرکتها میدهند تا بتوانند بیشترین سود را با کمترین ریسک بهدست آورند. با پیشرفت رباتها و استفاده از هوش مصنوعی در آنها میتوان گفت افراد و شرکتهایی بالاترین سود را از بازارهای مالی دریافت میکنند که رباتهای هوشمندتری دارند.

البته طراحی چنین رباتهای هوشمندی که بتواند خود را با شرایط جدید بازار بهروز کند و استراتژیهای معاملاتی مختلفی را در نوسانگیری ارز دیجیتال بهکار بگیرد، ممکن است بسیار پرهزینه باشد. بنابراین انواع دیگری از رباتها برای نوسانگیری طراحی شدهاند که با هزینههای کمتری میتوان آنها را تهیه کرد.

در این میان برخی از صرافیهای ارزهای دیجیتال برخی از این رباتهای تریدر را در اختیار کاربران قرار میدهند. یکی از دلایل این کار میتواند تشویق افراد مختلف به استفاده از پلتفرمهای معاملاتی صرافی مربوطه باشد. رباتهایی که در صرافیهای ارز دیجیتال وجود دارند، ممکن است بتوانند در شرایط خاصی از بازار برای کاربر سودآور باشند ولی توجه به نحوه تنظیمات آن برای بهینه کردن سود معاملات از اهمیت بالایی برخوردار است.

ابزارهای تحلیل تکنیکال

یکی از تحلیلهای مهم در بررسی بازار ارزهای دیجیتال، تحلیل تکنیکال است. در تحلیل تکنیکال بررسی رفتار قیمت در گذشته از اهمیت بالایی برخوردار است. افرادی که در تایمفریمهای پایینتر در بازار ارزهای دیجیتال نوسانگیری میکنند بیشتر تمرکز خود را بر روی تحلیل قیمت گذشته در نمودار قرار میدهند. ابزارها و روشهای مختلفی برای بررسی رفتار قیمتی در تحلیل تکنیکال بهکار میرود که هر کدام از این ابزارها میتوانند در نوسانگیری ارزهای دیجیتال استفاده شوند. با وجود اینکه تمام ابزارها و روشهایی که در تحلیل تکنیکال استفاده میشوند تحلیلهای خود را بر روی قیمت گذشته بازار انجام میدهند، اما میتوان از لحاظ روشی که این بررسی را انجام میدهند آنها را به دو گروه تقسیم کرد که در ادامه توضیح میدهیم.

نرمافزارهای فیلتر نویسی

یکی از روشهایی که تحلیل تکنیکال برای پیشبینی قیمت آینده استفاده میکند، بررسی رفتار قیمتی در برخورد با خطوط حمایت و مقاومت یا در هنگام تشکیل الگوهای قیمتی است. در این حالت تریدر با کمک تحلیل تکنیکال قیمت گذشته بازار را بررسی میکند و سعی میکند الگوها و روندهای خاصی را در آن پیدا کند. سپس شرایط مشابهی را در نمودار قیمت کنونی ارز دیجیتال مربوطه پیدا میکند.

برای بررسی نمودار قیمت گذشته و پیدا کردن الگوها در آن روشهای مختلفی وجود دارد. یکی از روشها پیدا کردن الگوهای قیمتی تکرار شونده در نمودار قیمت است. با توجه به اینکه این الگوهای قیمتی ممکن است در آینده نیز تکرار شوند، بنابراین پیدا کردن این الگوها در نمودار قیمت کنونی بازار میتواند احتمال پیشبینی درست قیمت را افزایش دهد.

برخی از این الگوها همانند الگوی مثلث یا الگوی سر و شانه در نمودارهای ارزهای دیجیتال مختلف تشکیل میشوند و تریدرهای از این الگوها میتوانند در کنار دیگر تحلیلهای خود استفاده کنند. اما نکته مهمی که در این میان وجود دارد این است که با توجه به تعداد زیاد ارزهای دیجیتال موجود، بررسی تک تک نمودار قیمتی آنها برای پیدا کردن این الگوها بسیار زمانبر است.

بنابراین نرمافزارهایی تحت وب که بتوانند نمودار رمزارزهایی که این الگوها در آنها تشکیل شده است را فیلتر کنند میتوانند بسیار ارزشمند باشند. این نرمافزارها در واقع قابلیت فیلتر نویسی دارند و تریدرها به کمک آنها میتوانند نمودارهای دارای شرایط مناسب برای باز کردن پوزیشن معاملات را پیدا کنند.

با استفاده از این نرمافزارها تریدرها میتوانند نمودار قیمتی ارزهای دیجیتال با الگوهای موردنظر را پیدا کنند و پتانسیلهای رشد قیمت آنها را شناسایی کنند. بعد از شناسایی این موقعیتهای معاملاتی در صورت مطلوب بودن شرایط تحلیلی، تریدرها میتوانند پوزیشنی مناسب را برای نوسانگیری ارز دیجیتال مربوطه باز کنند.

اندیکاتورهای تحلیل تکنیکال

اندیکاتورها همانطور که از نام آنها میتوان متوجه شد شرایط بازار را به تریدرها نشان میدهند. اندیکاتورها در واقع ابزاری هستند که با استفاده از محاسبات ریاضی بر روی قیمتها یا حجمهای گذشته و حال حاضر بازار به تریدرها در پیشبینی بهتر قیمت آینده در بازار کمک میکنند. تریدرها با بررسی اطلاعات اندیکاتورها میتوانند با توجه به استراتژی معاملاتی خود وارد پوزیشنهای لانگ یا شورت شوند. بنابراین از دیدگاهی دیگر میتوان گفت اندیکاتورها نیز نوعی نرمافزار هستند که به تریدرها در معاملات و نوسانگیری از بازارهای مالی کمک میکنند.

نکته مهمی که در استفاده از اندیکاتورها وجود دارد این است که تنها نباید از تحلیل یک اندیکاتور در تصمیمگیریهای معاملاتی استفاده کرد. به عبارتی دیگر همواره بهتر است از اندیکاتورها برای گرفتن تأیید برای باز کردن پوزیشنهای معاملاتی و بهصورت کمکی استفاده کرد.

بهترین اندیکاتور برای نوسان گیری ارز دیجیتال چیست ؟

در پاسخی کوتاه باید گفت هیچ اندیکاتوری را نمیتوان بهعنوان بهترین اندیکاتور برای نوسانگیری معرفی کرد. هر کدام از اندیکاتورهای موجود بر حسب محاسباتی که انجام میدهند میتوانند به تریدر کمک کنند تا بتواند روند آینده قیمت را بهتر پیشبینی کند ولی هیچکدام نمیتواند بهعنوان بهترین اندیکاتور معرفی شود. دلیلی که برای این موضوع وجود دارد این است که استراتژیها و روشهای متفاوتی برای ترید در ارزهای دیجیتال گوناگون وجود دارد که تریدرها با تجربه و افزایش مهارت خود میتوانند از آنها در تریدهای خود استفاده کنند.

اما نکته مهمتری که وجود دارد این است که در شرایط مختلف بازار باید از اندیکاتورهای متفاوتی استفاده کرد. برخی از اندیکاتورها در بازارهای رونددار بهتر جواب میدهند و برخی دیگر در بازارهای بدون روند بازده بهتری دارند. از طرفی دیگر ممکن است تعدادی از اندیکاتورها در برخی از رمزارزها عملکرد بهتری داشته باشند و در برخی دیگر بهخوبی عمل نکنند. بنابراین هر تریدر میتواند بهترین اندیکاتور برای نوسان گیری ارز دیجیتال را با کمک تجربه خود و بررسی اندیکاتورهای مختلف پیدا کند.

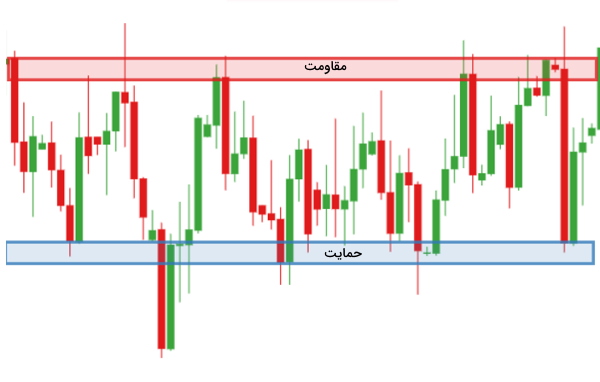

سطوح حمایت و مقاومت در نوسان گیری ارز دیجیتال

شناخت مفهوم سطوح حمایت و مقاومت در نوسانگیری بازارهای مالی از اهمیت بالایی برخوردار است. در این سطوح روند قیمت دچار وقفه میشود و پس از مدتی به مسیر خود ادامه میدهد یا جهت حرکت آن تغییر میکند. در سطوح حمایت و مقاومت در واقع بین میزان عرضه و تقاضا یا به عبارت دیگر بین خریداران و فروشندگان جنگی روی میدهد. پیروز این میدان جهت حرکت قیمت را مشخص میکند. اگر میزان تقاضا بیشتر از عرضه باشد یا به عبارتی دیگر قدرت خریداران از فروشندگان بیشتر باشد، قیمت بالا میرود. در حالت برعکس هنگامی که میزان عرضه بیشتر از تقاضا باشد یا قدرت فروشندگان از خریداران بیشتر شود، قیمت پایین میآید.

مفهوم سطوح حمایت

هنگامی که قیمت بهطور مستمر کاهش پیدا میکند در روند نزولی خود به نواحی قیمتی برخورد میکند که میزان تقاضا در آن نواحی بیشتر میشود. در این نواحی نبردی میان میزان عرضه و تقاضا شروع میشود. به این نواحی سطوح یا محدودههای حمایتی میگویند. قیمت در برخورد با سطوح حمایتی بر حسب میزان اعتبار محدوده حمایتی میتواند تغییر جهت دهد یا به مسیر قبلی خود ادامه دهد.

بنابراین هنگامی که قیمت به سطحی حمایتی برخورد میکند بین خریدارها و فروشندگان در آن ناحیه نبردی شروع میشود. اگر فروشندگان بر خریداران پیروز شوند یا میزان عرضه نسبت به تقاضا بیشتر شود در این حالت قیمت پس از مدتی وقفه به روند نزولی خود ادامه میدهد. اما در حالت برعکس اگر خریداران بر فروشندگان غلبه کنند یا به عبارت دیگر میزان تقاضا نسبت به میزان عرضه بیشتر شود در این حالت قیمت تغییر جهت میدهد و به سمت بالا حرکت میکند.

دلیل تغییر روند در سطوح حمایتی

هنگامی که قیمت در روند نزولی خود بهطور مستمر کاهش پیدا میکند. در برخی از نواحی قیمتی فروشندگان دیگر تمایلی به فروش در این نواحی ندارند. بنابراین میزان عرضه کاهش پیدا میکند. از طرف دیگر برخی از تریدرها، قیمتها در این نواحی حمایتی را برای خرید جذاب میدانند. بنابراین در این نواحی سفارشهای خرید خود را قرار میدهند. تمایل خرید از طرف خریداران بازار در این نواحی حمایتی باعث افزایش میزان تقاضا در این نواحی میشود. بنابراین با رسیدن قیمت به این نواحی حمایتی و غلبه خریداران بر فروشندگان، روند قیمت در این سطوح حمایتی تغییر میکند.

مفهوم سطوح مقاومت چیست ؟

هنگامی که قیمت بهطور مستمر افزایش پیدا میکند در روند صعودی خود به نواحی میرسد که در آنها میزان عرضه بیشتر میشود. در این نواحی جنگی بین خریداران و فروشندگان شروع میشود. در این سطوح که برای مدتی میزان عرضه و تقاضا با هم برابری میکنند، حرکت صعودی قیمت برای مدتی متوقف میشود. به این نواحی سطوح مقاومت میگویند.

در برخورد قیمت به سطوح مقاومتی اگر میزان تقاضا نسبت به میزان عرضه بیشتر شود، قیمت پس از مدتی توقف سیر صعودی خود را ادامه میدهد. اما هنگامی که در این نواحی مقاومتی میزان عرضه از میزان تقاضا بیشتر شود در این حالت قیمت تغییر جهت میدهد و تغییر روند روی میدهد.

دلیل تغییر روند در نواحی مقاومتی

در روند صعودی بهدلیل اینکه میزان تقاضا نسبت به میزان عرضه بالاتر است بنابراین قیمت بهصورت مستمر بالا میرود. اما در نهایت قیمت در روند صعودی به نواحی میرسد که خریداران دیگر تمایلی به خرید در این قیمتها را ندارند. بنابراین میزان تقاضا در این نواحی کاهش پیدا میکند. از طرفی دیگر خریدارانی که در قیمتهای پایینتر پوزیشن لانگ باز کردهاند در این نواحی میخواهند سود خود را از بازار دریافت کنند. بنابراین میزان عرضه نیز در این نواحی بیشتر میشود. در این حالت با توجه به کاهش تقاضا و افزایش میزان عرضه، قیمت در بازار در برخورد با این محدودههای مقاومتی تغییر روند میدهد.

تبدیل مقاومت به حمایت

در روند صعودی هنگامی که قیمت به مقاومتی برخورد میکند دو حالت ممکن است روی دهد. در حالت اول قیمت پس از وقفهای کوتاه دوباره به مسیر خود ادامه میدهد. در حالت دیگر قیمت در برخورد به مقاومت دچار تغییر مسیر میشود. با توجه به اعتباری که سطح مقاومتی دارد هر کدام از این حالات را ممکن است در مسیر حرکت قیمت مشاهده کنیم. در حالتی که در برخورد با سطح مقاومتی میزان تقاضا بیشتر از میزان عرضه میشود، قیمت میتواند این سطح مقاومتی را بشکند و به قیمتهای بالاتری صعود کند.

در این حالت اگر شکست محدوده مقاومتی معتبر باشد و بعد از شکست محدوده مقاومتی چند کندل روزانه سبز در بالای سطح مقاومتی تشکیل شود، در این صورت با توجه به تایمفریم انتخابی محدوده مقاومتی میتواند به محدوده حمایتی تبدیل شود. عوامل مختلفی با توجه به نوع بازار انتخابی میتواند باعث افزایش قابل توجه میزان تقاضا نسبت به میزان عرضه شود که این موضوع میتواند در تبدیل محدودههای مقاومت به حمایت تأثیرگذار باشد.

تبدیل حمایت به مقاومت

در روندهای نزولی هنگامی که قیمت به محدوده حمایتی برخورد میکند، در برخی از اوقات این محدوده را میشکند و از آن عبور میکند. عوامل مختلفی با توجه به نوع بازار مالی میتواند این حالت را بهوجود بیاورد. با افزایش قدرت فروشندگان نسبت به خریداران در نهایت میزان عرضه نسبت به تقاضا افزایش پیدا میکند و قیمت سطح حمایتی خود را میشکند و از آن عبور میکند. اگر عبور قیمت از سطح حمایتی بهطور معتبر انجام شود و چند کندل روزانه قرمز بعد از شکست حمایت مشاهده شود، در این حالت این سطح حمایت میتواند به محدوده مقاومتی تبدیل شود.

آموزش نوسان گیری ارز دیجیتال

برای نوسانگیری ارزهای دیجیتال روشهای مختلفی وجود دارد که هر تریدر میتواند انتخاب کند. در واقع نحوه نوسان گیری ارزهای دیجیتال به روش و استراتژی نوسانگیری تریدر مربوط میشود. بنابراین در ادامه بعد از ارائه تعریفی مختصر، دو استراتژی مربوط به ترید و نوسانگیری ارز دیجیتال را شرح میدهیم.

انواع استراتژی در نوسان گیری ارز دیجیتال

استراتژی ترید ارز دیجیتال همه کارهایی است که تریدر در معاملات خود انجام میدهد. یا به عبارتی دیگر میتوان گفت استراتژی معاملاتی روشی است که تریدر در معاملات خود انتخاب میکند. این روش شامل تمام اقداماتی است که معاملهگر از ابتدا و حتی قبل از شروع برای موفقیت در ترید انجام میدهد. یکی از مهمترین مواردی که میتواند باعث تغییرات در استراتژی معاملاتی تریدر شود انتخاب تایمفریمی است که تریدر برای کسب سود درنظر میگیرد. با توجه به این بازه زمانی میتوان نوسان گیری ارزهای دیجیتال را در حالات زیر بررسی کرد.

- نوسان گیری ارز دیجیتال با اسکالپینگ

- نوسان گیری ارزهای دیجیتال در ترید روزانه

- نوسان گیری ارزهای دیجیتال در سوئینگ تریدینگ

نوسان گیری ارز دیجیتال با اسکالپینگ

اسکالپینگ یکی از روشهایی است که برای نوسان گیری ارز دیجیتال در تایمفریمهای کوتاه انجام میشود. در این روش تریدر سعی دارد تا از نوسانات کوچک بازار ارزهای دیجیتال برای باز کردن پوزیشن معاملاتی استفاده کند. با توجه به اینکه در تایمفریمهای کوتاهتر نوسانات زیادی در بازار وجود دارد، بنابراین تریدر قصد دارد در نهایت برآیند مثبتی از مجموع معاملات خود بهدست آورد.

در این روش تریدر ممکن است در بازه زمانی کوتاهی چندین معامله را انجام دهد. بنابراین تریدر در این روش بهدنبال سودهای بالا از معاملات خود نیست و بیشتر بر روی استفاده از فرصتهای موجود در نوسانات رمزارزها تمرکز میکند.

نوسان گیری ارزهای دیجیتال در ترید روزانه

تریدر در این روش پوزیشنهای معاملاتی خود را برای روز بعد نگه نمیدارد و در همان روز آنها را میبندد. در روش ترید روزانه نوسان گیری ارزهای دیجیتال در بازههای زمانی کوتاهمدت در طول یک روز انجام میشود. برای مثال تریدری که پوزیشنهای معاملاتی خود را در نوسان گیری ارزهای دیجیتال در همان روز میبندد، برای ترید و نوسانگیری از روش ترید روزانه استفاده میکند. در این روش تریدر پوزیشنی را برای روز بعد باز نگه نمیدارد. در ترید روزانه معاملهگر برحسب توانایی و تجربه خود میتواند در عرض چند دقیقه تا چند ساعت کسب سود کند. در این حالت تریدر بیشتر تمرکز خود را بر روی تحلیل تکنیکال و ابزارها و اندیکاتورهای موجود میدهد.

نوسان گیری ارزهای دیجیتال در سوئینگ تریدینگ

ممکن است تریدری برای نوسان گیری ارزهای دیجیتال از استراتژی سوئینگ تریدینگ استفاده کند. در این روش با توجه به روند بازار ارزهای دیجیتال ممکن است پوزیشن معاملاتی تریدر از چند روز تا چند هفته باز باشد. با توجه به اینکه در این استراتژی ممکن است پوزیشن معاملاتی تا چند هفته نیز باز باشد، بنابراین تریدر برای نوسانگیری در این روش باید علاوه بر تحلیل تکنیکال، رمزارز موردنظر را بهطور کامل از لحاظ فاندامنتال نیز بررسی کند.

برای اینکه بتوانیم نوسانگیری ارزهای دیجیتال را در روش سوئینگ تریدینگ انجام دهیم، بهترین کار استفاده از تحلیلهای فاندامنتال و تکنیکال در بررسی روند قیمتی برای ارزهای دیجیتال است. هر یک از این تحلیلها در بررسی ارزهای دیجیتال از عوامل خاصی استفاده میکنند. برای مثال تحلیل تکنیکال با استفاده از رفتار قیمتی در گذشته و تحلیل آن میتواند رفتار آینده قیمت را برای ارز دیجیتال مربوطه پیشبینی کند. تحلیل فاندامنتال نیز عوامل بنیادی مربوط به پروژه همانند تیم پروژه و اهداف آن را بررسی میکند. توجه به هرکدام از این عوامل برای اقدام به نوسانگیری ارز دیجیتال موردنظر ضروری است.

تحلیل فاندامنتال در سوئینگ تریدینگ

پوزیشنهای معاملاتی در روش سوئینگ تریدینگ با توجه به موقعیت معاملاتی که تریدر شناسایی میکند ممکن است تا چند هفته نیز به هدف نرسد و پوزیشن معاملاتی باز بماند. بنابراین در این شرایط ممکن است برخی از رویدادهایی که در پروژه رمزارز مربوطه روی میدهد بر روی قیمت ارز دیجیتال موردنظر تأثیرگذار باشد. آگاهی از این رویدادها میتواند تریدر را در برابر نوسانات احتمالی قیمت رمزارز در واکنش به اخبار و رویداد مربوطه ایمن کند. حتی تریدر میتواند از این رویدادها و تأثیرات قیمتی مربوطه به نفع خود استفاده کند.

تحلیل فاندامنتال پروژههای رمزارزی که تریدر قصد دارد پوزیشنهای معاملاتی بر روی آنها باز کند در این میان نقش مهمی دارند. تریدر با تحلیل بنیادی یک پروژه میتواند اطلاعات دقیقی از نحوه کارکرد پروژه بهدست آورد و از عوامل تأثیرگذار بر روی میزان عرضه و تقاضای توکن مربوطه آگاه شود.

برای مثال فرض کنید تریدر با کمک تحلیل تکنیکال قصد دارد موقعیت مناسبی را بر روی نمودار شناسایی کند و با توجه به این موقعیت شناسایی شده در نمودار اقدام به باز کردن پوزیشن معاملاتی کند. برای این کار قبل از باز کردن پوزیشن معاملاتی تریدر باید از تمامی رویدادهای پروژه رمزارزی در زمان باز بودن پوزیشن معاملاتی با خبر باشد. در این مثال ممکن است در زمانی که پوزیشن معاملاتی تریدر باز است رویدادی همانند اتمام زمان استیکینگ ارز دیجیتال مربوطه در جریان باشد. این موضوع باعث آزادسازی توکنهای استیکشده میشود که این حالت میتواند باعث افزایش عرضه این توکنها برای فروش و کاهش قیمت رمزارز مربوطه شود.

توجه به رویدادها و اخبار مربوط به توکن رمزارزی میتواند فرصتهای معاملاتی مطلوبی را برای نوسان گیری ارز دیجیتال مربوطه در اختیار تریدرها قرار دهد. یکی از این فرصتها زمانی روی میدهد که رمزارزی برای اولین بار در صرافی معتبر ارز دیجیتال فهرست میشود. فهرست شدن توکن در صرافیهای معتبر ارز دیجیتال میتواند باعث افزایش اعتبار و میزان دیده شدن رمزارز مربوطه شود که این موضوع میتواند در نهایت باعث افزایش تقاضا و بالا رفتن قیمت توکن موردنظر شود.

بهترین استراتژی نوسان گیری ارز دیجیتال

با توجه به تفاوت روشهایی که برای نوسان گیری ارز دیجیتال استفاده میشوند، نمیتوان تنها یک استراتژی و روش را برای نوسانگیری درنظر گرفت. از طرف دیگر هر یک از ارزهای دیجیتال خصوصیات و رفتارهای قیمتی متفاوتی دارند و استفاده از یک استراتژی مشابه برای تحلیل همه آنها، تریدر را با ریسکهای بیشتری مواجه میکند. بنابراین هر تریدر با توجه به شرایط شخصی خود باید استراتژی یا استراتژیهای بهینهای برای نوسانگیری ارزهای دیجیتال مربوطه طرحریزی کند. در راستای آموزش نوسان گیری ارز دیجیتال در ادامه مطلب هر یک از استراتژیهای معاملاتی تأثیرگذار بر نوسانگیری را شرح میدهیم.

رمزارز مناسب در نوسان گیری ارز دیجیتال

برای اینکه بتوانیم در بازارهای پرنوسان ارزهای دیجیتال نوسانگیری کنیم در ابتدا باید رمزارزی مناسب را انتخاب کنیم. ممکن است این سوال برای شما پیش بیاید که منظور از رمز ارز مناسب چیست. در جواب باید به این نکته توجه کنید که رمزارز مناسب، به استراتژی معاملاتی که انتخاب میکنید بستگی دارد. برای هر رمزارز استراتژي خاصی میتواند بیشترین کارایی را داشته باشد. با توجه به میزان زمانی که در روز میتوانید برای ترید ارزهای دیجیتال اختصاص دهید ممکن است نوسانگیری را در تایمفریمهای مختلفی انجام دهید.

برخی از رمزارزها دارای نوسانات بیشتری نسبت به ارزهای دیجیتال دیگر هستند بنابراین هنگامی که استراتژی معاملاتی شما سوئینگ تریدینگ است بهتر است رمزارزی را انتخاب کنید که نوسانات کمتری داشته باشد. اما زمانی که استراتژی معاملاتی شما ترید روزانه است برای کسب سود بیشتر در بازههای زمانی کوتاه میتوانید رمزارزهایی با نوسانات بیشتر را نیز انتخاب کنید. البته داشتن نوسان بیشتر را نباید بهعنوان غیرقابل پیشبینی بودن قیمت درنظر گرفت. در انتخاب رمزارز مناسب همواره باید مدتی رمزارز را درنظر داشت و در صورت تشخیص الگوهای تکرار شونده و واکنش قیمت به حمایتها و مقاومتها، از آن ارز دیجیتال برای نوسانگیری استفاده کرد.

نوسان گیری ارز دیجیتال با rsi

اندیکاتور rsi یکی از ابزارهای تحلیل تکنیکال است که در نوسان گیری ارز دیجیتال میتوان از آن استفاده کرد. rsi از اندیکاتورهای مومنتوم است و برای شناسایی مناطق اشباع خرید و فروش از آن استفاده میشود. تریدرها برای نوسانگیری نیاز دارند تا مناطقی که احتمال برگشت قیمت وجود دارد را شناسایی کنند. محدودههایی که در آنها برگشت روند روی میدهد میتوانند بهعنوان کفها و سقفهای قیمت شناسایی میشوند. برحسب میزان عرضه و تقاضای موجود در این نواحی قیمت میتواند روندهایی را متناسب با آنها شروع کند. اندیکاتور rsi یکی از اندیکاتورهایی است که در شناسایی این مناطق به تریدرها کمک میکند.

اندیکاتور rsi شامل خطی است که بین صفر تا صد در نوسان است. هنگامی که این اندیکاتور مقادیر بالاتر از ۷۰ را نشان دهد بهمعنای این است که اشباع خرید صورت گرفته است. در حالاتی که این اندیکاتور مقادیری کمتر از ۳۰ را نشان میدهد به این معنا است که ارز دیجیتال مربوطه در منطقه اشباع فروش قرار دارد.

بنابراین بهطور خلاصه نحوه کارکرد این اندیکاتور به این صورت است که زمانی که در این نواحی اشباع خرید یا فروش قرار دارد احتمال برگشت قیمت وجود خواهد داشت. اما اندیکاتورها دارای خطاهای زیادی هستند و تنها از آنها میتوان برای گرفتن تأیید در نوسان گیری ارزهای دیجیتال استفاده کرد.

نوسان گیری ارز دیجیتال با ایچیموکو

اندیکاتور ایچیموکو ابزاری است که میتواند علاوه بر مشخص کردن جهت روند، به تریدر در شناسایی مومنتوم و سطوح حمایتی و مقاومتی نیز کمک کند. در نوسان گیری ارز دیجیتال هرچه بتوانیم موارد بیشتری را که در تعیین جهت حرکت روند قیمت تأثیرگذارند را شناسایی کنیم بهتر میتوانیم موقعیتهای مناسب برای پوزیشنهای معاملاتی را پیدا کنیم. در این میان برخی از اندیکاتورها در تحلیل تکنیکال وجود دارند که اطلاعات بیشتری را از تحلیل نمودار قیمت در اختیار تریدر قرار میدهند.

اندیکاتور ایچیموکو یکی از این اندیکاتورها است که در میان تریدرها و افرادی که بهدنبال نوسان گیری ارز دیجیتال هستند از محبوبیت بالایی برخوردار است. یکی از موارد مثبتی که در اندیکاتور ایچیموکو وجود دارد این است که تریدر در یک نگاه میتواند اطلاعات مهمی را از این اندیکاتور متوجه شود. با توجه به اینکه یکی از موارد مهمی که در نوسانگیری ارز دیجیتال، مخصوصا در تایمفریمهای زمانی کوتاه اهمیت دارد، سرعت واکنش اندیکاتور به تغییرات قیمتی است. بنابراین استفاده از اندیکاتورهایی همانند ایچیموکو که در این راستا میتوانند کمککننده باشند از اهمیت بالایی برخوردار است.

از جمله مواردی که در نوسان گیری ارزهای دیجیتال مهم است مشخص کردن روند کلی بازار است. شناسایی روند کلی بازار باعث میشود تا تریدر از باز کردن پوزیشنها در تایمفریمهای پایینتر در خلاف روند اصلی بازار خودداری کند که این باعث کم شدن ریسک معاملات میشود. در این راستا تریدر با اولین نگاهی که به اندیکاتور ایچیموکو میکند این اندیکاتور را همانند ابری در میان قیمت مشاهده میکند که به آن «ابر ایچیموکو» (Ichimoku Cloud) میگویند. هنگامی که قیمت در بالای این ابر قرار دارد نشاندهنده روند صعودی در بازار است اما هنگامی که قیمت در زیر این ابر قرار داشته باشد بیانگر روند نزولی در بازار است.

همانطور که در تصویر مشاهده میکنید ابرهای سبز نشانگر بازار های صعودی و ابرهای قرمز نشانگر بازارهای نزولی هستند.

نحوه پیدا کردن اندیکاتور مناسب در نوسان گیری ارز دیجیتال

نوسان گیری ارزهای دیجیتال را در هر نوع بازاری میتوان انجام داد. بنابراین فرقی نمیکند که شما در کدام بازار نوسان گیری ارز دیجیتال را انجام میدهید. در صورتی که در هر یک از این بازارها بتوانید بهدرستی روند بازار را تشخیص دهید میتوانید از نوسان گیری ارزهای دیجیتال کسب سود کنید. اما نکتهای که وجود دارد این است که اندیکاتورهای مختلف در بازارهای مختلف کارآیی یکسانی ندارند. برای مثال برخی از اندیکاتورها در بازارهای رونددار بهتر عمل میکنند و برخی دیگر از اندیکاتورها در بازارهای بدون روند عملکرد بهتری دارند.

مساله دیگری که در انتخاب اندیکاتورها اهمیت دارد این است که برخی از اندیکاتورها بر روی برخی از ارزهای دیجیتال کاربرد بهتری دارند. ممکن است این سوال برای شما پیش بیاید که از میان این همه ارز دیجیتال چگونه بتوانیم این موضوع را بررسی کنیم و اندیکاتور مناسبی برای رمزارز موردنظر خود پیدا کنیم که در ادامه این موضوع را بررسی میکنیم.

تجربه و کسب مهارت در شناسایی اندیکاتور مناسب

هنگامی که موضوع انتخاب اندیکاتور مناسب برای نوسان گیری ارز دیجیتال خاصی مطرح میشود باید به این موضوع دقت کرد که تنها افرادی میتوانند بهترین اندیکاتور و ابزار را برای رمزارزی خاص پیدا کنند که هر کدام از این اندیکاتورها را در تایمفریمهای مختلفی در ارز دیجیتال مربوطه بررسی کنند. بنابراین روشی که میتواند برای پیدا کردن اندیکاتور مناسب برای رمزارز موردنظر کمککننده باشد این است که در ابتدا ارز دیجیتالی که میخواهید نوسانگیری کنید را در تایمفریمهای مختلف آماده کنید و اندیکاتورهای مختلف را بر روی نمودار قیمت گذشته آن بررسی کنید. در این صورت بهترین یا مناسبترین اندیکاتور در ارز دیجیتال موردنظر اندیکاتوری است که نمودار قیمت رمزارز مربوطه واکنش مناسبی به آن داشته باشد.

عدم تکیه بر اندیکاتورها

اولین نکتهای که در استفاده از اندیکاتورهای مختلف باید به آن توجه داشت این است که اندیکاتورها خطاهای زیادی دارند. یکی از دلایلی که میتواند باعث بهوجود آمدن خطاها در اندیکاتورهای مختلف شود این است که اندیکاتورها در شرایط مختلف بازار میتوانند عملکردهای متفاوتی داشته باشند.

با این وجود اندیکاتورها ابزارهایی هستند که تریدرها با کمک آنها میتوانند درک درستی از روند گذشته بازار پیدا کنند و این موضوع میتواند قدرت تریدر را در پیشبینی آینده بازار بالا ببرد. افزایش قدرت تریدر در پیشبینی آینده بازار موضوع بسیار مهمی است. اما این دلیل بر این نیست که با اندیکاتورها میتوان همواره آینده بازار را بهدرستی پیشبینی کرد. اندیکاتورها در بازارهای مالی همواره مورد استفاده تریدرهای مختلف قرار گرفتهاند اما با توجه به اینکه دارای خطاهای زیادی هستند بنابراین هیچگاه نمیتوان در تصمیمگیریهای مختلف بهطور کامل به آنها تکیه کرد و تنها میتوانند بهعنوان ابزاری برای تأیید تحلیل تریدرها استفاده شوند.

نوسان گیری ارز دیجیتال در تریدینگ رنج

یکی از مواقعی که میتوان نوسان گیری ارز دیجیتال را به نحوه مناسب و راحتی انجام داد، زمانی است که بازار در حالت «تریدینگ رنج» (Trading Range) قرار دارد. در این حالت نمودار قیمت بین دو محدوده بالا و پایین در نوسان است. این حالت میتواند در هر تایمفریمی روی دهد. هنگامی که بازار در تریدینگ رنج قرار میگیرد، قیمت بین دو محدوده حمایت و مقاومتی برای مدتی نوسان میکند. تریدرها میتوانند هنگامی که قیمت در محدوده حمایتی قرار دارد وارد پوزیشن لانگ شوند یا ارز دیجیتال موردنظر را خریداری کنند و در زمانی که قیمت به محدوده مقاومتی میرسد پوزیشن شورت باز کنند یا ارز دیجیتال موردنظر را بفروشند.

کانال در نوسان گیری ارز دیجیتال چیست ؟

محدوده بین دو خط روند موازی را «کانال معاملاتی» (Trading Channel) میگویند. با استفاده از موقعیتهای معاملاتی که کانالها نشان میدهند، تریدرها میتوانند به کمک آن به نوسان گیری ارز دیجیتال بپردازند. کانال از دو خط روند موازی هم تشکیل شده است. هر کدام از این خطوط که در دو طرف کانال معاملاتی هستند سطوح حمایت و مقاومتی را تشکیل میدهند که قیمت در برخورد به آنها واکنش نشان میدهد.

خط پایینی در کانال همانند سطحی حمایتی عمل میکند و نمودار قیمت در برخورد با این سطح حمایتی به سمت بالا حرکت میکند. از طرف دیگر خط بالایی در کانال همانند سطح مقاومتی عمل میکند. نمودار قیمت در برخورد با این سطح مقاومتی به سمت پایین حرکت میکند. تریدرهایی که قصد نوسانگیری در ارزهای دیجیتال را دارند میتوانند با پیدا کردن کانالهای معاملاتی در نمودار ارز دیجیتال مربوطه به نوسان گیری ارز دیجیتال موردنظر اقدام کنند. لازم به ذکر است کانالهای معاملاتی را در تایمفریمهای مختلف و در هر دو روند صعودی و نزولی میتوان ترسیم کرد.

الگوهای نموداری در نوسان گیری ارز دیجیتال

«الگوهای نموداری» (Chart Patterns) تمامی خریدها و فورشهایی که در بازار وجود دارند را در قالب تصویری مختصر به تریدرها نشان میدهند. با توجه به اینکه روند قیمت را میزان عرضه و تقاضا در بازارهای مالی تعیین میکنند بنابراین میتوان گفت الگوهای مختلف اطلاعات مفیدی درباره میزان عرضه و تقاضا در نمودار قیمتی در اختیار تریدرها قرار میدهند.

الگوهای قیمتی به تریدر کمک میکند تا میزان پیروزی بین خریدارها و فروشندهها را تشخیص دهد. این موضوع به تریدر کمک میکند تا بتواند در جهت تریدرهایی که پیروز میدان هستند پوزیشنها معاملاتی خود را باز کنند. از الگوهای قیمتی در تمامی تایم فریمهای مختلف میتوان استفاده کرد.

اهمیت الگوهای قیمتی چیست ؟

الگوهای قیمتی که در تایم فریمهای مختلفی تشکیل میشوند به طور مداوم در قسمتهای مختلف نمودار قیمت تشکیل میشوند. با توجه به اینکه این الگوها در زمانهای مختلف تکرار میشوند بنابراین از نظر روانی بر روی خرید و فروشهای تریدرها اثرگذار است. نکته مهمی که در این میان وجود دارد این است که افرادی که میتوانند زودتر از بقیه این الگوها را در نمودار شناسایی کنند مزیت رقابتی قابل توجهی نسبت به تریدرهای دیگر خواهند داشت. همانند دیگر ابزارهایی که در تحلیل تکنیکال وجود دارد، از الگوهای قیمتی در شناسایی برگشت و ادامه روند استفاده میشود.

نوسان گیری ارز دیجیتال با الگوهای قیمتی

نوسان گیری ارز دیجیتال را با کمک الگوهای قیمتی گوناگون میتوان انجام داد. یکی از روشهایی که با کمک آن در تحلیل تکنیکال میتوان نمودار قیمت را بررسی کرد، توجه و مشخص کردن الگوهایی است که در قیمت گذشته و حال نمودار تشکیل میشوند. تریدرها هنگامی که در نمودار قیمت دقیق میشوند میتوانند الگوهایی هندسی را در آن پیدا کنند. با بررسی نمودار قیمت متوجه میشویم هنگامی که قیمت در داخل این الگوهای هندسی قرار میگیرد به آن واکنش نشان میدهد. بنابراین یکی از روشهایی که میتوان برای پیشبینی آینده قیمت یک دارایی استفاده کرد، پیدا کردن الگوهای هندسی در نمودار قیمت است.

نحوه استفاده از این الگوهای هندسی در نمودار قیمت به این شکل است که با توجه به واکنش قیمت به این الگوها در گذشته تریدرها میتوانند رفتار قیمت در آینده را هنگام تشکیل این الگوها در قیمت حال حاضر بازار حدس بزنند و نوسان گیری ارز دیجیتال موردنظر را با توجه به الگوی قیمتی مربوطه انجام دهند.

بهترین الگوها در نوسان گیری ارز دیجیتال

بهترین الگو در نوسان گیری ارز دیجیتال نسبت به شرایط بازار و روند آن تعیین میشود. در بازارهای مالی مختلف هر لحظه روندهای تازهای در حال شکلگیری است. هر کدام از این الگوها میتواند به تریدر در شناسایی برخی از این روندها کمک کنند. هر کدام از این الگوهای قیمتی اگر بهدرستی تحلیل شوند میتواند به تریدر کمک کند تا تحلیل بهتر و دقیقتری از بازار ارائه کند. بنابراین این الگوها هیچ مزیتی نسبت بههم ندارند.

با بررسی رفتار قیمت در گذشته نسبت به این الگوهای قیمتی متوجه میشوید که برخی از این الگوها در بازارهای پرنوسان کاربرد بیشتری دارند و برخی دیگر در بازارهای کم نوسان کاربرد بهتری دارند. علاوه بر این برخی از این الگوها در بازارهای صعودی بیشتر استفاده میشوند و برخی دیگر از این الگوهای قیمتی در بازار نزولی در تحلیل بازار به تریدرها کمک میکنند.

بنابراین میتوان گفت بهترین الگو در نوسان گیری ارز دیجیتال الگویی است که قیمت گذشته در نمودار به آن واکنش بیشتر و بهتری نشان داده است. این موضوع باعث میشود تا در صورت تشکیل دوباره این الگو در نمودار قیمت بتوان آینده قیمت را بهتر پیشبینی کرد.

انواع الگوهای قیمتی

الگوهایی که قیمت در نمودار تشکیل میدهد میتواند بر اساس اینکه نشان از ادامه روند است یا برگشت روند به انواع مختلفی تقسیم شوند. با توجه به اینکه پیشبینی جهت روند قیمت در نوسان گیری ارز دیجیتال از اهمیت زیادی برخوردار است بنابراین هر کدام از این الگوها میتواند در شرایط موردنظر احتمال پیشبینی درست قیمت توسط تریدر را افزایش دهند. الگوهای قیمتی را میتوان بهطور کلی به دو نوع زیر تقسیم کرد.

- «الگوهای ادامه دهنده» (Continuation Patterns): این الگوها نشاندهنده ادامه روند جاری هستند.

- «الگوهای بازگشتی» (Reversal Patterns): این الگوها نشاندهنده برگشت در روند جاری هستند.

نکته مهم: لازم به ذکر است تمامی این الگوها احتمال حرکت روند قیمت را در جهتی خاص بیان میکنند و برای گرفتن پوزیشنهای معاملاتی نباید تنها به آنها اتکا کرد.

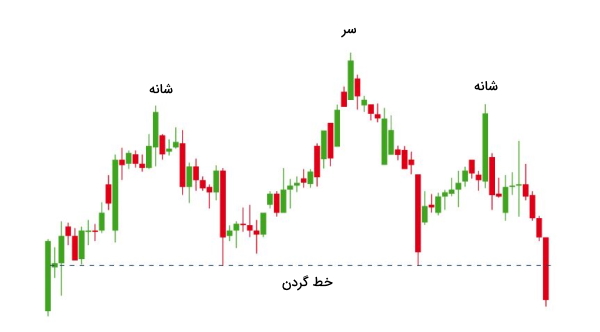

نوسان گیری ارز دیجیتال با الگوی سر و شانه

«الگوی سر و شانه» (Head and Shoulders) زمانی روی میدهد که یک سقف قیمتی در وسط دو سقف قیمتی پایینتر قرار بگیرد. این الگو که شبیه حالت قرارگیری سر و گردن است، نشانهای از برگشت قیمت از روند صعودی به روندی نزولی است. در الگوی سر و شانه هر سه قله به یک خط حمایتی بهنام «خط گردن» (Neckline) برگشت میکنند.

در این الگو بعد از شکلگیری قله سوم، قیمت به سمت خط حمایت حرکت میکند. در این حالت احتمال دارد با شکست حمایت خط گردن قیمت وارد روندی نزولی شود. تریدرها با توجه به سیگنالهای دیگری که از تحلیلهای مختلف بهدست میآورند با دیدن این الگو معمولا انتظار دارند قیمت روندی نزولی را شروع کند. در این حالت با توجه به درنظر گرفتن شرایط مختلف تأثیرگذار بر روند قیمت، تریدرها میتوانند برای نوسان گیری ارز دیجیتال مربوطه تصمیمگیری کنند.

نوسان گیری با الگوی سقف دوقلو

«الگوی سقف دوقلو» (Double Top) یکی دیگر از الگوهای قیمتی است که تریدرها برای شناسایی تغییر روند قیمت در بازار استفاده میکنند. در این الگو دو سقف قیمتی در کنار هم تشکیل میشود. در این الگو قیمت در ابتدا افزایش پیدا میکند ولی پس از ایجاد سقف قیمتی به سمت محدوده حمایتی حرکت میکند. پس از رسیدن قیمت به خط حمایت، قیمت دوباره افزایش پیدا میکند و سقف قیمتی دیگری تشکیل میدهد. اما پس از تشکیل سقف دوم، روند نزولی قیمت شروع میشود و با شکست حمایت خط گردن به قیمتهای پایینتری کاهش پیدا میکند.

نوسان گیری ارز دیجیتال با الگوی کف دوقلو

«الگوی کف دوقلو» (Double Bottom) زمانی تشکیل میشود که یک روند نزولی به زیر خط حمایت میرود. این واکنش قیمت و ادامه روند نزولی که تا قیمتهایی پایینتر روی میدهد، خط حمایت را به محدوده مقاومتی در زمان برگشت قیمت تبدیل میکند. رفتار قیمت به این صورت است که قیمت بعد از عبور از این خط حمایت دوباره به سمت بالا حرکت میکند و به محدوده مقاومتی برخورد میکند.

اما قیمت دوباره ریزش میکند و کف قیمتی دیگری در کنار کف قیمتی قبلی تشکیل میدهد. در این مرتبه قیمت بعد از تشکیل دو کف قیمتی به سمت بالا حرکت میکند و با شکست ناحیه مقاومتی وارد روندی صعودی میشود. الگوی کف دوقلو در واقع تغییر روند قیمت را از روندی نزولی به روندی صعودی نشان میدهد.

نوسان گیری ارز دیجیتال با الگویهای وج

«الگویهای کنج» (Wedges) الگوهای مهمی در تحلیل تکنیکال هستند که از دو خط روندی که به هم نزدیک میشوند تشکیل میشوند. قیمت در میان خطوط روند قرار میگیرد و در نهایت کنج قیمتی تشکیل میشود. در این حالت خط روند بالایی همانند خط مقاومت عمل میکند و خط روند پایینی همانند خط حمایت عمل میکند. با توجه به جهت حرکت قیمت دو نوع الگوی کنج قابل شناسایی است که آنها را در ادامه شرح میدهیم.

- «الگوی کنج صعودی» (Rising Wedge)

- «الگوی کنج نزولی» (Falling Wedge)

الگوی کنج صعودی

الگوی کنج صعودی زمانی تشکیل میشود که قیمت بین دو خط روند شیبدار صعودی محدود میشود. در این حالت خط روند بالایی همانند خط مقاومت و خط روند پایینی که شیب تندتری دارد بهعنوان خط حمایت عمل میکند. کنج صعودی نشان میدهد که ممکن است قیمت در نهایت با شکست مقاومت پایینی به محدودههای پایینتری وارد میشود. الگوی کنج صعودی یک الگوی بازگشتی و نشاندهند بازگشت روند از روند صعودی به روندی نزولی است.

الگوی کنج نزولی

الگوی کنج نزولی زمانی تشکیل میشود که قیمت بین دو خط روند شیبدار نزولی محدود میشود. در الگوی کنج نزولی نیز خط روند بالایی خط مقاومت و خط روند پایینی خط حمایت است. در این حالت خط مقاومت از خط حمایت شیب بیشتری دارد. الگوی کنج نزولی نشان میدهد که قیمت ممکن است در نهایت با شکست خط مقاومت به محدودههای بالاتری صعود کند. الگوی کنج نزولی یک الگوی بازگشتی است و نشاندهنده برگشت روند از حالت نزولی به حالت صعودی است.

نوسان گیری ارز دیجیتال با مثلث صعودی

«الگوی مثلث صعودی» (Ascending Triangle) نوعی از انواع الگوهای ادامهدهنده محسوب میشود. الگوی مثلث صعودی بیانگر ادامه روند صعودی است. این الگو با ترسیم خط افقی که قلههای قیمتی را به هم وصل میکند در بالای الگو بهعنوان خط مقاومت و رسم خط روندی صعودی که کفهای قیمتی در پایین نمودار قیمت را بههم وصل میکند بهعنوان خط حمایت تشکیل میشود.

برای رسم خط افقی بهعنوان مقاومت در الگوی مثلث صعودی به دو قله یا بیشتر نیاز داریم. خط روند صعودی که بهعنوان خط حمایت در زیر نمودار قیمت رسم میشود بیانگر روند صعودی کلی است و خط افقی که همانند خطی مقاومتی در بالای نمودار قیمتی است بیانگر پیشینه قیمتی دارایی موردنظر است.

الگوی مثلث نزولی در نوسان گیری ارز دیجیتال

«الگوی مثلث نزولی» (Descending Triangle) یکی از الگوهای ادامه دهنده از انواع الگوهای موجود در تحلیل تکنیکال است. این الگو ادامهدار بودن روند نزولی را نشان میدهد. الگوی مثلث نزولی نشانهای از غلبه فروشندگان در بازار است و ممکن است در نهایت با شکست خط حمایت توسط این الگو، قیمت به روند نزولی خود ادامه دهد. بنابراین الگوی مثلث نزولی از ضعیف بودن احتمال برگشت روند و ادامهدار بودن روند نزولی خبر میدهد. در این حالت بازار شاهد قلههای قیمتی پایینتر است که در نهایت باعث کاهش قیمت به محدودههای پایینتر میشود.

الگوی مثلث نزولی را میتوان با ترسیم خط حمایتی در زیر الگوی مثلث که کفهای قیمتی را به هم وصل میکند و رسم خط روندی نزولی در بالای الگوی مثلث شناسایی کرد. الگوی مثلث نزولی این احتمال را بیان میکند که در نهایت قیمت در روند نزولی خود حمایت پایین الگوی مثلث را میشکند و در ادامه روند نزولی به محدودههای پایینتری وارد میشود.

جمع بندی

در این مطلب در ابتدا به توضیح مفهوم نوسان ارزهای دیجیتال پرداختیم و دلایل نوسان قیمت را توضیح دادیم. سپس نحوه نوسان گیری ارز دیجیتال را با توجه به تایمفریم نوسانگیری توضیح دادیم. در ادامه تأثیر بیت کوین در نوسان ارزهای دیجیتال را شرح دادیم و عوامل تأثیرگذار بر قیمت بیت کوین را بررسی کردیم.

سپس نرمافزارهای نوسانگیری ارز دیجیتال را شرح دادیم و در ارتباط با ابزارهای تحلیل تکنیکال توضیحاتی ارائه کردیم. با توجه به اهمیت شناخت محدودههای حمایت و مقاومتی در ادامه این مطلب آنها را توضیح دادیم. سپس به آموزش نوسانگیری ارز دیجیتال پرداختیم. در ابتدای آموزش نوسانگیری ارزهای دیجیتال، انواع استراتژی در نوسانگیری ارز دیجیتال را شرح دادیم.

سپس بهترین استراتژی نوسان گیری ارز دیجیتال را بیان کردیم. در ادامه به معرفی برخی از اندیکاتورهای مطرح در نوسان گیری ارز دیجیتال پرداختیم. با توجه به اینکه الگوهای نموداری در نوسان گیری ارز دیجیتال از اهمیت بالایی برخوردار هستند، بنابراین در انتهای این مطلب برخی از انواع الگوهای مهم و کاربردی را شرح دادیم.

مفید بود